ECONOMIA

El análisis del exministro Lacunza sobre la eliminación del cepo y su impacto en la economía

El economista aseguró que tras la salida del cepo «va a haber riesgos inmediatos en lo inflacionario, a mediano plazo va a ser bueno»

12/04/2025 – 22:08hs

El exministro de Economía, Hernán Lacunza, analizó el anuncio sobre la eliminación del cepo cambiario y sus posibles impactos en la economía argentina.

Fin del Cepo: Lacunza adelantó que la medida va a generar «efectos colaterales»

En ese sentido, anticipó que el tipo de cambio oficial «va a ser más alto» y que la medida va a generar «efectos colaterales» tanto en la inflación como en la actividad económica.

Lacunza, responsable de reinstaurar el cepo hace seis años, trazó un paralelismo con la medida adoptada durante la gestión de Mauricio Macri.

«El cepo siempre se pone para lo que viene, no para lo que pasó. En aquel momento venía un gobierno que decía que iba a pagar jubilaciones con letras del Banco Central. Eso obligaba a elegir el mal menor. Era eso o un corralito», explicó.

El economista respaldó la instauración del control cambiario que se implementó hacia el final del mandato de Macri, argumentando que, aunque fue una medida drástica, fue clavel para evitar una crisis aún más grave.

«Cuando un paciente llega desangrándose a la guardia, hay que hacerle un torniquete. Y cuando el futuro parece más prometedor, como creo que es ahora, hay que aflojarlo y volver a la vida normal», señaló.

Y añadió: «Fue un cimbronazo político y financiero. Hoy el panorama es completamente distinto«, remarcó en diálogo por Radio Rivadavia.

Según el exfuncionario, «hoy no hay desequilibrio fiscal. En aquel momento también había buenas intenciones, pero lo que complicó fue la dinámica política. Cuando el mercado vio que el kirchnerismo podía volver, se perdieron 17.000 millones de dólares de depósitos. Ahora eso no va a pasar: este gobierno tiene tres años por delante y una mejor configuración macroeconómica».

Por otra parte, Lacunza negó las acusaciones fuga de capitales: «La fuga no existe. No hay un pirata escondido que se lleva el botín. Se cambian pasivos. En 2018 los 44.000 millones que llegaron se usaron para pagar deudas anteriores, muchas del kirchnerismo. No hay tal cosa como fuga, se reemplaza deuda«.

Cuando se le preguntó sobre el temor de que esos fondos se destinen a intervenir en el mercado cambiario, algo que ocurrió en su gestión, el economista aseguró que la intención es que el uso de esas divisas sea lo más limitado posible.

«Idealmente no se deberían usar, pero eso depende del comportamiento del mercado. El precio del dólar oficial será más alto, lo que ayudará a reducir la demanda y aumentar la oferta. Eso es lo lógico y lo que pedía el Fondo», explicó.

En cuanto al impacto que tendrá la salida del cepo, aclaró que «si bien ahora va a haber riesgos inmediatos en lo inflacionario, a mediano plazo va a ser bueno» porque vendran inversiones y habrá un crecimiento sostenido

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,dólar,cepo,hernán lacunza,inflación

ECONOMIA

Hoy se conoce el dato de actividad de diciembre: cuánto se espera que haya crecido la economía en 2025

Este martes, el Instituto Nacional de Estadística y Censos (INDEC) publicará el dato de actividad de diciembre, un informe clave para determinar cómo cerró el segundo año de mandato de Javier Milei. Y si bien las estimaciones privadas fueron diferentes respecto a la tendencia, en ambos casos —por la magnitud de la tendencia— implican complicaciones para los planes oficiales y elevan las expectativas ante un indicador que definirá el margen de maniobra para la recuperación que proyecta el equipo económico en 2026.

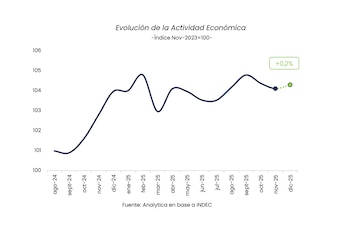

La consultora Analytica presentó el Índice Líder de Actividad Analytica (ILA), un indicador basado en datos de alta frecuencia con elevada correlación con el EMAE que publica el INDEC. El ILA estimó que la actividad económica creció 0,2% en diciembre, lo que arrojó un incremento de 0,1% para el último trimestre y de 4,3% en el año. Desde Analytica explicaron que este crecimiento leve se apoyó en pocos sectores dinámicos, especialmente el consumo durable y la construcción. La consultora indicó que “los determinantes del crecimiento económico cambiaron producto de un nuevo régimen macroeconómico”.

Entre los factores expansivos, destacó el aumento en las ventas mayoristas de vehículos a concesionarios, con un salto de 21,1%, junto a la recuperación de la actividad de la construcción, reflejada en el avance del Índice Construya (8,0%) y un leve incremento en el consumo de cemento (0,3%). Además, la demanda de electricidad de grandes usuarios se incrementó 7,2%, asociada a una mejora puntual en sectores intensivos en energía. En el plano fiscal, la recaudación de IVA subió 0,7%.

En contraste, persistieron debilidades en la industria y en los indicadores financieros. La producción de autos cayó 9,1%, acompañada por una baja en los patentamientos de 1,8%. Analytica también observó una contracción de los préstamos (0,5%), una caída de la confianza del consumidor medida por la Universidad Torcuato Di Tella (UTDT) (1,1%) y un retroceso en la recaudación de la seguridad social (1,1%), lo que, según la consultora, indica que la mejora de la actividad aún no se traduce en una recuperación sostenida del empleo formal. Además, las importaciones de bienes continuaron en descenso (2,4%), reflejando una demanda agregada contenida.

En el análisis de diciembre, Analytica evaluó que el mes evidenció una “recomposición incipiente y frágil”, apoyada en pocos sectores dinámicos, y que la persistencia de caídas en la producción industrial y los indicadores financieros sugiere que la recuperación sigue siendo parcial y enfrenta dificultades para consolidarse en toda la economía.

El dato oficial se difundirá en medio del conflicto por el cierre de la empresa de neumáticos FATE, que provocó el despido de 920 trabajadores y obligó al Gobierno a dictar una conciliación obligatoria por 15 días. Esta medida está siendo desobedecida ante la toma de la fábrica por parte de los gremios, que se resisten a abandonar sus puestos de trabajo. Con el temor que existe de que sea la punta del iceberg para otros sectores que estuvieron protegidos durante años y ahora están siendo golpeados por la política de apertura de las importaciones.

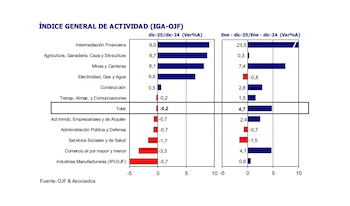

Otras mediciones, como el IGA-OJF de Orlando J. Ferreres & Asociados, mostraron matices en el desempeño de la economía argentina en diciembre de 2025. Ferreres reportó que el nivel general de actividad marcó una contracción de 0,2% interanual en diciembre, acumulando una suba de 4,7% para todo el año. La medición desestacionalizada arrojó una caída de 0,6% respecto al mes anterior. Según la consultora, diciembre sumó una nueva baja a los descensos del cuarto trimestre, cerrando un 2025 de mayor a menor, con una baja de 0,5% al comparar el cuarto trimestre con el tercero.

Ferreres detalló que la serie original del IGA también ingresó en terreno negativo con una baja de 0,2%, aunque el acumulado anual se sostuvo por el impulso de sectores como intermediación financiera, minería y comercio; este último, con cifras negativas al cierre, pero desempeño favorable en la primera mitad del año.

El análisis sectorial mostró diferencias claras. Mientras que en diciembre, el sector agropecuario avanzó 8,7% anual, impulsado por una cosecha de trigo cercana a niveles récord, la industria manufacturera cerró con tendencia contractiva y una baja de 1,4% mensual (medición desestacionalizada), sumando caídas en los dos meses previos. Las contracciones más marcadas provinieron de maquinaria y equipo, plásticos y alimentos, mientras que la producción en refinerías mostró el mayor avance. En términos anuales, la industria redujo su actividad en diciembre 5,7%, aunque logró acumular un crecimiento de 0,6% en el año debido a la baja base de comparación de 2024.

El sector de electricidad, gas y agua registró una expansión de 6,6% en diciembre, aunque la cifra anual reflejó una baja de 0,8%. El crecimiento del último mes se debió principalmente al salto de 13,7% en generación eléctrica, vinculado a una mayor demanda residencial. El sector de minas y canteras mostró en diciembre una expansión de 8,1% anual, con el petróleo subiendo 13,6% y el gas cortando tres meses de cifras negativas para cerrar con una mejora de 5,6%. El balance anual fue positivo, con una expansión acumulada de 7,4%.

A pesar de las diferencias en el relevamiento de diciembre, ambas consultoras privadas coincidieron en que el año fue de evolución heterogénea: sectores como agro, minería y servicios públicos aportaron al crecimiento anual, mientras la industria y algunos indicadores de consumo y empleo exhibieron señales de debilidad. Analytica subrayó que la recuperación de la actividad fue parcial y apoyada en segmentos puntuales, sin consolidarse en el conjunto de la economía. Ferreres, por su parte, remarcó la mejora anual, aunque advirtió sobre la desaceleración hacia el cierre del año y un mercado laboral que no revirtió tendencias previas.

En cuanto a 2026, la consultora proyectó un escenario con mayor orden político y una macroeconomía más estable, que eventualmente podría traducirse en una mejor oferta de crédito productivo y mejoras en los niveles de inversión. Ferreres identificó como debilidades un mercado laboral estancado y precarizado, junto con ingresos familiares deprimidos, factores que afectan negativamente la demanda interna.

El contexto macroeconómico y político resultó determinante para comprender los movimientos de la actividad económica. En las proyecciones para 2026, Ferreres anticipó un entorno de mayor estabilidad tras un año de cambios y ajustes. Las expectativas sobre el crédito productivo, la inversión y la evolución de la demanda interna quedaron sujetas al desempeño de los primeros meses del año, mientras los datos sectoriales del cierre de 2025 reflejaron tanto oportunidades como desafíos.

El principal reto para el Gobierno de Javier Milei y su ministro de Economía, Luis Caputo, será transitar del crecimiento registrado en 2025 a una nueva fase de reactivación en 2026. Las consultoras coincidieron en que el crecimiento del año pasado se apoyó en una base de comparación baja y en sectores puntuales, mientras que el inicio del nuevo ciclo exigirá políticas que consoliden la recuperación y permitan ampliar la mejora hacia sectores rezagados.

Aunque hay otro dilema que el equipo económico tiene que resolver para lograr el repunte de la actividad este año: la situación de las tasas que quedaron altas en términos reales. Lo que forma parte de la estrategia cambiaria para evitar presiones adicionales sobre el dólar mientras que el Banco Central de la República Argentina (BCRA) compra reservas internacionales. Y si bien el ministro Caputo apunta a los dólares del colchón para la reactivación y el desarrollo del mercado de capitales junto con el Fondo de Asistencia Laboral, en la medida en que el costo para invertir no baje, se complicará el despegue.

fábrica,automóviles,robótica,automatización,industria,manufactura,tecnología,línea de montaje,innovación,producción

ECONOMIA

Mercado Pago aplica una fuerte suba a las tasas de sus préstamos y se dispara el número de morosos

Muchos argentinos que no llegan a fin de mes comenzaron, hace unos meses, a financiarse de forma más notoria con las tarjetas de crédito y billeteras digitales, y ello se está reflejando en el incremento tanto de la morosidad como de las tasas de interés en las últimas semanas. Así, por ejemplo, si querés comprar un combo de hamburguesa en McDonalds a través de Mercado Pago y seleccionás financiarlo en 12 cuotas, deberás devolver más del doble del valor actual en ese período.

De hecho, según los últimos datos del Banco Central, en diciembre pasado, el crédito al consumo rompió una racha de cuatro meses de caídas consecutivas, debido a que en el último período del 2025 los préstamos personales crecieron 1,4% real sin estacionalidad y las financiaciones con tarjeta avanzaron 0,8% real. Por ende, en términos interanuales, los préstamos personales acumulan una suba real del 35,9%.

Por el lado de la morosidad, creció a 8,9% en tarjetas de crédito el último diciembre, en base a los últimos datos del BCRA, un incremento considerable respecto al 8,4% de noviembre, y una escalada notoria frente al 1,7% registrado un año antes, en diciembre de 2024.

Este avance notorio de los morosos, llevó a que bancos y billeteras digitales suban en los últimos meses las tasas de interés que cobran en los préstamos personales para proteger y cubrir financieramente la cartera total.

De esta manera, entre las diferentes entidades financieras ya se encuentran créditos a individuos por un cargo de entre 90% a 900% de tasa nominal anual (TNA), mientras que si se consideran impuestos y cargas administrativas, el costo financiero total (CFT) trepa a ser de 300% a 400% anual en algunos bancos líderes, y de hasta 1.500% anual en bancos chicos y financieras, según datos publicados por el Banco Central.

Un nivel de costo sumamente elevado, que representa un cargo de más de 8% mensual.

Sobre todo, se considera que está desfasado si se tiene en cuenta que un plazo fijo tradicional paga hasta 25% de TNA en la mayoría de los bancos líderes (2% mensual), y que la inflación mensual de enero fue de 2,9% y de 31,5% en todo 2025.

Por ende, el termómetro de los créditos los está marcando la situación económica «fría» y una suba alarmante de los deudores.

Si querés pagar un combo en 12 meses, deberás devolver más del doble del valor original.

Costo «crédito hamburguesa»: comprás una, devolvés más de dos

De esta manera, a los clientes no bancarizados e informales les cuesta «fortunas» endeudarse. Para ello, iProfesional tomó el ejemplo de comprar de forma financiada un combo de hamburguesa Cuarto de Libra mediano de McDonalds, en la aplicación de Mercado Pago, cuyo precio de lista en su sección de delivery es de $17.900.

Así, si se decide financiar ese gasto, sin uso de tarjeta de crédito, se deberá convalidar un costo de abonar un sobreprecio de 5,8%, si se hace la compra a una cuota, ya que allí el valor saltará a $18.944. Este mismo endeudamiento, hace un mes atrás, representaba 5,3% más.

Y si se decide abonar ese consumo en 3 cuotas, el monto total a devolver será de $21.861, alrededor de 22,1% más que el valor original. Por ende, los pagos mensuales serán de $7.287. Cabe recordar que a fines de enero pasado el costo total adicional era de 15%.

En tanto, si se piensa abonar a 12 meses ese combo de $17.900, la tasa efectiva anual (TEA) que se deberá pagar como costo es de 112,8%, por lo que se tendrá que devolver a un año un total de $38.090. O sea, más de otro combo adicional como interés, en cuotas mensuales de $3.174.

«Las tasas de interés que cobran las fintech, en general, tienen en cuenta el scoring crediticio de cada persona. En casos donde el scoring crediticio no sea tan bueno, pueden elevarse muy fuertemente las tasas», resume Nahuel Bernues, CFA, asesor financiero y fundador de la Consultora Quaestus, a iProfesional.

Incluso, las billeteras, como Mercado Pago, al no tener garantizados los movimientos constantes y estables en la mayoría de los usuarios, deben asegurarse tener una cobertura para recuperar los fondos prestados con una tasa de interés más alta.

«No me parece una tasa extravagante ese 112,8%, considerando todos los riesgos y costos existentes. Supongo que no hay ninguna garantía, son montos relativamente pequeños. De hecho, en bancos privados grandes, se llega a cobrar un costo de 93% de TNA por un adelanto de sueldo. Es decir, se aplica semejante valor en la propia entidad donde todos los meses te depositan el sueldo, donde tienen seguridad que se el empleado va a tener el dinero para poderlo devolver. Es un 8% mensual», resume Andrés Méndez, director de AMF Economía, a iProfesional.

A ello suma Bernues: «También hay muchos impuestos asociados que siguen generando que el sistema financiero, en general, sea bastante ineficiente a la hora de asignar créditos. Esto provoca tasas que son muy superiores a las de fondeo de las fintechs/bancos».

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,créditos,pesos,caja de ahorro,enviar dinero,efectivo,préstamo,banco,billetera electrónica

ECONOMIA

Fausto Spotorno: “Todas las bajas del dólar con alta inflación en algún momento se corrigen”

El economista Fausto Spotorno analizó la dinámica del mercado cambiario y las reservas argentinas, y advirtió sobre los desafíos que enfrenta el país en medio de una economía marcada por las restricciones financieras. En diálogo con Infobae al Regreso, Spotorno remarcó que «todas las bajas del dólar con alta inflación en algún momento se corrigen», y subrayó que el comportamiento del tipo de cambio en la Argentina responde a una lógica propia, donde “el dólar sube por escalones y los precios suben de forma continua”.

El especialista explicó que mientras la inflación se mantiene en niveles del 2% al 3% mensual y el dólar permanece estable, la presión sobre el tipo de cambio tiende a acumularse. “No soy pro devaluador pero si la inflación va a 2%-3% mensual y el dólar está estable, a medida que pasan los meses, tarde o temprano se corrige”, sostuvo. De acuerdo con Spotorno, la magnitud de esa corrección dependerá de la confianza que logre generar el Gobierno y de la entrada de divisas al país. “Si la economía genera confianza y entran dólares, la corrección será menor. Si la economía genera desconfianza, la corrección será mayor”, apuntó.

El comportamiento escalonado del dólar, según el director de Centro de Estudios Económicos de la consultora OJF, responde a una dinámica en la que el tipo de cambio permanece fijo por períodos y luego experimenta saltos bruscos. “En Argentina, el dólar sube por escalones y los precios suben de forma continua”, planteó y consideró que esta lógica se mantendrá mientras persista el actual escenario de inflación y restricciones cambiarias.

Respecto al riesgo país, que trepó a 537 puntos básicos este lunes, Fausto Spotorno destacó el impacto de las distorsiones acumuladas en la economía argentina y la necesidad de atraer inversiones para impulsar un proceso de transformación. “Si uno mira la economía con ojos optimistas, está claro que el proceso de transformación va a requerir inversiones. Argentina viene de años de haber generado distorsiones en la economía. Cuando las distorsiones se empiezan a levantar, algunos negocios empiezan a tener problemas”, señaló. En su análisis, la transición económica implica un ajuste de los negocios existentes y la creación de nuevas oportunidades, pero también enfrenta obstáculos derivados de la falta de confianza y de las restricciones vigentes.

El economista observó que el Gobierno busca mejorar el clima de negocios a través de reformas como la laboral, aunque todavía persisten trabas relevantes. “El Gobierno está tratando de mejorar las reglas para que haya inversiones con la reforma laboral, pero todavía le queda un cepo y restricciones. Internacionalmente, sigue habiendo dudas sobre Argentina. La clave está en las inversiones y la gran pregunta de los inversores es ‘por qué no puedo mover mi plata fácilmente en la Argentina’”, advirtió Spotorno.

Sobre la compra de reservas netas, el economista advirtió que el margen para el crecimiento de las arcas del Banco Central es limitado por el bajo superávit fiscal y las obligaciones de deuda. “El superávit fiscal total son 0,2% del PBI. Es lo único que va a poder comprar el Tesoro, que son unos USD 1.500 millones. El Tesoro está comprando más que eso porque tiene que pagar intereses de deuda”, detalló. Spotorno explicó que la única salida para incrementar reservas de manera sostenida es que el Banco Central pueda comprar dólares y que haya suficiente demanda de pesos para que esos fondos no presionen los precios. “La única forma de salir de eso es que el BCRA empiece a comprar dólares y que haya una demanda de pesos suficiente para que esos pesos que emita no se vayan a la inflación”, argumentó.

Spotorno describió la situación monetaria como un “gran enredo” cuya resolución dependerá del crecimiento de la demanda de pesos en la economía. “Ahí está parte del gran enredo monetario que tiene el Gobierno del que no va a poder salir fácilmente. Eso se va a salir a lo largo del tiempo, en la medida que la demanda de pesos crezca”, puntualizó. Esta situación impide que el Gobierno utilice la política monetaria para reactivar la economía, en tanto cualquier intento de absorber o inyectar liquidez tiene consecuencias inmediatas sobre las tasas de interés o la presión inflacionaria. “Es un enredo total, una sábana super corta: si compra reservas, se le van los pesos; si toma de vuelta los pesos, sube las tasas”, describió el economista. A juicio del entrevistado, la única salida sostenible es que la economía crezca, se eleve la demanda de pesos y el Gobierno pueda comprar dólares sin generar inflación.

La problemática se extiende al mercado de bonos en dólares y la capacidad de canalizar el ahorro local hacia la inversión. Según el analista económico, la restricción para prestar dólares a quienes no generan ingresos en esa moneda impide que los fondos de los argentinos, mayoritariamente dolarizados, puedan financiar proyectos productivos en el país. “Si no podemos prestar los dólares, el ahorro de los argentinos -que está en dólares- no va a financiar las inversiones en Argentina. Estamos atrapados en ese dilema y mientras no lo solucionemos, el Gobierno toma la deuda en dólares y libera los pesos para los que sí pueden tomar pesos”, indicó.

El economista sugirió que la solución de fondo pasa por modificar la normativa que limita el crédito en dólares para quienes no tienen ingresos en esa moneda. “A la larga, la solución sería flexibilizar la norma que impide prestarle dólares a quien no tiene ingresos en dólares”, concluyó Spotorno, quien remarcó la importancia de resolver este obstáculo para que el ahorro nacional pueda transformarse en inversión y ayudar a dinamizar la economía.

ECONOMIA3 días ago

ECONOMIA3 días agoVillarruel cuestionó la apertura de importaciones: «Sin industria, se pasa a depender de China»

POLITICA2 días ago

POLITICA2 días ago“Ahora es la hora de jugarse”: el mensaje de Patricia Bullrich a los empresarios tras aprobarse la reforma laboral

ECONOMIA2 días ago

ECONOMIA2 días agoSegún un especialista, el precio de la carne se mantendrá alto “entre dos y tres años”