ECONOMIA

Sin cepo y con menor liquidez, suben las tasas que ofrecen los bancos por depósitos en pesos

Los bancos subieron las tasas de depósitos, afectando también a las billeteras virtuales. Los rendimientos que ofrecen los principales bancos del país

16/04/2025 – 10:13hs

La salida del cepo cambiario no solo impactó en el mercado de divisas, sino que también modificó las condiciones del sistema financiero en pesos. La decisión del Banco Central de la República Argentina (BCRA) de eliminar restricciones al acceso al dólar se combinó con un nuevo esquema monetario que apunta a restringir aún más la cantidad de circulante, lo que derivó en una suba generalizada de las tasas que pagan los bancos por depósitos a plazo fijo.

Aunque el nuevo marco monetario aún no fue publicado, las medidas comenzaron a influir en la dinámica del mercado. La eliminación de los límites para la compra de divisas por parte de personas físicas se tradujo en una mayor demanda de dólares.

Al mismo tiempo, el BCRA dejó de ofrecer liquidez a los bancos a través del mercado de pases activos, donde hasta la semana pasada entregaba pesos a una tasa del 33%.

A cuánto subieron las tasas de interés en los principales bancos

Según un informe de la consultora Outlier, «la autoridad monetaria se retiró del mercado de pases bancarios, quitando la posibilidad de financiamiento barato a bancos. El mensaje en este caso es claro el que quiera liquidez, deberá ir a buscarla al mercado, dónde está bastante más cara y ejercer presión de demanda ahí».

Frente a este nuevo contexto, las entidades bancarias comenzaron a ajustar al alza las tasas ofrecidas a los depositantes. La suba profundiza una tendencia que se venía observando en las semanas anteriores. El viernes previo a los anuncios, la tasa promedio para un depósito a 30 días se ubicaba en 30,75%.

Este martes, varias entidades ya ofrecían rendimientos superiores:

- Banco Nación encabezaba con una tasa del 37%.

- Galicia, Galicia Mas, Banco Provincia, Comafi y Credicoop ofrecían 34%.

- Banco Macro pagaba 32,5%.

- Santander ofrecía una tasa del 31%.

En este caso, no fue necesario que el BCRA modificara la tasa de política monetaria. El propio reacomodamiento del mercado generó las condiciones para que las entidades incrementaran el rendimiento de sus plazos fijos.

«A partir del levantamiento del cepo para personas físicas se generó un incremento en la demanda de dólares, por lo cual, para incentivar los depósitos en pesos, se eleva la tasa«, explicaron desde una entidad bancaria.

Otra fuente del sector agregó: «El sistema sube la tasa por presiones cambiarias, por el incremento en las tasas de instrumentos de renta fija y por la aceleración de la inflación, en un contexto de volatilidad global».

También señalaron que la competencia por captar depósitos se intensificó como resultado de la reducción de pesos en circulación. «Cada vez hay menos pesos en el mercado. Cuanta menor es la oferta, mayor es el precio. A esto se suma el aumento de la competencia entre bancos en la búsqueda de liquidez, ya que el BCRA dejó de asistirlos mediante pases».

La mejora en los rendimientos también alcanza a otros instrumentos de inversión en pesos. Este martes, tanto las billeteras virtuales como los fondos comunes de inversión de bajo riesgo ya mostraban retornos en torno al 30%.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,cepo cambiario,dólar,tasa de interés,plazo fijo,banco central de la república argentina

ECONOMIA

Morosidad: las deudas de las familias le ponen freno al crédito y al repunte de la actividad

El pico en la mora crediticia de las familias, que llegó a un récord desde que hay registro en octubre pasado y según expertos no se estabilizará hasta el primer trimestre de este año, promete tener un efecto nocivo en la actividad económica. Las dificultades de los bancos para cobrar los préstamos condiciona el crecimiento del crédito y, con ello, se hace más arduo el intento de un rebote económico.

En medio de las altas tasas en pesos, la morosidad crediticia de las familias se ubicó en enero en el nivel más alto de los últimos quince años, lo que condiciona a las entidades financieras en términos de la posibilidad de otorgar nuevos créditos. Pero también dificulta el repunte de la actividad que busca el ministro de Economía, Luis Caputo, para esta fase del programa, aunque este guarde un “atajo” con los dólares del colchón que podrían ayudar a revertir esta situación en el corto plazo.

Un informe reciente de la Fundación Mediterránea remarcó que las secuelas de menor actividad y endurecimiento de las condiciones monetarias del segundo semestre de 2025 se reflejan con nitidez en la trepada de los ratios de morosidad crediticia, lo que obliga a los bancos a actuar con mayor cautela frente a la aprobación de nuevas líneas de financiamiento. Y la única excepción en la política de las entidades se observa en los préstamos en moneda extranjera, que mantuvieron su dinamismo a pesar del contexto restrictivo.

Pero el comportamiento de los deudores resulta desigual: en el segmento de empresas, la suba de la morosidad no fue tan marcada como en el caso de las familias. Es que los hogares se vieron sorprendidos por la velocidad de la desinflación, luego de años en los que la inflación ayudó a licuar los pasivos y reducir el peso real de la deuda.

El impacto de la desinflación se manifestó con fuerza en los hogares, que debieron enfrentar cuotas y vencimientos sin el “alivio” previo de la depreciación monetaria. En un informe reciente de la Fundación Mediterránea remarcaron que la dinámica inflacionaria previa llevó a que muchas familias asumieran deudas con la expectativa de que el proceso inflacionario redujera en términos reales el valor de los compromisos. Con la estabilización de los precios, esa estrategia dejó de ser efectiva, lo que se tradujo en un incremento abrupto de la morosidad.

Pero el problema de la morosidad no es solo de las familias y de las entidades financieras, sino que también repercute en el conjunto de la macroeconomía. El freno en la evolución del crédito al sector privado se vuelve evidente, con cifras que exhiben un estancamiento en los últimos seis meses. En este punto, la Fundación Mediterránea subrayó que el escaso dinamismo de los préstamos comerciales limita la recuperación de la actividad, al restringir la capacidad de consumo y la inversión en el entramado productivo.

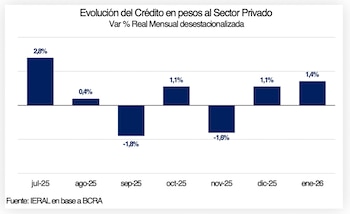

En términos numéricos, el crédito en pesos en julio tuvo una variación mensual desestacionalizada del 2,8%; en agosto, del 0,4%, pero luego se contrajo un -1,8% en septiembre luego de la victoria de Unión por la Patria en la provincia de Buenos Aires. Y si bien en octubre tuvo un repunte de 1,1%, no se trató de una tendencia que se mantuvo, ya que en noviembre cayó 1,6%. Recién en diciembre tuvo una variación del 1,1% y en enero del 1,4%.

Frente al aumento de las deudas por parte de las familias, muchos bancos tomaron una postura de cautela que se traduce en reglas más estrictas para otorgar nuevos préstamos. Las entidades privilegian operaciones seguras y ajustan los requisitos de acceso, lo que reduce la cantidad total de créditos otorgados al sector privado. Esta tendencia, según la Fundación Mediterránea, se acentuó a partir de la segunda mitad de 2025, cuando la recesión económica y las políticas contractivas del Banco Central endurecieron el mercado financiero.

Pero todo lo contrario sucedió en el caso de los créditos en dólares; según la Fundación Mediterránea, estas líneas ya representan una cuarta parte del total del crédito. En enero, los préstamos en dólares crecieron 7,3 %, lo que equivale a un monto cercano a USD 1.300 millones y, anualizado, representa 2,3 puntos del Producto Interno Bruto (PBI). Este flujo tiene un efecto doble: por un lado, motoriza el nivel de actividad en sectores específicos; por otro, incrementa la oferta de divisas al Banco Central, ya que los bancos liquidan esos préstamos en pesos a las empresas.

Pero ese crecimiento de los préstamos en dólares no alcanzó a compensar la caída en los créditos en moneda local. Ya que el mercado de financiamiento interno permanece estancado y la morosidad de las familias limita la capacidad de recuperación del consumo.

Sin embargo, el ministro Caputo tiene un as bajo la manga con el proyecto de Inocencia Fiscal que se reglamentó este lunes. “Los datos del Banco Central dicen que hay USD 170 mil millones debajo del colchón de los argentinos y los depósitos del sector privado son USD 67 mil millones, hay casi tres veces el nivel de depósitos que hay en el sector privado en los colchones. Imagínate si eso fuera en los próximos meses al sistema financiero, ni te digo todo, la mitad de eso, los problemas de la Argentina se solucionarían”, sostuvo en conversación con Radio Mitre.

activity,adult,background,bank,banking,business,card,casual,caucasian,commerce,communication,computer,credit,device,digital,display,e-commerce,ecommerce,electronic,equipment,hand,home,house,indoor,internet,lifestyle,male,man,mobile,modern,on-line,one,pad,payment,pc,people,person,purchase,screen,shopping,sitting,tablet,technology,touch,using,white,wireless

ECONOMIA

La UTA advierte por un posible paro de colectivos en el interior del país: qué reclaman

La Unión Tranviarios Automotor (UTA) volvió a encender las alarmas en el transporte público y advirtió que este miércoles podría haber un paro de colectivos en las provincias del interior si las empresas no replican el acuerdo salarial alcanzado en el Área Metropolitana de Buenos Aires (AMBA).

El gremio que conduce Roberto Fernández dio un ultimátum a las cámaras empresarias y sostuvo que, si no hay una respuesta concreta antes del martes, avanzará con una medida de fuerza a nivel nacional, fuera del AMBA.

El reclamo de la UTA: replicar el acuerdo salarial del AMBA

En un comunicado difundido este lunes, la UTA señaló la compleja situación que atraviesa el transporte en las provincias y cuestionó que, en muchos casos, las discusiones se limiten exclusivamente a problemas de financiamiento.

«Resulta sorprendente que debamos reiterar que, en aquellas provincias que no cuentan con una hoja de ruta definida, el análisis se limite únicamente a cuestiones financieras o de caja«, expresó el sindicato.

Además, marcó diferencias con el AMBA y apuntó contra los empresarios del interior, al remarcar que los boletos tienen valores más elevados, pero aun así las empresas sostienen que los recursos son insuficientes para afrontar los aumentos salariales.

Desde la UTA afirmaron que siempre buscaron preservar la paz social y garantizar el normal funcionamiento del servicio, aunque advirtieron que las negociaciones se encuentran en un punto crítico.

El gremio mantiene reuniones con las cámaras del transporte público desde fines de enero, pero la falta de avances concretos en el interior del país reavivó la amenaza de una medida de fuerza.

Qué pasó en el AMBA y por qué es clave para el interior

En el AMBA, la posibilidad de un paro quedó desactivada el 30 de enero, luego de que se alcanzara un acuerdo en la Secretaría de Trabajo. Allí se pactó un aumento salarial del 4%, distribuido en tres tramos:

1,4% en enero

1,3% en febrero

1,3% en marzo

Ese entendimiento es el que la UTA exige que se aplique también en las provincias. De lo contrario, advirtieron que el miércoles habrá paro de colectivos en el interior.

Fernández apuntó al rol del Gobierno y los subsidios

La semana pasada, Roberto Fernández alertó sobre la crítica situación del transporte público y, en diálogo con Clarín, consideró que la eliminación de los subsidios podría ser una alternativa para evitar que se profundicen los problemas.

«Discutimos salarios con los empresarios, pero es el Gobierno el que tiene el acuerdo con ellos. Dependemos de lo que el Estado les da y los empresarios te dicen ‘te doy si me dan’. Ese es el juego en el que estamos«, explicó el dirigente.

Fernández también puso el foco en el desgaste que enfrentan los trabajadores del sector. «Somos los que damos la cara todos los días con los pasajeros, los que escuchamos las quejas«, sostuvo.

Según el dirigente, los aumentos frecuentes del boleto, las demoras en el servicio y la falta de unidades generan un clima de tensión que termina recayendo sobre los choferes. «Lo más grave es que cada vez hay menos trabajadores: se están yendo constantemente», concluyó.

Cuánto cobra un chofer de colectivo que recién arranca

Febrero 2026

En febrero, el ingreso total asciende a $1.891.239, impulsado principalmente por la actualización de los viáticos y del básico.

El desglose es el siguiente:

Básico conformado: $1.407.239 Refleja la actualización mensual del sueldo base y de los adicionales remunerativos.

Premio por asistencia: incluido dentro del básico conformado

Atención SUBE: incluido dentro del básico conformado

Viáticos: $384.000 Surgen de $16.000 diarios por 24 días. En este mes, los viáticos representan algo más del 20% del ingreso total.

Suma fija no remunerativa: $100.000 Se mantiene sin cambios respecto de enero.

Así, un chofer sin antigüedad percibe en febrero un ingreso cercano a los $1,9 millones, con una mejora mensual explicada casi exclusivamente por los adicionales y viáticos.

Cuánto cobra un chofer de colectivo con antigüedad

A continuación, cuánto cobra un chofer con 1, 5, 10 y 20 años de antigüedad, tomando como base la remuneración total mensual informada en cada escala.

Febrero 2026: leve suba por actualización de básicos

Durante febrero se mantiene la suma no remunerativa de $100.000, pero los viáticos diarios aumentan a $16.000, totalizando $384.000 mensuales.

1 año de antigüedad: $1.912.348

5 años de antigüedad: $1.995.781

10 años de antigüedad: $2.082.125

20 años de antigüedad: $2.295.303

Marzo 2026: aumento de viáticos y suma no remunerativa

En marzo se produce un salto más significativo: la suma fija no remunerativa pasa a $120.000 y los viáticos diarios ascienden a $17.000, equivalentes a $408.000 mensuales.

1 año de antigüedad: $1.974.916

5 años de antigüedad: $2.060.448

10 años de antigüedad: $2.167.363

20 años de antigüedad: $2.381.194

Abril 2026: el piso supera los $2 millones

En abril, la escala alcanza su nivel más alto del cuatrimestre. Los viáticos diarios suben a $19.000, lo que representa $456.000 mensuales, y se mantienen los adicionales incorporados en marzo.

1 año de antigüedad: $2.024.457

5 años de antigüedad: $2.117.174

10 años de antigüedad: $2.209.891

20 años de antigüedad: $2.441.683

De esta manera, un chofer con 20 años de antigüedad pasa de ganar $2,26 millones en enero a más de $2,44 millones en abril, mientras que un trabajador con un año de antigüedad supera por primera vez el umbral de los $2 millones mensuales en el cuarto mes del año.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,colectivos,sueldos,salarios

ECONOMIA

Los gastos fijos ya representan casi el 23% de los ingresos y caen los salarios: qué se espera para el 2026

La presión sobre los ingresos de los hogares se intensificó en los últimos meses por el avance de los gastos fijos y el peso creciente de las deudas. El ajuste en servicios y alquileres, junto a una recuperación desigual de los ingresos, configura un escenario en el que la capacidad de gasto se ve restringida.

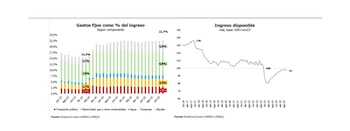

Los gastos fijos representaron el 22,7% del ingreso en noviembre, lo que implica un incremento de 7,4 puntos porcentuales respecto de hace dos años, según estimaciones de la consultora Empiria.

Del lado de los gastos, la disminución en los precios del transporte público (0,7% en términos reales) y en el precio del agua (-1,4%) no logró compensar los aumentos registrados en la electricidad (1,4%), las expensas (0,9%) y los alquileres (0,4%).

Al mismo tiempo, el ingreso disponible registró en noviembre una caída real del 1%, lo que representa la mayor disminución desde febrero de 2024. Desde agosto, cuando alcanzó su nivel más alto desde noviembre de 2023, acumula un retroceso del 2,1% en tres meses consecutivos de descenso.

Por efecto de una base de comparación baja y el arrastre estadístico generado por la recuperación de finales de 2024, señaló Empiria, se proyecta que el ingreso disponible en 2025 tendrá un aumento del 12% respecto al año anterior.

Sin embargo, la tendencia muestra una desaceleración hacia la mitad del año y una reducción en el último trimestre. En diciembre de 2025, el incremento interanual sería del 5% frente al mismo mes de 2024, pero aún quedaría 3,7% por debajo de diciembre de 2023.

Para 2026, si la inflación continúa desacelerándose, se prevé una leve mejora del ingreso disponible, estimada en torno al 1%.

El informe destaca que aunque el ingreso disponible se redujo en todos los sectores de la población, el impacto no fue igual: para los deciles 1-4, que agrupan a quienes perciben ingresos más bajos, la caída fue del 1,2%, mientras que para la población del decil 8-10, con ingresos más altos, el ingreso disponible disminuyó un 0,9%.

En tanto, “todos los salarios se redujeron en términos reales: los registrados se redujeron 0,6% -tercera contracción consecutiva-, los del sector privado formal 0,3% y los del sector público 1,3%. Por su parte, los ingresos no registrados habrían caído 0,4% en el mes. Los ingresos no laborales, a partir de la aceleración de la inflación y su fórmula de ajuste de indexación con rezago, son los que más caen”, resaltó Empiria.

Por otro lado, pero también dando cuenta de la crisis de ingresos, las cuotas de créditos absorben el 26,3% de la masa salarial registrada, de acuerdo con datos del Banco Central. Este porcentaje alcanza el nivel más alto en casi dos décadas. Mientras el gasto fijo utilizó cerca de ocho puntos adicionales del ingreso disponible, otros 15 puntos se destinaron al pago de cuotas.

Del total, 14,6 puntos corresponden a créditos personales, 9,3 a tarjetas de crédito, 1,7 a créditos prendarios y 0,7 a créditos hipotecarios. De esta forma, el 86% de la deuda corresponde a financiamiento de corto plazo, lo que evidencia la necesidad de los hogares por créditos de rápida resolución.

“En una economía más estable y con mayor previsibilidad, los horizontes se alargarían y el crédito de largo plazo (primero prendarios, luego hipotecarios) ganaría participación”, consideró Empiria.

“La reducción de la inflación es uno de los factores explicativos, por dos motivos: primero, porque sienta las bases de una economía con mayor crédito, pero, también, porque la abrupta reducción de la inflación no dio tiempo a cambiar el hábito de consumo. Con inflación alta, las cuotas se licuan y el peso en el ingreso es menor”, agregó.

Como contracara, en noviembre, la mora en los créditos bancarios volvió a alcanzar un récord, al ubicarse en el 8,8% del saldo adeudado. La irregularidad creció en todas las líneas, impulsada principalmente por los créditos personales —con una mora del 11%— y las tarjetas de crédito, que registraron un 9,2%.

En tanto, los préstamos prendarios mostraron una mora del 5,2%, 0,4 puntos por encima de octubre, mientras que el crédito hipotecario se mantuvo en torno al 1%.

economia,billetes,

CHIMENTOS2 días ago

CHIMENTOS2 días agoNatalie Weber contó toda la verdad del coqueteo de Sabrina Rojas a Mauro Icardi en un boliche: “Yo sé lo que pasó esa noche y te puedo decir que Sabrina no fue”

CHIMENTOS3 días ago

CHIMENTOS3 días agoCande Tinelli tiene nuevo novio y casi se matan a piñas con su ex pareja

ECONOMIA1 día ago

ECONOMIA1 día agoEl sector industrial advierte que la apertura económica exige eliminar las distorsiones internas