ECONOMIA

¿Qué significa que el dólar blue valga menos que el oficial?

En los últimos días, en el mercado cambiario está ocurriendo un hecho poco usual: el precio del blue está más barato que la cotización del dólar minorista en bancos y casas de cambio, que, desde la liberación del cepo desde el pasado 14 de abril, es accesible para todo individuo que tenga cuenta bancaria e ingresos declarados.

De esta manera, el lunes en las cuevas de la City porteña se vendía un dólar a $1.205, mientras que en bancos el valor de venta promedio fue de $1.216, según datos publicados por el Banco Central.

Es decir, el billete informal costó en la jornada unos 11 pesos menos que en la plaza oficial.

De hecho, en algunos bancos, como el Macro, se llegó a vender al público a un máximo de $1.235. Y en el Ciudad a $1.230, según el BCRA.

Cabe aclarar que el blue es una plaza ilegal, donde el volumen operado es muy acotado, y a la que recurren las personas que, por razones impositivas, no desean dejar sus registros en el mercado formal.

En cambio, ya sin cepo, la gente que recibe ingresos declarados ante el fisco puede ir a comprar o vender divisas libremente en bancos y casas de cambio. Es decir, al mercado oficial.

«Son oscilaciones de mercados diferentes. El blue es con dinero no declarado y tiene drivers algo diferentes que el oficial», argumenta Daniel Artana, economista de FIEL, a iProfesional.

Incluso, se estima que esta situación «no debería» durar mucho tiempo más, debido a que el precio del blue debería ser superior al del oficial.

«Esta diferencia es de corto plazo, porque, en general, el valor del blue debería estar un poquito por arriba, porque en un mercado donde no hay cepo, o que el cepo está muy disminuido, el precio del billete informal es el resultado de la cotización del dólar oficial más la prima de riesgo por evasión», considera Fausto Spotorno, economista de OJF, la consultora de Orlando Ferreres, a iProfesional.

Por qué el dólar blue quedó más barato que el oficial

Las causas esgrimidas por los economistas que explican el hecho que el blue se haya ubicado a un valor más bajo son, fundamentalmente, dos.

Por un lado, se especula que pudo haberse frenado la demanda del blue a la espera que se concreten los anuncios del ministro de Economía, Luis «Toto» Caputo, respecto a la idea de que no haya tantos controles respecto a los ahorros y a que la gente use los dólares «sin dar explicaciones».

«No me extraña para nada, con todos estos rumores de un nuevo blanqueo, de nuevas normas para usar dólares informales, es posible que el mercado informal esté esperando y muchos ahorristas no están vendiendo dólares porque por ahí los pueden usar y blanquearlos«, opina Spotorno.

Por otra parte, también se argumenta como causa que, con el final del cepo a los individuos, desde mitad de mes pasado hasta la fecha, muchos ahorristas con ingresos declarados dejaron de ir al mercado ilegal para pasar a demandar directamente divisas en sus bancos, por ser un sistema más simple, legal, porque posee un precio conveniente y también para poder justificar ante el ARCA (ex AFIP) la adquisición de moneda estadounidense.

«Es mercado puro, la oferta y la demanda determinan los precios. El blue perdió algo de demanda porque los individuos pueden comprar por home banking», afirma Gustavo Quintana, analista de PR Cambios, a iProfesional.

Por ende, al bajar la demanda y mantenerse o subir la oferta, ello generó que el precio también descienda.

«En los hechos, para mí es un tema de liquidez en el mercado blue. Simplemente, si es que bajó el blue o quedó un poquito por debajo del oficial, es porque la demanda de dólares informales bajó de alguna forma. O bien, porque la oferta de dólares blue aumentó. Entonces, posiblemente, bajaron un poco más las compras respecto de las ventas, y eso generó este movimiento, pero, me parece, que será algo de muy de corto plazo», reflexiona Spotorno.

La justificación de esta situación, según este experto, es clara: «Es razonable que la demanda de dólares blue haya caído mucho porque ahora la gente puede ir a comprarlos al banco. Entonces, mucha gente que estaba en el mercado blue hasta hace dos semanas, hoy desapareció de allí. Y se suma que mucha gente que puede comprar dólares oficiales ahora va al banco».

En la misma línea, Camilo Tiscornia, director de C&T Consultores, señaló: «Recordemos que el blue es plata negra, más que nada hoy, teniendo en cuenta que para los minoristas hay acceso libre al mercado oficial».

«Creo que lo que pudo haber habido es mucha compra de blue previo a que el Gobierno anunciara la salida del cepo, con mucha especulación de que llegaba el acuerdo con el FMI se podría llegar a disparar el blue, y por ahí ahora falta liquidez en pesos», detalló el analista, quien concluyó: «Dentro de poco empiezan los pagos de vencimiento de Ganancias, se están pagando sueldos. Puede ser que haya alguna situación de esas: que haya ahora mucha oferta, porque antes hubo mucha demanda«.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,ahorrista,blue,precio dólar,dólar

ECONOMIA

Cómo la gestión de Milei cambió el peso del intercambio con Brasil, China, EEUU y otros aliados comerciales

El Índice de tipo de cambio real multilateral (Itcrm), uno de los indicadores más discutidos en Argentina, influye de forma directa sobre el comercio exterior, la balanza de pagos y las condiciones socioeconómicas. Este índice establece la capacidad de acumulación o pérdida de reservas en el Banco Central de la República Argentina, regulando el flujo de divisas generado por el intercambio comercial argentino.

Tras las elecciones de octubre, varios economistas dejaron de enfocar sus análisis en este indicador, observando a la vez los cambios en las reservas en el Banco Central de la República Argentina (BCRA), el comportamiento del turismo interno, el intercambio de bienes y servicios internacionales, las decisiones de ahorro y desahorro en activos externos, fletes, seguros y la transferencia de dividendos de filiales tanto nacionales como extranjeras. Todos estos factores, claves para el análisis, también repercuten sobre las finanzas personales y las condiciones de vida cotidianas.

Un informe del BCRA, institución responsable de la política monetaria, cambiaria y financiera del país, explica: “El Índice de Tipo de Cambio Real mide el precio relativo de los bienes y servicios de la economía argentina respecto a sus 12 principales socios comerciales, según el flujo de manufacturas. Se calcula a partir de un promedio ponderado de los tipos de cambio bilaterales con estos países y considera la evolución de los precios de canastas representativas de consumo, expresados en moneda local frente al valor de la canasta de consumo argentina. Es uno de los indicadores amplios de competitividad por precios”.

No basta con observar únicamente la variación del tipo de cambio nominal; la inflación también resulta determinante y refleja los efectos de diversas medidas tomadas desde el cambio de gobierno: desregulaciones, reducción y eliminación de impuestos y retenciones a las exportaciones, disminución de aranceles para importaciones, sumadas al impacto de tratados como el acuerdo Mercosur-Unión Europea, rubricado recientemente y clave para el acceso a mercados estratégicos, así como acuerdos bilaterales con EE.UU.

El Itcrm promedio de 2025 se ubicó en 89,1 puntos, 4,5% menor al promedio de los primeros 27 meses de gestión de Javier Milei (93,3), y similar al registrado en febrero de 2026. Aunque este nivel fue 8% inferior al observado durante el último año de presidencia de Alberto Fernández, representa un incremento del 7% frente a noviembre de 2023 y suba del 9% respecto al último día del gobierno del Frente de Todos.

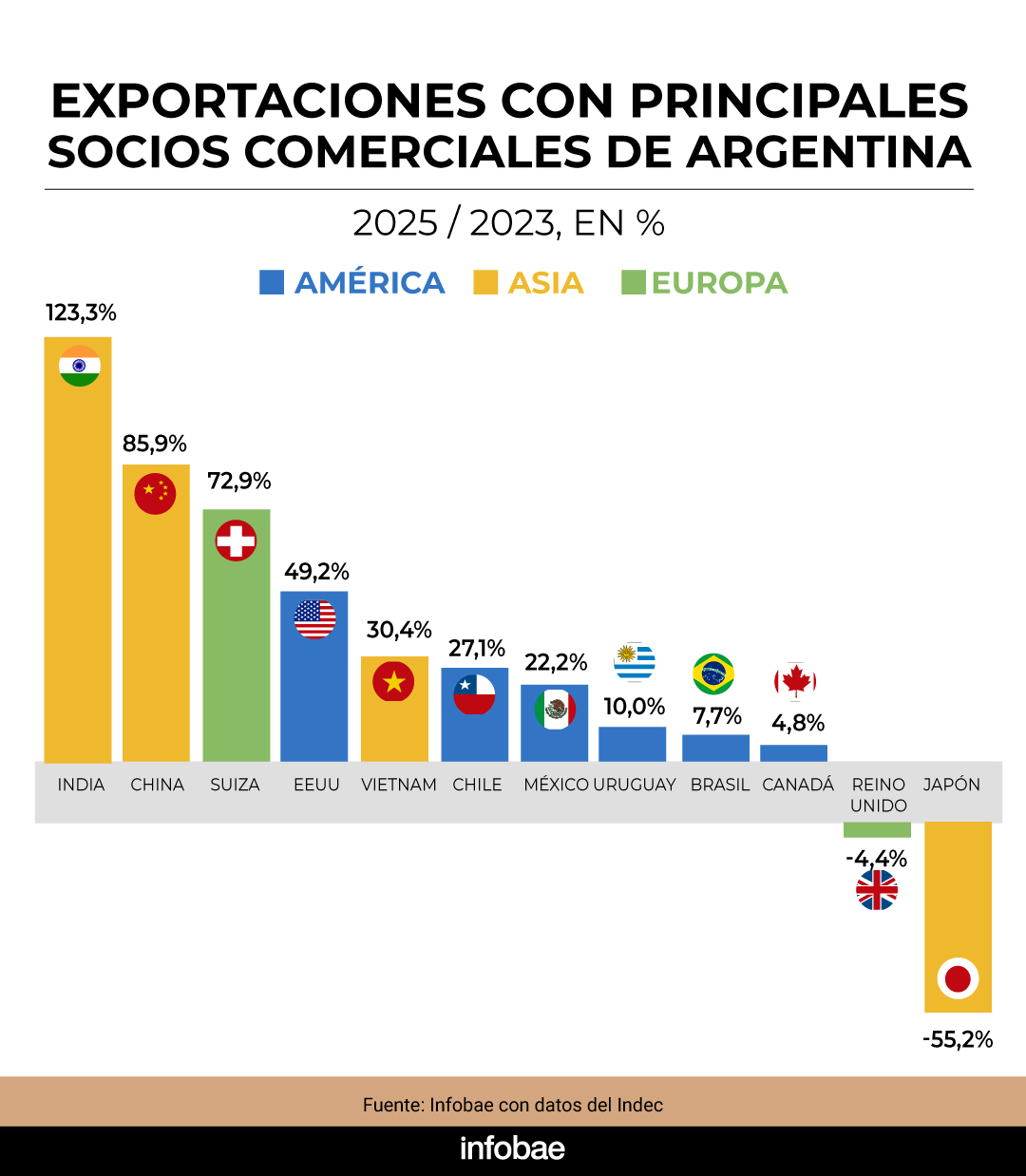

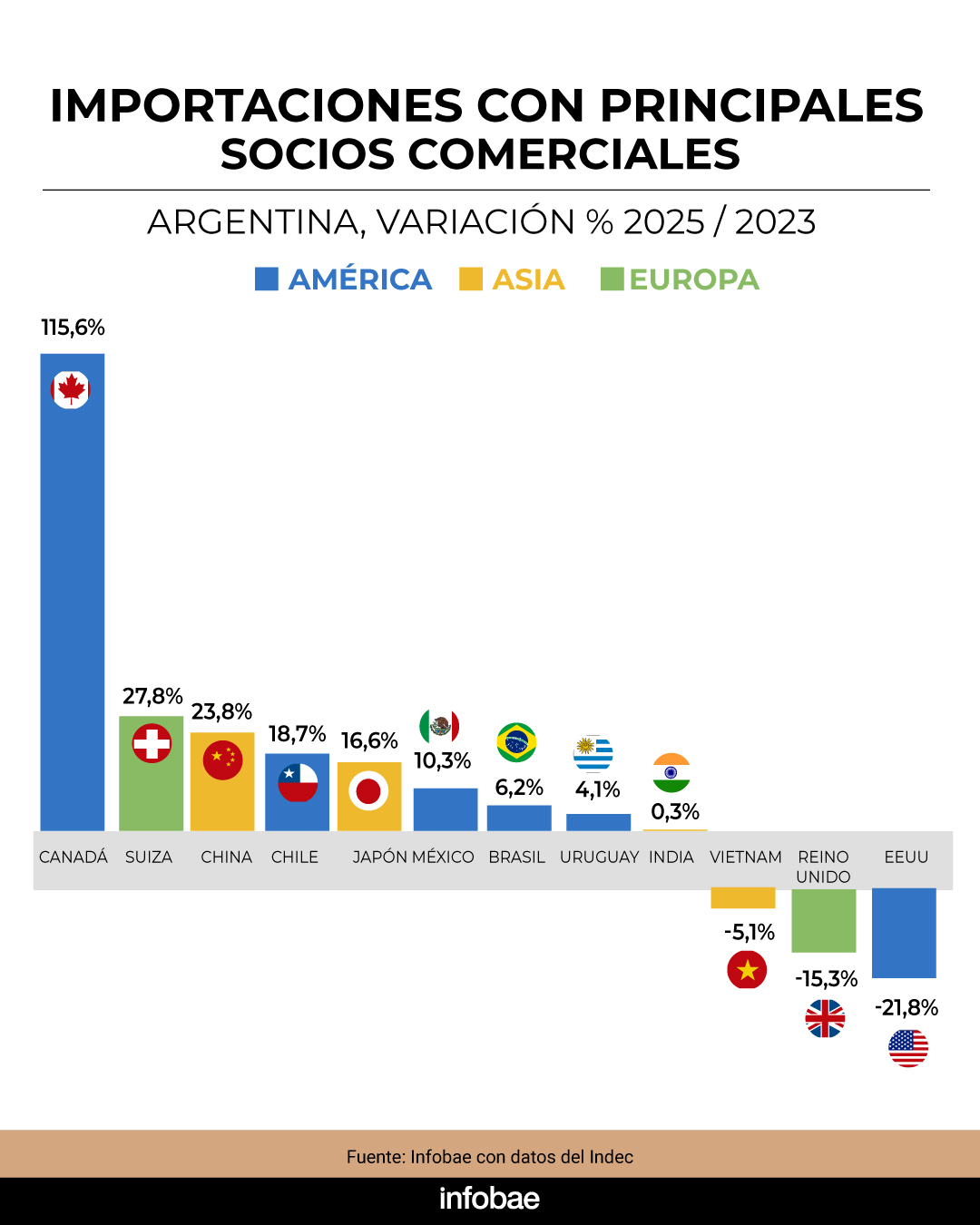

El intercambio de bienes en 2025 creció 16% respecto al último año de la gestión anterior. Las exportaciones aumentaron en valor 30%, mientras que las importaciones solo 3%, revirtiendo así un déficit comercial de USD 6.925 millones y alcanzando un superávit de USD 11.286 millones.

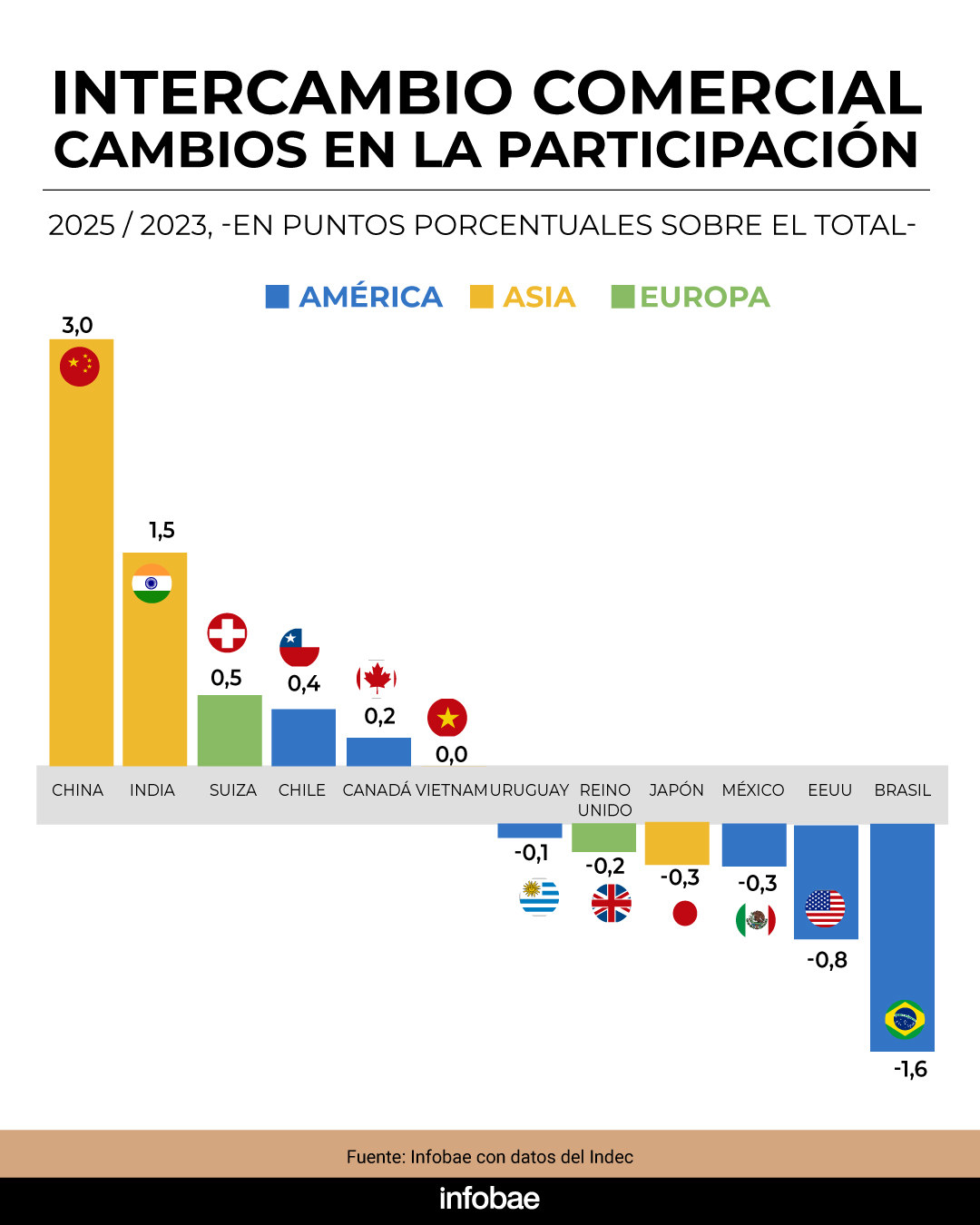

En la composición de los 12 socios comerciales que tiene en cuenta el BCRA para calcular el Itcrm, hubo ajustes: su participación en el total del comercio descendió de 63,7% en 2023 a 61,9% en 2025, marcando una mayor diversificación con las siguientes modificaciones en los índices de tipo de cambio real bilateral (Itcrb)por país:

El Itcrb cayó 11,7%, ubicándose en 85,3 puntos. Las exportaciones a Brasil aumentaron 7,7% y las importaciones 6,2%, reflejando un crecimiento del saldo de intercambio del 3%, aunque la participación sobre el total sufrió una baja de 1,6 puntos porcentuales, situándose en 19,2 por ciento.

El segundo socio en volumen de transacciones mostró incrementos simultáneos: las importaciones crecieron 85,9% y las exportaciones 23,8%. Con ello, el saldo del ICA disminuyó 11,6% y la cuota sobre el total subió tres puntos porcentuales, ubicándose en 17%. El Itcrb descendió 11,1%, alcanzando 79 puntos desde la base 100 del 17 de diciembre de 2015, inicio de la gestión Cambiemos.

La participación de los 12 mayores socios comerciales en el total del intercambio con el resto del mundo descendió de 63,7% en 2023 a 61,9% en 2025, marcando una mayor diversificación

Pese al fortalecimiento del vínculo entre los gobiernos de Milei y Donald Trump, la participación de EE.UU. en el comercio argentino se redujo de 10,1% a 9,2% en dos años. Las exportaciones hacia ese destino aumentaron 49,2%, mientras que las importaciones disminuyeron 21,8%. El saldo del ICA pasó de un déficit de USD 2.980 millones a un superávit de USD 1.634 millones, acompañado de un descenso en el período del Itcrb de 4,8%, hasta 101,5 unidades.

Este socio adquirió nueva relevancia durante el gobierno de La Libertad Avanza, en parte por el auge de las “compras hormiga” y la diferencia de precios. El Itcrb bajó 13,7%, llegando a 85,9 puntos. Las exportaciones argentinas subieron 27,1% y las importaciones avanzaron 18,7%; el superávit del ICA creció 28,6% y la cuota sobre el total avanzó 0,4 puntos, alcanzando 4,4 por ciento.

Este país fue el único socio relevante cuyo índice de tipo de cambio real multilateral disminuyó: bajó 1,7%, hasta 82,3 unidades. No obstante, las exportaciones aumentaron 123%, mientras que las importaciones se estabilizaron. El superávit se cuadruplicó, superando los USD 4.000 millones, y la participación del ICA subió de 2,8% a 4,2 por ciento.

Mantuvo su cuota del 2,5% en el total de comercio de Argentina con el resto del mundo. El Itcrb cayó 11,7%, quedando en 87,4 puntos. Las importaciones aumentaron 30,4% y las exportaciones retrocedieron 5,1%. El saldo del ICA subió 16,2 por ciento.

El Itcrb descendió 6,5%, ubicándose en 107,1 puntos, el valor más alto entre los grandes socios comerciales. Las exportaciones subieron 10% y las importaciones 4%, lo que impulsó un alza de 8,5% en el superávit de intercambio. La participación descendió de 1,7% a 1,6 por ciento.

El Itcrb cayó 9,5%, marcando el segundo nivel más elevado (105,7 unidades) entre los principales socios. Las exportaciones bajaron 22% y las importaciones crecieron 10%; de este modo, el déficit del ICA se elevó 48%, hasta los USD 1.068 millones, y la cuota total disminuyó del 1,7% a cerca del 1,5 por ciento.

La participación del país en el total del ICA creció 0,5 puntos porcentuales y se ubicó en 1,7%. El Itcrb disminuyó 1,1%, hasta 97,6 unidades. Las exportaciones aumentaron 73% y las importaciones 28%, duplicando el resultado comercial.

El Itcrb se deterioró 9,1%, hasta 97 puntos. Su cuota en el ICA subió 0,2 puntos, llegando al 1,1%; las exportaciones avanzaron 4,8%, mientras que las importaciones treparon 115,6%, pasando de un superávit de USD 391 millones a un déficit de USD 44 millones.

El país asiático registró el menor índice de tipo de cambio bilateral: 70,4 unidades, con una caída de 10,5% en el período. Las exportaciones retrocedieron 55% y las importaciones subieron 16%; la participación sobre el total descendió de 1,3% a 1,1 por ciento.

El Itcrb fue el único que en 2025 respecto de 2023 mostró una suba entre los países del índice multilateral, con un alza de 1,2%, hasta las 91,5 unidades. Aun así, en el último año se registraron caídas de 4% en exportaciones y 15% en importaciones, lo que llevó a una reducción de la cuota global de intercambio de 0,9% a 0,7 por ciento.

Martín Vauthier, asesor del ministro de Economía, escribió en la red X: “El récord de exportaciones de bienes se debe al dinamismo de varios sectores: estabilidad macroeconómica, baja de impuestos, eliminación de regulaciones y reglas estables”.

En el primer bimestre de 2026, la estacionalidad de la oferta agrícola pampeana, junto con la llegada de inversiones energéticas y mineras y la emisión de deuda corporativa en moneda extranjera, permitió que el Índice de Tipo de Cambio Multilateral se mantuviera en torno al promedio del año anterior.

En ese periodo, los parciales de los índices de tipo de cambio bilateral con los doce principales socios comerciales avanzaron en: México 10,3%, Chile 8,7%, Uruguay 6,5%, Brasil 6%, Suiza 3,8%, Reino Unido 2,5%, China 1,8% y Canadá 1,1%. Se redujeron con India 4,9%, Japón 4,4%, Vietnam 0,7%, mientras que con EE.UU. el índice permaneció estable, explicándose ello principalmente por la evolución de los precios relativos y cambios en el flujo comercial con esos mercados.

En el primer bimestre de 2026 los Itcrb avanzaron con México, Chile, Uruguay, Brasil, Suiza, Reino Unido, China y Canadá. Se redujeron con India, Japón, y Vietnam, mientras se estabilizó con EE.UU

Al comparar los índices extremos de febrero de 2026 con noviembre de 2023 -el último mes completo del gobierno de Alberto Fernández-, se observa un aumento en el Itcrm de 8,9%, con subas registradas en la relación bilateral con: Reino Unido 17,5%, Suiza 17,3%, Uruguay 14,3%, Chile 12,6%, México 11,5%, China 8,3%, EE.UU. 7,4%, Canadá 6%, Brasil 5,2%, Japón 3,5% y Vietnam 0,7%. Solo bajó con India 2,6 por ciento.

Europe

ECONOMIA

Caída de la Bolsa y petróleo más caro: el impacto de la guerra en Medio Oriente

Una eventual interrupción del estrecho de Ormuz puede influir en la previsión energética global. Qué refleja un antecedente clave

01/03/2026 – 12:41hs

Los mercados financieros internacionales se preparan para una apertura marcada por la volatilidad, tras la escalada del conflicto en Medio Oriente. Analistas de la City de Londres anticipan posibles caídas en las bolsas y una suba del petróleo, con el foco puesto en el estrecho de Ormuz, por donde circula cerca del 20% del comercio mundial de crudo y gas licuado.

La tensión aumentó luego de que el presidente de Estados Unidos, Donald Trump, confirmara la muerte del ayatolá Jamenei en el marco de los ataques contra Irán y advirtiera sobre represalias «nunca vistas» si Teherán responde.

El antecedente más cercano fue la operación militar conocida como «Martillo de Medianoche», que se extendió durante doce días desde el 22 de junio. En aquella ocasión, el impacto bursátil fue acotado: el Ibex 35 retrocedió apenas 0,08% en la primera jornada posterior y cerró esas dos semanas con una suba acumulada de 0,89%.

Sin embargo, el mercado ahora mira más al petróleo que a la renta variable. Una eventual interrupción en el estrecho de Ormuz podría alterar de forma significativa las previsiones energéticas globales. Arabia Saudita, Qatar, Baréin y Kuwait canalizan por esa vía buena parte de sus exportaciones. Economistas advierten que una disrupción parcial o total del tráfico marítimo tendría un efecto inmediato sobre los precios del crudo y sobre las cadenas globales de suministro.

Cuánto puede costar el barril de petróleo tras guerra en Medio Oriente

De acuerdo con estimaciones de Oxford Economics, una reducción del 50% del tráfico podría llevar el barril a los 84 dólares, mientras que un cierre sostenido del paso estratégico podría impulsarlo hasta los 140 dólares. Desde Capital Economics señalan que un petróleo en torno a los 100 dólares podría sumar hasta 0,7 puntos porcentuales a la inflación global, reavivando presiones que los bancos centrales venían intentando contener.

En este contexto, los inversores tienden a refugiarse en activos considerados más defensivos, como el oro, las utilities o compañías con dividendos elevados. No obstante, varios gestores sostienen que el mercado ha demostrado en los últimos años una mayor capacidad para absorber shocks geopolíticos, siempre que no impacten directamente en la rentabilidad y solvencia de las empresas. La clave, esta vez, estará en si el conflicto deriva en un bloqueo efectivo del estrecho de Ormuz y cuánto tiempo se prolonga la tensión.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,israel,irán,petróleo,guerra

ECONOMIA

Tensión en Medio Oriente: el petróleo ya subió un 10% y estiman que el precio del barril puede llegar a 100 dólares

El precio del barril de petróleo crudo Brent subió un 10%, a 80 dólares, en el mercado extrabursátil el domingo, según informaron operadores petroleros a Reuters. Al mismo tiempo, distintos analistas pronosticaron que los precios podrían subir hasta 100 dólares después de que los ataques de Estados Unidos e Israel contra Irán sumieron a Oriente Medio en una nueva guerra.

“Si bien los ataques militares son en sí mismos un factor que favorece los precios del petróleo, el factor clave aquí es el cierre del estrecho de Ormuz”, dijo Ajay Parmar, director de energía y refinación de la consultora internacional ICIS.

La mayoría de los propietarios de buques petroleros, las grandes compañías del sector y las empresas comerciales han suspendido los envíos de petróleo crudo, combustible y gas natural licuado a través del estrecho de Ormuz, según fuentes del sector, después de que Teherán advirtió a los barcos que no debían navegar por esa vía marítima.

El dato es central ya que más del 20% del petróleo mundial se transporta a través del estrecho de Ormuz.

“Esperamos que los precios abran después del fin de semana mucho más cerca de los 100 dólares por barril y que quizá superen ese nivel si hay un cierre prolongado del estrecho”, dijo Parmar, en relación a las expectativas para la apertura de los mercados del lunes.

Los líderes de Oriente Medio han advertido a Washington que una guerra contra Irán podría provocar un aumento de los precios del petróleo a más de 100 dólares por barril, según la analista de RBC Helima Croft. Los analistas de Barclays también dijeron que los precios podrían alcanzar los 100 dólares.

El grupo de productores de petróleo OPEP+ acordó el domingo aumentar la producción 206.000 barriles diarios (bpd) a partir de abril, un modesto incremento que representa menos del 0,2% de la demanda mundial.

Aunque se podrían utilizar algunas infraestructuras alternativas para evitar el estrecho de Ormuz, el impacto neto de su cierre sería una pérdida de entre 8 millones y 10 millones de barriles por día de suministro de crudo, incluso después de desviar algunos flujos a través del oleoducto este-oeste de Arabia Saudita y el oleoducto de Abu Dabi, según Jorge León, economista energético de Rystad.

Rystad prevé que los precios suban 20 dólares, a aproximadamente los 92 dólares por barril, cuando se reanude el comercio.

La crisis de Irán también ha llevado a distintos Gobiernos y refinerías asiáticos a evaluar las reservas de petróleo y las rutas y suministros alternativos de transporte.

En las últimas semanas, “previendo la guerra”, el petróleo crudo había subido USD 10 por barril, explicó el consultor argentino Dniel Dreizzen, de Aleph Energy. Esa suba “aumenta la previsión de la balanza comercial energética argentina para 2026 en USD 1300 millones y la deja en USD 10.000 millones. Ahora podría hasta aumentar USD 1300 millones más”, señaló el especialista.

Para Emilio Apud, ex secretario de Energía de la Nación, la situación actual presenta dos niveles de impacto. El primero es el “efecto especulación”, donde el precio sube por cobertura de riesgo ante la incertidumbre. El segundo, mucho más severo, es el impacto real de un bloqueo físico.

“En el estrecho de Ormuz hay una franja de tres kilómetros de ida y de vuelta donde pueden pasar los grandes barcos tanque. Con que se hunda un barco en uno de los dos canales, se genera un problema tremendo”, explicó Apud. Según el experto, la infraestructura de ductos existente no es suficiente para reemplazar el volumen que quedaría varado. Sin esta vía, los buques deberían desviar su ruta hacia el norte, rodeando el continente para ingresar por el Canal de Suez, lo que añadiría al menos dos semanas de viaje y un incremento sustancial en los costos operativos.

Con información de Reuters

Europe

CHIMENTOS3 días ago

CHIMENTOS3 días agoGinette Reynal dio una rotunda marcha atrás con una decisión que tomó hace dos meses: “No aguanto más”

CHIMENTOS3 días ago

CHIMENTOS3 días agoAlarma por la salud de Divina Gloria tras salir de Gran Hermano: “La internaron directamente en terapia intensiva”

CHIMENTOS2 días ago

CHIMENTOS2 días ago¡Titi revolucionó Gran Hermano! Cuáles son las 5 cosas que ya extraña: «Accesorios, pilates, bondiola, auriculares y bailar»