ECONOMIA

La inflación se desaceleró en abril al 2,8% tras la salida del cepo: la buena noticia que espera dar Caputo para mayo

A un mes del debut del esquema cambiario y la fase 3 del plan económico, el INDEC dio a conocer la inflación de abril, que presentó una desaceleración con respecto a marzo (3,7%) y fue del 2,8%. Se trata de una buena noticia para el Gobierno, luego de la volatilidad del dólar post salida del cepo.

El INDEC informó que la inflación interanual fue del 47,3% y en los primeros cuatro meses alcanzó un alza del 11,6%.

Según informó INDEC, la división de mayor aumento en el mes fue Restaurantes y hoteles (4,1%), por subas en los alimentos y bebidas consumidos fuera del hogar. Le siguió Recreación y cultura (4,0%), principalmente por incrementos en Servicios recreativos y culturales.

La división que registró la mayor incidencia en todas las regiones fue Alimentos y bebidas no alcohólicas (2,9%), por los aumentos en Carnes y derivados, Leche, productos lácteos y huevos y Pan y cereales.

En tanto, las dos divisiones que registraron las menores variaciones en abril de 2025 fueron Transporte (1,7%) y Equipamiento y mantenimiento del hogar (0,9%).

A nivel de las categorías, los bienes y servicios en el IPC Núcleo (3,2%) lideraron el incremento, seguidos de los precios Estacionales (1,9%) y los Regulados (1,8%).

Los rubros que más aumentaron en abril, según el dato de INDEC

En cuanto a las perspectivas para mayo, los analistas prevén que la inflación seguirá desacelerando si se mantiene la estabilidad cambiaria, aunque la mayoría no vislumbra que perfore el 2% ansiado por el Gobierno.

Inflación: comienzo alentador en mayo 2025

Los datos de alta frecuencia de mayo reflejan que los precios de alimentos, uno de los items de mayor peso sobre el IPC, se mantienen moderados, con lo cual las primeras previsiones de inflación general para este mes oscilan entre 2,2% y 2,9%

Eco Go difundió este lunes el sondeo de precios de la segunda semana de mayo que arrojó que el valor de los alimentos consumidos dentro del hogar registraron una suba del 0,4%, marcando una leve aceleración de 0,1 punto porcentual respecto a lo registrado la semana previa».

La consultora indicó que incorporando los aumentos registrados en alimentos consumidos fuera del hogar (2,3%), la inflación de alimentos en mayo se proyecta en 2,5%. Y destacó que «el descenso en el precio de los estacionales -particularmente frutas, verduras y transporte por turismo- contribuyó también a mantener el indicador moderado».

En ese marco, Bisang señaló a iProfesional que «por ahora el mes viene tranquilo en términos de inflación, en las primeras dos semanas registramos aumentos en alimentos por debajo del 0,5% y con eso nos estaría dando el costo de vida en mayo en 2,2%».

De igual diagnóstico, Christian Naud, analista de ACM comentó que «en los primeros días de mayo la dinámica de precios se mantuvo similar a la de fines de abril, con menor presión en alimentos».

«El pass-through (traslado a precios) del levantamiento del cepo fue relativamente bajo, sumado a la rebaja de combustibles y la postergación de ajustes en luz y gas permiten proyectar para mayo una inflación ligeramente inferior a la esperada para abril, en torno al 2,1 %-2,5 % mensual», vaticinó.

Luego del salto de marzo, la inflación se desaceleró en abril. La tendencia seguiría en mayo

A su vez, Leila Garcia Kerman, analista de EconViews precisó que la medición de la consultora «en la primera semana de mayo dio 0% en nuestra canasta de alimentos, con una baja del 1,4% en verdulería», con lo cual «para mayo proyectamos 2,.9% de inflación».

Asimismo, la consultora Equilibra remarcó que «los esfuerzos del Gobierno por aminorar el traslado a precios post salida del cepo estarían dando frutos: la inflación en la primera semana de mayo fue 0,9% (mínimo para una 1ra semana)».

«La baja de 4% de naftas (impacto de -0,2 p.p.), el acuerdo con prepagas y la postergación de subas fuertes en tarifas energéticas (estacionalmente aumenta su costo de producción) hicieron que regulados trepen 0,8% (también mínimo para una 1ra semana). En cuanto a los que siguen al tipo de cambio, los Alimentos y bebidas se mantuvieron estables (0,3%) pero aún muchos rubros de bienes mostraron subas relevantes, por lo que el resto del IPC Núcleo subió 1,3% semanal», detalló. En ese marco, la consultora proyectó que la inflación de mayo rondará en 2,5%.

En sintonía, Camilo Tiscornia, director de C&T, contó que «los primeros datos que estamos viendo de mayo son bastante tranquilos, y probablemente va a estar cerca de 2% este mes».

Por su parte, el relevamiento de Analytica detectó en la primera semana de mayo una variación del 0,5% en los precios de alimentos y bebidas de Gran Buenos Aires. De esta forma, el promedio de cuatro semanas es de 2,2%.

«El mayor aumento en el promedio de las últimas cuatro semanas se dio en verduras (+2,8%) y carnes y derivados (+2,7%). Entre las categorías con menores aumentos se encuentran aceites, grasas y mantecas (+1,2%) y frutas (+0,6%)», puntualizó. Así, la consultora pronosticó que una inflación general en mayo del 2,7%».

Inflación: ¿la estrategia del Gobierno será exitosa o hay riesgos?

Tras el acuerdo con el FMI, el presidente Javier Milei aseguró que «la inflación va a colapsar» y pronosticó que » a mitad de año la inflación va a buscar perforar el 1%». En ese marco, el Gobierno viene tomando algunas decisiones, entre ellas, afirmó que el Banco Central solo comprará dólares cuando el tipo de cambio toque el piso de la banda de flotación priorizando bajar la desinflación a acumular reservas.

La consultora EconViews subrayó que «esta estrategia se complementa con otras medidas más heterodoxas: presión sobre las empresas para que no suban precios (algo que está lejos de los ideales libertarios), no homologar aumentos salariales que recompongan el poder adquisitivo, y posponer la actualización de tarifas».

Al respecto, Bisang planteó que «la estrategia de priorizar la inflación versus acumular reservas, creo que es riesgosa«, al alegar que «si los dolares se van y el mercado empieza a percibir que el esquema no es sostenible, puede coordinarse un desarme e impactar en la inflación de vuelta».

Y respecto a la decisión del Gobierno de no convalidar aumentos salariales que superen el 1% mensual, como ocurrió con la paritaria del sindicato de Comercio, el más numeroso del país, Bisang juzgó que «es complejo».

«Más allá de la épica de que lo único que importa es la emisión, vemos que el Gobierno interviene en otras variables como tarifas o salarios, que pueden tener efecto en el corto plazo, y puede ayudar a contener la inflación», sostuvo. Pero advirtió que «si se sostiene en el largo plazo puede ser problemático en términos de actividad, de inflación, y conflictividad sindical».

Por su parte, Naud evaluó que «el que el Gobierno priorice la desinflación frente a la acumulación de reservas es coherente dado el calendario electoral: en el corto plazo, una baja rápida del IPC tiene un mayor beneficio político que engrosar las arcas del BCRA«.

Asimismo, juzgó que «el tope salarial de 1 % mensual es una herramienta política poco habitual para un Gobierno de orientación liberal, que muestra nuevamente su pragmatismo,y busca anclar expectativas de costos». Y enfatizó que «su éxito dependerá de que la convergencia inflacionaria se consolide; de lo contrario, podría derivar en nuevas tensiones con los gremios».

Por su parte, la economista Natalia Motyl esgrimió: «la menor disponibilidad de dólares tiene consecuencias directas sobre la acumulación de reservas del BCRA. El segundo semestre del año suele ser estacionalmente más complejo en términos de ingreso de divisas, debido a la finalización del grueso de la cosecha, por lo que los esfuerzos por acumular reservas deberían intensificarse durante el primer semestre. Esto se vuelve aún más urgente si se tiene en cuenta que Argentina debe seguir cumpliendo con sus compromisos financieros, tanto con organismos multilaterales como con acreedores privados».

«En este escenario, la posibilidad de una reversión de la apreciación —es decir, una suba del tipo de cambio nominal— no puede descartarse, y con ello, una renovada presión sobre la inflación», aseveró.

En ese marco, Motyl dijo que «si el dólar se acerca al techo de la banda y el Gobierno decide intervenir para evitar su desborde, el régimen comenzaría a mostrar señales de inestabilidad,y en ese punto, el compromiso con la meta de desaceleración de la inflación podría entrar en tensión».

Inflación:¿cuándo perforará el 2% y en cuanto estará para las elecciones en octubre?

Bisang dijo que en Eco Go «estamos viendo que la inflación perforaría el 2% para mediados de año y es probable que veamos algún leve repunte en septiembre/octubre previo a las elecciones producto de la incertidumbre típica que generan los comicios».En ese sentido, en la consultora calculan que «para septiembre/octubre estamos esperando una inflacion entre el 2% y /2,5%

Adrián Yarde Buller,director de Facimex Valores, en una charla virtual alegó que «el esquema de bandas cambiarias debutó con gran estabilidad», y consideró que «la prudencia fiscal-monetaria anticipa que el tipo de cambio tenderá a ubicarse mucho más cerca del piso que del techo de la banda, especialmente en esta época del año en la que los flujos juegan a favor» por la cosecha gruesa.

En ese contexto, el experto prevé que «la estabilidad cambiaria favorecerá una profundización del proceso de desinflación, con la inflación perforando el 2% mensual en el tercer trimestre».

De igual diagnóstico, Naud sostuvo que «mientras no surjan shocks externos significativos y la volatilidad cambiaria se contenga, estimamos que el IPC continuará por este sendero descendente y podría perforar el 2 % a inicios del tercer trimestre o en el mejor de los casos, a finales de este».

«De sostenerse esa trayectoria, la inflación mensual llegaría a octubre en un rango 1,5% %-1,8 %«, auguró.

Eugenio Marí, economista jefe de la Fundación Libertad y Progreso, manifestó que «hacia adelante vemos que la inflación seguirá bajando» y estimó que «en mayo se acercará al 2,5% y para junio podría estar en el rango 1,5%-2%«.

» Este pronóstico se sustenta en que el Gobierno tiene los mecanismos para mantener controlada la oferta de pesos en el mercado, a la par que la suba estacional y tendencial de la demanda de dinero ayudará a sostener el valor del peso», agregó Marí.

Kerman estimó «que hacia las elecciones la inflación rondará en el 2% mensual: algunos meses pueden jugar en contra por estacionalidad, como julio con las vacaciones». Y además, subrayó que «en contextos electorales suele haber más presión inflacionaria por expectativas».

Para Maximilano Ramírez, socio de Lambda Consultores «va a costar perforar el 2%, recién lo veo para septiembre-octubre si no hay ningún shock externo».

A su vez, Camila Antequera, analista de la consultora Ferreres, señaló que «para los próximos meses esperamos que la inflación siga bajando paulatinamente», y creen que «si no es en junio, posiblemente en julio el costo de vida ya perforará el 2%», con lo cual «para el tercer trimestre prevemos que la inflación navegue por debajo del 2%»

Así, Antequera pronosticó que «para octubre, se podría llegar con una inflación de 1,3% mensual».

El economista Federico Glustein proyectó que «para octubre vamos a tener una inflación en torno a 1,5% dependiendo de que el tipo de cambio se mantenga estable y más cerca de la banda inferior que superior,y la evolución de las negociaciones paritarias».

«Si las paritarias alcanzan la inflación probablemente eso recaliente los precios y que entonces este por arriba del 2% para las elecciones», concluyó.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,inflacion,precios,dólar

ECONOMIA

Supermercados liquidan reposeras y sillas: todas las ofertas en Carrefour, ChangoMás y Coto

Las principales cadenas de supermercados del país activaron liquidaciones sobre productos de temporada vinculados al descanso al aire libre. Carrefour, ChangoMás y Coto publicaron en sus plataformas digitales descuentos que llegan hasta el 45% en reposeras, sillas y bancos, con distintas condiciones de financiación y modalidades de compra. Las ofertas están disponibles exclusivamente a través de los canales online de cada hipermercado y, en la mayoría de los casos, cuentan con stock limitado.

Este tipo de promociones se concentra en artículos utilizados en playas, piletas, patios y jardines, e incluye modelos plegables, reclinables, apilables y con diferentes materiales como aluminio, acero y plástico. A continuación, el detalle de las ofertas vigentes en cada cadena, con precios, porcentajes de descuento y condiciones informadas al momento de la publicación.

Liquidación de reposeras y sillas en Carrefour

Carrefour lanzó una serie de descuentos sobre reposeras de jardín y playa, con rebajas que alcanzan el 45%. La mayoría de los productos se comercializa bajo la modalidad de «sólo envío», mientras que algunos permiten acceder a cuotas sin interés mediante medios de pago específicos.

Entre las opciones disponibles se encuentra la reposera regulable para jardín color gris, que presenta un 45% de descuento y se ofrece a $172.945, frente a un precio regular de $314.446. También figura la reposera reforzada de aluminio con cinco posiciones en diseño tricolor, con una rebaja del 44% y un valor final de $80.000, desde un precio original de $143.858.

Dentro del mismo listado se incluyen reposeras plegables de una sola posición con apoyabrazos, tanto en color azul como naranja. La versión azul cuenta con un 39% de descuento y se vende a $80.000, mientras que la naranja tiene una rebaja del 29% y un precio final de $82.902, con la posibilidad de abonar en tres cuotas sin interés.

Carrefour también ofrece reposeras de playa plegables marca Gadnic, en colores negro y azul, con cinco posiciones y apoyabrazos. Ambos modelos registran un 23% de descuento y un precio final de $56.999, frente a un valor regular de $74.099.

En el segmento de reposeras de aluminio, se destaca el modelo Descansar 80040 Total Black, con un 20% de descuento y un precio de $125.999. Esta opción admite el pago en tres cuotas sin interés a través de Mi Carrefour Crédito. Además, se encuentra disponible la reposera piletera Quality Plastic Aruba, con cuatro posiciones y ruedas, también con una rebaja del 20% y un valor final de $169.999.

Ofertas en Carrefour

- Reposera regulable para jardín gris – 45% off – $172.945 (precio regular: $314.446) – Sólo envío.

- Reposera reforzada de aluminio 5 posiciones tricolor – 44% off – $80.000 (precio regular: $143.858) – Sólo envío.

- Reposera azul plegable con apoya brazos (única posición) – 39% off – $80.000 (precio regular: $133.303) – Sólo envío.

- Reposera naranja plegable con apoya brazos (única posición) – 29% off – $82.902 (precio regular: $117.968) – 3 cuotas sin interés – Sólo envío.

- Reposera de playa plegable negro Gadnic 5 posiciones con apoyabrazo – 23% off – $56.999 (precio regular: $74.099) – Sólo envío.

- Reposera de playa plegable azul Gadnic 5 posiciones con apoyabrazo – 23% off – $56.999 (precio regular: $74.099) – Sólo envío.

- Reposera Descansar 80040 Total Black de caño aluminio – 20% off – $125.999 (precio regular: $157.499) – 3 cuotas sin interés – Mi Carrefour Crédito.

- Reposera piletera Quality Plastic Aruba 4 posiciones con ruedas – 20% off – $169.999 (precio regular: $212.499) – Sólo envío.

Descuentos en reposeras y sillas en ChangoMás

ChangoMás publicó promociones que, en la mayoría de los casos, aplican un descuento del 30% o más sobre reposeras y sillas para pileta y exterior. Una de las características centrales de estas ofertas es la financiación, con hasta seis cuotas sin interés con tarjetas Visa y Mastercard y la opción de extender el pago hasta 12 cuotas fijas.

Entre los productos destacados se encuentra la reposera para pileta apilable en color beige, con un 30% de descuento y un precio final de $174.999,30, frente a un valor regular de $249.999. En la misma línea, la reposera gravedad cero en color negro se ofrece con un 30% de rebaja a $97.999,30.

ChangoMás también incluye reposeras para pileta en color negro y azul, ambas con un 30% de descuento y un precio final de $104.999,30. Para quienes buscan modelos plegables, la reposera plegable para pileta presenta una rebaja del 30% y se comercializa a $244.999,30, desde un precio original de $349.999.

En el segmento de reposeras altas, los modelos XL en color azul y negro cuentan con un 32% de descuento. Ambos se ofrecen a $74.994, con un precio regular de $109.999. Estas opciones se encuentran dentro del grupo de productos que admiten hasta seis cuotas sin interés.

Por último, la cadena incluye la silla reposera Grand Ipa, en modelos surtidos, con un 30% de descuento y un valor final de $69.999,30. Este producto también permite financiación con tarjetas seleccionadas.

Ofertas en ChangoMás

- Reposera para pileta apilable beige – 30% off – $174.999,30 (precio regular: $249.999) – 6 cuotas sin interés con Visa y Master – hasta 12 cuotas fijas.

- Reposera gravedad cero negro – 30% off – $97.999,30 (precio regular: $139.999) – 6 cuotas sin interés con Visa y Master – hasta 12 cuotas fijas.

- Reposera para pileta negro – 30% off – $104.999,30 (precio regular: $149.999) – 6 cuotas sin interés con Visa y Master – hasta 12 cuotas fijas.

- Reposera plegable para pileta – 30% off – $244.999,30 (precio regular: $349.999) – 6 cuotas sin interés con Visa y Master – hasta 12 cuotas fijas.

- Reposera alta XL azul – 32% off – $74.994 (precio regular: $109.999) – 6 cuotas sin interés con Visa y Master – hasta 12 cuotas fijas.

- Reposera alta XL negro – 32% off – $74.994 (precio regular: $109.999) – 6 cuotas sin interés con Visa y Master – hasta 12 cuotas fijas.

- Reposera para pileta azul – 30% off – $104.999,30 (precio regular: $149.999) – 6 cuotas sin interés con Visa y Master – hasta 12 cuotas fijas.

- Silla reposera Grand Ipa (modelos surtidos) – 30% off – $69.999,30 (precio regular: $99.999) – 6 cuotas sin interés con Visa y Master – hasta 12 cuotas fijas.

Promociones en sillas y reposeras en Coto

Coto presenta una de las ofertas más amplias en cuanto a variedad de productos, con descuentos que alcanzan el 40% y promociones especiales como el formato 2×1 en determinados artículos. Además, algunas rebajas están vinculadas a la membresía Comunidad Coto, que habilita beneficios adicionales y planes de pago extendidos.

Entre las opciones de menor valor se encuentra la banqueta de acero MOR de 37 centímetros, disponible en varios colores, con un 40% de descuento y un precio final de $8.999,40. En la misma marca, la silla infantil de acero plegable MOR de 49 centímetros se ofrece a $17.999,40, mientras que la silla de acero plegable MOR de 72 centímetros tiene un precio de $22.799,40, ambas con el mismo porcentaje de rebaja.

Coto también incluye una promoción 2×1 en la silla de playa de aluminio reclinable MOR de 54 centímetros. En este caso, el precio por unidad es de $24.999,50, considerando un valor regular de $49.999.

En el rubro de reposeras plásticas, la reposera Tramontina Leblon cuenta con un 40% de descuento y se vende a $93.599,40. La cadena suma además una amplia variedad de sillas plásticas Tramontina, como los modelos Bertioga, Buzios, Iguape, Imbé, Ipanema y Miami, todas con rebajas del 40% y precios que varían según el diseño y el tamaño.

Dentro de la línea Home Studio, Coto ofrece reposeras de acero y aluminio con descuentos que llegan al 40% o al 25% para miembros de Comunidad. Entre ellas se destacan modelos reclinables, apilables, con apoyabrazos y con ruedas, con precios que van desde los $96.988,80 hasta valores superiores a los $800.000 en el caso de reposeras símil madera. Varias de estas opciones permiten financiar la compra en hasta 12 cuotas sin interés.

Ofertas en Coto

- Banqueta acero MOR 37 cm (varios colores) – 40% off – $8.999,40 (precio regular: $14.999) – Ver planes de cuotas.

- Silla infantil acero plegable MOR 49 cm (varios colores) – 40% off – $17.999,40 (precio regular: $29.999) – Ver planes de cuotas.

- Silla acero plegable MOR 72 cm (varios colores) – 40% off – $22.799,40 (precio regular: $37.999) – Ver planes de cuotas.

- Silla de playa aluminio reclinable MOR 54 cm (varios colores) – 2×1 – $24.999,50 por unidad (precio regular: $49.999) – Ver planes de cuotas.

- Banco Iguazú Max plegable – 20% off – $194.399,20 (precio regular: $242.999) – 3 cuotas sin interés.

- Reposera plástica Tramontina Leblon – 40% off – $93.599,40 (precio regular: $155.999) – Ver planes de cuotas.

- Silla plástica Tramontina Bertioga blanca – 40% off – $22.079,40 (precio regular: $36.799) – Ver planes de cuotas.

- Silla plástica Tramontina Buzios blanca – 40% off – $13.739,40 (precio regular: $22.899) – Ver planes de cuotas.

- Silla plástica Tramontina Iguape – 40% off – $20.339,40 (precio regular: $33.899) – Ver planes de cuotas.

- Silla plástica Tramontina Imbé blanca – 40% off – $22.079,40 (precio regular: $36.799) – Ver planes de cuotas.

- Silla plástica Tramontina Ipanema blanca – 40% off – $32.759,40 (precio regular: $54.599) – Ver planes de cuotas.

- Silla plástica Tramontina Miami – 40% off – $43.799,40 (precio regular: $72.999) – Ver planes de cuotas.

- Reposera acero Home Studio 166 cm negra – 25% off con Comunidad – $134.999,25 (precio regular: $179.999) – 12 cuotas sin interés.

- Reposera aluminio apilable Home Studio 169 cm negra – 40% off – $96.988,80 (precio regular: $161.999) – Ver planes de cuotas.

- Reposera aluminio Home Studio 190 cm gris – 25% off con Comunidad – $440.999,25 (precio regular: $587.999) – 12 cuotas sin interés.

- Reposera Home Studio gris 4 posiciones – 25% off con Comunidad – $127.499,25 (precio regular: $169.999) – 12 cuotas sin interés.

- Reposera Home Studio 4 posiciones con apoyabrazos gris – 25% off con Comunidad – $155.174,25 (precio regular: $206.899) – 12 cuotas sin interés.

- Reposera Home Studio 5 posiciones con ruedas y apoyabrazos 193 cm gris – 25% off con Comunidad – $215.999,25 (precio regular: $287.999) – 12 cuotas sin interés.

- Reposera Home Studio 5 posiciones gris con ruedas – 25% off con Comunidad – $224.999,25 (precio regular: $299.999) – 12 cuotas sin interés.

- Reposera Home Studio gris 5 posiciones con ruedas – 25% off con Comunidad – $323.999,25 (precio regular: $431.999) – 12 cuotas sin interés.

- Reposera Home Studio símil madera – 25% off con Comunidad – $809.999,25 (precio regular: $1.079.999) – 12 cuotas sin interés.

Condiciones generales y recomendaciones para la compra online

Las promociones informadas por Carrefour, ChangoMás y Coto están sujetas a disponibilidad de stock y a las condiciones vigentes en cada plataforma. En la mayoría de los casos, los precios corresponden a compras realizadas exclusivamente a través de los sitios web oficiales de los supermercados y pueden variar según la forma de pago seleccionada.

Antes de concretar la compra, se recomienda verificar los costos de envío, los plazos de entrega y las políticas de cambios o devoluciones. También es importante revisar si los descuentos están vinculados a programas de fidelización, como Comunidad Coto o créditos propios de cada cadena, ya que estas condiciones pueden modificar el precio final o las opciones de financiación.

Las liquidaciones de reposeras y sillas forman parte de las campañas estacionales que suelen intensificarse hacia el cierre del verano, con el objetivo de renovar el stock de productos de exterior. En este contexto, las cadenas concentran su estrategia en el canal digital, donde publican de manera centralizada las ofertas disponibles y los detalles de cada promoción.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,supermercado,coto,carrefour,ofertas

ECONOMIA

ANSES: quiénes cobran hoy, miércoles 14 de enero

El pago de haberes y asignaciones sociales de la Administración Nacional de la Seguridad Social (ANSES) avanza en enero de 2026 conforme al calendario oficial, que distribuye fondos a millones de beneficiarios en todo el país. Este miércoles 14 se acreditan diversas prestaciones según la terminación del Documento Nacional de Identidad (DNI) y el tipo de plan, en una jornada relevante para jubilados, pensionados y titulares de asignaciones familiares.

Cobran quienes perciben la jubilación o pensión mínima y tienen DNI terminado en 3 (tres). El monto depositado corresponde al haber mínimo vigente para este mes, incluyendo los incrementos y bonos extraordinarios.

Acceden al pago las personas con Pensiones No Contributivas cuyos DNI finalizan en 6 (seis) y 7 (siete). Este grupo abarca pensiones por invalidez, por vejez y para madres de siete hijos.

Se abonan a los titulares con DNI terminado en 3 (tres). Este pago alcanza tanto a quienes están incorporados en el régimen SUAF como a otros beneficiarios.

Las titulares con DNI terminado en 2 (dos) acceden al cobro este miércoles.

Corresponde a quienes tienen DNI finalizados en 0 (cero) y 1 (uno), según el calendario dispuesto por ANSES.

La jubilación mínima garantizada por ANSES para enero es de $349.299,32. A este valor se suma un bono extraordinario de $70.000, alcanzando un total de $419.299,32. El haber máximo para jubilados en enero es de $2.293.796,92, el tope mensual tras la última actualización.

La Pensión Universal para el Adulto Mayor asciende a $279.439,46, más el bono extraordinario, lo que eleva el monto a $349.439,46.

Las pensiones no contributivas por invalidez o vejez tienen un haber base de $244.509,52. Con el bono de $70.000, el total es de $314.509,52.

La Asignación Universal por Hijo se fija en $125.518 por beneficiario en enero. Para niños con discapacidad, la AUH asciende a $408.705 mensuales.

La Asignación por Embarazo es de $118.454,32 por hijo. El pago se distribuye en dos partes: el ochenta por ciento se abona mensualmente y el veinte por ciento restante queda sujeto a la presentación anual de la libreta.

La Asignación Familiar por Hijo para el primer rango de ingresos alcanza los $62.765. Los valores pueden variar entre $13.800 y $28.000 según el grupo familiar.

Tanto la Asignación por Prenatal como la de Maternidad tienen un importe de $28.000 para las beneficiarias que cumplen los requisitos. Cada uno de estos montos se actualiza mensualmente de acuerdo con la movilidad y el Índice de Precios al Consumidor.

Las actualizaciones automáticas de jubilaciones, pensiones y asignaciones están fundamentadas en el Decreto 274/2024, que regula la adaptación periódica de los haberes y asegura la protección social a millones de beneficiarios registrados por ANSES.

ECONOMIA

Aumento confirmado para jubilados: cuánto cobrarán en febrero 2026

La Administración Nacional de la Seguridad Social (ANSES) definió el porcentaje de incremento que recibirán los jubilados y pensionados durante el mes de febrero de 2026. Siguiendo el esquema de movilidad vigente, que establece actualizaciones mensuales basadas en el Índice de Precios al Consumidor (IPC), el ajuste responderá directamente al dato de inflación de diciembre de 2025, el cual fue oficializado por el INDEC este martes 13 de enero, que determinó que el alza se situó en 2,8%.

Este incremento, en sintonía con la variación de precios del último mes del año pasado, impactará no solo en los haberes de quienes perciben la mínima, sino también en las escalas más altas y en las diversas Pensiones No Contributivas (PNC). De esta manera, el Gobierno nacional continúa con la política de ajustes automáticos, buscando que las prestaciones previsionales no pierdan terreno frente al avance de la canasta básica, aunque persisten los interrogantes sobre el poder de compra real ante el congelamiento de ciertos adicionales.

Para los beneficiarios del sistema previsional, el calendario de febrero traerá consigo una nueva base de cálculo. Si bien el haber base experimentará una suba nominal, la atención de los adultos mayores se centra en la continuidad de los refuerzos de ingresos, que se volvieron una pieza fundamental para alcanzar el piso mínimo de subsistencia en un contexto económico que, si bien muestra una desaceleración inflacionaria, sigue presentando desafíos para los sectores de ingresos fijos.

Aumento de las jubilaciones: cuánto se cobra en febrero

Con la confirmación del aumento del 2,8%, la jubilación mínima pasará de los $349.299 actuales a $359.079 a partir del próximo mes. A este valor se le debe sumar la continuidad del bono extraordinario de $70.000, un refuerzo que el Poder Ejecutivo decidió mantener pero que no sufrió actualizaciones en su monto nominal desde hace meses. En consecuencia, ningún jubilado que perciba el haber mínimo cobrará menos de $429.079 durante el segundo mes del año.

Por otro lado, los jubilados que perciben el haber máximo también verán reflejada la suba en sus cuentas bancarias. Para este grupo, que no percibe el bono de refuerzo, el techo de la escala previsional saltará de los $2.350.453 vigentes en enero a un aproximado de $2.416.265. Es importante recordar que quienes superan el haber mínimo pero no llegan al tope establecido por la mínima más el bono, recibirán un proporcional de dicho refuerzo hasta alcanzar la cifra de $429.079, garantizando así una base común para todo el universo de beneficiarios.

En cuanto a las otras prestaciones de la ANSES, la Pensión Universal para el Adulto Mayor (PUAM) se ubicará en torno a los $287.263, que con el bono incluido llegará a un total de $357.263. Las Pensiones No Contributivas (PNC) por Invalidez y Vejez también se ajustarán, quedando en un haber base de $251.355, totalizando $321.355 al sumar el refuerzo extraordinario. Estos montos son netos de descuentos obligatorios, como el aporte a la obra social PAMI, que se calcula sobre el haber sin el bono.

El impacto del bono a jubilados congelado y las asignaciones familiares

Si bien el ajuste porcentual por inflación garantiza que el haber base no quede rezagado, el punto de conflicto sigue siendo el bono de $70.000. Al tratarse de un monto fijo que no se actualiza por la fórmula de movilidad, su peso relativo dentro del ingreso total de los jubilados es cada vez menor. Esta situación genera que el aumento real de bolsillo para quienes cobran la mínima sea ligeramente inferior al 2,8% anunciado, ya que el bono actúa como un componente que achata la pirámide previsional frente a los incrementos de precios.

Además de las jubilaciones, el incremento del 2,8% se trasladará automáticamente a las asignaciones familiares y a la Asignación Universal por Hijo (AUH). Según los nuevos cálculos, la AUH pasará a ser de $129.032 por hijo, mientras que la asignación por hijo con discapacidad escalará hasta los $420.148. Estos valores son esenciales para miles de familias que dependen de la seguridad social, y sus fechas de cobro se regirán, como es habitual, por el calendario de pagos distribuido por terminación de DNI que la ANSES publicará en los próximos días.

En este marco, los beneficiarios deberán estar atentos a la actualización de los topes de ingresos para el cobro de asignaciones, los cuales también suelen ajustarse en paralelo a los haberes para evitar que trabajadores o pensionados queden fuera del sistema de seguridad social por recibir los nuevos aumentos.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,aumento,jubilados,inflación

INTERNACIONAL3 días ago

INTERNACIONAL3 días agoMurió el cantante colombiano Yeison Jiménez en un accidente de avión: el video del día que predijo la tragedia

CHIMENTOS2 días ago

CHIMENTOS2 días agoLa triste despedida de Jorge “Corcho” Rodríguez a Pía, su asistente por 30 años: “Gracias por tu amor”

POLITICA1 día ago

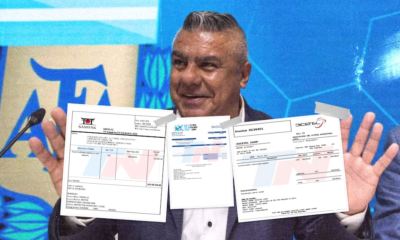

POLITICA1 día agoLa AFA giró US$8 millones a cinco empresas en Miami que ya no existen: un argentino disolvió hace seis días una firma clave