ECONOMIA

Quita de aranceles a los celulares: la UOM nacionaliza el conflicto y Sturzenegger asegura que habrá una recuperación del empleo

La decisión del gobierno de eliminar los aranceles para la importación de teléfonos celulares disparó la reacción de funcionarios, un gobernador, empresarios, la Unión Obrera Metalúrgica (UOM) y la Confederación General del Trabajo (CGT), en un conflicto que hoy se centra en Tierra del Fuego, pero que amenaza con crecer en el orden nacional.

La conducción de la UOM no sólo rechazó la medida, sino que lanzó un paro total en Tierra del Fuego, en defensa del empleo y de la industria nacional. Al mismo tiempo, solicitó al Ejecutivo que convoque «de manera urgente a una mesa de diálogo» con participación de actores sindicales, sociales y productivos.

El cese de actividades comenzó a las 12 de ayer, encabezado por la dirigencia de las seccionales de Río Grande y Ushuaia. El gremio que conduce Abel Furlán, advirtió que la iniciativa pone en peligro más de 8.000 empleos directos en la provincia. La protesta contó con el apoyo de la CGT, que afirmó que «se atenta contra la industria nacional y el trabajo argentino».

Para Sturzenegger, va a generar más puestos de trabajo

En tanto, el ministro de Desregulación y Transformación del Estado, Federico Sturzenegger, salió a responder las críticas y señaló que, si bien la reducción del régimen fiscal especial podría derivar en una disminución del empleo en Tierra del Fuego, el efecto neto sobre el trabajo a nivel nacional será positivo.

Detalló que el régimen provoca una pérdida neta de 60.000 puestos de trabajo, ya que se trata de una actividad con bajo requerimiento de mano de obra en comparación con el sector de servicios.

Apuntó que «el menor costo de la electrónica para 47 millones de argentinos implica un dinero ‘extra’ en el bolsillo que gastarán en otras cosas» y aseguró que este nuevo gasto impulsará la creación de más empleo que los que se perderían en la isla, al cambiar el consumo de productos ensamblados localmente por otros servicios o bienes de mayor valor agregado.

Rechazo a los aranceles y beneficios fiscales

En la red X, Sturzenegger analizó el tema de la productividad, respondiendo a las declaraciones del CEO de Newsan, Luis Galli, quien había apuntado que la industria fueguina aún no alcanzaba niveles internacionales de eficiencia. Según el ministro, esta brecha persistirá mientras se mantuvieran los incentivos de protección.

Siguiendo esta línea, consideró que la existencia de aranceles y beneficios fiscales desalienta la mejora continua en la productividad y advirtió que el empresario local internaliza que aumentar su eficiencia podría llevar a una futura reducción de la protección, lo que desincentiva la inversión en procesos más competitivos. Subrayó: «El resultado: por diseño, nunca habrá convergencia».

Para Sturzenegger, el régimen industrial había perjudicado el potencial turístico de la provincia, comparándola con destinos internacionales como Nueva Zelanda y dijo que la isla tiene los atributos para convertirse en un polo turístico de clase mundial y criticó la utilización de su territorio para actividades industriales de bajo valor agregado. Graficó que «debería ser un parque de diversiones mundial que reciba millones de turistas al año», y criticó la instalación de galpones industriales en zonas de alto valor paisajístico. «Es como si a los norteamericanos se les hubiera ocurrido hacer un parque industrial en Yosemite o Yellowstone», concluyó.

Un plan de lucha que puede nacionalizarse

La UOM, por su parte, consideró que el gobierno «pone en riesgo inmediato los puestos de trabajo y el futuro de comunidades enteras que dependen de la actividad industrial. No es abriendo las puertas a productos extranjeros como se resuelven los desafíos económicos de la Argentina».

De esta forma, dio inicio al «Plan de Lucha por el Trabajo Fueguino y la Industria Argentina», que comenzó con la paralización completa de la actividad metalúrgica en las plantas fueguinas, protesta que continuará «hasta alcanzar una resolución favorable que garantice la continuidad laboral, los derechos y las condiciones existentes», expresó en un comunicado.

Mientras de manera formal le pidió al Gobierno que se revierta la resolución que desprotege a la industria frente a la competencia externa, fuentes gremiales revelaron que si no hay una solución, las medidas de fuerza pueden tener una escalada nacional, teniendo en cuenta que la actividad transita un potencial conflicto por la discusión salarial.

El sector empresarial preocupado por el empleo

Quien también hizo un análisis de la situación fue Ana Vainman, presidenta de la Asociación de Fábricas Argentinas Terminales de Electrónica (AFARTE), quien afirmó que «cualquier acción que colabore con la eliminación del costo argentino es bienvenida», aunque prefirió esperar el detalle de la medida del gobierno para tener más clara la situación.

En ese marco, aclaró que «la tarea de ensamble de un celular parece considerarse menor, cuando en realidad es todo lo contrario, ya que es el producto terminado, realizado por personal con capacitación y conocimiento». Al mismo tiempo, alertó sobre la pérdida de puestos de trabajo en Tierra del Fuego, en una actividad que hoy cuenta con 8.000 empleos directos y 7.000 indirectos, «sobre una población de 200.000 habitantes».

En diálogo con iProfesional, Vainman sostuvo que la industria, que también se dedica a productos como televisores, aires acondicionados y componentes para las autopartistas, «tiene una incidencia importante en la economía de la provincia».

Reiteró que «es fundamental esperar a que se publique la normativa para entender el impacto real de estas medidas» y anunció que tiene programada una reunión con el gobierno para discutir estas medidas.

Preocupación del gobierno fueguino

El gobernador fueguino, Gustavo Melella, declaró: «Nos genera profunda preocupación el anuncio del gobierno de eliminar los aranceles a la importación de celulares y reducir los impuestos internos sobre televisores y aires acondicionados, una medida que representa un golpe muy duro para la industria de Tierra del Fuego».

Luego se sumó su ministra de Producción y Ambiente, Karina Fernández, quien explicó que la provincia contaba con un esquema de protección que incluía aranceles del 16 por ciento para productos importados e impuestos internos del 19 por ciento para los importados. La eliminación de estos aranceles para los productos foráneos e igualar la carga impositiva «mejora la competitividad, pero de los productos importados».

Planteó que «esto puede impactar muy fuertemente en nuestra industria» y destacó la prioridad del gobierno provincial en «buscar todas las alternativas posibles para que no haya una incidencia tan profunda en la producción y en los puestos de empleo». Aseguró que «la industria significa soberanía, significa el empleo de nuestra gente y una vez más el gobierno nacional pone en jaque los puestos de trabajo y la producción que tiene la provincia».

Fernández manifestó: «Lo que ocupa y preocupa siempre a nuestro gobierno ha sido el sostenimiento de los puestos de trabajo«, afirmó Fernández, y ratificó el compromiso del gobierno provincial de «estar al frente, como lo hemos hecho, para poder sostener, para poder acompañar a la gente, sobre todo a nuestros trabajadores y obviamente a nuestros empresarios que siguen apostando a nuestra provincia como un lugar para seguir creciendo».

La CGT repudió la medida y acompañó a la UOM

En tanto, la CGT calificó la medida como un ataque directo a la industria nacional y a los puestos de trabajo, especialmente en la provincia de Tierra del Fuego. En un documento titulado «Fabricado en Tierra del Fuego», señaló que va más allá de una simple etiqueta y representa un modelo de desarrollo clave para esta zona de Argentina.

En contraposición, avisó que la iniciativa del Ejecutivo no traerá soluciones para el país, sino que generará «nuevos problemas para una economía ya castigada por la baja de la actividad y la pérdida del poder adquisitivo».

Por estos motivos, la central obrera exhortó al gobierno a «retrotraer esta mala decisión», al tiempo que se puso a disposición de la Unión Obrera Metalúrgica para acompañar las medidas que el gremio considere necesarias llevar adelante frente a lo que calificaron como un «verdadero atropello».

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,celulares,aracenceles,metalurgicos

ECONOMIA

¿Más lejos del “viejo continente”?: el comercio de la Argentina con la Unión Europea tocó mínimos históricos

La Comisión Europea someterá a votación el acuerdo de libre comercio con el Mercosur a mediados de diciembre, en un contexto en que el peso de Unión Europea en la balanza comercial con la Argentina tocó mínimos históricos. El tratado que lleva más de 25 años en negociación es una oportunidad para revertir el deterioro, aunque las medidas de protección o “salvaguardas]” que piden los agricultores europeos podrían impactar negativamente.

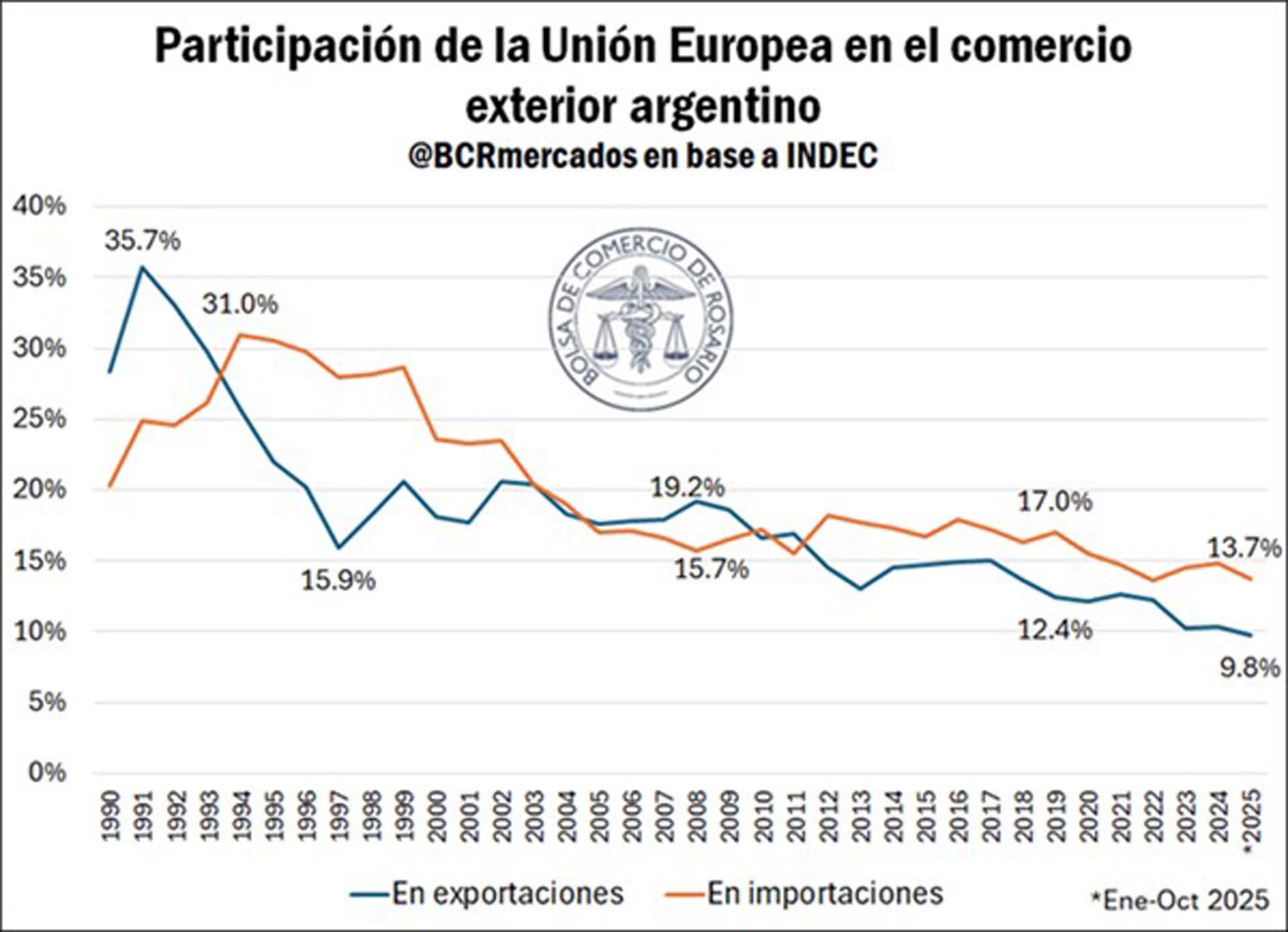

En los primeros diez meses del año, la Argentina destinó apenas el 9,8% de sus exportaciones a los 27 países que integran hoy la UE. Se trata del menor peso del bloque en las ventas externas locales en al menos 35 años, destacó la Bolsa de Comercio de Rosario (BCR).

A su vez, entre enero y octubre, el 13,7% de las importaciones que ingresaron al país tuvieron origen en la UE. Esa proporción constituye la segunda más baja en tres décadas y media, sólo superada —a la baja— por la registrada en 2022, que fue inferior a la de lo que va de 2025.

El 85% de las exportaciones argentinas hacia la Unión Europea corresponde a productos de las cadenas agroindustriales, según el promedio de los últimos diez años. Dentro de ese grupo se destaca la harina de soja, el principal producto que Argentina vende tanto al mundo como al bloque europeo.

Más allá de la caída de los precios internacionales de los últimos años, los picos de importación de este producto por parte de la UE se registraron en las campañas 2010/11 y 2014/15, cuando el bloque superó los 10 millones de toneladas de harina y pellets de soja. En las últimas cosechas, en cambio, ese volumen rondó en promedio las 8 millones de toneladas.

Así, “el peso de la Unión Europea en las exportaciones de harina de soja pasó de representar más del 50% a principios de siglo, hacia el 40% a mediados de la década del 2010 y en las últimas campañas por debajo del 30% del total exportado”, detalló la BCR.

El envío de biodiesel argentino a la Unión Europea se ubica en los niveles más bajos de los últimos diez años. Entre 2012 y 2022 se despacharon, en promedio, 1,1 millones de toneladas anuales a la UE, con un valor promedio próximo a los USD 1.040 millones anuales.

Desde 2023, las exportaciones no han logrado superar las 400.000 toneladas. Entre enero y octubre de 2025, apenas se alcanzaron las 240.000 toneladas, generando ingresos por US$ 284 millones. Esta tendencia ha incidido en que Argentina registre la mayor caída de producción de biodiesel en el mundo durante los últimos ocho años.

La Unión Europea tiene previsto votar el acuerdo comercial con el Mercosur entre el 16 y el 19 de diciembre. El objetivo es lograr el respaldo de los Estados miembros antes de la cumbre del Mercosur, que se celebrará el 20 de diciembre en Brasil.

Previamente, los 27 países de la UE esperan la votación del Parlamento Europeo, fijada para el 16 de diciembre, que definirá las medidas de salvaguarda para proteger a los agricultores europeos, el sector que más se opone al acuerdo.

Estas contemplan un control más estricto sobre productos agrícolas sensibles, entre ellos carne bovina, aves, arroz y etanol, y habilitan la intervención si se produce una desestabilización del mercado.

Debido al impacto que el acuerdo podría tener en su sector agropecuario, Francia se mantiene como el principal opositor. Sin embargo, enfrenta dificultades para reunir una minoría de bloqueo, ya que países como Alemania y España respaldan el avance del tratado.

En ese marco, organizaciones de agricultores comunicaron la convocatoria a una marcha de protesta en Bruselas el 18 de diciembre, fecha que coincide con una cumbre europea.

Luego de la votación entre los Estados miembros, la ratificación final del acuerdo quedará sujeta a la decisión del Parlamento Europeo, programada para principios de 2026, con un resultado que se prevé ajustado.

“De aplicarse el tratado, espera tener un interesante impacto sobre el complejo soja argentino. Además, se esperan bajas de aranceles y nuevas cuotas para exportar a la Unión Europea para productos esenciales del agro argentino como carnes, lácteos, cereales, arroz, miel, ajo, entre otros. Esto significa abrir oportunidades para la provincia de Santa Fe en particular y el agro argentino en general“, consideró la BCR.

“Si bien los beneficios del acuerdo son evidentes, no se deben desatender iniciativas que podrían afectar su espíritu, como la propuesta de salvaguardia para productos agrícolas de la UE”, advirtió la entidad.

“Aun así, tras más de dos décadas y media de negociaciones, este tratado representa una oportunidad única para revitalizar el intercambio entre el Mercosur y la Unión Europea y consolidar el área de libre comercio más importante del mundo. Para la Argentina, su entrada en vigor sería clave para revertir el retroceso de la participación europea en su comercio exterior”, agregó.

Por otro lado, la Sociedad Rural alertó recientemente por una disposición que podría afectar aún más el comercio entre el bloque europeo y Argentina.

Sucede que el Parlamento Europeo extendió el plazo para la entrada en vigor de la normativa 1115/2023, que exige que productos agrícolas y forestales comercializados en la UE estén libres de deforestación y cumplan con la legislación del país de origen, incluyendo una declaración de diligencia debida.

La SRA expresó su rechazo a esta prórroga, solicitando una revisión de los criterios, la eliminación de la obligación de diligencia debida y una gestión más autónoma de los recursos naturales por parte de cada país, destacando que Argentina fue clasificada como país de “Riesgo Bajo”.

La normativa ahora exigirá cumplimiento a grandes operadores desde diciembre de 2026 y a pequeñas empresas hasta junio de 2027.

ECONOMIA

Industria del juicio: cuáles son las dolencias que explican el 90% de las demandas laborales

El problema de la litigiosidad laboral cada vez es más grave y toma relevancia en la agenda pública. Incluso, puede ser más gravoso para un empleador que el costo de despido.

Para enero de 2026 se habrán acumulado 131.796 juicios por riesgos del trabajo, y el 90% de ellos corresponde a enfermedades que no dejan secuelas, según señala la Unión de Aseguradoras de Riesgos del Trabajo (UART).

La presidenta de la UART, Mara Betiol, indicó a Ámbito que «el 90% de los juicios ingresados son de cero incapacidad». Es decir, que la persona que inicia un pleito no presenta secuelas permanentes por la enfermedad o accidente laboral denunciado.

De acuerdo con los datos, estos casos suelen ser juicios por esguinces, dolores de espalda o lumbalgias, que, luego de un tiempo de tratamiento, no dejan secuelas en las personas.

Cómo funciona la ART

Cuando un empleado sufre una enfermedad o accidente de trabajo, la Aseguradora de Riesgos del Trabajo (ART) constata su cuadro médico y, en caso de corresponder, calcula la indemnización según un listado de incapacidades previsto por ley. Las Comisiones Médicas, que actúan dentro del proceso administrativo, determinan el grado de discapacidad que queda luego del accidente. A partir de esa evaluación, la ART paga la compensación. Todo el proceso incluye la participación de abogados.

Si la persona afectada no está conforme con lo que ofrece la aseguradora, recurre a la Justicia. En teoría, para estos casos deberían existir Cuerpos Médicos Forenses, que con los mismos criterios de las Comisiones Médicas funcionen como una instancia revisora.

¿Por qué aparecen los juicios?

Es casi una paradoja. Según Betiol, «los casos de incapacidades reales son el 10%, que incluyen los fallecimientos, pero estos no son motivo de conflicto». Es decir, cuando los afectados sufren accidentes graves, como perder un dedo o una mano, donde la secuela es visible y evidente, no hay juicios.

Los litigios comienzan en situaciones donde determinar el grado de incapacidad es menos obvio. Betiol señala que «en los casos en los que las Comisiones Médicas determinan cero discapacidad, cuando pasa a la Justicia aparece 14% de discapacidad».

La Justicia laboral es un fuero provincial y, por lo tanto, cada jurisdicción determina cómo actuar en estos casos. Sin embargo, la Ley de Riesgos del Trabajo, modificada en 2017, fija procedimientos muy detallados sobre cómo tratar cada enfermedad o accidente laboral.

Las provincias solo deben sancionar una ley local adhiriendo a la nacional. Hasta ahora, 18 provincias lo han hecho. Pero ninguna creó los Cuerpos Médicos Forenses, tal como exige la ley nacional.

Como consecuencia, cada juez convoca a peritos propios, cuyos honorarios se calculan como porcentaje del monto del juicio, lo que incentiva a «engrosar» las incapacidades de trabajadores supuestamente afectados.

«Lo más gráfico de que esas determinaciones no obedecen a ninguna discapacidad real es que hay modas en cada jurisdicción. En Córdoba estaban las incapacidades psicológicas», señaló Betiol.

Casos emblemáticos

- Un camionero al que hubo que pagarle $300 millones por habérsele establecido una discapacidad del 107%.

- Un empleado que practicaba motocross y se presentaba a las audiencias con un cuello ortopédico, mientras en redes se fotografiaba andando en moto. En ese caso recibió 39% de incapacidad.

- Un perito judicial que firmó más de veinte dictámenes mientras estaba internado en terapia intensiva.

Para reducir costos, la UART propone que los peritos forenses no tengan honorarios atados al resultado del juicio. Para ello, cada provincia debería ordenar la creación de los Cuerpos Médicos Forenses, como establece la Ley de Riesgos del Trabajo.

En algunos distritos la responsabilidad recae en las Supremas Cortes y en otros en los Consejos de la Magistratura. Hasta ahora no lo hicieron, aduciendo falta de presupuesto u otras excusas.

En tantom los 131.796 juicios están repartidos entre apenas 23 ART, lo que implica que, en promedio, cada una debe enfrentar 5.730 litigios. Eso obliga a las aseguradoras a destinar más recursos al frente judicial que a su actividad central: la medicina laboral.

Desde la UART mencionan un ejemplo comparativo. En España, una incapacidad menor al 33% no es indemnizable, y aun así la conflictividad judicial es diez veces menor que en Argentina.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,juicios,art

ECONOMIA

El gobierno seguirá aplicando motosierra al Estado en 2026: cuánto redujo el empleo público en sus primeros dos años

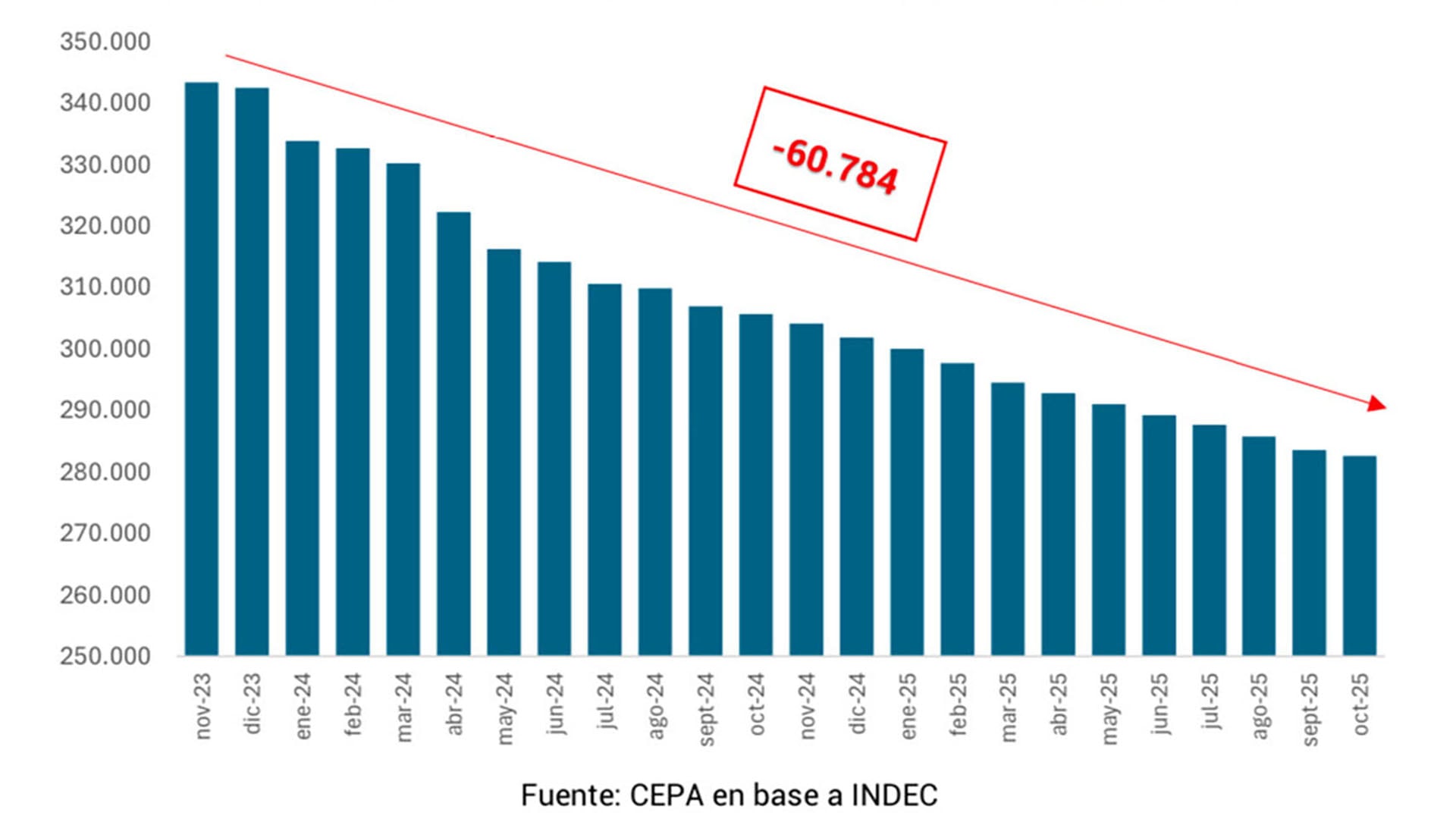

El Gobierno, bajo la coordinación del jefe de Gabinete Manuel Adorni y el ministro Federico Sturzenegger, profundiza la motosierra y avanza en un plan para reducir la planta estatal, buscando achicar la estructura pública en un nuevo recorte para 2026 que podría afectar otro 10% del total de empleados. Los despidos desde el inicio de la gestión superan los 60.000 trabajadores.

“Estamos trabajando con la mira en más de ocho áreas y organismos. En cada organismo se calcula cuánto personal hay de más”, dijeron fuentes del Ejecutivo.

Con el objetivo declarado de aumentar la eficiencia y bajar el gasto público, la nueva reducción sería inminente y se mantendría durante los dos primeros trimestres de 2026, tras el vencimiento de varios contratos en diciembre que podrían no renovarse.

El recorte de personal en el Sector Público Nacional desde diciembre de 2023 generó un impacto de gran magnitud en el Estado, con la eliminación de 60.784 puestos de trabajo, lo que equivale a una reducción del 17,7 % en la dotación total. Este ajuste se traduce en la pérdida de más de 83 empleos por día.

El análisis de la distribución de los despidos indica que las empresas y sociedades del Estado absorbieron la mayor parte de las cesantías en términos absolutos, seguidas por los organismos descentralizados y los centralizados. No obstante, el ajuste proporcional más severo se registró en la administración centralizada.

Entre las empresas estatales, el Correo Argentino encabeza la lista con 5.155 despidos, constituyéndose en el caso más relevante en términos absolutos. Por su parte, la Operadora Ferroviaria S.E. registró 3.375 desvinculaciones, el Banco Nación contabilizó 2.069 y Aerolíneas Argentinas sumó 1.887.

En términos relativos, la ex Télam experimentó el recorte más drástico, con la desvinculación de cerca del 80 % de su personal. Le siguieron ENARSA Patagonia, Educar S.A. y Contenidos Públicos S.E., todas con reducciones especialmente significativas en su plantilla.

CEPA advirtió en un informe que “el ajuste también impacta en empresas de tecnología e infraestructura estratégica, donde los recortes no solo implican pérdida de puestos de trabajo, sino retrocesos estructurales en áreas clave para el desarrollo nacional”.

En el Polo Tecnológico Constituyentes, dependiente de la Comisión Nacional de Energía Atómica, la reducción del 40% del personal representa, según el CEPA, un golpe directo a la capacidad pública de investigación, desarrollo científico y producción tecnológica con valor agregado nacional.

En el sector ferroviario, la Administración de Infraestructuras Ferroviarias S.E. (ADIFSE) sufrió un recorte del 35 % de su planta, lo que, de acuerdo con el CEPA, afecta la planificación, ejecución y control de obras de infraestructura fundamentales para el transporte de cargas y pasajeros.

El informe sostiene que “esta política de desinversión atenta contra la reconstrucción de una red ferroviaria integrada, que es fundamental para mejorar la competitividad de las economías regionales, reducir costos logísticos y promover un modelo de desarrollo sustentable”.

El sector financiero y asegurador también se vio fuertemente afectado. La Casa de la Moneda redujo su personal en 44 %, mientras que Nación Seguros perdió el 37,5 % de su dotación.

Según el CEPA, esta situación debilita la capacidad estatal para ofrecer coberturas accesibles a personas, pymes y organismos públicos, y pone en cuestión su rol contracíclico en situaciones de emergencia o catástrofe.

Además, el Banco de Inversión y Comercio Exterior (BICE), considerado clave para el financiamiento del desarrollo productivo, experimentó una reducción del 31% de su planta, lo que restringe su capacidad de otorgar créditos en condiciones favorables a sectores estratégicos de la industria, la infraestructura y las exportaciones.

En el ámbito de la Administración Pública Nacional (APN), que abarca organismos desconcentrados y descentralizados, el caso más relevante en términos absolutos fue el de ARCA, con 3.220 puestos de trabajo eliminados. Le siguieron el CONICET, con 1.964 despidos, y el ANSES, que redujo su plantilla en 1.584 trabajadores.

En términos proporcionales, el Consejo Nacional de Coordinación de Políticas Sociales sufrió el recorte más severo, perdiendo el 64 % de su personal.

En segundo lugar se ubicó la Junta de Seguridad en el Transporte (JST), con una reducción del 46,6 %, y en tercer lugar el Instituto Nacional de Asociativismo y Economía Social (INAES), que experimentó una disminución del 43,5 % en su dotación.

INTERNACIONAL3 días ago

INTERNACIONAL3 días agoTrump promete “suspender permanentemente la migración de todos los países del tercer mundo”

CHIMENTOS2 días ago

CHIMENTOS2 días agoWanda Nara involucrada en el escándalo de su abogado, Payarola, contó toda su verdad: “Yo fui…”

INTERNACIONAL3 días ago

INTERNACIONAL3 días agoEl dictador Nicolás Maduro exigió “alerta máxima” a la Fuerza Aérea en frente a la presencia militar de Estados Unidos en el Caribe