ECONOMIA

Pánico en los bancos: qué puesto del ranking ocuparía Mercado Pago si capta a la mayoría de sus usuarios

Si bien desde hace tiempo se especulaba con la noticia, este miércoles se confirmó: Mercado Pago solicitará la licencia bancaria al Banco Central de la República Argentina (BCRA) para «expandir su oferta de servicios dentro de su modelo 100% digital» y convertirse «en el banco digital más grande del país».

La noticia causó revuelo en el sector financiero, y no es para menos: es que, de mantener la cantidad de usuarios actuales que tiene la fintech de Marcos Galperin, Mercado Pago se transformaría en uno de los bancos con más cantidad de usuarios en Argentina, solo superado por el Banco Nación.

«Estamos construyendo el mayor banco digital de América Latina. En una región que aún enfrenta desafíos en el acceso a servicios de calidad, queremos cambiar la forma en que los usuarios interactúan con el sistema financiero con un banco digital en el que todos ganen», señaló al anunciar la noticia Juan Martín de la Serna, Presidente de Mercado Libre Argentina.

Qué lugar en el ranking de bancos ocuparía Mercado Pago si capta todos sus clientes actuales

Si bien se trata de un escenario hipotético, ya que resta saber qué cantidad de los actuales usuarios de Mercado Pago serán clientes del futuro «Mercado Banco», de mantener a todos sus usuarios, sería el banco privado más grande del país.

Sucede que, según estimaciones (no hay datos oficiales al respecto), actualmente Mercado Pago cuenta con unos 25 millones de usuarios. En tanto, el Nación suma 30 millones (contabilizando también las cuentas empresa) y el Banco Provincia (con Cuenta DNI), alcanza los 21 millones. Es decir que Mercado Pago quedaría segundo, entre los dos bancos públicos más importantes del país.

De esta manera, el ranking de los principales bancos del país, contemplando los datos de cuentas de ahorro de cada entidad publicados por el BCRA (datos a diciembre 2024), quedaría de la siguiente manera:

- Banco Nación (sumando empresas): 30.000.000 de usuarios

- Mercado Pago: 25.000.000 de usuarios

- Banco Provincia (sumando Cuenta DNI): 21.000.000 usuarios

- Banco Santander: 10.094.200 de usuarios

- Banco Galicia (sumando las cuentas de HSBC): cerca 8.200.000 de usuarios

- Banco Macro: 7.749.081 de usuarios

- BBVA: 6.678.000 de usuarios

La noticia, a fin de cuentas, no dejó de sorprender al sector financiero. Es que un nuevo gigante irrumpe en el mercado y muchos bancos, sobre todos los de menor tamaño, podrían perder clientes ante una firma que ya está posicionada como líder en el mundo fintech.

«La solicitud de esta nueva licencia es un paso natural para ofrecer más productos y seguir mejorando la experiencia del usuario. Esto no implica un cambio en nuestra estrategia, sino que nos permite seguir desarrollando un ecosistema financiero simple que favorece a todos. Vamos a continuar creciendo para convertirnos en el banco digital más grande de la región«, dijo Alejandro Melhem, Vicepresidente Senior de Mercado Pago para Hispanoamérica.

«Mercado Pago democratizó el acceso a las finanzas en Argentina, permitiendo que personas que fueron históricamente excluidas hoy puedan ahorrar, cobrar, pagar, invertir y obtener créditos desde nuestra cuenta digital. Esto ha generado un impacto directo en el desarrollo económico de las personas y de las PyMEs en cada rincón del país», agregó.

Mercado Pago: qué implica ser banco y coletazos en el sector

Ahora bien, la noticia de que Mercado Pago será también banco ya venía siendo barajada hace tiempo por el sector bancario, y se considera que el motivo fundamental que tiene la empresa fundada por Marcos Galperin para insertarse en este ámbito es el de poder profundizar el otorgamiento de créditos, ya que hasta el momento los fondos utilizados eran obtenidos del propio «negocio».

Por lo pronto, diversos bancos líderes consultados por iProfesional prefirieron no realizar declaraciones oficiales sobre la decisión del jugador más grande de la región en comercio electrónico.

Aunque la frase que vertieron es: «Bienvenida la competencia».

«Justamente, lo que a los bancos no nos gusta es que nos compita alguien que no tenga la misma regla de juego. Y si va a ser un banco, tendrá la misma regla de juego, con todo lo que eso implica, que es muchísimo desde el punto de vista regulatorio. Sobre todo, por las implicancias que tienen para los depositantes«, afirma un directivo de uno de los principales bancos privados a iProfesional.

Es decir, el detalle a tener en cuenta es que, como banco, Mercado Pago va a poder empezar a tener depósitos de los particulares, ya que hoy no posee ese beneficio y la regulación de la posición de efectivo mínimo necesaria, que sí poseen las entidades controladas por el Banco Central.

«Es otro mundo ser un banco que una fintech, así que, bueno, creo que bienvenida la competencia», concluye esta fuente del sector.

Al respecto, analistas del rubro coinciden que habrá mayor competencia y que se va a tener que «persuadir» a los clientes de que ofrecen un mejor servicio con la mejor ecuación calidad-precio.

«Es un cambio muy importante para el mercado, pues un banco le permitirá captar depósitos y represtarlos al público. En cambio, hoy Mercado Pago es un proveedor de servicios de pago, las cuentas allí no son depósitos. De hecho, los únicos que están autorizados a captar depósitos del público son las entidades financieras», explica Marcelo Bastante, experto en el sector bancario.

Por eso, grafica que «hoy los saldos en cuentas remuneradas, la mayoría de los titulares de estas cuentas son invertidas en fondos comunes de inversión (FCI), y si hay algún remanente de alguna persona que no invierta sus saldos en estos, Mercado Pago debe depositarlos en otra entidad financiera, es decir, no los puede prestar a terceros».

En resumen, hoy Mercado Libre financia sus créditos con fideicomisos (securitizando las carteras), o bien, con fondos propios.

Entonces, «a partir de que le autoricen el banco, se va a poder financiar con los depósitos del público», resume Bastante.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,mercado pago,mercado libre,marcos galperi,bancos

ECONOMIA

Cierra una conocida fábrica de muebles: 40 empleados fueron despedidos

El establecimiento argumentó que la medida responde a la caída de la demanda y la apertura de importaciones, que impactaron en su producción

30/11/2025 – 11:16hs

En medio del cimbronazo que generó el cierre de la planta de la empresa de electrodomésticos Whirlpool en la localidad bonaerense de Pilar y que dejó 220 trabajadores despedidos, ahora el turno fue de una fabricante de muebles de Pacheco, partido de Tigre, donde se desempeñaban 40 personas.

Como viene sucediendo con otras compañías que cerraron este año, el establecimiento bonaerense argumentó que la medida responde a la caída de la demanda y la apertura de importaciones, que impactaron en sus volúmenes de producción.

Nuevos despidos ante el cierre de una fábrica de muebles

Se trata de Color Living, con más de 40 años en el sector y una producción anual de 90.000 unidades, la firma mantendrá su actividad en su planta principal de Villa del Rosario, en Córdoba, donde trabajan aproximadamente 400 empleados. En Pacheco, se desempeñaban 40 trabajadores de los sectores de carpintería y costura, y todos fueron desvinculados.

El anuncio llega en un contexto de incertidumbre laboral para el sector manufacturero. Solo un día antes, la compañía Whirlpool confirmó también su cierre, lo que alimentó comparaciones entre ambos casos y la percepción de una tendencia a sustituir producción nacional por productos importados.

La caída, el consumo masivo y el ingreso de productos importados, más allá de cierta estabilidad inflacionaria, volvieron a poner en escena el mercado laboral que, en la provincia de Buenos Aires, mostró despidos y suspensiones en empresas que buscan sortear la crisis.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,muebles,despidos

ECONOMIA

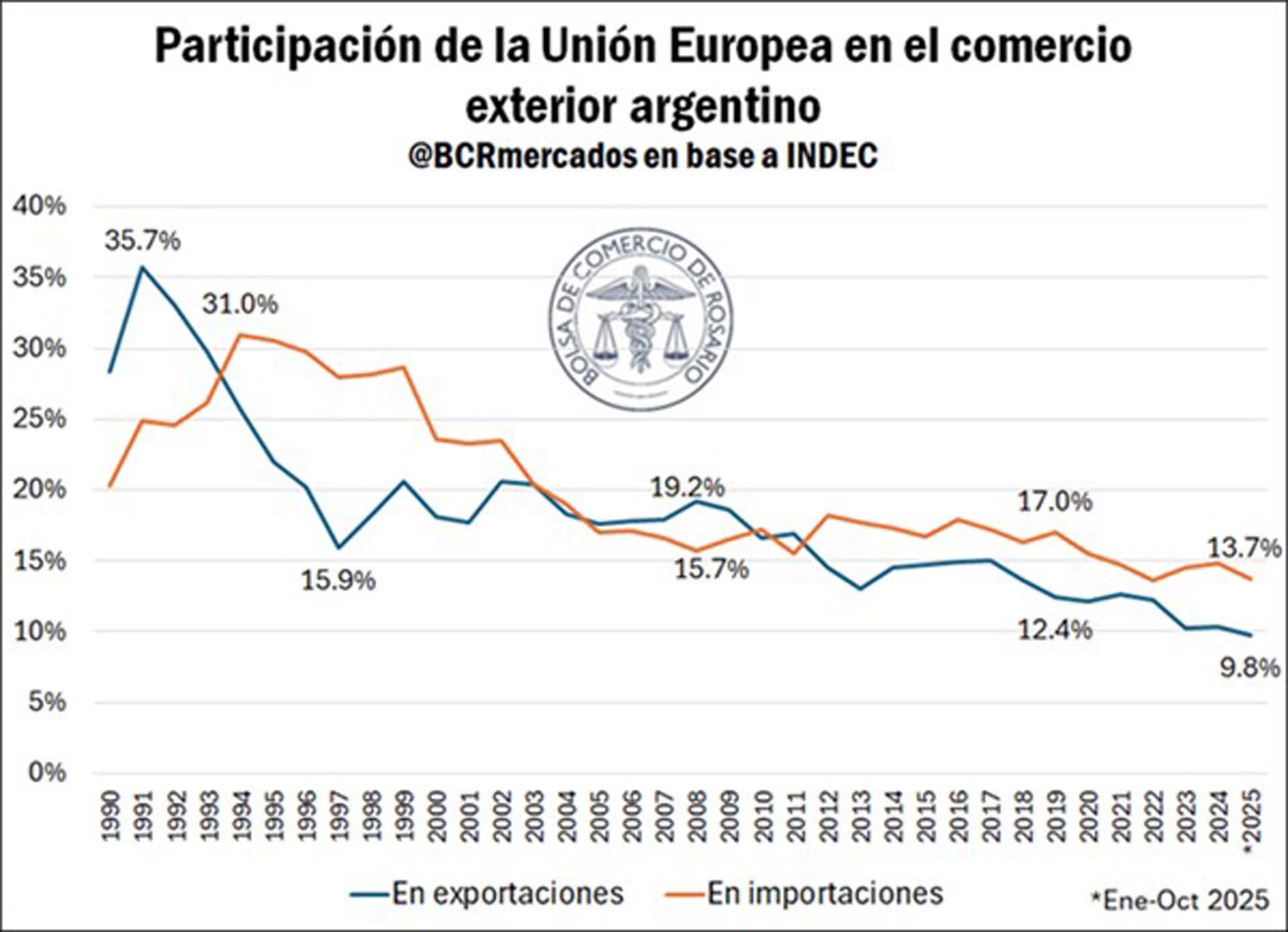

¿Más lejos del “viejo continente”?: el comercio de la Argentina con la Unión Europea tocó mínimos históricos

La Comisión Europea someterá a votación el acuerdo de libre comercio con el Mercosur a mediados de diciembre, en un contexto en que el peso de Unión Europea en la balanza comercial con la Argentina tocó mínimos históricos. El tratado que lleva más de 25 años en negociación es una oportunidad para revertir el deterioro, aunque las medidas de protección o “salvaguardas]” que piden los agricultores europeos podrían impactar negativamente.

En los primeros diez meses del año, la Argentina destinó apenas el 9,8% de sus exportaciones a los 27 países que integran hoy la UE. Se trata del menor peso del bloque en las ventas externas locales en al menos 35 años, destacó la Bolsa de Comercio de Rosario (BCR).

A su vez, entre enero y octubre, el 13,7% de las importaciones que ingresaron al país tuvieron origen en la UE. Esa proporción constituye la segunda más baja en tres décadas y media, sólo superada —a la baja— por la registrada en 2022, que fue inferior a la de lo que va de 2025.

El 85% de las exportaciones argentinas hacia la Unión Europea corresponde a productos de las cadenas agroindustriales, según el promedio de los últimos diez años. Dentro de ese grupo se destaca la harina de soja, el principal producto que Argentina vende tanto al mundo como al bloque europeo.

Más allá de la caída de los precios internacionales de los últimos años, los picos de importación de este producto por parte de la UE se registraron en las campañas 2010/11 y 2014/15, cuando el bloque superó los 10 millones de toneladas de harina y pellets de soja. En las últimas cosechas, en cambio, ese volumen rondó en promedio las 8 millones de toneladas.

Así, “el peso de la Unión Europea en las exportaciones de harina de soja pasó de representar más del 50% a principios de siglo, hacia el 40% a mediados de la década del 2010 y en las últimas campañas por debajo del 30% del total exportado”, detalló la BCR.

El envío de biodiesel argentino a la Unión Europea se ubica en los niveles más bajos de los últimos diez años. Entre 2012 y 2022 se despacharon, en promedio, 1,1 millones de toneladas anuales a la UE, con un valor promedio próximo a los USD 1.040 millones anuales.

Desde 2023, las exportaciones no han logrado superar las 400.000 toneladas. Entre enero y octubre de 2025, apenas se alcanzaron las 240.000 toneladas, generando ingresos por US$ 284 millones. Esta tendencia ha incidido en que Argentina registre la mayor caída de producción de biodiesel en el mundo durante los últimos ocho años.

La Unión Europea tiene previsto votar el acuerdo comercial con el Mercosur entre el 16 y el 19 de diciembre. El objetivo es lograr el respaldo de los Estados miembros antes de la cumbre del Mercosur, que se celebrará el 20 de diciembre en Brasil.

Previamente, los 27 países de la UE esperan la votación del Parlamento Europeo, fijada para el 16 de diciembre, que definirá las medidas de salvaguarda para proteger a los agricultores europeos, el sector que más se opone al acuerdo.

Estas contemplan un control más estricto sobre productos agrícolas sensibles, entre ellos carne bovina, aves, arroz y etanol, y habilitan la intervención si se produce una desestabilización del mercado.

Debido al impacto que el acuerdo podría tener en su sector agropecuario, Francia se mantiene como el principal opositor. Sin embargo, enfrenta dificultades para reunir una minoría de bloqueo, ya que países como Alemania y España respaldan el avance del tratado.

En ese marco, organizaciones de agricultores comunicaron la convocatoria a una marcha de protesta en Bruselas el 18 de diciembre, fecha que coincide con una cumbre europea.

Luego de la votación entre los Estados miembros, la ratificación final del acuerdo quedará sujeta a la decisión del Parlamento Europeo, programada para principios de 2026, con un resultado que se prevé ajustado.

“De aplicarse el tratado, espera tener un interesante impacto sobre el complejo soja argentino. Además, se esperan bajas de aranceles y nuevas cuotas para exportar a la Unión Europea para productos esenciales del agro argentino como carnes, lácteos, cereales, arroz, miel, ajo, entre otros. Esto significa abrir oportunidades para la provincia de Santa Fe en particular y el agro argentino en general“, consideró la BCR.

“Si bien los beneficios del acuerdo son evidentes, no se deben desatender iniciativas que podrían afectar su espíritu, como la propuesta de salvaguardia para productos agrícolas de la UE”, advirtió la entidad.

“Aun así, tras más de dos décadas y media de negociaciones, este tratado representa una oportunidad única para revitalizar el intercambio entre el Mercosur y la Unión Europea y consolidar el área de libre comercio más importante del mundo. Para la Argentina, su entrada en vigor sería clave para revertir el retroceso de la participación europea en su comercio exterior”, agregó.

Por otro lado, la Sociedad Rural alertó recientemente por una disposición que podría afectar aún más el comercio entre el bloque europeo y Argentina.

Sucede que el Parlamento Europeo extendió el plazo para la entrada en vigor de la normativa 1115/2023, que exige que productos agrícolas y forestales comercializados en la UE estén libres de deforestación y cumplan con la legislación del país de origen, incluyendo una declaración de diligencia debida.

La SRA expresó su rechazo a esta prórroga, solicitando una revisión de los criterios, la eliminación de la obligación de diligencia debida y una gestión más autónoma de los recursos naturales por parte de cada país, destacando que Argentina fue clasificada como país de “Riesgo Bajo”.

La normativa ahora exigirá cumplimiento a grandes operadores desde diciembre de 2026 y a pequeñas empresas hasta junio de 2027.

ECONOMIA

Industria del juicio: cuáles son las dolencias que explican el 90% de las demandas laborales

El problema de la litigiosidad laboral cada vez es más grave y toma relevancia en la agenda pública. Incluso, puede ser más gravoso para un empleador que el costo de despido.

Para enero de 2026 se habrán acumulado 131.796 juicios por riesgos del trabajo, y el 90% de ellos corresponde a enfermedades que no dejan secuelas, según señala la Unión de Aseguradoras de Riesgos del Trabajo (UART).

La presidenta de la UART, Mara Betiol, indicó a Ámbito que «el 90% de los juicios ingresados son de cero incapacidad». Es decir, que la persona que inicia un pleito no presenta secuelas permanentes por la enfermedad o accidente laboral denunciado.

De acuerdo con los datos, estos casos suelen ser juicios por esguinces, dolores de espalda o lumbalgias, que, luego de un tiempo de tratamiento, no dejan secuelas en las personas.

Cómo funciona la ART

Cuando un empleado sufre una enfermedad o accidente de trabajo, la Aseguradora de Riesgos del Trabajo (ART) constata su cuadro médico y, en caso de corresponder, calcula la indemnización según un listado de incapacidades previsto por ley. Las Comisiones Médicas, que actúan dentro del proceso administrativo, determinan el grado de discapacidad que queda luego del accidente. A partir de esa evaluación, la ART paga la compensación. Todo el proceso incluye la participación de abogados.

Si la persona afectada no está conforme con lo que ofrece la aseguradora, recurre a la Justicia. En teoría, para estos casos deberían existir Cuerpos Médicos Forenses, que con los mismos criterios de las Comisiones Médicas funcionen como una instancia revisora.

¿Por qué aparecen los juicios?

Es casi una paradoja. Según Betiol, «los casos de incapacidades reales son el 10%, que incluyen los fallecimientos, pero estos no son motivo de conflicto». Es decir, cuando los afectados sufren accidentes graves, como perder un dedo o una mano, donde la secuela es visible y evidente, no hay juicios.

Los litigios comienzan en situaciones donde determinar el grado de incapacidad es menos obvio. Betiol señala que «en los casos en los que las Comisiones Médicas determinan cero discapacidad, cuando pasa a la Justicia aparece 14% de discapacidad».

La Justicia laboral es un fuero provincial y, por lo tanto, cada jurisdicción determina cómo actuar en estos casos. Sin embargo, la Ley de Riesgos del Trabajo, modificada en 2017, fija procedimientos muy detallados sobre cómo tratar cada enfermedad o accidente laboral.

Las provincias solo deben sancionar una ley local adhiriendo a la nacional. Hasta ahora, 18 provincias lo han hecho. Pero ninguna creó los Cuerpos Médicos Forenses, tal como exige la ley nacional.

Como consecuencia, cada juez convoca a peritos propios, cuyos honorarios se calculan como porcentaje del monto del juicio, lo que incentiva a «engrosar» las incapacidades de trabajadores supuestamente afectados.

«Lo más gráfico de que esas determinaciones no obedecen a ninguna discapacidad real es que hay modas en cada jurisdicción. En Córdoba estaban las incapacidades psicológicas», señaló Betiol.

Casos emblemáticos

- Un camionero al que hubo que pagarle $300 millones por habérsele establecido una discapacidad del 107%.

- Un empleado que practicaba motocross y se presentaba a las audiencias con un cuello ortopédico, mientras en redes se fotografiaba andando en moto. En ese caso recibió 39% de incapacidad.

- Un perito judicial que firmó más de veinte dictámenes mientras estaba internado en terapia intensiva.

Para reducir costos, la UART propone que los peritos forenses no tengan honorarios atados al resultado del juicio. Para ello, cada provincia debería ordenar la creación de los Cuerpos Médicos Forenses, como establece la Ley de Riesgos del Trabajo.

En algunos distritos la responsabilidad recae en las Supremas Cortes y en otros en los Consejos de la Magistratura. Hasta ahora no lo hicieron, aduciendo falta de presupuesto u otras excusas.

En tantom los 131.796 juicios están repartidos entre apenas 23 ART, lo que implica que, en promedio, cada una debe enfrentar 5.730 litigios. Eso obliga a las aseguradoras a destinar más recursos al frente judicial que a su actividad central: la medicina laboral.

Desde la UART mencionan un ejemplo comparativo. En España, una incapacidad menor al 33% no es indemnizable, y aun así la conflictividad judicial es diez veces menor que en Argentina.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,juicios,art

INTERNACIONAL3 días ago

INTERNACIONAL3 días agoTrump promete “suspender permanentemente la migración de todos los países del tercer mundo”

CHIMENTOS2 días ago

CHIMENTOS2 días agoWanda Nara involucrada en el escándalo de su abogado, Payarola, contó toda su verdad: “Yo fui…”

INTERNACIONAL3 días ago

INTERNACIONAL3 días agoEl dictador Nicolás Maduro exigió “alerta máxima” a la Fuerza Aérea en frente a la presencia militar de Estados Unidos en el Caribe