ECONOMIA

Dólar versus plazo fijo: esta será mejor inversión en julio, según el pronóstico de economistas

El cierre del mes dejó al plazo fijo tradicional como ganador frente al dólar, pero las tensiones respecto a cómo hará el Gobierno para fomentar el ingreso genuino de divisas, en un escenario de flexibilización cambiaria, y también a los ruidos políticos que puede haber por las elecciones de medio término, genera que los analistas pongan en duda que este escenario se mantenga para los ahorristas.

En cifras, el precio del dólar en bancos y casas de cambio cerró en torno a los $1.215, si se toma como referencia a la cotización del Banco Nación, por lo que en todo junio avanzó 1,2%.

En cambio, un plazo fijo tradicional, cuya tasa nominal anual (TNA) en los bancos líderes osciló entre 29% a 30,5%, por lo que para un depósito a 30 días, que es el lapso mínimo requerido por el sistema financiero para dejar encajados los fondos, ofreció una renta de hasta 2,5%.

En consecuencia, las colocaciones en pesos ofrecieron el doble que la ganancia ofrecida por el dólar en todo junio.

Además, el plazo fijo tradicional fue la alternativa que brindó una renta positiva en todo el último mes, ya que, según economistas privados, como C&T Asesores, se registró en junio una proyección de inflación de 2% mensual, superando el 1,5% de mayo, informado por el INDEC.

En resumen, la tasa en pesos superó en todo el mes tanto al índice de precios al consumidor (IPC) como también al movimiento del tipo de cambio.

Dólar, bajo tensión en julio

La pregunta que se hacen los ahorristas es si conviene seguir apostando, o no, en julio por el plazo fijo, debido a los «ruidos« políticos y económicos locales, que pueden recalentar el precio del dólar.

En especial, por el reciente fallo en contra de YPF y por el inicio de la temporada baja de liquidación de divisas del campo, que pueden generar menor oferta de billetes estadounidenses en el mercado. A ello se le suma que desde julio ya no regirá el recorte en retenciones al campo, hecho que tendrá un impacto directo en el nivel de ingreso de divisas.

«Si bien se proyecta que junio finalizará con liquidaciones por u$s3.000 millones, el panorama para julio es bien diferente. Se especula con ingresos por apenas u$s400 millones. A este escenario se suma el pago del aguinaldo, que podría ejercer mayor presión cambiaria, y un clima de incertidumbre ante un segundo semestre del año marcado políticamente por la contienda electoral», advierte Ignacio Morales, jefe de inversiones de Wise Capital.

Es que detalla, por otro lado, que la demanda de divisas se encuentra en alza. De acuerdo con información del BCRA, durante mayo, que fue el primer mes completo sin restricciones cambiarias para individuos, la demanda neta de dólares por «personas humanas» creció a u$s3.846 millones.

Es decir, casi el doble que el mes anterior, ya que en abril fue de u$s2.247 millones.

Por lo pronto, el precio de dólar mayorista que se negocia para fin de diciembre en el mercado de opciones y futuros del Matba-Rofex es de $1.390, por lo que tuvo un alza este lunes de 21 pesos respecto a la jornada previa.

Plazo fijo versus dólar: qué recomiendan en julio

En resumen, los economistas consideran que el precio del dólar estará más «movido» en julio, aunque, por el momento, no le sacan confianza al plazo fijo tradicional.

«Hoy el fallo del juez estadounidense cambió el humor del mercado y potenció la suba del dólar. Si tomamos en cuenta la evolución del mes, todo haría pensar que la tasa le gana al dólar. Pero noticias como estas pueden justificar cambios que neutralicen esa ventaja. Es prematuro anticipar o proyectar para todo julio», dice a iProfesional Gustavo Quintana, analista de PR Cambios.

Por su parte, Fernando Baer, economista de Quantum, acota que «en el corto plazo, podemos ver más volatilidad en el tipo de cambio, pero los fundamentos siguen indicando que el peso debería apreciarse. Pero en julio sería más cauto y diversificaría las inversiones».

Para Jorge Colina, economista de IDESA, lo que cabe esperar es que el «dólar se mantenga relativamente estable hasta después de las elecciones, con lo cual la inversión en plazo fijo para sacar rentabilidad del dólar creo que va a durar hasta entonces. Después ya puede venir cierta inestabilidad en el precio del billete estadounidense, fundamentalmente, porque se está observando que la balanza de pagos está dando muy negativa».

En tanto, Andrés Méndez, director de AMF economía, suma: «Con los actuales tipos de interés, un ahorrista a plazo fijo está preservando el valor de sus ahorros, algo que no ha sido usual. Desde este punto de vista, el plazo fijo está atravesando un muy buen momento. Ahora bien, la relación peso versus dólar se encuentra en niveles históricos bajos, y si bien en los próximos 4 meses podría observarse tranquilidad, post elecciones podría alterarse la situación esperada«.

En otras palabras, sostiene que la paridad peso-dólar debería resultar en términos reales «más elevada que la actual para neutralizar desequilibrios en la cuenta corriente cambiaría. Corregir esto, implica una paridad más elevada que la actual».

Por lo tanto, en el corto plazo, «quizás el plazo fijo siga ganando por ahora, pero más tarde será el dólar, la moneda de ahorro de los argentinos».

Finalmente, Nahuel Bernués, CFA y asesor financiero de la Consultora Quaestus, alerta: «Siempre estar en pesos tiene el riesgo cambiario, y creo que el dólar puede estar más movido que como venía. Se acercan las elecciones y el agro va a dejar de liquidar como venía, así que no sería raro ver algo más de volatilidad por ese lado».

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,ahorro,pesos,plazo fijo,precio dólar,inversiones

ECONOMIA

Alarma en la industria de la electrónica por el fuerte aumento del contrabando: los rubros más afectados

El avance del contrabando de productos tecnológicos genera cada vez más preocupación en la industria de la electrónica argentina. Las denuncias y datos sectoriales indican que diversos rubros, en especial teléfonos móviles, relojes inteligentes y accesorios, enfrentan graves distorsiones ocasionadas por el crecimiento de este fenómeno, que tiene consecuencias sobre la competencia formal, el empleo y la recaudación impositiva nacional, según advierten empresarios y especialistas.

Durante el 2025, fabricantes, marcas líderes y grandes cadenas de retail implementaron medidas más estrictas para combatir la instalación de productos sin el debido respaldo legal. En ese período, empresas y organismos públicos coordinaron investigaciones que derivaron en 26 allanamientos concretados entre abril y septiembre en la ciudad de Buenos Aires y el Área Metropolitana. El resultado marcó un récord en decomisos: 750 equipos, 230 relojes inteligentes, 330 cargadores y 200 TV Box, además de consolas de videojuegos, tablets, notebooks y centenares de accesorios.

La cotización total de los productos secuestrados superó los $1.250 millones, una suma que visibiliza el impacto económico del delito. Además, los procedimientos incluyeron la incautación de efectivo tanto en moneda local como en dólares estadounidenses, confirmando el flujo de capital que mueve el circuito clandestino. Las cifras aportadas por la Unión Industrial Argentina (UIA) y referentes del sector ilustran el nivel de sofisticación de quienes comercializan tecnología fuera del marco legal.

Según contaron fuentes de la industria electrónica, dos de los operativos relevantes ocurrieron en barrios cerrados de alto poder adquisitivo como Nordelta y Hudson, en la Provincia de Buenos Aires. Allí se encontraron depósitos ilegales repletos de dispositivos recién ingresados, lo que demuestra una diversificación de los puntos de almacenamiento y una adecuación a controles tradicionales implementados en zonas de frontera o en el circuito céntrico porteño.

La UIA sostiene que la problemática traspasa el mero efecto comercial, ya que se observa un perjuicio directo sobre el empleo formal y el ingreso de recursos fiscales que permiten sostener servicios públicos y políticas industriales. A nivel declarativo, las entidades remarcan: “El contrabando de productos tecnológicos continúa siendo una de las principales amenazas para la competencia leal y la recaudación fiscal”.

Según las fuentes, uno de cada cuatro teléfonos celulares comercializados en Argentina ingresa por rutas ilegales. El flujo se incrementa por semana en momentos de alta demanda, con cifras que oscilan entre 30.000 y 40.000 dispositivos. Este fenómeno no se limita a teléfonos: se extiende a todo el universo de la electrónica portátil.

La magnitud de las pérdidas fiscales inquieta a empresas y autoridades: sólo en 2024, la evasión impositiva relacionada con el contrabando tecnológico superó los USD 400 millones. Tal estimación se construyó a partir de tributos evitados y recortes en los aportes obligatorios a la seguridad social, dos variables que ponen en jaque el financiamiento estatal y la consolidación de la base registrada.

El circuito ilegal aprovecha la facilidad que brindan las plataformas electrónicas para la venta masiva de artículos no homologados. Fabricantes y cadenas legítimas monitorean con atención los principales sitios, donde detectan ofertas sospechosas de dispositivos a precios imposibles de igualar por el canal formal. Las denuncias contra vendedores anónimos permiten el avance de investigaciones judiciales y la baja de publicaciones, aunque el operativo digital enfrenta a diario intentos de reemplazo y camuflaje.

“De cara al Black Friday, las empresas del sector ya están monitoreando activamente las principales plataformas de venta online para identificar publicaciones sospechosas y denunciar a los vendedores que operan con productos de contrabando o sin la debida homologación, reforzando así su aporte a la transparencia del mercado y a la protección del consumidor”, dijeron las fuentes.

Según fuentes corporativas, uno de los logros recientes reside en la articulación sostenida entre empresas, cámaras sectoriales y organismos estatales. Las compañías proveedoras de tecnología diseñaron sistemas de alerta temprana y comparten información clave respecto a patrones de importación, logística de acopio y rutas preferidas por los distribuidores ilegales. Desde la perspectiva privada, tales experiencias refuerzan la convicción de continuar robusteciendo los canales formales para garantizar la protección de los consumidores.

En cuanto a los efectos inmediatos, los actores del mercado formal denuncian distorsiones de precios y afectación en los márgenes de ganancia, factores que impactan en la cadena laboral por las limitaciones para sostener puestos y salarios. El comercio ilícito de notebooks, TV Box, y accesorios vulnera también el desarrollo de nuevas tecnologías y el financiamiento de procesos de innovación local. Los datos suman presión para respuestas integrales que incluyan reforzamiento aduanero, controles logísticos e inclusión del universo digital en la fiscalización oficial.

La preocupación empresarial recae tanto en la baja de ventas regulares como en el daño al valor de marca, especialmente cuando circulan dispositivos que no cumplen con las normativas de calidad y seguridad. Las compañías advierten que la compra fuera del circuito formal implica riesgos directos para quienes adquieren los artículos, desde problemas de funcionamiento hasta ausencia de garantía oficial.

El sector privado reafirma su compromiso para seguir colaborando con las autoridades en el fortalecimiento de los controles y la concientización sobre los perjuicios del comercio ilegal, que afecta tanto a la industria nacional como a los consumidores. De cara al próximo Black Friday, las empresas del sector ya están monitoreando activamente las principales plataformas de venta online para identificar publicaciones sospechosas y denunciar a los vendedores que operan con productos de contrabando o sin la debida homologación, reforzando así su aporte a la transparencia del mercado y a la protección del consumidor.

ECONOMIA

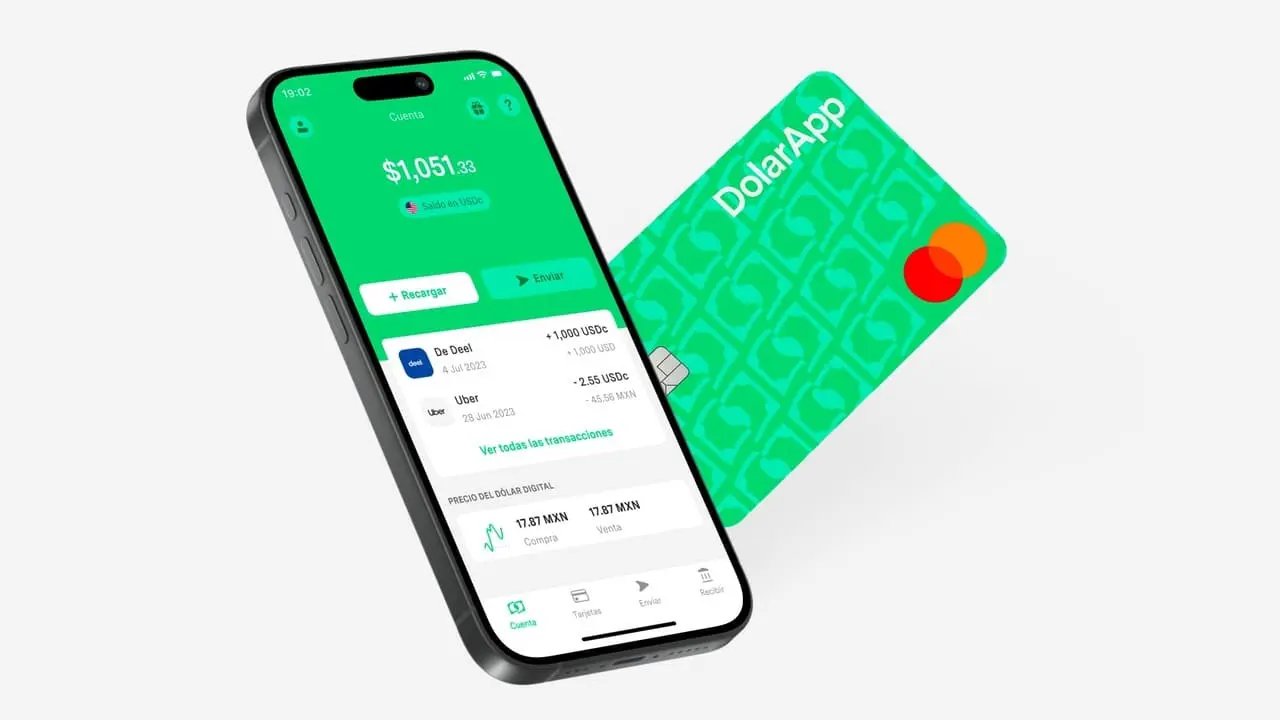

DolarApp, el costo de recibir y usar dólares en Argentina

DolarApp se ha posicionado en el último tiempo como una de las billeteras ideales para cobrar divisas provenientes del exterior

30/11/2025 – 06:02hs

En medio del avance de las billeteras virtuales y de la creciente necesidad de los trabajadores independientes de cobrar en moneda dura, DolarApp se convirtió en una de las herramientas más populares para recibir cobros del exterior en Argentina.

Esto se debe a que DolarApp permite que cualquier usuario cobre, guarde y use dólares de forma simple, con una tarifa competitiva y sin la necesidad de incurrir en trámites bancarios.

DolarApp: el costo de recibir y utilizar dólares en Argentina

En el caso de DolarApp, todas las operaciones que se realizan entre cuentas locales, incluyendo transferencias, depósitos y pagos con la DolarCard dentro del país, no tienen costo. Sin embargo, cuando el movimiento involucra Estados Unidos o países de la Eurozona, sí se aplican cargos puntuales

Las comisiones son de 3 USDC si la operación utiliza los datos de la cuenta en dólares estadounidenses de DolarApp, y de 3 EURC cuando la transacción se canaliza a través de la cuenta en euros.

Algo similar ocurre con los depósitos internacionales o en criptoactivos. Para ingresos en dólares, la app cobra 3 USDC; para movimientos en euros, 3 EURC; y para depósitos provenientes de cuentas cripto, nuevamente el costo es de 3 USDC.

En el caso de las compras internacionales en pesos argentinos tienen un recargo del 5% en los casos en los que el comercio o plataforma facture específicamente en esa moneda. A su vez, solicitar la DolarCard física tiene un costo simbólico de apenas 1 dólar, mientras que los retiros en cajeros automáticos aplican una comisión equivalente al 1% del monto extraído.

¿Qué es DolarApp?: la mejor aplicación para cobrar en dólares desde Argentina

DolarApp es una billetera digital que permite recibir, guardar y usar dólares digitales de manera simple y segura. Disponible en Argentina, Brasil, Colombia y México, se ha consolidado como una herramienta fundamental para aquellos buscan operar con divisas sin recurrir a esquemas bancarios tradicionales.

Uno de sus principales diferenciales es que funciona como una cuenta en dólares digitales accesible directamente desde el celular. Abrirla lleva menos de dos minutos, no tiene costos de alta y solo requiere completar un breve proceso de registro dentro de la app.

Una vez creada la cuenta, el usuario puede comprar dólares digitales al mejor tipo de cambio disponible, sin cargos ocultos y utilizando pesos provenientes de bancos o fintechs locales. Esto la convierte en una alternativa especialmente atractiva tanto para ahorristas como freelancers, trabajadores remotos o quienes cobran en moneda extranjera y necesitan un espacio ágil para recibir sus ingresos.

Algunos de los beneficios de DolarApp son los siguientes:

- Apertura rápida y sin costos: la creación de una cuenta en DolarApp es extremadamente rápida, requiriendo solo un par de minutos desde el celular y sin gastos adicionales

- Tipo de cambio competitivo: la aplicación utiliza la cotización del dólar cripto, que generalmente es más alta que la del dólar oficial, permitiendo a los usuarios obtener más dinero

- DolarCard: se trata de una tarjeta internacional Mastercard que permite realizar pagos en cualquier parte del mundo sin comisiones ocultas y al mejor tipo de cambio. Esta tarjeta puede ser solicitada en formato físico o virtual, ofreciendo flexibilidad y conveniencia para compras globales

- Transferencias internacionales: la app permite recibir y enviar pagos internacionales, ideal para freelancers

- Pagos instantáneos: los usuarios pueden realizar pagos instantáneos a amigos, dividir cuentas, entre otras posibilidades

- Sin comisiones ocultas: DolarApp no cobra comisiones por saldo mínimo, mantenimiento, transferencias ni por el uso de la tarjeta, por lo que ofrece transparencia total en sus operaciones

- Seguridad de vanguardia: utiliza tecnología de seguridad de última generación para proteger los fondos de los usuarios, incluyendo validaciones de seguridad como 2FA (autenticación de dos factores) y la opción de congelar la tarjeta con un solo clic desde la app

Por último, es importante resaltar que la aplicación es intuitiva y fácil de usar, con una interfaz amigable que facilita la gestión de las finanzas personales.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,dolarapp,dólares

ECONOMIA

La banca pública pidió la expansión federal del sistema financiero para garantizar la inclusión

La banca pública reclamó que el sistema financiero “no puede concentrarse solo en las 40 cuadras del microcentro” y pidió una expansión federal de la actividad bancaria para afianzar la inclusión y responder a las necesidades de la población.

El debate sobre el futuro del sistema financiero argentino fue el eje del 4° Congreso Federal de la Asociación de Bancos Públicos y Privados de la República Argentina (Abappra), la entidad que reúne a las entidades financieras del sector público. El Congreso, celebrado en Resistencia con el Nuevo Banco del Chaco como anfitrión, reunió a los principales referentes del sector para discutir el desafío de construir “una banca verdaderamente federal, moderna e inclusiva”.

Juan Cuattromo, presidente de Abappra y del Banco de la Provincia de Buenos Aires, enfatizó la urgencia de descentralizar el debate financiero y llevarlo más allá del microcentro porteño, con el objetivo de transformar el sistema desde el territorio y responder a las necesidades de toda la población.

Uno de los puntos centrales del mensaje de Cuattromo fue el papel que desempeñan las entidades estatales en la transformación del sistema financiero. “Los bancos públicos, a veces en contra de lo que se piensa, estamos liderando el proceso de transformación. Estamos realizando fuertes inversiones para que nuestras herramientas sean competitivas, modernas, eficientes y de bajo costo”, sostuvo. En este sentido, defendió el valor social de la banca pública, especialmente frente a prácticas que afectan a los sectores más vulnerables. “La banca pública garantiza verdadera inclusión. No ofrece herramientas con tasas usurarias que llegan a públicos sin información y los dejan presos de deudas impagables”, advirtió Cuattromo.

“Para nosotros es fundamental traer a los actores del sistema financiero al interior. Argentina requiere una nueva federalidad. Nuestro sistema financiero no puede concentrarse solo en las 40 cuadras del microcentro”, sostuvo.

El presidente de Abappra también insistió en que la discusión regulatoria debe incorporar la mirada territorial y el rol social del sistema financiero. “Llevamos una voz federal, una voz del territorio. En cualquier transformación o innovación, lo más importante es que llegue a nuestra gente, que la cuide y que esté a su servicio”, expresó. De este modo, ratificó el propósito central del Congreso: construir un sistema financiero que no solo modernice procesos, sino que también fortalezca la inclusión, el desarrollo y la presencia efectiva de la banca en todo el país.

El encuentro, bajo el lema “Identidad, Territorio y Transformación”, convocó a presidentes, directores y especialistas de bancos de todo el país, así como a empresas de la industria financiera, para debatir los desafíos actuales y futuros del sistema financiero argentino en un contexto de profundas transformaciones tecnológicas, económicas y sociales.

Cuattromo consideró que “la identidad de la banca federal se sostiene en un principio claro: la rentabilidad es necesaria, pero no es un fin en sí mismo. Es un medio para sostener la misión pública y acompañar a las comunidades”.

Entre los hitos de esta edición del Congreso, se destacó el primer encuentro conjunto de las cuatro cámaras bancarias (ABA, ABE, ADEBA y ABAPPRA), que compartieron una visión común para analizar “El rol estratégico de la banca argentina para la innovación con crecimiento e inclusión federal”.

La apertura del Congreso estuvo a cargo de Germán Dahlgren, presidente de Nuevo Banco del Chaco, quien resaltó el valor simbólico y estratégico de realizar el evento en el norte argentino. “Aquí, en el norte argentino, la banca pública y privada se reúne para afirmar con hechos que somos protagonistas irrenunciables del desarrollo federal. El futuro del sistema financiero argentino debe ser tecnológicamente innovador y territorialmente federal”, afirmó Dahlgren.

Además, señaló que los tres ejes del Congreso reflejan “el alma de los bancos provinciales y regionales”, y reivindicó el valor de la presencia territorial. “Nuestra identidad es cercanía y compromiso. Territorio no es geografía, es presencia y escucha. Y la transformación es el desafío de adaptarnos, liderar y no perder la cercanía humana que nos define”, remarcó.

Marcelo Mazzón, director ejecutivo de Abappra, y Juan Francisco Juárez, líder de Billeteras para Red Link, concluyeron el evento con el panel “Open Data: El camino a la Banca Inteligente”, donde resaltaron que la apertura y el aprovechamiento estratégico de los datos definirán el futuro del sector bancario.

Durante los bloques dedicados a la transformación, se evidenció que la modernización del sistema financiero atraviesa todas las provincias, impulsando resultados tangibles y posicionando a la banca argentina hacia modelos más actuales, innovadores e inclusivos.

Entre las experiencias provinciales sobresalieron los análisis de FOGABA y FONRED sobre el papel de los fondos de garantía en el financiamiento federal, piezas clave para las pymes y las economías regionales. Banco de Córdoba exhibió su Estrategia Bancor, reconocida por su papel en la transformación de la banca pública. Por su parte, Banco de Formosa presentó “Billetera Onda”, una apuesta de innovación digital de alcance territorial, mientras que Banco Rioja compartió los avances en cultura y gestión destinados a modernizar sus operaciones.

ECONOMIA2 días ago

ECONOMIA2 días agoANSES confirmó aumento y bono de diciembre: cuánto cobran jubilados y beneficiarios de asignaciones

CHIMENTOS3 días ago

CHIMENTOS3 días agoLa polémica denuncia sobre Robertito Funes Ugarte por estafa: “Trató de no pagar la comisión a una trabajadora inmobiliaria por un departamento y la bloqueó”

INTERNACIONAL2 días ago

INTERNACIONAL2 días agoTrump promete “suspender permanentemente la migración de todos los países del tercer mundo”