ECONOMIA

La aplicación de música que sale menos de $600 por mes y es más barata que Spotify y YouTube Music

La estabilización en el tipo de cambio trajo cierto alivio en los últimos años, tras períodos muy inestables que encarecían dramáticamente los costos de las aplicaciones. Fue allí donde los usuarios comenzaron a explorar alternativas menos conocidas para disfrutar de música ilimitada en sus celulares y computadoras.

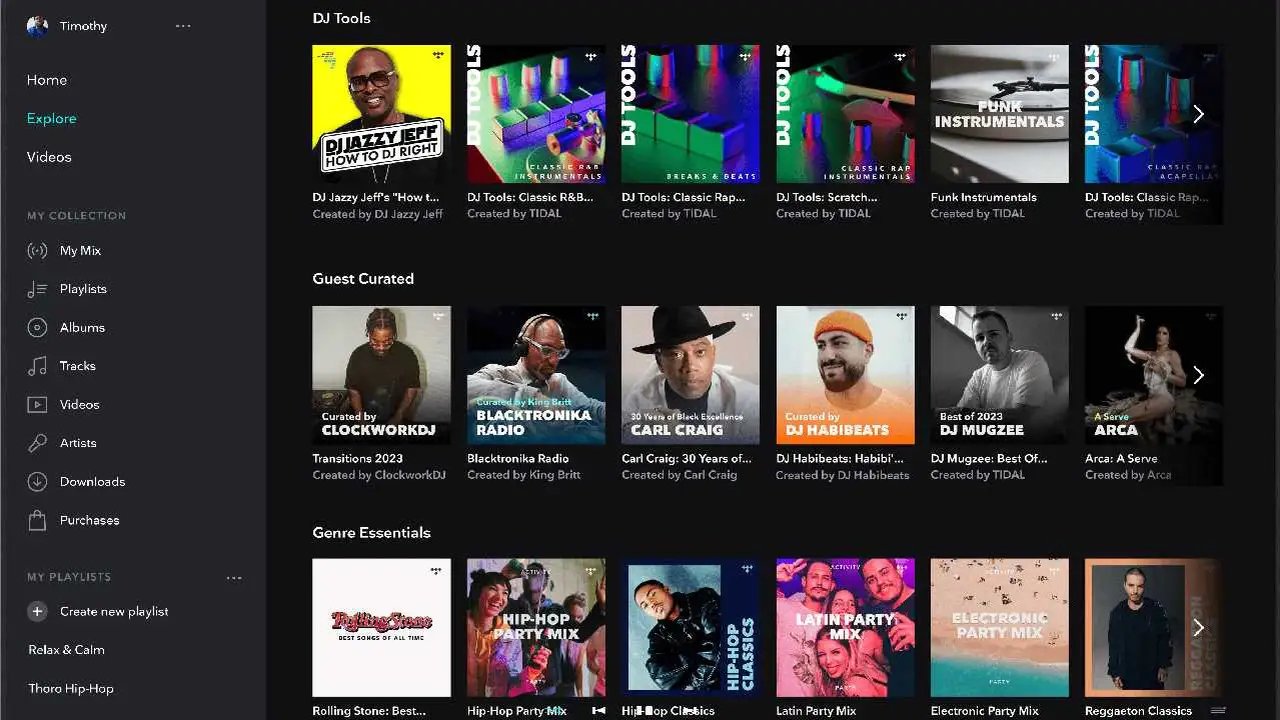

Si bien plataformas como Spotify y YouTube Music dominan el mercado por su popularidad y cantidad de artistas adheridos, sus variaciones en los precios llevaron a los usuarios a buscar opciones que conserven la calidad y contenido, pero a costos más accesibles. Entre estas opciones, Tidal emerge como una solución destacada, con un precio inferior a $600 por mes y una propuesta que rivaliza con los gigantes del sector.

Tidal es una aplicación de origen noruego que se distingue por ofrecer un catálogo de 110 millones de canciones en calidad HiRes FLAC y Dolby Atmos, formatos que garantizan una experiencia de audio sin pérdidas, ideal para audiófilos y oyentes exigentes. Su plan individual tiene un precio base de $380 mensuales, que, tras aplicar el 51% de impuestos (21% IVA + 30% Ganancias), resulta en un costo final de aproximadamente $573,80 por mes.

Este valor lo convierte en la única plataforma que cumple con lo insólito de costar menos de $1000 mensuales en el país, superando a Spotify y YouTube Music no solo en precio, sino también en calidad de sonido. Esta misma incluye reproducción sin conexión, una experiencia libre de publicidad, mixes personalizados basados en los gustos del usuario, playlists curadas por editores especializados y sesiones Live, que ofrecen contenido exclusivo en vivo.

Como otra de los más accesibles aparece Deezer que cuesta poco más de $2.499, pero que, a diferencia de otras plataformas, se centra más bien en artistas locales y tiene un catálogo un tanto más reducido. Aún así, su precio hizo que muchos usuarios opten por ella. El plan familiar, que permite añadir a cinco personas extras, cuesta unos $4.199, menos de $700 por usuario, convirtiéndola así en la segunda más barata.

Luego está YouTube Music, con un precio de $1190,22 por mes ($131,17 de impuestos), que destaca por su integración con el sistema general de YouTube, permitiendo acceder a un vasto repertorio de música. En caso que se quiera sumar la posibilidad de ver videos sin publicidad y descargas gratuitas de los mismos, también se puede contratar el plan YouTube Premium que actualmente cuesta $8.511,39 (de los cuales, $1560,80 son impuestos). En este último caso, existe la posibilidad de añadir a cinco familiares y dividir los costos, de esta forma costaría $1418,50 a cada uno.

Cuarto en la escala de costos, le sigue Spotify que actualmente está $3133,47, de los cuales $574,61 corresponden a impuestos. Si bien Spotify tiene a muchísimos más artistas en su catalogo, los técnicos de sonido y amantes de la música señalan que esta no cuida de la calidad y que, en muchos casos, se pierden detalles de algunas canciones. Lo cual no ocurre con las anteriores

El gasto en streaming para familias: música y video en el hogar

Pero los gastos de las familias no se limitan solo a la música. Plataformas de películas, series y documentales como Netflix, Disney+, HBO Max y Prime Video son esenciales en muchos hogares, pero su costo combinado puede ser considerable.

El primero tiene tres opciones, el plan básico ($5999) que incluye una calidad de audio y video «buena» de 720p (HD), compatible para televisión, teléfono y Tablet, pero sin la posibilidad de añadir a más usuarios. El estándar ($9999) tiene una calidad de audio y video «excelente», según califica la propia plataforma, una resolución de 1080p (full HD) y permite añadir a un familiar extra. Por último, el premium ($13.499) tiene una calidad «óptima», tanto de audio como de video, una resolución ultra HD 4k, audio espacial (más conocido como sonido inmersivo) y la posibilidad de usar en todos los dispositivos, en al menos 4 al mismo tiempo

Disney Plus es, en muchos hogares, complementado como segunda plataforma dado que tiene muchas opciones que Netflix, por cuestiones de copyright, no posee. Este tiene tres planes que van desde los $9999 a los $18.399, el más económico no incluye ver series y películas sin interrupciones, una cuestión que muchos usuarios tienen en cuenta a la hora de contratarlo.

Como una opción más accesible surgió Prime Video que tiene los títulos de Amazon Original, además de películas y series populares. Según su página oficial, contratar este servicio cuesta $5199, sin incluir impuestos. Por último, HBO Max es una buena opción y, a diferencia de las anteriores, tiene la posibilidad de abonar una suma ínfima por año, en lugar de abonar mes a mes. En el plan básico, se ahorraría unos $18.690 si se contrata de manera anual (pagando $45.590 una vez), sino cuesta $5690. El estándar está $7290 por mes o pagado $61.290 se puede ahorrar $26.190. Por último, el plan platino cuesta $8790 mensuales y $72.890 por mes, permitiendo ahorrar unos 32.590 pesos.

Entonces, la combinación más económica es incluir Tidal como plataforma de música, HBO Máx Estándar y Prime Video para complementar aquellas series o películas que la primera no tenga. Así, una familia debería apartar un presupuesto mensual de $19.747,78.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,consumo,precios,

ECONOMIA

En dos años se duplicó la proporción de depósitos privados destinada a préstamos a empresas y familias

La decisión del gobierno de Javier Milei de ordenar las finanzas públicas y recapitalizar el Banco Central de la República Argentina con la eliminación de los pasivos remunerados -depósitos privados en los bancos absorbidos mediante instrumentos de regulación monetaria, como las Letras del BCRA (Lebac), Letras de liquidez (Leliq) y operaciones de pase con garantía de títulos públicos- forzó a las entidades financieras a concentrarse en su función primaria: otorgar crédito, principalmente a empresas e individuos.

Ese giro se inició de forma moderada en el segundo semestre de 2024, cuando el Ministerio de Economía y el Banco Central coordinaron la transferencia de los pasivos remunerados, creados para financiar desequilibrios de la Administración Central, que habían alcanzado un máximo equivalente a USD 64.105 millones en el último mes de gobierno de Alberto Fernández y se extinguieron en julio de 2024.

A partir de ese momento, las estadísticas del BCRA comienzan a registrar un ininterrumpido crecimiento de la proporción de los depósitos privados respecto del total de crédito a empresas y familias. Pasó de 48,2% heredado en el segmento de pesos (equivalente a USD 84.438 millones en noviembre de 2023, al tipo de cambio atrasado de entonces), cayendo a un mínimo de 41,1% en enero de 2024 (luego del sinceramiento cambiario que redujo los depósitos equivalentes en dólares a 46.576 millones) y alcanzando 68,6% al cabo del primer año de gestión y 87,1% en el segundo año. En febrero de 2026 fue 86,2% sobre un total de imposiciones en moneda nacional equivalente a USD 74.997 millones.

El crédito a empresas y familias pasó de 48,2% de los depósitos en pesos en noviembre de 2023 a 86,2% en febrero de 2026; y en dólares de 26,3% a 52,1% de esas imposiciones en esos meses

En la franja de dólares también se observó un cambio en el destino de los fondos que las entidades bancarias recibieron de sus clientes. El total de préstamos, principalmente a empresas generadoras de divisas en forma directa (exportadoras) y en menor medida a las que producen insumos cuyo destino principal es la fabricación de productos para exportación, pasó de 26,3% en noviembre de 2023 (USD 3.747 millones) y un mínimo de 22,4% en enero de 2024 (USD 3.547 millones) a un máximo de 56,2% en septiembre de 2025 -previo a las elecciones legislativas- (USD 18.329 millones).

En febrero bajó a 52,1% de los depósitos -aunque comenzó a recuperarse tras haber descendido a 50,1% en diciembre-, pero en monto alcanzó el máximo desde la salida de la convertibilidad en 2001, con USD 19.850 millones.

El retiro del Tesoro como principal receptor de los depósitos bancarios, ya sea de forma compulsiva -como los aumentos de los encajes (inmovilización de fondos captados de clientes)- o voluntaria, pero ofreciendo altas tasas de interés con certeza de pago por vencimiento y renovación a muy corto plazo, produjo cambios tanto en los tipos de depósitos como en los préstamos del sector privado.

Sobre el total de las colocaciones, las constituidas en pesos equivalentes en dólares pasaron de representar un máximo de 85,6% del total ($ y USD) en noviembre de 2023 a un mínimo de 65,6% en octubre de 2025 y 66,3% en febrero último.

El retiro del Tesoro como principal receptor de los depósitos bancarios, ya sea de forma compulsiva -como los aumentos de los encajes- o voluntaria potenció la actividad financiera con la actividad privada

Por el contrario, la franja en moneda extranjera elevó su participación de 14,4% a 33,7% -tocando un máximo de 34,4% en octubre-, en línea con los objetivos oficiales de fomentar la dolarización en el sistema bancario mediante la captación de los “dólares en el colchón”, primero a través del blanqueo (2024) y últimamente con la reglamentación de la Ley de Presunción de Inocencia Fiscal.

El nuevo escenario macroeconómico, con un plan de estabilización de precios que permitió que la inflación mensual descendiera de 25,5% y 211,4% anual en diciembre -tras el sinceramiento cambiario, suba de tarifas y flexibilización de precios aún regulados- a menos de 3% y 33%, respectivamente, en la actualidad, provocó que los depósitos para transacciones corrientes de empresas y familias perdieran representatividad sobre el total, ganando espacio los vinculados al ahorro (plazos fijos a tasa de interés y ajustables por inflación, en dólares).

Empresas e individuos salen del cortoplacismo y colocan sus excedentes a más de 30 días en el sistema bancario

Las imposiciones de tipo transaccional pasaron de representar 45,3% al fin del gobierno anterior a 28,9% actualmente. Disminuyeron en 27 meses de presidencia de Milei, de un equivalente agregado de USD 44.736 millones a USD 32.634 millones (27,1%). Sin embargo, si se toma como referencia diciembre de 2023 -posdevaluación-, aumentaron 9 por ciento.

Los depósitos para ahorro se incrementaron de 54,7% a 71,1% del total, alcanzando USD 80.435 millones. Crecieron 49,1% con el nuevo gobierno y 125,3% respecto del primer mes de gestión.

Las variaciones relativas fueron menos marcadas en cuanto al destino del crédito bancario. La proporción de los préstamos totales a empresas en pesos y dólares (dentro del segmento de pesos se consideran los adelantos en cuenta corriente, descuentos de documentos y líneas especiales para el sector productivo -“otros” en la estadística del Banco Central- y el total en moneda extranjera) pasó de 50,9% en noviembre de 2023 y 52,8% en diciembre de ese año a 54,4% en la actualidad. Mientras tanto, los dirigidos a individuos descendieron de 49,1% a 45,6 por ciento.

En monto equivalente en dólares, ambos segmentos crecieron entre extremos: 103,2% y 76,7%, respectivamente, a USD 45.935 millones y USD 38.573 millones.

A pesar de estos movimientos, el sistema financiero local se mantiene muy rezagado en términos internacionales, con depósitos privados totales ($ y USD) equivalentes a 16% del PBI y préstamos por menos de 12% del PBI, mientras que en la región se ubican en torno de 75% en Chile y Brasil; 57% Paraguay; 55% Ecuador; 46% Perú; 40% Colombia; 35% Bolivia; 31% Uruguay; y 27% México, de acuerdo con los últimos datos del Banco Mundial para 2024.

Gabriel Martino, empresario y ex CEO del Banco HSBC, afirmó en Infobae en Vivo que el desafío de los bancos es reconvertirse. “Los bancos ganan plata dando créditos”, recordó, y subrayó que para que el sistema vuelva a funcionar se necesitan tasas de interés en pesos que sean “levemente reales positivas” -superiores a la inflación- y una baja volatilidad que genere confianza a largo plazo.

Corporate Events,South America / Central America,BUENOS AIRES

ECONOMIA

Gremio de empleados estatales aprovecha la reforma laboral para exigir participar en la paritaria

Los Jerárquicos de la AFIP reclaman sentarse a la mesa de negociaciones salariales en ARCA, a partir de la nueva Ley de Modernización Laboral

06/03/2026 – 15:55hs

La recientemente promulgada Ley de Modernización Laboral número 27802 llegó con críticas y rechazos de todo el arco sindical, inclusive con la Confederación General del Trabajo (CGT) y otras organizaciones que anunciaron acciones judiciales en su contra.

Sin embargo, la letra fina de la nueva normativa les abre una oportunidad. Tal es el caso de la Unión del Personal Superior de la AFIP (UPSAFIP), cuya conducción señaló que «el artículo 140 de la ha marcado un antes y un después para nuestra organización». Explicó que «al modificar el artículo 23 de la Ley 23.551, se termina la era de las exclusiones: hoy, nuestra Simple Inscripción evoluciona hacia una capacidad plena para representar legalmente tus intereses colectivos».

Gremio de empleados de ARCA aprovecha la reforma laboral: qué reclama

El secretario General del sindicato, Julio Estévez (h) envió un mensaje a los trabajadores y trabajadoras de ARCA y subrayó: «Ya no hay lugar para excusas. UPSAFIP es hoy, por derecho propio, un gremio con voz y voto en la mesa paritaria» y destacó: «Estamos listos para negociar en igualdad de condiciones el Convenio Colectivo que el personal jerárquico de la Agencia de Recaudación y Control Aduanero merece».

En ese marco, enumeró que las demandas gremiales se basan en «tres ejes claros»:

- Defensa de la Carrera y la Estabilidad: «Entendemos tu preocupación por la continuidad y tus ingresos. No somos observadores, somos protagonistas de la defensa de tu compromiso y profesionalismo», indicó Estévez.

- Representatividad Transparente: En este punto, planteó: «Queremos paritarias que reconozcas, compañeros que caminen los mismos pasillos que vos, con capacidad técnica y ética para defender tu calidad de vida».

- Un Convenio a la Medida: «Vamos por un marco laboral que no solo proteja tu salario, sino que jerarquice tu función y te devuelva la tranquilidad de trabajar con orgullo», declaró el titular de la UPSAFIP.

Quienes participan de la paritaria de la ex AFIP

En forma contundente, Estévez planteó: «Si con herramientas limitadas logramos grandes avances, imaginate lo que vamos a construir ahora, con pleno reconocimiento legal y la fuerza del acompañamiento de todos los afiliados y afiliadas».

Declaró que «a partir de la promulgación de la ley, llegó el momento de actuar» y destacó que «la transformación de la AFIP en ARCA requiere de un sindicato que esté a la altura de tu nivel profesional. No buscamos solo gestionar; buscamos que el personal vuelva a sentirte bien en su lugar de trabajo, que recupere la sonrisa y la seguridad de un futuro sólido».

La paritaria de la Agencia de Recaudación y Control Aduanero (ARCA) está encabezada por las autoridades de la casa, hoy a cargo de Andrés Edgardo Vázquez de parte de la patronal, en tanto que la Asociación de Empleados de la Dirección General Impositiva (AEFIP) y el y el Sindicato del Personal de Aduanas de la República Argentina (SUPARA) son los representantes del sector gremial. Allí es donde la UPSAFIP exige sentarse a la mesa de negociación, tanto en lo salarial como en lo laboral.

Estévez cerró diciendo «ya no solo tenemos la voluntad que venimos demandando desde hace tiempo a las autoridades de turno; ahora tenemos la herramienta legal. Es el momento de que nuestra voz sea escuchada donde realmente importa».

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,sueldo,gremios,arca,paritarias

ECONOMIA

Crisis productiva: desde 2023, en solo una provincia argentina aumentó el número de empresas privadas

En los últimos meses han resonado con fuerza diferentes casos de empresas que cerraron sus puertas, como Fate, o de compañías que formalizaron su quiebra, como Garbarino, pero lo cierto es que la crisis llega mucho más allá de las grandes firmas. No solo cerraron miles de empresas de diferentes lugares del país, sino también que se crearon muy pocas nuevas unidades productivas.

De hecho, según un “mapa de empresas” difundido por la consultora Equilibra, sólo una provincia en todo el país tiene hoy más firmas que las que registraba en 2023, justo antes de la llegada del gobierno de Milei. Se trata de Neuquén, que agrandó un 1,8% su universo empresarial, fuertemente influida por el boom de Vaca Muerta. El resto cayó, debido a que fueron más los cierres que las aperturas.

La provincia más perjudicada fue Misiones, que en los últimos dos años perdió al 10,3% de sus unidades productivas. El mapa, muestra también una situación delicada para La Rioja y Chaco, que sufrieron caídas del 9,6% y el 9,2% respectivamente.

Otras jurisdicciones cayeron menos, pero igualmente perdieron más empresas de las que abrieron. Fue el caso por ejemplo de Corrientes (-8,3%), Córdoba (-7,4%) y Santiago del Estero (-5,9%). Así mismo se puede mencionar muchos otros casos, de un mapa casi completo con números en rojo.

En lo que respecta a la provincia de Buenos Aires se registró una caída del 3,8%, mientras que en CABA el universo de empresas sufrió un retroceso de 1,6%.

De la mano del cierre de empresas, cayó también el empleo privado formal en prácticamente todo el país. De acuerdo con el análisis de Equilibra, realizado en base a datos oficiales, únicamente dos provincias lograron incrementar el número de trabajadores en la era Milei. Se trata puntualmente de Neuquén (7% de crecimiento) y Río Negro (0,4%).

En el resto del país se encuentran números alarmantes. En Formosa, por ejemplo, el mercado laboral registrado se contrajo 18,5%. También sufrieron caídas estrepitosas Santa Cruz (-16,3%), La Rioja (-15%) y Chaco (-11,4%). En lo que respecta a Buenos Aires, la baja fue del 2,9%, mientras que en CABA hubo una caída del 1,6%.

Es importante aclarar que, en ambos casos (empresas y cantidad de trabajadores), Equilibra comparó los números correspondientes a noviembre de 2025 contra el promedio registrado entre enero y septiembre del 2023. Es decir que se consideró la etapa previa al cambio de gobierno como punto de referencia.

Para comprender las razones que llevaron a esta retracción generalizada del tejido productivo, Infobae habló con Gonzalo Carrera, economista de la consultora Equilibra, quien señaló que el desempeño económico del periodo analizado se caracterizó por ser limitado y dispar. De acuerdo con el especialista, la evolución de los indicadores contra el año 2023 muestra un panorama donde la recuperación no fue transversal a todos los sectores de la economía nacional.

Al analizar la dinámica de la actividad, Carrera explica que el crecimiento registrado respecto a los primeros nueve meses de 2023 fue “magro” y presentó una marcada heterogeneidad. El economista sostiene que, exceptuando al sector agropecuario —cuya mejora responde principalmente a la comparación contra un periodo de sequía extrema—, el resto de la economía no ha mostrado una expansión significativa que permita la creación de nuevas compañías.

“Magro en el sentido de que casi no creciste contra los primeros nueve meses del 2023, salvo el agro, que se recuperó post sequía”, indica Carrera. Al desglosar los componentes del Estimador Mensual de Actividad Económica (EMAE) o el Producto Bruto Interno (PBI) no agropecuario, el analista observa que, si bien sectores como energía, intermediación financiera, hoteles y restaurantes registraron ciertos avances, esto no se tradujo necesariamente en el fortalecimiento del ecosistema empresarial formal.

En este sentido, el especialista de Equilibra advirtió sobre una aparente contradicción entre el crecimiento de ciertos sectores estratégicos y la capacidad de estos para sostener la cantidad de empresas y puestos de trabajo. Según Carrera, en rubros como energía e intermediación financiera se observa una destrucción de puestos de trabajo privados formales, fenómenos que “no están asociados a creación de empresas prácticamente”.

La excepción que confirma la regla en este mapa de caída generalizada es Neuquén. El crecimiento del 1,8% en su universo de empresas y del 7% en el empleo formal encuentra su explicación en el desarrollo de los recursos energéticos. “Neuquén y la energía no convencional es la excepción con Vaca Muerta”, afirmó Carrera, diferenciando este fenómeno de lo que ocurre en otras jurisdicciones de la misma región.

La disparidad dentro de la Patagonia se hace evidente al contrastar el dinamismo de los hidrocarburos no convencionales con la situación del petróleo convencional. Mientras Neuquén logró cifras positivas, otras provincias vecinas sufrieron el impacto del declive de la actividad tradicional. Al respecto, el economista subrayó: “Se destruyeron puestos de trabajo en otras provincias de la Patagonia por el cierre de petróleo convencional”. Esta divergencia explica por qué el crecimiento, al ser tan localizado y sectorial, no logró revertir la tendencia negativa en el resto del territorio nacional.

Otro de los puntos centrales del análisis de Carrera reside en la distinción entre actividad económica y estructura empresarial formal. El informe sugiere que la recuperación parcial de algunos sectores orientados al mercado interno, como hoteles y restaurantes, no está ligada a la conformación de nuevas unidades productivas, sino a modalidades laborales más precarias.

“Hay un empeoramiento de la calidad del empleo. Se están destruyendo actividades económicas de mayor calidad y se están remplazando por trabajos de peor calidad que no están asociados en empresas formales”, sostuvo el economista. Esta degradación del mercado laboral implica que, aunque exista movimiento económico, este se canaliza a través del trabajo cuentapropista o informal, el cual funciona muchas veces como un “complemento para ingresos laborales más endebles”, agregó.

En la vereda opuesta al crecimiento de la informalidad se encuentra el sector asalariado privado formal, que es el que Carrera identifica directamente con la existencia de empresas constituidas. Es en este segmento donde se registra la mayor destrucción de puestos y, consecuentemente, de unidades productivas.

El análisis de Equilibra identifica dos sectores clave como los principales responsables de esta caída: la industria y la construcción. Estas áreas, que históricamente han sido grandes generadoras de empleo registrado y de pequeñas y medianas empresas (PyMEs), son las que presentan el panorama más sombrío.

Esta dinámica explica las fuertes caídas registradas en provincias con perfiles industriales o dependientes de la obra pública y el consumo interno. La sustitución de empleos en empresas formales por modalidades de trabajo independiente o no registrado termina por configurar un mapa donde la supervivencia de las compañías privadas es la excepción y no la regla.

Argentina,perfumerías,crisis,cierres,comercio,economía,shopping,ANMAT,contrabando,ventas

POLITICA2 días ago

POLITICA2 días agoJavier Milei habló de la crisis con la vicepresidenta: “No quiero la renuncia de Victoria Villarruel”

CHIMENTOS3 días ago

CHIMENTOS3 días agoEl desafortunado comentario de Yanina Zilli contra Daniela de Lucía, tras la muerte de su padre: “Jugamos con lo personal”

CHIMENTOS2 días ago

CHIMENTOS2 días agoIan Lucas se hartó de las mentiras de Evangelina Anderson y confirmó que fueron novios: “Ella me da vergüenza”