ECONOMIA

La suba del dólar no mató al carry trade: la razón por la que la oportunidad sigue vigente para inversores

El repunte del dólar, que superó los $1.240 en los primeros días de julio, encendió una alarma entre muchos ahorristas. Más allá del día de respiro para el mercado cambiario que dejó este jueves, la pregunta quedó picando: ¿sigue siendo negocio invertir en pesos? ¿Conviene pasarse a dólares? ¿El famoso «carry trade» sigue vigente?

La respuesta en la City es clara: sí, el carry sigue vivo.

Y no solo eso, la reciente suba del dólar puede ser una oportunidad de entrada para quienes buscan rendimiento sin asumir tanto riesgo cambiario.

Pero para entender por qué, primero hay que repasar algunos conceptos clave.

¿Qué es el carry trade?

En términos simples, el carry trade es una estrategia que consiste en colocar pesos en instrumentos que pagan un interés atractivo, mientras se apuesta a que el dólar no se dispare durante ese período. Si el tipo de cambio se mantiene relativamente estable, la tasa que se gana en pesos se transforma en ganancia real, incluso medida en dólares.

Es una práctica habitual entre inversores institucionales, pero también es accesible a pequeños ahorristas a través de opciones como fondos comunes de inversión (FCI), billeteras virtuales o letras del Tesoro (Lecaps).

Dólar y bandas cambiarias: el contexto actual

A pesar de la tensión cambiaria de las últimas ruedas, el mercado no prevé una escalada brusca del dólar. El Gobierno mantiene una política de flotación, con una banda entre $1.000 y $1.400 y ajustes mensuales del 1% para ambos extremos.

Además, la llegada masiva de dólares del agro durante julio podría funcionar como ancla adicional. Según un informe de la Bolsa de Comercio de Rosario (BCR), solo en el primer semestre de 2025 se vendieron al exterior 64,5 millones de toneladas de granos, aceites y subproductos, generando una liquidación de u$s18.101 millones.

En julio se espera un ingreso récord de u$s4.300 millones, gracias a las Declaraciones Juradas de Ventas al Exterior (DJVE) registradas en junio, que deben liquidarse en un plazo de 15 días.

Esto inyecta oferta de divisas en el mercado y reduce presiones alcistas sobre el tipo de cambio.

Hay oportunidades con un dólar a más de $1.200

El concepto de «dólar breakeven» es fundamental para entender si una estrategia de carry trade fue o no rentable. Se refiere al precio del dólar a partir del cual la ganancia en pesos se licúa (pierde) al momento de convertirla a dólares. Es decir, si se invierte en pesos y al finalizar el período el dólar subió por encima de cierto nivel, esa suba se «come» la rentabilidad generada. ¿Qué pasa ahora con un dólar oficial a $1.245 para la venta?

La respuesta, en base a ejemplos prácticos para una inversión de $1.000.000 durante 30 días:

Cuenta remunerada de Ualá (30% TNA ≈ 2,5% mensual)

- Capital final: $1.025.000

- Si el dólar sigue en $1.240, se pueden comprar u$s 826

- Inversión original: u$s806

· Breakeven: $1.276. Si el dólar sube más allá de ese precio, no hay ganancia real.

Fondo money market (26,5% TNA ≈ 2,2% mensual)

- Capital final: $1.022.000

- Dólares obtenibles: u$s 824

- Breakeven: $1.270

Lecap a 28 días (29,78% TNA ≈ 2,48%)

- Resultado estimado: $1.024.800

- Dólares al tipo de cambio actual: u$s 826

- Breakeven: $1.275

Lo importante aquí es entender que mientras el dólar no suba más de 2,5% en un mes, el inversor que se quedó en pesos ganó. Y eso sigue siendo muy probable si se cumple el ingreso proyectado de divisas del agro y el tipo de cambio se mantiene dentro del rango establecido por el Gobierno.

Las opciones concretas que hay hoy para hacer carry trade

Billeteras virtuales

Plataformas como Ualá, Brubank o Naranja X ofrecen rendimientos de entre 29% y 30% TNA con la ventaja de contar con liquidez inmediata y sin necesidad de conocimientos financieros. Son ideales para montos moderados. La desventaja son los límites de remuneración, los cuales hoy se ubican de la siguiente manera:

- Ualá: $1.500.000

- Naranja X: $800.000

- Brubank: $750.000

La alternativa para lidiar con estos límites la propone Naranja X con los conocidos «frascos», mini plazos fijos que permiten bloquear liquidez por pequeños períodos de tiempo. El rendimiento de los frascos se ubica en:

- 7 días – 29% TNA

- 14 días – 30% TNA

- 28 días – 32% TNA

Fondos comunes de inversión (FCI)

A su vez, existen fondos money market con rescate inmediato o en 24 horas (T+1), disponibles en otras billeteras virtuales, que invierten en instrumentos del Tesoro y cauciones. Entre los más destacados están:

- Delta Pesos – Personal Pay – 27,3% TNA

- Mercado Pago – 26,9%

- Allaria Ahorro – Prex – 26,8%

- IEB Ahorro – 25,68%

- ST Zero – Astropay – 25,36%

- Fima Premium – Lemon 24,63%

Con la libertad de no estar atado a límites, como en el caso de las cuentas remuneradas, estos fondos brindan seguridad y flexibilidad, con posibilidad de desarmar la posición rápidamente si cambia el contexto.

Lecaps

Las Letras del Tesoro son la herramienta preferida de quienes buscan maximizar el rendimiento en plazos cortos, sin asumir riesgo de mercado. Algunas opciones destacadas:

- S10L5 (7 días): 27% TNA

- S31L5 (28 días): 29,78% TNA

Requieren inmovilizar el capital hasta el vencimiento, pero son seguras y rinden más que casi cualquier otra opción de bajo riesgo.

Por el lado de los plazos fijos, estos siguen ganando en rendimiento, el Banco del Sol se posiciona como el banco que más paga al ofrecer una tasa del 36%. El problema detrás de este instrumento de inversión está en el plazo (30 días).

El carry trade parece funcionar hasta finales de julio y constituir un plazo fijo en este momento haría caer el vencimiento en agosto, un mes que promete ser más desafiante para el Gobierno y el dólar.

Si bien hay más retorno, el riesgo, en esta alternativa, es considerablemente mayor.

El campo como ancla: ¿se viene una liquidación récord?

Como fue mencionado al inicio del artículo, uno de los factores que sostiene el atractivo del carry es la perspectiva de una oferta de divisas excepcional en julio. Según la BCR, el sector agroindustrial liquidará más de u$s4.300 millones solo este mes, lo que ayudará a calmar el mercado cambiario.

Esto se explica por el récord histórico de ventas al exterior en junio: 23,5 millones de toneladas anotadas en DJVE, principalmente por el complejo soja y maíz. Dado que el esquema de retenciones reducidas obliga a ingresar esos dólares a los 15 días, la mayor parte se concentrará en la primera quincena de julio.

Además, aún queda un remanente de u$s14.900 millones en granos sin comercializar. Esto implica que, más allá de lo ya liquidado, hay margen para nuevos ingresos si el contexto se mantiene estable.

El dólar subió, pero el carry no murió

A pesar del ruido cambiario, la estrategia de carry sigue viva, especialmente si se actúa con prudencia, plazos cortos y expectativas realistas. La clave está en entender los instrumentos disponibles y leer el contexto macroeconómico.

Hoy, con un dólar aún contenido, tasas en niveles reales positivos, y un flujo extraordinario de dólares del campo, el peso sigue siendo una herramienta rentable para quien sepa usarla.

La suba del dólar a casi $1.250 no cerró el negocio del carry. Al contrario, para muchos operadores, fue el momento ideal para volver a entrar.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,carry trade,dolar,plazo fijo,campo

ECONOMIA

Cayó el turismo al exterior: en enero viajaron 163.200 argentinos menos fuera del país que un año atrás

La cantidad de argentinos que viajaron al exterior cayó 8,5% interanual en enero (-163.200 personas), según informó el Instituto Nacional de Estadística y Censos (Indec) en su informe de Estadísticas de Turismo Internacional (ETI), que dejó de informar los gastos en dólares provenientes de la dinámica turística.

“Los cuadros de gasto promedio por turista en dólares que calcula la Encuesta de Turismo Internacional se difundirán en forma trimestral, como históricamente. Las series son completamente comparables porque no se ha modificado la metodología de cálculo”, aclararon desde el organismo.

El informe oficial precisa que las salidas al exterior incluyeron a 2.343.200 visitantes residentes, de los cuales 1.764.100 fueron turistas y 579.200 excursionistas. La baja del 8,5% corresponde específicamente al segmento de turistas, es decir, aquellos que pernoctan al menos una noche en el destino.

En contraste, el turismo receptivo mostró un incremento interanual del 1,4% en la cantidad de visitantes no residentes. En enero ingresaron al país 682.000 turistas extranjeros, además de 388.900 excursionistas, lo que totalizó 1.070.800 visitantes.

De esta manera, la diferencia entre quienes salieron y quienes ingresaron al país volvió a reflejar un fuerte desbalance. En enero se registró un saldo negativo de 1.082.100 turistas.

Si se considera el total de visitantes —incluyendo turistas y excursionistas— el saldo negativo alcanzó a 1.272.400 personas. Según los datos oficiales, este resultado se explica por saldos negativos tanto en turistas (-1.082.100) como en excursionistas (-190.300).

De este modo, pese a la caída interanual del turismo emisivo, la cantidad de argentinos que viajó al exterior en enero fue más del doble que la de turistas extranjeros que visitaron la Argentina, lo que deriva en un déficit en la balanza de servicios vinculada al turismo internacional. En otras palabras, son muchos más los dólares que salen, que los que ingresan por el turismo.

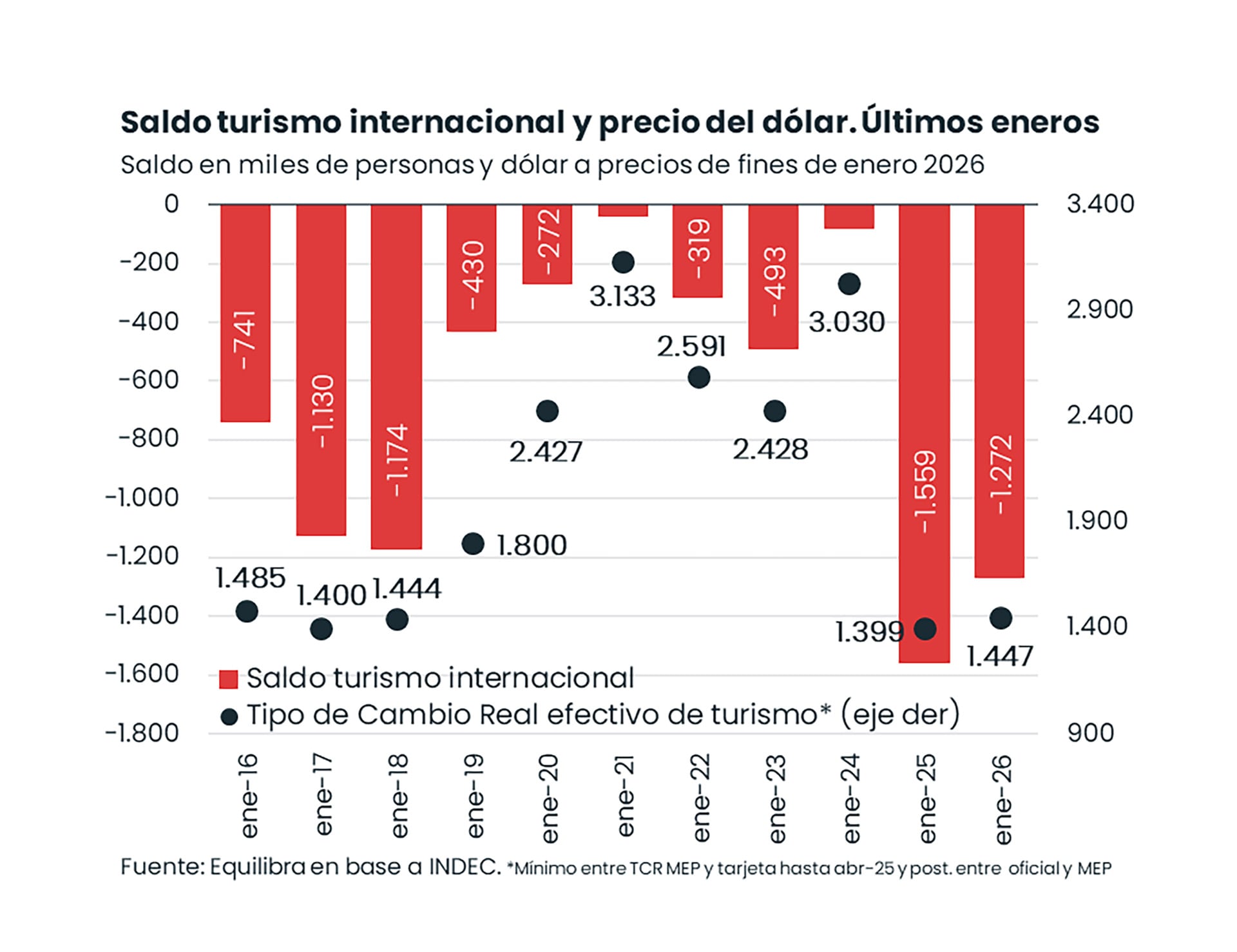

Si bien son muchas las variables que intervienen en los resultados del turismo internacional, hay una que se destaca por su grado de incidencia: el valor del dólar. Es que el tipo de cambio determina si Argentina es “barata” o “cara” para los turistas extranjeros y a su vez, define si a los argentinos les conviene o no salir a vacacionar fuera del país.

La economista Laura Vernelli, de Equilibra, explicó en su cuenta de X que el dólar efectivo del turista (real) subió 3% entre enero 2026 y 2025, lo que hizo que nuestro país resultara un poco más económico para los extranjeros. “Esto condujo a que el déficit de turismo internacional se achicara en 287.000 personas respecto al enero pasado”, precisó.

Sin embargo, la especialista destacó que, con el dólar a $1.447, el saldo negativo de 1,3 millones de personas sigue entre los más altos de la década.

En efecto, si se analizan los datos históricos, se encuentra que, mientras más alto es el tipo de cambio, menor es el déficit del turismo internacional. A precios de enero de 2026, el dólar estaba al equivalente de $3.030 en enero de 2024 y ese año el déficit fue inferior a las 100.000 personas. Lo mismo ocurrió en enero de 2021, con un dólar a 3.133 pesos.

En otros años, con un tipo de cambio más bajo, el déficit fue mucho mayor. En enero de 2018 por ejemplo, cuando el valor del dólar era equivalente a $1.444 a precios de hoy, la diferencia entre el turismo emisivo y el receptivo fue de 1.174.000 personas.

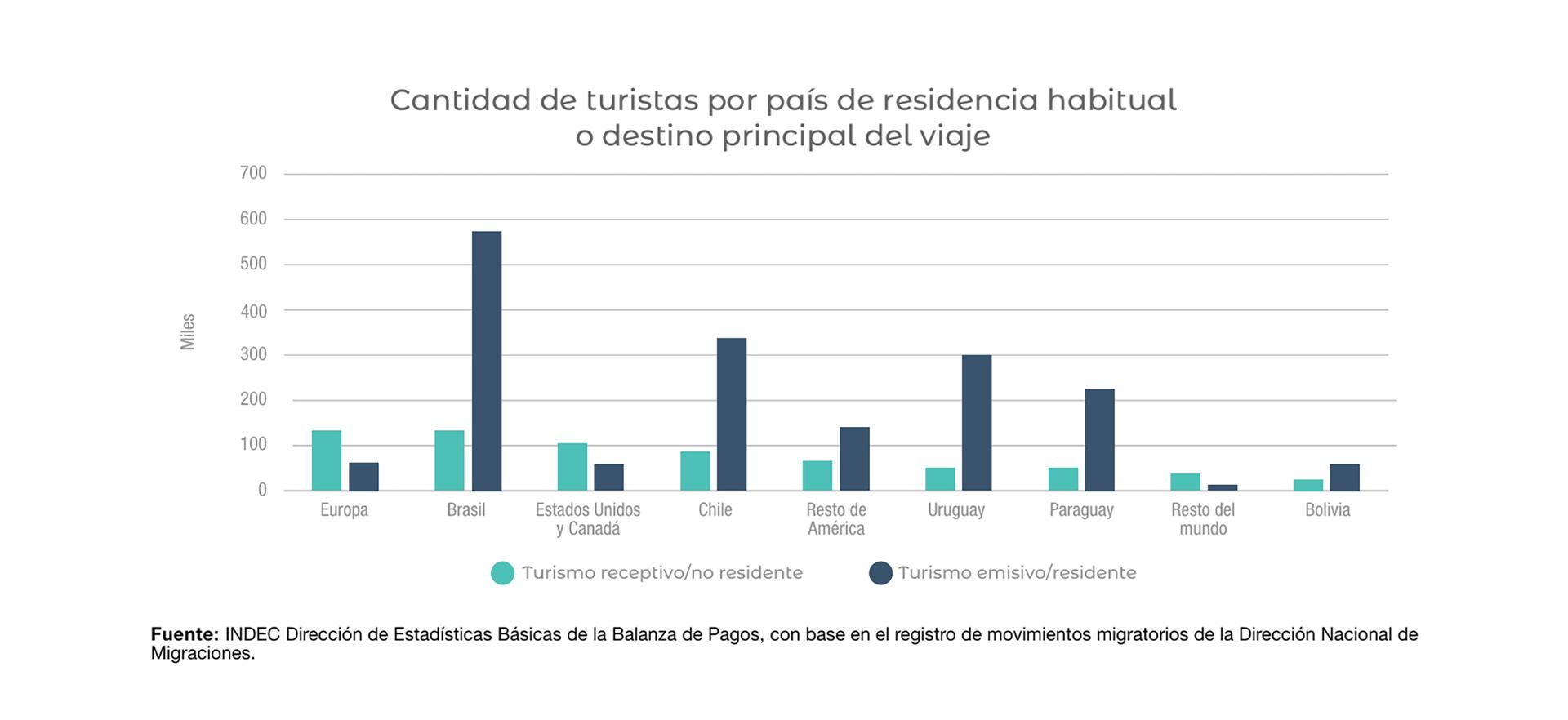

Más allá del fuerte déficit registrado en el turismo internacional, resulta interesante analizar cómo se comportaron los turistas en el comienzo del año. Según el Indec, el 84,6% del turismo emisivo se dirigió a países limítrofes. Brasil concentró el 32,5% de los viajes al exterior, con 573.500 turistas argentinos, mientras que Chile explicó el 19,1%, con 336.400 viajeros.

En tanto, 298.900 turistas residentes viajaron a Uruguay; 225.200 a Paraguay; y 58.300 a Bolivia. Los viajes hacia el bloque “Resto de América” alcanzaron 139.700 turistas, con una suba interanual del 22,8 por ciento.

En el caso de los destinos de larga distancia, 62.000 argentinos viajaron a Europa y 57.000 a Estados Unidos y Canadá. Los viajes al “Resto del mundo” totalizaron 13.000 turistas.

Chile fue el destino que mostró la mayor caída interanual entre los principales mercados, con una baja del 23,8%. También se registraron retrocesos hacia Brasil (-9,3%), Uruguay (-5,1%), Paraguay (-4,4%) y Bolivia (-6,5%). En cambio, los viajes hacia el Resto del mundo crecieron 29,3% y hacia el Resto de América aumentaron 22,8 por ciento.

La vía terrestre continuó siendo la principal puerta de salida. En enero, 1.000.300 turistas residentes cruzaron por pasos terrestres, lo que representó el 56,7% del total y una caída interanual del 22,2 por ciento.

La vía aérea concentró el 33,5% de las salidas, con 591.100 turistas y un incremento interanual del 26,7%. Por su parte, la vía fluvial y marítima explicó el 9,8% de los viajes, con 172.700 turistas y una baja del 1,6 por ciento.

Dentro del transporte aéreo, el Aeropuerto Internacional de Ezeiza y el Aeroparque Jorge Newbery concentraron el 79,7% de las salidas de turistas residentes por esa vía.

En términos desestacionalizados, la cantidad de turistas residentes que viajaron por vía aérea aumentó 41,7% respecto de diciembre, mientras que la serie tendencia-ciclo mostró una variación positiva de 2,9% frente al mes anterior.

Del lado del ingreso de extranjeros, el 48,8% de los turistas no residentes llegó al país por vía aérea; el 39,6% lo hizo por vía terrestre; y el 11,6% restante por vía fluvial o marítima.

Entre los principales países de residencia de los turistas que visitaron la Argentina se ubicaron Europa (19,5% del total), Brasil (19,4%) y Estados Unidos y Canadá (15,4%). En términos absolutos, arribaron 133.000 turistas desde Europa; 132.100 desde Brasil; y 104.800 desde Estados Unidos y Canadá.

Chile aportó 86.000 turistas; Uruguay, 50.500; y Paraguay, 49.400. Bolivia sumó 24.800 visitantes. El bloque “Resto del mundo” registró 36.500 turistas, con una suba interanual del 22 por ciento.

En el Aeropuerto Internacional de Ezeiza y el Aeroparque Jorge Newbery ingresaron 294.900 turistas no residentes. En esas terminales, la estadía promedio fue de 15,1 noches y se contabilizaron 4.463.900 pernoctaciones.

ocio,tiempo libre,turismo

ECONOMIA

Cuánto pedir de sueldo en Argentina en 2026

El sueldo promedio solicitado registró su segundo mes seguido en baja. y quedó por debajo de la inflación del 2,9%, en un mercado laboral más competitivo

26/02/2026 – 20:24hs

El mercado laboral argentino atraviesa un comienzo de año marcado por el reacomodamiento de las expectativas. En un contexto donde la competitividad por los puestos vacantes parece haber ganado terreno, las pretensiones salariales de los trabajadores muestran una tendencia a la moderación, ajustándose a una realidad económica que exige mayor precisión a la hora de encarar una entrevista de trabajo.

Según los datos más recientes, el sueldo promedio que solicitan quienes buscan empleo en el país experimentó una nueva retracción en términos reales. Este fenómeno, que se repite por segundo mes consecutivo, plantea un escenario desafiante tanto para los aspirantes como para los reclutadores, en un marco donde la inflación de enero se ubicó en el 2,9%, superando el ritmo de actualización de las expectativas de los candidatos.

Cuál es el salario pretendido promedio en Argentina

De acuerdo con el último Index del Mercado Laboral elaborado por Bumeran, el salario promedio pretendido en Argentina se ubicó en los $1.699.284 mensuales durante el mes de enero. Esta cifra representa una caída nominal del 1,87% respecto a diciembre, acentuando la brecha con el costo de vida. Si se analiza la comparación interanual, las pretensiones crecieron un 23,15%, aunque este número queda visiblemente por detrás de la inflación acumulada del 32,4% en el mismo período.

La segmentación por niveles de experiencia revela comportamientos diversos dentro del mercado. Mientras que los puestos de jerarquía (supervisores o jefes) registraron una suba del 2,21% con una pretensión media de $2.594.954, los sectores semi-senior y senior fueron los que más terreno cedieron. En este último grupo, el salario solicitado promedió los $1.672.291, lo que implica una baja del 4,08%. Por su parte, los perfiles junior mostraron una ligera recuperación del 2,46%, situándose en los $1.279.667.

Las áreas con mejores remuneraciones y la brecha de género

El informe destaca que no todos los rubros se comportan de la misma manera. En el segmento semi-senior, los sueldos más altos se encuentran en posiciones de Seguridad Industrial, con pretensiones que alcanzan los $3.450.000, seguidos de cerca por la Ingeniería Eléctrica y Electrónica con $3.400.000. En el ámbito tecnológico, el liderazgo de proyectos promedia los $2.650.000, reflejando que la especialización técnica sigue siendo el principal motor para negociar mejores condiciones.

Otro dato relevante es la persistencia de la brecha de género en las expectativas salariales. En enero, el salario promedio solicitado por los hombres fue de $1.815.151, mientras que el de las mujeres se ubicó en $1.583.417. Esto se traduce en una diferencia del 14,63% a favor de los varones. Además, el estudio indica que las mujeres redujeron sus pretensiones de forma más drástica que los hombres (un 5,50% frente a un 1,55%), una tendencia que se acentúa en los cargos de mayor responsabilidad, donde la brecha de expectativas llega a superar el 16%.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,sueldo,salario

ECONOMIA

El Banco Central compró USD 41 millones pero las reservas cayeron tras tocar un máximo en más de seis años

El Banco Central de la República Argentina (BCRA) completó 37 jornadas consecutivas adquiriendo divisas, tanto dentro del mercado cambiario como a través de acuerdos externos. Este jueves, incorporó USD 41 millones, lo que llevó el acumulado anual a más de USD 2.600 millones y permitió superar el 26% del objetivo anual de compras de dólares previsto para 2026.

Durante la denominada “fase 4” del programa económico, las compras de la autoridad monetaria alcanzaron los 2.681 millones de dólares. Para cubrir estas operaciones, el BCRA emite pesos, sin utilizar herramientas de absorción monetaria. Luego, el Tesoro absorbe parte de ese excedente mediante emisiones de deuda local y, en las últimas licitaciones, evitó sumar más pesos al circuito financiero.

Proyecciones oficiales calculan que las compras netas de dólares en 2026 podrían estar entre USD 10.000 y USD 17.000 millones, según la demanda de pesos y la oferta de divisas. El titular del BCRA, Santiago Bausili, señaló que la velocidad de acumulación de reservas dependerá tanto de la demanda de moneda local como del ingreso de divisas. Hasta ahora, la entidad ya alcanzó más de una cuarta parte de la meta de este año.

El BCRA estableció un tope diario para sus compras equivalente al 5% del volumen negociado en el Mercado Libre de Cambios, buscando preservar la estabilidad cambiaria. También aclaró que tiene la posibilidad de adquirir divisas fuera del mercado mayorista, a través de acuerdos directos con compañías o instituciones, con lo que reduce la presión sobre el mercado.

Las reservas internacionales del BCRA se ubicaron USD 46.156 millones, tras descender USD 759 millones en la última jornada. Desde el organismo presidido por Bausili explicaron que la merma se debió a pagos a organismos internacionales por unos USD 30 millones; otros USD 30 millones por caída de cotizaciones; un pago de deuda de una provincia y el comienzo de los movimientos propios de fin de mes de los bancos.

El miércoles, las tenencias en moneda extranjera de la autoridad monetaria habían ascendido a USD 46.905 millones, el mayor registro en la era Milei. De hecho, había marcado el punto más alto en 6 años y 4 meses, cuando se posicionaban en 47.448 millones de dólares.

Entre los elementos que limitaron un mayor crecimiento de las reservas aparecen los pagos de deuda externa realizados por el Tesoro. Para cumplir con esas obligaciones, el Ministerio de Economía compró divisas al BCRA, lo que desvió fondos que podrían haber engrosado las reservas y postergó su fortalecimiento.

El ingreso de dólares que permitió las compras del BCRA provino de la liquidación de exportaciones agroindustriales y de emisiones de deuda tanto corporativa como provincial. La provincia de Santa Fe transfirió la semana pasada los USD 800 millones obtenidos en los mercados internacionales durante diciembre de 2025. El equipo de Bausili proyecta nuevas emisiones del sector privado que podrían fortalecer la disponibilidad de divisas.

- 5 de enero: USD 21 millones

- 6 de enero: USD 83 millones

- 7 de enero: USD 9 millones

- 8 de enero: USD 62 millones

- 9 de enero: USD 43 millones

- 12 de enero: USD 55 millones

- 13 de enero: USD 55 millones

- 14 de enero: USD 187 millones

- 15 de enero: USD 47 millones

- 16 de enero: USD 125 millones

- 19 de enero: USD 21 millones

- 20 de enero: USD 8 millones

- 21 de enero: USD 107 millones

- 22 de enero: USD 80 millones

- 23 de enero: USD 75 millones

- 26 de enero: USD 39 millones

- 27 de enero: USD 32 millones

- 28 de enero: USD 33 millones

- 29 de enero: USD 52 millones

- 30 de enero: USD 23 millones

- 2 de febrero: USD 39 millones

- 3 de febrero: USD 57 millones

- 4 de febrero: USD 44 millones

- 5 de febrero: USD 126 millones

- 6 de febrero: USD 51 millones

- 9 de febrero: USD 176 millones

- 10 de febrero: USD 42 millones

- 11 de febrero: USD 214 millones

- 12 de febrero: USD 141 millones

- 13 de febrero: USD 42 millones

- 18 de febrero: USD 80 millones

- 19 de febrero: USD 76 millones

- 20 de febrero: USD 167 millones

- 23 de febrero: USD 95 millones

- 24 de febrero: USD 48 millones

- 25 de febrero: USD 85 millones

- 26 de febrero: USD millones

El dólar mayorista subió nueve pesos, un 0,6%, y cerró en $1.408, superando nuevamente los 1.400 pesos por primera vez desde el 11 de febrero. Con este movimiento, la caída acumulada en febrero se redujo a 39 pesos, o 2,7%, quedando solo una rueda operativa para finalizar el mes.

El Banco Central estableció el límite superior de la banda cambiaria en $1.605,40, por lo que el tipo de cambio oficial quedó a 197,40 pesos, o un 14%, por debajo de ese valor.

La jornada de este jueves registró una significativa disminución en el volumen negociado, que alcanzó USD 213,1 millones, menos de la mitad de los USD 495,9 millones transados el miércoles.

Corporate Events,Banking Services (Legacy),Banking Services (TRBC level 3),Workforce,South America / Central America,Civil Unrest

POLITICA2 días ago

POLITICA2 días agoJorge Macri prepara su discurso para abrir el año legislativo: el deseo de reelección y el espejo en Bukele

ECONOMIA1 día ago

ECONOMIA1 día agoCrisis en la industria: otra multinacional se achica y cierra una planta en la Argentina

CHIMENTOS3 días ago

CHIMENTOS3 días agoUno por uno, todos los famosos que saludaron a Mirtha Legrand por sus 99 años