ECONOMIA

Dólar en agosto: este es el rango de precios que prevé la City, tras un mes caliente para el mercado cambiario

El avance acelerado del dólar vuelve a captar la atención del mercado. La escalada de la cotización (4,5% ayer y 14% en julio) hace ruido entre inversores y ahorristas. Pero, por ahora, los operadores no muestran grandes preocupaciones y se preparan para meses en los que probablemente la tensión no faltará, teniendo en cuenta la menor oferta estacional del agro y, sobre todo, incertidumbre por las elecciones legislativas.

A cortísimo plazo, la dinámica cambiaria luce cada vez más difícil de prever. Algunos operadores estiman que a estos niveles, cerca del techo de la banda de flotación (hoy, en $1.450, aproximadamente), debería calmarse. Otros, no descartan más presiones alcistas. Pero coinciden en que probablemente en los próximos días el panorama estará un poco más claro.

Por otro lado, ayer, tras el cierre de mercados, el FMI confirmó la aprobación de la primera revisión de metas del acuerdo, por lo que este viernes realizará un desembolso de u$s2.000 millones. El ingreso de más dólares siempre es una buena noticia, pero en este caso los inversores ya lo tenían asumido (días atrás, un equipo técnico del organismo avaló la revisión), por lo que no debería influir mucho en el mercado cambiario.

Por qué sube el dólar

Nuevamente, varios factores se juntaron para recalentar al mercado cambiario. De acuerdo con el operador de cambios Gustavo Quintana, en las últimas jornadas influyó el habitual cierre de posiciones de fin de mes, que suele generar demanda adicional. Además, hubo demanda de cobertura y «se notó» una menor oferta de divisas, consecuente con el fin de la estacionalidad del sector agroexportador.

«Ante este escenario, el mercado ajusta la cotización con correcciones alcistas. Esto es habitual en los mercados que fluctúan. En los mercados en los que hay libre fluctuación, la cotización sube y baja constantemente. Eso pasa en todos lados. El euro, por ejemplo, había tocado 1,18 y ahora bajó a 1,14 por dólar», resalta ante este medio.

Pablo Lazzati, CEO de Insider Finance, agrega que el repunte de ayer en las cotizaciones del dólar estuvo vinculado con la liberación de pesos que no se renovaron de la licitación de deuda que realizó el Tesoro el martes, junto al vencimiento de una de las Lecap cortas. Parte de esos pesos que se liberaron en el mercado financiero, sostiene, fueron al dólar y presionaron la cotización de la divisa.

En diálogo con iProfesional, Segundo Derdoy, analista de Inviu, apunta a la cuestión de fondo: los avances de los últimos días obedecen al desanclaje de expectativas que se generó tras la eliminación de las Lefi. Afirma que estas subas del tipo de cambio deberían reducir la prima por riesgo de depreciación que se incorpora en la formación de las tasas de interés en pesos, lo que facilita una convergencia hacia rendimientos más bajos.

«Un elemento alentador que observamos es el incremento simultáneo de la tasa fija en pesos junto con la suba del tipo de cambio. Esta dinámica sugiere que, por el momento, no estamos ante un problema de credibilidad, sino ante un ajuste de las expectativas del mercado. La expectativa indica convergencia hacia niveles de tasas más bajas respecto de las de la última licitación. Lo vemos como una sana corrección», destaca.

En qué rango podría moverse ahora el dólar

De acuerdo con Derdoy, el tipo de cambio podría estar cerca de los máximos que convalidaría el mercado, por lo que la dinámica debería empezar a calmarse. Sobre todo, teniendo en cuenta que la cotización está cerca del techo de la banda de flotación, por lo que es «altamente probable» que los inversores no se animen a demandar más dólares e, incluso, anticipen ventas, ante la expectativa de intervención del BCRA.

Lazzati señala que habrá que esperar al lunes de la próxima semana, una vez pasada la liquidación de la licitación de deuda local, para ver en qué niveles se estabiliza la cotización de la divisa. Por ahora, prevé un rango de entre $1.250 y $1.325 para el tipo de cambio en las próximas semanas.

El analista Gustavo Ber coincide en descartar que el tipo de cambio avanzará hasta tocar el techo de la banda de flotación. Cree que próximamente las tensiones cambiarias cederán, ya que «el mercado debería autoregularse» a medida que la cotización se acerca al límite establecido por el BCRA. En ese sentido, estima que en las próximas semanas el precio del dólar se moverá entre $1.300 y $1.350.

El equipo de Buenbit afirma ante iProfesional que en las últimas jornadas, como siempre ocurre cuando hay movimientos bruscos en la cotización, repuntó la actividad cambiaria por parte de los usuarios de la plataforma. A corto plazo, estima que es probable que persista el escenario de volatilidad. Sobre todo, a medida que se acerquen las elecciones de medio término.

«Es posible que se calme un poco tras el cierre de posiciones de fin de mes. Debería haber algo más de ingresos de dólares del sector agroexportador. En estos días siguieron entrando camiones a los puertos y algunos analistas afirman que todavía hay remanente de soja para vender. Pero también recordemos que a partir de agosto entramos en período preelectoral y eso en la Argentina incentiva la dolarización», agrega Quintana.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,dólar

ECONOMIA

Los celulares ya entran sin impuestos: ¿convendrá comprar aquí o seguirá siendo más barato afuera?

La eliminación del arancel a la importación de celulares introdujo un cambio relevante en el funcionamiento del mercado tecnológico argentino. Durante años, ese impuesto fue uno de los principales factores que explicaban por qué los precios locales se ubicaban sistemáticamente por encima de los valores internacionales, incluso en comparación con países de la región. En particular, el impacto se hacía más visible en los modelos de gama media y alta, donde el componente impositivo se trasladaba casi de forma directa al precio final que enfrentaba el consumidor.

Con la quita total del arancel, el Gobierno buscó corregir una distorsión histórica que, además de encarecer los equipos, incentivaba la informalidad, el contrabando y la compra en el exterior. El objetivo explícito fue ordenar el canal formal, fortalecer la oferta oficial y acercar los valores locales a los precios de referencia internacionales. Sin embargo, una cosa es el cambio normativo y otra muy distinta su traducción efectiva en el bolsillo.

La pregunta que rápidamente se instaló entre los consumidores es concreta: ¿alcanza la eliminación del impuesto para que convenga comprar un celular en la Argentina o, aun sin aranceles, sigue siendo más barato hacerlo fuera del país? Para responderla, se realizó un ejercicio comparativo amplio, con precios reales, distintos canales de compra y un supuesto deliberadamente favorable al mercado local.

Precios más baratos: el escenario más optimista

El punto de partida del análisis son los precios actuales del mercado argentino, relevados en tiendas oficiales, marketplaces -como Mercado Libre- y canales de venta autorizados. De acuerdo con referentes del sector, la eliminación del arancel permite una reducción potencial de hasta 8% en los precios. Ese porcentaje no surge de una estimación conservadora, sino que representa el escenario más optimista posible, asumiendo que la baja impositiva se refleja íntegramente en el valor que paga el consumidor y no queda absorbida por márgenes comerciales, logística o estructura operativa.

Bajo ese supuesto, los valores quedarían de la siguiente manera:

- En el caso del iPhone 17 Pro de 256 GB, cuyo precio actual ronda los $2.899.999, la aplicación plena de la baja del 8% permitiría llevar el valor teórico a $2.667.999.

- Para el iPhone 13 de 128 GB nuevo, que se ofrece en torno a $999.999, el precio ajustado descendería a $919.999.

- En la línea Samsung, el Galaxy S25 de 128 GB, con un precio cercano a $1.500.000, podría bajar hasta $1.380.000

- Galaxy S25 Ultra de 256 GB, hoy alrededor de $2.300.000, quedaría en torno a $2.116.000.

Antes de contrastar con el exterior, resulta indispensable entender por qué, pese a los precios elevados, el mercado argentino sigue mostrando niveles de demanda. La explicación no está en el precio contado, sino en las promociones comerciales y las condiciones de financiación, que se transformaron en el principal amortiguador de la brecha internacional.

En el caso de Apple, a través de distribuidores oficiales, aparecen con frecuencia planes de hasta 12 cuotas sin interés, descuentos puntuales que pueden oscilar entre el 5% y el 15%, envío inmediato y garantía local. Estas condiciones no eliminan la diferencia con el exterior, pero suavizan el impacto para un segmento de consumidores que prioriza previsibilidad financiera.

Samsung, por su parte, adoptó una estrategia aún más agresiva y despliega en el mercado argentino una combinación de descuentos directos de hasta 30% en modelos seleccionados, planes de 12 cuotas sin interés, beneficios adicionales por pago en un solo pago y programas de plan canje, que permiten entregar un equipo usado como parte de pago y reducir el desembolso final.

Estas acciones explican por qué, aun con precios elevados, el canal local sigue capturando una porción significativa de la demanda.

La primera conclusión, al trazar un comparativo es que, de darse ese escenario más optimista para los consumidores (baja automática de precios del 8%), en algunos modelos las diferencias se recortarían significativamente con respecto a Chile (5% al 13%), mientras que en otros dispositivos todavía habría diferencias significativas (casi 30%).

Como contrapartida, respecto de Estados Unidos, incluyendo los impuestos de ese país, las diferencias van del 24% y pueden superar el 50%, especialmente en algunos modelos anteriores (como el iPhone 13) que se venden reacondicionados.

Comparativo precios celulares

Tiendamia: la primera comparación con el exterior

También se puede trazar un comparativo tomando precios finales en Tiendamia, uno de los canales más utilizados por argentinos para comprar productos en Estados Unidos con envío e impuestos incluidos. A diferencia de una comparación teórica, se tomaron valores reales, con checkout cerrado y costo final puesto en la Argentina.

- El iPhone 13 de 128 GB reacondicionado se consigue en Tiendamia a $590.931, muy por debajo de los $750.000 que costaría en la Argentina, incluso aplicando la baja del 8%.

- En el caso del iPhone 17 Pro de 256 GB, el precio final en Tiendamia asciende a $2.329.378, frente a los $2.667.999 del escenario local más optimista.

Incluso con promociones y financiación, la diferencia sigue siendo considerable.

Y es que, en algunos casos, la comparación directa enfrenta una limitación práctica ya que no todas las versiones y capacidades están disponibles simultáneamente en todos los canales. Eso ocurrió puntualmente con el Samsung Galaxy S25 Ultra en su versión de 256 GB en Tiendamia, que al momento de realizar este ejercicio no contaba con stock disponible para compra inmediata.

Ante esa situación, se tomó como referencia la versión inmediatamente superior, el Samsung Galaxy S25 Ultra de 512 GB, que sí se encuentra disponible en Tiendamia con precio final cerrado, impuestos incluidos y entrega a la Argentina en un plazo estimado de entre cinco y ocho días hábiles. Lejos de distorsionar la comparación, este ajuste refuerza la conclusión, ya que se trata de una configuración más cara.

El Galaxy S25 Ultra de 512 GB se consigue en Tiendamia a $1.891.779. En el mercado argentino, ese mismo modelo se ofrece en torno a los $2.300.000, que aun aplicando el escenario más optimista de baja del 8% quedaría cerca de $2.116.000.

La diferencia vuelve a inclinar la balanza a favor de la compra en el exterior, incluso en equipos de mayor almacenamiento.

Precios en Amazon

Para reforzar el análisis, se avanzó hasta el checkout en Amazon, tomando el precio final cerrado, con cargos de importación ya calculados. Para la conversión a pesos se utilizó el promedio del dólar oficial vendedor entre bancos, que se ubica en torno a $1.477, por tratarse del tipo de cambio que efectivamente enfrentan las personas físicas al pagar consumos en dólares con tarjeta.

Bajo este criterio, el Samsung Galaxy S25 de 128 GB tiene un precio final de u$s856,92, equivalentes a aproximadamente $1.265.000, mientras que el Galaxy S25 Ultra de 256 GB asciende a u$s1.341,09, es decir unos $1.981.000.

En ambos casos, los valores quedan por debajo de los precios argentinos, incluso después de aplicar la rebaja del 8%.

¿Y comprando desde Chile?

Un capítulo aparte merece Chile, históricamente el punto de referencia para los argentinos que viajan a comprar tecnología.

Tomando como referencia publicaciones vigentes en MercadoLibre Chile y retailers oficiales, el Samsung Galaxy S25 Ultra de 512 GB se ofrece a CLP 1.179.990, mientras que la versión 256 GB se consigue en torno a los CLP 1.129.417. Al convertir esos valores a dólares, el precio se ubica aproximadamente entre u$s1.200 y u$s1.250, lo que llevado a pesos argentinos utilizando un dólar de referencia cercano a $1.477 arroja un costo final de entre $1.700.000 y $1.850.000, menos de $400.000 respecto del precio vigente en la Argentina para equipos similares.

La brecha también se replica en la línea iPhone: en el mercado chileno, el iPhone 17 de 256 GB se consigue alrededor de los CLP 959.990, mientras que el iPhone 17 Pro de 256 GB ronda los CLP 1.349.990 y la versión Pro Max de 512 GB asciende a CLP 1.649.990. Convertidos a pesos argentinos, esos valores oscilan entre $1.400.000 y $2.400.000, según el modelo, por debajo de los precios que hoy se observan en el canal formal argentino aun aplicando la rebaja teórica del 8%.

Sin embargo, en el caso de Chile, ya no son diferencias que por sí solas justifiquen pagarse un pasaje y estadía de un fin de semana aprovechando la brecha de precios en los teléfonos de alta gama.

Precios en Estados Unidos

Como referencia final, se tomaron los precios oficiales en Estados Unidos.

- El iPhone 17 Pro parte de u$s1.099 -$1.623.223 al tipo de cambio promedio entre bancos de $1.477.

- El iPhone 17 Air de u$s999 -$1.475.523-.

- El iPhone 17 de u$s799 -$1.180.123-.

- El Galaxy S25 Ultra de 256 GB se ofrece a u$s1.049,99 -$1.550.850-.

Convertidos al tipo de cambio utilizado, estos valores muestran con claridad que la Argentina sigue lejos del precio de origen, aun sin arancel.

Para qué perfil puede convenir comprar en Argentina

Pese a la desventaja de precios que surge de la comparación internacional, especialmente frente a Estados Unidos, existen perfiles de consumidores para los cuales la compra local puede resultar razonable si el análisis no se limita exclusivamente al precio final de contado. En la Argentina, la decisión de compra de tecnología suele estar atravesada por restricciones financieras, necesidad de previsibilidad y valoración del respaldo comercial.

Uno de los casos más claros es el del usuario que prioriza financiación. La posibilidad de acceder a 12 cuotas sin interés sigue siendo un diferencial relevante en un contexto de alto costo del crédito y, para quienes no cuentan con dólares disponibles o prefieren no inmovilizar liquidez, esta condición puede pesar más que una diferencia de precio nominal.

También resulta relevante el perfil del consumidor que valora la garantía oficial y el servicio posventa, con respaldo local, cobertura ante fallas y resolución inmediata sin trámites internacionales. En equipos de alto valor, este factor reduce el riesgo y aporta tranquilidad.

Un tercer perfil es el de quienes necesitan disponibilidad inmediata, frente a envíos internacionales que pueden demorar semanas. Finalmente, quienes aprovechan promociones agresivas, planes canje o beneficios bancarios pueden reducir sensiblemente la brecha en modelos puntuales.

Entonces, ¿conviene comprar en la Argentina?

Con todos los números sobre la mesa, la respuesta es que, desde el punto de vista del precio puro, en general, no. La eliminación del arancel fue un paso necesario y relevante, pero no alcanza para revertir completamente la desventaja estructural de precios, sobre todo frente a Estados Unidos.

Sin embargo, el mercado local compite con financiación, promociones, garantía y entrega inmediata, y eso explica que siga teniendo demanda. Pero incluso bajo el escenario más optimista posible, comprar en el exterior seguría siendo más conveniente en la mayoría de los modelos, especialmente en la gama alta.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,celular,apple,iphone,samsung

ECONOMIA

ANSES: quiénes cobran hoy, jueves 15 de enero

La Administración Nacional de la Seguridad Social (ANSES) continúa con el pago de jubilaciones, pensiones y asignaciones sociales según su calendario de pagos. Millones de beneficiarios en Argentina acceden a estos ingresos organizados de acuerdo con la terminación de su Documento Nacional de Identidad (DNI), con montos actualizados para cada prestación.

Cobran los titulares de jubilaciones y pensiones que no superan la jubilación mínima, con DNI finalizado en 4 (cuatro). El pago se puede recibir mediante depósito bancario o en las sucursales habilitadas, según la preferencia del beneficiario.

Reciben su haber quienes perciben pensiones no contributivas y tienen documentos terminados en 8 (ocho) y 9 (nueve). Esta modalidad incluye prestaciones por invalidez o vejez y sigue el criterio de terminación del DNI.

Los titulares de la Asignación Universal por Hijo y Asignación Familiar por Hijo con documentos terminados en 4 (cuatro) pueden disponer de los fondos en sus cuentas para su retiro.

Las beneficiarias de la Asignación por Embarazo con DNI finalizado en 3 (tres) reciben el pago correspondiente, según el calendario habitual.

Acceden al pago las titulares de asignaciones por prenatal y maternidad cuyos documentos finalizan en 2 (dos) y 3 (tres), de acuerdo con la lógica de distribución establecida por ANSES.

Durante enero, la jubilación mínima es de $349.299,32. A este monto se suma un bono extraordinario de $70.000, por lo que el ingreso total llega a $419.299,32 para quienes perciben el mínimo. El haber máximo vigente para jubilados es de $2.293.796,92.

La Pensión Universal para el Adulto Mayor se determina en $279.439,46. Con el bono extraordinario, el pago total asciende a $349.439,46. Las pensiones no contributivas por invalidez o vejez tienen un haber base de $244.509,52. Sumando el bono extraordinario, el monto a cobrar es de $314.509,52.

Todos estos valores se fijan según el Decreto 274/2024, que regula los montos y el mecanismo de actualización.

La Asignación Universal por Hijo se fija este mes en $125.518 por niño. Para beneficiarios con discapacidad, el monto asciende a $408.705 mensuales.

En la Asignación por Embarazo, el monto es de $118.454,32 por hijo. El ochenta por ciento se abona mensualmente y el veinte por ciento restante queda condicionado a la presentación anual de la libreta.

La Asignación Familiar por Hijo para familias del primer rango de ingresos es de $62.765. Otros grupos familiares reciben valores que oscilan entre $13.800 y $28.000, según la situación. Para las asignaciones por prenatal y maternidad, el pago mensual para titulares que cumplen los requisitos es de $28.000.

Todos estos importes se ajustan automáticamente cada mes según la movilidad y el Índice de Precios al Consumidor. El sistema de actualización periódica, establecido en la normativa vigente, mantiene la protección y previsibilidad de los ingresos para quienes dependen de estas prestaciones sociales.

ECONOMIA

Obligaciones negociables: una inversión segura con altos rendimientos de hasta 10% en dólares

En un escenario donde el ahorrista argentino sigue buscando alternativas para proteger su capital en moneda dura, las obligaciones negociables (ON) vuelven a ganar protagonismo como una de las inversiones más atractivas del mercado.

Emitidas por empresas privadas, con rendimientos en dólares que superan ampliamente a los instrumentos tradicionales y con un riesgo acotado, las ON se consolidan como una opción cada vez más elegida tanto por inversores sofisticados como por pequeños ahorristas.

Las obligaciones negociables son títulos de deuda corporativa mediante los cuales las empresas se financian en el mercado de capitales. A cambio, se comprometen a pagar intereses periódicos y a devolver el capital al vencimiento. A diferencia de las acciones, no otorgan participación en la compañía, pero sí ofrecen previsibilidad en los flujos y una rentabilidad conocida desde el inicio.

Desde Balanz sostienen que «es un instrumento que se comercializa en el mercado de capitales tanto local como internacional».

A lo anterior, agregan: «Es un activo de renta fija, ya que representa una promesa cierta de repago futuro tanto de su capital como del interés».

En lo que hace a los fundamentos de las mismas, «son una fuente de financiamiento para la empresa emisora y una posibilidad de inversión para los inversores», concluyen.

Uno de los principales atractivos de las ON es su rentabilidad en dólares. Mientras los plazos fijos en moneda extranjera pagan tasas de interés que en el mejor de los casos llegan al 5,5% anual, las ON hoy ofrecen retornos que pueden llegar al 10% anual en dólares, e incluso más en algunos casos puntuales. Este diferencial explica por qué crecieron con fuerza en las carteras conservadoras y moderadas.

A esto se suma que la mayoría de estas emisiones corresponden a empresas líderes, con ingresos dolarizados o vinculados a sectores estratégicos como energía, petróleo, gas, telecomunicaciones y agroindustria. Compañías como YPF, PAE, Vista, Tecpetrol, Telecom o Arcor han recurrido en reiteradas oportunidades al mercado para financiar proyectos de expansión, lo que refuerza la percepción de solidez detrás de estos instrumentos. A manera de ejemplo, a continuación se menciona algunas de ellas con la tasa de interés anual, que por lo general pagan en forma semestral:

- Mastellone Clase G: 10,9%

- Edenor Clase 3: 9,75%

- Telecom Clase XXI: 9,7%

- Pampa Energia Clase 9: 9,13%

- Vista Energy: 8,5%

Cómo se invierte en ONs

Desde IOL aportan que «se puede invertir en las suscripciones que participe IOL tanto para nuevas Obligaciones Negociables como para reaperturas de ONs que ya fueron emitidas. Se debe tener en cuenta que tienen fechas límite, pero se puede conocer de antemano toda la información como el monto mínimo, la tasa de interés y el riesgo de la empresa».

Pero, además, agregan que «se puede comprar y vender Obligaciones Negociables en el mercado secundario cualquier día hábil con pesos o dólares en horario de rueda, para lo cual es conveniente seguir de cerca como evolucionan las cotizaciones y la liquidez».

Qué las diferencia de otros instrumentos

Otro punto clave es la seguridad relativa que ofrecen frente a otras alternativas en dólares. Si bien ninguna inversión está exenta de riesgo, las ON cuentan con mayor respaldo que los bonos soberanos y, en muchos casos, incluyen cláusulas de protección para el inversor, como garantías, fideicomisos de pago o prioridad de cobro frente a otros acreedores. Además, al tratarse de deuda corporativa, su desempeño está más vinculado a la salud financiera de la empresa que a la volatilidad política o fiscal del país.

Desde el punto de vista operativo, las ON también resultan accesibles. Se pueden comprar y vender en el mercado secundario a través de un bróker, en pesos o en dólares, y algunas emisiones permiten ingresar con montos relativamente bajos. Esto democratizó el acceso a un instrumento que durante años estuvo reservado a grandes inversores institucionales.

En términos de liquidez, si bien no todas las ON tienen el mismo volumen de operaciones, las más negociadas permiten salir antes del vencimiento sin mayores inconvenientes. Esto les da flexibilidad frente a otros instrumentos de renta fija que obligan a inmovilizar el capital durante largos períodos.

El contexto macroeconómico también juega a favor. Con un escenario de mayor estabilidad cambiaria, expectativas de inflación estable o en el mejor de los casos a la baja y una reconfiguración del mercado financiero local, las ON aparecen como un puente ideal para dolarizar carteras sin necesidad de recurrir al dólar billete ni asumir riesgos excesivos. Para muchos inversores, representan un equilibrio atractivo entre seguridad, rendimiento y previsibilidad.

No obstante, los especialistas recomiendan analizar cada emisión en particular: evaluar el perfil crediticio de la empresa, el plazo, la tasa, la moneda de pago y las condiciones legales. Diversificar entre distintas ON y sectores también es clave para reducir riesgos.

En síntesis, las obligaciones negociables se posicionan como una de las mejores alternativas para quienes buscan invertir en dólares, con rendimientos altos y un riesgo controlado, en un mercado que vuelve a ofrecer oportunidades para el ahorrista argentino. En tiempos de incertidumbre, la renta fija corporativa vuelve a ocupar un lugar central en las estrategias de inversión.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,inversion,dolar

CHIMENTOS3 días ago

CHIMENTOS3 días agoLa triste despedida de Jorge “Corcho” Rodríguez a Pía, su asistente por 30 años: “Gracias por tu amor”

POLITICA2 días ago

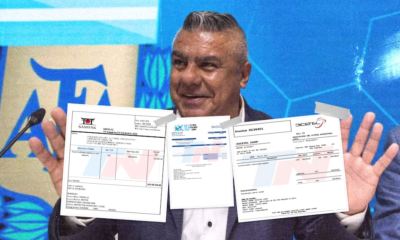

POLITICA2 días agoLa AFA giró US$8 millones a cinco empresas en Miami que ya no existen: un argentino disolvió hace seis días una firma clave

POLITICA1 día ago

POLITICA1 día agoCon el respaldo de Axel Kicillof, Claudio “Chiqui” Tapia seguirá al frente del Ceamse con un sueldo millonario