ECONOMIA

Inversores se cubren ante un posible salto del dólar: el riesgo que ve el mercado si toca el techo de la banda

En su discurso ante el Council of Americas, Javier Milei dejó en claro lo que todos los analistas sospechaban: que la volatilidad de las tasas de interés es considerada por el Gobierno una especie de daño colateral en pos de un objetivo superior: la estabilidad cambiaria y de precios.

Según el Presidente, esa turbulencia es el reflejo del «riesgo kuka» en plena campaña electoral y en el contexto de un Congreso donde priman los «pirómanos fiscales». De acuerdo con su línea argumental, el mercado se estabilizará una vez que los riesgos políticos se hayan disipado. O sea, después de las legislativas de octubre.

Presión en el mercado de dólar futuro, pese a las altas tasas

Pero no fue una frase que llevara tranquilidad al mercado, donde hay operadores que ya manifiestan abiertamente sus dudas respecto de si la volatilidad actual -que congela virtualmente el crédito, con tasas para crédito en descubierto por un insólito 140% anualizado– puede extenderse por dos larguísimos meses.

Y el temor de quienes creen que octubre está demasiado lejos es que cada vez sea mayor -y más costosa de resistir- la presión sobre el tipo de cambio. De hecho, las intervenciones del BCRA sobre los contratos de futuros no se han detenido, luego del costo de $400.000 millones en julio.

Aun así, y con un nivel de tasas de Lecap que supera el 4% efectivo mensual, sigue habiendo presión en el mercado de futuros. Este jueves hubo posiciones con subas de hasta 29% para los contratos más largos -por ejemplo, febrero de 2026- pero también subieron las cotizaciones con fechas anteriores a las elecciones.

En otras palabras, sube el costo del «seguro» para cubrirse de una eventual devaluación. Con los números actuales, el mercado está demostrando su expectativa de que haya un nuevo esquema cambiario. Esto se refleja en el hecho de que, a partir de diciembre, los contratos traspasan el techo de la banda de flotación.

Hablando en plata, hay gente dispuesta a cubrirse de un riesgo de que el dólar a fin de año sea superior a los $1.532, cuando la «tablita» cambiaria prevé para esa fecha que el tipo de cambio no pueda superar los $1.520.

Javier Milei predice más déficit externo y dólar en baja

Pero lo verdaderamente raro en este contexto es el hecho de que Milei insinuó que, después de las elecciones, el tipo de cambio -que hoy está a una distancia de 10% del techo de la banda- podría caer más.

La referencia de Milei fue sobre la probabilidad de que el déficit de la cuenta corriente sea mayor luego de las elecciones, porque el «efecto confianza» determinaría un masivo ingreso de capitales en forma de inversión privada. Es una forma indirecta de anticipar que podría haber un tipo de cambio real más atrasado que el actual, con el cual se llegará a un déficit de 1,8% en la cuenta corriente.

No es la primera vez que Milei minimiza la gravedad del desbalance externo -que históricamente ha sido el preludio de devaluaciones– pero, esta vez su declaración llama más la atención, porque no solo contradice las advertencias de los empresarios por el enfriamiento de la actividad, sino que hasta va en contra de los consejos del propio Fondo Monetario Internacional.

En su reporte, el organismo había sugerido que, considerando su débil cobertura de reservas y sus dificultades de acceso al mercado financiero internacional, Argentina debería contar con un superávit de cuenta corriente de 1,4% del PBI, como forma de evitar eventuales turbulencias.

Hablando en plata, el superávit de cuenta corriente que sugiere el FMI se ubicaría en torno de u$s10.000 millones, mientras las proyecciones indican que se terminará el año con un rojo por más de u$s12.000 millones.

En realidad, el FMI viene insistiendo desde fines del año pasado sobre la necesidad de que el tipo de cambio suba entre 15% y 20%. En otras palabras, para los economistas del Fondo que siguen la economía argentina, todas las variables estarían mejor si el dólar se acercara al techo de la banda.

El miedo a la flotación del dólar

Y es ahí donde surge el punto más sensible del plan económico: por más que los funcionarios del equipo económico repitan a diario que «el dólar flota», la percepción que hay en el mercado es bien diferente. Más bien, lo que se interpretó es que detrás de la obsesión de Toto Caputo por no dejar pesos «excedentes» en las licitaciones del Tesoro existe un inconfesado temor a la corrida cambiaria.

De hecho, hay consenso en calificar como «forzada» la baja de 4,3% que tuvo el dólar mayorista desde su pico de $1.374 a inicios de mes. Para muchos, es una estrategia que llama la atención, porque cuanto más lejos esté el dólar del techo de la banda, mayor es su potencial de suba y, por lo tanto, mayor será el costo de cobertura. Esto implica la necesidad de tasas de interés más altas para que los inversores puedan obtener una rentabilidad real, y también supone un mayor costo eventual para el BCRA por sus contratos del mercado de futuros.

Los defensores del dólar cercano a la banda -es decir, en un nivel que hoy sería de $1.400- argumentan que se corregirían problemas de competitividad de la industria, que además se incentivaría a mayores volúmenes de exportación agrícola y que el Tesoro se ahorraría un monto importante en el costo financiero de cada «rolleo» de deuda.

Además, el propio Milei defiende la tesis de que no existe el riesgo de un «efecto contagio» del dólar hacia los precios, por lo cual tampoco estaría presente ese riesgo.

Todo esto lleva a la pregunta inevitable: ¿por qué el gobierno pone tanto esfuerzo en bajar al dólar al medio de la banda y asume los costos de la volatilidad financiera y el freno del crédito? Después de todo, se supone que tiene tras los desembolsos que ha recibido de parte del FMI, el Banco Central cuenta un alto «poder de fuego» para responder a una demanda de divisas.

El Gobierno busca evitar que el dólar toque el techo de la banda

La respuesta de los economistas es clara: nadie quiere que se llegue a la instancia de que la cotización toque el techo y el BCRA se vea obligado a vender los dólares que le prestó el FMI. Es el típico caso en el que el arma es más efectiva cuando sirve como disuasorio que cuando realmente se está obligado a usarla.

Economistas y ejecutivos de bancos -especialmente los veteranos que han presenciado pulseadas entre el BCRA y el mercado- sostienen que, por más respaldo en dólares frescos que haya recibido, no hay forma de evitar que una venta de varios días con el tipo de cambio en el techo de la banda de flotación genere un trauma político y social.

«No hay que olvidarse que en Argentina la gente compra cuando el dólar sube, no cuando baja», explican desde un banco del «top five» en el ranking de depositantes. El ejecutivo señala que, en contra de lo que podía suponerse, el nivel de demanda de dólares por parte de los pequeños ahorristas ha sido relativamente bajo en agosto, pero que podría dispararse en los próximos meses.

¿A cuánto puede llegar esa demanda? Es imposible predecir, pero las referencias más recientes indican que en junio los minoristas adquirieron dólares por u$s4.357 millones, contando las compras netas de billetes en los bancos por u$s2.020 millones y otras salidas netas de divisas por u$s2.308. La cifra implica una suba de 25% respecto de mayo -el primer mes completo sin controles cambiarios-, que a su vez había sido superior en 59% a abril. Y, aunque todavía no está el dato oficial, se sabe que el dato de julio será todavía más abultado.

Los más críticos con el sistema de flotación entre bandas afirman que, si toca el techo, el esquema fracasa inexorablemente, porque justamente es un precio puesto como referencia para que, antes de llegar al máximo, aparezca la oferta privada.

Y, sobre la base de las experiencias recientes -como la de fines de 2018, con Guido Sandleris al frente del BCRA- reina es escepticismo sobre las chances de que se le pueda ganar una pulseada al mercado. Aquella experiencia había arrancado bien, con el dólar que llegó a perforar el piso de la banda, lo que llevó a que el BCRA comprara divisas algunas semanas.

Como ahora, también había contracción monetaria y ajuste fiscal -lo cual aceleró el clima recesivo- y el dólar empezó a acercarse al techo. El FMI dio varias concesiones al plan original y finalmente tomó una decisión que, en los hechos, daba por terminada la vigencia de la banda cambiaria: autorizó a que el BCRA interviniera a discreción. Mientras duró la ese sistema, se liberaron desembolsos adicionales por u$19.000 millones.

¿Se puede frenar una corrida cambiaria?

En teoría, si hoy el dólar tocara el techo, el Central contaría con un poder de fuego amplio. El economista Fernando Marull estimó u$s23.000 millones, sumando el aporte del FMI más depósitos del Tesoro y recursos del BCRA por operaciones de futuros.

Pero claro, esos números incluyen los encajes de los ahorros bancarios. Los analistas calculan que las reservas netas para hacer frente a una corrida no pasarían de u$s5.000 millones. ¿Alcanza para mantener la calma? Para contestar esa pregunta, habría que saber la demanda potencial del mercado en una situación de nerviosismo, y es un punto sobre el que hay divergencias.

Los más críticos del plan económico afirman que el gobierno subestima la cantidad de activos que podrían ir al dólar en un caso de crisis. Según la consultora Yier -dirigida por el ex viceministro Gabriel Rubinstein- ese monto ronda los u$s120.000 millones, si se considera la totalidad de depósitos bancarios más los bonos en pesos. Y recuerda que en momentos de shock externo, como la crisis del Tequila de 1995, hubo una caída de 20% de los activos en pesos.

Más cerca en el tiempo, tras la derrota de Mauricio Macri en las PASO de 2019, el sistema bancario sufrió el retiro de 10% de los depósitos en un solo día.

En definitiva, hay antecedentes lo suficientemente inquietantes como para que la cercanía del techo de la banda genere nerviosismo tanto en el gobierno como entre los inversores.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,dolar,javier milei,fmi

ECONOMIA

Verano 2026: ¿viajar a Brasil es más caro o más barato que el año pasado?

El verano viene con muy altas temperaturas y también con planes de viaje para aprovechar las vacaciones, aún con ingresos muy castigados por la coyuntura económica. En este sentido, muchos argentinos se plantean la opción de veranear en el país o hacerlo en el extranjero, en base a los costos y también a la diferencias cambiarias según el destino.

Un destino favorito para muchas familias argentinas es Brasil, tanto por el atractivo de la belleza natural de sus playas y el clima tropical como por la competitividad de sus servicios turísticos en cuanto a precios y variedad de oferta.

En este punto es clave observar qué pasó con la inflación en Brasil en el último año y la tasa de cambio del real contra el dólar y el peso argentino en el último año. A la vez, en los cálculos también pesa lo acontecido con la inflación en Argentina y la devaluación de su moneda.

Si consideramos la evolución del Índice de Tipo de Cambio Real Bilateral (ITCRB) entre Argentina y Brasil que mide el Banco Central, este se incrementó desde los 71,8 puntos a los 91,3 puntos en un año. ¿Qué significa? Dado que este índice marca un punto de equilibrio cambiario teórico entre ambas economías de 100 puntos, puede decirse que hoy se encuentran un poco más cerca de un nivel de paridad, pues desde los cambiario Argentina se mantiene unos nueve puntos “más cara” que Brasil, cuando un año atrás la diferencia era de 28 puntos, lo que hacía mucho más barato el consumo en Brasil para nuestros bolsillos.

Por lo tanto, desde un análisis estrictamente cambiario del ITCRB del BCRA, veranear en Brasil será este año un 27% más caro que el año anterior, aunque todavía el país vecino mantiene una ventaja competitiva.

Por supuesto que este análisis no zanja la discusión: los precios no son iguales en distintas áreas geográficas, hay promociones, competencia entre proveedores, ofertas por estacionalidad y también preferencias personales que inciden en la eventual conveniencia de una localidad u otra. Pero tener una idea aproximada del valor de los pesos para afrontar los gastos es muy útil.

En el último año el precio del real brasileño se incrementó en 97,08 pesos o 58,3%, desde los 166,66 a los 263,74 pesos argentinos. Dado que la inflación en Argentina fue de un 31% y la inflación brasileña fue de 4,4%, se trata de una apreciación del real basileño aproximada de 20,8% en términos reales respecto de nuestra moneda.

Por ejemplo, un bien o servicio que hace un año se pagaba 100 reales hoy debería costar unos 104,40 reales. Pasado a moneda argentina, se encareció en un año de $16.166 a $27.534, un aumento del 70,3% en moneda argentina. Ante una inflación argentina del 31%, el aumento de ese precio en términos reales sería de un 30%, aproximadamente, en comparación a un año atrás.

La competitividad sectorial es clave para medir el costo de unas vacaciones. Un informe de la consultora Focus Market.

La consultora relevó un paquete de 14 noches para cuatro personas (dos adultos y dos niños) en avión a Río de Janeiro y con estadía en un hotel 3 estrellas, que sumó un total de $8.412.283, que representó un aumento interanual (diciembre 2024 versus diciembre 2025) de solo 6 por ciento. En este caso, implica un ajuste del costo de las prestaciones muy por debajo del rango entre 20% y 30% en base a la inflación y la devaluación.

Focus Market comparó este paquete con “uno de los destinos clásicos nacionales que eligen los argentinos para pasar sus vacaciones como es Mar del Plata”, donde también se destacan incrementos por debajo de la inflación, que revelan el esfuerzo del sector por mejorar su oferta en esta temporada.

Una propuesta turística comparable de 14 noches para cuatro personas (dos adultos y dos niños) en avión y con estadía en un Hotel 3 estrellas, sumó un total de $5.121.156, lo que representó un aumento interanual 2024-2025 (relevando los diciembre de cada año) de apenas el 4 por ciento.

“Existen vuelos más económicos low cost sin valija, pero para poder evaluar el aumento interanual relevamos vuelos con las mismas características que el año pasado -vuelos directos con valija-“, acotaron desde la consultora.

Similar viaje con destino a Bariloche (dos adultos y dos niños, en avión y alojamiento en hotel 3 estrellas), costaba $7.693.084, con un aumento interanual del 28% con respeto al relevamiento de diciembre de 2024 ($6.027.021). Este incremento fue igualmente inferior al de la inflación, aunque en menor magnitud.

Un “factor clave detrás del mayor atractivo de los destinos locales fue la política de precios: muchos prestadores ajustaron tarifas con aumentos interanuales por debajo de la inflación promedio, buscando sostener competitividad y capturar demanda. Esta estrategia permitió que varios destinos mantuvieran niveles elevados de consultas y reservas, aún en un contexto de ingresos reales ajustados”, afirmó Damián Di Pace, director de Focus Market.

“En la primera parte del año vimos a muchos argentinos adelantando reservas para viajes al exterior, apalancados en un tipo de cambio que resultaba conveniente. Sin embargo, tras la corrección cambiaria, ese comportamiento se revirtió rápidamente: el encarecimiento de los destinos internacionales llevó a que una parte importante de la demanda se volcara al turismo local. Esto se reflejó con claridad en los últimos fines de semana largos, con altos niveles de ocupación en distintos destinos del país, mostrando cómo los cambios en el contexto macroeconómico impactan de forma directa en las decisiones de consumo”, agregó Di Pace.

ECONOMIA

El plazo fijo busca resurgir en 2026: estás son las nuevas tasas banco por banco

Antes del inicio de año, muchas entidades financieras actualizaron sus rendimientos a 30 días. Conocé qué bancos ofrecen la mejor tasa

01/01/2026 – 01:34hs

El inicio de 2026 trae consigo una renovación de las estrategias financieras para los ahorristas argentinos. Luego de un año marcado por la desaceleración de los precios, el plazo fijo tradicional intenta recuperar terreno como una herramienta de resguardo frente a una inflación que, según el presupuesto oficial, apunta a una meta del 10,1% anual, aunque las consultoras privadas mantienen sus proyecciones por arriba del 20%. En este escenario de tasas liberadas, la competencia entre bancos se volvió el factor determinante para quienes buscan que sus pesos no pierdan poder adquisitivo.

Durante las últimas semanas de diciembre, el sistema bancario experimentó un leve reacomodamiento al alza en los rendimientos ofrecidos. Con la estabilidad del tipo de cambio oficial y la reducción de la brecha con los dólares financieros, muchos inversores minoristas vuelven a mirar con buenos ojos la tasa de interés en pesos. La clave hoy no solo está en la solvencia de la entidad, sino en la diferencia de hasta 8 puntos porcentuales que puede existir entre un banco y otro para una misma colocación a 30 días.

Para los ahorristas, el desafío es identificar qué entidades están liderando el ranking de rentabilidad en este primer viernes del año. Mientras que los bancos de mayor volumen de depósitos suelen ofrecer tasas más conservadoras, las entidades regionales y digitales están agresivas en su política de captación de fondos, ofreciendo rendimientos que superan holgadamente la media del mercado para atraer capital fresco en el arranque de la temporada estival.

Tasas confirmadas: cuánto paga cada banco por un plazo fijo a 30 días

Al día de hoy, el mapa de rendimientos en Argentina muestra una marcada dispersión. Según el relevamiento del Banco Central (BCRA), el Banco Macro y el Banco de Córdoba se mantienen a la vanguardia entre las entidades tradicionales con una Tasa Nominal Anual (TNA) del 27%. Por su parte, el Banco Nación (BNA) ofrece un rendimiento del 23,5% para colocaciones digitales a través de BNA+, una cifra que se posiciona por encima de otros gigantes del sector privado.

En el pelotón de los bancos con mayor volumen de depósitos, la tendencia es hacia la estabilidad. El Banco Provincia se ubica en un 22%, mientras que entidades como Santander, Galicia y BBVA mantienen sus tasas en torno al 21%. En el extremo inferior de la tabla de los grandes jugadores se encuentra el Banco Ciudad, con una propuesta del 20,5%. Esta diferencia de casi 7 puntos respecto a los bancos que más pagan implica que, para una inversión de un millón de pesos, la ganancia mensual puede variar significativamente según la elección del ahorrista.

Para quienes buscan maximizar el retorno, las entidades financieras de menor tamaño y los bancos digitales siguen siendo la opción más rentable. Entidades como Banco Bica, CMF y Voii ofrecen tasas que llegan al 28%, posicionándose como el techo actual del mercado. Estas instituciones suelen ser utilizadas por inversores más sofisticados que monitorean diariamente el comparador de tasas del BCRA para aprovechar las ventanas de oportunidad que ofrece la libre competencia bancaria.

Rendimiento real: ¿Cuánto se gana hoy invirtiendo $1.000.000?

Para bajar estos porcentajes a números concretos, si un ahorrista decide colocar $1.000.000 a 30 días en el Banco Nación (23,5% TNA), obtendrá al finalizar el mes un interés aproximado de $19.315. En cambio, si opta por una de las entidades que ofrece el 28% anual, la ganancia neta ascendería a unos $23.013. Esta brecha de casi 4.000 pesos mensuales por cada millón invertido resalta la importancia de comparar antes de confirmar la operación en el home banking.

Un dato no menor para este 2026 es el comportamiento de las billeteras virtuales. Si bien no son plazos fijos, sus cuentas remuneradas siguen captando la atención por la liquidez inmediata. Actualmente, opciones como Naranja X ofrecen tasas que rondan el 29% (con tope de saldo), superando incluso a los plazos fijos tradicionales, mientras que gigantes como Mercado Pago se sitúan cerca del 20%, compitiendo directamente con los plazos fijos de los bancos de primera línea pero con la ventaja de disponer del dinero en cualquier momento.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,pesos,plazo fijo,rendimientos

ECONOMIA

Mercado automotor 2025: qué rol tuvieron la economía, la política y el poderío de las grandes marcas en el resultado del año

El repaso de los números oficiales de 2025 permite tener una visión global del funcionamiento del mercado automotor argentino, que lejos de moverse únicamente por la demanda de los consumidores, tiene una fuerte influencia externa repartida entre las variables económicas generales del país y algunas decisiones políticas de alto impacto, que someten a la industria a adaptarse y poner todos sus recursos para resolver la coyuntura.

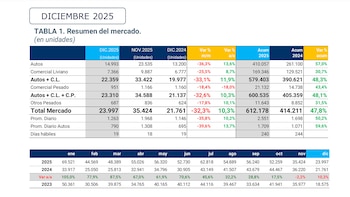

Técnicamente, los 612.178 autos 0 km que se vendieron en todo el año en Argentina, equivalen a 51.000 unidades por mes y unos 2.400 por día, contabilizando sólo las jornadas laborales y excluyendo los fines de semana y los feriados nacionales.

El resultado es positivo para el sector automotor porque superó la marca de las 50.000 unidades por mes, uno de los objetivos iniciales del año, y porque permite que 2025 quede justo en el Top 10 del siglo XXI, en el que el primer puesto quedó para 2013 con 955.023, el noveno fue 2015 con 643.668, y el undécimo es 2008 con 610.780 patentamientos.

De ese número total de patentamientos, sin embargo, 579.403 unidades (el 94,7%) fueron autos compactos, SUVs y comerciales livianos, y el restante 5,3% quedó reservado para los vehículos pesados. El dato no es menor, porque los números que mira la industria automotriz son los de este tipo de vehículo que compran mayormente los usuarios particulares, que es hacia donde están dirigidas las campañas de promoción y bonificaciones de las marcas.

En la comparación interanual, las ventas subieron consistentemente solo en el primer semestre, luego se estabilizaron a medida que la referencia era la del momento de recuperación del mercado en 2024 y terminó incluso perdiendo en noviembre.

En enero, los patentamientos habían subido un 105% respecto al mismo mes del año anterior. En febrero la mejora fue del 77,9%. En marzo volvió a subir al 87,5%, y desde entonces varió a un 67% en abril, a un 61,9% en mayo y al 70,6% en junio, antes de comenzar a bajar con un 45,6% en julio, un 32,2% en agosto, un 28,8% en septiembre y un 17,5% en octubre. En noviembre se registró una baja interanual del 2,2% y en diciembre volvió a subir un 10,3% nuevamente.

Esa es la influencia de la economía del país, porque hasta julio el crecimiento estaba basado en una gran oferta de crédito a tasas subsidiadas por las propias marcas, que no se pudieron mantener desde entonces por la política financiera del Gobierno, que elevó las tasas de interés para contener la suba del dólar oficial. La incertidumbre política de dos elecciones legislativas en septiembre y octubre causaron una retracción también de las operaciones de los usuarios, que recién en los primeros días de diciembre volvieron a comprar autos utilizando herramientas de financiación.

En 2025, el 48% de los autos nuevos que se vendieron fueron importados desde Brasil, el 40% fueron vehículos fabricados en Argentina, y el restante 12% quedó en poder de otros países productores como México, China, Colombia, Corea del Sur, Japón, Alemania, Italia, Francia, Estados Unidos y otros países con menor volumen como Indonesia y Tailandia.

El cambio fue grande, porque un año atrás el 55% de los autos vendidos fueron argentinos, el 36% brasileños y el 9% de otros países. Y más contrastante es aún la cifra en comparación con 2023, cuando el 70% de los patentamientos eran de autos nacionales, el 22% correspondía a los brasileños y el restante 8% venía desde otros países.

Un dato que se debe observar con especial atención es el crecimiento de las importaciones desde países extrazona, que al alcanzar el 12% establecieron una marca inédita en los últimos 10 años. Para que fuera posible hubo dos medidas claves: el acortamiento de los plazos de pago al exterior y el programa de incentivos para movilidad sustentable con beneficios arancelarios.

El país que mejor aprovechó ambas situaciones fue China, que importó 42.000 de los 77.000 autos que llegaron a Argentina, es decir el 55% de las importaciones extrazona, y no sólo con autos de marcas asiáticas sino también de generalistas como Ford, que vendió 14.000 unidades del SUV Territory producidas en China.

Esa es la influencia de la política del país en el mercado, porque el Gobierno de Javier Milei permitió desde enero de 2024 la libre importación de automóviles sin barreras pararancelarias y permisos de importación como las que hubo entre 2020 y 2023, y estableció el cupo de 50.000 autos híbridos y eléctricos con un precio tope de USD 16.000 FOB (libres en puerto de embarque), lo que permitió que, además de aumentar el mix de importados en general, se logró bajar el precio de los que llegaban desde otros continentes y pagaban un 35% de arancel de importación.

El cupo de 2025 tuvo menor impacto en este primer año, porque el plazo para nacionalizar los autos es el 31 de enero de 2026, y hay cerca de 20.000 unidades que quedarán computadas el año próximo. Esto reduce el volumen de autos de 2025 e incrementa por demás el de 2026 por sumar autos propios y del remanente de este año. Recién 2027 mostrará una proporción más ajustada a la realidad.

El 23 de septiembre un fortísimo temporal destruyó la planta de motores de Toyota en Brasil, lo que dejó sin producción de vehículos a la marca por 45 días para los modelos híbridos, que retomaron el 3 de noviembre, pero aún mantiene sin operación industrial la gama de modelos convencionales como el Yaris y las versiones térmicas de Corolla y Corolla Cross, las que volverán a fabricarse durante las primeras semanas de enero.

Ante la amenaza de Stellantis y todo su “poder de fuego”, y la posibilidad de terminar el año con el Fiat Cronos en el primer puesto absoluto, la decisión de Toyota fue clara, acelerar a fondo las ventas de Hilux con una política muy agresiva de precios en noviembre y fuertes descuentos en diciembre.

Más allá de la estacionalidad que marca una baja natural cercana al 40%, el Yaris quedó condenado a vender menos autos, pasando de 2.200 patentamientos en octubre a menos de 600 en diciembre (73% menos), mientras que el Cronos bajó un 60%, entre 1.800 y 730. En cambio, la performance de Hilux mostró una caída de ventas de apenas el 28% entre las 2.200 unidades de octubre y las 1.800 de diciembre.

Esa es la influencia del poder económico de las marcas y sus objetivos de ventas para establecer su posicionamiento en el mercado. Toyota cerró el año ganando todo. Primer puesto absoluto, con el primer puesto en pick-ups, con el primer puesto en SUV y con el primer puesto en autos compactos. Hilux, Corolla Cross y Yaris dejaron su huella sumando entre los tres modelos 79.069 unidades, lo que equivale al 13% del total del mercado y el 85% del total de ventas de la marca en el año.

Su principal rival, Volkswagen, totalizó en el año 94.436 patentamientos, pero con una política diferente, polarizada en más modelos, lo que no le permitió ganar ninguna categoría. Sus tres mejores productos fueron Amarok, Polo y Taos, que sumaron 61.459 unidades, equivalentes al 10,7% del mercado y el 65% de todos los VW vendidos en el año.

Asia / Pacific

SOCIEDAD3 días ago

SOCIEDAD3 días agoCalor extremo en el AMBA: cuándo la temperatura rozará los 40 grados

POLITICA2 días ago

POLITICA2 días agoAxel Kicillof insistirá con la reelección indefinida de intendentes, pero evita el debate de la Boleta Única

CHIMENTOS2 días ago

CHIMENTOS2 días agoJorge Lanata, a un año de su muerte: el periodista más original, influyente y popular de su generación