ECONOMIA

El lado B del plan para frenar al dólar: golpe a una de las inversiones preferidas de la City

La estrategia del ministro Luis Caputo para acotar la volatilidad cambiaria sigue mostrando efectividad: el jueves, tercera jornada con intervención del Tesoro en el mercado oficial de cambios, el precio de la divisa operó casi sin variación. Así, a días de las elecciones en la provincia de Buenos Aires, logra aliviar la presión que se desató por demanda de cobertura, impulsada por la creciente incertidumbre política.

Pero esta estabilidad tiene un costo alto: pérdida de dólares del Tesoro, en un escenario en el que las divisas no abundan. Además, en enero deberá afrontar nuevos pagos de intereses y capital a los tenedores de títulos de deuda soberana en dólares (Bonares y Globales). Ante la falta de financiamiento externo, necesitará contar con recursos propios para cumplirle a los inversores.

La escasez de dólares afecta, precisamente, a los títulos de deuda en moneda extranjera: los precios de estos activos ya venían castigados porque los inversores reclaman ver más reservas en el Banco Central que demuestren capacidad de pago, más allá de que la voluntad está más que clara, teniendo en cuenta que hasta ahora el Gobierno ha estado cumpliendo.

Por lo tanto, las ventas de dólares del Tesoro en el mercado oficial de cambios, que se traducen en menor disponibilidad de recursos, son una mala noticia para los títulos de deuda y, por consiguiente, para el riesgo país, que esta semana trepó a casi 900 puntos básicos, el nivel más alto en cinco meses.

Una baja contundente en los niveles riesgo país, indicador que elabora JP Morgan y establece la sobretasa en la que se endeuda una nación por encima de la tasa de interés de Estados Unidos, es muy necesaria para la Argentina porque habilitaría la posibilidad de salir a tomar deuda en el exterior para refinanciar los próximos vencimientos en moneda extranjera.

Sin embargo, el Gobierno no ve a las intervenciones como un gran problema porque, en principio, no prevé gastar tantas divisas: su expectativa (similar a la de varios analistas privados) es que la tensión será muy transitoria, ya que después de las elecciones de este domingo, tras un resultado interpretado por el mercado como positivo, la demanda de dólares cederá y la necesidad de vender para acotar la volatilidad será mucho menor.

Golpe a los títulos de deuda en dólares

De acuerdo con el equipo de Clave Bursátil, últimamente el riesgo país viene mostrando sensibilidad a las variaciones de las reservas en dólares del Banco Central y del Tesoro. Por lo tanto, una merma en las tenencias debería conducir a una baja en las cotizaciones de los títulos de deuda en dólares y, por consiguiente, un incremento en la tasa de riesgo soberano, tal como ha estado ocurriendo en las últimas jornadas.

«Aunque en 2024 y 2025 se lograron enfrentar los pagos de deuda en dólares sin refinanciación, esta estrategia no será sostenible a partir de 2026. Es indispensable regresar al mercado internacional de deuda en el primer trimestre del próximo año para evitar un evento de impago. Incluso, en un escenario optimista, con un resultado electoral favorable que reduzca la tensión en el mercado, Argentina deberá liberar el cepo completamente a partir de 2026″, advierte.

La firma de educación financiera afirma que, debido al alto nivel de intervención sobre el tipo de cambio, a través de ventas de dólar futuro, intervención en el mercado oficial y altísimas tasas de interés, la «única manera de alcanzar un tipo de cambio de equilibrio sin cepo por debajo del techo de la banda cambiaria sería con una fuerte entrada de dólares por la cuenta capital (inversión financiera)».

«En otras palabras, si el riesgo país no baja, no sólo será imposible pagar la deuda en dólares a partir de 2026, sino que tampoco se podrá liberar el cepo cambiario. Por ello, al igual que con los bonos en pesos, invertir en bonos argentinos en dólares implica una apuesta por la no quiebra del gobierno de Milei. No existe un escenario en el que el riesgo país no caiga a 550 puntos y el plan económico sea exitoso», sostiene.

Los inversores reclaman más dólares

La consultora 1816 estima que un buen resultado electoral será condición necesaria, pero no suficiente, para que se distienda un poco el clima financiero. Afirma que los 900 puntos que marca el riesgo país es un promedio ponderado de los distintos escenarios políticos, por lo que un resultado favorable para La Libertad Avanza este domingo (un empate) debería impactar de manera positiva sobre los títulos de deuda en dólares, y viceversa.

De acuerdo con el análisis, no todo el mal desempeño de los bonos en dólares en el último tiempo puede atribuirse a la incertidumbre electoral: hace un mes, cuando todas las cuentas mostraban números favorables al oficialismo y no había estallado el escándalo de los audios sobre presunta corrupción por parte de funcionarios del Gobierno, los títulos operaban con cierta debilidad.

«Pensamos que esto es por la decisión del Ejecutivo de poner en segundo plano el objetivo de acumular reservas y por la eliminación de las Lefi, que generó volatilidad excesiva en el mercado. Creemos que, independientemente de los resultados electorales de septiembre y octubre, post comicios veremos modificaciones tanto en la política cambiaria (prevemos un esfuerzo más decidido en acumular reservas) como en la política monetaria», resalta.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,dolar,tesoro

ECONOMIA

«Mayor oferta y precios más competitivos»: Caputo habló de la quita de aranceles para celulares

Desde este miércoles, el Gobierno eliminará los aranceles para la importación de celulares y el ministro de Economía afirmó que puede repercutir en precios

14/01/2026 – 17:43hs

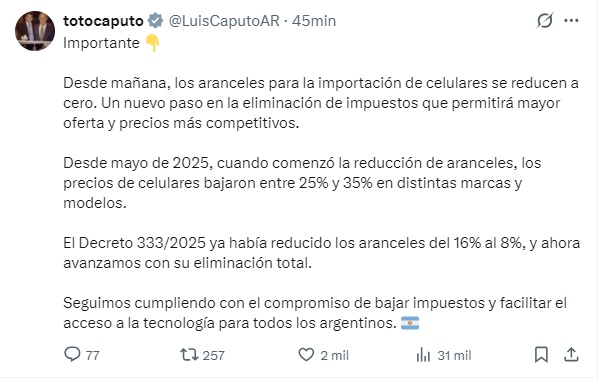

El ministro de Economía Luis Caputo destacó la quita de aranceles para la importación de celulares que comienza a regir desde este jueves 15 de enero y que podría redundar en «mayor oferta y precios más competitivos».

En un mensaje en redes, Caputo se sumó al jefe de Gabinete Manuel Adorni, quien también se había expresado al respecto. De esta manera, se espera que en los próximos días se refleje esta quita de impuestos en una baja de los precios de algunos modelos.

El mensaje de Luis Caputo por la quita de aranceles para importar celulares

El mensaje de Luis Caputo sobre la quita de aranceles para la importación de celulares

«Desde mañana, los aranceles para la importación de celulares se reducen a cero. Un nuevo paso en la eliminación de impuestos que permitirá mayor oferta y precios más competitivos», escribió Caputo.

Y destacó: «Desde mayo de 2025, cuando comenzó la reducción de aranceles, los precios de celulares bajaron entre 25% y 35% en distintas marcas y modelos. El Decreto 333/2025 ya había reducido los aranceles del 16% al 8%, y ahora avanzamos con su eliminación total».

«Seguimos cumpliendo con el compromiso de bajar impuestos y facilitar el acceso a la tecnología para todos los argentinos«, concluyó.

Por su parte, Adorni había publicado un mensaje similar: «A partir de mañana, los aranceles de importación de celulares pasarán a ser del 0%. Menos impuestos, más competencia y mejores precios para todos. Dios bendiga a la República Argentina».

Quita de aranceles: qué puede pasar con los precios de los celulares

Para entender el impacto de la eliminación de aranceles de importación para los celulares, lo que entra en vigor este jueves 15 de enero, es fundamental analizar la brecha de precios que ha existido históricamente con Chile y Brasil, y la baja que se espera con la desaparición de ese impuesto.

Por un lado, se busca que marcas que no producen en el país (como Apple o modelos específicos de alta gama de Samsung y Motorola) entren con precios más cercanos a los de la región.

Por otra parte, se espera el ingreso oficial de marcas que antes solo llegaban por contrabando o importadores pequeños, como modelos específicos de Xiaomi o Google Pixel.

Cómo queda Argentina en la comparación con Chile

Antes de esta baja final al 0% de los aranceles, la diferencia de precios con los países vecinos era notable, especialmente en la «gama alta» que no siempre se ensambla íntegramente en el país, como el IPhone. Estos son algunos ejemplos de precios promedio:

iPhone 16 Pro Max: Argentina u$s2.577, Chile u$s944 y Brasil u$s1.297.

Samsung Galaxy S25 Ultra: Argentina $2.699.000 1.469.990 pesos promedio, y en Brasil no se consigue.

En el caso de Samsung, la brecha es menor que en iPhone porque Samsung cuenta con ensamble en Tierra del Fuego, lo que ya le permitía evitar ciertos impuestos que Apple (100% importado) sí pagaba.

Cuánto debería bajar el precio con el Arancel Cero

El Gobierno y los distribuidores proyectan una baja promedio del 30% en el precio final de los equipos importados. Lo siguiene ocurre aplicando esta proyección a modelos específicos:

iPhone 16 Pro Max: un equipo que hoy ronda los $2.125.000 (al contado) podría situarse cerca de los $1.720.000.

Aunque sigue siendo más caro que en Chile (por costos logísticos e IVA), la diferencia dejaría de ser del doble para pasar a una brecha de 20-25%.

Samsung Galaxy S25: al tener beneficios por ser producido en el sur, su baja podría ser menos agresiva que la del iPhone, pero se espera que los modelos importados presionen a los nacionales a bajar sus precios para no perder mercado.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,celular,precios,luis caputo

ECONOMIA

Mercados: cayeron las acciones y los bonos soberanos y el riesgo país se volvió a acercar a los 600 puntos

Los activos argentinos no consiguieron recuperar la tónica alcista este miércoles, con la influencia negativa de Wall Street, donde los principales indicadores cedieron hasta 1,3 por ciento.

El índice S&P Merval de la Bolsa de Comercio de Buenos Aires cayó un 2,8% en pesos, 2.950.111 puntos, mientras que los títulos públicos en dólares promediaron un retroceso de 0,3 por ciento.

Así, el índice de riesgo país de JP Morgan, que mide el diferencial de las tasas de retorno de los bonos emergentes respecto de sus pares del Tesoro de los EEUU, ascendió ocho unidades, a 586 puntos básicos, luego de marcar un máximo del día en 591 puntos, la cifra más elevada desde el 12 de diciembre último.

“Desde que comenzó el año, el Merval oscila en torno a los 2.000 dólares medido en dólares y no logra encontrar un rumbo claro”, reportó Portfolio Personal Inversiones.

La licitación de bonos en pesos de muy corto plazo que realizó este miércoles el Tesoro con el propósito de renovar unos 9,6 billones de pesos (equivalentes a USD 6.600 millones) centró la atención del mercado financiero argentino ya que revela las necesidades de liquidez de la plaza.

Esta primera licitación del año se dio en un contexto donde los vencimientos de enero totalizan unos 30 billones de pesos, de los cuales aproximadamente la mitad está en poder del sector privado, dijeron analistas a Reuters.

“El Tesoro necesita lograr un alto nivel de renovación (o rollover) y una buena demanda de los instrumentos ofrecidos, de modo que el mercado perciba que hay liquidez y voluntad de continuar financiando al Estado sin presiones adicionales de tasas o de dólar”, dijo Emilio Botto, de Mills Capital Group.

“Esto es clave para sostener la confianza financiera y evitar que se disparen las primas de riesgo o el dólar financiero. Pero las tasas de corto plazo están muy volátiles, lo que demostraría que la liquidez es escasa”, señaló.

La tasa de caución (préstamos acorto plazo) mostraban niveles del 42% y las colocaciones a plazo fijo por montos de importancia promediaban el 25% anual, frente a una inflación del 31,5% registrada en 2025.

La entidad monetaria, dentro de una nueva fase del programa monetario para sumar reservas, acumula compras en el mercado por 515 millones de dólares en los primeros días del 2026.

“Las compras del BCRA se dan en un contexto de relativa estabilidad cambiaria, con un dólar que se mantiene dentro de los márgenes previstos por el nuevo esquema”, explicó el economista Gustavo Ber.

“De acuerdo con proyecciones oficiales, a lo largo de 2026 las adquisiciones podrían ubicarse entre 10.000 y 17.000 millones de dólares, dependiendo del grado de remonetización que logre la economía”, señaló.

Un análisis de Balanz Research indicó que “la inflación de diciembre sorprendió al alza y marcó una aceleración respecto de noviembre, aunque sin cambiar sustancialmente nuestra visión para los próximos meses. El IPC avanzó 2,8% mensual, por encima de las expectativas del mercado, explicada principalmente por el aumento de los precios regulados, que subieron 3,3% mensual, mientras que los estacionales mostraron un avance más moderado de 0,6% mensual”.

“Con este registro, la inflación cerró 2025 en 31,5% interanual, muy por debajo del 117,8% de 2024. Hacia adelante, pese a la aceleración puntual de diciembre, esperamos que la inflación mensual retome una trayectoria descendente durante el primer trimestre de 2026, en la medida en que se diluya el impacto del aumento en el precio de la carne y del transporte”, evaluaron desde Balanz.

Los activos argentinos siguen pendientes de la evolución de las bolsas internacionales, donde se mantiene la expectativa por el sendero de tasas que definirá la Fed (Reserva Federal de los EEUU) este año.

“En términos de política monetaria, la tasa de interés se ubica en el rango de 3,50% a 3,75%. La expectativa es que este año se implemente un nuevo recorte en la tasa de interés ante los riesgos en el mercado laboral, aunque la inflación se mantiene por encima del objetivo de mediano plazo, lo que lleva a la red a evaluar cada paso para balancear su doble mandato: estabilidad de precios y pleno empleo”, indicó un análisis de Puente.

“Es importante tener en cuenta que, en términos históricos, las tasas continúan en niveles elevados, por lo que luce conveniente asegurar rendimientos nominales actuales”, agregaron desde Puente.

North America

ECONOMIA

El BCRA concretó la mayor compra de dólares en diez meses y ya sumó más de u$s500 millones en 2026

El Banco Central realizó este miércoles la mayor compra de divisas en lo que va del año, al sumar u$s187 millones: de esta manera, sumó ocho jornadas al hilo con saldo positivo en el mercado cambiario.

Esta compra es la mayor en 10 meses: desde el 11 de marzo del 2025 no sumaba una cifra tan alta.

En lo que va del año, desde que puso en marcha el nuevo programa de acumulación de reservas este año, el BCRA ya acumula u$s515 millones. Así, las reservas subieron u$s37 millones este miércoles hasta los u$s44.717 millones: la menor suba, pese a la abultada compra, se debe a que la autoridad monetaria debió pagar u$s100 millones a organismos internacionales, según informaron fuentes oficiales.

Las dudas del mercado, pese a las compras del BCRA

De todas formas, economistas vienen advirtiendo que «no todo lo que brilla es oro». Esta señal, tomada como muy positiva por el mercado, esconde una maniobra que introduce polémica a la incipiente ola compradora de divisas.

Básicamente, porque el Gobierno está vendiendo bonos baratos a los bancos -atados al tipo de cambio- con el objetivo de que las entidades financieras dejen liberados dólares billete, que el BCRA termina comprando en el mercado «spot».

«Una forma en la que están controlando la cotización del dólar es con la venta en el mercado secundario de instrumentos ‘Dolar Linked’, el papel que vence el próximo día 16 (faltan nueve días). Lo venden a una cotización implícita de $1448.3, cuando hoy el tipo de cambio de referencia está en 1472 pesos. Eso da una tasa nominal anual del 66,4 por ciento», cuenta a iProfesional un operador del mercado financiero.

«Los bancos venden sus dólares a $1.472 (cotización del martes) y con los pesos que reciben recompran los títulos de corto plazo atados al dólar, que les vende el Gobierno, a un tipo de cambio de $1.448″, se explaya la fuente.

«Con estas ventas de DLK (dolar linked), el BCRA busca mitigar la presión en el spot (y también en futuros, donde sigue corrido intentando reducir el interés abierto). Particularmente hoy, la novedad fue la extensión de la intervención al tramo de tasa fija, con participación en los títulos T30E6 y T13F6. Ambos concentraron el 75% del total operado en tasa fija, dentro de un volumen total de $0,3 billones operados en BYMA (en el plazo de) 24 hs», posteó el economista Martín de la Fuente, de Adcap.

El nuevo régimen

Las compras de dólares se enmarcan en el nuevo régimen cambiario, que incluyó el cambio en la evolución de las bandas cambiarias, que desde esta semana se mueven de acuerdo a la inflación de dos meses atrás.

También el BCRA asumió la acumulación de divisas cuando sin que ello signifique una suba del tipo de cambio.

Según el Gobierno, mediante esta estrategia podría sumar al menos u$s10.000 millones a lo largo de este año.

Con el fin de reforzar este objetivo, y también como una manera de mejorar el nivel de actividad, el Gobierno le puso fichas a la ley de «inocencia fiscal», que le da la chance a los ahorristas en dólares a utilizar esos billetes en inversiones o para el consumo «sin que nadie le pregunte de dónde sacó el dinero».

«Repo» salvador

Luis Caputo consiguió que el préstamo del club de bancos internacionales, por un total de u$s3.000 millones, fuera a una tasa de interés más baja que los anteriores, lo cual fue una novedad festejada en la City.

De acuerdo a la información oficial, el costo de este préstamo ascendió al 7,4% anual (SOFR más cuatro puntos adicionales).

Se trata de una tasa más baja que los anteriores «repo» rubricados por el propio Caputo.

En los primeros minutos de rueda había una leve suba de los títulos públicos en dólares.

Antes y ahora

Hace justo un año, la tasa de interés por el «repo» de u$s1.000 millones el Gobierno pagó una tasa de interés del 8,8% anual.

Fue equivalente a la tasa SOFR más un adicional de 4,75 puntos.

La segunda operación fue en junio del año pasado, por un total de u$s2.000 millones. En aquella instancia, el Gobierno afrontó un pago de 8,25% anual (SOFR más un plus de 4,5 puntos).

Finalmente, hoy, medio año más tarde, el costo se redujo al 7,4% anual. Eso fue gracias a una reducción de la tasa internacional pero también al adicional que debe pagar el Gobierno, que esta vez fue de 4 puntos.

Impacto en el mercado

Los analistas consultados por iProfesional aseguraron que esta operación, si bien quita del medio cualquier incertidumbre de corto plazo sobre la solvencia de la Argentina, no termina de cerrar algunos traumas que aquejan al país desde hace años.

La mejora en el riesgo país puede ser en el margen», aseguró el economista Amílcar Collante. «Yo creo que sólo una acumulación sistemática de reservas podría comprimir a 400 puntos el Riesgo País», concluyó.

«El plazo es un poco corto. Tal vez haya una reacción inmediata positiva, pero la realidad es que la Argentina sigue necesitando de más deuda para poder pagar sus compromisos», apuntó el analista Christian Buteler, en diálogo con iProfesional.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,banco central,dolar,reservas

CHIMENTOS2 días ago

CHIMENTOS2 días agoLa triste despedida de Jorge “Corcho” Rodríguez a Pía, su asistente por 30 años: “Gracias por tu amor”

POLITICA1 día ago

POLITICA1 día agoLa AFA giró US$8 millones a cinco empresas en Miami que ya no existen: un argentino disolvió hace seis días una firma clave

POLITICA2 días ago

POLITICA2 días agoIncendios en Chubut: el fiscal general aseguró que el responsable podría recibir hasta 20 años de prisión