ECONOMIA

¿De qué quiere hablar Kicillof con Milei?: el gobernador se diferencia del estilo confrontativo de Cristina

El convite de Axel Kicillof al presidente Javier Milei en la noche de la elección bonaerense sorprendió a todos. Hasta ahora, el gobernador se había negado a participar en convocatorias como el «Pacto de Mayo», a la que calificó como «una reunión para la foto y el marketing», y tampoco adhirió a iniciativas como el RIGI.

Del otro lado, Milei siempre ha mostrado cierta preferencia por tomarlo como blanco de sus ataques, al punto que llegó a calificarlo como «inútil soviético» y culparlo, entre otros males, del costoso juicio que Argentina perdió por la reestatización de la petrolera YPF.

Pero, además, la invitación de Kicillof implica la asunción de un nuevo escenario político. Para empezar, es un mensaje tácito hacia el presidente en el sentido de que debe admitir su debilidad política, que lo lleva al peligro de dos años sufriendo el «síndrome del pato rengo».

Por extraño que pueda parecer, la invitación de Kicillof dejó la sensación de un intento de que la Casa Rosada no pierda mayores márgenes de gobernabilidad. Pero además, claro, implica que, de parte de Milei, haya una aceptación de Kicillof como un protagonista de primera línea tras la masiva aprobación de la provincia más grande del país.

Kicillof, al plantear su invitación a Milei, se presenta como nuevo conductor del peronismo, casi seguro candidato a presidente en 2027. Es decir, no sólo le está hablando al presidente sino también a Cristina Kirchner, a Máximo, a La Cámpora, a la dirigencia sindical y al resto de los gobernadores peronistas.

No por casualidad se escuchó en cantito «borombombón, borombombón, es para Axel, la conducción». El gobernador se tomó su revancha también en la interna, dejando en claro que su estrategia de cambiar la fecha de la elección fue la correcta y que la visión de Cristina -que había anticipado un mal resultado en la provincia- estaba equivocada.

Ahora, además, Kicillof se diferencia del kirchnerismo en otro tema más de fondo: quiere asumir un rol de interlocutor de Milei, algo que jamás harían Cristina ni Máximo Kirchner, que son partidarios de un estilo de oposición frontal, sin concesiones y con apuesta a la movilización callejera, la hostilidad abierta en el Congreso y la denuncia permanente de irregularidades en el gobierno.

Es probable que esa invitación a Milei haya sido la mancha en la noche feliz de Cristina Kirchner: después de todo, la invitación al diálogo con un presidente debilitado es una actitud que hace recordar más a Alberto Fernández post PASO 2019 que al kirchnerismo duro.

El mensaje del gobernador tuvo, entonces, muchos destinatarios. Y ante un aumento en el poder de negociación de las provincias frente a la Casa Rosada, reclamó su derecho de ser un «primus inter pares».

Kicillof en versión fiscalista

Se hace difícil imaginar una reunión cara a cara entre Kicillof y Milei. ¿De qué hablarían? ¿Cuál sería el tono? ¿Habrá algo parecido a un pacto de gobernabilidad en el que se pongan sobre la mesa la asistencia financiera a las provincias?

Por lo pronto, los antecedentes de Milei llevarían a hacer pensar que esa reunión no se concretará. Posiblemente el entorno íntimo del presidente argumente que el solo hecho de aceptar la reunión sea un signo de debilidad antes de las legislativas de octubre.

Del otro lado, en cambio, el pedido de diálogo deja en claro también cierta urgencia financiera. Kicillof, paradójicamente, también ha mostrado una vocación fiscalista como la de Milei, por más que su resultado de 2024 haya terminado con un déficit primario de 2,9% sobre el ingreso provincial.

Pero ya desde el inicio, el gobernador mostró agresividad en el intento de mejorar su ingreso. En algunos casos, de manera más simbólica, como los embargos a poseedores de embarcaciones y departamentos de lujo que registraban deudas con la agencia ARBA.

Pero también se arriesgó el año pasado a un conato de rebelión fiscal por parte de los productores agrícolas, al aumentar el impuesto inmobiliario rural en niveles que muchas agremiaciones consideraron impagables. El enojo llegó al nivel de que se judicializara la medida, y en un momento se llegó a comparar el malestar de los productores con la histórica crisis de la resolución 125 del año 2008.

Kicillof se justificó con el argumento de que, en realidad, había decretado una rebaja impositiva, dado que el 99% de las propiedades recibieron incrementos que no equiparan la inflación registrada en el período.

Agregó, además, otro argumento de impacto político: que todos los productores pagan menos monto, en términos reales, que el que abonaban en la gestión de María Eugenia Vidal: la mitad de las tierras de menor valuación pagan un 86% menos, en tanto que el 10% de los campos de mayor valuación tuvieron un recorte de 10,6% en su carga impositiva. Y, para completar, recordó que la emergencia agropecuaria decretada por la sequía ocurrida en 2023 supuso beneficios impositivos para 25.222 productores por un monto de $4.200 millones.

Un cambio en el humor del sector rural

La reacción del gobierno nacional dejaba entrever comodidad en ese conflicto. El hoy candidato a senador bonaerense, José Luis Espert, afirmaba: «Así estamos los productores en la provincia de Buenos Aires. En pie de guerra. No es que no queramos pagar impuestos. No queremos que nos roben».

Mientras Guillermo Francos descartaba cualquier tipo de acuerdo con Kicillof en los temas de la agenda que se están negociando para reformular la situación fiscal y la coparticipación de impuestos.

«Difícilmente encontremos puntos de acuerdo porque tiene visiones muy distintas respecto del tipo de país que queremos. Nosotros queremos un país en libertad, absolutamente desregulado, y Kicillof quiere todo lo contrario. Quiere un país con alta regulación, con altos impuestos, haciendo todo mal, además. Y con eso no nos vamos a poner de acuerdo«, dijo el jefe de gabinete en medio del conflicto.

Pero, un año más tarde, la situación cambió. Milei ya no puede arrogarse el rol de defensor de los productores rurales: perdió incluso en zonas de la pampa húmeda donde suele registrarse un rechazo al peronismo. Todo un síntoma del malestar de los productores, que consideran insuficiente el alivio de las retenciones a la exportación, en un contexto de caída de los márgenes de rentabilidad y crecientes problemas financieros.

La puja por una mayor porción de la torta

¿Qué pedirá Kicillof? La provincia tiene una reivindicación histórica: aunque concentra al 40% de la población nacional, a la hora del reparto apenas recibe un 25% de los recursos tributarios para las provincias.

En el ranking de qué tan dependiente es cada provincia respecto de los recursos que envía la Casa Rosada, Buenos Aires está ubicada entre las cinco que están debajo del promedio nacional de 45%.

La Ciudad de Buenos Aires es la que menos depende de fondos federales: sólo un 10% de su ingreso. También se destaca por la alta generación propia la provincia de Neuquén, gracias a las regalías petroleras por el boom de Vaca Muerta: la ayuda nacional apenas explica un 15% de su recaudación. En el otro extremo, las que cuentan con menor generación de recursos propios y, por lo tanto, más dependen de la Nación son La Rioja, Santiago del Estero, Formosa y Catamarca, cuya dependencia se ubica por encima del 80%.

Para el caso de Buenos Aires, la dependencia del gobierno nacional es de 39% de los ingresos.

Llamativamente, a pesar de la guerra retórica con Milei, en lo que va del 2025 Buenos Aires ha sido la que más ha incrementado la recepción de ayuda desde el gobierno central. Con $8,8 billones que ingresaron en su caja hasta agosto por coparticipación, leyes complementarias y compensaciones, la provincia incrementó su ingreso en un 7% real.

El informe del Instituto Argentino de Análisis Fiscal (Iaraf) indica que el promedio nacional fue de 4,1% y que Buenos Aires lidera ampliamente el ranking de los que más mejoraron su recepción de recursos nacionales.

Pero claro, la situación podría ser mucho mejor para Kicillof si la oposición logra que quede firme la ley por la que se coparticipa el fondo de Adelantos del Tesoro Nacional y el impuesto a los combustibles.

En ese caso, Buenos Aires pasaría a recibir en este segundo semestre unos $70.971 millones, contra un promedio de $3.636 millones recibidos semestralmente desde que Milei asumió la presidencia.

El desempleo industrial acecha

Por como está planteado el escenario político en el Congreso, Kicillof podría captar esos recursos sin tener que pedírselo a Milei.

Sin embargo, eso no elimina los problemas de financiamiento para la provincia en la que se registran los peores índices de pobreza del país. La crítica de Kicillof al modelo económico de Milei no solamente tiene una motivación ideológica, sino también práctica: sin petróleo ni litio, no aparece como candidata a vivir de grandes regalías.

Y, en cambio, es la provincia que más sufre el desempleo industrial provocado por el mix de dólar atrasado y apertura comercial a la importación. Hablando en cifras, la desocupación provincial es de 9,3%, un punto y medio por encima del promedio nacional.

La estadística provincial marca que el año pasado cerraron 7.150 empresas, en su mayoría pequeños emprendimientos, de los cuales 570 eran empresas industriales. Uno de cada cuatro empleos perdidos fue en el sector industrial manufacturero.

En definitiva, por más que esté celebrando una victoria electoral, para Kicillof también se harán largos los dos años hasta la votación presidencial de 2027. Y, en cierta medida, su suerte está atada a la capacidad de Milei por mantener la economía a flote.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,axel kicillof,javier milei,elecciones,diálogo,impuestos,coparticipación,provincia,buenos aires,inmobiliario rural,campo

ECONOMIA

Supermercado Coto busca empleados: sueldo mayor a $1.200.000 y vacantes en diversos lugares del país

La compañía busca cubrir posiciones administrativas, técnicas, operativas y jerárquicas, tanto en modalidad presencial como híbrida, en diversos lugares

14/02/2026 – 10:00hs

La cadena de supermercados Coto lanzó una nueva convocatoria laboral para incorporar personal en febrero de 2026, con sueldos que comienzan en $1.167.268 según el puesto y la responsabilidad. Las vacantes están distribuidas principalmente en la provincia de Buenos Aires, aunque también hay oportunidades en Neuquén y Santa Fe.

La compañía, una de las principales empleadoras del sector retail en Argentina, busca cubrir posiciones administrativas, técnicas, operativas y jerárquicas, tanto en modalidad presencial como híbrida.

El sitio web oficial de Coto/empleos es una de las vías principales para conocer los lugares disponibles y cargar el CV. También está la página de LinkedIn de la compañía, desde donde en los últimos días se publicaron nuevas búsquedas.

Según señalan desde la propia empresa, cuenta actualmente con más de 20.000 colaboradores desempeñándose en los diversos eslabones de su estructura, desde la logística hasta la atención al público en cada local. La empresa subraya la importancia de su equipo para sostener el crecimiento y la calidad de sus servicios a nivel nacional.

Supermercado Coto busca empleados con sueldo mayor a $1.200.000

Puestos administrativos y perfiles analíticos

Dentro de las búsquedas activas se destacan varios cargos orientados a perfiles administrativos y de análisis:

- Administrativo de Comercio Exterior – Partido de Esteban Echeverría (Buenos Aires)

- Administrativo de Hacienda – Buenos Aires y alrededores

- Administrativo de Microinformática – Buenos Aires y alrededores

- Administrativo SSR – Frigorífico Famaba (Virrey del Pino)

- Analista de Control de Gestión – Buenos Aires (modalidad híbrida)

- Analista de Recursos Humanos – Provincia de Neuquén

- Analista de Business Intelligence – Buenos Aires (híbrido)

- Analista de Control de Calidad – Esteban Echeverría

Estos puestos apuntan a perfiles con formación técnica o universitaria, experiencia previa en el área y manejo de herramientas informáticas y de gestión.

Vacantes en logística, mantenimiento y operaciones

La cadena también reforzó su búsqueda en áreas clave vinculadas a la operación diaria y la logística:

- Supervisor de procesos y gestión de mermas – Esteban Echeverría

- Coordinador de Ingresos de Proveedores (CD Esteban Echeverría)

- Jefe de Planificación Logística – Esteban Echeverría

- Jefe de Mantenimiento – Vehículos Industriales – Esteban Echeverría

- Técnico de Electrónica – Buenos Aires y alrededores

- Pañolero – Buenos Aires y alrededores

- Personal de Prevención – Buenos Aires y alrededores

En estos casos, se requieren conocimientos técnicos específicos y experiencia en plantas industriales, centros de distribución o grandes superficies comerciales.

Puestos jerárquicos y oportunidades en el interior

Entre las posiciones de mayor responsabilidad figuran:

- Gerente e Recursos Humanos – Buenos Aires

- Jefe de Edilicios Menores – Buenos Aires

- Jefe de Control de Calidad – Neuquén

- Jefe del Área Frescos – Sucursal Santa Fe

- Jefe de Mantenimiento – Frigorífico Rosario

También se suman búsquedas como Comprador Jr., Comprador IT y Comprador Técnico, todas con base en Buenos Aires.Cuánto ganan los empleados de Coto en febrero de 2026

Los empleados de Coto ganan un mínimo de $1.167.268 para un administrativo que recién ingresa, un básico de $1.171.091 para un cajero nuevo y vendedores que recién ingresan.

Paritarias de empleados de comercio: cuánto se cobra, según categoría

Para que tengas en cuenta qué sueldo cobran en Coto, te contamos cuáles son los salarios de bolsillo estimados para febrero 2026, por categoría, incluyendo básico y bonos, según el último acuerdo de empleados de comercio:

Cajeros

- Categoría A: $1.171.091

- Categoría B: $1.176.448

- Categoría C: $1.183.333

Vendedores

- Categoría A: $1.171.091

- Categoría B: $1.194.044

- Categoría C: $1.201.690

- Categoría D: $1.218.519

Maestranza

- Categoría A: $1.155.795

- Categoría B: $1.156.852

- Categoría C: $1.169.560

Auxiliares Generales

- Categoría A: $1.171.091

- Categoría B: $1.178.740

- Categoría C: $1.203.985

Auxiliares Especiales

- Categoría A: $1.180.274

- Categoría B: $1.194.041

Se aclara que los incrementos del acuerdo en cuestión no son vinculantes para los acuerdos salariales que pudieran suscribirse en el ámbito de la ciudad de Río Grande, provincia de Tierra del Fuego, sin perjuicio de que las sumas resultantes de los incrementos pactados constituyan el mínimo convencional vigente a partir de la homologación.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,supermercado,coto,empleo

ECONOMIA

Datos de faena, valor del novillo, carnaval y “efecto hamburguesa”: todo apunta a que el precio de la carne vacuna seguirá aumentando

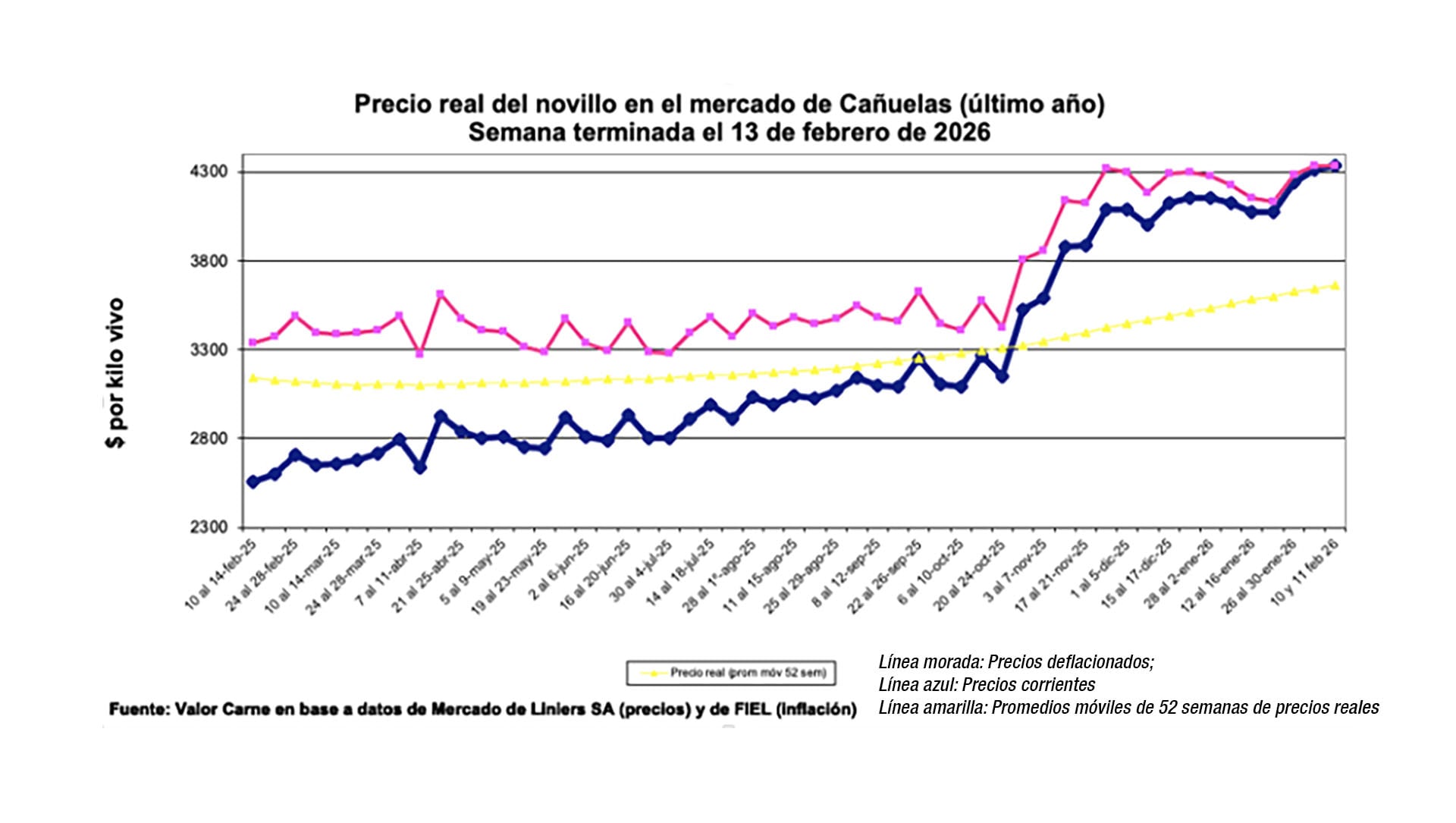

Apuntalando la expectativa de que el precio de la carne vacuna seguirá la tendencia alcista que mostró a lo largo de 2025, el precio real del novillo volvió a igualar el nivel máximo que había alcanzado en la semana previa, señaló la publicación especializada “Valor Carne”, que detalló que en la semana las principales categorías registraron subas de 1 a 4 por ciento.

“Si bien la oferta apunta a repetir el promedio del último año, los operadores están considerando los próximos feriados”, dice el informe, que precisa que en los dos primeros días de remates de la semana en Cañuelas, el precio promedio del novillo aumentó 1%; el de novillitos, 2%; y el de vaquillonas, 4%, mientras el precio de las vacas se mantuvo.

Según el informe, los dos feriados de carnaval (lunes y martes) inciden en las decisiones de los operadores y la evolución de los precios “muestra incrementos de un dígito para las principales categorías en un mes, en dos meses llega al 11% para las hembras y en tres meses entre 12 y 23% para novillos y jóvenes, sin avances nominales para vacas”. En este contexto, el precio real (descontada la inflación) del novillo igualó al de la semana pasada que era el más alto desde la última semana de 2023.

En otro reporte, la misma publicación resaltó que el precio del novillo en la Argentina, debido a la mayor puja de los frigoríficos para abastecerse y a la revaluación del peso, fue el que más aumentó en el Mercosur: subió 13 centavos de dólar, contra aumentos de 5 centavos en el caso de Paraguay, 6 en Uruguay y 12 en Brasil.

A USD 5,71 el kilo, con el poder de compra del dólar efectivo de exportación, el valor del novillo argentina “es el más alto de los registros modernos”, destacó Valor Carne. De hecho, precisó, el precio en la Argentina es 24% superior al promedio ponderado de sus socios del Mercosur, aunque sigue bien por debajo del precio de los “novillos terminados” en EEUU (USD 8,34 por kilo carcasa) y la Unión Europea (USD 8,67).

La tendencia al aumento de precios en los eslabones iniciales de la cadena cárnica se inscribe en un aparente ciclo de “retención de vientres” que vuelve la carne vacuna más escasa, a lo que en términos de expectativa se suma la perspectiva de mayores ventas a Estados Unidos, por el aumento de la cuota de importación de carne argentina (de 20.000 a 100.000 toneladas) que dispuso una “orden ejecutiva” de Donald Trump, en principio limitado a 2026.

Los precios de la carne vacuna tuvieron subas cercanas al 70% en 2025, más del doble que la inflación minorista del año (31,5%), la tendencia se mantuvo en enero y todo apunta a que seguirá incidiendo en febrero. Según la consultora LCG, la carne subió 4,1% en góndolas durante las últimas cuatro semanas.

En diciembre, según los datos que consignó el martes pasado el Indec, los principales cortes vacunos tuvieron aumentos bien por encima del promedio de precios.

Si bien la inflación informada por el Indec fue de 2,9%, en enero el precio del asado aumentó 5,6%, el de la carne picada común 3,1%, el del kilo de paleta 2,6%, el del cuadril, el de la nalga 3,3% y el de las hamburguesas congeladas envasadas 6 por ciento. Más aún aumentó el precio del principal sustituto cárnico de las variedades vacunas: según una lista de 60 productos que detalla el Indec, el mes pasado el precio por kilo del pollo entero aumentó 8,9 por ciento.

En cuanto al impacto del aumento de la cuota de exportación de carne vacuna a EEUU, si bien el gobierno se esperanza de que los precios de los cortes que no tengan tanta demanda en EEUU, como el asado, bajen en el mercado local debido a una mayor oferta producto de una expansión de la producción para exportar, los especialistas difieren. Según Sergio Pedace, vicepresidente de la Cámara Argentina de Matarifes y Abastecedores (CAMYA) “el problema es la falta de stock ganadero y que los precios de la hacienda están cada vez más caros”.

En enero, dijo Pedace, los precios subieron entre 6 y 8%, según la categoría. Hay que ver -señaló- “cuánto va a pagar EEUU y si los exportadores van a vender a ese país o a China, y si van a enviar carne flaca o carne buena. Eso es más un tema de exportación, pero lo que sí sabemos es que los valores no van a mermar”.

Aunque el gobierno y algunos comercializadores se entusiasman con la idea de que la Argentina pueda colocar “cortes caros”, como el lomo, en el mercado estadounidense, la orden ejecutiva de Trump sobre las 80.000 toneladas adicionales a las 20.000 de las que la Argentina ya disponía, apunta al trimming, esto es recortes de “carne manufactura” argentina, de menor contenido graso que la norteamericana, para mezclarlas y bajar el “tenor graso” de hamburguesas y otras presentaciones, como carne picada. Antes de la orden ejecutiva de Trump, la posibilidad del “efecto hamburguesa” había sido advertida a Infobae por el experto ganadero Víctor Tonelli

Por eso los frigoríficos exportadores pretenden canalizar por las 20.000 toneladas de las que ya disponía la Argentina la venta de cortes de mayor valor.

North America

ECONOMIA

Reforma laboral: cambio clave en el sueldo si se pide licencia por enfermedad o hay un accidente

La reforma laboral impulsada por el Gobierno de Javier Milei pone bajo la lupa uno de los puntos más sensibles del vínculo entre empleadores y trabajadores: la licencia por enfermedad y los accidentes no vinculados al trabajo.

En un contexto de cambios en las reglas de contratación, indemnizaciones y modalidades de trabajo, el esquema de protección frente a problemas de salud también genera interrogantes.

Actualmente, la Ley de Contrato de Trabajo establece que el trabajador que no puede prestar tareas por enfermedad o accidente inculpable tiene derecho a seguir cobrando su salario durante un período determinado, que varía según la antigüedad y las cargas de familia.

En líneas generales, el empleador debe abonar el sueldo durante tres o seis meses, plazo que puede extenderse a seis o doce meses si el trabajador tiene más de cinco años de antigüedad.

Uno de los ejes en la reforma laboral es la modificación en este esquema, que influye en la forma de pago del beneficio y la duración de la licencia.

Reforma laboral y licencia por enfermedad: cambios en el sueldo del trabajador

Actualmente, mientras dure la licencia por enfermedad inculpable, el trabajador debe percibir su remuneración habitual, es decir, el salario que cobraría si estuviera prestando tareas normalmente. Esto incluye adicionales fijos y conceptos remunerativos habituales. No se trata de un «subsidio» reducido, sino del sueldo completo.

En el caso de accidentes de trabajo o enfermedades profesionales, la situación es diferente, ya que intervienen las Aseguradoras de Riesgos del Trabajo (ART), que cubren prestaciones médicas y dinerarias. En estos casos, el trabajador también mantiene una prestación equivalente a su ingreso, bajo el régimen específico de riesgos del trabajo.

Con el texto de la reforma laboral, se reducen los plazos de licencia paga y cambian los porcentajes de remuneración que percibirán los trabajadores afectados, estableciendo nuevas condiciones según el origen del evento y la existencia de cargas de familia.

Esto queda claro en el artículo 208 del proyecto: «En caso de sufrir un accidente o una enfermedad que no sea consecuencia de la prestación de tareas derivadas del contrato de trabajo, y que impida dicha prestación, el trabajador tendrá derecho a percibir el 50% de su remuneración básica que perciba al momento de la interrupción de los servicios si la imposibilidad de trabajar fuera producto de una actividad voluntaria y consciente del trabajador que implicara algún riesgo en la salud durante un período de 3 meses si el trabajador no tuviera personas legalmente a su cargo, o de 6 meses si las tuviera. La recidiva -reaparición de una enfermedad algún tiempo después de padecida- de enfermedades crónicas no será considerada una enfermedad distinta, salvo que se manifestara una vez transcurridos los 2 años».

Y agrega: «Si la imposibilidad de trabajar no fuera producto de una actividad voluntaria y consciente del trabajador sobre el riesgo en la salud, percibirá el 75% de tal remuneración, en cualquier caso, durante el mismo periodo de tiempo dispuesto en el párrafo precedente».

Enfermedad o accidente fuera del ámbito laboral: menos sueldo y reducción de la licencia

Por lo tanto, un trabajador con menos de cinco años de antigüedad y sin cargas de familia tiene derecho a tres meses de licencia paga por enfermedad o accidente inculpable. Si cuenta con cargas de familia, ese plazo se duplica y alcanza los seis meses. Cuando la antigüedad supera los cinco años, la cobertura se amplía: sin cargas de familia, la licencia paga es de seis meses; con cargas, puede extenderse hasta doce meses.

Este régimen se aplica tanto a enfermedades físicas como psiquiátricas y a accidentes o afecciones ocurridos fuera del ámbito laboral. La reforma laboral en discusión introduce cambios de peso. En primer lugar, reduce los plazos máximos de licencia: desaparece la posibilidad de llegar a los 12 meses y se fija un esquema que va de tres a seis meses, siendo este último plazo posible únicamente para quienes tengan cargas de familia.

También se modifica el porcentaje del salario que percibe el trabajador durante la licencia. Hoy la remuneración es del 100% del sueldo habitual. Con la reforma, en cambio, si la enfermedad o el accidente deriva de una actividad voluntaria y consciente que implica un riesgo conocido, el trabajador cobraría el 50% del salario. Si no existió voluntad ni conciencia del riesgo, la prestación sería del 75% durante el período de licencia, ya sea de tres o seis meses.

A modo de ejemplo: si un empleado juega al fútbol sabiendo que puede lesionarse y sufre una fractura, percibiría el 50% de su remuneración. En cambio, si resulta herido en un accidente de tránsito en circunstancias habituales —como viajando en colectivo o en su auto— cobraría el 75%. En todos los casos, se trata de enfermedades o accidentes inculpables ocurridos fuera del ámbito laboral, que se diferencian de los accidentes de trabajo, los cuales continúan regulados por el régimen específico de riesgos del trabajo.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,reforma laboral,sueldo,enfermedad

POLITICA2 días ago

POLITICA2 días agoA quién afecta la Reforma laboral: estos son los puntos clave del proyecto de Milei

POLITICA2 días ago

POLITICA2 días agoReforma laboral: la modificación sobre accidentes o enfermedades ajenas al trabajo

ECONOMIA2 días ago

ECONOMIA2 días agoCayeron 20% las ventas de automóviles en China y el régimen impone medidas para regular el mercado