ECONOMIA

Los inversores apuestan a que las tasas le pueden ganar al dólar hasta una semana antes de las elecciones de octubre

El cambio de la estrategia económica del Gobierno hasta ahora funciona. Bajó las tasas, dejó subir el dólar y el viernes, cuando se liquiden las Letras de la licitación, liberará $600 mil millones al mercado.

Consciente de que haber llevado a los bancos a una situación límite a través de encajes y tasas más elevadas que arrastraron a empresas y consumidores, fue un dato que influyó en las elecciones de la provincia de Buenos Aires, ahora bajó tasas y dejó de intervenir en el control del dólar.

El resultado fue más liquidación de exportadores y que la suba del dólar todavía no se trasladó a precios. Agosto podría ser el último mes con inflación por debajo de 2% este año.

Faltan cambios políticos, pero trascendió que no los va a emprender inmediatamente. La estrategia es guardar municiones y sostener hasta lo posible a los señalados por la derrota electoral. Ningún Gobierno entrega las cabezas en el momento en que se lo piden para no dar señales de debilidad.

El triángulo de hierro cambio. Ahora Guillermo Francos, el jefe de Gabinete, y Luis Caputo el Ministro de Economía son los encargados de cambiar el humor para octubre.

Según el analista económico Christian Buteler, “de la misma manera que sostenía que el Tesoro no tenía los dólares necesarios para contener al tipo de cambio, el Banco Central sí los tiene. Hoy estamos a 4 o 5% del techo de la banda y a este precio es muy probable que aparezca oferta genuina de dólares para aprovechar las tasas por lo menos hasta diez días antes de las elecciones, luego se verá. Pero me parece ver que el gobierno puede tener alguna tranquilidad frente al dólar, por lo menos durante cinco semanas. Al resto de los activos, acciones, bonos y demás, le veo bastante volatilidad. Podés tener buenas noticias como las de hoy, pero malas noticias políticas que pueden influir.”

“El tema de los bonos en dólares es una gran preocupación. Me parece que un Gobierno con un riesgo país en torno a los 1.000 puntos está complicado para reingresar al mercado de capitales del mundo y está agotada la opción de los organismos multilaterales y eso complica la visión mirando el inicio del año que viene”, agregó Buteler.

En este escenario, el dólar se movió sin oscilaciones. Todavía no se conocía el resultado de la licitación ni el de la inflación, pero se descontaba que el número iba a ser bueno porque estaba instalado en algunas mesas de dinero de forma extraoficial.

Los dólares financieros sin intervención oficial tuvieron leves retrocesos de 0,2%. El MEP bajó $2,24 a $1.428,50 y el contado con liquidación (CCL) $2,84 a $1.437. El dólar “blue” siguió inamovible en $1.385.

En el Mercado Libre de Cambios (MLC) se operaron apenas USD 387 millones y el dólar mayorista subió $7 (+0,5%) a $1.423.

Lo llamativo fue un “blooper” de un comprador que en la mesa de dinero de Target no dejaron pasar. “Hubo dedazo y se rompió todo el gráfico. Quisieron comprar USD 1.000 millones a $144,50”. Obvio la oferta alteró las estadísticas, pero no aparecieron vendedores a ese ínfimo precio que nació de la falla de un trader en el tecleo de su computadora.

En la mesa de dinero de Target destacaron la baja de tasas. “La caución estuvo en 32,7% y la REPO en 32,23. Achicaron mucho la brecha entre ambas”.

Respecto al mercado de futuros, la consultora F2 de Andrés Reschini señaló que “el volumen no llegó 1,4 millones de contratos en la plaza y las cotizaciones dejaron ajustes negativos a contramano del mayorista. Esto se debió a la clara influencia del nivel de tasas que terminó pesando mucho más que el subyacente y arrastró a la baja toda la tira de futuros, excepto fin de setiembre que apenas logró sostenerse positivo. El interés abierto mostró una variación de 124,6 millones y entre las distintas posiciones volvió a destacarse fin de mayo que dejó un agregado diario de 43,8 millones en nuevos contratos lo que vuelve a encender las sospechas de presencia oficial”.

En los mercados de riesgo, cuando se conoció la inflación de agosto en 1,9%, volvieron los compradores que tras una apertura promisoria habían comenzado a desaparecer.

Las consultoras advirtieron sobre la fragilidad del dato. Julián Orué, economista de la Fundación Libertad y Progreso, dijo que “la inflación de agosto igualó el registro de julio y marcó el cuarto mes consecutivo con una variación por debajo del 2%, un fenómeno que no se veía desde 2017. A pesar del contexto de incertidumbre electoral y la volatilidad cambiaria, la inflación no mostró grandes fluctuaciones, aunque sí dejó de descender. De cara a septiembre, es probable que la inflación se ubique por encima del 2%, lo cual dependerá en buena medida de cómo evolucione el escenario político y su impacto sobre la política monetaria y cambiaria”.

Para Leo Anzalone, del Centro de Estudios Polìticos y Económicos, “el dato de agosto confirma que la desinflación estaría perdiendo fuerza: la estabilidad del índice se explica más por bajas estacionales en alimentos que por un freno genuino de los precios”.

Más allá de lo que puede suceder con los precios en septiembre, en el Gobierno festejaron el dato.

Los mercados también reaccionaron. Los bonos soberanos que amenazaban con terminar la rueda en los mínimos, retomaron las alzas y los Globales con ley extranjera como el que vence en 2041 subieron hasta 2,6%, provocando que el riesgo país baje 58 unidades (-5,2%) a 1.050 unidades.

No son pocos los que ven una oportunidad en la tasa de retorno de estos bonos. Inversiones Pergamino destacó “para quienes creen en el gobierno” y advirtiendo que “es necesario volver al crédito internacional lo que es posible si se baja el riesgo país”, los retornos de algunos títulos son sorprendentes como el Bonar 2029 que tiene ley argentina y una tasa de retorno de 27,61% que “comienza a amortizar de a 10% a partir de enero y al finalizar el mandato de Javier Milei se recupera el capital invertido quedando 5 cuotas por delante de ganancias”.

Con la Bolsa sucedió algo similar a los bonos. Lentamente se iban desinflando las cotizaciones, pero tuvieron un renacer que hizo que el S&P Merval de las acciones líderes finalizara con un aumento de 5,84% en pesos y 5,90% en dólares.

Las acciones más destacadas fueron las de Metrogas (+11,65%), Banco Macro (+7,69% y Supervielle (+7,62%).

Los ADR -certificados de tenencias de acciones argentinas que cotizan en las Bolsas de nueva York y cotizan en pesos al equivalente al dólar CCL- tuvieron una rueda con apenas dos bajas, las de Globant (-4,7%) y Mercado Libre (-1%). En tanto, Macro subió 7,4%; YPF, 6,7% y BBVA, 6,2%.

La licitación de Bonos del Tesoro dejó otro dato positivo porque esta vez los bancos no estaban obligados a participar ya que no necesitan bonos para los encajes. Así y todo, el Tesoro renovó 91,43% de los $7,4 billones que vencían, Pudo haber renovado todo porque le ofrecieron $7,41 billones, pero optó por alargar los plazos a tasas que no superaran los de la anterior licitación.

Por supuesto, el plazo más corto fue el que más dinero concentró. Las LECAP que vencen el 31 de octubre captaron $3,6 billones (54% del total) a una tasa de 3,97% efectivo mensual, por debajo de 4,8% que pagaban el día anterior.

El BONCER que vence en marzo de 2026 no despertó entusiasmo. Se ofrecieron $138 millones y cortó con un premio a 22,91%.

Por los bonos atados al dólar (dollar linked) no hubo propuestas a pesar de que aseguraban cobertura entre octubre y diciembre.

Al final de la rueda hubo alivio entre los operadores, pero estaban conscientes de que deben enfrentar dos ruedas más en la semana con la sensación de que hacen equilibrio sobre un hilo fino. Cada detalle de la política cuenta más que el económico. Los precios de los bonos y acciones son tan tentadores como el riesgo mismo que conllevan. Ese riesgo tiene fecha: 26 de octubre.

agentes/operadores/corredores; reacciones mercados financieros mundiales,guerra arancelaria/económica trump/estados unidos 2025,hombre,interior,pantalla

ECONOMIA

En medio del debate, las importaciones de indumentaria y calzado superaron los USD 1.500 millones en el último año

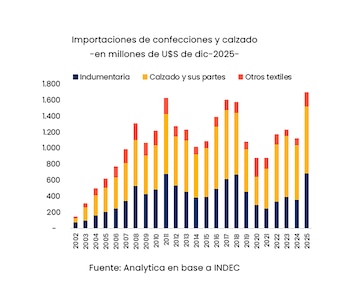

Mientras que desde el Gobierno se apunta contra los empresarios por los altos precios de la ropa, las importaciones de indumentaria y calzado totalizaron USD 1.506 millones en 2025, lo que ha puesto en jaque a la industrial local.

Más en detalle, según un informe de Analytica, las compras externas registraron subas interanuales muy marcadas: crecieron 97,3% en indumentaria —unos USD 336 millones adicionales—, 121,2% en otros textiles —USD 94 millones más— y 25,2% en calzado y sus partes —USD 166 millones extra frente al año previo—.

A este desempeño se agregan las importaciones vía courier, que no se limitan exclusivamente a la indumentaria pero ganan peso de la mano de plataformas como Shein y Temu, con un incremento interanual acumulado del 274,2% en 2025.

En ese contexto, las importaciones de indumentaria totalizaron USD 681 millones en 2025, el valor más alto de la serie histórica a precios constantes, mientras que las de calzado y sus partes sumaron USD 825 millones, apenas por debajo del récord de 2017 (USD 857 millones).

“Estos movimientos reflejan un cambio profundo en la fisonomía local del mercado de indumentaria y calzado, con un desplazamiento de la producción nacional por bienes importados. Con un marcado impacto en dos variables: precios y empleo”, indicó Analytica.

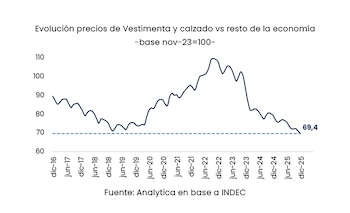

En relación con el resto de la economía, los precios de indumentaria y calzado se encuentran en su nivel relativo más bajo desde 2016. Desde noviembre de 2023, el rubro se abarató un 30,6% frente al promedio general de precios. En el acumulado, mientras la inflación total trepó al 259,4% desde el inicio de la gestión, la de indumentaria y calzado avanzó 149,4%.

El reverso de este alivio para los consumidores aparece en el empleo: entre noviembre de 2023 y octubre pasado —último dato disponible— se perdieron 18.333 puestos de trabajo registrados en textiles, confecciones, cuero y calzado, lo que implica una contracción del 15,1% y marca el nivel más bajo de toda la serie iniciada en 2009. A esto se suma que el sector presenta elevados niveles de informalidad, especialmente en confecciones, donde rondan el 72%.

Esto derivado de la fuerte caída de la industria: los niveles de producción de noviembre quedaron muy por debajo de los registros previos: en productos textiles se ubicaron 47,6% por debajo de noviembre de 2023, mientras que en confecciones y calzado la caída fue del 19,3%.

Si la comparación se hace contra el promedio histórico de 2016–2023 —sin considerar el período de pandemia—, la producción de noviembre resultó 40% menor en textiles y 18,1% inferior en confecciones y calzado.

Dentro del complejo, los segmentos más golpeados son el curtido y la fabricación de artículos de cuero, con una baja del 44,1% en 2025 frente al promedio 2016–2023; los tejidos y acabados textiles, con un retroceso del 34,7%; y el preparado de fibras de uso textil, que cae 33,7%.

En paralelo, el tema quedó en el centro de la discusión pública luego de declaraciones del ministro de Economía, Luis Caputo. “El sector textil es también un caso emblemático de un sector que ha sido protegido durante muchísimos años, con el cuento de que hay 150.000 familias que trabajan en esto. Pero hay 47 millones de argentinos que han tenido que pagar textiles y calzado dos, tres, cuatro o hasta diez veces lo que valen en el mundo”, dijo.

El proteccionismo “es una medida zonza y que perjudica a los que menos tienen. Yo no compré nunca en mi vida ropa en Argentina porque era un robo. Entonces, los que teníamos posibilidad de viajar comprábamos afuera”, señaló el titular del Palacio de Hacienda en diálogo con Radio Mitre.

“Entonces, convengamos que las 150.000 familias que trabajaban en esto no es que sean millonarias ni que le hayan dado un impulso impresionante al país. O sea, los que se beneficiaron fueron los dueños, que los conozco a la mayoría, excelente gente, los quiero mucho”, afirmó el ministro.

“Si vos pagás cinco dólares una remera en vez de 50, ahora tenés 45 dólares para gastar en otra cosa. Entonces, irás a comer afuera, te tomarás un helado y esos recursos se destinarán a otras industrias”, consideró.

Claudio Drescher,presidente de la Cámara Industrial Argentina de la Indumentaria (CIAI), manifestó “desilusión y tristeza” por las declaraciones y desde la Fundación Pro Tejer remarcaron qe cerca del 50% del valor de una remera, por ejemplo corresponde a impuestos. Otro 30% del precio final se explica por los alquileres de los locales y el costo financiero.

En tanto, alrededor de un 12% se destina a logística, marketing y márgenes de rentabilidad, mientras que el 8% restante queda en manos de la industria.

cargas,grúa portacontenedores,puerto de mercancías

ECONOMIA

La reforma laboral recrudece la guerra entre bancos y billeteras virtuales

Advierten que si se habilita el cobro de sueldos en billeteras se comprometerá la seguridad de los haberes y se desfinanciará el sistema de créditos

08/02/2026 – 10:16hs

La disputa entre el sistema financiero tradicional y las plataformas digitales sumó un nuevo e intenso capítulo en la Argentina. En el marco del debate por la reforma laboral, las principales asociaciones bancarias del país elevaron un reclamo formal para frenar el artículo que permitiría a los trabajadores percibir sus haberes directamente en billeteras virtuales, una facultad que hoy es exclusiva de las cuentas bancarias.

Desde el sector argumentan que esta modificación no solo altera las reglas de juego, sino que pone en riesgo la protección de los ingresos de millones de asalariados. Según las entidades, la robustez del sistema bancario actual garantiza una seguridad jurídica y financiera que las fintech aún no pueden equiparar, debido a las diferencias en los regímenes de regulación y supervisión vigentes.

Bancos vs. billeteras virtuales: riesgo para los depósitos y sistema de protección

Uno de los puntos centrales del reclamo radica en la seguridad de los fondos. Desde la Asociación de Bancos Públicos y Privados de la República Argentina (ABBAPRA) elevaron un pedido formal a la senadora libertaria Patricia Bullrich y al presidente de Diputados, Martín Menem, solicitando que se quite del proyecto de reforma laboral el artículo 35, que equipara las cuentas de pago (CVU) con las bancarias (CBU), lo que posibilitará el pago de sueldos en billeteras virtuales.

Señalaron, entre otras cuestiones, que las cuentas sueldo tradicionales cuentan con un sistema de «triple protección». Este esquema incluye el Seguro de Depósitos (SEDESA) -$25.000.000 por persona-, el estatuto de pasivo privilegiado y un régimen de resolución especial que asegura que, ante cualquier eventualidad, el trabajador no pierda sus haberes.

Las entidades sostienen que las billeteras virtuales operan bajo modelos de negocios que no cuentan con estas garantías de solvencia. «Dicha arquitectura normativa no responde a un rezago tecnológico, sino a una decisión de política pública orientada a garantizar un estándar mínimo de seguridad para los trabajadores», afirmaron voceros del sector. Advierten que, de aprobarse el cambio, la seguridad de los salarios quedaría subordinada a plataformas sin el mismo nivel de respaldo regulatorio.

Impacto en el crédito y la disponibilidad de efectivo

Otro de los argumentos fuertes tiene que ver con la capacidad de financiamiento de la economía. Cuando los sueldos se depositan en bancos, esos fondos permiten a las entidades otorgar créditos a empresas y particulares. En cambio, si el dinero fluye masivamente hacia las billeteras virtuales —que suelen derivar saldos a Fondos Comunes de Inversión con encajes del 100%—, esa capacidad de intermediación financiera se vería seriamente afectada, encareciendo o reduciendo la oferta de préstamos.

Finalmente, los bancos destacaron su rol en la logística del efectivo en todo el territorio nacional. Muchas entidades públicas realizan el «delivery de cash», recorriendo miles de kilómetros para abastecer cajeros en localidades remotas. Advierten que, si los depósitos dejan de estar en el sistema formal, será económicamente inviable sostener la presencia de efectivo en las regiones del interior, perjudicando la capilaridad del servicio financiero en todo el país.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,reforma laboral,billeteras virtuales,bancos

ECONOMIA

Plazo fijo y tasas de interés: qué va a pasar con los rendimientos en pesos según el Gobierno y los especialistas

En medio de la calma cambiaria alcanzada en enero, el repunte de los rendimientos en pesos puede ser una mala noticia para el crédito pero también una herramienta ineludible para inversores y ahorristas. En ese contexto, Luis Caputo, ministro de Economía, reconoció que las tasas actuales se encuentran en niveles elevados. Esta admisión marca el punto de partida de un debate en el que convergen expectativas oficiales, proyecciones privadas, datos históricos y recientes movimientos del mercado.

Según el Informe Monetario Diario del Banco Central (BCRA), la tasa total general de plazos fijos mantuvo durante los meses recientes una tendencia descendente, después de haber mostrado una fuerte suba entre julio y octubre del año pasado. En ese período, el nivel de tasas superó el 50% nominal anual en varias jornadas y llegó a máximos de 58% a comienzos de septiembre. Por su parte, la tasa TAMAR, referencia del sistema financiero, también acompañó esa dinámica con picos de hasta 65,75% nominal anual en septiembre, antes de iniciar una fase de descenso que la ubicó en torno al 32% durante las primeras semanas de febrero de este año.

En paralelo, el Relevamiento de Expectativas de Mercado (REM) del BCRA revela que los analistas proyectan una tasa de inflación mensual en torno a 2,1% para febrero, 2,2% para marzo y una desaceleración progresiva hacia 1,7% en mayo. Estos números configuran un escenario en el que los rendimientos de los plazos fijos tradicionales podrían comenzar a superar a la inflación en los próximos meses. La mediana de expectativas del REM para la tasa de interés de referencia se ubica en 2,2% mensual para febrero, levemente por debajo de los valores de inflación esperados para el mismo mes.

Por su parte, un informe de GMA Capital, consultora conducida por Nery Persichini, señala que la evolución de los instrumentos en pesos presenta diferencias notables entre las colocaciones a tasa fija y las ajustables por inflación. Según su análisis, “la dinámica de tasas y rendimientos en pesos se explica por la combinación de factores monetarios y expectativas de inflación que condicionan el atractivo relativo de cada instrumento”. El informe destaca que los plazos fijos UVA, que ajustan por el índice de precios al consumidor, ofrecen una cobertura frente a la inflación, aunque imponen un plazo mínimo de encaje de 90 días.

Un trabajo de Quantum Finanzas, encabezada por Daniel Marx, aporta otra perspectiva relevante. En su último informe, la consultora detalla que “las tasas efectivas mensuales (TEMs) de las Lecaps se mantuvieron relativamente estables, terminando en 2,75% TEM (tramo corto) y 2,50% TEM (tramo largo)”. Además, observa que los bonos CER de corto plazo experimentaron una suba de tasa real entre 100 y 200 puntos básicos, impulsada por un repunte de la inflación en diciembre.

Quantum Finanzas estima que “en el mercado se descuenta una inflación del 2% promedio mensual para el período 2026-1T2027. De allí se desprende que sería indiferente posicionarse en Lecaps o Boncer para una inflación esperada en ese nivel”. El informe también señala que el efecto de “escalonamiento a la baja” en la inflación beneficia a los bonos CER de tramos cortos y medios, mientras que las Lecaps largas ganan atractivo en un escenario de desinflación sostenida.

En el mercado se descuenta una inflación del 2% promedio mensual para el período 2026-1T2027.

La visión de Portfolio Personal Inversiones (PPI) refuerza la lectura de un mercado que ajusta sus expectativas y estrategias de inversión en función de la evolución de las tasas y la inflación. El último reporte de la consultora destaca que “las tasas a un día bajaron por tercer día consecutivo, lo que sugeriría que la tensión reciente quedó atrás”. La tasa de fondeo (caución) promedió 26,3% nominal anual, mientras que la tasa de repo entre bancos se ubicó en 25,6% nominal anual. PPI subraya que “la dinámica de tasas es consistente con un contexto de liquidez gradualmente más holgada en el sistema financiero”.

Además, el informe remarca que, de cara al posicionamiento en pesos, “seguimos viendo valor en el tramo corto de la curva CER para la administración de liquidez, especialmente considerando que las breakevens de inflación se posicionan hoy en torno al 2,2% promedio para enero y febrero”. En el tramo más largo de la curva de tasa fija, la consultora mantiene una visión positiva ante la posibilidad de que la inflación retome la tendencia descendente, lo que otorgaría un rendimiento real positivo a los instrumentos tradicionales.

El análisis de la Fundación Mediterránea, a través del IERAL, incorpora el proceso de re-monetización en la economía y su impacto sobre la política de tasas. El informe señala que “la nueva fase de re-monetización plantea desafíos para la política de tasas de interés, ya que la demanda de pesos y la evolución de los agregados monetarios condicionan el margen de acción del BCRA”. La entidad destaca la importancia de monitorear la velocidad de recuperación de la demanda de pesos para anticipar movimientos en la tasa de interés, especialmente en un contexto en el que la política monetaria busca consolidar la desinflación.

Por su parte, Econviews, consultora dirigida por Miguel Kiguel, analiza la dinámica monetaria reciente y su relación con la compra de reservas. El informe de la firma explica que la absorción de pesos y el incremento de reservas internacionales inciden sobre el nivel de liquidez y, en consecuencia, sobre la formación de tasas de interés. Aunque el trabajo de Econviews no profundiza en proyecciones de tasas, sí advierte que “la política de compras de dólares y el manejo de la base monetaria son elementos a tener en cuenta para anticipar posibles movimientos en los rendimientos de los instrumentos en pesos”.

El REM del BCRA reúne las expectativas de 45 economistas sobre el futuro de la tasa de interés. Según la última encuesta, la tasa nominal anual de los plazos fijos tradicionales oscila entre 23% y 27% en bancos líderes, con máximos de hasta 33,5% en entidades más pequeñas. En términos mensuales, esto representa un rendimiento de entre 1,89% y 2,75%, aunque los valores más altos corresponden a pocos bancos.

La serie de tasas históricas del Informe Monetario Diario del BCRA ilustra la volatilidad que caracterizó al mercado en el último año, con incrementos abruptos en los meses previos a las elecciones y una caída posterior, alineada con un proceso de desinflación y normalización monetaria. En el arranque de febrero, los plazos fijos reflejan tasas en torno a 30%, mientras que la TAMAR se sitúa cerca del 32%. Los especialistas coinciden en que, a medida que la inflación baje, los rendimientos reales de los instrumentos en pesos podrían mejorar.

La perspectiva de Luis Caputo y la política oficial apuntan a sostener niveles de tasas que acompañen la baja de la inflación, sin generar distorsiones en el sistema financiero. Las consultoras privadas, por su parte, evalúan alternativas de inversión combinando instrumentos de tasa fija y ajustables por inflación, en función de las proyecciones de precios y el sendero de desinflación anticipado por el REM. El escenario, en definitiva, se define por la interacción entre expectativas, decisiones de política monetaria y la dinámica de los mercados.

economia,billetes,

ECONOMIA2 días ago

ECONOMIA2 días ago¿La revancha de Don Chatarrín?: acuerdo Trump-Milei puede favorecer a Rocca ante el avance asiático

CHIMENTOS3 días ago

CHIMENTOS3 días agoDesconcertada y sin la China Suárez: así reaccionó Magnolia tras el maltrato de un guardaespaldas

CHIMENTOS1 día ago

CHIMENTOS1 día agoNatalie Weber contó toda la verdad del coqueteo de Sabrina Rojas a Mauro Icardi en un boliche: “Yo sé lo que pasó esa noche y te puedo decir que Sabrina no fue”