ECONOMIA

Estos usuarios de billeteras virtuales no pagarán ingresos brutos en PBA

Pese a la medida impuesta por Axel Kicillof, a determinadas personas y empresas no se les retendrán montos extras en concepto de este tributo

11/09/2025 – 19:24hs

Axel Kicillof anunció la creación de un nuevo impuesto, tras haber ganado las elecciones legislativas en la Provincia de Buenos Aires. Se trata de un tributo que se les retendrá a aquellos usuarios que utilicen billeteras virtuales como Mercado Pago, Ualá o Naranja X.

Es que, desde octubre, la Agencia de Recaudación de la Provincia de Buenos Aires (ARBA), comenzará a cobrar un extra en concepto de Ingresos Brutos en determinadas transferencias y otras operaciones.

Las alícuotas irán de 0,1 al 5%, según la actividad del contribuyente.

Billeteras virtuales: qué usuarios «zafarán» de pagar Ingresos Brutos en la Provincia

Sin embargo, algunos consumidores y empresas podrán «zafar» de este impuesto, con el fin de evitar que el saldo de sus cuentas se descuente más de lo previsto.

En este contexto, vale aclarar que no todo ingreso quedará bajo el alcance de este nuevo régimen. En síntesis, las siguientes operaciones estarán excluidas (y no serán pasibles) de retenciones de IIPP en la Provincia:

- Sueldos, jubilaciones, pensiones y préstamos otorgados por la misma entidad recaudadora o entidades financieras de segundo grado.

- Contraasientos por error.

- Intereses sobre el saldo de la propia cuenta.

- Operaciones de exportación de mercaderías, anticipos, prefinanciaciones y devoluciones de IVA.

- Acreditaciones por vencimiento de plazos fijos constituidos con fondos propios del titular.

- Ajustes hechos por billeteras digitales para cerrar cuentas con saldo deudor en mora.

- Rescates de fondos comunes de inversión conformados con fondos propios del titular.

- Reintegros de IVA por operaciones con tarjetas.

- Operaciones con títulos, bonos, letras y obligaciones emitidas por la Nación, provincias, Ciudad Autónoma de Buenos Aires o municipios.

- Devoluciones por promociones de la propia billetera.

- Transferencias a cuentas donde el mismo titular figure como titular o cotitular.

- Transferencias por venta de inmuebles, bajo declaración jurada de que el vendedor no es habitualista.

- Transferencias por venta de otros bienes registrables, cuando el vendedor no es habitualista y es persona humana.

- Transferencias provenientes del exterior.

- Aportes de capital y suscripción de obligaciones negociables.

- Transferencias a fideicomisos estatales.

- Reintegros de obras sociales y empresas de medicina prepaga.

- Pagos de siniestros ordenados por aseguradoras.

- Indemnizaciones por expropiaciones u operaciones no alcanzadas.

- Transferencias dispuestas por juzgados en concepto de alimentos, jubilaciones, pensiones o indemnizaciones laborales.

- Restitución de fondos previamente embargados.

- Acreditaciones por Asignación Universal por Hijo.

- Subsidios, becas, planes sociales, tarjetas alimentarias, ingresos de emergencia y préstamos de la ANSES.

- Devoluciones de tributos dispuestas por agencias tributarias.

- Restituciones derivadas del «botón de arrepentimiento» en compras de bienes y servicios.

- Recaudaciones y liquidaciones de sistemas de pago con tarjeta alcanzadas por el régimen SIRTAC.

Para este tipo de operaciones, las wallets no serán tratadas como agentes recaudadores.

Se trata de una medida, publicada por ARBA y denominada como Sistema de Recaudación y Control de Acreditaciones en Cuentas de Pago (SIRCUPA), que genera incertidumbre en comercios y empresas, sobre todo las que dependen de billeteras virtuales para cobrar por determinados productos o servicios.

La aclaración de ARBA: «No hay ningún impuesto nuevo»

Tras conocerse la novedad, ARBA publicó una aclaración en su cuenta oficial de X. «Después del domingo, circuló una campaña de desinformación electoral que busca confundir a la gente. Lo aclaramos con todas las letras: no hay ningún impuesto nuevo en la Provincia», señaló.

La aclaración de ARBA sobre el pago de Ingresos Brutos en billeteras virtuales.

«El objetivo es ordenar el sistema y garantizar equidad: hasta ahora un contribuyente que operaba con un banco tenía retenciones, pero el que usaba billeteras no. Ahora todos van a tener el mismo tratamiento, como ya ocurre en otras 19 provincias del país», añade la publicación.

Y concluye: «Estas retenciones SOLO serán aplicadas a sujetos alcanzados por Ingresos Brutos. Es mentira que se vaya a aplicar a todas las billeteras virtuales».

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,ingresos brutos,billetera virtual,mercado pago,arba

ECONOMIA

JP Morgan publicó su balance y un dato preocupa a inversores: qué recomiendan hacer con su acción

El último balance presentado por JPMorgan Chase & Co. volvió a confirmar por qué el mayor banco de Estados Unidos sigue siendo una referencia obligada dentro del sistema financiero internacional. Los números del trimestre mostraron un desempeño operativo robusto, con avances en ingresos, márgenes y actividad comercial, aunque también dejaron en claro que el recorrido potencial de la acción es hoy más acotado que en otros momentos de su historia.

La lectura que hacen en la City porteña es que el negocio sigue sólido, la generación de resultados no muestra fisuras relevantes y el escenario macro acompaña, pero la valuación ya descuenta buena parte de esas fortalezas. En ese contexto, la recomendación para los inversores se vuelve más cautelosa que entusiasta.

Ingresos en alza

Durante el período, JP Morgan reportó ingresos por u$s46.770 millones, lo que implicó una suba del 7% frente al mismo tramo del año anterior. El desempeño superó levemente lo que esperaba el mercado y volvió a tener como principal motor a la banca de inversión, en particular al negocio de trading en acciones, que se vio favorecido por un entorno de mayor volatilidad y volumen operado en Wall Street.

A diferencia de otros bancos que mostraron resultados más irregulares, JP Morgan logró sostener un crecimiento equilibrado entre sus distintas líneas de negocio, lo que refuerza la percepción de un modelo diversificado y resistente a cambios bruscos en el ciclo financiero.

El resultado por acción informado fue de u$s4,63, una cifra que reflejó una baja interanual moderada. Sin embargo, ese número estuvo influido por un cargo extraordinario vinculado a la incorporación del negocio de tarjetas de crédito de Apple, que implicó una provisión relevante durante el trimestre.

Al excluir ese efecto puntual, el resultado operativo del banco mostró un nivel claramente superior, con un beneficio por acción que se ubicó en torno a u$s5,23, por encima de lo que anticipaban los analistas. En la City subrayan este punto como clave para interpretar correctamente el balance, ya que no hubo un deterioro estructural de la rentabilidad, sino un impacto contable concentrado en un evento específico.

Márgenes estables

Otro de los aspectos destacados del trimestre fue el comportamiento del ingreso financiero, que avanzó en línea con el crecimiento del crédito y una mejora en los márgenes. El banco logró sostener una rentabilidad saludable sobre sus activos, aun en un contexto de tasas que comienza a normalizarse en Estados Unidos.

El margen neto mostró una leve mejora y se mantuvo en niveles consistentes con un escenario de expansión moderada, sin señales de presión significativa por el lado del fondeo. Este punto es especialmente valorado por el mercado, dado que muchos competidores enfrentaron mayores dificultades para trasladar tasas a sus clientes sin afectar volumen. En términos de actividad, los préstamos crecieron a un ritmo de dos dígitos, superando las expectativas y confirmando que la demanda de crédito se mantiene firme tanto en el segmento corporativo como en el de consumo. Los depósitos, en tanto, mostraron una suba del 6%, en línea con lo esperado y sin tensiones visibles en la estructura de pasivos.

Este equilibrio entre crecimiento del crédito y estabilidad en los depósitos refuerza uno de los principales atributos de JP Morgan: su escala y su capacidad de absorber cambios en el entorno financiero sin comprometer liquidez ni rentabilidad.

Uno de los puntos que generó mayor atención fue el aumento de las provisiones por incobrabilidad, que alcanzaron el nivel más alto desde la pandemia. Sin embargo, desde la City remarcan que este incremento estuvo explicado casi en su totalidad por el mismo factor extraordinario vinculado al negocio de tarjetas.

Al aislar ese efecto, el banco incluso mostró una liberación marginal de reservas, lo que sugiere que la calidad de la cartera se mantiene bajo control. Los indicadores de morosidad acompañaron esa lectura, con ratios que se mantuvieron estables o incluso levemente mejores que en períodos anteriores.

Más allá de los números del trimestre, el mercado puso especial atención en el mensaje hacia adelante. JP Morgan ratificó proyecciones que implican un crecimiento sostenido del ingreso financiero y una expansión moderada del gasto, coherente con un escenario de mayor actividad económica.

El CEO, Jamie Dimon, volvió a describir a la economía estadounidense como resiliente, sostenida por el consumo y la inversión empresarial, aunque advirtió sobre riesgos latentes asociados a la geopolítica, la inflación persistente y los niveles elevados de valuación en los mercados financieros.

Qué recomienda hacer la City con JP Morgan

A pesar del balance sólido, la reacción de la acción fue moderada y, en algunos momentos, negativa. Los papeles llegaron a ceder algo más del 3% tras la publicación de resultados, una señal de que buena parte de las buenas noticias ya estaban incorporadas en el precio.

Actualmente, JP Morgan cotiza con múltiplos superiores a su promedio histórico y también por encima de varios de sus competidores directos. Desde una perspectiva estrictamente de valuación, no se trata de una acción barata, aunque sí de una de las más sólidas del sector financiero internacional.

El precio objetivo promedio se ubica apenas por encima de la cotización actual, lo que deja un potencial de suba cercano al 2%, claramente más limitado que en otras etapas del ciclo.

Con este escenario, la recomendación que prevalece entre los grandes brókers es mantener la posición. JP Morgan sigue siendo vista como una acción núcleo, adecuada para carteras que buscan exposición a la banca estadounidense con bajo riesgo y elevada previsibilidad.

Sin embargo, el mensaje es de fondo, es que no es momento de comprar agresivamente, la solidez del negocio está fuera de discusión, pero el precio ya refleja gran parte de esas virtudes.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,cedear,city,inversión,banco

ECONOMIA

El Gobierno renovó casi el 100% de los vencimientos de deuda y no liberó pesos al mercado

El gobierno de Javier Milei afrontó la primera licitación de deuda en pesos de 2026 y logró refinanciar casi el 100% de los vencimientos por más de $9,6 billones, aunque a costa de ofrecer mayores rendimientos. De esta manera, el Ministerio de Economía no liberó liquidez en un mercado que, en las últimas jornadas, estuvo dominado por la fluctuación de la tasa de interés ante la escasez de pesos.

“La Secretaría de Finanzas anuncia que en la licitación del día de hoy adjudicó un total de $9,37 billones habiendo recibido ofertas por un total de $10,06 billones. Esto significa un rollover de 98% sobre los vencimientos del día de la fecha», informó Economía.

La propuesta para esta subasta incluía letras capitalizables, bonos indexados por inflación, instrumentos atados al dólar y alternativas a tasa fija. El objetivo oficial era estirar los plazos de los compromisos. También apuntaba a disminuir el costo financiero de la deuda, algo que finalmente no consiguió. A continuación, se detalla el monto y la tasa adjudicado a cada instrumento:

Tasa Fija

- S27F6: $2,85 billones 3.39% TEM, 49.16% TIREA.

- S29Y6: $2,96 billones 2.86% TEM, 40.19% TIREA.

- S30N6: $0,26 billones 2.51% TEM, 34.57% TIREA.

- T30J7: $0,38 billones 2.58% TEM, 35.75% TIREA.

CER

- X29Y6: $0,95 billones a 6.92% TIREA.

- X30N6: $0,09 billones a 7.06% TIREA.

- TZX27 $0,08 billones a 7.18% TIREA.

- TZX28: $0,16 billones a 8.32% TIREA.

TAMAR

- M31G6: $1,45 billones con un margen de 5.55%.

Dólar Linked

- D27F6: $0,19 billones a 9,23% TIREA.

- D31M6: desierta.

En concreto, la tasa fija del instrumento licitado más corto, con vencimiento a 2027, escaló hasta 49,16% anual, cuando la inflación corre a una velocidad de 31,5%. Esto implica que el Tesoro prefirió elevar el retorno y no inyectar pesos en el mercado, mientras el Banco Central de la República Argentina (BCRA) lo hace vía compra de dólares en el mercado cambiario. En efecto, la autoridad monetaria se hizo de USD 187 millones este miércoles y acumula USD 515 millones desde la puesta en marcha del nuevo esquema cambiario a comienzos de enero.

“Me parece un buen resultado, el Gobierno logra un roll over cercano al 100%, algo que a priori parecía difícil dado cierto signos de falta de liquidez en el sistema. También se siguen mejorando los plazos. Las tasas si subieron respecto a la última licitación, algo que ya veíamos en el mercado secundario, la tasa más corta bastante alta (3,4% mensual) pero tienden a normalizarse en las letras un poco más largas (2,5%)“, indicó el economista Federico Machado en diálogo con Infobae.

En tanto, el economista jefe de PUENTE, Eric Ritondale, consignó que oferta pública de títulos en pesos “dejó una lectura sobre el comportamiento de los inversores en un contexto de liquidez aún muy ajustada y con la inflación sorprendiendo al alza con el dato de diciembre conocido ayer”.

“La licitación confirma que la liquidez sigue siendo el principal condicionante del mercado local y que, en este contexto, el Tesoro sostiene el rollover apoyándose en instrumentos de corta duración e indexados, que capturan un mayor interés entre inversores regulados, mientras que la extensión de plazos continúa siendo gradual y acotada», planteó.

En síntesis, Ritondale plasmó que el resultado arroja una serie de definiciones sobre el humor de los inversores: “Demanda defensiva, duración todavía relativamente corta, elevado interés por TAMAR y tasa fija corta, y un mercado que sigue priorizando liquidez y flexibilidad por sobre apuestas de más largo plazo, en un entorno donde las condiciones de liquidez se mantienen astringentes”.

Por su parte, el asesor financiero y magíster en Finanzas, Nahuel Bernues, opinó que “prácticamente no se dejaron pesos en la calle en la licitación de hoy”. “Se logró una vez más seguir estirando duration. Tasas un poco más altas que en licitaciones anteriores. En el medio, salió el dato de inflación de 2,8%, las TEMS siguen marcando una tasa real positiva lógica“, expresó.

Bajo la consideración de la analista financiera Elena Alonso, el resultado de la licitación “confirma financiamiento sin estrés y buen apetito por pesos”. En tal sentido, la especialista remarcó que la “baja y compresión de tasas en LECAP/BONCAP refleja expectativas de inflación en descenso” y un CER moderado indica cobertura selectiva, sin demanda defensiva».

A la vez, Alonso planteó que “la TAMAR fuerte muestra preferencia bancaria por tasa variable y el dollar linked marginal refuerza que no hay presión por cobertura cambiaria». “En conjunto, el mercado valida la estrategia oficial y muestra mayor confianza en el esquema macro, con cautela pero sin señales de tensión”, sumó.

A juicio de Martín de la Fuente, de Adcap Grupo Financiero, el principal condicionante de la subasta “era el nivel de depósitos del Tesoro, que contaba únicamente con ARS 3,1 billones, por lo que no se podía esperar un rollover bajo en un contexto donde el mercado demanda pesos, dadas las restricciones de liquidez del Tesoro”.

“Por el lado de la tasa, era esperable un aumento respecto al nivel de corte de la última licitación, ya que la dinámica de las últimas semanas mostró cierta descompresión en las curvas de bonos en pesos, lo que implica mayores tasas de corte en el primario. La tasa promedio ponderada por valor efectivo adjudicado (considerando únicamente instrumentos a tasa fija) se ubicó en 3,06% TEM. El plazo promedio de emisión mostró una leve caída, pasando de 246 días a 124 días”, analizó de la Fuente.

La licitación se llevó a cabo en un contexto caracterizado por la escasez de pesos en el sistema financiero, reflejada en el reciente incremento de las tasas de interés. De hecho, las cauciones -préstamos bursátiles- llegaron a tocar un pico de 110% anual para luego estabilizarse cerca del 25%. Según analistas, este panorama agregaba un elemento de incertidumbre en la previa, ya que podía afectar tanto la participación de los inversores como las tasas que el Tesoro deba aceptar para alcanzar un nivel elevado de renovación.

El Tesoro buscaba conseguir una renovación significativa de los vencimientos y una demanda sólida para los instrumentos propuestos, con el fin de transmitir al mercado la percepción de que existe liquidez y capacidad para seguir financiando al Estado sin presiones adicionales sobre las tasas o el tipo de cambio.

El mercado siguió de cerca el porcentaje de renovación que alcanzara el Gobierno y la señal que dejaría la tasa de interés validada en la licitación. El resultado positivo en el rollover alivia necesidades financieras inmediatas y puede contribuir a moderar la tensión en el mercado de pesos.

Florencia Iragui, economista de LCG, calculó que entre enero y marzo los vencimientos con el sector privado suman cerca de $72 billones, mientras que en abril y junio se ubican en torno a $20 billones cada uno. En mayo, el monto es más bajo, alrededor de $8 billones. Estas cifras suponen que el Banco Central no tuvo intervención en el mercado secundario con los títulos canjeados previamente. De esta manera, los compromisos en el primer semestre de 2026 ascendían a $100 billones antes de la licitación de este miércoles.

Corporate Events,South America / Central America,Government / Politics

ECONOMIA

«Mayor oferta y precios más competitivos»: Caputo habló de la quita de aranceles para celulares

Desde este miércoles, el Gobierno eliminará los aranceles para la importación de celulares y el ministro de Economía afirmó que puede repercutir en precios

14/01/2026 – 17:43hs

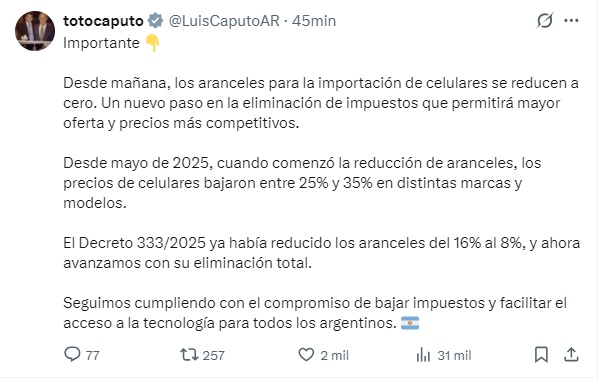

El ministro de Economía Luis Caputo destacó la quita de aranceles para la importación de celulares que comienza a regir desde este jueves 15 de enero y que podría redundar en «mayor oferta y precios más competitivos».

En un mensaje en redes, Caputo se sumó al jefe de Gabinete Manuel Adorni, quien también se había expresado al respecto. De esta manera, se espera que en los próximos días se refleje esta quita de impuestos en una baja de los precios de algunos modelos.

El mensaje de Luis Caputo por la quita de aranceles para importar celulares

El mensaje de Luis Caputo sobre la quita de aranceles para la importación de celulares

«Desde mañana, los aranceles para la importación de celulares se reducen a cero. Un nuevo paso en la eliminación de impuestos que permitirá mayor oferta y precios más competitivos», escribió Caputo.

Y destacó: «Desde mayo de 2025, cuando comenzó la reducción de aranceles, los precios de celulares bajaron entre 25% y 35% en distintas marcas y modelos. El Decreto 333/2025 ya había reducido los aranceles del 16% al 8%, y ahora avanzamos con su eliminación total».

«Seguimos cumpliendo con el compromiso de bajar impuestos y facilitar el acceso a la tecnología para todos los argentinos«, concluyó.

Por su parte, Adorni había publicado un mensaje similar: «A partir de mañana, los aranceles de importación de celulares pasarán a ser del 0%. Menos impuestos, más competencia y mejores precios para todos. Dios bendiga a la República Argentina».

Quita de aranceles: qué puede pasar con los precios de los celulares

Para entender el impacto de la eliminación de aranceles de importación para los celulares, lo que entra en vigor este jueves 15 de enero, es fundamental analizar la brecha de precios que ha existido históricamente con Chile y Brasil, y la baja que se espera con la desaparición de ese impuesto.

Por un lado, se busca que marcas que no producen en el país (como Apple o modelos específicos de alta gama de Samsung y Motorola) entren con precios más cercanos a los de la región.

Por otra parte, se espera el ingreso oficial de marcas que antes solo llegaban por contrabando o importadores pequeños, como modelos específicos de Xiaomi o Google Pixel.

Cómo queda Argentina en la comparación con Chile

Antes de esta baja final al 0% de los aranceles, la diferencia de precios con los países vecinos era notable, especialmente en la «gama alta» que no siempre se ensambla íntegramente en el país, como el IPhone. Estos son algunos ejemplos de precios promedio:

iPhone 16 Pro Max: Argentina u$s2.577, Chile u$s944 y Brasil u$s1.297.

Samsung Galaxy S25 Ultra: Argentina $2.699.000 1.469.990 pesos promedio, y en Brasil no se consigue.

En el caso de Samsung, la brecha es menor que en iPhone porque Samsung cuenta con ensamble en Tierra del Fuego, lo que ya le permitía evitar ciertos impuestos que Apple (100% importado) sí pagaba.

Cuánto debería bajar el precio con el Arancel Cero

El Gobierno y los distribuidores proyectan una baja promedio del 30% en el precio final de los equipos importados. Lo siguiene ocurre aplicando esta proyección a modelos específicos:

iPhone 16 Pro Max: un equipo que hoy ronda los $2.125.000 (al contado) podría situarse cerca de los $1.720.000.

Aunque sigue siendo más caro que en Chile (por costos logísticos e IVA), la diferencia dejaría de ser del doble para pasar a una brecha de 20-25%.

Samsung Galaxy S25: al tener beneficios por ser producido en el sur, su baja podría ser menos agresiva que la del iPhone, pero se espera que los modelos importados presionen a los nacionales a bajar sus precios para no perder mercado.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,celular,precios,luis caputo

CHIMENTOS2 días ago

CHIMENTOS2 días agoLa triste despedida de Jorge “Corcho” Rodríguez a Pía, su asistente por 30 años: “Gracias por tu amor”

POLITICA2 días ago

POLITICA2 días agoLa AFA giró US$8 millones a cinco empresas en Miami que ya no existen: un argentino disolvió hace seis días una firma clave

POLITICA2 días ago

POLITICA2 días agoIncendios en Chubut: el fiscal general aseguró que el responsable podría recibir hasta 20 años de prisión