ECONOMIA

Mercado Pago ofrece créditos a tasa 0% para emprendedores: requisitos y cómo solicitarlo

Este programa se enmarca dentro de la estrategia «Dinero Plus», cuyo objetivo es impulsar el crecimiento de pequeños negocios en Mercado Libre

12/09/2025 – 11:49hs

Mercado Pago, la billetera digital integrada al ecosistema de Mercado Libre, anunció una nueva herramienta financiera pensada para emprendedores, vendedores y prestadores de servicios que operan en sus plataformas. Se trata de una línea de créditos a tasa cero que puede alcanzar montos de hasta $10 millones, con acreditación inmediata y devolución en plazos cortos.

¿En qué consiste el crédito a tasa 0% de Mercado Pago?

La iniciativa busca fortalecer el capital de trabajo de pequeños y medianos negocios digitales. El dinero puede destinarse a:

-

Compra de mercadería e insumos.

-

Inversión en infraestructura o herramientas.

-

Desarrollo de campañas promocionales.

-

Pagos a proveedores y servicios vinculados al negocio.

A diferencia de los créditos tradicionales, este programa ofrece plazos de devolución reducidos, que van de 1 a 4 semanas, permitiendo un flujo constante de capital para los usuarios.

Requisitos para acceder al préstamo de Mercado Pago

El beneficio no está disponible de manera generalizada. Solo podrán solicitarlo quienes cumplan con ciertos parámetros definidos por la plataforma:

-

Volumen de ventas: se requieren al menos dos meses consecutivos con ventas promedio de $50.000 o más, realizadas en Mercado Libre o mediante cobros en la app de Mercado Pago.

-

Historial crediticio positivo: haber cumplido en tiempo y forma con créditos anteriores dentro de la plataforma.

-

Reputación comercial: en el caso de vendedores de Mercado Libre, mantener una calificación positiva, basada en la puntualidad de las entregas, atención al cliente y satisfacción general de los compradores.

Cómo solicitar el crédito desde la app

El proceso es 100% digital y se realiza desde la aplicación de Mercado Pago:

-

Ingresar a la sección «Créditos» dentro de la app.

-

Verificar si la opción aparece disponible (depende de una evaluación automática del perfil del usuario).

-

Seleccionar el monto y plazo de devolución deseado.

-

Aceptar la propuesta enviada por Mercado Pago, que puede notificarse en la app o por correo electrónico.

-

Una vez aceptada, el dinero se acredita de inmediato en la cuenta digital del solicitante.

Condiciones de uso y devolución

-

El crédito está destinado exclusivamente a fines comerciales.

-

Puede utilizarse directamente desde la billetera virtual para pagar proveedores, contratar servicios o transferir fondos a cuentas bancarias vinculadas.

-

No se aplican cargos adicionales por retiro.

-

Los plazos de devolución varían entre 1 y 4 semanas, con posibilidad de acceder a nuevas líneas tras el cumplimiento de la obligación.

Dinero Plus: la apuesta de Mercado Pago al financiamiento digital

Este programa se enmarca dentro de la estrategia «Dinero Plus», cuyo objetivo es impulsar el crecimiento de pequeños negocios que operan en el ecosistema Mercado Libre.

El sistema de evaluación es automático y se actualiza de manera periódica. En función del comportamiento financiero y comercial de cada usuario, se habilitan nuevas propuestas de crédito personalizadas.

Una alternativa frente al crédito bancario tradicional

Con esta herramienta, Mercado Pago busca dar respuesta a un segmento de emprendedores y comerciantes que suele enfrentar barreras para acceder al financiamiento bancario por los altos requisitos documentales, garantías y tiempos de aprobación.

En cambio, esta propuesta se distingue por ser rápida, digital y sin trámites presenciales, lo que la convierte en una solución práctica para quienes necesitan capital inmediato para mantener el ritmo de sus operaciones.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,mercado pago

ECONOMIA

Volvió a caer el empleo privado formal en noviembre: cuántos trabajos se perdieron y en qué sectores

(Imagen Ilustrativa Infobae)

El empleo asalariado registrado en el sector privado volvió a caer en noviembre pasado 0,2% respecto al mes anterior, lo que se tradujo en la eliminación de 13.100 puestos laborales, de acuerdo al informe dado a conocer este martes por la Secretaría de Trabajo, Empleo y Seguridad Social.

El número total de asalariados privados formales se ubicó en 6,19 millones. La serie desestacionalizada mostró que el empleo privado formal perdió 86.000 empleos entre junio y noviembre del año pasado y se ubicó 3% por debajo del nivel de noviembre del año anterior. El volumen actual es el más bajo desde junio de 2022.

La tendencia de retracción se consolidó desde septiembre de 2023, cuando comenzó una etapa de destrucción neta de puestos que se acentuó en el primer trimestre de 2024. Desde abril de 2024, la contracción moderó su ritmo, aunque en los últimos seis meses la dinámica negativa reapareció y acumuló una pérdida significativa en el segmento privado.

En términos interanuales, el empleo asalariado en el sector privado cayó 1,3%, lo que implicó 78.800 empleos menos que en noviembre de 2024. La caída incluyó todas las categorías del empleo asalariado: el sector público perdió 0,9% y el trabajo en casas particulares bajó 1,2%.

Según el análisis de la consultora Politikon Chaco, la serie desestacionalizada de empleo asalariado privado formal se ubicó 3% por debajo del nivel observado en noviembre de 2023, lo que representó una pérdida acumulada de 192.328 empleos en el segmento privado formal durante la actual gestión.

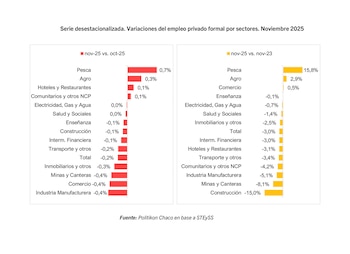

El informe oficial detalló que la caída mensual de empleo privado formal fue generalizada entre las ramas productivas. Ocho sectores redujeron el número de trabajadores, dos se mantuvieron estables y cuatro lograron aumentos. Los sectores que sumaron personal respecto al mes anterior fueron Pesca (0,7%), Agricultura, ganadería, caza y silvicultura (0,3%), Hoteles y restaurantes (0,1%) y Servicios comunitarios, sociales y personales (0,1%). Suministro de electricidad, gas y agua y servicios sociales y de salud no mostraron cambios.

Las ramas que lideraron la baja mensual fueron Industrias manufactureras (-0,4%), Comercio y reparaciones (-0,4%), Explotación de minas y canteras (-0,4%) y Actividades inmobiliarias, empresariales y de alquiler (-0,3%). En términos interanuales, solo cuatro sectores presentaron balance positivo: Pesca (3,3%), Suministro de electricidad, gas y agua (0,6%), Comercio y reparaciones (0,3%) y Enseñanza (0,2%). Las caídas más marcadas se observaron en explotación de minas y canteras (-8,1%), industrias manufactureras (-3,1%), intermediación financiera (-2,7%) y servicios comunitarios, sociales y personales (-1,7%).

A la vez, el informe de Politikon Chaco destacó que si se comparan los niveles de empleo de noviembre 2025 respecto a noviembre del 2023, mes previo al cambio de gobierno, son once los sectores que presentan caídas y solo tres los que muestran mejoras. En ese marco, la Construcción sigue siendo el sector de mayor perdida de puestos de trabajo (-15,0%).

La dinámica del empleo mostró caídas generalizadas a nivel provincial. Diecinueve de las veinticuatro jurisdicciones registraron una contracción mensual, mientras que solo cuatro presentaron un aumento: Neuquén (0,8%), Jujuy (0,5%), Entre Ríos (0,3%) y Tucumán (0,3%). Santa Fe mantuvo estabilidad. Las provincias más afectadas fueron Formosa (-1,1%), Tierra del Fuego (-1,0%), Catamarca y San Juan (-0,8%), Corrientes y La Rioja (-0,7%).

En la comparación anual, solo Santiago del Estero (2,9%), San Juan (2,6%) y Neuquén (0,8%) lograron crecer, mientras que Santa Cruz (-10,8%), Chubut (-6,4%), La Rioja (-5,1%) y Tierra del Fuego (-5,0%) registraron las mayores bajas.

El informe de la Secretaría de Trabajo señaló que la remuneración nominal bruta promedio en noviembre alcanzó $1.836.177, con un incremento interanual de 30,1%. La mediana salarial fue de $1.394.745, con una suba de 29,5% respecto al año pasado.

El total de personas con trabajo registrado en el país llegó a 12,85 millones, con una baja de 0,1% en relación a octubre (6.700 personas menos). De ese total, 10,03 millones correspondieron a empleo asalariado (privado, público y casas particulares) y 2,81 millones a trabajo independiente.

Dentro del universo de trabajadores independientes, los monotributistas crecieron 4,2% interanual en noviembre, lo que representó 88.600 personas más. El segmento de monotributistas sociales aumentó 3,5% respecto a octubre, aunque cayó 61,9% en la comparación anual, debido a cambios normativos. Los autónomos bajaron 1,2% interanual. El trabajo independiente en su conjunto mostró una caída de 10,2% en la comparación anual, condicionada por la fuerte baja en la categoría social del monotributo.

Así, resaltó la consultora, el total de trabajadores independientes se ubicó en 2,82 millones, de los cuales 2,17 millones corresponden a monotributistas, 393.000 a autónomos y 248.900 a monotributistas sociales.

Por otra parte, la Encuesta de Indicadores Laborales (EIL) de diciembre reflejó una caída del empleo de 0,2% con relación al mes anterior. Con este valor se vuelve a registrar merma del empleo, como ha sucedido en casi todos los meses del año; solo en enero, junio y octubre se registraron expansiones de escasa magnitud. En términos interanuales, se observa un descenso de más de un punto porcentual en relación al mes de diciembre de 2024.

EFE/EPA/Jim Lo Scalzo

La cartera laboral explicó que el retroceso del empleo privado formal se vinculó con un aumento de las desvinculaciones de personal, que subieron 13% respecto al mes previo, mientras que las incorporaciones solo aumentaron 5%. La tasa de salida (2,1) superó la tasa de entrada (1,9) y la incidencia de despidos incausados se incrementó a 0,8 cada 100 trabajadores.

Por sector, el informe de la EIL mostró que Comercio, restaurantes y hoteles creció 0,4% en diciembre, mientras que Servicios financieros y a las empresas subió 0,1%. En sentido opuesto, la construcción cayó 1,8%, los servicios sociales y comunales bajaron 0,3%, la industria manufacturera perdió 0,6% y el transporte retrocedió 0,2%. En el año, solo el rubro comercio, restaurantes y hoteles mostró saldo positivo.

El empleo se sostuvo en empresas con más de 200 trabajadores y cayó 0,3% en las pequeñas y medianas. En todos los segmentos empresariales, el saldo resultó negativo en relación a diciembre de 2024. Las expectativas netas de contratación para el trimestre siguiente se ubicaron en terreno levemente positivo, con el 4,5% de las empresas anticipando cambios: 2,7%, aumentos y 1,8%, reducciones.

Empleo,sector privado,asalariados,economía,trabajo,diagrama,estadísticas,datos,tendencia,mercado laboral

ECONOMIA

Los gremios que le ganaron o empataron la inflación de enero 2026

Que los aumentos salariales puedan ganarle hoy a la inflación en la Argentina es un privilegio para unos pocos (y para cada vez menos) trabajadores. El Insitituto Nacional de Estadística y Censos (INDEC) relevó 2,9% de incremento intermensual del Índice de Precios al Consumidor (IPC) en enero 2026, en tanto que su par porteño anunció ayer que la inflación fue de 3,1% en CABA en el mismo período.

La suba estuvo incluso por delante de las previsiones del Relevamiento de Expectativas de Mercado (REM) que conduce el Banco Central: 33 consultoras y centros de investigación locales e internacionales y 12 entidades financieras de Argentina esperaban de media un 2,4% respecto de diciembre último. Sin proyecciones ajustadas al avance real de los precios, fue casi imposible que se previeran ajustes salariales en línea con ello.

Mientras tanto, los sindicatos pelean este mes otra batalla lejos de las paritarias, en contra de la reforma laboral que amenaza con abolir regímenes profesionales, pagos a cajas profesionales, ítems importantes de las indemnizaciones por despido sin justa causa, los límites a la jornada laboral, el pago de untraactividad, entre otros derechos clave de los trabajadores en la Argentina.

El Gobierno insiste en que reducir el costo y el riesgo para el empleador al contratar motivará una suba en el empleo registrado. Los empleadores en muchos casos se han manifestado en contra de la reforma laboral, piden rebajas de impuestos y «nivelar la cancha» para competir con las importaciones. Hay cierres y despidos masivos en empresas de alimentación, indumentaria, calzado, además de áreas como la docencia, la salud y la ciencia. Todo ello tambien juega en contra del poder de negociación salarial de los gremios.

Con este caldeado clima de inicio de año -que incluyó amenazas de paro, movilizaciones al Congreso este miércoles, y hasta un frustrado intento de actualizar el mecanísmo del cálculo de la inflación oficial-, los siguientes son los gremios que incluso si no le ganaron al IPC del INDEC, salieron mejor parados gracias a sus paritarias.

Trabajadores del Plástico

La Unión Obreros y Empleados del Plástico (UOYEP) acordó un nuevo incremento salarial del 13,25% en total para los trabajadores nucleados en el Convenio Colectivo de Trabajo N° 797/22. Las subas escalonadas se aplicaron entre septiembre último y febrero. Del mismo, 3,9% corresponde al sueldo de febrero que se paga en marzo.

A la vez, los trabajadores del plástico cobrarán una suma extra de 30.000 pesos hasta febrero 2026 inclusive.

SMATA

El Sindicato de Mecánicos y Afines del Transporte Automotor (SMATA), en negociación con la Cámara Argentina de Verificadores de Automotores (CAVEA), consiguió para los afliados del convenio 594/10 un aumento remunerativo de 7,7% que será pagado completo a partir de enero y tendrá vigencia hasta marzo de 2026, sin que se acumulen pagos mensualmente. Por el momento, este porcentaje deja a los trabajadores por encima de la inflación oficial.

También se definió seguir pagando el bono alimentario y las partes volverán a reunirse a partir del 1 de abril del corriente.

Mineros

La Asociación Obrera Minera Argentina (AOMA) consiguió una mejora para el convenio colectivo de trabajo 36/89 de la rama de Cal y Piedra, en tres cuotas, de las cuales restan los siguientes incrementos:

- 3,5% en febrero

- 3% en marzo.

Y para la rama de Molienda de Minerales y Afines (CCT 37/89), habrá eventualmente una mejora del 8 por ciento.

Las partes convinieron reunirse nuevamente a partir de los primeros días de abril, en el marco de la paritaria, a los efectos de analizar las variables económicas y los salarios.

Gremios que «empataron» la inflación

A fines de 2024, la Asociación Bancaria que dirige Sergio Palazzo acordó definir los primeros ajustes salariales de 2025 mediante un mecanismo que los atara a la evolución del Índice de Precios al Consumidor (IPC) que publica mes a mes el Instituto Nacional de Estadística y Censos (INDEC). Al ver la efectividad de ese método, se mantuvo hasta el día de la fecha. Por eso, los bancarios empatarán el mes que viene el avance de 2,9% del IPC. Las partes acordaron retomar la negociación paritaria en la segunda quincena de marzo de 2026.

De la misma manera, la Unión Obrera Salinera Argentina (UOSA) cerró una paritaria que comprende los meses desde noviembre 2025 a marzo 2026 inclusive. Se pactó que los trabajadores verán un nuevo incremento en los sueldos de marzo, en línea con el IPC acumulado del INDEC. En este caso, eventualmente los trabajadores de esta actividad lograrían ponerse a la par del avance de los precios.

¿Qué pasó con los empleados fuera de convenio?

Las principales consultoras de compensaciones y beneficios que operan en la Argentina, encontraron que en 2025 los aumentos de sueldo promedio para empleados fuera de convenio quedaron uno o dos puntos por debajo de la inflación oficial para ese lapso.

El dato más reciente fue de PwC Argentina, que indicó que los profesionales y ejecutivos tuvieron alzas de 29,56% interanual en 2025. WTW y Randstad consignaron que en la mayoría de los casos se dio una suba de entre 30% y 30,5% anual de mediana. El IPC, por su parte, totalizó 31,5 por ciento.

Sin embargo, la novedad más importante es que, a diferencia de lo que ocurrió en años recientes cuando los sueldos perdían la batalla, esta vez la gran mayoría de las grandes compañías y multinacionales no tienen la intención de compensar esa pérdida con unos puntos extra de aumento salarial en 2026. Por el contraron, la estrategia será nuevamente la de seguir la línea del IPC, y aplicar mejoras «a punta de láser», en lugar de dar aumentos generalizados.

Solo el 16% de las compañías relevadas indicó que tratará de recuperar esa diferencia con un «catch-up» este año, en tanto que otro 28% aún está analizando la medida y el 56% restante manifestó que no tomará acciones al respecto.

De cara a 2026, PWC dice que las empresas proyectan un ajuste salarial anual del 23% y una inflación esperada en torno a ese mismo valor. La consultora afirmó que la mayoría darán de media un 12% de aumento en el primer semestre del año. De hecho, un 32% de las que participaron de la encuesta planeaban alzas salariales en enero 2026.

La buena noticia es que muchos de los principales gremios del país convinieron con las cámaras empresarias retomar en marzo las negociaciones, por lo que se puede esperar que los ajustes salariales incluyan algún tipo de recomposición por el poder adquisitivo perdido en los primeros meses del año. En ese caso, el acuerdo paritario podría repercutir también en aquellos empleados no convencionados.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,salario,sueldo,paritaria,gremio,sindicato,inflación,indec

ECONOMIA

Descuentos de hasta 30% para comprar útiles y libros escolares: quiénes pueden acceder y hasta cuándo

El Banco Nación lanzó una serie de promociones especiales orientadas a las familias que se preparan para el comienzo de las clases. La campaña, bajo el lema “Vuelta al Cole”, incluye descuentos de hasta 30% y opciones de pago en cuotas para rubros centrales como librerías, indumentaria y jugueterías. Esta batería de beneficios estará disponible durante febrero, en fechas seleccionadas, y se organiza en distintos segmentos, según el tipo de compra.

Entre los principales puntos, la entidad estableció que los días 11, 12, 13, 18, 19 y 20 del mes corriente se podrán acceder a descuentos exclusivos en compras realizadas con tarjetas de crédito Visa y Mastercard a través de la aplicación MODO BNA+. En el rubro Librerías, que abarca útiles escolares, artículos de arte, insumos comerciales, textos y papelería, los clientes obtendrán un 20% de descuento. Para quienes elijan productos de indumentaria —incluyendo ropa infantil, deportiva, escolar, uniformes y calzado— el descuento será del 25 por ciento. Estas oportunidades cuentan con un tope de reintegro de $20.000 por transacción, además de la posibilidad de pagar en hasta 6 cuotas sin interés.

El Banco Nación incluyó una ventaja adicional para quienes cobran sus haberes en la entidad: un ahorro extra del 5% sobre el total de cada compra, acumulable con los descuentos mencionados. De este modo, los clientes con acreditación de sueldos pueden acceder a un mayor beneficio en el proceso de equipar a sus hijos para el regreso a clases.

La campaña también contempla propuestas para los sábados 14, 21 y 28 de febrero. En esas fechas, los usuarios encontrarán descuentos del 10% en los rubros Librerías y Jugueterías, siempre que utilicen tarjetas de crédito Visa y Mastercard a través de MODO BNA+. El tope de reintegro para estas compras es de $10.000 por operación y el plazo de pago puede extenderse hasta 3 cuotas sin interés, lo que amplía las alternativas para quienes buscan organizar sus gastos escolares.

Otra alternativa relevante dentro de la oferta del BNA se activa entre el 9 y el 13 de febrero en la Tienda BNA+. Durante ese periodo, los usuarios podrán adquirir productos en hasta 24 cuotas sin interés, siempre que realicen la operación a través de MODO BNA+ y utilicen tarjetas Visa o Mastercard emitidas por la entidad. Además, los clientes que perciben su salario en el banco suman un 20% de descuento adicional, con un tope de $15.000 por persona.

Desde la entidad explicaron que la campaña busca brindar alternativas de financiación y ahorro para el inicio del año escolar. Los descuentos y los planes de cuotas están enfocados en los rubros de mayor demanda durante febrero, lo que responde a la necesidad de las familias de cubrir gastos en útiles, uniformes y artículos escolares sin que esto impacte de manera directa en su economía cotidiana.

El beneficio del tope de reintegro por compra permite que los usuarios puedan planificar el gasto según el segmento elegido, ya sea en librerías, indumentaria o jugueterías. El uso de MODO BNA+ como canal de pago resulta clave para acceder a todas las promociones, lo que impulsa la utilización de la aplicación y centraliza la operatoria en el entorno digital del banco.

La posibilidad de pagar en hasta 6 cuotas sin interés en los rubros más demandados y de extender el financiamiento a 24 cuotas en la Tienda BNA+ facilita la planificación financiera de quienes deben afrontar varios gastos al mismo tiempo. El esquema de descuentos acumulables para quienes reciben sus haberes en el Banco Nación representa un incentivo adicional y refuerza la propuesta de valor de la entidad en el contexto del inicio escolar.

En el caso de los sábados especiales, los descuentos en Librerías y Jugueterías ofrecen una alternativa para quienes buscan equipar a los niños con artículos para el colegio o adquirir elementos recreativos, con la posibilidad de aprovechar un reintegro de hasta $10.000 por compra y la opción de abonar en 3 cuotas sin interés.

La campaña “Vuelta al Cole” se dirige a un universo amplio de clientes y usuarios de Banco Nación, con una estructura de beneficios que contempla tanto la compra presencial como la operación online, siempre a través de MODO BNA+. Los descuentos, los topes de reintegro y las diferentes opciones de cuotas responden a la dinámica de consumo de este período, especialmente en un contexto en que la organización del presupuesto escolar resulta central para muchas familias.

aula,escuela,educación,histórica,vacía,pizarrón,escritorios de madera,mapas,nostalgia,patrimonio educativo

ECONOMIA3 días ago

ECONOMIA3 días agoEl sector industrial advierte que la apertura económica exige eliminar las distorsiones internas

POLITICA1 día ago

POLITICA1 día agoAcuartelamiento policial en Santa Fe: reclamo salarial y temor a un conflicto nacional de seguridad

ECONOMIA3 días ago

ECONOMIA3 días agoArgentina usa la canasta más vieja de la región: así mide el INDEC frente a países vecinos