ECONOMIA

El estudio sobre la minería mundial que anticipó la continuidad de la fiebre del oro

La industria minera global afronta un escenario de transformación profunda, impulsada por mega-tendencias como la urbanización, la transición energética y la evolución tecnológica, a la vez que enfrenta desafíos de concentración geográfica, volatilidad de precios y nuevas exigencias sociales y ambientales, dice un estudio de la consultora internacional PwC que analizó los resultados que obtuvieron en 2024 las 40 principales compañías mineras globales.

Una constatación básica del estudio, del que participaron expertos en minería de la consultora de todas las regiones del mundo, es que en tal entorno y excluyendo aquellas dedicadas al oro, las mineras vieron caer 3% sus ingresos y 10% su Ebitda (ganancias antes de impuestos, intereses y amortizaciones).

De hecho, el Ebitda promedio de las mineras no auríferas cayó desde 24% en 2023 a 22% el año pasado, mientras las auríferas se beneficiaron de los precios récord del metal precioso, sus ingresos crecieron el 15% y su Ebitda mejoró un 32% “gracias al apalancamiento operativo”.

El informe muestra claramente esa divergencia: al distinguir para los años 2022 a 2024 los ingresos de las mineras entre auríferas y no auríferas muestra que mientras para las primeras el Ebitda creció sin pausa, de unos USD 40.000 millones en 2022 a cerca de USD 100.000 millones en 2023, los de las demás mineras cayeron de cerca USD 450.000 millones en 2022, a unos USD 370.000 millones en 2024 (ver abajo)

El estudio analizó la minería mundial en función de los “dominios” (Domains) o usos de los diferentes minerales: qué cosas se producen (Make) o construyen (Build) con ellos, su aporte o no a la movilidad (Move), a la generación de energía (Fuel & Power), a la alimentación (Feed) y al cuidado (Care).

Cada uno de estos ámbitos –dice- depende de productos extraídos de la tierra, cuya demanda varía en función de las transformaciones de la economía mundial. La concentración geográfica de reservas y producción de minerales suma una capa de complejidad: algunos países dominan la oferta de recursos críticos, lo que genera riesgos y oportunidades en la configuración de nuevas cadenas de suministro y estrategias nacionales.

Por caso, destaca, en el “dominio” de la energía a pesar del crecimiento de las fuentes renovables, el carbón representó el 35% de la electricidad generada en 2024, mientras que la energía nuclear, dependiente del uranio, aportó el 10%.

Además, la minería provee minerales esenciales para tecnologías de almacenamiento y transmisión de energía renovable. En movilidad, los metales del grupo del platino (PGMs) han sido clave en la reducción de emisiones de motores de combustión, pero su protagonismo podría caer al electrificarse el transporte. De otro lado, la demanda de litio, cobalto, fosfato, níquel y manganeso aumentó con el desarrollo de baterías para vehículos eléctricos.

La alimentación también depende de la minería. El crecimiento poblacional y la urbanización aumentan la demanda de fertilizantes; el fosfato resulta esencial para producir fertilizantes a base de fósforo, fundamentales para los cultivos de cereales y hortalizas. Las sales de potasio, por su parte, mejoran la resistencia a la sequía y son vitales para cultivos como trigo, maíz, soja y arroz.

En salud, la minería aporta mucho más que oro y plata para empastes dentales. Titanio, cobalto, PGMs y níquel se emplean para fabricar herramientas quirúrgicas, implantes, prótesis y equipos médicos. El uranio es crucial para la producción de radioisótopos médicos utilizados en equipos de imagen como resonancias magnéticas y tomógrafos computarizados.

La construcción urbana requiere acero (a partir de mineral de hierro, manganeso y carbón metalúrgico), cobre, aluminio, zinc, estaño y níquel. Agregados como cal para cemento, piedra, arcilla y arena son imprescindibles en infraestructuras como carreteras, puentes y edificios. En manufactura, casi todos los bienes contienen insumos mineros: el oro se usa en joyería de lujo, el acero inoxidable en electrodomésticos y maquinaria industrial, y varios metales sirven para fabricar aviones, tecnología espacial y sistemas de defensa.

Algunos minerales tienen un solo “dominio”, mientras otros, como el hierro y –más aún- el cobre, son multidimensionales, pues se aplican en todas las áreas posibles.

Otra advertencia es que en un mundo geopolíticamente turbulento aumenta el “riesgo de concentración”, asociado a factores naturales o humanos que hacen que la provisión de ciertos minerales dependa de un país o puñado de países.

Al respecto, PwC precisa que China es responsable de más del 50% de la producción de 18 minerales y detenta más del 10% de las reservas de otros 35. Le sigue Estados Unidos, que produce más del 50% de 7 y tiene más del 10% de las reservas de otros 12. El procesamiento de muchos minerales también se concentra en China, incluso en aquellos donde no es el principal productor.

Un caso extremo es de las tierras raras, en el que el gigante asiático detenta el 69% de la producción y el 92% del procesamiento, lo que da un enorme poder negociador, como se evidenció en el conflicto por las “tarifas recíprocas” que anunció Donald Trump el 2 de abril. Dos días después, China inició un sistema de controles y permisos para la exportación 7 de esos 17 elementos y publicó una “lista de control” de 15 empresas a las cuales no proveer tierras raras, de las cuales 14 eran empresas del sector de defensa y seguridad de EE.UU.

La concentración geográfica implica riesgos. Desastres naturales, conflictos, cambios regulatorios o fallos en infraestructuras pueden afectar la oferta y los precios globales. El informe cita como ejemplo que los precios spot (al contado) del cobre alcanzaron máximos históricos tras el anuncio de EE.UU en febrero sobre posibles aranceles, lo que llevó a los importadores a acumular cobre.

En cuanto al oro, otro factor es puramente geopolítico: recientemente políticos de Alemania e Italia exigieron públicamente que sus gobiernos “repatrien” las reservas de oro que sus países guardan en EE.UU., por unos USD 245.000 millones. Esta demanda, no limitada a Europa, advirtió una columna editorial del diario británico Financial Times, se origina en dudas sobre la estabilidad del sistema financiero internacional liderado por EE.UU. y la estabilidad del dólar como moneda de reserva global.

Esa incertidumbre monetaria global, que se mantuvo y acrecentó a lo largo de 2025, fue uno de los factores para que el miércoles pasado, luego de marcar 30 récords nominales, el oro -ajustado por inflación- superara el récord histórico que había alcanzado en 1980, hace 45 años.

A 25 metros de profundidad, con extremas medidas de seguridad, en el lecho rocoso de la isla de Manhattan, la Reserva Federal de Nueva York custodia oro de EEUU y de países extranjeros, no solo Alemania e Italia (cuyos bancos centrales le siguen en el ranking de reservas de oro). Un volumen aún mayor se almacena en Fort Knox, Texas, en un complejo considerado inexpugnable.

Solo la geopolítica puede perforar esas barreras. La reciente ola de pedidos de repatriación refleja también la preocupación, expresada en un alerta de la Taxpayers Association of Europe (Asociación de Contribuyentes de Europa), por la posibilidad de que Trump interfiera en la independencia de la Reserva Federal (Banco Central) de EEUU.

En Asia la diversificación de reservas y activos ya se reflejó en un aumento de las compras de oro. Elmar Hellendoorn, del Atlantic Council, un think tank occidental, acuñó el término “geofinanzas” para referirse a expresiones como las de Enrico Letta, ex primer ministro italiano, quien advirtió el riesgo de que Europa se vuelva una “colonia financiera” de EE.UU y planteó la pregunta:, ¿por qué confiarle a ese mismo país la custodia de nuestras reservas de oro?

Europe,London

ECONOMIA

«Mayor oferta y precios más competitivos»: Caputo habló de la quita de aranceles para celulares

Desde este miércoles, el Gobierno eliminará los aranceles para la importación de celulares y el ministro de Economía afirmó que puede repercutir en precios

14/01/2026 – 17:43hs

El ministro de Economía Luis Caputo destacó la quita de aranceles para la importación de celulares que comienza a regir desde este jueves 15 de enero y que podría redundar en «mayor oferta y precios más competitivos».

En un mensaje en redes, Caputo se sumó al jefe de Gabinete Manuel Adorni, quien también se había expresado al respecto. De esta manera, se espera que en los próximos días se refleje esta quita de impuestos en una baja de los precios de algunos modelos.

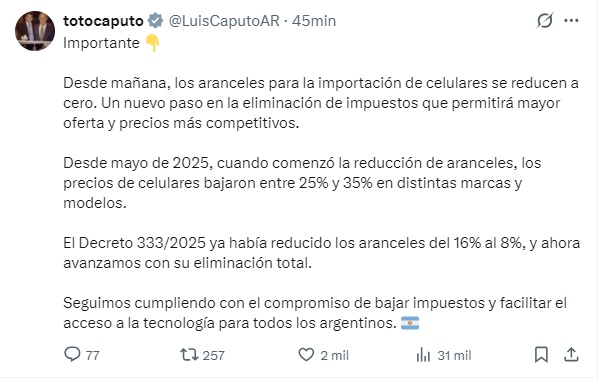

El mensaje de Luis Caputo por la quita de aranceles para importar celulares

El mensaje de Luis Caputo sobre la quita de aranceles para la importación de celulares

«Desde mañana, los aranceles para la importación de celulares se reducen a cero. Un nuevo paso en la eliminación de impuestos que permitirá mayor oferta y precios más competitivos», escribió Caputo.

Y destacó: «Desde mayo de 2025, cuando comenzó la reducción de aranceles, los precios de celulares bajaron entre 25% y 35% en distintas marcas y modelos. El Decreto 333/2025 ya había reducido los aranceles del 16% al 8%, y ahora avanzamos con su eliminación total».

«Seguimos cumpliendo con el compromiso de bajar impuestos y facilitar el acceso a la tecnología para todos los argentinos«, concluyó.

Por su parte, Adorni había publicado un mensaje similar: «A partir de mañana, los aranceles de importación de celulares pasarán a ser del 0%. Menos impuestos, más competencia y mejores precios para todos. Dios bendiga a la República Argentina».

Quita de aranceles: qué puede pasar con los precios de los celulares

Para entender el impacto de la eliminación de aranceles de importación para los celulares, lo que entra en vigor este jueves 15 de enero, es fundamental analizar la brecha de precios que ha existido históricamente con Chile y Brasil, y la baja que se espera con la desaparición de ese impuesto.

Por un lado, se busca que marcas que no producen en el país (como Apple o modelos específicos de alta gama de Samsung y Motorola) entren con precios más cercanos a los de la región.

Por otra parte, se espera el ingreso oficial de marcas que antes solo llegaban por contrabando o importadores pequeños, como modelos específicos de Xiaomi o Google Pixel.

Cómo queda Argentina en la comparación con Chile

Antes de esta baja final al 0% de los aranceles, la diferencia de precios con los países vecinos era notable, especialmente en la «gama alta» que no siempre se ensambla íntegramente en el país, como el IPhone. Estos son algunos ejemplos de precios promedio:

iPhone 16 Pro Max: Argentina u$s2.577, Chile u$s944 y Brasil u$s1.297.

Samsung Galaxy S25 Ultra: Argentina $2.699.000 1.469.990 pesos promedio, y en Brasil no se consigue.

En el caso de Samsung, la brecha es menor que en iPhone porque Samsung cuenta con ensamble en Tierra del Fuego, lo que ya le permitía evitar ciertos impuestos que Apple (100% importado) sí pagaba.

Cuánto debería bajar el precio con el Arancel Cero

El Gobierno y los distribuidores proyectan una baja promedio del 30% en el precio final de los equipos importados. Lo siguiene ocurre aplicando esta proyección a modelos específicos:

iPhone 16 Pro Max: un equipo que hoy ronda los $2.125.000 (al contado) podría situarse cerca de los $1.720.000.

Aunque sigue siendo más caro que en Chile (por costos logísticos e IVA), la diferencia dejaría de ser del doble para pasar a una brecha de 20-25%.

Samsung Galaxy S25: al tener beneficios por ser producido en el sur, su baja podría ser menos agresiva que la del iPhone, pero se espera que los modelos importados presionen a los nacionales a bajar sus precios para no perder mercado.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,celular,precios,luis caputo

ECONOMIA

Mercados: cayeron las acciones y los bonos soberanos y el riesgo país se volvió a acercar a los 600 puntos

Los activos argentinos no consiguieron recuperar la tónica alcista este miércoles, con la influencia negativa de Wall Street, donde los principales indicadores cedieron hasta 1,3 por ciento.

El índice S&P Merval de la Bolsa de Comercio de Buenos Aires cayó un 2,8% en pesos, 2.950.111 puntos, mientras que los títulos públicos en dólares promediaron un retroceso de 0,3 por ciento.

Así, el índice de riesgo país de JP Morgan, que mide el diferencial de las tasas de retorno de los bonos emergentes respecto de sus pares del Tesoro de los EEUU, ascendió ocho unidades, a 586 puntos básicos, luego de marcar un máximo del día en 591 puntos, la cifra más elevada desde el 12 de diciembre último.

“Desde que comenzó el año, el Merval oscila en torno a los 2.000 dólares medido en dólares y no logra encontrar un rumbo claro”, reportó Portfolio Personal Inversiones.

La licitación de bonos en pesos de muy corto plazo que realizó este miércoles el Tesoro con el propósito de renovar unos 9,6 billones de pesos (equivalentes a USD 6.600 millones) centró la atención del mercado financiero argentino ya que revela las necesidades de liquidez de la plaza.

Esta primera licitación del año se dio en un contexto donde los vencimientos de enero totalizan unos 30 billones de pesos, de los cuales aproximadamente la mitad está en poder del sector privado, dijeron analistas a Reuters.

“El Tesoro necesita lograr un alto nivel de renovación (o rollover) y una buena demanda de los instrumentos ofrecidos, de modo que el mercado perciba que hay liquidez y voluntad de continuar financiando al Estado sin presiones adicionales de tasas o de dólar”, dijo Emilio Botto, de Mills Capital Group.

“Esto es clave para sostener la confianza financiera y evitar que se disparen las primas de riesgo o el dólar financiero. Pero las tasas de corto plazo están muy volátiles, lo que demostraría que la liquidez es escasa”, señaló.

La tasa de caución (préstamos acorto plazo) mostraban niveles del 42% y las colocaciones a plazo fijo por montos de importancia promediaban el 25% anual, frente a una inflación del 31,5% registrada en 2025.

La entidad monetaria, dentro de una nueva fase del programa monetario para sumar reservas, acumula compras en el mercado por 515 millones de dólares en los primeros días del 2026.

“Las compras del BCRA se dan en un contexto de relativa estabilidad cambiaria, con un dólar que se mantiene dentro de los márgenes previstos por el nuevo esquema”, explicó el economista Gustavo Ber.

“De acuerdo con proyecciones oficiales, a lo largo de 2026 las adquisiciones podrían ubicarse entre 10.000 y 17.000 millones de dólares, dependiendo del grado de remonetización que logre la economía”, señaló.

Un análisis de Balanz Research indicó que “la inflación de diciembre sorprendió al alza y marcó una aceleración respecto de noviembre, aunque sin cambiar sustancialmente nuestra visión para los próximos meses. El IPC avanzó 2,8% mensual, por encima de las expectativas del mercado, explicada principalmente por el aumento de los precios regulados, que subieron 3,3% mensual, mientras que los estacionales mostraron un avance más moderado de 0,6% mensual”.

“Con este registro, la inflación cerró 2025 en 31,5% interanual, muy por debajo del 117,8% de 2024. Hacia adelante, pese a la aceleración puntual de diciembre, esperamos que la inflación mensual retome una trayectoria descendente durante el primer trimestre de 2026, en la medida en que se diluya el impacto del aumento en el precio de la carne y del transporte”, evaluaron desde Balanz.

Los activos argentinos siguen pendientes de la evolución de las bolsas internacionales, donde se mantiene la expectativa por el sendero de tasas que definirá la Fed (Reserva Federal de los EEUU) este año.

“En términos de política monetaria, la tasa de interés se ubica en el rango de 3,50% a 3,75%. La expectativa es que este año se implemente un nuevo recorte en la tasa de interés ante los riesgos en el mercado laboral, aunque la inflación se mantiene por encima del objetivo de mediano plazo, lo que lleva a la red a evaluar cada paso para balancear su doble mandato: estabilidad de precios y pleno empleo”, indicó un análisis de Puente.

“Es importante tener en cuenta que, en términos históricos, las tasas continúan en niveles elevados, por lo que luce conveniente asegurar rendimientos nominales actuales”, agregaron desde Puente.

North America

ECONOMIA

El BCRA concretó la mayor compra de dólares en diez meses y ya sumó más de u$s500 millones en 2026

El Banco Central realizó este miércoles la mayor compra de divisas en lo que va del año, al sumar u$s187 millones: de esta manera, sumó ocho jornadas al hilo con saldo positivo en el mercado cambiario.

Esta compra es la mayor en 10 meses: desde el 11 de marzo del 2025 no sumaba una cifra tan alta.

En lo que va del año, desde que puso en marcha el nuevo programa de acumulación de reservas este año, el BCRA ya acumula u$s515 millones. Así, las reservas subieron u$s37 millones este miércoles hasta los u$s44.717 millones: la menor suba, pese a la abultada compra, se debe a que la autoridad monetaria debió pagar u$s100 millones a organismos internacionales, según informaron fuentes oficiales.

Las dudas del mercado, pese a las compras del BCRA

De todas formas, economistas vienen advirtiendo que «no todo lo que brilla es oro». Esta señal, tomada como muy positiva por el mercado, esconde una maniobra que introduce polémica a la incipiente ola compradora de divisas.

Básicamente, porque el Gobierno está vendiendo bonos baratos a los bancos -atados al tipo de cambio- con el objetivo de que las entidades financieras dejen liberados dólares billete, que el BCRA termina comprando en el mercado «spot».

«Una forma en la que están controlando la cotización del dólar es con la venta en el mercado secundario de instrumentos ‘Dolar Linked’, el papel que vence el próximo día 16 (faltan nueve días). Lo venden a una cotización implícita de $1448.3, cuando hoy el tipo de cambio de referencia está en 1472 pesos. Eso da una tasa nominal anual del 66,4 por ciento», cuenta a iProfesional un operador del mercado financiero.

«Los bancos venden sus dólares a $1.472 (cotización del martes) y con los pesos que reciben recompran los títulos de corto plazo atados al dólar, que les vende el Gobierno, a un tipo de cambio de $1.448″, se explaya la fuente.

«Con estas ventas de DLK (dolar linked), el BCRA busca mitigar la presión en el spot (y también en futuros, donde sigue corrido intentando reducir el interés abierto). Particularmente hoy, la novedad fue la extensión de la intervención al tramo de tasa fija, con participación en los títulos T30E6 y T13F6. Ambos concentraron el 75% del total operado en tasa fija, dentro de un volumen total de $0,3 billones operados en BYMA (en el plazo de) 24 hs», posteó el economista Martín de la Fuente, de Adcap.

El nuevo régimen

Las compras de dólares se enmarcan en el nuevo régimen cambiario, que incluyó el cambio en la evolución de las bandas cambiarias, que desde esta semana se mueven de acuerdo a la inflación de dos meses atrás.

También el BCRA asumió la acumulación de divisas cuando sin que ello signifique una suba del tipo de cambio.

Según el Gobierno, mediante esta estrategia podría sumar al menos u$s10.000 millones a lo largo de este año.

Con el fin de reforzar este objetivo, y también como una manera de mejorar el nivel de actividad, el Gobierno le puso fichas a la ley de «inocencia fiscal», que le da la chance a los ahorristas en dólares a utilizar esos billetes en inversiones o para el consumo «sin que nadie le pregunte de dónde sacó el dinero».

«Repo» salvador

Luis Caputo consiguió que el préstamo del club de bancos internacionales, por un total de u$s3.000 millones, fuera a una tasa de interés más baja que los anteriores, lo cual fue una novedad festejada en la City.

De acuerdo a la información oficial, el costo de este préstamo ascendió al 7,4% anual (SOFR más cuatro puntos adicionales).

Se trata de una tasa más baja que los anteriores «repo» rubricados por el propio Caputo.

En los primeros minutos de rueda había una leve suba de los títulos públicos en dólares.

Antes y ahora

Hace justo un año, la tasa de interés por el «repo» de u$s1.000 millones el Gobierno pagó una tasa de interés del 8,8% anual.

Fue equivalente a la tasa SOFR más un adicional de 4,75 puntos.

La segunda operación fue en junio del año pasado, por un total de u$s2.000 millones. En aquella instancia, el Gobierno afrontó un pago de 8,25% anual (SOFR más un plus de 4,5 puntos).

Finalmente, hoy, medio año más tarde, el costo se redujo al 7,4% anual. Eso fue gracias a una reducción de la tasa internacional pero también al adicional que debe pagar el Gobierno, que esta vez fue de 4 puntos.

Impacto en el mercado

Los analistas consultados por iProfesional aseguraron que esta operación, si bien quita del medio cualquier incertidumbre de corto plazo sobre la solvencia de la Argentina, no termina de cerrar algunos traumas que aquejan al país desde hace años.

La mejora en el riesgo país puede ser en el margen», aseguró el economista Amílcar Collante. «Yo creo que sólo una acumulación sistemática de reservas podría comprimir a 400 puntos el Riesgo País», concluyó.

«El plazo es un poco corto. Tal vez haya una reacción inmediata positiva, pero la realidad es que la Argentina sigue necesitando de más deuda para poder pagar sus compromisos», apuntó el analista Christian Buteler, en diálogo con iProfesional.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,banco central,dolar,reservas

CHIMENTOS2 días ago

CHIMENTOS2 días agoLa triste despedida de Jorge “Corcho” Rodríguez a Pía, su asistente por 30 años: “Gracias por tu amor”

POLITICA1 día ago

POLITICA1 día agoLa AFA giró US$8 millones a cinco empresas en Miami que ya no existen: un argentino disolvió hace seis días una firma clave

POLITICA2 días ago

POLITICA2 días agoIncendios en Chubut: el fiscal general aseguró que el responsable podría recibir hasta 20 años de prisión