ECONOMIA

El posible dilema de Economía en los próximos días: vender dólares o dejar que el precio perfore el techo de flotación

(Free photo)

“Es la economía, estúpido”. La frase pertenece a la campaña de Bill Clinton en las elecciones de 1992 que disputaba contra George Bush padre, quien parecía invencible. El slogan cambió el rumbo de la elección y Clinton sucedió a Bush cuando pocos apostaban a ese resultado.

En la Argentina la frase sería más bien “Es la política, estúpido”. El plan económico no está comprometido por sus medidas, sino por el fracaso en el armado de listas para competir en las elecciones de medio término.

“Por mucho menos que eso, Milei echó gente de su Gobierno”, recordó un político viendo que nadie pagó por el fracaso en la Provincia de Buenos Aires. Las listas fueron armadas pensando que el éxito en CABA se trasladaría a la provincia y que el esquema de sometimiento de los aliados resultaría en una transferencia de votos de sus seguidores.

En la provincia la gente que apoya al Pro engrosó el ausentismo y contribuyó así a la debacle. Ese esquema ahora está instalado a nivel nacional, porque las listas fueron armadas con la misma fórmula. El mercado lo sabe y se lo hizo saber el viernes con intensidad. El dólar ya está cerca de los $1.467 de la banda superior de flotación y los bonos soberanos se derrumbaron con bajas de hasta 5% que elevaron el riesgo país por encima de 1.100 puntos básicos y se verán reflejados en el próximo cálculo del índice que elabora J.P. Morgan.

La respuesta inicial del Gobierno desalentó a los inversores, que contestaron con su comportamiento

En la Bolsa todos fueron vendedores y se desbarrancaron las acciones. Los bancos, los principales perjudicados, perdieron la cuarta parte de su valor y el S&P Merval, el índice de las acciones líderes acumula un retroceso de casi 20% en dólares en dos semanas.

La respuesta del Gobierno desalentó a los inversores, que contestaron con su comportamiento. Van a comprar dólares, aunque el Banco Central venda. No les interesa ganar, no quieren perder y la tendencia es cubrirse con dólares hasta el 26 de octubre. Con su dinero dan mejor respuesta que las encuestas.

Al no haber acumulado reservas en el pasado, se van a utilizar los dólares del FMI y la incógnita es cómo se pagarán los vencimientos de deuda externa de enero próximo, que se acercan a los USD 1.500 millones y a 34.200 millones hasta fin del mandato. La gestión anterior, cuando salió del default trasladó el grueso de los vencimientos a su sucesor.

El presidente Javier Milei intentará hoy calmarlos con el presupuesto 2026. El mercado ya le dijo que el problema no es la calidad de las medidas, sino la falta de confianza en su gestión. La estrategia política que, hasta ahora, tiene más fracasos que aciertos, es la que provoca la cobertura. El Gobierno no ha sacrificado a ningún responsable de la derrota y parece insistir en el mismo camino.

REUTERS/Mariana Nedelcu

Y como si algo faltara para que hoy los mercados eleven su desconfianza, es la circular de la Comisión de Valores (CNV) que se emitió el viernes entrada la noche, que no permite a los agentes de Bolsa (ALyC) comprar dólares si tienen deuda en pesos. Hay trabas técnicas para las ALyC. Se busca disminuir la demanda de dólares eliminando el apalancamiento para comprar divisas. Cuando se toman pesos para comprar dólares, es porque las tasas ya no rinden. Por ahora, es el fin del carry trade.

La consultora EconViews, que dirige Miguel Kiguel, se desvió de sus informes técnicos porque perdieron significancia para sus clientes que ven el peligro en la política. “El mensaje que leyeron los mercados fue que el kirchnerismo sigue vivo de la mano de Axel Kicillof, lo que implica un mayor riesgo de que vuelvan políticas económicas más intervencionistas y de un eventual regreso a déficits fiscales. A ello se suma otro factor: si al gobierno no le va bien en las elecciones legislativas de octubre, le resultará mucho más difícil conseguir los votos necesarios para avanzar con las reformas estructurales que se consideran claves para el crecimiento de largo plazo”, señaló en un informe.

El gobierno, prosigue, “tenía un plan que se basaba en arrasar en las elecciones nacionales de octubre. Eso le daría un impulso para que bajara el riesgo país, cayeran las tasas de interés domésticas y el dólar se estabilizara. Este escenario generaría entrada de capitales, un aumento de las reservas, uno mayor del crédito doméstico e inversiones que impulsaran el crecimiento. Un verdadero círculo virtuoso que fortalecería el programa económico. En vista de lo que pasó en las elecciones del domingo ese plan no parece viable”.

Para EconViews hasta ahora la prioridad era “inflación, inflación e inflación”, pero la nueva prioridad debería ser “reservas, reservas y reservas”.

“Si eso implica un tipo de cambio un poco más alto y un poquitito más de inflación habría que aceptarlo como el costo de mejorar la solvencia y las perspectivas económicas de mediano plazo. La gran pregunta es si el plan B será con o sin banda cambiaria”, se planteó.

F2 tampoco eludió el tema central. “En un escenario de cierta debilidad política del oficialismo y una posición de reservas frágil, un esquema cambiario que tiende a la apreciación de tipo de cambio real comienza a generar muchas dudas sobre su sostenibilidad dado que el saldo de la balanza de pagos se vuelve altamente dependiente de la cuenta financiera y las chances de que la Argentina vuelva a los mercados internacionales vuelven a alejarse, así como el éxito de la apuesta a los dólares del colchón”, señaló la consultora de Andrés Reschini. “En estas condiciones hasta la banda superior luce insuficiente, más allá de todo lo que se ha hecho en materia de capitalización del BCRA y de la mejora del tipo de cambio real desde el inicio de la Fase III. Por esto, el mercado comienza a descreer de la sostenibilidad de este esquema”, completó.

Del mercado de futuros precisó que “en el interés abierto a fin de setiembre se le agregaron el viernes unos 112 millones siendo la que sufrió una caída más brusca en su tasa implícita. Esto despierta la sospecha de que hubo presencia oficial intentando canalizar la demanda de divisa hacia el futuro en lugar de que vaya al spot. Como habríamos advertido, las chances de que las tensiones vuelvan a incrementarse estaban latentes y seguirán estando bajo este contexto de incertidumbre política. El Gobierno intenta que el tipo de cambio no llegue al techo de la banda para evitar sacrificar reservas, pero esto parece solo una cuestión de tiempo”.

En cambio, la consultora 1816 es optimista. “No hay que extrapolar la elección local de PBA a octubre, cuando suponemos que al Gobierno le irá bastante mejor. El índice de Confianza en el Gobierno de la Universidad Torcuato Di Tella había dado el equivalente a 33,6% en GBA en agosto y ese fue el porcentaje de votos de LLA. A nivel nacional ese índice está en 42,4%”, observó. Tampoco hay que extrapolar 2025 a 2027, agregó, “dado que ningún partido que haya ganado las elecciones de medio término desde 2009 luego triunfó en las presidenciales”.

REUTERS/Agustin Marcarian

1816 admite sí que las cosas “ya no son iguales que la semana pasada”, pues “se volvió mucho más difícil imaginar un riesgo país de 500 puntos, que permita emitir en el exterior. La posibilidad de volver a colocar bonos en pesos a inversores offshore también luce más lejana: los que compraron el Bote 30 hace menos de 4 meses acumulan una pérdida de 27% en dólares”.

En función del resultado de octubre el mercado empezará a analizar el programa de Gobierno como un “Plan Llegar” (hasta 2027 sin rollover) o volveremos todos a asignarle chances al círculo virtuoso (que arranca con baja de riesgo país). Se vuelve inevitable evaluar el escenario en el que no hay rollover (renovación de vencimientos) en lo que queda del mandato Milei”.

La consultora hace un simulacro para ver cómo se paga la deuda si no se puede ingresar al mercado internacional de capitales. “Dado que hay reservas netas por USD 6.900 millones, en un escenario sin rollover el Tesoro o el BCRA tendrán que comprar USD 27.300 millones para llegar a final del mandato con reservas netas nulas (es decir, USD 1.000 millones al mes) y USD 15.300 mm para llegar con reservas netas negativas de USD 12.000 millones, que fue lo que dejó Alberto Fernández (es decir, USD 500 millones al mes)“, plantea.

Y luego se interroga: “¿Es tan pesimista pensar un rollover nulo? Puede ser, pero tampoco es fácil imaginar las fuentes de financiamiento si octubre no es sumamente exitoso para el Gobierno. La posibilidad de renovar los repos a 2028 (o emitir otros bonos) no luce sencilla si el mercado quisiera evitar comprar papeles con vencimiento en el próximo mandato. Con una demanda tan grande de divisas del Tesoro y/o del BCRA en el mercado de cambios, parece difícil que el tipo de cambio pueda mantenerse en términos reales en niveles parecidos a lo que es hoy el techo de la banda si la elección de octubre no cambia fuerte la sensación política que quedó el último domingo. De todos modos, los datos de inflación (4 meses seguidos debajo de 2% mensual) muestran que, al menos hasta aquí, se pudo mejorar el tipo de cambio real sin impacto significativo en precios. Lo positivo desde el punto de vista de las valuaciones es que los Globales ya asignan una chance relevante al escenario en que no hay acceso al mercado”.

Jaime Olivos

El informe agrega que la semana pasada el peso reaccionó a la elección de PBA “mucho mejor que bonos y acciones, reflejando que el mercado le cree a Milei y Caputo que el techo de la banda seguirá hasta octubre. El techo de $1.493 del viernes pre elección nacional equivale a $1.416 actuales, dada la tasa de una LECAP con vencimiento a fin de octubre. Nos sorprendería que la demanda de cobertura no vaya creciendo a medida que nos acerquemos a los comicios (como pasó con PBA). Si bien el Gobierno dijo que la política monetaria no tendría cambios, bajaron la tasa 10 puntos, llevándola a 35%, no tan arriba de lo que pagaba la LEFI en julio (29%). Eso permitió un buen rollover de pesos sin subir encajes y por el momento sin impacto en el tipo de cambio”.

La rueda de hoy mostrará una confrontación porque llegó la hora de ver si el mercado se animará a enfrentar a un Banco Central dispuesto a defender al dólar con un respaldo de casi USD 20 mil millones. El escenario, si contiene al dólar con las ventas, le será desfavorable porque vender dólares será absorber pesos y acentuar la caída de la actividad económica. Si permite perforar el techo también se puede descalabrar la economía al dispararse la inflación. Es la perfecta “Trampa 21”, donde cualquier solución que se proponga al problema, pasa a ser parte del problema.

No son pocos los que creen que el mercado le puede torcer el brazo al Gobierno y perforar el techo cambiario.

Corporate Events,South America / Central America,Government / Politics,BUENOS AIRES

ECONOMIA

Empleada doméstica: cuánto cobra por hora y mes en enero 2026

El incremento salarial para las empleadas domésticas forma parte del último tramo del acuerdo paritario. Además, al sueldo se suma un bono no remunerativo

14/01/2026 – 20:43hs

La empleada doméstica, así como todos los trabajadores del servicio de casas particulares en general recibirán este mes de enero un aumento de salarial acordado en el marco de la Comisión Nacional de Trabajo en Casas Particulares.

Hay que tener en cuenta que esta actualización es del incremento del 1,3% sobre los sueldos y las horas de diciembre de 2025.

Este ajuste corresponde al tramo final del acuerdo paritario y se calcula sobre los haberes devengados durante diciembre último. Además, al salario de una empleada doméstica se le suma un bono no remunerativo, que se liquida de acuerdo con la cantidad de horas trabajadas y no depende de la categoría de la empleada.

Por ahora, este es el último aumento salarial acordado en paritarias, y aún no hay confirmación oficial sobre ajustes adicionales en los meses siguientes.

Empleada doméstica: cuánto cobra por hora y mes en enero 2026

A continuación, los montos que cobrará por hora y por mes en enero una empleada doméstica y cada una de las categorías. Hay que recordar que se trata de lo trabajado en diciembre y que se recibirá en enero 2026:

Supervisor/a

- Con retiro: $471.956,01 mensuales y $3.783,33 por hora

- Sin retiro: $525.712,99 mensuales y $4.143,70 por hora

Personal para tareas específicas

- Con retiro: $438.475,56 mensuales y $3.582,79 por hora

- Sin retiro: $488.091,78 mensuales y $3.926,84 por hora

Caseros

- Sin retiro: $427.821,61 mensuales y $3.383,54 por hora

Asistencia y cuidado de personas

- Con retiro: $427.821,61 mensuales y $3.383,54 por hora

- Sin retiro: $476.755,68 mensuales y $3.784,32 por hora

Personal para tareas generales

- Con retiro: $384.713,01 mensuales y $3.135,99 por hora

- Sin retiro: $427.821,61 mensuales y $3.383,54 por hora

A los básicos del convenio hay que sumar el adicional por antigüedad, equivalente a un 1 por ciento por cada año trabajado de la empleada doméstica en su relación laboral, sobre los salarios mensuales.

También hay un extra del 30 por ciento calculado sobre los salarios mínimos de cada categoría, para empleadas del sector que trabajan en zonas desfavorables como La Pampa, Río Negro, Chubut, Neuquén, Santa Cruz, Tierra del Fuego, Antártida e Islas del Atlántico Sur o en el Partido de Carmen de Patagones.

Y a eso se suman también las horas extras, que son las que la trabajadora desempeña por fuera de su jornada habitual:

- 50% de recargo para las horas extras trabajadas de lunes a viernes y hasta las 13 horas del sábado.

- 100% de recargo (doble jornada) si las horas extras se realizan los sábados después de las 13 horas, domingos o feriados.

A la empleada doméstica le corresponde percibir el salario mínimo de la categoría para la cual fue contratada y registrada o uno superior. En caso de prestar tareas en más de una categoría, le corresponde percibir la remuneración de la categoría mejor remunerada.

Empleada doméstica: cuál es el bono extra al sueldo, según las horas trabajadas

La Comisión Nacional de Trabajo en Casas Particulares (CNTCP) fijó para el último bimestre del año un bono no remunerativo de $14.000 en noviembre, diciembre y enero, tanto para personal con retiro como sin retiro que trabajen más de 16 horas semanales

A diferencia de otras paritarias, las subas no se calculan sobre los valores de octubre, sino sobre el salario actualizado del mes anterior. Por su condición no remunerativa, el bono no impacta en el básico ni en adicionales como antigüedad o presentismo, pero sí se suma de manera directa al sueldo en mano de cada trabajadora.

- 0 a 12 horas semanales: $6.000

- 12 a 16 horas semanales: $9.000

- más de 16 horas semanales: $14.000

- personal sin retiro: $14.000

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,empleada domestica,sueldo,paritaria

ECONOMIA

Cupón PBI: un “fondo buitre” vuelve a demandar a la Argentina por supuesta manipulación del Indec y exige USD 2.600 millones

Un grupo de inversores liderados por el holdout –o “fondo buitre– Aurelius Capital Management presentó hoy una demanda en Nueva York contra la Argentina por el impago de Cupones PBI, una vieja causa basada en el supuesto de que el Gobierno de ese momento –año 2013, con Cristina Kirchner como presidenta y Axel Kicillof como ministro– habría manipulado las cifras de crecimiento del país.

Es una causa que ahora suma un nuevo capítulo con un reclamo que Sebastián Maril, CEO de Latam Advisors, estimó en USD 2.600 millones (la mitad son intereses).

Aurelius Capital Management es uno de los holdouts que firmó el acuerdo con el Gobierno de Mauricio Macri en 2016 para la reestructuración de la deuda en default. Con posterioridad a ese acuerdo, decidió avanzar con una nueva demanda contra la Argentina iniciada en 2019.

Aurelius dice que la Argentina no calculó correctamente los pagos que correspondían a los tenedores de bonos vinculados al PBI por una supuesta manipulación del Indec. Estos bonos establecían pagos adicionales basados en el desempeño de la economía y se emitieron en relación con reestructuraciones de deuda en 2005 y 2010.

“Cuando el Indec cambió el año de los precios base, el PBI real para 2013 casi se duplicó en pesos medidos en precios constantes de 2004; y el crecimiento real del PBI para 2013 cayó aproximadamente a la mitad. Por supuesto, la economía de Argentina la actividad no se duplicó repentinamente, y su tasa de crecimiento anual no se redujo repentinamente a la mitad. Sin embargo, la vara de medición cambió“, aseguró Aurelius en un parte de la demanda, años atrás.

El fondo asegura que Argentina tiene una deuda con ellos por un error de cálculo del PBI argentino realizado. Y que ese cambio en la medición fue intencional para evitar los pagos adicionales.

Aurelius quiere cobrar este juicio hace años y, mientras tanto, sigue acumulando bonos involucrados con la esperanza de que la justicia de EEUU falle a su favor y que Argentina deba pagar.

La causa la lleva una conocida para el país: Loretta Preska, jueza del segundo Circuito de Nueva York. La magistrada también está a cargo del juicio por YPF, la demanda más grande que tiene el país en el exterior y por la cual ya lo condenó a pagar unos USD 18.000 millones (con intereses) por haber expropiado mal la empresa en 2012.

Aurelius presentó una demanda en el caso “cupón PBI” en 2019: el año pasado, la Cámara de Apelaciones falló a favor de Argentina.

Cuatro años después, en 2023, corrigió errores procesales que le había indicado el tribunal de primera instancia y volvió a presentarse, pero Preska le dijo que era tarde para hacerlo (aunque dejó que otros denunciantes continuaran la demanda).

En 2024 interpuso otra demanda con el mismo foco, pero pidió “congelarla” hasta que estuviera resuelta la apelación de 2019. Como ese fallo le fue desfavorable le solicitó a Preska seguir con la presentación de hace dos años. Preska lo habilitó y ese es el caso que ahora estudiará.

Además, ahora Aurelius alega que hubo fallos adversos contra Argentina en los tribunales ingleses, ya definitivos e inapelables desde 2024 y aún impagos que deben considerarse vinculantes.

Según Maril, la causa vuelve a presentar un reclamo iniciado en 2024 y retirado a la espera de la apelación (ya cerrada) del litigio original de 2019, “y sostiene que los fallos no apelables del Reino Unido deberían ser vinculantes para los tribunales estadounidenses”.

“Los acreedores del fallo han iniciado acciones de ejecución en tribunales estadounidenses para obligar al pago o forzar negociaciones, mientras los intereses legales siguen acumulándose. En un reciente informe del staff, el Fondo Monetario Internacional señaló la disputa por los warrants de PIB denominados en euros como un tema pendiente que requiere resolución, aunque evitó detallar las consecuencias específicas si Argentina sigue demorando un acuerdo», detalló el especialista.

“Aurelius y sus co-demandantes sostienen que no existe ninguna diferencia relevante entre la ley contractual inglesa y la de Nueva York, y que ambas series de warrants vinculados al PIB tienen términos idénticos. Sin embargo, no pudieron plantear antes el argumento de que la decisión inglesa es vinculante, porque la sentencia inglesa no se volvió completamente inapelable y definitiva hasta hace poco”, agregó en un paper al que accedió este medio.

Aurelius insiste porque se dedica a eso: comprar barato y litigar para cobrar.

ECONOMIA

JP Morgan publicó su balance y un dato preocupa a inversores: qué recomiendan hacer con su acción

El último balance presentado por JPMorgan Chase & Co. volvió a confirmar por qué el mayor banco de Estados Unidos sigue siendo una referencia obligada dentro del sistema financiero internacional. Los números del trimestre mostraron un desempeño operativo robusto, con avances en ingresos, márgenes y actividad comercial, aunque también dejaron en claro que el recorrido potencial de la acción es hoy más acotado que en otros momentos de su historia.

La lectura que hacen en la City porteña es que el negocio sigue sólido, la generación de resultados no muestra fisuras relevantes y el escenario macro acompaña, pero la valuación ya descuenta buena parte de esas fortalezas. En ese contexto, la recomendación para los inversores se vuelve más cautelosa que entusiasta.

Ingresos en alza

Durante el período, JP Morgan reportó ingresos por u$s46.770 millones, lo que implicó una suba del 7% frente al mismo tramo del año anterior. El desempeño superó levemente lo que esperaba el mercado y volvió a tener como principal motor a la banca de inversión, en particular al negocio de trading en acciones, que se vio favorecido por un entorno de mayor volatilidad y volumen operado en Wall Street.

A diferencia de otros bancos que mostraron resultados más irregulares, JP Morgan logró sostener un crecimiento equilibrado entre sus distintas líneas de negocio, lo que refuerza la percepción de un modelo diversificado y resistente a cambios bruscos en el ciclo financiero.

El resultado por acción informado fue de u$s4,63, una cifra que reflejó una baja interanual moderada. Sin embargo, ese número estuvo influido por un cargo extraordinario vinculado a la incorporación del negocio de tarjetas de crédito de Apple, que implicó una provisión relevante durante el trimestre.

Al excluir ese efecto puntual, el resultado operativo del banco mostró un nivel claramente superior, con un beneficio por acción que se ubicó en torno a u$s5,23, por encima de lo que anticipaban los analistas. En la City subrayan este punto como clave para interpretar correctamente el balance, ya que no hubo un deterioro estructural de la rentabilidad, sino un impacto contable concentrado en un evento específico.

Márgenes estables

Otro de los aspectos destacados del trimestre fue el comportamiento del ingreso financiero, que avanzó en línea con el crecimiento del crédito y una mejora en los márgenes. El banco logró sostener una rentabilidad saludable sobre sus activos, aun en un contexto de tasas que comienza a normalizarse en Estados Unidos.

El margen neto mostró una leve mejora y se mantuvo en niveles consistentes con un escenario de expansión moderada, sin señales de presión significativa por el lado del fondeo. Este punto es especialmente valorado por el mercado, dado que muchos competidores enfrentaron mayores dificultades para trasladar tasas a sus clientes sin afectar volumen. En términos de actividad, los préstamos crecieron a un ritmo de dos dígitos, superando las expectativas y confirmando que la demanda de crédito se mantiene firme tanto en el segmento corporativo como en el de consumo. Los depósitos, en tanto, mostraron una suba del 6%, en línea con lo esperado y sin tensiones visibles en la estructura de pasivos.

Este equilibrio entre crecimiento del crédito y estabilidad en los depósitos refuerza uno de los principales atributos de JP Morgan: su escala y su capacidad de absorber cambios en el entorno financiero sin comprometer liquidez ni rentabilidad.

Uno de los puntos que generó mayor atención fue el aumento de las provisiones por incobrabilidad, que alcanzaron el nivel más alto desde la pandemia. Sin embargo, desde la City remarcan que este incremento estuvo explicado casi en su totalidad por el mismo factor extraordinario vinculado al negocio de tarjetas.

Al aislar ese efecto, el banco incluso mostró una liberación marginal de reservas, lo que sugiere que la calidad de la cartera se mantiene bajo control. Los indicadores de morosidad acompañaron esa lectura, con ratios que se mantuvieron estables o incluso levemente mejores que en períodos anteriores.

Más allá de los números del trimestre, el mercado puso especial atención en el mensaje hacia adelante. JP Morgan ratificó proyecciones que implican un crecimiento sostenido del ingreso financiero y una expansión moderada del gasto, coherente con un escenario de mayor actividad económica.

El CEO, Jamie Dimon, volvió a describir a la economía estadounidense como resiliente, sostenida por el consumo y la inversión empresarial, aunque advirtió sobre riesgos latentes asociados a la geopolítica, la inflación persistente y los niveles elevados de valuación en los mercados financieros.

Qué recomienda hacer la City con JP Morgan

A pesar del balance sólido, la reacción de la acción fue moderada y, en algunos momentos, negativa. Los papeles llegaron a ceder algo más del 3% tras la publicación de resultados, una señal de que buena parte de las buenas noticias ya estaban incorporadas en el precio.

Actualmente, JP Morgan cotiza con múltiplos superiores a su promedio histórico y también por encima de varios de sus competidores directos. Desde una perspectiva estrictamente de valuación, no se trata de una acción barata, aunque sí de una de las más sólidas del sector financiero internacional.

El precio objetivo promedio se ubica apenas por encima de la cotización actual, lo que deja un potencial de suba cercano al 2%, claramente más limitado que en otras etapas del ciclo.

Con este escenario, la recomendación que prevalece entre los grandes brókers es mantener la posición. JP Morgan sigue siendo vista como una acción núcleo, adecuada para carteras que buscan exposición a la banca estadounidense con bajo riesgo y elevada previsibilidad.

Sin embargo, el mensaje es de fondo, es que no es momento de comprar agresivamente, la solidez del negocio está fuera de discusión, pero el precio ya refleja gran parte de esas virtudes.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,cedear,city,inversión,banco

CHIMENTOS2 días ago

CHIMENTOS2 días agoLa triste despedida de Jorge “Corcho” Rodríguez a Pía, su asistente por 30 años: “Gracias por tu amor”

POLITICA2 días ago

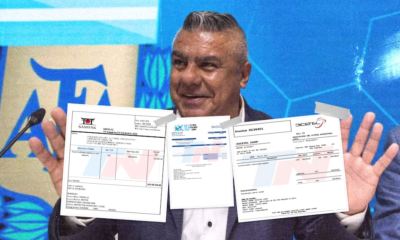

POLITICA2 días agoLa AFA giró US$8 millones a cinco empresas en Miami que ya no existen: un argentino disolvió hace seis días una firma clave

POLITICA2 días ago

POLITICA2 días agoIncendios en Chubut: el fiscal general aseguró que el responsable podría recibir hasta 20 años de prisión