ECONOMIA

Pese al apoyo del Tesoro de EEUU, la demanda no cedió y el dólar operó en alza

El dólar, a $1.485 en el Banco Nación

La presión cambiaria en todas las franjas del mercado se traslada también a la demanda de dólares en bancos. El dólar al público en el Banco Nación es negociado ahora a $1.485 para la venta, con una suba de 60 pesos o 42% en el día.

A lo largo de la semana esta cotización minorista anota un incremento de 35 pesos o un 2,4 por ciento. La divisa ya supera el precio previo a la intervención del Tesoro norteamericano y también cotiza por encima del blue, ahora en los 1.475 (+1%).

Los dólares financieros pasan al alza

Las paridades bursátiles del dólar avanzan entre 25 y 35 pesos. El “contado con liquidación” mediante bonos es negociado a $1.513 (+1,6%), mientras que el dólar MEP alcanza los $1.499 (+2,3%). Se trata de las cotizaciones financieras más altas desde el 8 de octubre.

El dólar mayorista sube a 1.459 pesos

En una plaza cambiaria más líquida, dado que se liberaron cerca de 2,1 billones de pesos de los pagos de la Lecap que venció esta semana, el dólar mayorista registra una suba de 57 pesos o un 4,1 por ciento.

El Banco Central estableció para la fecha un techo para las bandas del régimen cambiario en los $1.489,09, esto es unos 30 pesos o 2,1% por encima del tipo de cambio oficial.

Poco antes de las 14 apareció una fuerte postura vendedora de USD 130 millones a $1.460, que le puso tope al impulso alcista del dólar mayorista.

El dólar, a $1.475 en el Banco Nación

El dólar al público es ofrecido con alza de 50 pesos o 3,5% en el día, a $1.475 para la venta en el Banco Nación. El dólar blue sube 1% a $1.480, dinámica que acerca a ambas cotizaciones.

El dólar vuelve a $1.465 en el Banco Nación

El dólar al público estira a 40 pesos o 2,8% la suba de este viernes, a $1.465 para la venta en el Banco Nación. Así, el billete minorista se acerca a la valuación del mercado paralelo, a$1.475. A lo largo de la semana anota un alza de 15 pesos.

El dólar es vendido a $1.455 en el Banco Nación

El dólar al público es ofrecido con alza de 30 pesos o 2,1% en el Banco Nación. Por la mañana tocó un máximo de $1.465. En la semana el billete minorista anota una suba marginal de cinco pesos o 0,3 por ciento.

Mínima baja para los dólares financieros

La cotización bursátil del dólar, implícita en activos argentinos que también son negociados en el exterior, operan con mínima ja esta mañana. El “contado con liquidación” mediante bonos es operado a $1.479, con baja de unos diez pesos o 0,7%, mientras que el dólar MEP se paga a $1.462 (-0,3%).

El secretario del Tesoro de los Estados Unidos, Scott Bessent, informó que la cartera a su cargo ejecutó compras de pesos en el “Blue Chip Swap” y en los mercados spot. El comunicado se difundió a través de la cuenta oficial del funcionario, quien aseguró que el Tesoro de Estados Unidos mantiene contacto directo con el equipo económico de Argentina.

El dólar blue sube a 1.470 pesos

La cotización paralela del dólar gana cinco pesos o 0,3%, a $1.470 para la venta, el preci más alto desde el 9 de octubre, cuando se inició la intervención directa del Tesoro de EEUU en la plaza cambiaria doméstica.

El Tesoro de EEUU volvió a comprar pesos: esta vez intervino en el dólar financiero

La autoridad financiera estadounidense realizó movimientos en plazas bursátiles y en el segmento financiero considerado paralelo, en estrecho contacto con el gabinete económico local

El secretario del Tesoro de los Estados Unidos, Scott Bessent, informó que la cartera a su cargo ejecutó compras de pesos en el “Blue Chip Swap” y en los mercados spot. El comunicado se difundió a través de la cuenta oficial del funcionario, quien aseguró que el Tesoro de Estados Unidos mantiene contacto directo con el equipo económico de Argentina.

El dólar escala a $1.465 en el Banco Nación

El dólar al público estira a 40 pesos o 2,8% la suba de este viernes, a $1.465 para la venta en el Banco Nación. Así, el billete minorista iguala la valuación del mercado paralelo. A lo largo de la semana anota un alza de 15 pesos.

North America,NEW YORK CITY

ECONOMIA

Francia se encamina a la adopción definitiva de su presupuesto

El primer ministro francés, Sébastien Lecornu, anunció este viernes la adopción definitiva por decreto de los presupuestos del Estado para 2026, que entrarán en vigor si su gobierno sobrevive a la moción de censura anunciada para el lunes.

El largo trámite presupuestario es el último episodio de la crisis política que sacude Francia desde el adelanto electoral de 2024, que dejó una Asamblea Nacional (cámara baja) sin mayorías y dividida en tres bloques: izquierda, centroderecha y ultraderecha.

Lecornu llegó al poder en septiembre y para evitar la caída de su gobierno en el Parlamento, como le ocurrió a sus dos predecesores, prometió a la oposición socialista que sometería los presupuestos al voto del Parlamento.

Su estrategia logró la adopción de la primera parte, relativa a la financiación de la Seguridad Social, pero las discusiones se estancaron en la parte sobre la financiación del Estado, por lo que acabó cerrando la puerta al debate parlamentario.

Este viernes, este hombre de confianza del presidente, Emmanuel Macron, activó el procedimiento llamado del “artículo 49.3”, que le permite la adopción de los presupuestos sin el voto del Parlamento, como ha hecho el gobierno desde 2022.

La única manera para los diputados de tumbarlos es presentar una moción de censura y adoptarla. El partido de izquierda radical La Francia Insumisa (LFI) ya presentó una, que “se examinará el lunes por la tarde”, anunció su líder parlamentaria, Mathilde Panot.

La Asamblea Nacional debatió cuatro mociones de censura desde el pasado 23 de enero, en respuesta a la activación del 49.3 por Lecornu para votos parciales de los presupuestos. Todas decayeron, al no alcanzar la mayoría necesaria.

El proyecto de presupuestos busca sanear las endeudadas cuentas públicas de la segunda economía de la UE y reducir el déficit público al 5% del PIB en 2026. Para evitar que los socialistas le censuren, el gobierno incluyó varias medidas sociales y otros reclamos.

La adopción definitiva de los presupuestos representa un balón de oxígeno para el gobierno, cuando Macron encara la recta final de su segundo mandato. La elección presidencial, a la que ya no puede optar, tendrá lugar en los primeros meses de 2027.

Bregeon hizo ese cálculo en una entrevista con Sud Radio, en la que tachó de “irresponsables ” a los miembros de la izquierdista La Francia Insumisa (LFI) y la extrema derecha de Agrupación Nacional (RN), que han presentado varias mociones de censura al proyecto de ley de presupuestos del Estado para 2026 y anuncian varias más.

Tras el rechazo de dos mociones de censura el viernes pasado a la parte de ingresos y otras tantas el martes de esta semana a la parte de gastos en la Asamblea Nacional, el proyecto de ley de presupuestos para 2026 regresa al Senado este jueves, donde se espera una rápida tramitación.

Y es que la alianza mayoritaria de centroderecha en la cámara alta del Parlamento presentó formalmente el miércoles una moción para rechazar el proyecto de ley en su segunda lectura, lo que acelera el proceso parlamentario.

Ya que allana el camino para su aprobación definitiva a principios de la próxima semana en la Asamblea Nacional, tras una lectura final, un último uso este viernes del artículo 49.3 de la Constitución, que permite la aprobación de una ley sin voto parlamentario y el debate el lunes o martes de las mociones de censura previstas.

La Comisión de Finanzas del Senado, reunida el miércoles, decidió no prolongar los debates presupuestarios, que comenzaron a principios de otoño. Por lo tanto, el largo proceso de debates presupuestarios está llegando a su fin.

(Con información de AFP)

Government / Politics

ECONOMIA

El desplome del bitcoin desmiente su reputación de “oro digital”

El precio del bitcoin caía este domingo a las 10 de la mañana a USD 78.350 dólares, un 37,2% por debajo de los casi USD 125.000 que había alcanzado el 6 de octubre de 2025. El entusiasmo por bitcoin y por las especies cripto en general, incluidos los memes digitales, se había iniciado en octubre de 2024, en las semanas anteriores a la elección en EEUU, a medida que se afianzaba la expectativa de una victoria electoral de Donald Trump.

El precio de las especies escaló rápidamente, a medida que el gobierno que asumió el 20 de enero se mostró favorable a las criptomonedas, designó al frente de los organismos regulares figuras amigables al sector y el Congreso sancionó la ley GENIUS, favorable en particular a las stablecoins atadas al dólar como modo de apuntalar a la vez el rol de la divisa de EEUU como moneda mundial.

La cotización de bitcoin es también la más baja desde el Liberation Day, el 2 de abril de 2025, en que Trump hizo el primer anuncio sobre “Tarifas recíprocas” e inició un frenético período de negociaciones bilaterales y tensiones comerciales.

Claro que no es solo bitcoin que se debilitó. Ethereum, la segunda moneda de mayor capitalización, que este domingo cotizaba a USD 2.398 a media mañana, había llegado a valer USD 4.831 el 22 de agosto del año pasado, lo que significa que desde entonces perdió más de la mitad de su valor.

De modo más amplio, la capitalización total de casi 19.000 especies cripto relevadas por el sitio CoinGecko era este domingo de USD 2,64 billones, un 39% menos que los USD 4,3 billones que había llegado a acumular en octubre de 2025.

A menudo el bitcoin fue señalado como una versión digital del oro, un nuevo refugio de valor en tiempos de alta volatilidad y tensión geopolítica, pero la evolución de los últimos meses desmiente esa interpretación.

Es cierto que el oro se desplomó fuertemente el viernes, cuando cayó a USD 4.800 la onza luego de haber superado brevemente los USD 5.600, pero en ese caso parece tratarse de una toma de ganancias después de un febril ascenso impulsado por las incertidumbres geopolíticas. El metal precioso llevaba un ascenso de 23% en lo que iba de 2026.

La preferencia de los inversores por el oro y la plata sí parece responder a las tensiones geopolíticas, la incertidumbre comercial y la política expansiva del gobierno de Trump, que además de aumentar los aranceles habló de anexar Groenlandia, hizo capturar y extraditar a EEUU al dictador venezolano Nicolás Maduro y mantiene una fuerte presión, incluido despliegue militar, sobre el régimen teocrático iraní.

Ese contexto erosiona la imagen de bitcoin, al punto que Pramol Dhawan, director general de Pimco, uno de los más grandes fondos de inversión de EEUU, le dijo al periódico británico Financial Times que la narrativa de la criptomoneda como oro digital “ha desaparecido” y que el declive de bitcoin demuestra que no es “una revolución monetaria”.

Otro problema es la falta de un modelo de valuación de los activos digitales. Ilan Solot, estratega de mercados globales de Marex Solutions, también consultado por el FT, dijo que el bitcoin “es un activo en busca de un modelo de valuación” pues no hay un consenso claro sobre qué factores deben orientar su precio.

En septiembre del año pasado un informe de Deutsche Bank titulado “Bitcoin vs Oro: el futuro de las Reservas de los Bancos Centrales en 2030” había señalado una supuesta correlación (ver gráfico, arriba) entre ambos activos y que en cinco años los bancos centrales del mundo aumentarían la participación del bitcoin en sus reservas internacionales en un contexto en que las principales economías del mundo avanzan en un proceso de desdolarización y se consolida la infraestructura normativa y jurídica de los activos digitales.

Según el informe del brazo de investigación del Deutsche Bank, firmado por las economistas Marion Laboure y Camilla Siazon, bitcoin y oro son “complementarios” debido a su baja correlación con otras clases de activos. Según el estudio, la volatilidad del bitcoin debería reducirse con el tiempo, en el futuro previsible el dinero fiduciario seguirá siendo el principal medio de pago y activo de reserva y los mercados financieros, por su naturaleza especulativa, siempre buscan alternativas a los activos tradicionales.

Sin embargo, según la consultora cripto Kaiko, también citada por el FT, la volatilidad arancelaria desnudó la “crisis de identidad” del bitcoin, que quedó muy identificado con la administración republicana y paga, en consecuencia, “el precio de esa asociación política”.

REUTERS/Brendan Mcdermid/File Photo

Prospectivamente, también vale tener en cuenta el punto de vista de Kevin Warsh, economista recientemente nominado por Trump para encabezar la Reserva Federal de EUU.

En un evento en la Ronald Reagan Foundation, en 2025, Warsh se mostró absolutamente contrario a la creación de un “dólar digital”, algo que consideró “antiamericano” pues significaría facilitarle a la Fed y al gobierno en general una intromisión inaceptable en la vida de la gente, algo que sí consideró funcional en regímenes como el chino, y fue más cauto sobre el bitcoin y las criptomonedas. El tiempo y la experiencia, señaló, irán diciendo lo suyo.

Business,Domestic Politics,Corporate Events,North America,Government / Politics

ECONOMIA

El superávit fiscal, los desafíos para sostenerlo en 2026 y por qué es la gran diferencia de Milei con los gobiernos anteriores

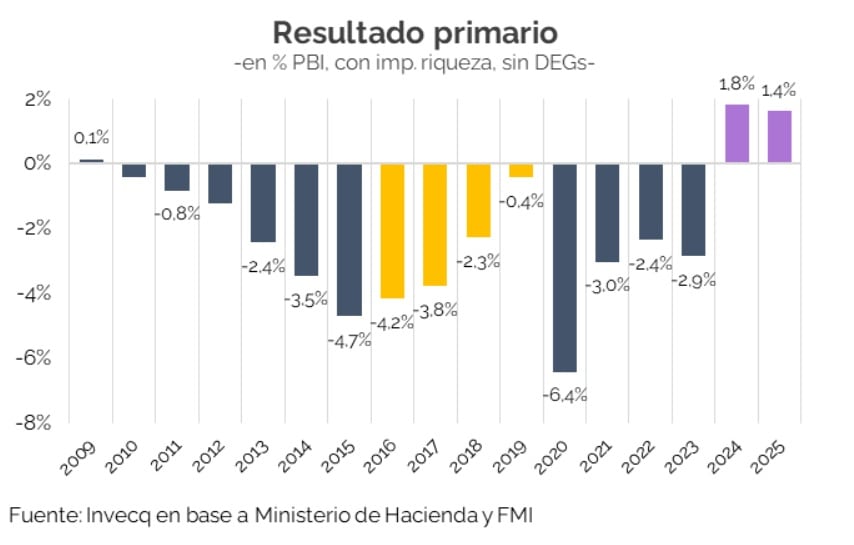

El programa económico del Gobierno mantiene en el resultado fiscal su principal ancla. A diferencia de administraciones previas, la estrategia oficial se apoya en la obtención y sostenimiento del superávit como eje central de la política macroeconómica. Según un informe de la consultora Invecq, 2025 cerró con un superávit primario de 1,4% del PBI y un superávit financiero de 0,2% del producto, en un contexto de fuerte ajuste del gasto y caída de los ingresos tributarios.

El resultado primario del año pasado se ubicó en línea con la meta acordada con el Fondo Monetario Internacional, que era de 1,3% del PBI, aunque quedó por debajo del objetivo interno que el propio Gobierno había fijado a mitad de año, de 1,6%. Aun así, el dato confirma que el equilibrio fiscal dejó de ser una promesa para convertirse en un rasgo estructural del esquema económico actual.

“El programa económico sigue teniendo en el ancla fiscal su principal sostén”, señala Invecq en su análisis. En ese marco, el superávit se presenta como el principal elemento diferenciador frente a los gobiernos anteriores, que mostraron déficits persistentes y una mayor dependencia del financiamiento monetario y del endeudamiento.

El informe advierte, sin embargo, que el resultado financiero de 2025 debe analizarse con cautela. De acuerdo con la consultora, el superávit de 0,2% del PBI está influido por el tratamiento contable de los intereses capitalizables de la deuda, que bajo el criterio de base caja se registran “por debajo de la línea”. Esto implica que el costo económico total de la deuda queda parcialmente subestimado en el resultado fiscal tradicional.

“Incorporando los intereses capitalizables —considerando solo su componente real— el resultado financiero pasa de un leve superávit a un déficit de 0,8% del PBI en 2025”, explica Invecq. Ese rojo, de todos modos, es calificado como “manejable y financiable”, y representa el doble del déficit corregido de 2024, que había sido de 0,4% del PBI.

Durante 2025, los intereses devengados totalizaron 1,2% del PBI. De ese total, apenas 0,2% correspondieron a intereses en pesos, pese a que la deuda en moneda local alcanza el 29,4% del PBI. El contraste con años anteriores es marcado: en 2020, con una deuda en pesos significativamente menor, equivalente al 19,5% del PBI, los intereses en moneda local registrados ascendieron a 1,1% del producto.

El desempeño fiscal del año pasado estuvo condicionado por una caída de los ingresos más pronunciada que la reducción del gasto. Según Invecq, los recursos totales retrocedieron 1,2% del PBI, mientras que el gasto primario se ajustó 0,8% del producto. La recaudación tributaria cayó cerca de 0,9% del PBI, en gran parte por la eliminación del impuesto PAIS, cuyo impacto sobre las cuentas nacionales fue de alrededor de 1,1% del PBI.

A esa baja se sumaron menores ingresos por Derechos de Exportación y por el impuesto a los Bienes Personales. Esas pérdidas fueron compensadas parcialmente por una mejora en las contribuciones a la seguridad social, en un contexto de recuperación gradual del empleo formal.

Del lado del gasto, el ajuste acumulado resulta significativo. La consultora estima que la caída real del gasto primario en 2025, en comparación con 2023, alcanza el 27%, con el mayor esfuerzo concentrado en 2024 y una profundización más moderada durante el último año. Dentro de ese proceso, los subsidios económicos explican una parte relevante del recorte.

“Los subsidios pasaron de representar 2,1% del PBI en 2023 a 1,0% del PBI en 2025”, detalla el informe. El gasto de capital fue otro de los rubros más afectados, con una reducción cercana al 79% real respecto de 2023, particularmente en infraestructura, vivienda y transporte. A su vez, las transferencias corrientes a las provincias cayeron alrededor de 60% real en el mismo período.

El ajuste dentro del gasto social fue heterogéneo. Las jubilaciones y pensiones contributivas registraron caídas reales cercanas al 14%, mientras que la Asignación Universal por Hijo mostró una expansión superior al 70% real, convirtiéndose, según Invecq, en la principal excepción al sesgo contractivo del gasto.

Para 2026, las proyecciones mantienen al superávit como objetivo central. La consultora estima un resultado primario en torno a 1,5% del PBI, en línea con lo previsto en el Presupuesto 2026, aunque por debajo del compromiso de 2,2% asumido con el FMI. El superávit fiscal total se ubicaría cerca de 0,1% del PBI, lo que deja un margen limitado para avanzar en una reducción significativa de la carga impositiva.

En ese contexto, Invecq advierte que las medidas tributarias asociadas a la reforma laboral, cuyo tratamiento comenzaría en febrero, implican un costo fiscal cercano a 0,8% del PBI. De ese total, 0,69% corresponde a la Nación y 0,11% a las provincias, un reparto que genera resistencias a nivel subnacional y condiciona la viabilidad del paquete completo.

A este factor se suma la reducción de los derechos de exportación anunciada en septiembre de 2025, con un costo adicional estimado en 0,1% del PBI para el Estado nacional. “La implementación plena de estas medidas requeriría un nuevo ajuste del gasto cercano a 0,8% del PBI para preservar el superávit financiero”, señala el informe, incluso considerando el ahorro acotado derivado de la segmentación de subsidios energéticos, calculado en torno a 0,15% del producto.

La alternativa sería una recuperación de la recaudación vía crecimiento económico. No obstante, Invecq considera que ese escenario resulta poco consistente con sus proyecciones actuales, que prevén una expansión anual de entre 2% y 2,5%. Además, el eventual regreso de la Argentina a los mercados de deuda en dólares podría implicar mayores pagos de intereses en moneda extranjera, lo que volvería más exigente la meta de sostener el equilibrio fiscal.

En síntesis, el informe concluye que el superávit fiscal constituye hoy la principal diferencia del gobierno de Javier Milei respecto de las gestiones anteriores. Al mismo tiempo, advierte que su sostenimiento depende de un margen fiscal acotado, de decisiones de política económica que aún están en discusión y de un contexto macroeconómico que seguirá condicionando la evolución de las cuentas públicas.

Corporate Events,South America / Central America

CLIMA NOTICIAS3 días ago

CLIMA NOTICIAS3 días agoA qué hora puede llover hoy en CABA, según el Servicio Meteorológico Nacional

CHIMENTOS2 días ago

CHIMENTOS2 días agoJulieta Díaz contó por qué no funcionó su noviazgo con Luciano Castro en medio de la separación con Griselda Siciliani

POLITICA2 días ago

POLITICA2 días agoEl New York Times asegura que la Argentina podría firmar un acuerdo con EE.UU. para recibir deportados