ECONOMIA

El fuerte aumento de los ingresos laborales de las familias fue clave en la caída de la pobreza

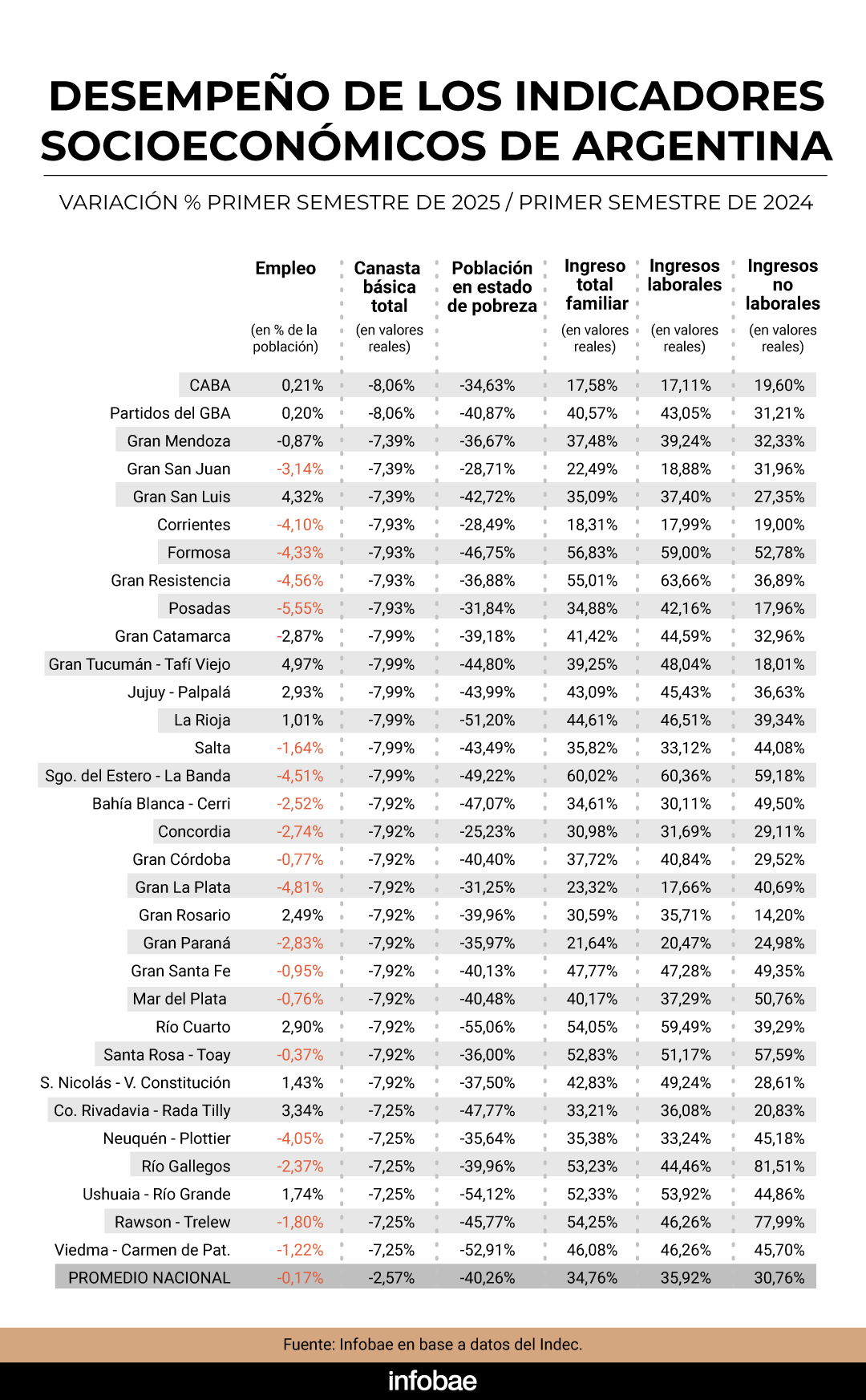

En el primer semestre de 2025, la situación social de Argentina experimentó un punto de inflexión: la capacidad real de gasto de las familias se expandió 36,2%, superando ampliamente el ritmo de la inflación y la evolución de la canasta básica total (CBT) y la canasta básica alimentaria (CBA).

Esta contundente mejora -verificada de forma exclusiva a partir del entrecruzamiento de los datos de la Encuesta Permanente de Hogares (EPH) y los informes de precios del Indec- no solo permitió una baja histórica de la pobreza, sino que reconfiguró la relación entre ingresos laborales y no laborales en la estructura de los hogares en los 31 aglomerados urbanos más relevantes del país.

Por primera vez desde la salida de la pandemia, los ingresos per cápita de las familia avanzaron en dos períodos consecutivos por encima del costo de las canastas básicas.

Según los valores desestacionalizados y ajustados por inflación, el ingreso total de las familias creció 34,8% frente al primer semestre de 2024 y 13,6% respecto de 2023, mientras el costo de la CBA retrocedió 15,9% y 14,4%, respectivamente. La CBT, en tanto, bajó 2,6% y 8% interanual, resultados que robustecen el poder de compra de los hogares y explican el rápido descenso de los indicadores de vulnerabilidad social.

El ingreso total de las familias creció 34,8% frente al primer semestre de 2024 y 13,6% respecto de 2023, mientras el costo de la CBA retrocedió 15,9% y 14,4%, respectivamente

Estos números se sostienen en una base estrictamente monetaria, sin incluir transferencias puntuales ni cambios metodológicos.

El porcentaje de hogares por debajo de la línea de pobreza descendió hasta 24,1%, una cifra que, trasladada a personas, equivale al 31,6%. En comparación con el 52,9% del primer semestre de 2024 y el 40,1% de 2023, se evidencia la mayor reducción interanual desde que existen series comparables en la EPH.

Por su parte, el universo que permanece bajo la línea de indigencia se redujo a 5,6% de los hogares (6% de las personas), niveles inéditos desde 2017.

La proyección ampliada sobre la base del total país para los 31 grandes aglomerados deriva en 3.909.900 hogares pobres -unos 15,05 millones de personas-, de los cuales 853.744 hogares (3,29 millones de habitantes) todavía caen en la indigencia.

La tendencia a la baja se consolidó a partir de la recomposición de los ingresos monetarios y el impacto diferencial de los salarios y del trabajo independiente

Si bien los porcentajes continúan reflejando un desafío importante, la tendencia a la baja se consolidó a partir de la recomposición de los ingresos monetarios y el impacto diferencial de los salarios y del trabajo independiente sobre el bienestar familiar.

El núcleo de la transformación radica en el comportamiento de los ingresos laborales en valores ajustados por inflación, que experimentaron una suba real histórica: 35,9% frente a igual semestre de 2024 y 16,3% respecto de 2023. Esta mejora encuentra un correlato equivalente en los ingresos no laborales (jubilaciones, pensiones, programas sociales y asignaciones familiares), que aumentaron 30,8% y apenas 5% en los mismos períodos.

El análisis detallado revela que la fuerza del mercado de trabajo y la expansión de la ocupación, sobre todo en sectores informales y de baja calificación, explicaron gran parte de la baja de la pobreza.

Los ingresos laborales pasaron de representar el 76,4% del total familiar en el primer semestre de 2023, al 77,5% el año siguiente y llegaron al 78,2% en 2025. Este corrimiento estructural ilustra la creciente autonomía del ingreso por trabajo como principal sustento de los hogares y el retroceso relativo de los ingresos no laborales, que pasaron del 23,6% al 21,8% en solo dos años.

El fenómeno, sin embargo, no es homogéneo. Doce jurisdicciones urbanas registraron un aumento de la proporción de ingresos no laborales, fenómeno especialmente visible en Gran La Plata (6,4 puntos porcentuales más, hasta 38,9%, con una diferencia de 9,2 puntos respecto a 2023), Río Gallegos, Bahía Blanca y Gran San Juan, entre otras.

Del otro lado, diecinueve aglomerados acrecentaron la participación del ingreso laboral, con Gran Tucumán-Tafí Viejo (suba de 4,5 puntos a 75,2%), Río Cuarto, Gran Resistencia y Gran Rosario en la vanguardia.

Entre los recursos no laborales, la Asignación Universal por Hijo demostró una notable capacidad de actualización: el monto creció 31,2% real frente al primer semestre de 2024 y acumuló 61,8% en el bienio. Sin embargo, el haber mínimo jubilatorio avanzó solo 9,8% en el año (21% el resto de las prestaciones), y retrocedió entre 10,9% y 15,4% respecto de 2023. Esta asimetría revela que el desempeño de la asistencia social fue importante, pero no compensó la desaceleración de otras transferencias.

La política social desplegada en el semestre puso el foco en una mayor cobertura y actualización de asignaciones familiares y subsidios directos, logrando contener la vulnerabilidad extrema, aunque el protagonismo en la mejora del bienestar estuvo claramente en el campo laboral.

El cruce de variables muestra que tres factores operaron sobre la reducción de la pobreza y la indigencia, en orden de impacto:

1. Caída del costo real de las canastas básicas: la marcada desaceleración de la inflación y la mayor disponibilidad de bienes subsidiados redujeron los pisos de referencia que determinan líneas de pobreza e indigencia.

2. Salto de los ingresos laborales, especialmente en la franja informal: la revitalización de la actividad económica permitió recomponer salarios, sobre todo en empleos de baja protección que históricamente quedaban rezagados.

3. Rediseño y focalización de la política social: la política salarial y la reorganización de asignaciones y transferencias directas mejoraron la llegada de los fondos y sostuvieron en parte a los sectores más rezagados.

Este proceso generó un fenómeno inédito en la última década: en la mayoría de los aglomerados urbanos, el avance del trabajo sobre las transferencias de subsidios sociales y aumento de las jubilaciones y pensiones dio lugar a una estructura de ingresos más robusta, capaz de sostener la mejora social en escenarios económicos adversos.

Al mismo tiempo, la persistencia de brechas y la concentración de ingresos no laborales en ciertas áreas revela que la transición no es homogénea ni está exenta de desafíos estructurales.

Si bien la recuperación de los ingresos laborales fue decisiva para empujar la disminución de la pobreza y la indigencia, el proceso enfrenta interrogantes críticos de cara a los próximos trimestres.

La capacidad de sostener el crecimiento del empleo formal, la reducción de la inflación a niveles de un dígito porcentual al año y magnitud de las políticas de ingresos no laborales serán variables determinantes.

ECONOMIA

Cuánto aumentará la cuota de prepagas en marzo, empresa por empresa

El tercer mes del año es largo y complejo. Parece largo por sus 31 días, pero será complejo para los bolsillos de los argentinos.

En el caso de aquellos que son afiliados a una empresa de medicina prepaga existe un común denominador para todas las empresas. Todas aumentarán al menos un 2,9% en línea con la inflación de enero de 2026, informada por el INDEC envuelto en una polémica por los métodos de medición del costo de vida.

Prepagas anuncian aumentos para marzo y algunos superan a la inflación

Pero hay empresas que aumentarán por encima del 2,9% y treparán hasta el 3,2% según el plan elegido y, tomando en cuenta, que los montos informados a iProfesional pueden no coincidir con los efectivamente facturados o solicitados a los usuarios, en virtud de bonificaciones o descuentos comerciales aplicados por las compañías.

Desde luego que a estos reparos, también hay que sumarles la incidencia de los copagos. Hay planes que poseen esta modalidad, que también aumentan de precio y, encima, cobran copagos.

Por Resolución ministerial, todas las empresas de medicina privada deben informar las alzas de las tarifas para el próximo mes en un sitio web oficial que la Superintendencia de Servicios de Salud (SSS). Pero, entre una importante cantidad de ofertas de medicina prepaga, existe una decena de compañías que poseen la mayor cantidad de afiliados del mercado y que marcan la tendencia en la curva ascendente de los aumentos de tarifas.

De esas diez empresas, siete de ellas, informaron rápidamente a sus afiliados que los nuevos valores de los aranceles correspondientes a marzo de 2026 serán del orden del 2,9% en línea con la inflación informada en el último reporte.

Entre los aumentos confirmados, se encuentran las firmas: Swiss Medical, Sancor Salud, Accord Salud, Medifé y Omint. La excepción, Avalian que ajustará hasta el 3,20%. Mientras que los aranceles de Osde tendrán una suba de entre 2,4% y 2,9% en marzo, según el plan.

En el caso de OSDE, es bueno señalar que, factura sus servicios a mes vencido. Esto significa que, a diferencia de la mayoría de las prepagas que cobran por adelantado, el afiliado abona el servicio de salud una vez que ya ha sido utilizado. La cuota de un mes se abona generalmente a principios o mediados del mes siguiente. Es una particularidad de su facturación en comparación con el sector.

El mercado de la medicina prepaga en Argentina está altamente concentrado, con OSDE con más de 2 millones de afiliados, seguidos por Swiss Medical y Galeno, liderando el sector. Las 10 principales prepagas concentran aproximadamente el 83% del volumen total de usuarios en el país, destacándose por su cobertura nacional y planes corporativos.

Salud privada: cuánto aumentará la cuota, empresa por empresa

En general, se cumple el promedio inflacionario, teniendo en cuenta para el mes de marzo de 2026, el útimo dato del INDEC para enero de 2026 fue del 2,9%, con renuncia de funcionario incluida.

De las principales empresas de medicina prepaga, se relevó que:

OSDE informó un incremento tarifario para el tercer mes del año del 2,8% en sus planes 2 210; 2 310; 2 510 y 2 450 mientras que para los planes denominados 7 700 Individuales trepan hasta el 2,9% y 3% para afiliados de la región patagónica. Las tarifas son superiores en la región patagónica, donde se aclara que, con IVA incluido, los planes anotados como 2 220 individual promedian un incremento del 2,90%. Los planes 7 700 individual en la región patagónica subirán un 3% en marzo.

La polémica por los copagos continúa y también deben ser informados en las tablillas de Excel de la SSN. Los afiliados pueden encontrarse con un cargo extra al recibir una prestación médica, más allá de lo que cubre su plan. Este monto adicional se denomina copago y es definido por cada prestador, sin depender de los acuerdos con las empresas de medicina, prepaga o las obras sociales.

En el caso de OSDE, la mayoría de los planes no tiene copagos, a excepción de algunos en las provincias patagónicas.

Swiss Medical Group: La empresa de Claudio Belocopitt aumenta un 2,9%. La diferencia con OSDE es que muchos de sus planes incluyen copagos. Los planes S1 y S2 aumentan un 2,90% en la región metropolitana e incluyen copagos. Lo hacen en la misma proporción que los planes SMG 02 que no tienen copagos.

Galeno Argentina: La compañía Galeno en principio anotaría incrementos para marzo del orden del 2,9% en sus planes, pero aún no fueron confirmados en la Superintendencia de Salud.

Sancor Salud: La empresa que más aumentó en 2025, arrancó 2026 en linea con la inflación oficial. Para marzo con aumentos del 2,90% en línea con las anteriores. Su política de copagos los incluye en todos sus planes, a excepción de los anotados como S1500 SC. El problema está en la Patagonía donde hay planes que se incrementan hasta el 3,9%.

- OMINT: el mes pasado fue la que más aumentó, en general, siguiendo el promedio de todos sus planes de salud. Según lo informado en la SSN. Su plan 1500, que trabaja sin copagos, suele ser la que más aumenta. En algunos planes, pocos, que existen copagos, el incremento informado suele descender hasta los niveles inflacionarios informados por el INDEC. Al cierre de esta edición aun no había informado a las autoridades sus tarifas.

- Accord Salud: Junto a Unión Personal aumentan en línea con el alza del costo de vida. Sus planes informan un incremento tarifario del 2,9% con copagos incluidos.

- Medife: La asociación civil Medife aumenta un 2,90% y no distingue ninguna alza o baja en ese porcentaje, se pague o no copagos. En algunos planes de Santa Fe se imponen estos copagos mientras que en Buenos Aires no existen. En todos sus planes se lee el mismo nivel de incremento, a pesar de que hay planes como el Medife Más y Bronce Classic que poseen copagos, mientras que el Bronce, Plata u Oro no los tienen.

- Avalian: La cooperativa, ex ACA Salud, es la que da la nota para marzo. Presentó incrementos en sus tarifas que ascienden hasta el 3, 20% en todos sus planes que incluyen copagos en todos los casos, ya sea en modalidad directa o desregulada. La modalidad directa o desregulada en prepagas permite a los afiliados contratar planes de salud libremente y derivar sus aportes obligatorios (3% empleado + 6% empleador) sin intermediación de una obra social sindical. Las empresas pueden fijar libremente el valor de las cuotas y los copagos.

Federada Salud: Mantiene la regla de incrementos del 2,90%, pero hay algunos planes como 4000NG 2, Rosario, Gran Rosario y Córdoba que incluyen copagos, a diferencia de los denominados planes Nacional.

Prevención Salud (del Grupo Sancor Seguros): En la sociedad anónima Prevención se aplicarán incrementos del 2,90% en todos los planes, con nula distinción entre planes que deberán abonar copagos, como en la mayoría de los llamados planes A1 y A2 CP, mientras que los A2 y A4 no tienen copagos.

Según explicaron a iProfesional, referentes del sector coincidieron en señalar que los incrementos se dan por reajustes de honorarios profesionales y de muchos servicios tercerizados cuyas facturas van al alza.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,tarifas,prepagas,precios,inflación

ECONOMIA

El dólar sigue cayendo y acumula una baja de 5% en febrero

Con una oferta en el segmento de contado que alcanzó los USD 360,9 millones, la oferta volvió a imponerse en una rueda mayorista donde el dólar tocó un piso de $1.360, mientras que se distanció a casi 17% del techo de las bandas.

La divisa mayorista recortó parte de la caída sobre el cierre, en $1.370,50 para la venta, para ceder 5,50 pesos o 0,4% en el día. Así, anota a lo largo de febrero un descenso de 76,50 pesos o 5,2 por ciento.

Como el Banco Central fijó para este lunes una banda superior de su esquema cambiario en los $1.600,66, el tipo de cambio oficial quedó a 230,16 pesos o 16,8% de ese límite, la mayor distancia desde el 3 de julio del año pasado (17,2%).

El dólar al público terminó ofrecido en el Banco Nación con baja de cinco pesos o 0,4%, a $1.390 para la venta. El billete tocó los $1.385 al mediodía. En febrero el dólar minorista baja 75 pesos o 5,1 por ciento.

Tras un mínimo intradiario en $1.420, el precio del dólar blue descontó cinco pesos o 0,3% en el día, a $1.425 para la venta. En el transcurso de 2026 el dólar informal resta 105 pesos o 6,9 por ciento.

“El exceso de oferta de divisas, ya no sólo por más mayores liquidaciones de emisiones sino también más apuestas al carry-trade, sigue impulsando un descenso en al dólar mayorista -ya llegando a testear los $1.360- y profundiza las adquisiciones de reservas del BCRA», comentó el economista Gustavo Ber.

Con un tipo de cambio mayorista a $1.370,50 y un “contado con liquidación” a $1.440, la brecha entre cotizaciones se ajustó a 4,8 por ciento.

“Aunque su creciente participación en la plaza viene amortiguando el descenso del dólar, un proceso que transita relativamente en línea con las monedas emergentes, en el caso local podría en el tiempo ir dejando como saldo una mayor apreciación cambiaria a partir de una inflación relativa superior”, añadió el titular del Estudio Ber.

“Por el lado de la cuenta corriente, la liquidación del agro se mantuvo firme (USD 88 millones promedio diario en enero versus USD 84 millones en lo que va de febrero). En la cuenta financiera, continúan pesando las emisiones corporativas y provinciales. Según la última presentación del vicepresidente del Banco Central, a mediados de enero restaban liquidar USD 3.600 millones de emisiones corporativas. Desde entonces, se sumaron nuevas colocaciones en el mercado local e internacional por casi USD 1.300 millones”, precisaron desde Portfolio Personal Inversiones.

Acotaron que “el rollover por encima del 100% en las últimas licitaciones empujó al alza las tasas de corto plazo incentivando el desarme de posiciones en dólares para capturar rendimientos en pesos. En otras palabras, más oferta en el mercado cambiario en pos de hacer carry trade“.

Ignacio Morales, Chief Investments Officer de Wise Capital, encuadró la caída del dólar dentro de “un escenario marcado por la agresiva postura compradora del Banco Central y una paulatina reducción en las tasas de interés. Este retroceso del billete verde no sólo reavivó el interés por el carry trade (pese a que los rendimientos en pesos comienzan a recortarse), sino que también generó un distanciamiento significativo respecto al límite superior de la banda cambiaria. Con una brecha que ya alcanza el 16% frente a dicho techo, el mercado exhibe una calma que se extiende a las cotizaciones financieras”, con un dólar MEP que este lunes perforó el piso de los 1.400 pesos por primera vez desde septiembre de 2025.

“El BCRA inyecta diariamente pesos –lo que aumenta la liquidez y presiona a la baja la tasa– para que luego sean absorbidos en la liquidación de la licitación del Tesoro –lo reduce la liquidez y presiona al alza la tasa–“, indicó IEB en un reporte.

El viernes pasado, las reservas internacionales brutas se ubicaron en USD 46.261 millones, en un máximo desde agosto de 2021. Según Bloomberg, una parte significativa del incremento se explicó por la decisión del gobierno de la provincia de Santa Fe de finalmente depositar los USD 800 millones obtenidos en su emisión de deuda de diciembre en un Banco local.

Corporate Events,Europe,ZENICA

ECONOMIA

El dólar vuelve a caer y se consolida abajo de los $1.400, en su menor valor en cinco meses

El dólar oficial cae $10 este lunes 23 de febrero a $1385 en la pizarra del Banco Nación y se ubica en su menor valor desde fines de septiembre. Por su parte, el dólar mayorista cede $11,5 a $1.364,5 para la venta. La brecha contra el techo de la banda cambiaria, que es hoy es de $1.600,66, alcanzó un 17,3%, su nivel más alto desde el 1 de julio de 2025.

De esta manera, se consolida la baja del tipo de cambio oficial, ubicándose bien por debajo de los $1.400. Sin embargo, hay algunos factores que sigue el emrcado y que podrían hacerlo reaccionar.

Marzo está por lleger con una calma aparente en el mercado cambiario, pero con un trasfondo que el mercado sigue de cerca: la dinámica de las tasas cortas en pesos y el peso del calendario de vencimientos. La cotización puede verse estable en la pantalla, pero el equilibrio se decide en otra parte: cuánto cuesta absorber pesos, cuánto cuesta rollear deuda y cuánto margen queda para comprar reservas sin alimentar volatilidad.

En este esquema, las reservas funcionan como el activo estratégico que el Gobierno intenta fortalecer para mejorar solvencia externa y bajar el costo de financiamiento. Pero el «cómo» importa tanto como el «cuánto»: si la acumulación se logra con esterilización agresiva y tasas que saltan, el tipo de cambio puede quedar calmo por un tiempo, aunque con tensiones latentes.

El punto clave es que el mercado no mira solo el dato diario del dólar. Mira si el programa puede sostenerse cuando haya más demanda de pesos, cuando el Tesoro tenga que renovar montos grandes, o cuando el sistema financiero empiece a sentir la presión de tasas más volátiles. Marzo suele amplificar estas pruebas porque combina normalización de flujos, licitaciones y señales de política monetaria.

El ancla que sostiene al dólar hoy (y la condición para bajar el costo del crédito)

Desde GMA Capital señalaron que el esfuerzo por acumular reservas no es casual: funciona como condición para avanzar hacia una normalización macro que permita recuperar acceso a mercados internacionales a tasas más razonables. En esa hoja de ruta, la calificación crediticia y los indicadores de solvencia externa aparecen como señales clave para inversores.

Sus analistas apuntaron que, al comparar a Argentina con emergentes de mejor rating, queda clara la distancia en dos frentes: inflación y reservas. En nominalidad, ubicaron a Argentina con 31,5% de inflación en 2025, frente a medianas entre 2% y 4,4% en grupos con calificación superior, un desvío que sigue pesando sobre expectativas y spreads.

En el frente externo, los especialistas del bróker detallaron que las reservas brutas equivalen a 6% del PIB, un nivel muy por debajo de medianas como 15,1% en BB- y 9,6% en B-. También remarcaron que la cobertura es baja: reservas por 43% del ARA y apenas 0,5 veces la deuda en dólares de corto plazo, frente a ratios más altos en comparables.

Para GMA Capital, esa brecha explica por qué la acumulación de reservas es más que un objetivo táctico: es un requisito estructural para mejorar el perfil externo y, con eso, seguir comprimiendo rendimientos. En su lectura, Argentina debería tener entre USD 90.000 millones y USD 140.000 millones de reservas brutas para parecerse a créditos con ratings apenas superiores, como B- y B.

Superávit, ingresos flojos y gasto con señales mixtas

En paralelo, desde GMA Capital señalaron que la consolidación fiscal sigue siendo un pilar del esquema. En enero, el Sector Público Nacional registró un superávit primario de $3.125 millones y un superávit financiero de $1.105 millones, con saldos de 1,5% y 0,2% del PIB respectivamente en los últimos doce meses.

Sin embargo, los expertos de la sociedad de bolsa explicaron que el margen fue más acotado cuando se ajusta por factores extraordinarios. Un ingreso por privatización de centrales hidroeléctricas del Comahue, por cerca de $1.000 millones, aportó holgura: sin ese ingreso, estimaron que el superávit financiero habría sido cercano a $61,3 millones.

Sus analistas apuntaron que la señal más sensible estuvo del lado de los recursos: los ingresos totales cayeron 1,2% real interanual, con un deterioro marcado en lo tributario, que retrocedió 8,2% interanual real. Para el mercado, eso importa porque reduce el «colchón» para sostener el superávit si la actividad no recompone rápido.

Del lado del gasto, los especialistas del bróker detallaron un recorte moderado: el gasto primario bajó 0,7% real interanual, con caídas en gasto de capital (-36%) y salarios (-10,9%), pero con subas fuertes en transferencias a provincias (+32,1%) y subsidios energéticos (+191,3%). Esa combinación vuelve central la discusión sobre subsidios para sostener el equilibrio fiscal sin recurrir a shocks.

La esterilización que sostiene el dólar, pero encarece el «carry»

Desde 1816 señalaron que el arranque de 2026 dejó un rasgo distintivo: se compran reservas, pero no se expande la base monetaria. Según describieron, aunque el BCRA inyectó alrededor de $3,0 billones por compras en el mercado cambiario, la base monetaria se contrajo $2,0 billones en el acumulado del año.

Sus analistas apuntaron que la brecha, de $5,0 billones, se explica por dos factores. Primero, una ganancia del BCRA en futuros de dólar, que estimaron en $0,5 billones. Segundo —y más relevante— una estrategia de esterilización conjunta entre Tesoro y Banco Central.

Los expertos de la consultora explicaron que el Tesoro absorbió $3,5 billones netos en el mercado primario sumando las subastas del año, mientras que el BCRA retiró pesos adicionalmente mediante repos y operaciones con títulos soberanos en el mercado secundario, con una esterilización neta cercana a $1,0 billón. El resultado, para 1816, fue una compra de reservas esterilizada.

Ese mecanismo sostiene al dólar en el corto plazo porque evita que los pesos «sobren» y se vayan a cobertura. Pero también tiene un costo: requiere que el sistema tolere tasas altas y, sobre todo, que el mercado crea que el esquema es repetible. Si la esterilización depende de licitaciones cada vez más exigentes o de intervenciones más frecuentes, el precio de mantener la calma puede subir.

El riesgo silencioso que se siente antes en pesos que en el dólar

Para 1816, el problema no es únicamente que las tasas sean elevadas, sino que sean volátiles. Sus analistas destacaron que la volatilidad en tasas cortas puede terminar siendo más nociva que el nivel, porque castiga la previsibilidad de los retornos en pesos y enfría la demanda por instrumentos locales en momentos clave.

En su lectura, el Banco Central interviene para que esa volatilidad no se descontrole y para recuperar el rol de prestamista de última instancia. Pero advirtieron que cambios recientes en el esquema de política monetaria —incluida la eliminación de las LEFI y el paso a un régimen más endógeno de tasas— dejaron movimientos bruscos difíciles de absorber sin ruido.

Desde 1816 señalaron que no se puede descartar que vuelvan semanas con tasas por encima de 20% o 25%, como se vio recientemente, y también recordaron que ya existieron episodios con tasas por encima de 40%. Para la consultora, ese rango de dispersión es lo que complica el «timing» del carry y eleva el premio que exige el mercado para quedarse en pesos.

Marzo entra en ese radar porque suele concentrar eventos de financiamiento y definiciones de política. Con tasas cortas moviéndose rápido, la demanda por deuda en pesos puede ponerse más selectiva: si el rollover se encarece, el Tesoro termina pagando más por absorber liquidez, y el esquema de dólar calmo se vuelve más caro de sostener.

Vencimientos 2026-2027: el verdadero test de reservas

Desde GMA Capital remarcaron que la acumulación de reservas es crucial para algo más que la foto cambiaria. En su lectura, un mejor perfil externo permite seguir convergiendo hacia rendimientos de créditos comparables y, con eso, habilitar emisiones para rollear vencimientos sin sacrificar reservas.

Sus analistas recordaron que, aun después de una compresión fenomenal del riesgo país, Argentina todavía rinde por encima de algunos comparables. Como referencia, señalaron que el GD35 rinde cerca de 9,4%, mientras bonos como Ecuador 2035 y El Salvador 2035 se mueven entre 7% y 8,6%. Para el bróker, converger al 8% en el tramo largo implicaría ganancias de capital entre 7,2% y 9,7% para soberanos argentinos.

Pero el punto más sensible está en el calendario: los especialistas del bróker detallaron que Argentina enfrenta compromisos por unos USD 30.000 millones en 2026 y 2027 entre bonistas privados y el FMI (neto de desembolsos). Evitar pagar en efectivo esos vencimientos permitiría preservar reservas y sostener el blindaje externo ante shocks.

En esa lógica, la «ventanilla del crédito» se vuelve un objetivo estratégico: poder refinanciar sin drenar dólares. Por eso, para GMA Capital la acumulación de reservas no solo puede bajar rendimientos: también puede ser el factor que defina si el dólar se mantiene estable o si vuelve a sentir presión cuando el calendario apriete.

Qué mirar en marzo: las 4 señales que pueden anticipar un cambio en el dólar

El primer indicador a seguir es la capacidad de sostener compras de reservas sin que se desarme la esterilización. Si el BCRA compra, pero el mercado siente que los pesos empiezan a «sobrar», el dólar suele reaccionar antes por expectativas que por flujos.

El segundo es la evolución de la tasa corta: no solo su nivel, sino su estabilidad. Para 1816, la volatilidad es un factor que encarece el programa y puede enfriar el apetito por instrumentos en pesos. Si el mercado exige más tasa para rollear, el costo del ancla sube.

El tercero es el frente fiscal: para GMA Capital, sostener el superávit con ingresos tributarios débiles y una estructura de gasto con subsidios creciendo requiere decisiones finas. Si la actividad no recompone recursos, el margen se achica y la presión se traslada a deuda o tasas.

Y el cuarto es el acceso al financiamiento: si las reservas avanzan y el riesgo baja, el camino al rolleo de vencimientos en dólares se vuelve más viable. Si no, la tensión aparece por la vía del calendario. En síntesis, marzo puede no mover el dólar por sí mismo, pero puede exponer qué tan robusto es el equilibrio que hoy lo mantiene quieto.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,dólar,dólar blue

ECONOMIA2 días ago

ECONOMIA2 días agoVillarruel cuestionó la apertura de importaciones: «Sin industria, se pasa a depender de China»

POLITICA2 días ago

POLITICA2 días ago“Ahora es la hora de jugarse”: el mensaje de Patricia Bullrich a los empresarios tras aprobarse la reforma laboral

ECONOMIA2 días ago

ECONOMIA2 días agoSegún un especialista, el precio de la carne se mantendrá alto “entre dos y tres años”