ECONOMIA

Golpe de servicios al bolsillo: En 23 meses tarifas suben 514% vs. 171% de inflación

Informe revela la brecha entre servicios públicos e IPC: desde diciembre 2023. Agua, gas y transporte se dispararon más de 500% y pesan 10,7% del salario

21/10/2025 – 09:45hs

Desde diciembre de 2023 hasta octubre actual la canasta de servicios públicos del AMBA se incrementó 514% mientras que el nivel general de precios lo hizo en 171%, según el seguimiento que realiza el Observatorio de Tarifas y Subsidios del IIEP (UBA-CONICET).

En la composición de esa canasta se destaca que el agua se incrementó en el mismo período 376%, la energía eléctrica 228%, el gas natural 913% y el transporte 852%, con una aceleración muy marcada en el primer año de gestión de la actual administración.

En ese sentido, en 2025 la canasta acumula un aumento del 21% mientras que se estima una inflación acumulada es del 24% hasta octubre. Con respecto al mismo mes de 2024, el costo de la canasta total se incrementó por debajo del índice general de precios del periodo, ya que el incremento fue de 26% mientras que para el IPC se estima un incremento del 31%.

En la desagregación por servicio se observa que el incremento interanual más importante fue en la factura de transporte con un aumento del 36% respecto a octubre de 2024, es decir, por encima del IPC estimado y en gas natural del 24%. Por otra parte, el gasto en agua y energía eléctrica aumentaron 18% y 16% respectivamente en términos interanuales.

En los hogares del AMBA se pagan tarifas de servicios públicos que, en promedio, cubren el 50% de los costos y, por lo tanto, el Estado se hace cargo del 50% restante. Sin embargo, esta cobertura es dispar entre segmentos de hogares y entre servicios. La cobertura tarifaria de los costos de la canasta de servicios en el invierno se mantiene constante en el entorno del 50% desde mayo.

La canasta de servicios públicos del AMBA de octubre representa el 10,7% del salario promedio registrado estimado del mes ($1.600.815) o bien, con un salario alcanza para comprar 9,4 canastas de servicios públicos vs 8,5 en octubre de 2024. A su vez, el peso del transporte representa el 45% del gasto y es al menos el doble que el peso de cualquiera de los restantes servicios sobre el salario.

Suben las tarifas, caen los subsidios

Los principales subsidios económicos a los sectores agua, wnergía y transporte presentan una reducción nominal del 22% anual acumulado a octubre de 2025 y por lo tanto su variación real muestra una reducción del 46%.

Durante el año 2025 los subsidios nominales sumaron $5,56billones mientras que en moneda constante de octubre suman $6 billones y se reducen 46% respecto a igual periodo anterior. Esta reducción se debe mayormente a menores transferencias a CAMMESA y ENARSA que son 18% y 21% menores en cada caso.

Se observa una reducción del 46% en los subsidios reales al agua, energía y transporte acumulados en doce meses corridos respecto a igual periodo anterior. Bajo esta medición, los subsidios en doce meses son 64% menores a los observados en enero de 2024 y 75% inferiores respecto del pico de doce meses acumulados observado en junio de 2022.

Los subsidios a la energía y el transporte representaron el 6,1% de los gastos primarios de la Administración Nacional acumulados a septiembre. Esto es algo más del 54% del peso observado en igual periodo de 2024.

Por otra parte, tanto en el acumulado a septiembre de 2024 como de 2025 los subsidios se aplicaron en un contexto de superávit fiscal primario donde el ahorro por baja de subsidios explica gran parte del incremento en el superávit. La reducción de subsidios en los primeros ocho meses fue de $ 1,22 billones mientras que el superávit se incrementó en $2,90 billones en el mismo periodo. Dicho de otra manera, el 42% del superávit se explica por la reducción de subsidios, principalmente a la energía.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,tarifas,subsidios,inflación

ECONOMIA

Mercados: mejoraron las acciones y los bonos argentinos en Wall Street

Las acciones argentinas operaron con mayoría de alzas en el exterior, ante la mejora que exhibieron los índices de Wall Street, con la expectativa puesta en el informe de empleo de enero en los EEUU, que la Oficina de Estadísticas Laborales publicará el miércoles 11.

A las 17 horas, cuando se produjo el cierre de las operaciones bursátiles en Buenos Aires, las acciones de empresas argentinas que cotizan en Wall Street operaban con mayoría de subas en dólares, tras un inicio bajista, con una paulatina mejora sustentada por un índice Dow Jones cerca de sus máximos por encima de los 50.000 puntos.

Encabezan las subas de los ADR de Banco Supervielle (+5,9%), Edenor (+5,8%) y Telecom (+5,3%). El gigante de comercio electrónico Mercado Libre mantuvo una tendencia positiva, con una suba del 2,2% otra vez por encima de los 2.000 dólares por acción.

El índice S&P Merval de la Bolsa de Comercio de Buenos Aires tuvo baja marginal de 0,02%, en los 2.976.664 puntos. Los bonos soberanos en dólares -Globales y Bonares- sostuvieron una ganancia de 0,6% en promedio, mientras que el riesgo país de JP Morgan cedía ocho enteros, a 504 puntos básicos.

La firma de un Acuerdo de Comercio e Inversión Recíproco entre Argentina y Estados Unidos, que debe ser ratificado por el Congreso, y los coletazos de la postergación de una nueva medición del índice de inflación, son temas que se mantienen en la mira de los inversores.

El contexto externo, las compras de dólares del Banco Central para reforzar reservas, la misión del FMI (Fondo Monetario Internacional) que se encuentra en el país, y en lo político el tratamiento de una reforma laboral y fiscal en el Congreso, marcarán el ritmo del mercado.

“El Acuerdo de Comercio e Inversiones con los Estados Unidos es una excelente noticia para una economía relativamente cerrada como la Argentina. En principio, de acuerdo al texto del acuerdo, la mayoría de los compromisos parecerían estar del lado argentino, cuando hoy por hoy los aranceles son más altos del lado americano que del argentino”, puntualizó el equipo de Research de Puente.

“El sector que parecería más beneficiado es el de la carne, donde la cuota preferencial se amplía significativamente. En principio, podrían beneficiarse los sectores del acero y el aluminio, pero no hay ningún compromiso concreto del lado americano”, señaló.

“La noticia del acuerdo con EEUU es positiva pero no creemos que tenga un impacto inmediato relevante en los precios de los activos locales. El entendimiento estaba en buena medida descontado y todavía restan conocerse detalles de su implementación para determinar su alcance”, dijo Mariano Ortiz Villafañe, economista de Aldazábal y Compañía. “Pensamos que el mercado seguirá enfocado en el ritmo de acumulación de reservas, los avances de las reformas en el Congreso y cualquier indicio sobre la estrategia del gobierno para retornar a los mercados de deuda”, añadió.

“El acuerdo entre EEUU y Argentina trae nuevas oportunidades para aquellas empresas exportadoras, que ahora podrán vender sus productos en EEUU con mayor facilidad. Sectores vinculados al agro y ganadería se verían favorecidos a la vez que la posibilidad de abrir inversiones norteamericanas en Argentina podría apuntalar la economía real”, dijo el economista Juan Manuel Franco, economista Jefe del Grupo SBS.

“El ruido sobre el INDEC no tuvo impacto en el mercado. Los bonos CER (ajustados por inflación) no solo terminaron la semana en alza, sino que en los últimos meses con una u otra metodología la diferencia era de 0,1 o 0,2 puntos al mes. Así, el ruido fue más político que económico”, dijo el economista Roberto Geretto.

“La caída en la recaudación no se ha logrado revertir y es un indicador de problemas de liquidez general y del estancamiento recesivo de la economía”, reportó VatNet Financial Research.

“El S&P Merval se vio impactado por esta dinámica global de rotación. En este contexto, el sell-off observado en el sector financiero responde a la liquidez y profundidad que tienen los bancos en un entorno global donde los flujos están reacomodándose hacia activos defensivos”, estimó Wise Capital.“Esta característica genera movimientos de precios más bruscos ya que Argentina aún no es percibida como un espacio seguro de inversiones”, agregó.

“La atención a nivel local está focalizada en las últimas negociaciones políticas camino al tratamiento de la reforma laboral, la continuidad de las compras de reservas del BCRA y conocer detalles sobre la estrategia de financiamiento para atender vencimientos de la deuda en dólares”, estimó el economista Gustavo Ber.

“El nivel de ingresos (tributarios) de enero se ubica un 2,2% real por debajo de enero de 2024, evidenciando que el sistema tributario opera en un escalón de actividad inferior al de hace dos años, sin lograr recuperar los niveles previos de recaudación consolidada”, dijo la consultora Qualy.

Business,Corporate Events,North America

ECONOMIA

Plazo fijo Banco Provincia, con nueva tasa: cuánto ganás ahora con $2 millones

Con la baja en el precio del dólar, el plazo fijo tradicional se está posicionando como una mejor inversión para los ahorristas, en un escenario económico en el que la mirada está puesta en si la renta que brinda un depósito en peso volverá a ser positiva frente a la inflación. Para conocer cuánto hoy se está ganando con la tasa en pesos, iProfesional tomó como ejemplo a Banco Provincia, la entidad estatal de la provincia de Buenos Aires, que tiene más de 13 millones de cajas de ahorro activas.

Al respecto, el caso considerado es un plazo fijo con un monto inicial de $2 millones, por un lapso de 30 días, que es el tiempo mínimo requerido de encaje de los fondos por el sistema financiero para este instrumento de inversión.

En las últimas semanas han subido las tasas en pesos de las colocaciones por un aumento mayor al esperado de la inflación, y el Banco Provincia está proponiendo, en la actualidad, una tasa nominal anual (TNA) de 25% en el canal digital, para personas humanas, durante un lapso de 30 a 59 días, y por una cantidad depositada de entre un mínimo de $1.000 hasta un máximo de $20 millones.

Por lo tanto, la ganancia mensual de un plazo fijo tradicional en dicha entidad bonaerense es de 2,05%.

Este porcentaje supera por lejos al comportamiento del dólar, que en todo enero su precio cayó 1% y que en los primeros 9 días de febrero arrastra una baja de 1,4%.

En tanto, la mirada está puesta en la inflación, que, según el nuevo Relevamiento de Expectativas de Mercado (REM), que es una encuesta que realiza el BCRA con 45 economistas nacionales, fue de 2,4% en enero pasado y que, para el actual febrero, consideran que puede ser de 2,1%.

Si se apunta a realizar un plazo fijo tradicional en Banco Provincia por un lapso mayor, por menos de $20 millones y a un período de entre 60 a 119 días, la tasa ofrecida es de 26% de TNA, un punto porcentual más que a menos tiempo.

En tanto, se puede constituir un plazo fijo tradicional de manera presencial, por medio de los cajeros automáticos, a una tasa algo menor: 24% de TNA a 30 días.

Plazo fijo Banco Provincia: cuánto ganás ahora con $2 millones

En concreto, constituir un plazo fijo tradicional en Banco Provincia con un capital inicial de $2 millones, por un lapso de 30 días, brinda una ganancia en ese mes de un total de $2.041.096.

De esta manera, se obtendrán 41.096 pesos mensuales adicionales con el dinero invertido en el ejemplo, que equivale a ganar una renta de 2,05% mensual, o 25% de TNA.

Realizar un plazo fijo tradicional en Banco Provincia puede canalizarse por medio del home banking o a la Banca Internet Provincia (BIP), o la aplicación para dispositivos móviles (app), que tiene un token integrado.

Es decir, podés invertir en este instrumento ingresando a la página web oficial del BAPRO, donde en el menú principal figura el segmento «Personas«, y luego seleccionar «Inversiones«.

Luego, tenés que entrar a la opción «plazo fijo» y, paso siguiente, optar por «Nuevo Plazo Fijo«.

Al cumplir con todos los pasos mencionados, debés indicar la modalidad del certificado (tradicional u otra), la moneda, la cuenta asociada al mismo, la cantidad de días de la colocación, o una fecha de vencimiento.

También deberás indicar el importe inicial a depositar, cuyo requisito es que debe superar los $1.000.

Se concluye con esta colocación al tocar el botón «Continuar«, donde tendrás que revisar los datos que ingresaste para evitar que haya errores efectuados en todo el proceso. Por último, se constituye el plazo fijo al apretar «Confirmar«.

Asimismo, para los interesados en invertir en el largo tiempo, existe una opción de «Renovación Automática», para que, al vencimiento, el plazo fijo se renueve sin necesidad de tocar nada, durante un período de hasta 180 días.

En resumen, el plazo fijo tradicional se posiciona como una buena alternativa de inversión frente al dólar, y se puede ingresar con montos muy accesibles.-

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,plazo fijo,pesos,tasa,tasas,home banking,banco,ahorro

ECONOMIA

Morosidad: las deudas de las familias le ponen freno al crédito y al repunte de la actividad

El pico en la mora crediticia de las familias, que llegó a un récord desde que hay registro en octubre pasado y según expertos no se estabilizará hasta el primer trimestre de este año, promete tener un efecto nocivo en la actividad económica. Las dificultades de los bancos para cobrar los préstamos condiciona el crecimiento del crédito y, con ello, se hace más arduo el intento de un rebote económico.

En medio de las altas tasas en pesos, la morosidad crediticia de las familias se ubicó en enero en el nivel más alto de los últimos quince años, lo que condiciona a las entidades financieras en términos de la posibilidad de otorgar nuevos créditos. Pero también dificulta el repunte de la actividad que busca el ministro de Economía, Luis Caputo, para esta fase del programa, aunque este guarde un “atajo” con los dólares del colchón que podrían ayudar a revertir esta situación en el corto plazo.

Un informe reciente de la Fundación Mediterránea remarcó que las secuelas de menor actividad y endurecimiento de las condiciones monetarias del segundo semestre de 2025 se reflejan con nitidez en la trepada de los ratios de morosidad crediticia, lo que obliga a los bancos a actuar con mayor cautela frente a la aprobación de nuevas líneas de financiamiento. Y la única excepción en la política de las entidades se observa en los préstamos en moneda extranjera, que mantuvieron su dinamismo a pesar del contexto restrictivo.

Pero el comportamiento de los deudores resulta desigual: en el segmento de empresas, la suba de la morosidad no fue tan marcada como en el caso de las familias. Es que los hogares se vieron sorprendidos por la velocidad de la desinflación, luego de años en los que la inflación ayudó a licuar los pasivos y reducir el peso real de la deuda.

El impacto de la desinflación se manifestó con fuerza en los hogares, que debieron enfrentar cuotas y vencimientos sin el “alivio” previo de la depreciación monetaria. En un informe reciente de la Fundación Mediterránea remarcaron que la dinámica inflacionaria previa llevó a que muchas familias asumieran deudas con la expectativa de que el proceso inflacionario redujera en términos reales el valor de los compromisos. Con la estabilización de los precios, esa estrategia dejó de ser efectiva, lo que se tradujo en un incremento abrupto de la morosidad.

Pero el problema de la morosidad no es solo de las familias y de las entidades financieras, sino que también repercute en el conjunto de la macroeconomía. El freno en la evolución del crédito al sector privado se vuelve evidente, con cifras que exhiben un estancamiento en los últimos seis meses. En este punto, la Fundación Mediterránea subrayó que el escaso dinamismo de los préstamos comerciales limita la recuperación de la actividad, al restringir la capacidad de consumo y la inversión en el entramado productivo.

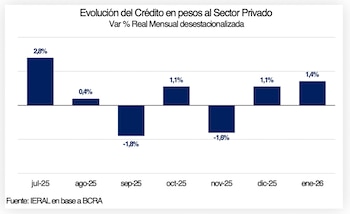

En términos numéricos, el crédito en pesos en julio tuvo una variación mensual desestacionalizada del 2,8%; en agosto, del 0,4%, pero luego se contrajo un -1,8% en septiembre luego de la victoria de Unión por la Patria en la provincia de Buenos Aires. Y si bien en octubre tuvo un repunte de 1,1%, no se trató de una tendencia que se mantuvo, ya que en noviembre cayó 1,6%. Recién en diciembre tuvo una variación del 1,1% y en enero del 1,4%.

Frente al aumento de las deudas por parte de las familias, muchos bancos tomaron una postura de cautela que se traduce en reglas más estrictas para otorgar nuevos préstamos. Las entidades privilegian operaciones seguras y ajustan los requisitos de acceso, lo que reduce la cantidad total de créditos otorgados al sector privado. Esta tendencia, según la Fundación Mediterránea, se acentuó a partir de la segunda mitad de 2025, cuando la recesión económica y las políticas contractivas del Banco Central endurecieron el mercado financiero.

Pero todo lo contrario sucedió en el caso de los créditos en dólares; según la Fundación Mediterránea, estas líneas ya representan una cuarta parte del total del crédito. En enero, los préstamos en dólares crecieron 7,3 %, lo que equivale a un monto cercano a USD 1.300 millones y, anualizado, representa 2,3 puntos del Producto Interno Bruto (PBI). Este flujo tiene un efecto doble: por un lado, motoriza el nivel de actividad en sectores específicos; por otro, incrementa la oferta de divisas al Banco Central, ya que los bancos liquidan esos préstamos en pesos a las empresas.

Pero ese crecimiento de los préstamos en dólares no alcanzó a compensar la caída en los créditos en moneda local. Ya que el mercado de financiamiento interno permanece estancado y la morosidad de las familias limita la capacidad de recuperación del consumo.

Sin embargo, el ministro Caputo tiene un as bajo la manga con el proyecto de Inocencia Fiscal que se reglamentó este lunes. “Los datos del Banco Central dicen que hay USD 170 mil millones debajo del colchón de los argentinos y los depósitos del sector privado son USD 67 mil millones, hay casi tres veces el nivel de depósitos que hay en el sector privado en los colchones. Imagínate si eso fuera en los próximos meses al sistema financiero, ni te digo todo, la mitad de eso, los problemas de la Argentina se solucionarían”, sostuvo en conversación con Radio Mitre.

activity,adult,background,bank,banking,business,card,casual,caucasian,commerce,communication,computer,credit,device,digital,display,e-commerce,ecommerce,electronic,equipment,hand,home,house,indoor,internet,lifestyle,male,man,mobile,modern,on-line,one,pad,payment,pc,people,person,purchase,screen,shopping,sitting,tablet,technology,touch,using,white,wireless

CHIMENTOS2 días ago

CHIMENTOS2 días agoNatalie Weber contó toda la verdad del coqueteo de Sabrina Rojas a Mauro Icardi en un boliche: “Yo sé lo que pasó esa noche y te puedo decir que Sabrina no fue”

CHIMENTOS3 días ago

CHIMENTOS3 días agoCande Tinelli tiene nuevo novio y casi se matan a piñas con su ex pareja

ECONOMIA1 día ago

ECONOMIA1 día agoEl sector industrial advierte que la apertura económica exige eliminar las distorsiones internas