ECONOMIA

Primeras compras del Tesoro: a qué cotización entró Caputo, ¿encontró el piso para el dólar?

La victoria en las elecciones de medio término, por amplia diferencia sobre Fuerza Patria (FP), para los economistas despejó las dudas sobre el régimen cambiario al menos en el cortísimo plazo. Y en esa ventana de oportunidad, el ministro de Economía, Luis Caputo, aprovechó para realizar un movimiento que podría marcar el futuro del dólar.

En las semanas previas a los comicios, Caputo se mantuvo firme en la postura de que no iba a haber modificación en las bandas después del domingo 26 de octubre independientemente de cuál sea el resultado, pero en una de las tantas entrevistas deslizó que se siente cómodo con un dólar a $1.500.

“Estamos más que cómodos con un dólar en $1.500″, afirmó Caputo. Y si bien, el lunes siguiente a la victoria del Gobierno en las urnas, el dólar mayorista bajó hasta $1.435, en el correr de la semana llegó a valor $1.470 y la cerró en $1.445. Y es en ese sube y baja, que el equipo económico aprovechó para realizar su primer movimiento: comprar reservas internacionales.

Entre los economistas hay consenso de que el ministro tiene que empezar a acumular dólares, al menos los que perdió los días previos de la elección para controlar el tipo de cambio. Desde la derrota en la provincia de Buenos Aires, el Banco Central de la República Argentina (BCRA) vendió un total de USD 1.155,5 millones, mientras que el Tesoro Nacional lo hizo por USD 653 millones.

“Yo intentaría mantener el dólar estable y comprar todo lo que se vendió en los últimos meses cuando es probable que haya oferta de dólares, que actuó más como una cobertura”, destacó el director de la consultora Orlando Ferreres, Fausto Spotorno.

El jueves pasado, cuando el dólar mayorista cerró a $1.430 para la venta, el Tesoro Nacional habría comprado USD 700 millones. Ante la consulta de Infobae a fuentes oficiales del Ministerio de Economía no existió una respuesta al cierre de esta nota. Se habría tratado de una operación directa con el BCRA.

Y si bien en el mercado comentan de forma positiva la compra de Tesoro remarcan que se trató de una operación chica. “Que el tipo de cambio no haya caído con todos los activos volando marca lo ajustado que está el mercado de cambios”, comentó una importante fuente de la city porteña con la baja oferta del campo luego de la medida de retenciones cero que apenas duró tres días y tanto enojo generó entre los productores.

“La apertura financiera es una expectativa, pero los dólares aún no entran”, deslizó. Y remarcó que en las próximas semanas habrá más emisiones de deuda de empresas y menos dolarización de carteras, pero no de la magnitud para que la cotización se aleje del techo de la banda.

La confirmación de que el Tesoro haya comprado o no los USD 700 millones estará mañana lunes luego de las 17 horas cuando el BCRA realice la publicación de la serie diaria ya que viene con dos días de demora. Pero de tratarse de una operación directa entre el Tesoro y el BCRA, para el socio de Audemus, Gonzalo Guiraldes, no debería tomarse como que Caputo encontró el valor para comenzar a comprar reservas.

“Para mí los pasos a seguir son anuncio canje deuda y despejar dudas sobre vencimientos 2026 y 2027, baja encajes bancos y recién después hay que ver si el Tesoro empieza a comprar en el mercado de cambios”, destacó.

La estrategia de no comprar reservas hasta que no llegue al piso de la banda, para privilegiar la desaceleración de la inflación, fue un punto de cuestionamiento al equipo económico, pero que tuvo una explicación por parte de Caputo. “No es que hay un precio,$1.180,entonces voy a comprar USD 2.000 millones acá, no podes comprarlo porque el mercado opera USD 500 millones por día. Donde vos te pones a comprar el precio empieza a subir“, afirmó en una entrevista con LN+.

Si bien los compromisos más duros están en enero de 2026, en los dos meses que restan del año, Caputo tiene que realizar pagos por más de USD 1.500 millones al Fondo Monetario Internacional (FMI) y a Otros multilaterales y bilaterales según el informe de la Oficina de Presupuesto del Congreso (OPC).

Aunque los economistas le restan preocupación, para Spotorno no son muchos los USD 1.212 millones de noviembre y que en su mayoría corresponden al FMI. Lo mismo planteó el director de Eco GO, Sebastián Menescaldi, para quien el Tesoro utilizará los depósitos disponibles y le comprará dólares al BCRA.

South America / Central America,Government / Politics,BUENOS AIRES

ECONOMIA

Por la menor importación de autos, en enero cayó el déficit bilateral con Brasil

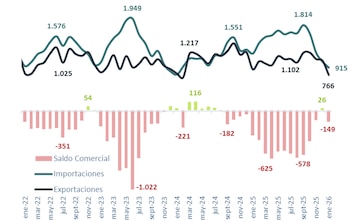

El intercambio comercial entre Argentina y Brasil en enero de 2026 mostró una contracción marcada respecto al año anterior, según precisaron los informes de Abeceb y de la Cámara Argentina de Comercio (CAC).

El volumen total de operaciones alcanzó los USD 1.681 millones, lo que implicó una caída interanual del 19,8%, cuarto descenso consecutivo en este registro. El saldo fue deficitario para la economía argentina, que acumuló un rojo de USD 149 millones en el mes, menos de la mitad de lo que se observó en igual período de 2025.

El análisis de CAC permitió observar que las exportaciones argentinas a Brasil sumaron USD 766 millones, una merma de 13,5% frente al mismo mes del año anterior. Este descenso marcó el séptimo mes seguido de bajas en las ventas hacia el principal socio comercial del Mercosur. Por otro lado, las importaciones desde Brasil totalizaron USD 915 millones y retrocedieron 24,5% interanual, tercera caída consecutiva y la más pronunciada desde julio de 2024.

A su vez, el informe de Abeceb detalló que la contracción de las importaciones argentinas estuvo impulsada en gran medida por el segmento automotriz, que explicó el 52% del retroceso total de las compras externas. La baja en este sector alcanzó los 155 millones de dólares en comparación con enero del año pasado. El rubro de vehículos de carretera lideró el descenso con una retracción de 69,9% interanual, al ubicarse en 15,2 millones de dólares. Las partes y accesorios de vehículos automóviles retrocedieron un 37,3%, hasta los 70,6 millones de dólares, mientras que los vehículos automóviles para transporte de pasajeros bajaron a 164,3 millones de dólares, una contracción interanual de 27,4%. Las importaciones de vehículos automóviles para transporte de mercancías cayeron 25,7% y sumaron 45,7 millones de dólares.

La caída en las compras externas también se reflejó en otros sectores. El segmento metalúrgico exhibió una disminución significativa, con una baja de 99,9% en óxido de aluminio, que pasó de 36,5 millones de dólares a cero. El mineral de hierro y sus concentrados bajó 3,6% y quedó en 25,6 millones de dólares, mientras que el papel y cartón retrocedió 10,4% hasta 26,6 millones de dólares.

Por el lado de las exportaciones argentinas a Brasil, el agro explicó el 94% de la disminución de ventas externas. El trigo descendió 48,4% interanual y cerró el mes en 70,9 millones de dólares, al tiempo que su participación en el total exportado bajó a 9,3%. La leche, crema y lácteos —sin incluir manteca y queso— se redujeron 13,9%, con un total de 28,8 millones de dólares.

EFE/Gustavo Ércole/Archivo

El sector petroquímico también presentó guarismos negativos. Las ventas de aceites crudos de petróleo o minerales bituminosos bajaron 95,5%, de 30,5 millones de dólares a 1,4 millones. El propano y butano licuados retrocedieron 79,2%, hasta los 12,6 millones de dólares, y los polímeros de etileno primarios cayeron 9,7% hasta 30,5 millones de dólares.

Dentro del sector automotriz, el desempeño fue dispar. Los vehículos automotores para el transporte de mercancías subieron 84,5% interanual y alcanzaron 84,5 millones de dólares, duplicando su peso en el total exportado, que pasó del 12,4% en enero de 2025 al 25,4% en enero de 2026. En cambio, los motores de pistón y sus partes registraron una contracción de 42,5% y totalizaron 14,9 millones de dólares, mientras que los vehículos automóviles para transporte de pasajeros cayeron 26,3% hasta 43,8 millones de dólares.

El saldo comercial bilateral fue deficitario para Argentina por 149 millones de dólares, lo que representó un regreso al rojo después de un saldo positivo en diciembre de 2025. De todos modos, el déficit de enero quedó por debajo del registrado en igual mes del año anterior, que había sido de 326 millones de dólares.

El flujo total del comercio bilateral experimentó una retracción marcada, con un descenso del 19,8% comparado con enero de 2025, cuando la cifra ascendía a 2.097 millones de dólares. La caída de las importaciones resultó más pronunciada que la de las exportaciones, lo que permitió que el déficit comercial se redujera respecto al año anterior.

En el plano regional, la Argentina ocupó el cuarto lugar entre los mayores proveedores de Brasil, detrás de China, Estados Unidos y Alemania. Entre los principales destinos de las ventas brasileñas, Argentina se ubicó tercera, detrás de China, Hong Kong y Macao, y Estados Unidos.

Respecto al contexto macroeconómico, el informe de Abeceb proyectó que el déficit comercial para el año podría estabilizarse en torno a los 5.000 millones de dólares, en un escenario de tipo de cambio real estable y una tasa de crecimiento para el producto bruto interno de Argentina estimada en 3,9%. Este análisis también consideró una base de comparación más alta para las importaciones, debido a una economía con menor nivel de restricciones y un patrón de demanda de bienes externos más abierto.

Por parte de la economía brasileña, las perspectivas apuntan a una moderación en el crecimiento, que pasaría de 2% en 2025 a 1,8% en 2026, con tasas de referencia descendiendo de 15% en diciembre de 2025 a 12,25% al cierre de este año. El consumo interno mostraría mayor moderación, influido por una inflación en torno al 5%, fuera del rango de metas del Banco Central de Brasil, y un clima de incertidumbre política por el año electoral, además de un conflicto diplomático y comercial con Estados Unidos que se acentuó en los últimos meses de 2025.

Uno de los factores favorables para la balanza comercial bilateral sería la apreciación del real brasileño, que terminó 2025 en 5,37 por dólar, con una apreciación de 12,9% y una proyección de estabilidad para 2026, con cierre estimado en 5,45 por dólar. Según Abeceb, esto podría traducirse en menor dinamismo para las exportaciones argentinas a Brasil, pero también en menor presión sobre las importaciones argentinas por la mejora en el tipo de cambio real bilateral.

En el plano internacional, las exportaciones de Brasil al mundo se contrajeron 1% en enero de 2026 respecto a igual mes de 2025, al pasar de 25.398 millones de dólares a 25.153 millones. Las importaciones brasileñas retrocedieron 9,8%, de 23.061 millones de dólares a 20.810 millones. Así, el superávit comercial de Brasil llegó a 4.343 millones de dólares, extendiendo a once meses consecutivos el saldo positivo en su comercio internacional.

boat,business,cargo,carrier,china,commerce,container,containers,crane,delivery,distribution,dock,economy,engineer,export,facility,factory,freight,global,goods,handling,harbor,heavy,import,industrial,industry,international,loading,logistic,logistics,maritime,ocean,port,safety,sea,shanghai,ship,shipment,shipping,singapore,stack,storage,technology,terminal,trade,transport,transportation,truck,vessel,warehouse

ECONOMIA

En plena misión del FMI en Buenos Aires, Sturzenegger se reunió con Georgieva en Arabia Saudita

Mientras una delegación del FMI ya está en el país para avanzar con la revisión del acuerdo con la Argentina, Federico Sturzenegger se reunió con Kristalina Georgieva en Arabia Saudita.

Los funcionarios se encontraron en el marco de un foro del organismo internacional cuyo foco está puesto en las políticas de desregulación y reformas necesarias para impulsar el crecimiento de los países. El ministro había sido recomendado por el presidente Javier Milei para asistir al encuentro.

El encuentro se dio en AlUla, en Arabia Saudita y quedó reflejado en mensajes públicos de ambos funcionarios. “Excelente intercambio con Federico Sturzenegger sobre la agenda 2026 de nuestro Consejo Asesor sobre Emprendimiento y Crecimiento y cómo podemos poner en práctica los conocimientos adquiridos en los debates del Consejo ante los miembros más amplios del FMI”, escribió Georgieva en su cuenta de X.

Sturzenegger, por su parte, destacó los avances del Gobierno argentino en materia de desregulación. “Hoy me reuní en AlUla con Kristalina Georgieva para trabajar la agenda 2026 del Comité asesor sobre crecimiento económico. Los avances en desregulación del gobierno de Javier Milei son ejemplo para otros países”, posteó, y cerró el mensaje con el lema libertario “VLLC”.

Sturzenegger llegó al Consejo Asesor del FMI por recomendación directa del presidente Javier Milei, quien en distintas intervenciones públicas explicó cómo se gestó ese vínculo con la titular del organismo. Según relató el primer mandatario, el acercamiento comenzó durante una conversación informal en el marco de una reunión del G7, a la que asistió invitado por la primera ministra italiana, Giorgia Meloni.

En ese intercambio, Milei expuso su visión sobre crecimiento económico, productividad e inteligencia artificial, y cuestionó lo que definió como un exceso de regulaciones en economías con rendimientos crecientes. Según el Presidente, esa conversación derivó luego en un trabajo empírico del FMI que validó la hipótesis de que una menor carga regulatoria está asociada a mayores tasas de crecimiento.

Ese proceso, afirmó Milei, fue el que llevó a Georgieva a proponer la incorporación de Sturzenegger al Consejo Asesor del Fondo, como referente de un gobierno orientado a liberar restricciones y promover el crecimiento económico. De hecho, de acuerdo con los datos que el Ministerio de Desregulación exhibe en su página web, desde diciembre de 2023 hasta enero de 2026, se modificaron o eliminaron 2.412 normas, mientras que se quitaron o desregularon unos 14.392 artículos de diferentes áreas temáticas.

La reunión en AlUla se dio en el marco de la AlUla Conference for Emerging Market Economies, un foro anual lanzado en 2025 que reúne a ministros de Finanzas, presidentes de bancos centrales y altos funcionarios de economías emergentes y países desarrollados. El evento busca debatir estrategias para enfrentar la incertidumbre global, fortalecer la estabilidad macroeconómica y promover el crecimiento sostenible.

La edición 2026 del foro abordó temas como la reconfiguración del comercio global, el impacto de la incertidumbre sobre los sistemas financieros , la política monetaria en contextos de transformación estructural, la política fiscal en economías expuestas a shocks y el crecimiento liderado por el sector privado, con un fuerte foco en tecnología e inteligencia artificial.

La reunión ocurrió en simultáneo con la llegada a la Argentina de una misión técnica del FMI encabezada por Luis Cubeddu y Bikas Joshi. Los ejecutivos llegaron al país con el fin de realizar la segunda revisión del programa acordado con el Gobierno.

El objetivo central de esta instancia es evaluar el cumplimiento de las metas económicas, en especial la acumulación de reservas internacionales, uno de los compromisos que —según fuentes oficiales— quedó rezagado hacia el cierre de 2025, pero que mejoró en el arranque de 2026.

De hecho, hasta la fecha, el Banco Central completó 25 ruedas consecutivas con saldo positivo en la compra de divisas, tanto en el mercado cambiario como a través de operaciones en bloque. En lo que va de 2026, la entidad sumó más de USD 1.400 millones, cifra que representa aproximadamente el 14% de la meta anual establecida para la acumulación de reservas.

Durante los próximos días, la delegación mantendrá encuentros con autoridades locales para analizar la marcha del programa y definir si se habilita el desembolso pendiente de USD 1.000 millones, asociado a esta etapa de revisión.

Sturzenegger,FMI,Georgieva

ECONOMIA

El cepo cruzado frena el giro de dividendos de 2025 y mantiene trabas para años anteriores

El comienzo de la cuarta fase del programa económico mostró resultados positivos con el Banco Central de la República Argentina (BCRA) acumulando compras por más de USD 1.400 millones en 24 jornadas y baja en las cotizaciones oficiales, lo que redujo la brecha con los dólares financieros. Sin embargo, en ese contexto sigue vigente un “mini cepo” dispuesto por el Gobierno, cuya vigencia resulta cuestionada por las empresas, en medio de la incertidumbre sobre la duración del escenario financiero actual.

Previo a las elecciones legislativas, cuando aumentó la diferencia entre la cotización del dólar oficial y los financieros (MEP y Contado con Liquidación en el exterior, -CCL-), el BCRA implementó una restricción cruzada para impedir operaciones de arbitraje que permitían obtener ganancias.

Mediante la Comunicación 8336, se dispuso que quienes acceden al dólar oficial quedan inhabilitados para operar en los mercados financieros (MEP y CCL) durante los 90 días siguientes. Inicialmente, la medida se aplicó a directivos del sector bancario y luego se extendió a todas las personas humanas.

“La persona humana residente que compra dólar oficial debe comprometerse a no realizar, de manera directa, indirecta o por cuenta y orden de terceros, compras de títulos valores con liquidación en moneda extranjera desde el momento de la adquisición y por los 90 días corridos posteriores”, explicaron a Infobae desde una importante empresa de servicios financieros.

La persona humana residente que compra dólar oficial debe comprometerse a no realizar, de manera directa, indirecta o por cuenta y orden de terceros, compras de títulos valores con liquidación en moneda extranjera en los 90 días siguientes (BCRA)

La única excepción contempla la compra de títulos valores con liquidación en moneda extranjera a partir de la suscripción primaria de títulos de deuda emitidos por residentes en moneda extranjera, siempre que el comprador los mantenga en cartera al menos 15 días hábiles.

También se permite la compra de títulos con liquidación en moneda extranjera en el marco de la reinversión de cobros en esa moneda correspondientes a servicios de capital y/o intereses de títulos emitidos por el Tesoro Nacional o el BCRA, dentro de los 15 días hábiles.

“La restricción cruzada fue una medida coyuntural que, tras las elecciones, perdió sentido”, dijo a Infobae Gonzalo Guiraldes, socio y economista de la consultora Audemus. Considera que, en caso de que el Gobierno decida avanzar con una flexibilización cambiaria, sería pertinente comenzar eliminando restricciones para las empresas.

Actualmente, el mercado cambiario muestra que los precios del dólar mayorista, minorista, MEP y CCL se mantienen con mínimas diferencias entre sí. En este contexto, los analistas sostienen que la continuidad de la restricción cruzada parece cada vez menos justificada, salvo que el equipo económico proyecte otro comportamiento para el dólar oficial respecto a los alternativos en los próximos meses.

La restricción cruzada fue una medida coyuntural que, tras las elecciones, perdió sentido (Guiraldes)

Consultadas por Infobae, fuentes del BCRA aseguraron que -hasta este momento- no se contempla la posibilidad de levantar la restricción cruzada para personas humanas.

Entre los operadores del mercado persiste el malestar tras el anuncio de que los dividendos del 2025 quedaron liberados del cepo, ya que en la práctica esto no se cumple. “Depende de si el accionista es extranjero o local y también de su participación en la sociedad”, contó a Infobae un importante director de una ALyC en off the record.

Si el accionista que recibe dividendos recurre al mercado para obtener dólares a través del contado con liquidación (CCL), interfiere en el funcionamiento del Mercado Libre de Cambios. Lo mismo ocurre si adquiere bonos en dólares y luego los transfiere. “Puede comprar dólares en el Banco Central y transferirlos al exterior mediante su banco”, precisó el idóneo. Sin embargo, advirtió que esta operación resulta compleja debido a las dificultades que enfrentan los clientes.

Cuando el accionista posee una cuenta bancaria en el exterior, el banco en Argentina suele imponer obstáculos para realizar la transferencia, según fuentes consultadas. “El oficial de cuenta deriva el trámite al departamento de comercio exterior, donde rara vez responden por correo electrónico, y con menor frecuencia de forma presencial o telefónica, lo que lleva a muchos a desistir», ejemplificó el informante.

Existen alternativas, como la compra de obligaciones negociables (ON) que pueden adquirirse en el mercado local y permiten el pago en dólares cable, evitando así afectar el Mercado Libre de Cambios.

Existen alternativas, como la compra de obligaciones negociables (ON) que pueden adquirirse en el mercado local y permiten el pago en dólares cable, evitando así afectar el Mercado Libre de Cambios

Aunque algunos accionistas optan por “romper” el mercado debido a que, si bien la brecha es baja con el MEP, es mayor con Contado con Liquidación en el exterior.

“En un contexto donde todas las empresas prestan atención a los márgenes, cada centavo cuenta”, dijo a este medio un operador.

Para el corto plazo no hay optimismo respecto a la posibilidad de que se levanten estas restricciones, sobre todo cuando Argentina no pudo cumplir con la meta de acumulación de reservas fijada con el Fondo Monetario Internacional (FMI) de USD -2.600 millones para diciembre de 2025.

“Quizás hacia el segundo semestre podría tener más probabilidad de ocurrencia”, dijo el ministro Luis Caputo en la semana en entrevistas con medios televisivos y radiales.

Corporate Events,Europe

ECONOMIA3 días ago

ECONOMIA3 días ago¿La revancha de Don Chatarrín?: acuerdo Trump-Milei puede favorecer a Rocca ante el avance asiático

CHIMENTOS2 días ago

CHIMENTOS2 días agoNatalie Weber contó toda la verdad del coqueteo de Sabrina Rojas a Mauro Icardi en un boliche: “Yo sé lo que pasó esa noche y te puedo decir que Sabrina no fue”

INTERNACIONAL2 días ago

INTERNACIONAL2 días agoTop fiery moments as Democrats clash with Treasury Secretary Bessent in chaotic Hill hearings