ECONOMIA

Mercados: las acciones y bonos extendieron las alzas tras el salto histórico poselectoral

El mercado financiero argentino vive una etapa de euforia que toma impulso desde los comicios legislativos de medio término. El índice S&P Merval mantiene un ascenso sostenido y marca un récord histórico, apoyado por una recuperación del apetito por riesgo entre los inversores. De acuerdo con Reuters, el resultado electoral del oficialismo provocó un giro significativo en las expectativas del mercado, alentando a distintos actores a recomponer sus carteras y a buscar nuevas oportunidades.

En la primera jornada de la semana, el panel líder argentino experimentó una suba del 3,5%, con el S&P Merval en 3.181.450 unidades, un nivel inédito que, adaptado al valor del dólar contado con liquidación, lo ubica por encima de los 2.087 dólares, valores que se asemejan a los observados en el primer semestre. La publicación de Reuters subraya que la referencia local había avanzado un 69,31% solo en octubre, una cifra que impactó incluso en los mercados internacionales a través de los ADR (acciones de compañías argentinas que cotizan en Wall Street), donde el optimismo se reflejó en subas generalizadas.

El desempeño del mercado accionario acompaña un contexto de reacomodamiento político y económico. Recientes cambios en el gabinete del presidente libertario Javier Milei buscan consolidar el gobierno y obtener mayor respaldo en el Congreso, lo que posibilitaría la implementación de la segunda etapa de su plan ortodoxo. Según Reuters, estas modificaciones contribuyeron a modificar el clima de negocios y habilitaron un sendero hacia la normalización financiera, de acuerdo a la visión de José María Segura, economista de PwC Argentina.

Reuters informó que en la plaza extrabursátil local, estos instrumentos habían presentado previamente un alza promedio de 0,4%, sosteniéndose en la mejora de los títulos emitidos en dólares, especialmente aquellos con mayor liquidez. Durante octubre, crecieron hasta un 20%.

El llamado “riesgo país” argentino, medido por el spread respecto al Tesoro de Estados Unidos, se ubicó en los 669 puntos básicos. Analistas de Quantum Finanzas mencionan que los anuncios del Tesoro norteamericano, como la compra de pesos por alrededor de 2.100 millones de dólares y la concreción de líneas de swap de divisas por 20.000 millones, influyeron en la moderación de los temores locales.

En el panel del Merval, las subas se extendieron en casi en toda la lista de compañías de mayor capitalización. Participantes como BBVA presentaron un alza de 6,7%, mientras que Irsa creció 6,3%, Sociedad Comercial del Plata repuntó 5,9% y BYMA se incrementó en 5,4%. Estas cifras se alinean con los movimientos observados en Wall Street, donde Telecom Argentina creció 6,9%, Banco Supervielle avanzó 6%, Cresud subió 5,5% e Irsa agregó otro 5%. Reuters resaltó que este empuje accionario resultó el máximo histórico en dólares en una sola rueda, cuando el Merval en dicha moneda ganó 31,2% en la jornada posterior a los comicios.

El segmento agroexportador enfrenta un panorama singular. De acuerdo con Reuters, las liquidaciones de empresas del sector disminuyeron un 56% interanual durante el décimo mes del año, arrojando un total de 1.117 millones de dólares. Este retroceso se explicó por el anticipo en los embarques y ventas ocurrido en septiembre, gracias a la vigencia de un régimen especial.

El desempeño de los activos argentinos, tanto acciones como bonos, deja señales para distintos operadores. Según el economista Roberto Gerente, de Adcap, el rally en el Merval responde en parte a la recuperación de lo perdido en términos reales durante el año y a la similitud en el rendimiento de la deuda argentina con países como Congo, lo que genera expectativas acerca de un potencial adicional en los precios.

Desde Portfolio Personal de Inversiones (PPI) informaron que la reacción positiva obedeció a una “sorpresiva diferencia” lograda por La Libertad Avanza en los comicios, lo que “disparó un rally histórico”. El lunes posterior a las elecciones, el Merval registró “la suba en dólares más grande de su historia”, con una escalada de 31,2%. Esta tendencia fue interrumpida solo por una leve toma de ganancias el jueves, y desde el aspecto técnico, el índice superó la media móvil de 200 días, “un hito que suele interpretarse como señal de cambio de tendencia”.

En materia política, el viernes se produjo el reemplazo de Guillermo Francos por Manuel Adorni como jefe de Gabinete. El economista Fernando Marull, de FMyA, indicó que este cambio generó más dudas que beneficios. No obstante, la designación al día siguiente de Diego Santilli como nuevo ministro del Interior, con una fuerte impronta negociadora y relación con gobernadores, compensó el efecto negativo. Marull consideró que el impacto general en los mercados tendría carácter neutral debido a este equilibrio entre figuras.

Los agentes que intervienen en el análisis de deuda argentina evalúan como posible que el spread del país continúe bajando en un escenario de reducción de tasas internacionales y descompresión en las tensiones comerciales. Quantum Finanzas remarcó que la concreción del reciente anuncio del Tesoro, la compra de divisas en el mercado y los consensos para reformas estructurales y aplicación de desregulaciones podrían colaborar a este proceso.

Respecto al comportamiento de la demanda de pesos, desde LCG observaron que la menor expectativa de devaluación inicial y la previa dolarización del capital de trabajo de muchas empresas tienden a moderar momentáneamente las presiones sobre el tipo de cambio. Persisten dudas sobre eventuales medidas que el Banco Central pueda adoptar para recomponer reservas y sobre la capacidad del Tesoro de afrontar pagos hasta un regreso posible al financiamiento externo.

Hasta el momento, la conjunción de factores políticos, cambios en el gabinete, apoyo externo y dinámica de precios de los activos modela un escenario de mayor actividad y volatilidad en los mercados. Los principales actores observan cada movimiento en busca de señales sobre el rumbo del gobierno y el alcance final de las reformas pendientes.

Business,Corporate Events,North America

ECONOMIA

Las cuotas ya no se licúan con la inflación: crece la morosidad y la deuda de clase media es récord

El dato es revelador del momento económico actual: las familias destinan prácticamente uno de cada cuatro pesos que ingresan al hogar para pagar cuotas bancarias.

Se trata del nivel de endeudamiento más elevado de las últimas décadas, y que llevó a un salto en los niveles de morosidad que empieza a verse como alarmante.

El registro forma parte del último informe de «estabilidad financiera» del Banco Central, publicado en las últimas horas.

Paradoja: bajó la inflación y creció la morosidad en los bancos

«Se estima que la carga asociada a los servicios de la deuda bancaria de las familias representó 23,4% de la masa salarial registrada», destacó el BCRA.

Da cuenta de un salto de 4,5 puntos respecto de la medición anterior, y revela la dificultad que tiene la clase media para pagar las cuotas sacadas en los bancos en los meses anteriores.

«Esta evolución respondió a un incremento en términos reales relativamente mayor del numerador del indicador (26,1% entre marzo y septiembre), en comparación con la variación real de la masa salarial durante el período (1,9% semestral)», informó la autoridad monetaria.

Alrededor del 80% de la carga de deuda de los hogares correspondió a préstamos personales y de las tarjetas de crédito. En ambos casos relacionados con el consumo.

De hecho, la morosidad se elevó, en el caso de las familias, al 8,8% en octubre, 4,5 puntos por encima del valor de marzo pasado (+5,3 puntos interanual), según el Banco Central.

«El desempeño en el período fue explicado fundamentalmente por las líneas al consumo (personales y tarjetas) y, en menor medida, por los préstamos prendarios», sostuvieron los técnicos del organismo.

La clave del incremento de la irregularidad hay que buscarla en que, a diferencia de lo que sucedía en el pasado cercano, las cuotas ya no se licúan con la inflación.

Sin esa licuación, a las familias se les hizo más dificultoso pagar las cuotas. Incluso hay que tomar en cuenta que ese endeudamiento se dio a tasas de interés elevadas, bien por encima de la evolución de los ingresos.

Tanto es así, que la morosidad en los sectores más rezagados de la sociedad, que no tienen acceso a los bancos y se endeudan en financieras a cortos mucho más elevados, ya supera el 20%, dijo a iProfesional el economista Sebastián Menescalfdi, de Eco Go, quien lleva estadística sobre esa franja de endeudamiento.

La devolución de los créditos se demora

«El 10,1% de los créditos a personas humanas presentan atrasos mayores a 30 días, el peor ratio de la última década», sintetizó el último informe de Pablo Curat, ex director del BCRA y especialista en el sistema financiero.

En el GBA, la mora trepa al 14,1%, asegura el reporte de Curat. «Es la región más afectada».

Otro rasgo de este escenario es que los bancos extranjeros presentan la mejor calidad de cartera y los privados nacionales la peor, debido a la mayor incobrabilidad en créditos personales y prendarios. Los públicos con menor mora en créditos a individuos.

Si bien el informe de Curat es anterior al último informe del BCRA resulta revelador de la geografía de la deuda de las familias.

Los bancos esperan bajar el costo de financiamiento

El Gobierno sostiene que los costos de los créditos irán hacia abajo en los próximos meses. Un escenario difícil de verificar en caso de que la inflación persista por encima del 2% mensual.

Lo cierto es que un préstamo de entre 12 y 60 meses que hasta hace un par de semanas costaba una TNA del 90% a 95%, ahora se consiguen por 81% a 85% anual. En el caso del CFT (costo financiero total), todavía se trata de números muy elevados, arriba del 150-160% anual.

Por eso, en las entidades financieras aseguran que en esos segmentos habrá una fuerte competencia en el corto plazo.

Para tener una idea: un par de bancos líderes que salieron a fin de la semana pasada con créditos al 86% de TNA (CFT 167%), por cada $10.000 de crédito había que pagar una cuota de $888 en 60 meses.

Tarjetas de crédito, en la mira

El otro segmento donde el BCRA detectó una elevada influencia a la hora del endeudamiento fueron las tarjetas de crédito.

Hoy en día, pagar el mínimo mensual y refinanciar el resto del vencimiento, tiene un costo financiero total (CFT) promedio del 196,7% anual. Equivale a 6,5 veces la inflación del año 2025.

Con un CFT del 196,7%, una deuda de $1.000 con la tarjeta te genera casi $100 de interés por mes. Si se paga solo el mínimo (en nuestro caso estipulamos el 10% de la deuda), la deuda se vuelve prácticamente perpetua.

Este escenario da cuenta de las dificultades que tienen las familias a la hora de no poder pagar la totalidad del vencimiento de la tarjeta de crédito.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,deuda,crédito,clase media,bancos

ECONOMIA

El Impuesto al Valor Agregado impulsa el aumento de la recaudación fiscal con un crecimiento del 9.0 % en 2025

Los ingresos corrientes y contribuciones del Gobierno Central experimentaron una variación positiva del 8.2 %, al alcanzar $7,638.4 millones al cierre de noviembre de 2025, según datos reportados por el Portal de Transparencia del Ministerio de Hacienda.

Esta cifra consolida el comportamiento de las principales fuentes fiscales y refleja una tendencia general al alza respecto al ejercicio anterior.

El rubro de tributarios y contribuciones, que constituye la base de la recaudación, evidenció un crecimiento del 8.2 % respecto al año anterior, situándose en $7,352.4 millones.

Este avance encuentra su principal explicación en el desempeño del Impuesto al Valor Agregado (IVA), cuyas entradas sumaron $3,480.8 millones, representando un aumento del 9.0 %. Dentro del IVA, las declaraciones aportaron $1,569.3 millones y las importaciones, $1,911.5 millones, lo que significó incrementos del 6.4 % y el 11.4 % respectivamente.

Otra fuente relevante fue el Impuesto sobre la Renta, que ascendió a $3.104,1 millones, con un alza del 6,7 %. La distribución de este impuesto muestra que las declaraciones aportaron $937.0 millones (un 7.9 % más), las retenciones generaron $1,446,6 millones (un 6.0 % más) y los pagos a cuenta sumaron $720.5 millones (6.5 % de incremento).

El comportamiento de los derechos arancelarios a la importación también resultó destacado, al reportar $351.5 millones para un incremento del 14.1 %. En contraste, los Impuestos Selectivos al Consumo se situaron en $221.8 millones, sufriendo una ligera disminución del 3.4 % respecto al ejercicio previo.

Una situación particular afectó al segmento de cervezas, dentro de los impuestos selectivos. De acuerdo con Hacienda, durante 2024 se realizó una reclasificación por un monto de $17.8 millones en este rubro, ya que sumas previamente reportadas bajo “productos alcohólicos” correspondían en realidad a cerveza.

Esta corrección implicó ajustes de $9.9 millones en enero y $7.9 millones en abril. El resultado para la cerveza muestra una recaudación anual de $93.2 millones, con un saldo negativo del 1.4 %.

En el desglose de otros tributos, sobresale el impuesto a la transferencia de bienes raíces por $67.7 millones (24.6 % más), el ad-valorem sobre primas de seguros con $23.7 millones (14.3 % de incremento) y el rubro clasificado como “otros impuestos y gravámenes diversos”, que ascendió a $117.7 millones (16.9 % más que el año anterior).

Por el lado de las contribuciones especiales, destacaron las asignaciones vinculadas al transporte público, que totalizaron $56.3 millones, marcando un aumento del 6.6 % en relación al cierre de noviembre de 2024.

En cuanto a los ingresos no tributarios, el reporte establece que la recaudación fue de $286.0 millones, lo que representa un crecimiento del 10.3 %.

Un apartado importante corresponde a las contribuciones a la seguridad social recaudadas por el Gobierno Central —que compila únicamente el aporte patronal del sector privado— las cuales sumaron $50.3 millones, subiendo un 18.2 % respecto al año pasado.

Por concepto de tasas y derechos se reportaron $54.2 millones, con una variación de 6.9 %. En la categoría de ingresos financieros y otros, el Gobierno Central obtuvo $95.4 millones, aumentando un 9.7 % respecto al año precedente. En materia de transferencias corrientes, la cifra se estableció en $21.8 millones, que supone un 27.9 % más que en 2024.

Al examinar la proyección presupuestaria para 2025, el documento señala que las cifras reales al 30 de noviembre muestran una leve diferencia negativa respecto al presupuesto aprobado, aunque dentro de los márgenes manejables para la ejecución anual. La diferencia fue de $21.6 millones, equivalente al 0.3 % menos de lo programado.

Los resultados colocan al IVA e Impuesto sobre la Renta como los motores principales del crecimiento en la recaudación durante 2025, en tanto las fuentes secundarias, como tasas municipales o ingresos por ventas y servicios, representaron montos más estables o con incrementos discretos.

ECONOMIA

La lechería creció un 9,7% en 2025 y logró el segundo mayor volumen de su historia

Los litros de leche producidos el año pasado alcanzaron el segundo mayor registro histórico desde que existen mediciones oficiales

(function(i,s,o,g,r,a,m){i[‘GoogleAnalyticsObject’]=r;i[r]=i[r]||function(){ (i[r].q=i[r].q||[]).push(arguments)},i[r].l=1*new Date();a=s.createElement(o), m=s.getElementsByTagName(o)[0];a.async=1;a.src=g;m.parentNode.insertBefore(a,m) })(window,document,’script’,’

ga(‘create’, ‘GTM-5LW5KQD’, ‘auto’);

ga(‘require’, ‘displayfeatures’);

ga(‘set’, ‘campaignSource’, ‘RSS Client for iProfesional’);

ga(‘set’, ‘campaignMedium’, ‘RSS Client for iProfesional’);

ga(‘set’, {«dataSource»: «rss.atom.iprofesional.com»});

ga(‘set’, {«referrer»: «rss.atom.iprofesional.com»});

ga(‘set’, ‘title’, ‘RSS Client for iProfesional’);

ga(‘send’, ‘pageview’);

var _comscore = _comscore || [];

_comscore.push({ c1: «2», c2: «16597048» });

(function() {

var s = document.createElement(«script»), el = document.getElementsByTagName(«script»)[0]; s.async = true;

s.src = »

el.parentNode.insertBefore(s, el);

})();

CHIMENTOS3 días ago

CHIMENTOS3 días agoLa triste despedida de Jorge “Corcho” Rodríguez a Pía, su asistente por 30 años: “Gracias por tu amor”

POLITICA2 días ago

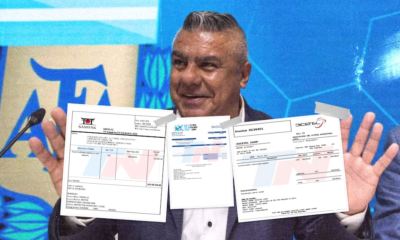

POLITICA2 días agoLa AFA giró US$8 millones a cinco empresas en Miami que ya no existen: un argentino disolvió hace seis días una firma clave

POLITICA2 días ago

POLITICA2 días agoCon el respaldo de Axel Kicillof, Claudio “Chiqui” Tapia seguirá al frente del Ceamse con un sueldo millonario