ECONOMIA

Aumentos en el transporte: cuánto va a costar el colectivo y el subte en 2026

En los últimos dos años, el gasto en transporte en el AMBA se incrementó 937%, a raíz de la baja de subsidios y de la necesidad de afrontar los crecientes aumentos de costos de funcionamiento. Los esquemas de actualización del gobierno bonaerense y de la Ciudad de Buenos Aires previstos para 2026 garantizan que la tarifa siga aumentando en términos reales.

El Observatorio de Tarifas y Subsidios del IIEP (UBA-CONICET) resaltó que desde marzo de este año, las tarifas del transporte público en el Área Metropolitana exhiben una marcada descoordinación, con esquemas de actualización dispares y criterios diferenciados tanto en los ajustes de precios como en las políticas de gratuidades.

En el caso de los colectivos y el Subte que dependen de la Ciudad Autónoma de Buenos Aires, el mecanismo de actualización es mensual y se rige por la variación del Índice de Precios al Consumidor (IPC) de dos meses atrás, al que se le suma un adicional del 2%. Este esquema garantiza una suba real de las tarifas mes a mes.

En una línea similar, la Provincia de Buenos Aires aplica para los servicios provinciales y municipales del AMBA un ajuste basado en el IPC del Gran Buenos Aires, también con un adicional del 2%.

No obstante, comenzaron a aparecer matices entre las jurisdicciones. La Ciudad de Buenos Aires confirmó que mantendrá el esquema de IPC más 2% para la tarifa de los colectivos, pero moderará el ritmo de ajuste del Subte, que pasará a actualizarse por IPC más 1%.

En tanto, la Provincia de Buenos Aires resolvió aplicar en diciembre un aumento adicional del 10% sobre la tarifa vigente, además de la actualización por inflación, y sostener durante 2026 un sendero de incrementos mensuales de IPC más 2%.

El sistema ferroviario, en cambio, permanece al margen de estos cambios. Hasta el momento no se anunciaron modificaciones en sus tarifas, que continúan congeladas desde septiembre de 2024.

“La determinación de las tarifas de transporte público es, en la mayoría de los casos, competencia de los gobiernos locales, mientras que, para el caso de servicios entre municipios, su fijación corresponde al gobierno Provincial y, al tratarse de servicios interjurisdiccionales (entre provincias o entre una provincia y la Ciudad Autónoma de Buenos Aires) la potestad tarifaria recae sobre Nación”, apuntó el IIEP.

“Desde febrero de 2024, tras la eliminación del del Fondo de Compensación al Transporte Público del Interior, se produjo un abrupto salto en el nivel de tarifas de transporte en el interior del país, llevando al boleto promedio por encima de los valores registrados en el año 2019″, explicó.

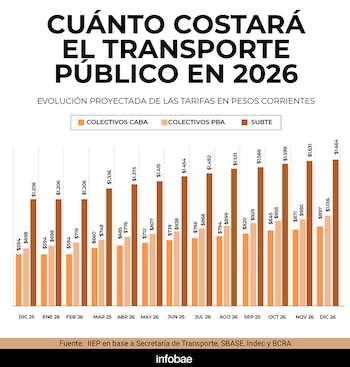

En la actualidad, el boleto de colectivo en CABA tiene un costo promedio de $594. En enero y febrero de 2026, según el IIEP, ese valor se mantendrá y tendrá un ajuste en marzo, cuando llegará a $660. Para fines del próximo año, se prevé que la tarifa ascienda a $897.

En el caso de los colectivos de la provincia de Buenos Aires, el boleto vale en promedio $658. En enero pasará a costar $688, en febrero $719 y en marzo $748. Al final 2026, se espera que la tarifa se ubique en $1.016.

El subte se mantendrá en $1.206 hasta febrero para luego subir a $1.336 en marzo. En diciembre de 2026 el boleto llegará, de no mediar cambios, a los $1.664.

Por otro lado, el IIEP destacó que, en términos regionales, el transporte público en el AMBA ya consume una proporción del salario comparable a la de ciudades como Bogotá o Montevideo, marcando un punto de inflexión en un contexto de importantes ajustes tarifarios.

El informe añade que el gasto en transporte representa el 43% del salario, al menos el doble de lo que significan otros servicios esenciales, como agua o electricidad, sobre los ingresos de los hogares.

Sucede que un hogar del Área Metropolitana debió destinar en diciembre la suma de 83.196 pesos al transporte. En la comparación interanual, ese monto representa un incremento del 48%, muy por encima de la inflación proyectada para el año (en torno al 30%).

Este mes puntualmente, el gasto en transporte registró una suba mensual del 2,4%. Esto se debe a que, mientras los colectivos de la Ciudad de Buenos Aires aplicaron el esquema de ajuste mencionado, registrando un aumento del 4,1%, las líneas interjurisdiccionales a cargo del Gobierno nacional mantuvieron sus tarifas sin cambios, luego de haber experimentado un incremento del 9,7% en noviembre.

ECONOMIA

ANSES: quiénes cobran hoy, lunes 9 de febrero 2026

En este lunes 9 de febrero de 2026, miles de beneficiarios de la Administración Nacional de la Seguridad Social (ANSES) esperan el cobro de sus haberes y asignaciones. El calendario oficial, definido por terminación de DNI y tipo de prestación, determina quiénes acceden hoy a sus pagos.

La jornada marca el inicio de acreditaciones para varios grupos clave, en un mes que trae actualizaciones en los montos y la continuidad del bono extraordinario para quienes perciben la mínima.

La fecha de hoy corresponde al primer tramo del cronograma de ANSES para febrero. Tanto jubilados, pensionados, titulares de asignaciones familiares y beneficiarios de planes sociales pueden consultar si les corresponde cobrar en esta jornada, según el último número de su documento.

Este lunes, cobran los jubilados y pensionados cuyos documentos terminan en 0. Es el primer grupo que accede al pago mensual con el monto actualizado y el bono extraordinario, si corresponde.

Los titulares de la Asignación Universal por Hijo y de la Asignación Familiar por Hijo con DNI finalizado en 0 también reciben el pago hoy. Este grupo incluye a familias que perciben la prestación por hijos menores de 18 años o con discapacidad.

Las Pensiones No Contributivas para personas con invalidez, vejez o madres de siete hijos, con documentos terminados en 0 y 1, figuran en el calendario de cobro de este lunes. Estas prestaciones están destinadas a quienes no cuentan con aportes suficientes para acceder a una jubilación ordinaria.

El monto de las jubilaciones para febrero incorpora el haber mensual actualizado y, para muchos beneficiarios, un bono extraordinario. El haber mínimo garantizado se ubica en $359.254,35, mientras que el máximo alcanza los $2.417.441,63.

Si corresponde el bono de $70.000, la jubilación mínima llega a $429.219,42. Se acredita de manera automática junto con los haberes de quienes cobran la mínima y los titulares de pensiones no contributivas.

Para quienes perciben montos superiores al mínimo, el bono se otorga de manera proporcional, de modo que la suma total entre haber y bono no supere los $429.254,34.

La Prestación Básica Universal (PBU) se establece en $164.342,47, y la Pensión Universal para el Adulto Mayor (PUAM) asciende a $287.403,48.

Las pensiones no contributivas por invalidez o vejez se fijan en $251.453,59, de acuerdo con los valores difundidos por ANSES y la actualización vigente.

El ajuste anunciado por el organismo implica un incremento del 2,85% en los haberes, debido a la fórmula de movilidad establecida por el decreto 274/2024, que actualiza los montos por el Índice de Precios al Consumidor (IPC) con dos meses de rezago.

Las asignaciones familiares y universales también reciben un aumento. La Asignación Universal por Hijo (AUH) sube a $129.082,71. La Asignación por Embarazo (AUE) se eleva a $121.818,42, de los cuales el 80% se abona mensualmente y el 20% restante se liquida una vez al año, tras la presentación de las libretas correspondientes.

La AUH por Discapacidad llega a $420.312,22, destinada a familias con hijos con discapacidad.

Por su parte, la Asignación Familiar por Hijo se fija en $64.547,52 para el primer rango de ingresos familiares, según el esquema vigente de ANSES.

También se encuentran habilitadas las asignaciones de pago único por matrimonio, adopción y nacimiento, aunque el calendario para estos casos se extiende desde el 10 de febrero hasta el 12 de marzo para la primera quincena, y desde el 24 de febrero al 12 de marzo para la segunda.

economia,billetes,

ECONOMIA

Lento arranque de la construcción en 2026: cayó 11,6% la demanda de materiales en enero

La actividad vinculada a la construcción en Argentina enfrentó un inicio de año con señales de desaceleración, según el Índice Construya, que mide la evolución de los volúmenes vendidos al sector privado de materiales para la construcción por las empresas que integran ese grupo. En enero de 2026, este indicador registró una caída mensual desestacionalizada de 11,6%, y quedó 1,1% por debajo de enero de 2025, según el informe divulgado por el propio Grupo Construya.

El Índice Construya agrupa una canasta amplia de productos que van desde ladrillos cerámicos, cemento portland y aceros largos hasta carpintería de aluminio, pinturas impermeabilizantes, sanitarios y materiales eléctricos y electrónicos. El desempeño de enero, explicaron desde la entidad, refleja un comportamiento típico de ajuste tras la finalización del año previo. “La caída mensual de enero refleja un ajuste tras el cierre de año, en un contexto donde la actividad real de obra aún muestra cautela”, señalaron en el informe. En ese sentido, advirtieron que “el comportamiento de febrero y marzo será clave para poder evaluar de forma más precisa la dinámica sectorial en el año que acaba de comenzar”.

El descenso interanual de 1,1% marca que la demanda de insumos no solo retrocedió respecto al mes previo, sino que también quedó por debajo de los niveles observados en el mismo mes de 2025. El fenómeno se da después de un último tramo de 2025 con ciertos avances, aunque fluctuantes, en la venta de materiales.

Los datos oficiales del Instituto Nacional de Estadística y Censos (Indec) ofrecen otra perspectiva del sector, con cifras que contemplan todo 2025 y la evolución de la actividad de construcción en diciembre del año pasado. Según el informe oficial publicado recientemente, la actividad de la construcción creció 6,3% durante 2025 en comparación con 2024. El crecimiento del año pasado incluye variados meses con desempeños positivos que compensaron algunos períodos de retroceso, según la estimación oficial.

El organismo estadístico señala que en 2025 solo dos meses tuvieron caída interanual: enero y noviembre, mientras que el resto del año mostró variaciones positivas. En diciembre de 2025, último mes con dato disponible, el sector marcó una suba interanual de 2,9%, revirtiendo la tendencia negativa de meses previos.

La lectura oficial destaca que, si bien el año anterior fue marcado por dificultades y un contexto externo complejo, el índice total del sector cerró con una mejora. El avance acumulado del 6,3% contrasta con la caída que experimentó la actividad en 2024, año en que la construcción mostró un desempeño muy por debajo de la media histórica.

Es importante considerar que tanto el Índice Construya como las cifras del Indec utilizan metodologías distintas y periodos de referencia distintos, por lo que no se puede hacer una comparación directa de tasas entre ambos para un mismo mes sin tener en cuenta esas diferencias metodológicas.

El Índice Construya se centra en la demanda de insumos para la construcción vendidos al sector privado, lo que refleja en gran medida la actividad del segmento de obras privadas y la inversión en materiales. Su caída en enero da cuenta de un menor dinamismo del lado de las compras de insumos que, normalmente, se traducen en obra en desarrollo.

Por su parte, el Indec mide la actividad total de la construcción a través del Indicador Sintético de la Actividad de la Construcción (ISAC), que incluye insumos, mano de obra y otros aspectos de la producción ligada al sector, así como obras públicas y privadas. El ISAC de Indec, además, está diseñado para mostrar tendencias generales de la actividad económica sectorial.

ECONOMIA

Las consultoras insisten en que Argentina debe colocar deuda en el mercado internacional y aprovechar el mayor interés por Latinoamérica

Lo más destacado de la semana fue que Latinoamérica fue casi una isla a la que no llegó con fuerza la volatilidad y la decadencia económica que atraviesa a los países líderes incluido Estados Unidos, Europa, Japón y China.

El oro que había llegado a USD 5.600 por onza y es históricamente el último refugio ante la incertidumbre, soportó una ola de ventas que lo llevó a menos de USD 4.800, mientras los bonos de la región parecían inmunes y las Bolsas absorbían los golpes con caídas que no fueron preocupantes.

Estados Unidos teme que el oro reemplace a sus bonos como refugio de los Bancos Centrales. Por eso, el titular del Tesoro, Scott Bessent, criticó la estrategia China. “El oro me parece una especie de explosión acumulativa clásica”, dijo.

J.P. Morgan y Deutsche Bank contrastaron con la visión de Bessent que apuesta que las acciones norteamericanas seguirán en alza. Se mantuvieron firmes en su previsiones sobre el buen futuro de los metales. El analista internacional, Ismael de la Cruz, observó que el indicador “Bull & Bear” del Bank of America “registra una de las lecturas más alcistas de su historia”. Podría significar que el mercado está a punto de corregir la tendencia.

REUTERS/Aaron Schwartz

Con este escenario complicado que fue asimilado con escasos daños colaterales, las distintas consultoras hicieron su análisis centrándose en el convenio bilateral con EEUU, el Indec y la posibilidad de la Argentina de salir al mercado internacional para refinanciar su deuda.

”Seguimos favoreciendo la exposición a activos en moneda dura, apoyados en la acumulación sostenida de reservas internacionales y en la expectativa de una compresión del riesgo país. A comienzos de la semana, el ministro Caputo afirmó que no hay interés en emitir nueva deuda en los mercados internacionales, postura que luego fue reforzada por un mensaje del presidente Milei orientado a generar escasez de bonos argentinos. A nuestro entender, estas declaraciones deben leerse en términos de niveles. El Gobierno está señalando que no está dispuesto a emitir a los spreads actuales, en torno a los 500 puntos básicos, ni a pagar cupones en el rango de 8,75%–9,25%, como hizo Ecuador. Por eso, creemos que la Argentina buscará volver a los mercados más cerca de mayo, una vez que la acumulación de reservas alcance aproximadamente USD 4.000 millones en el año y se traduzca en condiciones de emisión más favorables”, señaló AdCap Grupo Financiero.

En la visión del grupo, “una vez disipadas las tensiones financieras de octubre y tras agotarse el impulso inicial de la recuperación -que suele favorecer a la tasa fija-, los BONCER vuelven a mostrar su ventaja relativa. Esperamos que los bonos ajustados por inflación continúen superando al resto, en particular en los próximos meses, ya que los datos de inflación podrían arrojar sorpresas negativas. Por este motivo, mantenemos nuestra posición a lo largo de la curva BONCER”.

La consultora FMyA, que dirige Fernando Marull indicó que la semana que pasó demostró que “nada es lineal; tampoco la economía internacional. Por ahora, no vemos motivos profundos más allá de una corrección desde máximos”. Y agregó: “después de varias semanas donde al Gobierno le salieron todas, acusó el primer golpe del año con el tema INDEC. Por ahora fue solo ruido (innecesario técnicamente, y que tiene todo el color de que fue un motivo político) sin impacto económico”.

La inflación “nos dio algo alta (+0,7%) y proyectamos 2,1% para febrero”, dijo el informe de FMyA. “Respecto a enero, los primeros datos de actividad fueron buenos, siendo el segundo mes consecutivo de rebote (a confirmar las próximas semanas). Para la inflación de enero, proyectamos 2,4/2,5% (Caputo dijo 2,5% y después 2,8%). La primera semana de febrero estuvo en línea con la proyectada para el mes”.

En los próximos días, indicó la consultor “el foco va a estar en el contexto global, la reunión con el FMI (que va a aprobar las metas y desembolsar USD1.000 millones pendientes) y también en el Congreso, con las novedades de la Reforma Laboral y la agenda Fiscal, que busca bajar Aportes Patronales y Ganancias, y el Gobierno están el medio de una negociación con las Provincias (porque es coparticipable)”. Y como dato positivo notó que “llovieron 15 milímetros en los primeros días de febrero y el riesgo de sequía se aleja. Igual la falta de lluvia ya afecto al 46% de la soja”.

Para EconViews, de Miguel Kiguel “febrero ha comenzado con un escenario un poco más complejo, donde los nubarrones aparecen tanto en el frente externo como en el doméstico. Afuera, la volatilidad de las acciones, las monedas y los activos como el oro ha sido enorme”.

Después de notar que la polémica por el INDEC puede provocar descreimiento en los próximos índices de inflación EconViews señala que “un tema adicional es que este año el control de la inflación ya no es el único objetivo de política económica, porque finalmente parece que el Gobierno se convenció de la importancia de acumular reservas. Pero esto tiene una trampa. En algún momento, estos dos objetivos pueden entrar en conflicto por dos razones. Primero, porque la compra de reservas implica emisión monetaria, y si se emite mucho al final puede aumentar la inflación. Es cierto que el Gobierno puede absorber parte esos pesos emitiendo bonos, o sea esterilizando, pero ahí aparecería el trauma del déficit cuasifiscal. Pero hay otro potencial problema. Es posible que en algún momento el sector privado piense que el dólar está atrasado y vuelva a comprar dólares poniéndole presión al tipo de cambio. ¿Qué haría el Banco Central en ese caso? Podría vender dólares, pero eso implicaría perder reservas. Como se ve, los desafíos continúan en el frente cambiario y monetario”.

Como datos positivos, el informe observa que el riesgo país se mantuvo estable, “señal de que el programa de acumulación de reservas se empieza a transformar en un bastión de confianza para los inversores. A esto se suma la firma del acuerdo comercial con EEUU, que debería aportar mejoras institucionales y ayudar a atraer inversiones”. Por último, coincide con las demás consultoras que la reforma laboral y la modificación de la Ley de Glaciares será una buena oportunidad para que el Gobierno muestre capacidad de negociación y sacar adelante leyes importantes “enviando una señal de gobernabilidad que el mercado valorará tanto como los fundamentos macro”.

La consultora F2, que dirige Andrés Reschini, señaló que “el dólar sigue débil en el mundo (pese al rebote de fin de enero y principios de febrero) y el mercado encuentra refugio en emergentes que tienen políticas más estables y menor nivel de endeudamiento. Este escenario ha ayudado a que Argentina esté prácticamente en condiciones de volver a colocar deuda en los mercados internacionales y también a amortiguar la apreciación del tipo de cambio real, principalmente porque el real brasileño lidera el ranking de las monedas más fortalecidas en lo que va del año. Así, las emisiones primarias de deuda de corporativos y sub soberanos continúan fluyendo y el BCRA ha conseguido acumular un saldo de compras por unos USD 1.475 millones en lo que va del año y unos USD 317 millones en lo que va de febrero con absoluta calma cambiaria”.

Illustration/File Photo

El informe agrega que mañana “el INDEC publicará el IPC de enero en medio de la polémica por la salida de Marco Lavagna y la aceleración de las expectativas inflacionarias. Además, el miércoles tendrá lugar la sesión extraordinaria en el Senado para el tratamiento de la reforma laboral donde el Gobierno enfrentará el primer gran test político del año”.

La consultora 1816 cree que el riesgo país que tiene la Argentina es casi el que tenía Ecuador cuando tomó la decisión de emitir bonos en el mercado internacional “de lo que podría deducirse que, si quisiera, el Gobierno de Milei ya podría emitir offshore (aunque sea principalmente para recomprar bonos existentes. Sin embargo, Caputo reiteró que no tienen planes de hacerlo, reflejo de que se tiene fe de que podrá salir al mercado a tasas más bajas (pese a que el contexto actual para emergentes es casi ideal). Sea ahora o en unos meses el sentido común indica que es importante que el país consiga financiamiento este año, porque en 2027 hay elecciones y, a juzgar por la historia, es posible que el año que viene los inversores sean más cautelosos (entre BCRA y Tesoro hay que pagar en dólares a privados, FMI y Club París USD 10.400 millones en lo que resta de 2026 y USD 21.100 millones en 2027)”.

El informe indicó que “los préstamos por consumos con tarjeta en dólares alcanzaron el último día de enero su nivel más alto de la historia, anticipando que la salida de divisas por turismo y viajes fue muy alta. Eso no impidió que el BCRA compre USD 1.158 millones en enero, algo explicado en buena medida por otros préstamos bancarios en dólares que se liquidan en el momento en el Mercado Libre de Cambios. Esos préstamos subieron USD 1.194 millones en enero”.

(Imagen Ilustrativa Infobae)

La Bolsa de Cereales y la Fundación INAI analizaron el acuerdo comercial. “No estamos frente a un acuerdo comercial más. EEUU es la principal economía del mundo (25% del producto global), con 350 millones de habitantes que tienen un ingreso per cápita de USD 82.000 anuales. Además, EEUU es uno los tres principales importadores de productos agroindustriales (junto a China y la Unión Europea), importaciones que llegaron a los USD 220.000 millones en 2024. La tendencia de estas importaciones es creciente, gracias al mayor ingreso de productos de alto valor como frutas, productos de panadería, cervezas, vinos, quesos y carnes. A pesar de ello Argentina solo da cuenta de menos del 1% de estas importaciones, en gran parte por tener que competir con otros países que tienen menores aranceles que los que enfrentamos nosotros (como es el caso de México, Canadá, Australia, Chile, Perú, Colombia y otros países). Esto deja en evidencia que hay mucho espacio para crecer en ese mercado si mejoramos las condiciones arancelarias bajo las cuales ingresamos”.

Si bien una sobretasa arancelaria “nunca es una buena noticia, que la misma sea de solo un 10% para la Argentina nos coloca en mejores condiciones relativas de acceso que otros competidores en el mercado norteamericano como Brasil, China, Indonesia, Tailandia, India o Vietnam”, dice el informe. Y a eso suma el listado de productos libre de sobretasas y la ampliación sustancial de la cuota arancelaria de carne bovina, “lo cual podría generar ingresos adicionales por USD 800 millones”.

Anoche el oro parecía volver a ser refugio y en las operaciones overnite cotizaba por encima de USD 5.000. Las Bolsas de Nueva York operaban en verde y el Bitcoin se mantenía alrededor de USD 70 mil.

North America

CHIMENTOS2 días ago

CHIMENTOS2 días agoNatalie Weber contó toda la verdad del coqueteo de Sabrina Rojas a Mauro Icardi en un boliche: “Yo sé lo que pasó esa noche y te puedo decir que Sabrina no fue”

INTERNACIONAL3 días ago

INTERNACIONAL3 días agoTop fiery moments as Democrats clash with Treasury Secretary Bessent in chaotic Hill hearings

CHIMENTOS3 días ago

CHIMENTOS3 días agoCande Tinelli tiene nuevo novio y casi se matan a piñas con su ex pareja