ECONOMIA

Inocencia fiscal: 10 claves para entender el proyecto de los “dólares en el colchón” que aprobó el Senado

El Senado de la Nación convirtió el ley el proyecto de Inocencia Fiscal que impulsó el gobierno de Javier Milei en el Congreso con el que busca redefinir el vínculo entre el Estado y los contribuyentes, así como la promoción del uso de los “dólares del colchón”.

La iniciativa del oficialismo plantea cambios en el régimen penal tributario, en los mecanismos de fiscalización y en la declaración jurada simplificada del Impuesto a las Ganancias, con la finalidad de facilitar los trámites y disminuir la carga administrativa.

Si bien en la discusión pública se vincula la propuesta con la declaración de los llamados “dólares del colchón”, el proyecto no incorpora un régimen de blanqueo de capitales ni altera la estructura del impuesto. No obstante, tiene como objetivo que los argentinos utilicen sus ahorros -hasta $100 millones- sin riesgos de ser perseguidos por el fisco.

“La evasión simple se configura con un mínimo de $100 millones, pero, en rigor, no todo lo que supera ese importe es evasión, porque la evasión tiene dos conceptos: uno, que es la condición objetiva, que es superar el piso que impone la ley, y otra es la cuestión subjetiva, es decir, haber transgredido una obligación impositiva», explicó Martín Caranta, socio del Departamento de Impuestos de Lisicki, Litvin & Abelovich.

Para los casos de evasión agravada, el umbral mínimo se eleva a $1.000.000.000, en contraste con los $15.000.000 vigentes hasta el momento. Cuando participan personas físicas, jurídicas, estructuras legales o jurisdicciones que dificultan la identificación del responsable, el mínimo pasa de $2.000.000 a $200.000.000. Este mismo valor se aplica si se utilizan de forma fraudulenta exenciones o beneficios fiscales. En situaciones donde se emplean facturas o documentos apócrifos, la evasión agravada se configura a partir de los $100.000.000, mientras que el límite anterior era de $1.500.000.

Estas son las diez claves para entender el alcance y las consecuencias de la iniciativa:

- Principio de Inocencia Fiscal: El proyecto parte de considerar que los contribuyentes son cumplidores, salvo que se demuestre lo contrario. La administración tributaria no podrá asumir automáticamente la existencia de maniobras evasivas en todos los casos y deberá centrar sus controles y denuncias penales en situaciones donde existan pruebas claras de incumplimientos o conductas dolosas. Esta medida busca reforzar la confianza en el sistema tributario, agilizar trámites y poner el acento en la adhesión voluntaria al pago.

- Cambios en el régimen penal tributario: La iniciativa ajusta los valores a partir de los cuales una infracción deja de ser administrativa y pasa a tener consecuencias penales, actualizando los umbrales por la inflación acumulada desde 2017. Se mantiene la posibilidad de evitar la denuncia penal si el contribuyente regulariza la deuda y los intereses antes de la presentación de la denuncia, aunque este mecanismo podrá utilizarse solo una vez por persona. No se avanzará en la vía penal si no se comprueba la intención de evadir, incluyendo casos con criterios interpretativos fundados o presentaciones espontáneas previas a una inspección.

- Extinción de la acción penal y prescripción de facultades: El texto dispone que la acción penal quedará extinguida cuando prescriban las facultades del fisco para determinar o exigir el tributo, de modo que si el Estado ya no puede reclamar la deuda por vía administrativa, tampoco podrá continuar con acciones penales. Además, se excluye la posibilidad de cerrar causas penales tributarias mediante acuerdos de conciliación o reparación integral, a diferencia de lo que ocurre en otros tipos de delitos.

- Penas y figuras penales específicas: Establece penas de prisión de entre dos y seis años para quienes simulen la cancelación total o parcial de impuestos o aportes al sistema de seguridad social a través de documentación falsa, declaraciones incorrectas o maniobras engañosas. Esta disposición se aplica cuando el monto involucrado supera el equivalente a 115 salarios mínimos, vitales y móviles por ejercicio anual en impuestos, o 23 salarios mínimos por mes en el caso de aportes y contribuciones.

- Ajuste anual de montos y publicación de importes vigentes: Todos los valores previstos tanto en el régimen penal tributario como en el simplificado se actualizarán una vez por año a partir del 1 de enero de 2027, en función de la variación de la Unidad de Valor Adquisitivo (UVA). La administración tributaria deberá publicar cada año los nuevos importes, con el fin de evitar distorsiones generadas por la inflación.

- Reformas en procedimientos y plazos de prescripción: El proyecto modifica el régimen de multas por incumplimientos formales y redefine los plazos de prescripción. Para quienes cumplen regularmente, el plazo general baja de cinco a tres años, siempre que no existan diferencias importantes. Para los no inscriptos, ese plazo se mantiene en diez años. Además, se elimina la suspensión automática de la prescripción con el inicio de una determinación de oficio, lo que obliga a la administración a actuar dentro de plazos más acotados. También se busca unificar los plazos entre impuestos nacionales, provinciales y municipales.

- Reducción de multas administrativas para personas humanas y pymes: La propuesta incorpora una reducción en las multas administrativas para personas físicas y pequeñas y medianas empresas, con descuentos de hasta el 90%, siempre que no se trate de contribuyentes de gran tamaño. Esta medida tiene como fin aliviar el peso de las sanciones sobre los sectores más pequeños y promover el cumplimiento voluntario.

- Régimen opcional de declaración jurada simplificada de Ganancias: Se establece un mecanismo opcional de declaración simplificada del Impuesto a las Ganancias para personas humanas y sucesiones indivisas que tengan ingresos anuales de hasta $1.000 millones y un patrimonio de hasta $10.000 millones. En este esquema, la AFIP confeccionará la declaración con la información que posee, y quienes paguen en término quedarán eximidos de otras obligaciones formales, salvo en casos de errores graves o diferencias significativas.

- Impacto sobre los “dólares del colchón” y ausencia de blanqueo de capitales: Aunque se presenta como un incentivo para blanquear ahorros no declarados, el proyecto no incorpora un régimen específico de exteriorización de bienes ni introduce cambios en el Impuesto a las Ganancias. El efecto sobre los “dólares del colchón” sería indirecto: al eliminar la obligación de declarar la evolución patrimonial en el régimen simplificado y restringir el uso de presunciones automáticas, se reduce el riesgo de fiscalizaciones por incrementos patrimoniales sin justificación. La AFIP mantiene la facultad de fiscalizar e impugnar declaraciones en caso de encontrar diferencias relevantes.

- Modernización de la administración tributaria: El éxito de la reforma dependerá en gran medida de la modernización y la incorporación de tecnología por parte del organismo recaudador. Si no se avanza en la adopción de herramientas informáticas y de gestión más avanzadas, la evasión fiscal seguirá siendo un desafío estructural.

ECONOMIA

Polémica por la ropa importada: más del 93% del consumo de indumentaria y calzado se provee de la industria nacional

Durante 2025, la expansión de las compras externas impactó de lleno en sectores tradicionalmente sensibles. Los datos oficiales muestran que las importaciones totales crecieron 24,7% en valor, mientras que los bienes de consumo -excluyendo automotores- exhibieron un salto del 54%. El dato más relevante está en las cantidades: los volúmenes importados de bienes de consumo treparon 53,3% en apenas un año, en un contexto de caída global de los precios internacionales.

Este fenómeno evidencia una mayor propensión de los consumidores argentinos a buscar alternativas fuera del país, motivados por la necesidad de cuidar el bolsillo ante la inflación, la recesión y la elevada carga fiscal.

Entre los países de origen que más crecieron las importaciones sobresalen Vietnam (69,9%), Indonesia (56,3%) y China (53,9%), lo que confirma el avance de actores asiáticos en el abastecimiento de productos de consumo masivo.

Entre los países de origen que más crecieron las importaciones sobresalen Vietnam (69,9%), Indonesia (56,3%) y China (53,9 por ciento)

Dentro de la canasta importada, los rubros con mayores incrementos incluyeron alimentos y bebidas elaborados para la industria (86,7%), especialmente carnes y despojos comestibles, que se dispararon 244,4 por ciento.

También registraron fuertes subas los alimentos y bebidas orientados al hogar (68,9%), frutas y cítricos (52,5%), preparaciones a base de cereales y productos de pastelería (80,2%), residuos de la industria alimentaria y alimentos para animales (155,8%), pieles y cueros (56,7%), manufacturas textiles (50,7%), aluminio (40,4%) y el segmento de automóviles y tractores (60,8%). En el rubro calzado, sombreros, paraguas y accesorios, el incremento fue del 29,4 por ciento.

La preocupación por la competitividad del sector no es reciente, pero se profundizó en los últimos años ante la combinación de presión tributaria, costos laborales elevados y un escenario macroeconómico restrictivo.

Según referentes industriales consultados por Infobae, los impuestos nacionales y provinciales pueden elevar los precios finales locales hasta en un 50% respecto de un producto importado similar.

Los impuestos nacionales y provinciales pueden elevar los precios finales locales hasta en un 50% respecto de un producto importado similar.

Esta diferencia propicia el auge de las compras online en tiendas extranjeras -que operan mediante envíos por Courier- y fomenta el turismo de compras en regiones limítrofes, donde los consumidores aprovechan la diferencia cambiaria para adquirir indumentaria y calzado a menor precio.

A estas dificultades estructurales se suma la denominada industria del juicio laboral, un fenómeno que -según cámaras empresarias- limita la capacidad de inversión y afecta la estabilidad de numerosas compañías. Los litigios judiciales por accidentes de trabajo o despidos son frecuentes y, en varios sectores, el costo potencial de una sentencia adversa puede poner en jaque la continuidad de la empresa.

Frente a este panorama, las voces empresarias advierten sobre el riesgo de desindustrialización y la posibilidad de que miles de empleos fabriles se pierdan si no se implementan reformas estructurales. Sin embargo, el análisis de Infobae muestra que la realidad es más compleja.

A pesar del avance importador y de la presión de competir con precios internacionales, la industria local mantiene su espacio en la preferencia de los consumidores.

El consumo nacional de productos textiles y sus manufacturas representa 4,6% del gasto total de los hogares argentinos

Según los últimos datos disponibles, el consumo nacional de productos textiles y sus manufacturas representa 4,6% del gasto total de los hogares argentinos, equivalente a USD 35.226 millones por año -aproximadamente $89.800 mensuales por persona-. En el caso de los artículos de pieles y cueros, la participación es del 2,2%, es decir, USD 16.847 millones al año -unos $42.950 mensuales por habitante-.

Las importaciones de productos textiles y sus manufacturas sumaron USD 1.789 millones en 2025, cifra que representa apenas 5,1% del consumo total del segmento. En el rubro de pieles y cueros, las compras externas totalizaron USD 1.138 millones, equivalentes a 6,8% de la demanda nacional.

Estos datos desmienten la idea de una sustitución masiva de la producción local por importaciones y demuestran que, pese a la mayor oferta y los precios más bajos del exterior, la ropa y el calzado de origen nacional siguen dominando el mercado.

El análisis de la relación entre consumo interno y compras externas es aún más contundente: por cada dólar gastado en 2025 en indumentaria y textiles para el hogar, USD 18,7 se destinaron a productos fabricados en el país, muchos de ellos con insumos importados. En artículos de cuero y calzado, la proporción fue de USD 1 en importaciones por cada USD 13,8 invertidos en producción nacional.

De este modo, más del 93% del consumo de indumentaria y calzado sigue correspondiendo a la industria argentina, una cifra que, según fuentes del sector, evidencia la capacidad de adaptación y resiliencia de las empresas locales, incluso en un contexto adverso.

Desde la perspectiva macroeconómica, el producto bruto interno (PBI) alcanzó durante 2025 un promedio equivalente a USD 690.000 millones, con una oferta global -incluyendo importaciones por USD 75.791 millones– que se elevó a USD 765.790 millones.

Las importaciones representaron el 11% del PBI y el 9,9% de la oferta global, proporciones que, aunque crecieron respecto de años anteriores, aún se mantienen por debajo de los niveles de apertura económica de otras economías emergentes.

Por su parte, la demanda del mercado interno de productos nacionales -excluidos los USD 87.077 millones que se exportaron, que incluyen insumos importados- ascendió a unos USD 678.700 millones, desglosados en USD 552.470 millones de consumo público y privado y USD 126.240 millones de inversión bruta interna fija.

De lo anterior se desprende que, en el total de la demanda doméstica, por cada dólar de origen foráneo, nueve se abastecen del trabajo argentino, aunque en los grandes aglomerados urbanos se observe en las góndolas una creciente oferta de productos importados.

El fenómeno de la preferencia por productos nacionales tiene varias explicaciones.

- La identificación cultural y la valoración de la calidad local siguen influyendo en la decisión de compra.

- Buena parte de la industria nacional ha logrado adaptarse, incorporando tecnologías y diseño para distintos estratos del mercado.

Los avances en los acuerdos dentro de la Unión Europea y el Mercosur, así como los convenios bilaterales con Estados Unidos para profundizar el intercambio de bienes, parecen orientados a incrementar las exportaciones argentinas para esos dos mercados, varias veces más grandes que el argentino, donde Argentina apenas representa 0,3% del total mundial.

Argentina representa el 0,3% de las exportaciones mundiales, en los 50 había llegado al uno por ciento

Este porcentaje llegó a superar el 1% en la década de 1950. Además, se busca ampliar el espectro de apenas 8.000 empresas exportadoras, de las más de 250.000 registradas en el Sistema Integrado Previsional Argentino con más de diez trabajadores, no para provocar la defunción de la industria nacional.

De esta manera, se intenta revertir la larga historia de Argentina como una de las economías más cerradas del planeta, según un análisis de datos del Banco Mundial y el Fondo Monetario Internacional citado por Infobae en la última semana.

contenedores,está sopesando opciones para continuar con los aranceles,grúas,incluyendo productos de acero y aluminio,la primera ola de aranceles de la administración anterior sobre las importaciones de productos chinos comenzó hace cuatro años,los aranceles impuestos a china incluyen una amplia gama de artículos,motocicletas,muebles,partes de aviones,puerto de mercancías,ropa y más,según informes,semiconductores,telas,uu,y el presidente de ee

ECONOMIA

Supermercado Coto busca empleados: sueldo mayor a $1.200.000 y vacantes en diversos lugares del país

La compañía busca cubrir posiciones administrativas, técnicas, operativas y jerárquicas, tanto en modalidad presencial como híbrida, en diversos lugares

14/02/2026 – 10:00hs

La cadena de supermercados Coto lanzó una nueva convocatoria laboral para incorporar personal en febrero de 2026, con sueldos que comienzan en $1.167.268 según el puesto y la responsabilidad. Las vacantes están distribuidas principalmente en la provincia de Buenos Aires, aunque también hay oportunidades en Neuquén y Santa Fe.

La compañía, una de las principales empleadoras del sector retail en Argentina, busca cubrir posiciones administrativas, técnicas, operativas y jerárquicas, tanto en modalidad presencial como híbrida.

El sitio web oficial de Coto/empleos es una de las vías principales para conocer los lugares disponibles y cargar el CV. También está la página de LinkedIn de la compañía, desde donde en los últimos días se publicaron nuevas búsquedas.

Según señalan desde la propia empresa, cuenta actualmente con más de 20.000 colaboradores desempeñándose en los diversos eslabones de su estructura, desde la logística hasta la atención al público en cada local. La empresa subraya la importancia de su equipo para sostener el crecimiento y la calidad de sus servicios a nivel nacional.

Supermercado Coto busca empleados con sueldo mayor a $1.200.000

Puestos administrativos y perfiles analíticos

Dentro de las búsquedas activas se destacan varios cargos orientados a perfiles administrativos y de análisis:

- Administrativo de Comercio Exterior – Partido de Esteban Echeverría (Buenos Aires)

- Administrativo de Hacienda – Buenos Aires y alrededores

- Administrativo de Microinformática – Buenos Aires y alrededores

- Administrativo SSR – Frigorífico Famaba (Virrey del Pino)

- Analista de Control de Gestión – Buenos Aires (modalidad híbrida)

- Analista de Recursos Humanos – Provincia de Neuquén

- Analista de Business Intelligence – Buenos Aires (híbrido)

- Analista de Control de Calidad – Esteban Echeverría

Estos puestos apuntan a perfiles con formación técnica o universitaria, experiencia previa en el área y manejo de herramientas informáticas y de gestión.

Vacantes en logística, mantenimiento y operaciones

La cadena también reforzó su búsqueda en áreas clave vinculadas a la operación diaria y la logística:

- Supervisor de procesos y gestión de mermas – Esteban Echeverría

- Coordinador de Ingresos de Proveedores (CD Esteban Echeverría)

- Jefe de Planificación Logística – Esteban Echeverría

- Jefe de Mantenimiento – Vehículos Industriales – Esteban Echeverría

- Técnico de Electrónica – Buenos Aires y alrededores

- Pañolero – Buenos Aires y alrededores

- Personal de Prevención – Buenos Aires y alrededores

En estos casos, se requieren conocimientos técnicos específicos y experiencia en plantas industriales, centros de distribución o grandes superficies comerciales.

Puestos jerárquicos y oportunidades en el interior

Entre las posiciones de mayor responsabilidad figuran:

- Gerente e Recursos Humanos – Buenos Aires

- Jefe de Edilicios Menores – Buenos Aires

- Jefe de Control de Calidad – Neuquén

- Jefe del Área Frescos – Sucursal Santa Fe

- Jefe de Mantenimiento – Frigorífico Rosario

También se suman búsquedas como Comprador Jr., Comprador IT y Comprador Técnico, todas con base en Buenos Aires.Cuánto ganan los empleados de Coto en febrero de 2026

Los empleados de Coto ganan un mínimo de $1.167.268 para un administrativo que recién ingresa, un básico de $1.171.091 para un cajero nuevo y vendedores que recién ingresan.

Paritarias de empleados de comercio: cuánto se cobra, según categoría

Para que tengas en cuenta qué sueldo cobran en Coto, te contamos cuáles son los salarios de bolsillo estimados para febrero 2026, por categoría, incluyendo básico y bonos, según el último acuerdo de empleados de comercio:

Cajeros

- Categoría A: $1.171.091

- Categoría B: $1.176.448

- Categoría C: $1.183.333

Vendedores

- Categoría A: $1.171.091

- Categoría B: $1.194.044

- Categoría C: $1.201.690

- Categoría D: $1.218.519

Maestranza

- Categoría A: $1.155.795

- Categoría B: $1.156.852

- Categoría C: $1.169.560

Auxiliares Generales

- Categoría A: $1.171.091

- Categoría B: $1.178.740

- Categoría C: $1.203.985

Auxiliares Especiales

- Categoría A: $1.180.274

- Categoría B: $1.194.041

Se aclara que los incrementos del acuerdo en cuestión no son vinculantes para los acuerdos salariales que pudieran suscribirse en el ámbito de la ciudad de Río Grande, provincia de Tierra del Fuego, sin perjuicio de que las sumas resultantes de los incrementos pactados constituyan el mínimo convencional vigente a partir de la homologación.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,supermercado,coto,empleo

ECONOMIA

Datos de faena, valor del novillo, carnaval y “efecto hamburguesa”: todo apunta a que el precio de la carne vacuna seguirá aumentando

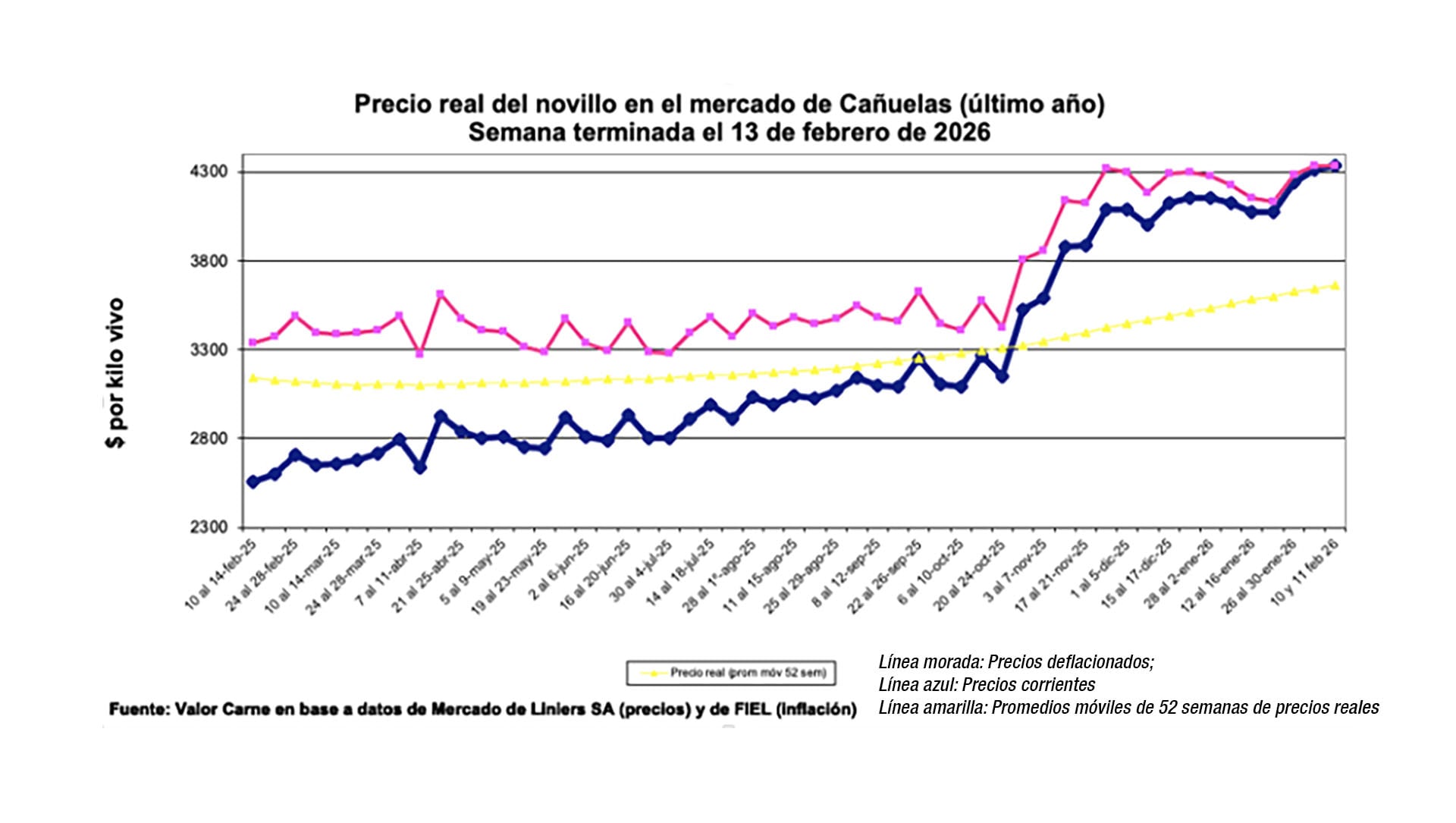

Apuntalando la expectativa de que el precio de la carne vacuna seguirá la tendencia alcista que mostró a lo largo de 2025, el precio real del novillo volvió a igualar el nivel máximo que había alcanzado en la semana previa, señaló la publicación especializada “Valor Carne”, que detalló que en la semana las principales categorías registraron subas de 1 a 4 por ciento.

“Si bien la oferta apunta a repetir el promedio del último año, los operadores están considerando los próximos feriados”, dice el informe, que precisa que en los dos primeros días de remates de la semana en Cañuelas, el precio promedio del novillo aumentó 1%; el de novillitos, 2%; y el de vaquillonas, 4%, mientras el precio de las vacas se mantuvo.

Según el informe, los dos feriados de carnaval (lunes y martes) inciden en las decisiones de los operadores y la evolución de los precios “muestra incrementos de un dígito para las principales categorías en un mes, en dos meses llega al 11% para las hembras y en tres meses entre 12 y 23% para novillos y jóvenes, sin avances nominales para vacas”. En este contexto, el precio real (descontada la inflación) del novillo igualó al de la semana pasada que era el más alto desde la última semana de 2023.

En otro reporte, la misma publicación resaltó que el precio del novillo en la Argentina, debido a la mayor puja de los frigoríficos para abastecerse y a la revaluación del peso, fue el que más aumentó en el Mercosur: subió 13 centavos de dólar, contra aumentos de 5 centavos en el caso de Paraguay, 6 en Uruguay y 12 en Brasil.

A USD 5,71 el kilo, con el poder de compra del dólar efectivo de exportación, el valor del novillo argentina “es el más alto de los registros modernos”, destacó Valor Carne. De hecho, precisó, el precio en la Argentina es 24% superior al promedio ponderado de sus socios del Mercosur, aunque sigue bien por debajo del precio de los “novillos terminados” en EEUU (USD 8,34 por kilo carcasa) y la Unión Europea (USD 8,67).

La tendencia al aumento de precios en los eslabones iniciales de la cadena cárnica se inscribe en un aparente ciclo de “retención de vientres” que vuelve la carne vacuna más escasa, a lo que en términos de expectativa se suma la perspectiva de mayores ventas a Estados Unidos, por el aumento de la cuota de importación de carne argentina (de 20.000 a 100.000 toneladas) que dispuso una “orden ejecutiva” de Donald Trump, en principio limitado a 2026.

Los precios de la carne vacuna tuvieron subas cercanas al 70% en 2025, más del doble que la inflación minorista del año (31,5%), la tendencia se mantuvo en enero y todo apunta a que seguirá incidiendo en febrero. Según la consultora LCG, la carne subió 4,1% en góndolas durante las últimas cuatro semanas.

En diciembre, según los datos que consignó el martes pasado el Indec, los principales cortes vacunos tuvieron aumentos bien por encima del promedio de precios.

Si bien la inflación informada por el Indec fue de 2,9%, en enero el precio del asado aumentó 5,6%, el de la carne picada común 3,1%, el del kilo de paleta 2,6%, el del cuadril, el de la nalga 3,3% y el de las hamburguesas congeladas envasadas 6 por ciento. Más aún aumentó el precio del principal sustituto cárnico de las variedades vacunas: según una lista de 60 productos que detalla el Indec, el mes pasado el precio por kilo del pollo entero aumentó 8,9 por ciento.

En cuanto al impacto del aumento de la cuota de exportación de carne vacuna a EEUU, si bien el gobierno se esperanza de que los precios de los cortes que no tengan tanta demanda en EEUU, como el asado, bajen en el mercado local debido a una mayor oferta producto de una expansión de la producción para exportar, los especialistas difieren. Según Sergio Pedace, vicepresidente de la Cámara Argentina de Matarifes y Abastecedores (CAMYA) “el problema es la falta de stock ganadero y que los precios de la hacienda están cada vez más caros”.

En enero, dijo Pedace, los precios subieron entre 6 y 8%, según la categoría. Hay que ver -señaló- “cuánto va a pagar EEUU y si los exportadores van a vender a ese país o a China, y si van a enviar carne flaca o carne buena. Eso es más un tema de exportación, pero lo que sí sabemos es que los valores no van a mermar”.

Aunque el gobierno y algunos comercializadores se entusiasman con la idea de que la Argentina pueda colocar “cortes caros”, como el lomo, en el mercado estadounidense, la orden ejecutiva de Trump sobre las 80.000 toneladas adicionales a las 20.000 de las que la Argentina ya disponía, apunta al trimming, esto es recortes de “carne manufactura” argentina, de menor contenido graso que la norteamericana, para mezclarlas y bajar el “tenor graso” de hamburguesas y otras presentaciones, como carne picada. Antes de la orden ejecutiva de Trump, la posibilidad del “efecto hamburguesa” había sido advertida a Infobae por el experto ganadero Víctor Tonelli

Por eso los frigoríficos exportadores pretenden canalizar por las 20.000 toneladas de las que ya disponía la Argentina la venta de cortes de mayor valor.

North America

POLITICA2 días ago

POLITICA2 días agoA quién afecta la Reforma laboral: estos son los puntos clave del proyecto de Milei

POLITICA2 días ago

POLITICA2 días agoReforma laboral: la modificación sobre accidentes o enfermedades ajenas al trabajo

ECONOMIA2 días ago

ECONOMIA2 días agoCayeron 20% las ventas de automóviles en China y el régimen impone medidas para regular el mercado