ECONOMIA

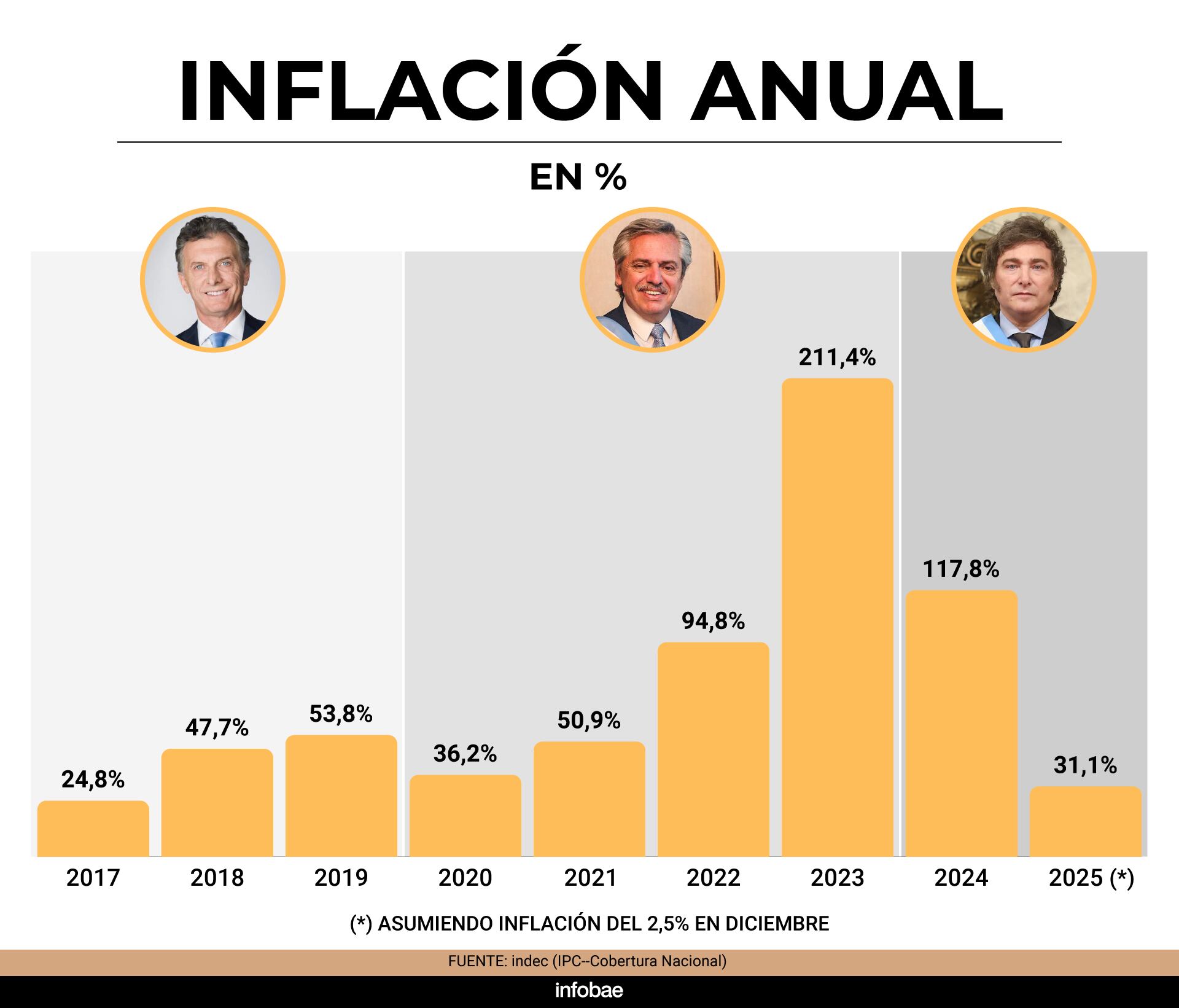

La inflación de 2025 será la más baja de los últimos 8 años

(AP Foto/Gustavo Garello, Archivo)

Aunque la incertidumbre electoral y el aumento del precio de la carne puso presión sobre la inflación mensual en la parte final del año, 2025 cerrará con la inflación anual más baja desde 2017, el segundo año de gestión de Mauricio Macri, en que el guarismo anual fue del 24,8 por ciento.

El acumulado de enero a noviembre de este año es del 27,9% y con la inflación de diciembre estimada en un rango de 2,5 a 2,8%, la variación anual será en cualquier caso inferior al 32%; incluso si el dato del último mes del año se estirara a 3%, el anual cerraría en 31,7 por ciento.

Teniendo en cuenta la herencia recibida y la inercia que tenían los precios a fines de 2023, cuando asumió el actual gobierno, se trata del principal logro del primer bienio del gestión del presidente Javier Milei.

En 2023 la inflación fue del 211,4%, pero la tendencia en los últimos meses del año superaba largamente ese ritmo. Durante sus cuatro años de mandato, el gobierno de Alberto Fernández y Cristina Fernández de Kirchner acumuló una inflación del 1.146 por ciento.

Incluso la inflación del 36,2% del primer año de gestión de los Fernández tuvo poco mérito, pues fue el registro de un período en el que, pandemia y cuarentenas mediante, el PBI se retrajo el 10 por ciento.

La inflación fue desde entonces en sistemático ascenso hasta 2023, duplicándose año a año, pese a que tanto en 2022 como 2023 fueron años de recesión y caída del PBI, lo que tiende a limitar el aumento de los precios.

REUTERS/Tomas Cuesta NO RESALES. NO ARCHIVES

En su primer año de gestión el actual gobierno redujo la inflación anual en casi 100 puntos porcentajes, del 211,4% de 2023 a 117,8% en 2024, con una caída relativamente modesta del PBI, del 1,7% en el dato anual, pero que ya mostraba un crecimiento trimestral del 1,4% a fines de ese año.

Este año la inflación cerrará, como ya se indicó, debajo del 32%, pese a que el dato mensual viene en alza desde mayo, atizado por el continuo aumento de las tarifas de servicios públicos (para reducir el monto de subsidios como parte del ordenamiento fiscal) y, a partir de noviembre, por el de la carne, y por otra parte atenuada por la apertura importadora, que puso presión bajista sobre los precios de sectores como textiles, indumentaria y calzado y electrodomésticos. A lo largo del año, la inflación mensual más alta fue la registrada en marzo: 3,7 por ciento.

El presupuesto aprobado anoche en el Senado, prevé para 2026 una inflación del 10,1 por ciento. Se trata de una proyección desfasada. El proyecto fue presentado en septiembre y, por caso, preveía para fines del año próximo un dólar a $1.423, mientras que el ajuste por inflación de la banda cambiaria que el gobierno ya anunció y aplicará desde enero implica un techo de $1.565 a fines del mes próximo.

Entre mayo y agosto pasados la inflación mensual osciló entre 1,5% y 1,9%, pero mantener el guarismo mensual por debajo del 2% se complicó desde entonces. En septiembre tocó el 2,1%, en octubre el 2,3% y en noviembre el 2,5%, y los pronósticos para diciembre oscilan entre 2,5% (en cuyo caso la inflación anual sería del 31,1%) y 3% (anual del 31,7%).

En los últimos 50 años, a partir del “rodrigazo” de junio de 1975, la Argentina vivió casi permanentemente en alta inflación, salvo el período 1991-2001, durante la convertibilidad, y entre 2003 y 2007, en los primeros años del kirchnerismo.

Dada la historia reciente y no tan reciente de la Argentina, es un logro importante. En los últimos 50 años, a partir del “rodrigazo” de 1975, la Argentina vivió casi permanentemente en alta inflación, salvo el período 1991-2001, durante la convertibilidad, y entre 2003 y 2007, en los primeros años del kirchnerismo.

De 1975 hasta 1992 el único año de inflación de dos dígitos había sido 1986 (90%, durante el Plan Austral) y recién en 1994, cuarto año de vigencia de la convertibilidad, cayó a un dígito anual.

El aumento de la inflación, el impuesto “no legislado” más regresivo, fue acompañado de un aumento sistemático de los niveles de pobreza. De 800.000 pobres que había en la Argentina a fines de 1974, cuando la tasa de pobreza no llegaba al 4% de una población cercana a los 24 millones, a cerca de 18 millones en la actualidad.

Es decir que en los 50 años posteriores al rodrigazo y la entrada a un régimen ya no solo de alta, sino altísima inflación, mientras la población del país se multiplicó por dos, el número de pobres lo hizo por más de veinte.

Por eso la reducción de la inflación no es un logro a desmerecer, aunque necesite ser consolidado y acompañado por un crecimiento de la actividad, el empleo y los ingresos. Según un estudio de BBVA Research, entre 2025 y 2027 la economía argentina podría encadenar tres años consecutivos de crecimiento por primera vez desde 2006, hace veinte años.

ECONOMIA

ANSES oficializó los montos y topes de las asignaciones familiares desde febrero

La actualización se enmarca en el régimen de movilidad previsto por la Ley 27.160 y se aplica sobre las asignaciones reguladas por la Ley 24.714

27/01/2026 – 08:50hs

La Administración Nacional de la Seguridad Social (ANSES) oficializó una actualización del 2,85% en los montos de las asignaciones familiares y en los límites de ingresos del grupo familiar. La medida fue establecida a través de la Resolución 23/2026, publicada el 23 de enero, y rige para las prestaciones que se perciban o cuyos hechos generadores se produzcan a partir de febrero de 2026.

La actualización se enmarca en el régimen de movilidad previsto por la Ley N° 27.160 y se aplica sobre las asignaciones reguladas por la Ley N° 24.714, con excepción de la Asignación por Ayuda Escolar Anual y otras prestaciones específicas.

A quiénes alcanza el régimen de asignaciones

El sistema de asignaciones familiares tiene alcance nacional y obligatorio, e incluye a trabajadores en relación de dependencia del sector privado y público nacional, beneficiarios del Seguro de Desempleo, del Sistema Integrado Previsional Argentino (SIPA), de pensiones no contributivas y de la Pensión Universal para el Adulto Mayor.

También comprende a las personas inscriptas en el Régimen Simplificado para Pequeños Contribuyentes (monotributo), así como a quienes perciben la Asignación Universal por Hijo (AUH) y la Asignación por Embarazo para Protección Social.

Movilidad y actualización mensual

La resolución se apoya en el esquema de movilidad vigente, que establece actualizaciones mensuales de acuerdo con la variación del Índice de Precios al Consumidor (IPC) publicado por el INDEC. Este mecanismo fue reforzado por el Decreto de Necesidad y Urgencia N° 274/24, que modificó la fórmula de actualización de los haberes previsionales y prestaciones asociadas.

En ese marco, ANSES determinó los nuevos valores de las asignaciones y de los rangos de ingresos familiares mediante una serie de anexos técnicos que forman parte de la norma.

Trabajadores temporarios y sector agropecuario

La resolución también ratifica que los trabajadores contratados bajo modalidades de trabajo temporario o permanente discontinuo, así como aquellos que desarrollan tareas agropecuarias, percibirán las asignaciones familiares correspondientes, siempre que cumplan con los requisitos establecidos.

En estos casos, el monto de las asignaciones por hijo, hijo con discapacidad o prenatal no podrá ser inferior al 100% del valor de la Asignación Universal por Hijo, según lo previsto en la normativa vigente.

Límite de ingresos y redondeo

ANSES aclaró que, cuando la aplicación del incremento arroje valores con decimales, se realizará el redondeo al entero superior. Asimismo, se estableció que si uno de los integrantes del grupo familiar percibe un ingreso superior a $2.646.379, el grupo queda excluido del cobro de asignaciones familiares, aun cuando el ingreso total del hogar no supere el tope máximo previsto.

La Resolución 23/2026 fue dictada por el director ejecutivo de ANSES, Fernando Omar Bearzi, y ordena su comunicación, publicación en el Boletín Oficial y archivo. Los nuevos montos y rangos ya se encuentran vigentes para el período febrero de 2026, conforme a los anexos aprobados por el organismo.

Nuevos valores para trabajadores en relación de dependencia

Para los trabajadores registrados y titulares del régimen de Riesgos del Trabajo, el valor general de la Asignación por Hijo quedó fijado en $64.554 para grupos familiares con ingresos de hasta $999.482, mientras que para ingresos de hasta $1.465.838 el monto es de $43.544, y desciende progresivamente hasta $13.588 para ingresos de hasta $5.292.758

En el caso de Hijo con Discapacidad, los montos parten de $210.186 para los tramos más bajos de ingresos y alcanzan $93.844 para ingresos superiores a $1.465.838, sin tope de Ingreso del Grupo Familiar (IGF). La Ayuda Escolar Anual se fijó en $42.039 en valor general, con montos diferenciales para las zonas 1 a 4 del país.

Para quienes perciben la Prestación por Desempleo, los montos de la Asignación por Hijo replican los valores del régimen general, con un máximo de $64.554 para los tramos de ingresos más bajos y un mínimo de $13.588 para los más altos. En este universo, la Ayuda Escolar Anual quedó establecida en $42.039, y la correspondiente a hijo con discapacidad en $210.186, sin tope de ingresos

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,anses,asignaciones,familiares

ECONOMIA

Cuál es el factor clave que explica por qué el riesgo país quedó cerca de perforar los 500 puntos

En el arranque de la semana, el riesgo país consolidó su dinámica bajista al caer al menor nivel desde mediados de 2018, lo que acerca a la Argentina a los mercados internacionales de deuda, y el consenso de los analistas privados atribuye la mejora del indicador a la compra de dólares por parte del Banco Central de la República Argentina (BCRA). A diferencia del año pasado, en que sostenía que no compraría dólares mientras su cotización de ubique dentro de la banda cambiaria, en 2026 el BCRA comenzó a comprar divisas para acumular reservas.

Gracias a un buena performance de los bonos soberanos argentinos, el índice elaborado por el JP Morgan cedió hasta los 513 puntos básicos, el menor nivel en casi ocho años. Desde el triunfo del oficialismo en las elecciones legislativas, se registró una compresión de la variable financiera de más de 600 unidades. Bajo los términos actuales, la emisión de títulos en el exterior tendría que realizarse a una tasa de entre 9% y 9,27% anual, rendimientos que no convencen al equipo económico.

En concreto, el riesgo país calcula la posibilidad de que un país no cumpla con el pago de sus deudas en moneda extranjera. Se expresa en puntos básicos y refleja la diferencia de tasa entre los bonos soberanos de ese país y los títulos del Tesoro de Estados Unidos, que se consideran libres de riesgo. Un nivel alto señala mayores dudas sobre la capacidad de pago de la economía nacional y suele impactar en el acceso al crédito y las inversiones.

Los analistas aseguran que el factor clave para la baja del riesgo país es la acumulación de reservas internacionales por parte del BCRA. A comienzos de enero de 2026, la autoridad monetaria puso en marcha un programa de compra de divisas dentro y fuera del Mercado Libre de Cambios (MLC).

En función de esa lógica, el organismo conducido por Santiago Bausili adquirió USD 1.017 millones tanto en el MLC como en bloque. Esta última alternativa implica pactar montos y tipo de cambio directamente con empresas o entidades institucionales, para evitar distorsiones en el mercado mayorista. Por el momento, las compras se realizaron sin sobresaltos del dólar y se alcanzó el 10% del objetivo de adquisiciones para todo el año.

En efecto, estimaciones del Banco Central anticipan que en 2026 las compras de divisas podrían situarse entre USD 10.000 millones y USD 17.000 millones, según avance la remonetización de la economía. Además, Bausili afirmó que la posibilidad de incrementar reservas dependerá tanto de la demanda de pesos como del ingreso de dólares en el mercado.

Un informe de Invecq remarcó que el mercado había comenzado a demandar señales tangibles en el frente de las reservas internacionales como condición para avanzar con la baja del riesgo país. A consideración de los economistas, el giro en el plan oficial es una “modificación relevante en la conducción de la política cambiaria, aunque partiendo desde un nivel inicial extremadamente bajo”.

“Hacia adelante, será fundamental que el Banco Central continúe y profundice esta dinámica, para que el riesgo país comprima aún más y se logre el ansiado rollover de la deuda en dólares, necesario para realmente mejorar el balance del BCRA y darle la sustentabilidad al programa económico, reduciendo eventuales tensiones cambiarias», definieron.

Por su parte, los analistas de PPI sostuvieron que “el foco del mercado seguirá puesto en la capacidad del BCRA para sostener este ritmo de acumulación”. Asimismo, destacaron que el ritmo comprador “es una señal muy positiva y explica por qué muchos inversores que estaban en modo wait and see pasaron a ’pagar’ Globales, llevando el riesgo país a mínimos».

“Las condiciones para que esta dinámica continúe parecen favorables: el agro mantiene un ritmo de liquidación de USD 85 millones diarios en enero y las emisiones corporativas seguirían aportando un flujo de oferta, con USD 2.800 millones ya liquidados y otros USD 3.600 millones aún por ingresar (al 16/01) según la última presentación del BCRA”, acotaron.

Para la consultora LCG, el atesoramiento de moneda extranjera en las arcas del Central “es una señal contundente de solvencia, muy especialmente si proviene de un saldo comercial externo positivo. Aún si proviniera de entrada de capitales, es una buena señal que el Banco Central elija comprar esos dólares y evitar una apreciación adicional del tipo de cambio, como coqueteó en buena parte del 2025″.

En tal sentido, un reporte de Cohen destacó que el contexto actual acerca la vuelta del Tesoro a los mercados internacionales de deuda. “Detrás de estos resultados está el sólido ritmo de compra de divisas que está realizando el BCRA, aprovechando la mayor oferta de dólares que llegan del agro y de la emisión de deuda de las empresas, en un contexto en el que la demanda estaría siendo contenida por tasas de interés en pesos que le ganan a la inflación. Esto, sumado al repunte del oro, permitió que subieran las reservas internacionales, aunque queda un largo camino por recorrer dado que el stock de reservas netas sigue siendo muy negativo», sumó.

Más allá de la compresión del riesgo país, un análisis de Fundación Capital detalló que el stock de reservas “aún resulta muy bajo no sólo respecto de la meta acordada con el FMI, sino también respecto de la comparativa con otros países de la región (las reservas brutas resultan en términos del PBI la mitad que muchos de nuestros pares latinoamericanos)”.

“Esto limita la reducción del riesgo país, el cual aún se sostiene por encima de los 500 puntos, barrera que cuesta quebrar. En efecto, los últimos años, muestran que a nuestro país le ha costado contar con un índice por debajo de ese registro”, apuntó el informe del centro de estudios dirigido por Martín Redrado.

Al mismo tiempo, remarcó que será relevante el monitoreo permanente de cómo evolucionan en febrero las compras de divisas, ya sin la mayor demanda estacional de pesos y todavía sin los dólares de la cosecha gruesa. A modo de cierre, sostuvieron que el ingreso de divisas financieras provenientes del exterior podrían seguir jugando un rol relevante.

ECONOMIA

Se alinean los planetas para Caputo: más reservas, menos riesgo país y un inminente salto al mercado

El Banco Central superó ayer la marca de u$s1.000 millones adquiridos en el mercado en lo que va de enero. Un objetivo impensado para el primer mes de 2026, dada la estacionalidad en el mercado cambiario, y que generó optimismo entre los financistas.

De hecho, este lunes, el índice de riesgo país retrocedió otro peldaño y se estableció en 514 puntos. Marcó un descenso del 10% en estas primeras semanas del año.

Ayer, fue la decimosexta jornada consecutiva de compra de dólares, y el BCRA embolsó u$s39 millones, equivalente al 11% del total operado en el mercado cambiario.

El Banco Central compra reservas en enero: ¿cerca de salir al mercado?

El Gobierno, contra las expectativas del mercado, tomó la decisión de salir a comprar reservas durante enero, con el objetivo de bajar el riesgo país.

El pago de deuda de comienzos de este mes, justamente, le demostró a Luis Caputo que el refinanciamiento de los pasivos en dólares sería complicado sin darle la señal al mercado de que un Banco Central robustecido.

Para cumplir con el pago, el Tesoro se vio obligado a tomar deuda más cara y consiguió a último momento, y trabajosamente, un «repo» por u$s3.000 millones con un club de bancos.

Cae el riesgo país

Ahora, con la mira en los próximos vencimientos, en especial el que opera en el mes de julio, el objetivo está puesto en que el riesgo país baje lo suficiente para salir al mercado de crédito voluntario a refinanciar esos pasivos.

«Riesgo país cerca de 500 puntos. Argentina entra en zona de emisión en los mercados internacionales (el mercado local tiene liquidez para acompañar a Wall Street). Se abre una ventana para emitir en la parte larga de la curva y recomprar AL29/30 y GD29/30 (atentos a lo que está haciendo Ecuador con una operación similar)», posteó el economista Federico Domínguez.

El economista Domínguez avanza con su postura: «Es preferible pagar un poco más de tasa y despejar la curva corta de vencimientos (siempre puede incorporarse algún sweetener (endulzante) para bajar un poco más la tasa). El costo promedio de la deuda argentina es bajo, y los beneficios de despejar la curva corta en términos de acumulación de reservas, demanda de dinero, expansión del crédito y crecimiento económico serían significativos», resumió en su propuesta.

El apoyo de un gran banco de Wall Street

Para los analistas, el Gobierno logró equilibrar el mercado tras las elecciones de octubre, luego de meses convulsionados.

Y que esta fortaleza política, en definitiva, fue la base sobre la que se apoya la actual estabilidad cambiaria, que el Gobierno reforzó en las últimas semanas auspiciando una suba de las tasas de interés.

«Argentina no enfrenta grandes desequilibrios externos, y nuestros economistas pronostican un déficit de cuenta corriente manejable en base caja del 1,2% del PIB para 2026″, apuntó el JP Morgan.

«La oferta potencial de dólares derivada de la emisión corporativa y una buena cosecha pueden ser factores favorables para la moneda (el peso). En general, esto parece una situación favorable para capturar el carry en los próximos meses», concluyeron.

Además, dijeron que el tipo de cambio real viene mostrando una corrección al alza de aproximadamente un 20% desde sus mínimos de abril, y que redundó en una mejora de la balanza comercial y de servicios.

Lluvia de dólares para Luis Caputo

Lo más interesante de este proceso es que dio inicio antes de la llegada de la época típica en la oferta de divisas, que suele arrancar a mediados o fines de marzo de cada año.

Por delante, el Gobierno tendrá a disposición la liquidación de la cosecha gruesa, que dejaría un volumen importante de divisas.

La próxima cosecha será récord en volumen: se aguarda una producción cercana a los 152 millones de toneladas, un 10% adicional a la cosecha versión 2025.

Sin embargo, las divisas no crecerán en ese mismo volumen dada la contracción de los precios internacionales de las materias primas. Y no solamente esa cuestión.

«Se debe a una combinación de menores precios esperados y a que no se repetirían factores excepcionales que hubo en 2025. Algo similar ocurriría con la oferta energética, afectada por el retroceso de los precios», resumió el último reporte de la consultora Eco Go.

Los millones que pueden llegar por exportaciones

«Tras finalizar con ventas agrícolas por u$s31.084 millones en 2025 y crecer 6,5 % anual, el valor exportable de la cosecha 2025/26 retrocedería 10,6% hasta los u$s27.804 millones en 2026″, estipuló Eco Go.

En relación a las cantidades de esta próxima cosecha, el volumen de envíos de granos tendría cambios (+0,4%) respecto de 2025, cuando alcanzó a 95,7 millones de toneladas, a pesar de la mayor oferta disponible.

«Si bien los cereales incrementarían su oferta exportable en 13%, esto se compensa con una merma de las cantidades exportadas de productos oleaginosos, producto de una menor cosecha y la normalización de las exportaciones de porotos de soja», destacó Marina dal Poggetto, directora de la consultora.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,reservas,banco central,riesgo pais,exportaciones

POLITICA3 días ago

POLITICA3 días agoMientras Quilmes arde, Mayra Mendoza viaja a Bogotá para defender a Cristina Kirchner

POLITICA2 días ago

POLITICA2 días agoJuan Grabois contó que le pidieron plata para ir a un programa de C5N

POLITICA3 días ago

POLITICA3 días agoLa apuesta del Gobierno por la “Argentina Week” en Nueva York: los funcionarios y líderes de sectores estratégicos que asistirán