ECONOMIA

Los brasileños ya controlan un estadio emblemático de la Argentina y hasta hacen obra pública

El desembarco de Minella Stadium SA, controlada mayormente por capitales brasileños, en la concesión del estadio mundialista de Mar del Plata ya comenzó a hacerse efectiva y también inició una tenue controversia. Ocurre que la firma en cuestión, la única que en su momento se presentó a la licitación del José María Minella, activó los trabajos preliminares de mantenimiento de la cancha en cuestión y el Polideportivo de La Feliz. Pero, en simultáneo, la compañía también detalló que hará obras para cambiar la distribución del agua corriente y la energía en la zona. Y en General Pueyrredón proliferan los pedidos de mayor información respecto del acuerdo establecido entre el municipio y Minella Stadium SA. En esa ciudad también hay quienes afirman que los concesionarios no harán grandes cambios en el Minella durante 2026 dado que, al menos hasta el momento, clubes locales como Aldosivi y Alvarado tienen acordado usar esa cancha para sus partidos de este año.

La desconfianza respecto de los puntos del acuerdo establecido entre la municipalidad de General Pueyrredón y Minella Stadium SA se disparó luego de que la firma en cuestión, reacia a efectuar ruedas de prensa, emitiera un comunicado dando cuenta de las labores que comenzó a desarrollar en torno al estadio.

«Actualmente, el equipo se encuentra trabajando en la puesta en valor del Estadio José María Minella, el Polideportivo Islas Malvinas y las áreas comunes. El mantenimiento se lleva adelante en cada jornada con la limpieza general alrededor de los estadios, profundizada después de cada show o evento deportivo, la renovación de los equipos de distribución de agua corriente y energía más los trabajos del paisajismo en los espacios verdes del complejo», indicó.

«Además, se iniciaron los procesos de alambrado perimetral del Parque de los Deportes, lo cual garantizará la seguridad de la comunidad que utilice el interior del mismo para sus actividades deportivas», añadió.

Minella Stadium SA subrayó que, «en esta instancia del acuerdo concesionario, se encuentra autorizado el desarrollo de tareas preventivas de seguridad y ordenamiento, tales como cerramientos parciales, cableados, trabajos de iluminación, pintura y señalética».

Por último, la compañía anticipó que se avanzará con la iluminación «completando la renovación de las luces en las áreas comunes del complejo. Mientras que la estética del lugar llevará el acompañamiento de imágenes y colores acordes a la modernización del espacio».

Minella Stadium SA y la controversia con la AFA

Recientemente, la firma a cargo del Minella también se vio mencionada en el escándalo que rodea a la Asociación del Fútbol Argentina (AFA) y la investigación abierta por presunto lavado de activos.

Como informó iProfesional, el proceso judicial que se le sigue a Sur Finanzas, la financiera vinculada a Eduardo Spinosa, expresidente de Banfield, y Ariel Vallejo, un financista cercano a Claudio «Chiqui» Tapia, titular de la AFA, podría manchar el acuerdo para modernizar el emblemático José María Minella, el estadio mundialista de Mar del Plata.

En concreto, la Justicia Federal sospecha que Sur Finanzas «blanqueó» dinero mediante préstamos inflados a clubes con problemas económicos. Entre ellos, Independiente, Racing, San Lorenzo, Banfield, Argentinos Juniors, Platense y Barracas Central. Además, existirían acuerdos de sponsoreo entre la financiera en cuestión, la Liga Profesional de Fútbol (LPF) y el Consejo Federal (CFFA), lo cual acerca aún más a Tapia con la firma investigada.

En diciembre, la Justicia también realizó allanamientos en Mar del Plata en tanto Spinosa, el extitular de Banfield, participó del proceso de licitación y la apertura de sobres que otorgó a Minella Stadium SA el control del estadio por 30 años con posibilidades de extender ese dominio por otros 10.

Quiénes integran Minella Stadium SA

Minella Stadium SA fue la única firma que se presentó a la licitación para recuperar al emblemático estadio marplatense.

La sociedad se encuentra conformada por el Grupo Revee, perteneciente a un poderoso fondo de inversión de Brasil con negocios en el ámbito de la infraestructura deportiva y el entretenimiento, y la compañía local Pro Enter.

Entre otras operaciones, Grupo Revee llevó a cabo la modernización de estadios en Brasil como el Allianz Parque y la Fonte Luminosa de Araraquara, y también integró una sociedad que reformó el Canindé, propiedad de la Associação Portuguesa de Desportos en Sao Paulo.

Por su parte, Pro Enter se dedica a la comercialización y producción de eventos deportivos, fundada y dirigida por Javier Schmidt y Diego Ávila, ambos con pasado en Torneos.

Según se indicó, el fondo inversor extranjero tiene experiencia por demás probada en el negocio de los estadios en Brasil, y la del Minella es su primera inversión fuera de su país. En artículos anteriores, iProfesional precisó que Spinosa y el estudio jurídico Claria & Trevisán contaban con algún tipo de participación en ese grupo de capitales.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,minella,fútbol,concesión,negocio,mar del plata,estadio

ECONOMIA

El BCRA compró dólares por séptimo día consecutivo y ya sumó u$s328 millones en lo que va del año

El Banco Central (BCRA) compró dólares por séptimo día consecutivo, desde la puesta en marcha del nuevo programa para acumular divisas. Este martes, adquirió en el mercado de cambios u$s55 millones, misma cifra que había sumado el lunes.

En lo que va del año, el BCRA sumó compras por u$s328 millones. De esa manera, las reservas brutas de la entidad se ubicaron en u$s44.680 millones.

«Las compras del Central se dan en un contexto de relativa estabilidad cambiaria, con un dólar que se mantiene dentro de los márgenes previstos por el nuevo esquema. Desde este año, las bandas cambiarias se actualizan en función del último dato de inflación informado por el INDEC, lo que redefine los límites de intervención oficial», analizó al respecto Ignacio Morales, Chief Investments Officer, de Wise Capital.

Y agregó: «En ese marco, el BCRA activó un mecanismo sistemático de compra de divisas con el objetivo de recomponer el stock de reservas en moneda extranjera. De acuerdo con proyecciones oficiales, a lo largo de 2026 las adquisiciones podrían ubicarse entre u$s10.000 millones y u$s17.000 millones, dependiendo del grado de remonetización que logre la economía».

Compras del BCRA y el «detalle fino» del 5%: lo que reveló la primera semana del 2026

Desde Ecolatina señalaron que el inicio de 2026 coincidió con el comienzo de la recomposición de reservas del BCRA, en línea con la nueva fase operativa. En ese marco, la autoridad monetaria comenzó a comprar divisas y, como contrapartida, inyectó $0,32 bn, equivalente a 0,7% de la Base Monetaria, un dato que dimensiona el arranque del proceso.

Sus analistas apuntaron que la intervención se ubicó por encima del 5% del volumen operado, cifra indicativa prevista para evitar presiones al alza en el tipo de cambio. En el desglose de la semana pasada, observaron que el lunes (5%) y el miércoles (2%) quedaron bajo el parámetro, pero el martes (14%), el jueves (11%) y el viernes (8%) lo superaron, con un promedio semanal de 8%.

Para Ecolatina, ese patrón habilitó una lectura relevante: la posibilidad de que el BCRA haya operado por fuera del mercado en algunos tramos. El punto no es técnico por sí mismo; importa porque condiciona la interpretación sobre el ritmo real de acumulación y sobre los mecanismos que se usan para evitar que la compra de dólares se transforme automáticamente en presión cambiaria.

En términos de dólar, la clave es que el mercado mira el «cómo» además del «cuánto». Cuando una intervención supera repetidamente un umbral que se considera referencia, el interrogante pasa a ser si esa estrategia es transitoria —para acelerar la recomposición— o si abre un canal de tensión adicional sobre expectativas y liquidez.

Tesoro vendedor, balance consolidado y una pista sobre recompras

Ecolatina remarcó que las compras del BCRA no compensaron las ventas del Tesoro. Según sus estimaciones, desde mediados de diciembre hasta finales de mes, Hacienda vendió USD 336 M en el mercado, es decir, se desprendió de 6 de cada 10 dólares que había comprado a comienzos del último mes de 2025.

Sus analistas detallaron que esas ventas estuvieron concentradas en la semana previa al inicio pleno del esquema: el Tesoro se desprendió de USD 226 M el 29 de diciembre y de USD 266 M el 2 de enero, cuando comenzaba a regir la nueva fase y, en ese mismo momento, el BCRA no compró.

Desde Ecolatina señalaron que esa seguidilla de ventas habría finalizado cuando el Central comenzó a comprar. Bajo esa mirada, al observar la posición consolidada Tesoro + BCRA y tomando únicamente lo transcurrido de enero, la intervención neta arrojó un saldo negativo de USD 51 M.

En ese contexto, la consultora dejó una hipótesis sobre la mesa: el hecho de que el BCRA haya realizado compras que superan el umbral del 5% podría ser indicativo de una recompra de dólares que previamente se desprendió el Tesoro. La lectura cambia el ángulo: ya no se trata solo de «sumar reservas», sino de entender el flujo neto y el ida y vuelta intra-sector público.

REPO y vencimientos en dólares

En este marco, Ecolatina ubicó el pago de deuda soberana y la constitución de un REPO como piezas centrales del arranque de enero. Según la consultora, el stock de depósitos en dólares del Tesoro alcanzó USD 2.209 M (6 de enero, último dato disponible) y registró una variación diaria de USD 533 M, que atribuyeron al ingreso por privatizaciones de hidroeléctricas.

Para cubrir vencimientos por USD 4.300 M, Ecolatina indicó que el BCRA constituyó un REPO con bancos privados por USD 3.000 M (sobre ofertas por USD 4.400 M) con BONARES 2035 y 2038 como colateral. El plazo de la operación fue de 372 días, con una tasa convalidada SOFR + 400 puntos básicos, equivalente a 7,4% anual en dólares.

Sus analistas subrayaron que, si bien la tasa se ubicó por debajo de las convalidadas en REPOs previamente negociados y de la última colocación del Tesoro, no debía pasarse por alto el tipo de operación: contiene otros títulos públicos como garantía y el deudor, en este caso, es el propio BCRA. En cualquier caso, señalaron que el Central amplió el uso de esta herramienta tras un REPO por USD 1.000 M en enero de 2025 y otro por USD 2.000 M en junio del mismo año.

Desde Delphos señalaron, en paralelo, que el esquema de acumulación de reservas descansa en una intervención coordinada entre BCRA y Tesoro y que, aun generando tensiones de corto plazo en tasas, sería el camino correcto para sostener un sendero de compresión del riesgo país. En su lectura, la acumulación de reservas no se evalúa en aislamiento: se integra a la señal financiera general que recibe el mercado.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,dolar,banco central,reservas

ECONOMIA

Mejoraron las condiciones financieras en Argentina al cierre de 2025, según un informe privado: cuáles fueron los motivos

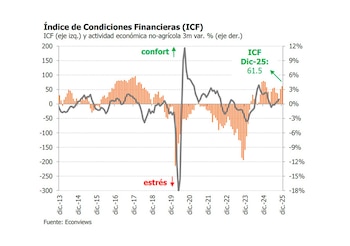

El clima financiero en Argentina mostró una mejora en diciembre de 2025, impulsada principalmente por el contexto internacional, según el Instituto Argentino de Ejecutivos de Finanzas (IAEF). El Índice de Condiciones Financieras (ICF) se ubicó en 61,5 puntos, el nivel más alto desde enero. Esta suba se apoyó enteramente en el repunte de las condiciones externas, mientras que las locales siguieron deteriorándose levemente, manteniendo activas las dudas sobre la inflación, las reservas internacionales y la estabilidad futura.

El ICF, elaborado cada mes por el IAEF y Econviews, mide cuán accesible es el crédito para familias, empresas y el sector público en Argentina. El indicador utiliza veinte variables: diez locales y diez internacionales, cuya combinación define si el entorno está en “confort” financiero (positivo) o en “estrés” (negativo) para la economía. De acuerdo con la metodología del instituto, valores elevados en el ICF reflejan mayor acceso al financiamiento y menor presión sobre los actores económicos.

La evolución positiva de diciembre respondió exclusivamente al rebote del subíndice externo, que subió 12 puntos hasta alcanzar 38 unidades, cerca del mejor 5% de su registro histórico, según el IAEF. Un entorno global favorable para activos emergentes y menores tasas de interés de referencia favorecieron el alza de los activos argentinos. El instituto analizó: “El rally de los activos argentinos pos-elecciones se enfrió en diciembre. Si bien el ICF ganó otros 10 puntos, luego de subir casi 40 en noviembre, la mejora se debió exclusivamente al subíndice externo, que rebotó 12 puntos a 38 unidades luego de tres meses de caídas”.

En contraste, las condiciones financieras locales retrocedieron 1,5 puntos, culminando el mes en 23,5 unidades. Esta caída se explicó en parte por la inflación persistente, la volatilidad de las tasas de interés y el encarecimiento del financiamiento en pesos. La tasa de interés interbancaria para depósitos a plazo fijo de grandes sumas en bancos privados (BADLAR) cayó del 46% nominal anual en octubre al 26% en diciembre, aunque repuntó hacia finales de mes.

Mientras tanto, los niveles de inflación se mantuvieron por encima de los objetivos oficiales y la expectativa de desinflación enfrenta obstáculos por la falta de un ancla clara, luego de la flexibilización del esquema cambiario. El informe del IAEF puntualizó: “Con la nueva banda cambiaria flexible, ya no hay un ancla clara para la inflación. Creemos que costará quebrar el 2% en los próximos meses”.

Adicionalmente, la estabilidad de las reservas internacionales y la capacidad de cumplir las obligaciones financieras continúan bajo observación. En enero, el Banco Central de la República Argentina realizó una operación de recompra (“repo”) por USD 3.000 millones con bancos internacionales, a una tasa del 7,4%, para que el Tesoro nacional pudiera afrontar vencimientos. “El riesgo país había bajado fuertemente tras las elecciones, pero lleva casi un mes estancado en torno a los 570 puntos básicos. Y el diferencial entre los bonos bajo ley de Nueva York y los bajo ley argentina empeoró en diciembre”, resaltó el reporte.

A pesar del repunte externo, persiste la volatilidad a nivel local e internacional, lo que alimenta la cautela en el mercado y la expectativa sobre las acciones del Gobierno y el BCRA para 2026. Se anticipa que la demanda de divisas por turismo aumentará la presión en enero y febrero, y el mercado sigue atento a si las autoridades logran recomponer reservas y consolidar una política monetaria estable. Desde IAEF mencionaron que en enero y febrero es mayor la demanda de divisas por el turismo.

De cara al año corriente, el análisis destacó oportunidades por una menor incertidumbre política y un Congreso más favorable a las reformas. Sin embargo, alerta que los avances concretos dependerán de la acumulación de reservas y de las decisiones en política monetaria y cambiaria. Estos factores serán claves para sostener la confianza de los inversores y reducir la brecha cambiaria.

Los analistas concluyen que la evolución del clima financiero dependerá de las señales que emitan tanto el contexto internacional como las medidas locales. El mercado permanece atento a cada movimiento y mantiene una postura cautelosa, consciente de que la confianza solo se fortalece ante acciones concretas que respalden la mejora de fondo.

ECONOMIA

Se viene fin de aranceles de importación a celulares: cuánto bajarían precios de manera inmediata

Un cambio histórico está a punto de concretarse en el mercado tecnológico argentino. Desde el 15 de enero, todos los celulares que ingresen al país desde el exterior quedarán exentos de pagar aranceles de importación. La medida, anticipada desde mediados del año pasado, genera fuerte expectativa entre comercios y consumidores, y podría traducirse en una baja significativa en los precios.

La decisión, formalizada a través del Decreto 333/2025, establece el final de un esquema que durante años encareció los smartphones vendidos en Argentina. El recorte de impuestos no llega por casualidad. En medio de un escenario donde el consumo sigue sin recuperarse y la brecha de precios con otros países es insostenible, el Gobierno busca descomprimir los precios de la tecnología y dar señales al mercado de una mayor apertura. A su vez, se intenta reducir el contrabando y recuperar recaudación formal a través de una mayor importación legalizada.

En mayo de 2025, el arancel ya había bajado del 16% al 8% como parte de una desgravación gradual. Ahora, se completa el proceso con la eliminación total de esa carga impositiva. Si bien todavía es temprano para saber en qué medida se trasladará esa baja al precio de venta final, el efecto podría sentirse desde el primer trimestre del año. Fuentes del sector estiman que los precios tendrían una baja del orden del 10%.

Menos impuestos y mayor oferta

Junto con la eliminación de aranceles, el decreto también redujo a la mitad los impuestos internos sobre una amplia gama de productos tecnológicos importados, incluyendo celulares, televisores, monitores y aires acondicionados. En paralelo, se eliminaron completamente los productos ensamblados en Tierra del Fuego.

La consecuencia directa de este cambio es doble, con más competencia entre marcas y una oferta más diversa de equipos. Las barreras que antes favorecían a ciertos ensambladores locales ahora se diluyen, y eso abre la puerta a una mayor presencia de modelos internacionales que antes eran inaccesibles o se conseguían a precios desproporcionados.

El Decreto 333/2025 tendrá vigencia hasta el 31 de diciembre de 2038, lo que implica una señal clara de estabilidad regulatoria de largo plazo para el sector.

Aunque el fin del arancel representa un alivio importante en la estructura de costos, eso no significa que los precios bajarán en igual proporción. Todavía seguirán vigentes otros componentes que pesan sobre el valor final, como lo son el IVA (21%), costos logísticos, márgenes comerciales y el tipo de cambio oficial, entre otros.

De todos modos, el nuevo escenario impositivo sí genera margen para una reducción real.

Hoy, un iPhone 17 Pro Max con 256 GB de capacidad se vende en la Argentina a $2.999.999, lo que equivale a aproximadamente u$s2.027 al tipo de cambio oficial, pero si se lo compara con el dólar tarjeta o MEP, la diferencia podría ser aún mayor. El mismo modelo en Estados Undios cuesta u$s1.199, es decir, un 41% menos. En el caso del Galaxy S25 Ultra, la diferencia ronda el 34%.

Con la nueva estructura impositiva, parte de esa brecha podría empezar a reducirse. Incluso en algunos modelos de gama media y alta, los precios locales podrían quedar por debajo de los de Brasil.

¿Boom importador a la vista?

El nuevo esquema también modifica las reglas del juego para las importadoras. Las expectativas son de un crecimiento acelerado del volumen de operaciones. Algunas proyecciones del sector privado hablan incluso de una posible duplicación de las importaciones de celulares durante 2026, empujadas por la baja de impuestos y por un mayor dinamismo del comercio con China, principal proveedor de productos electrónicos.

De hecho, durante el primer bimestre del año pasado, las importaciones de electrónicos desde ese país ya mostraban señales de despegue, con un crecimiento del 152% en computadoras y celulares. Esa tendencia ahora podría profundizar aún más.

Además, la llegada de nuevos jugadores al mercado ya es visible. Hay más empresas importadoras activas y una oferta que se diversifica, dejando atrás la fuerte concentración que caracterizó al negocio en los últimos años. Según datos de la Cámara de Importadores de la República Argentina (CIRA), las importaciones totales alcanzaron los u$s81.523 millones en 2022, y se espera que ese volumen se recupere en 2025 tras la caída generada por la recesión.

Accesorios, pymes y negocios asociados también ganan terreno

La baja de precios no sólo favorece al consumidor. También amplía el margen de negocio para minoristas, mayoristas y emprendedores vinculados al mundo de la tecnología. Fundas, cargadores, auriculares, reparaciones, servicios posventa y todo el ecosistema alrededor del smartphone se prepara para una etapa de mayor volumen.

Además, los productos ensamblados en Tierra del Fuego también se verán beneficiados por el recorte impositivo. Con menos presión tributaria, podrán competir en igualdad de condiciones con los equipos traídos de afuera.

La previsión de los importadores es clara, el 2026 marcará el inicio de un ciclo de expansión, donde la clave será el regreso del crédito al consumo, combinado con mayor previsibilidad política en un año sin elecciones.

¿Se acaba el turismo de compras?

Históricamente, los argentinos han viajado a países vecinos en busca de precios más bajos, a menudo hasta un 60% más económicos que en el mercado local. Sin embargo, con la nueva estructura de aranceles, se anticipa que esta diferencia se reducirá considerablemente. A pesar de esto, Chile, con su tradición de comercio y acuerdos de libre comercio, seguirá ofreciendo precios competitivos.

En comparación con Brasil, Argentina se posiciona para tener precios similares o incluso más bajos en ciertos modelos de gama media y alta. La meta es que los productos tecnológicos se ofrezcan a precios razonables, lo que también podría ayudar a disminuir el contrabando, que en 2025 representó cerca del 30% del mercado de celulares.

Tierra del Fuego

La medida no pasó desapercibida entre los economistas que siguen de cerca el régimen de promoción fueguino. Juan Carlos Hallak, integrante del Instituto Interdisciplinario de Economía Política de la UBA (IIEP-UBA), advirtió en un hilo publicado en X que la eliminación del arancel «licúa uno de los dos grandes beneficios» del esquema vigente. En otras palabras, los productos fabricados en la isla ahora deberán competir en igualdad de condiciones frente a un celular importado más barato.

Sin embargo, Hallak destacó que las empresas fueguinas aún conservan ventajas impositivas relevantes. Ya que continúan exentas del pago del 21% de IVA y del impuesto interno del 9,5%, cargas que sí aplican sobre los equipos importados. Esto podría ofrecerles un margen suficiente para mantenerse competitivas, siempre que logren eficientar costos y acelerar los procesos logísticos. El especialista también calculó que el impacto fiscal de la medida rondará los u$s250 millones anuales.

Un nuevo mapa para la tecnología

La eliminación total de los aranceles representa un cambio estructural que no se veía desde hacía años. La política apunta a un mercado más competitivo, con mejores precios, mayor oferta y mayor formalidad en la cadena de comercialización.

Ahora, el foco estará puesto en el comportamiento de los precios a partir de febrero. Si se cumple lo que promete el nuevo esquema, por fin el celular de última generación podría dejar de ser un lujo argentino para convertirse en una herramienta más accesible para todos los usuarios.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,celular,iphone,tecnología

INTERNACIONAL3 días ago

INTERNACIONAL3 días agoMurió el cantante colombiano Yeison Jiménez en un accidente de avión: el video del día que predijo la tragedia

CHIMENTOS1 día ago

CHIMENTOS1 día agoLa triste despedida de Jorge “Corcho” Rodríguez a Pía, su asistente por 30 años: “Gracias por tu amor”

POLITICA21 horas ago

POLITICA21 horas agoLa AFA giró US$8 millones a cinco empresas en Miami que ya no existen: un argentino disolvió hace seis días una firma clave