ECONOMIA

La baja del riesgo país se cocina a fuego lento y el Gobierno aún no tiene planes para salir al mercado internacional

El año arrancó con muchas novedades y todos los condimentos favorables para el Gobierno. La caída de Nicolás Maduro a manos de Donald Trump le permitió a Javier Milei afianzar su alianza con Estados Unidos. Los últimos datos de la economía norteamericana permiten, por otro lado, avizorar nuevas bajas de tasas a lo largo de 2026, aumentando el interés por activos de países emergentes. Y el viernes, finalmente, el Tesoro cumplió con el pago de USD 4.200 millones por el vencimiento de capital e intereses de bonos, sin que se vea afectado el nivel de reservas brutas.

El gran objetivo en marcha es regresar a los mercados internacionales de crédito. El propio Banco Central reconoció en su informe de perspectivas para el año próximo que la condición para acumular reservas es que el Gobierno tenga acceso al financiamiento voluntario.

Luis “Toto” Caputo remarcó en un reportaje reciente que el Banco Central “fue el que más reservas compró en dos años”, haciendo referencia a los más de USD 25.000 millones adquiridos desde que Milei es presidente. Sin embargo, la mayor parte de esos dólares se utilizaron para el pago de deuda.

La única manera de mantener las compras de dólares en las reservas es haciendo frente a los vencimientos con un roll over, o sea colocando nueva deuda en los mercados.

Se trata del gran objetivo de Caputo para el 2026. A su vez, también permitiría llevar adelante la “Fase 4” del plan monetario, que consiste en remonetizar la economía a través de la compra de dólares por parte del BCRA.

El secreto de esta operatoria es que los dólares que vaya adquiriendo el Central no sean luego utilizados para pagar vencimientos de deuda. En esta ocasión se logró al menos parcialmente con el financiamiento de USD 3.000 millones otorgado por un grupo de seis bancos internacionales.

Ahora se apunta a que el próximo pago de USD 4.200 millones, que será el 9 de julio, sea afrontado en mayor medida por nuevas emisiones de deuda del Gobierno. No sería un incremento de la deuda neta, sino el reemplazo de bonos que van venciendo por títulos nuevos.

EFE/ Juan Ignacio Roncoroni

Sin embargo, por el momento no hay plan alguno para colocar deuda en el mercado internacional. Caputo y Milei se mantienen firmes con la idea de reducir la dependencia de Wall Street. Pero no está claro hasta qué punto eso es posible.

Para el pago del viernes se recurrió a un mix de instrumentos: colocación de un bono local (Bonar 2029) por USD 910 millones, financiamiento de bancos internacionales y compras del Tesoro en el mercado.

Recuperar el acceso a los mercados no luce tan sencillo. Es cierto que el riesgo país bajó desde los 1.200 puntos básicos en la previa a las legislativas a solo 550 puntos tras la clara victoria de Milei en la elección de octubre. Pero el riesgo país solo volvió a los mismos niveles de enero de 2025. En el equipo económico creen que es todo cuestión de tiempo y que más temprano que tarde se perforarán los 500 puntos básicos.

Informes de bancos de inversión de Wall Street coinciden en que ese nivel de riesgo país incluso podría acercarse a los 400 puntos básicos a medida que avance el año. En ese escenario, el Gobierno podría colocar un nuevo bono en los mercados internacionales a una tasa cercana al 8% anual y un plazo no inferior a los cinco años.

Punta del Este fue el epicentro de una gran cantidad de eventos que agruparon inversores de EEUU y Europa. Son reuniones que mezclan programas sociales y de reuniones de negocios, organizadas por bancos como Safra, Morgan Stanley y Credit Suisse.

Las chances de reelección de Milei están en un 70%. La cosecha récord más la baja adicional de la inflación juegan a favor del Gobierno este año y dejan un buen escenario para las elecciones presidenciales

En uno de estos grandes eventos organizados por Latin Securities, que preside Eduardo Tapia, el orador invitado fue Alejandro Catterberg. El director de Poliarquía describió un panorama optimista para lo que se viene en Argentina: “Las chances de reelección de Milei están en un 70%. La cosecha récord más la baja adicional de la inflación juegan a favor del Gobierno este año y dejan un buen escenario para las elecciones presidenciales”.

Las chances de sufrir una crisis del tercer año como le pasó a Mauricio Macri (aún luego de haberse impuesto con amplitud en las legislativas) se van diluyendo, aunque es imposible descartarlo del todo.

El superávit fiscal, el bajo nivel de endeudamiento y el estricto control de los agregados monetarios marcan un contraste fuerte con lo que le pasó al macrismo en 2018. Lo que más podría complicar al gobierno este año es un cambio súbito de humor en los mercados internacionales que le juegue en contra a la Argentina. En este escenario, la recuperación de los bonos sería más lenta de lo esperado.

Con el arranque del 2026, el Gobierno tiene otro gran desafío por delante: que la recuperación económica proyectada para este año se sienta más en los bolsillos. El 3,5% de expansión del PBI que esperan los analistas consultados por el Central en el último REM estará impulsado por sectores que generen poco empleo como el agro, energía y minería.

El martes se conocerá el dato de inflación de diciembre y de todo el 2025, muy cercano al 31 por ciento. La desaceleración se espera que siga en 2026 hasta niveles del 20 por ciento. Se trata de uno de los logros más importantes que tiene para mostrar Javier Milei, quizás el más importante. Pero claramente no alcanzará para sostener el apoyo que hoy tiene el Gobierno si al mismo tiempo no hay una mejora más robusta del salario a lo largo del año.

dolarización,dólares

ECONOMIA

Qué cambiará para los repartidores de Rappi, Uber y otras plataformas, según la reforma laboral que obtuvo media sanción

En un contexto de aumento sostenido de los repartidores de plataformas, la reforma laboral, que obtuvo media sanción en el Senado, establece un marco jurídico para este tipo de trabajadores y ratifica que no son empleados en relación de dependencia.

La norma se aplica a aquellos que ofrezcan servicios a través de empresas como Rappi, Pedidos Ya, Uber y Cabify, entre otros. Específicamente, el proyecto define que un “prestador independiente de plataformas tecnológicas” es una “persona humana que conviene la prestación del servicio privado de reparto y/o de movilidad de personas a usuarios a través de las plataformas tecnológicas de forma independiente”.

La reforma incorpora una serie de derechos y obligaciones tanto para los trabajadores como para las plataformas.

En primer lugar, se dispone que los prestadores independientes podrán conectarse libremente a cualquiera de las aplicaciones disponibles en el mercado. Esta disposición permite a los trabajadores elegir sus propios horarios y decidir el tiempo de conexión, así como aceptar o rechazar solicitudes según su conveniencia.

El marco legal reconoce el derecho del prestador a definir el medio de transporte utilizado para brindar el servicio, siempre que cumpla con los requisitos legales y convencionales correspondientes. De este modo, se contempla la utilización de bicicletas, motocicletas, autos u otros vehículos autorizados.

Además, la regulación determina que los prestadores independientes tendrán acceso a conocer los criterios que emplean las plataformas para la agrupación y categorización de sus servicios.

Estos criterios deben estar expresados en lenguaje claro y ser accesibles de manera digital, en tanto no se afecte el secreto comercial de la plataforma. La publicación de esta información busca garantizar mayor transparencia en la relación entre los trabajadores y las empresas tecnológicas.

En cuanto a las obligaciones para las plataformas, el texto final del proyecto indica que deberán:

- brindar a los prestadores independientes la información necesaria a efectos que pueda decidir aceptar o rechazar la prestación del servicio de movilidad de personas y/o reparto requerida por un usuario;

- respetar la libertad de conexión del prestador independiente;

- ofrecer, a través de medios digitales, información vinculada a la normativa en seguridad vial y a la prestación del servicio, destinadas a los prestadores independientes;

- facilitar el acceso a los elementos de seguridad vial aplicables según el tipo de vehículo;

- contar con un mecanismo digital de reporte de quejas de manera simple, accesible y constantemente disponible para los usuarios, debiendo establecer un procedimiento eficaz para solucionar o dar respuesta a los reclamos;

- ofrecer canales de atención para que los prestadores independientes reciban ayuda de operadores o recepcionistas, cuyo papel será únicamente auxiliar. A través de estos canales, los trabajadores podrán solicitar explicaciones sobre decisiones que influyan en su trabajo dentro de la plataforma.

Por su parte, los prestadores independientes deben cumplir las siguientes obligaciones:

- ser titular de la cuenta de usuario necesaria para prestar sus servicios a través de las diferentes plataformas de intermediación digital que utilice;

- estar inscripto ante las autoridades fiscales correspondientes y cumplir con todas sus obligaciones tributarias y de seguridad social, notificando cualquier alteración en su situación fiscal.

- hacer los pagos de los aportes respectivos a través de los cuales tendrán acceso a la Prestación Básica Universal (PBU), el retiro por invalidez o la pensión por fallecimiento y a las prestaciones del Sistema Nacional del Seguro de Salud, entre otras

- tener cuenta bancaria o billetera electrónica cuya Clave Bancaria Uniforme (CBU) o Clave Virtual Uniforme (CVU) sea debidamente informada a la plataforma tecnológica, para recibir las transferencias que correspondan por sus servicios;

- respetar las normas de tránsito al momento de la prestación del servicio;

En tanto , el proyecto aclara que los repartidores acceden a una serie de derechos específicos, sin que ello implique relación laboral, subordinación o dependencia con las empresas que gestionan dichas aplicaciones.

El marco normativo establece que estos trabajadores podrán rechazar cualquier pedido o solicitud recibida a través de la aplicación, sin requerimiento de justificación ante la plataforma.

La normativa dispone que las plataformas tecnológicas deben proporcionar una explicación sobre los motivos de suspensión o restricción, parcial o total, del acceso a la infraestructura digital.

El texto contempla que los prestadores tendrán derecho a interactuar con operadores o recepcionistas y ejercer su derecho a réplica en estos casos.

En materia de protección de datos, los trabajadores independientes podrán solicitar la portabilidad de sus datos en un formato estructurado, genérico y de uso común. Este derecho permite que la información relevante sobre su actividad sea transferida y utilizada en otras plataformas o servicios, facilitando la continuidad laboral y la gestión autónoma de sus datos personales.

La regulación obliga a las plataformas a ofrecer capacitaciones gratuitas. Una primera instancia de formación deberá incluir el uso de la infraestructura digital, la interacción con los usuarios y los conocimientos relevantes para la prestación de servicios en calidad de independientes.

Además, la norma estipula que los repartidores y conductores independientes podrán acceder a un programa formativo en seguridad vial, enfocado en el conocimiento de las normativas de tránsito, las mejores prácticas para la convivencia en la vía pública y el uso correcto de elementos de protección personal. También en este caso, la responsabilidad financiera recae sobre las plataformas.

El articulado incorpora un capítulo sobre cobertura de riesgos, estableciendo que los prestadores independientes deben contar con un seguro de accidentes personales provisto por la plataforma.

La póliza debe contemplar los riesgos asociados al fallecimiento accidental, la incapacidad total o parcial permanente derivada de la prestación del servicio, los gastos médicos y farmacéuticos, así como los costos funerarios.

“La responsabilidad de la provisión de este seguro y los gastos asociados al mismo serán objeto de libre acuerdo entre las partes involucradas, sin establecer una responsabilidad exclusiva para ninguna de ellas, ni un indicio de relación laboral o dependencia entre las plataformas y repartidores”, dice el texto que la semana próxima se debatirá en la Cámara de Diputados.

Por último, se precisa que ampliar prestaciones o sumar seguros adicionales no implica relación laboral ni incumplimiento regulatorio. Los prestadores de servicios a través de plataformas pueden cobrar su retribución mediante la app y conservar el 100% de las propinas que agreguen los usuarios, incluso cuando el monto sea sugerido por la plataforma.

Además, se reconoce su autonomía para conectarse sin una frecuencia mínima, registrarse sin obligación de aceptar pedidos, interrumpir el uso de la aplicación sin aviso previo —salvo eventuales responsabilidades civiles— y elegir cuándo y cuánto tiempo trabajar.

También pueden operar dentro de la zona de cobertura definida por la plataforma y decidir el recorrido más conveniente, ya sea siguiendo las rutas sugeridas por la app o utilizando otros sistemas de navegación, siempre que no perjudiquen al usuario.

Vale mencionar que en diciembre de 2025, un repartidor de aplicaciones de delivery necesitó completar, en promedio, 454 pedidos para alcanzar el costo de la Canasta Básica Total de un hogar tipo de cuatro personas, según el “índice APP” (Coeficiente de Alcance del Pedido Promedio) de la Fundación Encuentro. Aunque el indicador refleja cierta mejora, también evidencia una creciente desigualdad en las condiciones que brindan las distintas plataformas.

Europe

ECONOMIA

Changuito Federal: las dos provincias que mayor inflación sufrieron en enero

Chubut y Entre Ríos fueron las provincias que más aumento tuvieron en la canasta de alimentos y bebidas que mide una consultora en todo el país

15/02/2026 – 18:52hs

La disparidad de precios en la Argentina no da tregua y el inicio de 2026 volvió a marcar una brecha profunda entre las distintas regiones del país. Según el último informe del relevamiento «Changuito Federal», elaborado por la consultora Analytica, el costo de vida para una familia tipo presenta diferencias abismales dependiendo de la ubicación geográfica. En enero, la distancia entre la provincia más costosa y la más económica para llenar el changuito superó los $113.000, un dato que refleja las asimetrías logísticas y económicas que persisten en el territorio nacional.

El informe, que monitorea precios online de productos de primeras marcas para garantizar una comparación precisa, arroja que la Patagonia continúa siendo la región más onerosa para el bolsillo de los consumidores. Sin embargo, lo más llamativo del primer mes del año fue la aceleración de precios en distritos que no suelen liderar los aumentos, marcando una dinámica de consumo heterogénea donde algunas provincias incluso lograron registrar leves bajas nominales en el costo total de sus canastas.

En el desglose mensual, Chubut y Entre Ríos se posicionaron como las provincias que mayor inflación sufrieron en el rubro de alimentos y bebidas, registrando un incremento del 3% en solo treinta días. En la otra vereda, Catamarca mostró el avance más moderado con apenas un 0,9%, mientras que provincias como Misiones y San Juan experimentaron retrocesos en el valor final de la canasta respecto a diciembre.

En términos de valores absolutos, el ranking de las provincias donde es más caro vivir sigue dominado por el sur del país:

- Santa Cruz: $911.587 (la más cara del país)

- Chubut: $903.640

- Tierra del Fuego: $891.399

- Río Negro: $887.034

- Neuquén: $867.078

Como contrapartida, los distritos con el «changuito» más accesible se encuentran en el Norte y el Noreste. Misiones lidera el ranking de ahorro con un costo de $798.252, seguida por La Rioja ($807.716) y Chaco ($808.958).

El esfuerzo salarial: la paradoja de los precios bajos

Un punto clave del informe de Analytica es la relación entre el costo de los alimentos y el nivel de ingresos de cada región. Aquí es donde surge una paradoja: aunque en la Patagonia los precios son los más altos de Argentina, el impacto real en el presupuesto familiar es menor debido a que los salarios de la región (impulsados por actividades como la energía y la minería) son significativamente superiores.

En el Sur, una familia tipo destina en promedio el 15,7% de dos salarios privados registrados para cubrir la canasta de alimentos. Por el contrario, en el Norte (NOA y NEA), donde los precios nominales son los más bajos, el esfuerzo salarial es casi el doble: los hogares deben destinar el 29,7% de sus ingresos para comprar exactamente los mismos productos.

El relevamiento también identificó cuáles fueron los artículos que más presionaron el bolsillo durante el primer mes de 2026. El aceite de girasol mostró subas de entre el 3% y el 5% en casi todo el país, mientras que los productos cárnicos procesados, como las hamburguesas (con alzas de hasta el 7%) y las salchichas (hasta el 4%), lideraron los aumentos.

Un dato curioso se dio en el precio de la docena de huevos, que se mantuvo estable en casi todas las jurisdicciones, a excepción de la Ciudad de Buenos Aires, donde registró una baja del 1,3%. Esta estabilidad en productos básicos ha permitido que, a pesar de los aumentos específicos, el índice general en ciertas provincias no se disparara como en años anteriores.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,consumo,precios,inflacion

ECONOMIA

Crecen los plazos fijos en dólares: cómo funcionan y qué tasas pagan los bancos

Los depósitos a plazo fijo en dólares del sector privado continúan con una tendencia de crecimiento sostenido en Argentina y se acercan a romper la barrera de los USD 10.000 millones, según la última información difundida por el Banco Central.

Un plazo fijo en dólares es un depósito que una persona realiza en un banco por un período determinado y en esa moneda. Durante ese tiempo, el dinero no se puede retirar. Al finalizar el plazo pactado, el banco devuelve el monto original junto con intereses en dólares, según la tasa acordada al inicio. Es una forma de inversión conservadora, aunque suele ofrecer tasas de interés más bajas que otras alternativas. En la práctica, funciona como los plazos fijos en pesos.

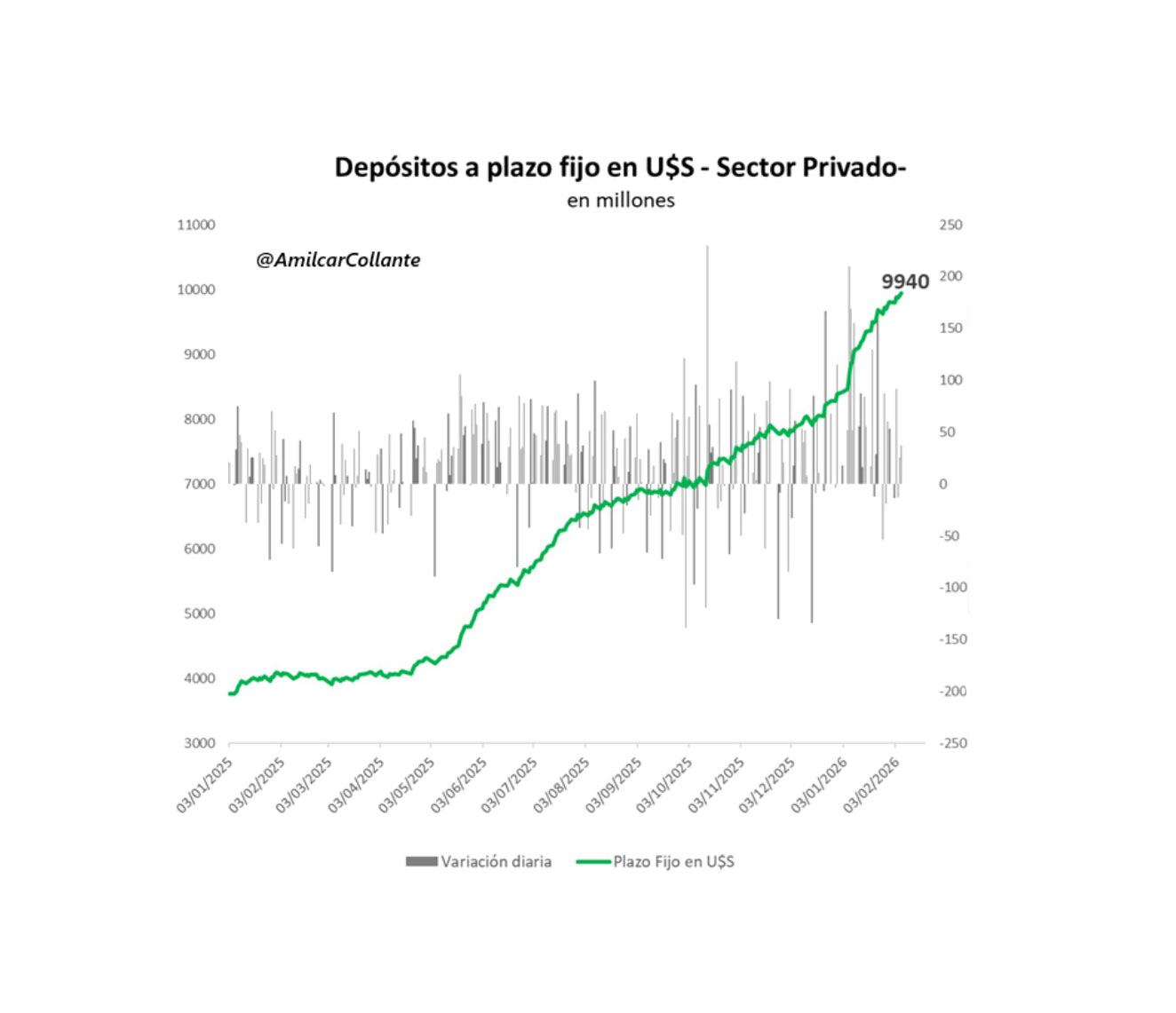

De acuerdo a un gráfico difundido por el economista Amílcar Collante, se observa que estos instrumentos financieros, que representan una porción de los depósitos en moneda extranjera, se aproximan a ese umbral tras varios meses de incremento constante, en un contexto en el que la recuperación de los depósitos en moneda estadounidense se consolidó como uno de los fenómenos financieros más relevantes del último año.

La serie de datos, que cubre desde principios de 2025 hasta comienzos de febrero de 2026, muestra una trayectoria ascendente casi ininterrumpida. Según el gráfico, los plazos fijos en dólares pasaron de niveles cercanos a los USD 3.800 millones en enero de 2025 a situarse en USD 9.940 millones a comienzos de febrero de 2026. La dinámica incluye variaciones diarias, pero con una tendencia general positiva, especialmente marcada desde el segundo semestre del año pasado.

Los depósitos en dólares en general, que incluyen cajas de ahorro, cuentas corrientes y plazos fijos, también exhibieron un crecimiento significativo. Al cierre de diciembre de 2025, el Banco Central de la República Argentina (BCRA) registró que el total de depósitos en dólares del sector privado alcanzó USD 37.000 millones, el nivel más alto desde la salida de la convertibilidad. Solo en diciembre el stock aumentó en más de USD 1.200 millones, equivalente a un incremento mensual de 3,4 por ciento.

El aumento en las colocaciones en dólares del sector privado se dio luego de que el stock total tocara mínimos hacia fines de 2023, cuando había descendido a la zona de los USD 14.000 millones. Desde entonces, la tendencia fue ascendente, con un proceso de recomposición que se aceleró durante 2025 y se mantuvo en las primeras semanas de 2026.

Entre los factores que explican esta dinámica se encuentra la liberación de fondos vinculados al régimen de regularización de activos. Una vez finalizadas las distintas etapas del blanqueo, parte de los dólares que permanecían inmovilizados comenzaron a incorporarse al sistema financiero, impulsando el crecimiento del stock de depósitos en moneda extranjera.

En paralelo, el contexto macroeconómico y cambiario incidió en la decisión de los ahorristas de mantener sus dólares dentro del sistema bancario. La estabilidad relativa del mercado cambiario durante 2025 contribuyó a reducir la salida de depósitos y favoreció la permanencia de los fondos en cuentas locales.

En diálogo con Infobae, Collante explicó que otro factor que incide en el crecimiento de los plazos fijos en dólares es el aumento de las tasas de interés por parte del sistema bancario. “El aumento de las tasas ha influido mucho. Ahora los bancos están bastante agresivos, salvo por algunos casos que pagan poco. Los que más pagan llegan al 5%”, comentó.

En detalle, Macro, BBVA y Banco Nación pagan actualmente una tasa del 5% para plazos fijos a más de 365 días, mientras que el Banco Provincia paga un 5,5 por ciento.

El banco Galicia, por su parte, ofrece una Tasa Nominal Anual (TNA) del 1,8% para plazos fijos en dólares a 180 días (no permite simulaciones a mayor plazo).

Para las opciones a 30 días, las tasas van del 0,05% al 2,5 por ciento. Salvo Santander Río, que en todos los casos paga 0,05%, el resto de las entidades financieras que trabajan con plazos fijos en dólares van incrementando las tasas a medida que aumentan los plazos.

“Con tasas cercanas al 5% los bancos le están dando confianza a quienes ya tienen dólares dentro del sistema financiero. En vistas a los próximos meses es difícil que se mantenga la tendencia de crecimiento de los depósitos en dólares. Seguramente van a seguir aumentando, pero de una forma más gradual”, opinó Collante.

Otro elemento que incide en la evolución de los depósitos en dólares es la denominada Ley de Inocencia Fiscal. La norma introdujo modificaciones en el régimen tributario con el objetivo de incentivar la incorporación de activos al sistema financiero formal y brindar mayor previsibilidad a quienes decidan depositar sus ahorros en entidades bancarias.

Entre sus principales disposiciones, la ley establece beneficios vinculados al tratamiento impositivo de los intereses generados por determinados depósitos, con el fin de evitar que esos rendimientos queden alcanzados por cargas adicionales. De ese modo, busca reducir los desincentivos fiscales para mantener fondos en el sistema formal.

La norma también elevó los umbrales que definen infracciones simples y agravadas en materia tributaria, en el marco de una estrategia orientada a fomentar la formalización de activos. Según se explicó en su momento, el objetivo es que quienes mantengan dólares fuera del circuito bancario encuentren menos barreras para ingresarlos al sistema.

En ese contexto, la combinación entre la liberación de fondos del blanqueo y la vigencia de la Ley de Inocencia Fiscal contribuyó a sostener el crecimiento de los depósitos en moneda extranjera, incluyendo los plazos fijos.

North America

POLITICA2 días ago

POLITICA2 días agoEl Gobierno busca aprobar la reforma laboral y el Régimen Penal Juvenil antes del 1 de marzo

SOCIEDAD2 días ago

SOCIEDAD2 días agoAvistaron una ballena azul en Chubut por primera vez en la historia

INTERNACIONAL2 días ago

INTERNACIONAL2 días agoChaotic video shows passengers trading midair blows; plane forced to divert: reports