ECONOMIA

Plazo fijo Banco Provincia ahora paga más: cuánto ganás si invertís $2 millones

El plazo fijo tradicional está ofreciendo más tasa de interés en algunos bancos, por lo que se vuelve más seductor para algunos ahorristas, en momentos que el precio del dólar se encuentra casi estancado por debajo de los $1.500, cifra que no supera hace cerca de tres meses. Por eso, te contamos cuánto podés ganar en Banco Provincia, la entidad estatal de la provincia de Buenos Aires, que tiene más de 13 millones de cajas de ahorro activas, y que subió la renta para las colocaciones.

En este caso, se consideró la constitución de un depósito inicial de $2 millones, durante un período de 30 días, que es el tiempo mínimo de encaje de los fondos solicitado por el sistema financiero para este instrumento.

Las tasas ofrecidas por el Banco Provincia subieron en los últimos días un 1,5 punto porcentual, ya que a fin de año ofrecía 22% de tasa nominal anual (TNA), y ahora propone 23,5% en el canal digital, para personas humanas, durante un lapso de 30 a 59 días.

Este incremento se debe a que, estacionalmente, empieza a circular una menor cantidad de pesos en la calle y las entidades requieren mejorar los incentivos para captar dinero para luego poder prestarlo.

De esta manera, con la tasa actual ofrecida de 23,5%, que es una de las más altas brindadas entre los bancos líderes en Argentina, la renta generada con el depósito de los pesos será de 1,93% en 30 días, y por montos colocados de entre un mínimo de $1.000 hasta un máximo de $20 millones.

Por ende, la renta del plazo fijo tradicional, en la actualidad, queda por debajo de la inflación, que según el nuevo Relevamiento de Expectativas de Mercado (REM), que es una encuesta que realiza el BCRA con más de 40 economistas nacionales, fue de 2,3% en diciembre pasado. Incluso, algunos analistas privados consideran que llegó al 2,6%.

Aunque se proyecta que esta tendencia se revertiría, debido a que el REM prevé que la inflación sería del 2% en enero, en febrero del 1,8% y en marzo en 1,9 por ciento.

En cambio, la renta en pesos está superando al comportamiento del precio del dólar, que se mantiene estable en los últimos meses.

Respecto al plazo fijo tradicional en Banco Provincia, en caso de dejar un depósito por menos de $20 millones a un período de entre 60 a 119 días, la tasa recibida será de un punto porcentual más: 24,5% de TNA.

Asimismo, si se realiza un plazo fijo de forma presencial, por medio de los cajeros automáticos, se recibirá una renta algo menor, de 22% de TNA.

Plazo fijo Banco Provincia: cuánto ganás ahora con $2 millones

En cifras concretas, realizar un plazo fijo tradicional en Banco Provincia por un monto inicial de $2 millones, a un lapso de 30 días, te permitirá generar una ganancia en ese tiempo de un total de $2.038.630.

Por eso, se tendrá un plus de 38.600 pesos mensuales con el dinero invertido en el ejemplo, que representa a tener una renta de 1,93% mensual, o bien, 23,5% de TNA.

Para constituir un plazo fijo tradicional en Banco Provincia, se precisa ingresar al home banking o a la Banca Internet Provincia (BIP), o la aplicación para dispositivos móviles (app), que tiene un token integrado.

Asimismo, se puede invertir en este instrumento ingresando a la página web oficial del BAPRO, donde en el menú principal figura el segmento «Personas«, y luego seleccionar «Inversiones«.

Después debés entrar a la opción «plazo fijo» y, paso siguiente, optar por «Nuevo Plazo Fijo«.

Tras realizar todos los pasos mencionados, tenés que detallar la modalidad del certificado (tradicional u otra), la moneda, la cuenta asociada al mismo, la cantidad de días de la colocación, o una fecha de vencimiento.

Por otro lado, deberás indicar el importe inicial a colocar, donde el monto mínimo para constituir un depósito es de $1.000.

Luego de completar todos estos pasos, se finaliza con esta colocación al tocar el botón «Continuar«, donde tendrás que revisar los datos que ingresaste para evitar de que haya errores respecto a lo que buscabas realizar. Finalmente, se constituye el plazo fijo con el botón «Confirmar«.

En resumidas cuentas, el plazo fijo tradicional en Banco Provincia te permite ganarle al dólar y tener en la mira a la inflación.-

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,plazo fijo,pesos,ahorro,inversión,ganar plata,banco,home banking,tasa,tasas

ECONOMIA

Se vende el histórico chalet construido sobre una terraza frente al Obelisco: su increíble historia y cuánto vale

Fue puesto nuevamente a la venta el inmueble completo en cuya terraza se construyó un chalet de dos plantas —y un altillo—, uno de los hitos arquitectónicos porteños más destacados: el chalet Díaz.

Se encuentra en Sarmiento al 1100, en la manzana de la vuelta del Obelisco, a cuya altura se equipara.

La ficha inmobiliaria indica que se trata de un edificio de estilo francés más de 10.300 metros cuadrados construidos, de los cuales alrededor de 7.500 m² son superficies actualmente rentables.

Cuenta con nueve pisos de oficinas, un subsuelo, planta baja con local comercial, cocheras y tres ascensores.

Funcionaba ahí la mueblería más grande de Sudamérica. Había una sección especial dedicada a un público diferente en los 800 metros cuadrados de cada piso.

En la terraza estaba la “radio Muebles Díaz”, precursora del marketing en la comunicación, con las antenas y el dial que luego fue Radio Rivadavia.

Por la propiedad completa, chalet más edificio, piden unos USD 8 millones, pero al haber sido declarado el chalet patrimonio cultural, cualquier proyecto estará condicionado. En total, son 9 pisos de oficinas, planta baja con local, cocheras y un subsuelo.

Pero el chalet Díaz que corona la edificación rompe con todos los cánones, ya que responde a un estilo normando, con techo de tejas, inspirado en la clásica arquitectura marplatense.

Rafael Díaz, inmigrante español y fundador de Muebles Díaz, una de las mueblerías más importantes de Buenos Aires durante buena parte del siglo XX, lo hizo construir en 1927, cuando la avenida 9 de Julio no estaba aún ensanchada y faltaban nueve años para que existiera el Obelisco.

Tiene cinco ambientes, el altillo y dos terrazas: 200 metros cuadrados cubiertos en total.

Conserva gran parte de sus elementos originales, entre ellos pisos de pinotea, aberturas, ventanales y luminarias de época.

Fue declarado Bien Integrante del Patrimonio Cultural de la Ciudad de Buenos Aires, dentro de la categoría “Sitios o Lugares Históricos”, bajo el amparo de la Ley 1227.

Por lo tanto, cualquier proyecto que realicen los eventuales compradores del conjunto estará condicionado a ese estatus histórico y deberá adecuarse a las normas vigentes en materia de accesibilidad, seguridad y prevención de incendios.

Es así como no podrán realizarse modificaciones estructurales sin autorización del área de Cultura.

Durante casi toda su historia, el chalet Díaz se reservó únicamente para reuniones familiares manteniendo así su misterio en el imaginario popular.

Pocos privilegiados pudieron subir antes de que se abriera al público, como dos fotógrafos y el grupo Almendra, de Luis Alberto Spinetta, en la década de los 70.

Llegó de España a los 14 años, sólo con su mamá. En el primer negocio de telas de Once donde trabajó dormía arriba de los mostradores y su madre lo hacía encima de las telas, según Diego Sethson Díaz, su bisnieto y actual responsable de preservar el valor patrimonial del chalet, un documentalista que está armando un audiovisual sobre la casa y su bisabuelo.

Pasaban toda la noche encerrados. El dueño del comercio ponía las llaves a las 20 y recién lo abría a las 7 del otro día.

Rafael, en ocasiones, lo confrontaba por miedo a sufrir incendios y quedar allí atrapados por la noche. A lo que le solía responder: “Si no te gusta, te vas”.

Tras ser despedido, fue a trabajar a otro negocio donde logró aumentar las ventas.

Poco tiempo después, el comerciante que lo había echado lo volvió a llamar y empezó a nuclear varios sitios de telas.

Se convirtió en una especie de “gerente”, logrando así una primera fortuna con la que construyó su primer chalet, el de Banfield, con el cual después se basó la construcción del situado en 9 de Julio.

Díaz continuó desarrollándose junto a su cuñado en el rubro de los muebles durante algunos meses para ganar experiencia.

Tiempo después, fue empleado en otra mueblería de “cuarta línea” donde logró triplicar sus ventas, pasando definitivamente a la de venta de muebles.

Falleció en 1968 por complicaciones derivadas de una hemiplejía del lado derecho y la Mueblería Díaz continuó con sus actividades hasta 1985 cuando cerró y luego el edificio fue alquilando para oficinas.

El creador de la Mueblería Díaz también fue dueño del Teatro Buenos Aires, del Cine Shuar y tuvo varios edificios sobre la avenida Corrientes.

Al mismo tiempo, tuvo su propio equipo de fútbol, el Club Atlético Muebles Díaz, y realizó importantes inversiones de tierras a lo largo del país.

Con información de NA

ECONOMIA

El BCRA compró dólares por séptimo día consecutivo y ya sumó u$s328 millones en lo que va del año

El Banco Central (BCRA) compró dólares por séptimo día consecutivo, desde la puesta en marcha del nuevo programa para acumular divisas. Este martes, adquirió en el mercado de cambios u$s55 millones, misma cifra que había sumado el lunes.

En lo que va del año, el BCRA sumó compras por u$s328 millones. De esa manera, las reservas brutas de la entidad se ubicaron en u$s44.680 millones.

«Las compras del Central se dan en un contexto de relativa estabilidad cambiaria, con un dólar que se mantiene dentro de los márgenes previstos por el nuevo esquema. Desde este año, las bandas cambiarias se actualizan en función del último dato de inflación informado por el INDEC, lo que redefine los límites de intervención oficial», analizó al respecto Ignacio Morales, Chief Investments Officer, de Wise Capital.

Y agregó: «En ese marco, el BCRA activó un mecanismo sistemático de compra de divisas con el objetivo de recomponer el stock de reservas en moneda extranjera. De acuerdo con proyecciones oficiales, a lo largo de 2026 las adquisiciones podrían ubicarse entre u$s10.000 millones y u$s17.000 millones, dependiendo del grado de remonetización que logre la economía».

Compras del BCRA y el «detalle fino» del 5%: lo que reveló la primera semana del 2026

Desde Ecolatina señalaron que el inicio de 2026 coincidió con el comienzo de la recomposición de reservas del BCRA, en línea con la nueva fase operativa. En ese marco, la autoridad monetaria comenzó a comprar divisas y, como contrapartida, inyectó $0,32 bn, equivalente a 0,7% de la Base Monetaria, un dato que dimensiona el arranque del proceso.

Sus analistas apuntaron que la intervención se ubicó por encima del 5% del volumen operado, cifra indicativa prevista para evitar presiones al alza en el tipo de cambio. En el desglose de la semana pasada, observaron que el lunes (5%) y el miércoles (2%) quedaron bajo el parámetro, pero el martes (14%), el jueves (11%) y el viernes (8%) lo superaron, con un promedio semanal de 8%.

Para Ecolatina, ese patrón habilitó una lectura relevante: la posibilidad de que el BCRA haya operado por fuera del mercado en algunos tramos. El punto no es técnico por sí mismo; importa porque condiciona la interpretación sobre el ritmo real de acumulación y sobre los mecanismos que se usan para evitar que la compra de dólares se transforme automáticamente en presión cambiaria.

En términos de dólar, la clave es que el mercado mira el «cómo» además del «cuánto». Cuando una intervención supera repetidamente un umbral que se considera referencia, el interrogante pasa a ser si esa estrategia es transitoria —para acelerar la recomposición— o si abre un canal de tensión adicional sobre expectativas y liquidez.

Tesoro vendedor, balance consolidado y una pista sobre recompras

Ecolatina remarcó que las compras del BCRA no compensaron las ventas del Tesoro. Según sus estimaciones, desde mediados de diciembre hasta finales de mes, Hacienda vendió USD 336 M en el mercado, es decir, se desprendió de 6 de cada 10 dólares que había comprado a comienzos del último mes de 2025.

Sus analistas detallaron que esas ventas estuvieron concentradas en la semana previa al inicio pleno del esquema: el Tesoro se desprendió de USD 226 M el 29 de diciembre y de USD 266 M el 2 de enero, cuando comenzaba a regir la nueva fase y, en ese mismo momento, el BCRA no compró.

Desde Ecolatina señalaron que esa seguidilla de ventas habría finalizado cuando el Central comenzó a comprar. Bajo esa mirada, al observar la posición consolidada Tesoro + BCRA y tomando únicamente lo transcurrido de enero, la intervención neta arrojó un saldo negativo de USD 51 M.

En ese contexto, la consultora dejó una hipótesis sobre la mesa: el hecho de que el BCRA haya realizado compras que superan el umbral del 5% podría ser indicativo de una recompra de dólares que previamente se desprendió el Tesoro. La lectura cambia el ángulo: ya no se trata solo de «sumar reservas», sino de entender el flujo neto y el ida y vuelta intra-sector público.

REPO y vencimientos en dólares

En este marco, Ecolatina ubicó el pago de deuda soberana y la constitución de un REPO como piezas centrales del arranque de enero. Según la consultora, el stock de depósitos en dólares del Tesoro alcanzó USD 2.209 M (6 de enero, último dato disponible) y registró una variación diaria de USD 533 M, que atribuyeron al ingreso por privatizaciones de hidroeléctricas.

Para cubrir vencimientos por USD 4.300 M, Ecolatina indicó que el BCRA constituyó un REPO con bancos privados por USD 3.000 M (sobre ofertas por USD 4.400 M) con BONARES 2035 y 2038 como colateral. El plazo de la operación fue de 372 días, con una tasa convalidada SOFR + 400 puntos básicos, equivalente a 7,4% anual en dólares.

Sus analistas subrayaron que, si bien la tasa se ubicó por debajo de las convalidadas en REPOs previamente negociados y de la última colocación del Tesoro, no debía pasarse por alto el tipo de operación: contiene otros títulos públicos como garantía y el deudor, en este caso, es el propio BCRA. En cualquier caso, señalaron que el Central amplió el uso de esta herramienta tras un REPO por USD 1.000 M en enero de 2025 y otro por USD 2.000 M en junio del mismo año.

Desde Delphos señalaron, en paralelo, que el esquema de acumulación de reservas descansa en una intervención coordinada entre BCRA y Tesoro y que, aun generando tensiones de corto plazo en tasas, sería el camino correcto para sostener un sendero de compresión del riesgo país. En su lectura, la acumulación de reservas no se evalúa en aislamiento: se integra a la señal financiera general que recibe el mercado.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,dolar,banco central,reservas

ECONOMIA

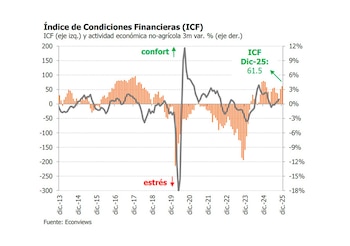

Mejoraron las condiciones financieras en Argentina al cierre de 2025, según un informe privado: cuáles fueron los motivos

El clima financiero en Argentina mostró una mejora en diciembre de 2025, impulsada principalmente por el contexto internacional, según el Instituto Argentino de Ejecutivos de Finanzas (IAEF). El Índice de Condiciones Financieras (ICF) se ubicó en 61,5 puntos, el nivel más alto desde enero. Esta suba se apoyó enteramente en el repunte de las condiciones externas, mientras que las locales siguieron deteriorándose levemente, manteniendo activas las dudas sobre la inflación, las reservas internacionales y la estabilidad futura.

El ICF, elaborado cada mes por el IAEF y Econviews, mide cuán accesible es el crédito para familias, empresas y el sector público en Argentina. El indicador utiliza veinte variables: diez locales y diez internacionales, cuya combinación define si el entorno está en “confort” financiero (positivo) o en “estrés” (negativo) para la economía. De acuerdo con la metodología del instituto, valores elevados en el ICF reflejan mayor acceso al financiamiento y menor presión sobre los actores económicos.

La evolución positiva de diciembre respondió exclusivamente al rebote del subíndice externo, que subió 12 puntos hasta alcanzar 38 unidades, cerca del mejor 5% de su registro histórico, según el IAEF. Un entorno global favorable para activos emergentes y menores tasas de interés de referencia favorecieron el alza de los activos argentinos. El instituto analizó: “El rally de los activos argentinos pos-elecciones se enfrió en diciembre. Si bien el ICF ganó otros 10 puntos, luego de subir casi 40 en noviembre, la mejora se debió exclusivamente al subíndice externo, que rebotó 12 puntos a 38 unidades luego de tres meses de caídas”.

En contraste, las condiciones financieras locales retrocedieron 1,5 puntos, culminando el mes en 23,5 unidades. Esta caída se explicó en parte por la inflación persistente, la volatilidad de las tasas de interés y el encarecimiento del financiamiento en pesos. La tasa de interés interbancaria para depósitos a plazo fijo de grandes sumas en bancos privados (BADLAR) cayó del 46% nominal anual en octubre al 26% en diciembre, aunque repuntó hacia finales de mes.

Mientras tanto, los niveles de inflación se mantuvieron por encima de los objetivos oficiales y la expectativa de desinflación enfrenta obstáculos por la falta de un ancla clara, luego de la flexibilización del esquema cambiario. El informe del IAEF puntualizó: “Con la nueva banda cambiaria flexible, ya no hay un ancla clara para la inflación. Creemos que costará quebrar el 2% en los próximos meses”.

Adicionalmente, la estabilidad de las reservas internacionales y la capacidad de cumplir las obligaciones financieras continúan bajo observación. En enero, el Banco Central de la República Argentina realizó una operación de recompra (“repo”) por USD 3.000 millones con bancos internacionales, a una tasa del 7,4%, para que el Tesoro nacional pudiera afrontar vencimientos. “El riesgo país había bajado fuertemente tras las elecciones, pero lleva casi un mes estancado en torno a los 570 puntos básicos. Y el diferencial entre los bonos bajo ley de Nueva York y los bajo ley argentina empeoró en diciembre”, resaltó el reporte.

A pesar del repunte externo, persiste la volatilidad a nivel local e internacional, lo que alimenta la cautela en el mercado y la expectativa sobre las acciones del Gobierno y el BCRA para 2026. Se anticipa que la demanda de divisas por turismo aumentará la presión en enero y febrero, y el mercado sigue atento a si las autoridades logran recomponer reservas y consolidar una política monetaria estable. Desde IAEF mencionaron que en enero y febrero es mayor la demanda de divisas por el turismo.

De cara al año corriente, el análisis destacó oportunidades por una menor incertidumbre política y un Congreso más favorable a las reformas. Sin embargo, alerta que los avances concretos dependerán de la acumulación de reservas y de las decisiones en política monetaria y cambiaria. Estos factores serán claves para sostener la confianza de los inversores y reducir la brecha cambiaria.

Los analistas concluyen que la evolución del clima financiero dependerá de las señales que emitan tanto el contexto internacional como las medidas locales. El mercado permanece atento a cada movimiento y mantiene una postura cautelosa, consciente de que la confianza solo se fortalece ante acciones concretas que respalden la mejora de fondo.

INTERNACIONAL3 días ago

INTERNACIONAL3 días agoMurió el cantante colombiano Yeison Jiménez en un accidente de avión: el video del día que predijo la tragedia

CHIMENTOS1 día ago

CHIMENTOS1 día agoLa triste despedida de Jorge “Corcho” Rodríguez a Pía, su asistente por 30 años: “Gracias por tu amor”

POLITICA23 horas ago

POLITICA23 horas agoLa AFA giró US$8 millones a cinco empresas en Miami que ya no existen: un argentino disolvió hace seis días una firma clave