ECONOMIA

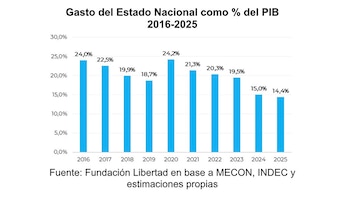

El gasto público cayó 5,1 puntos del PBI y alcanzó su nivel más bajo en una década

El gasto público descendió 5,1 puntos porcentuales del PBI entre 2023 y 2025, alcanzando el 14,4% del Producto. Este nivel representa el registro más bajo de la última década y equivale a una reducción cercana al 25% respecto al gasto del año anterior.

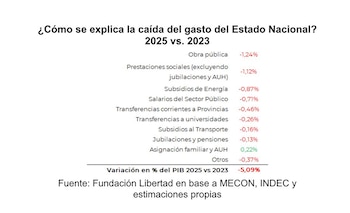

Según el análisis de Fundación Libertad, el ajuste fiscal impulsado por el actual gobierno se enfocó especialmente en partidas ajenas a las políticas de ingresos y prestaciones sociales. La obra pública fue la más afectada, al caer 1,24% del PIB, situándose cerca de mínimos históricos.

Las prestaciones sociales no contributivas, excluyendo jubilaciones, pensiones, Asignación Universal por Hijo (AUH) y asignaciones familiares, retrocedieron 1,12% del PIB. Los subsidios económicos —que abarcan energía y transporte— pasaron a representar cerca del 1% del PIB, la mitad del nivel registrado en 2023.

Los salarios públicos y las transferencias corrientes a provincias y universidades reflejaron caídas parecidas, de aproximadamente 0,7% del PIB cada una.

En contraste, las jubilaciones y pensiones aportaron solo una reducción de 0,13% del PIB. Sin embargo, su valor real se encuentra por debajo del de años anteriores. La única partida que exhibió crecimiento real fue la de asignaciones familiares y AUH, que se incrementaron 0,22 puntos porcentuales del PIB.

Considerando valores constantes de diciembre de 2025, los fondos para AUH y asignaciones familiares crecieron de 8,3 billones de pesos en 2023 a 10 billones en 2025, lo que implica un alza real cercana al 20%.

La caída de los subsidios económicos se mantuvo sostenida durante los dos últimos años. Fundación Libertad señaló que la suma destinada en 2025 llegó al 1% del PIB, por debajo del 1,4% de 2024 y casi la mitad del 2% de 2023. Entre 2020 y 2023, los subsidios superaron el 2% del PIB.

En este lapso reciente, los subsidios energéticos bajaron hasta representar alrededor del 0,6% del PIB y los referidos al transporte disminuyeron hasta el 0,3%, cerca de la mitad en solo dos años.

La composición del gasto público muestra transformaciones notables. El peso de las partidas sociales —jubilaciones, asignaciones familiares, AUH y pensiones— aumentó desde poco más del 54% del total del gasto en 2023 hasta alcanzar el 66% en 2025.

En paralelo, los recursos asignados a transferencias corrientes y obra pública se redujeron de forma considerable.

El rediseño en la distribución del gasto público refleja un cambio de prioridades: la protección social gana centralidad, mientras se recortan recursos para subsidios, obras y transferencias a provincias y universidades.

Fundación Libertad destaca que esta nueva estructura marca el inicio de una etapa fiscal caracterizada por la menor participación de partidas alejadas de los beneficios sociales.

De acuerdo también a un informe de Analytica, en 2025 el gasto público se mantuvo en mínimos históricos, con una variación anual leve que fue de apenas 0,1% una vez descontada la inflación.

Los mayores aumentos del gasto se concentraron en las transferencias corrientes a las provincias, que crecieron un 22%, impulsadas principalmente por las erogaciones asociadas al cumplimiento de la medida cautelar 1864/2022 a favor de la Ciudad de Buenos Aires, cuya ejecución comenzó en septiembre de 2024. También se registró un incremento en el gasto en bienes y servicios, con una suba del 14,2%.

El gasto en asignaciones familiares y por hijo registró un incremento del 12%. Este aumento se atribuye principalmente al crecimiento de la Asignación Universal por Hijo (AUH), que subió un 18,9%. En contraste, las asignaciones familiares presentaron un alza del 2%.

Desde el inicio del gobierno de Javier Milei, esta partida muestra una tendencia ascendente, lo que se refleja en el poder adquisitivo de los beneficiarios. Según el economista Nadin Argañaraz, la AUH duplicó su capacidad de compra en los últimos dos años y sus destinatarios experimentaron el mayor aumento en el ingreso real.

impuestos,finanzas,declaraciones fiscales,contabilidad,análisis financiero,calculadora,deducciones,ingresos,gestión empresarial,documentos tributarios

ECONOMIA

Dólar hoy en vivo: a cuánto se negocian todas las cotizaciones minuto a minuto este martes 10 de febrero

Cae el dólar blue

El precio del dólar blue recorta otros cinco pesos o 0,3$ este martes, a $1.425 para la venta, un mínimo desde el 21 de noviembre.

Nueva baja del dólar

El dólar al público resta 10 pesos o 0,7% en su precio de venta, a $1.430 en la ventanilla del Banco Nación. La baja del precio sigue a la zaga del descenso del dólar mayorista, que ahora negocia a 41.407, tras un mínimo intradía en los 1.401 pesos.

¿A cuánto se negocia el dólar en bancos?

El dólar al público finalizó el lunes con baja de diez pesos o 0,7% este lunes, a $1.440 para la venta según la referencia del Banco Nación, el nivel más bajo desde el 19 de noviembre. En 2026 el dólar minorista mantiene un descenso de 40 pesos o 2,7 por ciento.

El BCRA compró USD 176 millones

El Banco Central efectuó una muy importante compra de USD 176 millones, el 40% de la oferta privada en plaza y muy por encima del objetivo de 5% como valor tentativo autoimpuesto por la entidad. Las reservas internacionales brutas aumentaron en USD 383 millones, a USD 45.323 millones, apuntaladas a la vez por un importante rebote del oro (+2,4% a USD 5.098 la onza) que integra los activos.

/economia/2026/02/09/el-dolar-profundizo-la-caida-y-toco-un-minimo-en-casi-tres-meses/

/economia/2026/02/09/el-proximo-desafio-de-caputo-hay-un-pago-por-mas-de-usd-1000-millones-en-febrero-y-despues-calma-hasta-julio/

El dólar blue, a 1.430 pesos

En función de la caída generalizada del dólar, la cotización marginal restó el lunes otros cinco pesos o 0,3%, a $1.430 para la venta, un piso desde el 4 de diciembre. En 2026 el dólar blue retrocede 100 pesos o 6,5 por ciento.

ECONOMIA

Créditos hipotecarios: revelan cuáles son los únicos dos bancos donde se tiene una cuota «pagable»

Los créditos hipotecarios UVA han vuelto a ser protagonistas centrales en el mercado inmobiliario argentino tras años de letargo. Miles de familias trabajadoras ven en esta herramienta financiera la única posibilidad real y concreta de acceder a su primera vivienda propia. Sin embargo, la inestabilidad económica crónica del país siempre genera dudas válidas sobre su viabilidad a largo plazo.

El sistema UVA (Unidad de Valor Adquisitivo) ajusta el capital adeudado y la cuota mensual principalmente según el índice de inflación oficial. Esto significa que, invariablemente, si los precios de la economía suben, lo que pagás mes a mes al banco también aumentará en proporción. Es absolutamente vital entender y aceptar esta dinámica indexatoria antes de firmar cualquier contrato a décadas.

Las proyecciones económicas elaboradas por expertos para los próximos años son herramientas fundamentales para intentar tomar una decisión informada hoy. Analistas del mercado y consultoras privadas estiman mes a mes cómo se comportará el índice de precios al consumidor en el futuro cercano. Estos datos permiten calcular un escenario aproximado, aunque no exacto, de tu futura cuota mensual.

Hemos analizado el escenario financiero para un crédito hipotecario estándar a 20 años de plazo, financiando el 75% de una propiedad valuada en 100.000 dólares. El foco del análisis está puesto específicamente en cuánto dinero cash deberás desembolsar en febrero de 2026. Las diferencias que encontramos entre los distintos bancos pueden significar un ahorro enorme para tu economía o una carga impagable.

La carrera de las tasas: por qué elegir el banco correcto es crucial

No todos los bancos ofrecen las mismas condiciones financieras para sus líneas de crédito hipotecario UVA, y la brecha es enorme. La diferencia clave radica en la tasa de interés fija adicional (TNA) que cada entidad cobra por sobre el ajuste por inflación. Esta tasa «extra» es el verdadero costo financiero del préstamo y determina qué tan alta será tu cuota inicial.

El mercado financiero actual muestra una dispersión de tasas sorprendentemente amplia entre las distintas entidades públicas y privadas. Hemos observado ofertas agresivas que parten desde un competitivo 6% hasta opciones mucho más costosas que alcanzan el 15% anual. Esta brecha porcentual define, en última instancia, quién podrá pagar su casa con esfuerzo y quién sufrirá cada vencimiento.

Elegir el banco con la tasa fija más baja no es un simple detalle menor ni una optimización de costos; es una necesidad financiera absoluta. Una diferencia de pocos puntos porcentuales en la tasa se traduce matemáticamente en cientos de miles de pesos extra a lo largo de la vida del crédito. Es el factor más importante y el único que podés controlar al cien por ciento al momento de solicitar el préstamo.

Para tener una referencia clara, en febrero de 2026, el promedio del mercado para la cuota de este tipo de propiedad ya supera cómodamente el $1.200.000. Sin embargo, conformarte con quedar en el «promedio» puede ser un error extremadamente costoso para tu bolsillo. Hay opciones mucho más económicas disponibles hoy si sabés exactamente dónde buscar y qué condiciones exigir.

Los grandes ganadores: las dos opciones más baratas para arrancar 2026

Si tu objetivo principal es pagar la menor cuota posible en febrero de 2026, el análisis arroja un claro ganador indiscutido en el sistema. El Banco Nación (BNA) se posiciona cómodamente como la opción más accesible y conveniente del mercado actual para los tomadores de crédito. Su agresiva tasa del 6% marca una diferencia sustancial y palpable frente a toda la competencia privada.

Según las proyecciones de inflación de mercado utilizadas, la cuota en el BNA para esa fecha futura se ubicaría sorprendentemente por debajo de la barrera de los $800.000. Específicamente, se estima un pago mensual cercano a los $792.400 para febrero de 2026. Es, por lejos, la alternativa que menos presión ejerce sobre el salario y el bolsillo de los deudores hipotecarios.

En un meritorio segundo lugar, aparece una opción de la banca privada muy competitiva que merece seria atención por parte de los solicitantes. El BBVA ofrece actualmente una tasa del 7,5%, colocándose como la mejor alternativa viable fuera de la banca pública. Para febrero de 2026, su cuota proyectada ronda los $889.700, manteniéndose en un rango todavía manejable para muchos ingresos.

La diferencia monetaria entre el primer puesto (BNA) y el segundo puesto (BBVA) ya es de casi cien mil pesos mensuales. Aun así, ambas opciones ganadoras están muy por debajo del promedio general del sistema financiero. Son las únicas dos entidades que ofrecen cuotas iniciales proyectadas inferiores a los $900.000 para esta fecha clave.

El pelotón del medio: alternativas potables pero más costosas

Existe un nutrido grupo intermedio de bancos que ofrecen tasas fijas que oscilan entre el 9% y el 12,5% anual. Si bien no son las opciones más económicas del ranking, siguen estando por debajo de las propuestas más caras que ofrece el mercado hoy. Aquí es necesario evaluar muy bien la relación previa con el banco y otros beneficios asociados que puedan ofrecer, como cuentas sueldo.

El Banco del Sol aparece como la tercera mejor opción del listado, con una cuota proyectada cercana a los $992.500 para la fecha analizada. Muy cerca le sigue el banco COMAFI, cuya cuota estimada para febrero de 2026 superaría levemente la barrera del $1.100.000. Ya estamos hablando de valores mensuales que requieren ingresos familiares demostrables significativamente más altos para poder acceder.

En este segmento intermedio también encontramos al ICBC, con una tasa del 11%, y una cuota estimada en $1.137.000. Por su parte, la fintech Brubank presenta una proyección que supera el $1.212.000 para el mismo período de tiempo. Estas opciones se acercan peligrosamente al promedio general del mercado y empiezan a perder atractivo frente a los líderes.

Cerrando este grupo intermedio se encuentran el Banco Ciudad y el Credicoop, ambos ofreciendo tasas idénticas del 12,5%. Sus cuotas proyectadas para el inicio del año 2026 alcanzan la cifra de $1.250.000. La diferencia con la opción más barata del mercado (BNA) ya es de más de $450.000 mensuales, un monto imposible de ignorar.

Las opciones de lujo: los bancos con las cuotas más altas del mercado

En el extremo más costoso del espectro financiero encontramos a varias entidades de primera línea muy conocidas. Estos bancos ofrecen tasas fijas que llegan hasta el 15%, lo que encarece notablemente el costo total del financiamiento. Es crucial entender el impacto devastador de estas tasas altas en tu presupuesto familiar a largo plazo antes de comprometerte.

Bancos importantes como Supervielle, Santander, Macro y Galicia comparten la tasa más alta relevada en este análisis. Para febrero de 2026, la cuota en cualquiera de estas cuatro entidades se proyecta en una cifra idéntica de $1.447.000. Es un monto mensual muy elevado que exige un nivel de ingresos familiares muy superior para poder calificar en la relación cuota-ingreso.

La diferencia monetaria entre pagar la cuota más barata disponible (BNA) y estas opciones más caras es simplemente abismal. Estamos hablando de una brecha de más de $650.000 pesos que se pagan «de más» todos los meses. Al cabo de un solo año, esta diferencia representa casi 8 millones de pesos extra que se van solo en intereses más altos.

Un escalón apenas más abajo en este grupo costoso se encuentran el Banco Hipotecario y el Banco Patagonia. Sus cuotas proyectadas rondan los $1.360.000 y $1.367.000 respectivamente para la fecha de febrero de 2026. Siguen siendo opciones significativamente más onerosas que el promedio del sistema y muchísimo más caras que las opciones líderes.

Recomendaciones finales antes de endeudarse a largo plazo

La «foto» proyectada para febrero de 2026 es clara y contundente respecto a quién ofrece mejores condiciones financieras hoy. Sin embargo, nunca olvides que un crédito hipotecario es una «película» muy larga de 20 o 30 años de duración. La inflación futura en Argentina es una variable volátil que absolutamente nadie puede controlar ni predecir con exactitud matemática.

La mejor defensa financiera contra la incertidumbre inflacionaria es asegurar la tasa fija más baja posible desde el día uno. Esto te da un margen de maniobra mayor en tu presupuesto en caso de que los salarios no acompañen el ritmo de la inflación. No te dejes seducir por la publicidad del banco donde tenés tu cuenta sin mirar con lupa la «letra chica» de la tasa que te ofrecen.

Antes de tomar la decisión final, simulá tu crédito en las entidades que ofrecen objetivamente las mejores condiciones, como BNA o BBVA. Compará no solo el valor de la cuota inicial, sino también el Costo Financiero Total (CFT) de la operación, que incluye seguros y gastos. Recordá siempre que la diferencia de dinero a pagar a lo largo de los años es gigantesca entre un banco y otro.

La vivienda propia es el sueño legítimo de muchos argentinos, pero no debe convertirse bajo ninguna circunstancia en una pesadilla financiera. Analizá con frialdad tu capacidad de pago real y elegí el banco que menos intereses te cobre por prestarte el dinero. Hoy, la diferencia entre elegir bien y elegir mal se mide en cientos de miles de pesos que salen de tu bolsillo cada mes.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,créditos hipotecarios,uva,bancos,préstamo

ECONOMIA

El frigorífico que creó las hamburguesas Paty despidió a casi 200 trabajadores

El frigorífico General Pico, creador de las reconocidas hamburguesas Paty, desvinculó a 194 trabajadores. La firma, propiedad del empresario Ernesto “Tito” Lowenstein, atraviesa una delicada situación financiera, con una deuda que supera los $30.000 millones.

Los despidos alcanzaron a empleados de las tres plantas que la firma tiene en la provincia. Unos 156 fueron en General Pico, cerca de 30 en Trenel y ocho en Arata, según confirmaron fuentes con conocimiento del caso.

Hace menos de un mes, la compañía ya había suspendido a la totalidad de su plantel, integrado por más de 450 trabajadores, como consecuencia de una fuerte baja en las exportaciones, la presión de los costos locales y los vaivenes macroeconómicos propios de la Argentina.

La situación productiva de la compañía se deterioró rápidamente. Hace más de 15 días que la faena pasó de un promedio diario de 600 vacunos a apenas 50 cabezas, una retracción que también impactó en productores, transportistas y comercios de la región.

La empresa justificó los despidos por un “cúmulo de factores”, entre ellos la caída del convenio de exportación con China, el retiro de subsidios energéticos y la devaluación de diciembre de 2023.

Ese escenario llevó a la firma a solicitar un procedimiento preventivo de crisis en enero, que no fue homologado por el gremio y venció el 31 de ese mes. En la presentación, la compañía reconoció que no contaba con fondos para afrontar la totalidad de los salarios de enero y propuso un pago de $500.000 por trabajador.

Según informaron medios locales, las notificaciones de despido llegaron a los domicilios de los empleados mediante telegramas, bajo el artículo 247 de la Ley de Contrato de Trabajo, que habilita el pago del 50% de la indemnización en contextos de crisis.

La crisis de Frigorífico Pico se da en un contexto de retracción del negocio exportador de carne. De acuerdo con datos del Indec, las exportaciones cárnicas argentinas cayeron 7,3% en volumen durante 2025.

La baja fue más marcada en los envíos a China, principal destino del sector, que redujo sus importaciones un 12,3% interanual, al pasar de 569.000 toneladas en 2024 a unas 498.000 toneladas en 2025. Su participación dentro del total exportado cayó del 74% al 70%, con un precio promedio cercano a los USD 3.800 por tonelada.

Pese a la caída en los volúmenes, la facturación del sector mostró una mejora, ya que en 2025, los ingresos por exportaciones de carne vacuna crecieron 28,5% interanual, impulsados por precios entre 20% y 30% más altos en mercados como Estados Unidos, Israel y la Unión Europea.

Aun así, ese mayor ingreso de dólares no alcanzó para compensar el impacto negativo en frigoríficos con una alta dependencia del mercado chino. En plantas orientadas al comercio exterior y con estructuras diseñadas para grandes volúmenes de faena, la reducción de la demanda golpeó de lleno sobre la rentabilidad y la continuidad operativa.

Ernesto “Tito” Lowenstein es uno de los empresarios más influyentes del sector agroindustrial y alimenticio argentino. Nacido en Entre Ríos y formado como ingeniero industrial, impulsó la modernización de la industria cárnica, promoviendo la elaboración de productos con mayor valor agregado en un rubro tradicionalmente enfocado en la exportación de cortes básicos.

Durante los años ochenta, Lowenstein lideró el nacimiento de Paty, consolidando la hamburguesa como un producto de consumo masivo en el país. A través de Quickfood, la empresa que fundó, desarrolló una línea de producción que abarcó tanto el mercado interno como la exportación de alimentos congelados.

Con el paso del tiempo, Quickfood ganó relevancia en la industria alimenticia argentina. En 2009, la compañía y la marca Paty pasaron a manos del grupo brasileño Marfrig, que absorbió las operaciones y desde entonces maneja la marca en el plano regional.

De hecho, Marfrig aclaró que el frigorífico Pico no tiene vínculo con la marca ni con su situación actual, de manera que la marca Paty mantiene sus operaciones y liderazgo en el mercado sin verse afectada por el conflicto.

Fuera del ámbito alimenticio, Lowenstein también se involucró en el desarrollo del centro de esquí Las Leñas, en Mendoza, considerado uno de los principales destinos turísticos del país.

Food & Drink,Living / Lifestyle,North America

ECONOMIA2 días ago

ECONOMIA2 días agoEl sector industrial advierte que la apertura económica exige eliminar las distorsiones internas

CHIMENTOS3 días ago

CHIMENTOS3 días agoMirtha Legrand se quebró desconsolada al hablar de la renuncia de Jimena Monteverde a su mesaza

DEPORTE3 días ago

DEPORTE3 días agoCentral Córdoba vs. Unión: formaciones, hora y dónde ver por tv