ECONOMIA

El frigorífico que creó las hamburguesas Paty despidió a casi 200 trabajadores

El frigorífico General Pico, creador de las reconocidas hamburguesas Paty, desvinculó a 194 trabajadores. La firma, propiedad del empresario Ernesto “Tito” Lowenstein, atraviesa una delicada situación financiera, con una deuda que supera los $30.000 millones.

Los despidos alcanzaron a empleados de las tres plantas que la firma tiene en la provincia. Unos 156 fueron en General Pico, cerca de 30 en Trenel y ocho en Arata, según confirmaron fuentes con conocimiento del caso.

Hace menos de un mes, la compañía ya había suspendido a la totalidad de su plantel, integrado por más de 450 trabajadores, como consecuencia de una fuerte baja en las exportaciones, la presión de los costos locales y los vaivenes macroeconómicos propios de la Argentina.

La situación productiva de la compañía se deterioró rápidamente. Hace más de 15 días que la faena pasó de un promedio diario de 600 vacunos a apenas 50 cabezas, una retracción que también impactó en productores, transportistas y comercios de la región.

La empresa justificó los despidos por un “cúmulo de factores”, entre ellos la caída del convenio de exportación con China, el retiro de subsidios energéticos y la devaluación de diciembre de 2023.

Ese escenario llevó a la firma a solicitar un procedimiento preventivo de crisis en enero, que no fue homologado por el gremio y venció el 31 de ese mes. En la presentación, la compañía reconoció que no contaba con fondos para afrontar la totalidad de los salarios de enero y propuso un pago de $500.000 por trabajador.

Según informaron medios locales, las notificaciones de despido llegaron a los domicilios de los empleados mediante telegramas, bajo el artículo 247 de la Ley de Contrato de Trabajo, que habilita el pago del 50% de la indemnización en contextos de crisis.

La crisis de Frigorífico Pico se da en un contexto de retracción del negocio exportador de carne. De acuerdo con datos del Indec, las exportaciones cárnicas argentinas cayeron 7,3% en volumen durante 2025.

La baja fue más marcada en los envíos a China, principal destino del sector, que redujo sus importaciones un 12,3% interanual, al pasar de 569.000 toneladas en 2024 a unas 498.000 toneladas en 2025. Su participación dentro del total exportado cayó del 74% al 70%, con un precio promedio cercano a los USD 3.800 por tonelada.

Pese a la caída en los volúmenes, la facturación del sector mostró una mejora, ya que en 2025, los ingresos por exportaciones de carne vacuna crecieron 28,5% interanual, impulsados por precios entre 20% y 30% más altos en mercados como Estados Unidos, Israel y la Unión Europea.

Aun así, ese mayor ingreso de dólares no alcanzó para compensar el impacto negativo en frigoríficos con una alta dependencia del mercado chino. En plantas orientadas al comercio exterior y con estructuras diseñadas para grandes volúmenes de faena, la reducción de la demanda golpeó de lleno sobre la rentabilidad y la continuidad operativa.

Ernesto “Tito” Lowenstein es uno de los empresarios más influyentes del sector agroindustrial y alimenticio argentino. Nacido en Entre Ríos y formado como ingeniero industrial, impulsó la modernización de la industria cárnica, promoviendo la elaboración de productos con mayor valor agregado en un rubro tradicionalmente enfocado en la exportación de cortes básicos.

Durante los años ochenta, Lowenstein lideró el nacimiento de Paty, consolidando la hamburguesa como un producto de consumo masivo en el país. A través de Quickfood, la empresa que fundó, desarrolló una línea de producción que abarcó tanto el mercado interno como la exportación de alimentos congelados.

Con el paso del tiempo, Quickfood ganó relevancia en la industria alimenticia argentina. En 2009, la compañía y la marca Paty pasaron a manos del grupo brasileño Marfrig, que absorbió las operaciones y desde entonces maneja la marca en el plano regional.

De hecho, Marfrig aclaró que el frigorífico Pico no tiene vínculo con la marca ni con su situación actual, de manera que la marca Paty mantiene sus operaciones y liderazgo en el mercado sin verse afectada por el conflicto.

Fuera del ámbito alimenticio, Lowenstein también se involucró en el desarrollo del centro de esquí Las Leñas, en Mendoza, considerado uno de los principales destinos turísticos del país.

Food & Drink,Living / Lifestyle,North America

ECONOMIA

Por qué baja el dólar pese a las compras de divisas del Banco Central: 5 claves para entender al mercado

El dólar está teniendo un comportamiento contraintuitivo en este inicio de 2026: baja de precio a pesar de las constantes posturas compradoras del Banco Central en el mercado y se va alejando del techo de las bandas cambiarias, pese a que éstas se amplían al ritmo de una inflación todavía muy alta sobre el 2% mensual.

¿Por qué cae el dólar? Varios factores se combinan este verano para que tome esa tendencia, que no estaba prevista “en los papeles” al cierre de 2025, justamente un año de volatilidad extrema y precios récord en medio de la contienda electoral.

1) Importante oferta privada. Ya desde noviembre, pasadas las elecciones legislativas, se dio una serie de emisiones de Obligaciones Negociables y bonos provinciales que contribuyeron a inyectar divisas en el mercado. En enero destacó el récord en el registro de DJVE (Declaraciones Juradas de Ventas al Exterior) por un volumen total que superó los 10 millones de toneladas, de la mano de las exportaciones de trigo y cebada.

Una oferta estacional importante para el período estival -entre USD 400 y 500 millones diarios- habilitó las compras oficiales sin alterar la estabilidad de las cotizaciones, hoy en todos los segmentos debajo de los 1.500 pesos.

2) Renace el “carry trade”. El Tesoro nacional se mantiene muy activo con la licitación de bonos en pesos de muy corto plazo para esterilizar eventuales excedentes, como los que podría provocar la compra de divisas a manos del BCRA. Un dólar quieto con tasas reales positivas en pesos también incentivan las liquidaciones de privados en el mercado para aprovechar los rendimientos de la deuda.

En este marco, el Ministerio de Economía llevará a cabo este miércoles 11 una licitación interna de deuda para cubrir vencimientos por casi 10 billones de pesos, mediante cuatro papeles a tasa fija, dos ligadas a la TAMAR, cuatro ‘Boncer’ y otra la letra vinculada al dollar linked.

3) Expectativa de fuertes liquidaciones. En febrero se “juegan” los rindes de la cosecha gruesa de soja y maíz y sus derivados industriales, que concentran su liquidación en el segundo trimestre del año. para ese lapso se espera una muy abundante oferta dado el superávit comercial estacional, que en parte será absorbida por el BCRA para cumplir con su objetivo de compras netas en el orden de USD 10.000 a 17.000 millones este año.

La soja registra una muy importante recuperación de precios de 7% este año, a USD 413 la tonelada en el Mercado de Chicago, que abona la teoría de una sobreoferta de divisas antes de mitad del año.

4) Depreciación global del dólar. El dólar exhibió debilidad en los últimos meses respecto de las principales divisas internacionales. Tras una caída del 10% en 2025, en este primer tramo de 2026 cede 1,6 por ciento. Este dólar débil -que también se observa en la cotización de las commodities– le da margen al Banco Central a asumir una mayor “inflación en dólares” en la Argentina o, dicho más simple- que el dólar pierda frente a la inflación doméstica sin afectar la competitividad exportadora, lo que se llama vulgarmente el “atraso cambiario”.

5) Ausencia de expansión monetaria. En lo que va del año, la emisión monetaria en la que incurrió el Banco Central para pagar por los dólares que compra alcanzó $1,879 billones. Una cifra para nada despreciable. Pero otros factores hacen que ese aumento de la oferta de dinero quede por demás compensado. Por ejemplo, las compras que el Tesoro Nacional hizo de dólares de la autoridad monetaria para el pago de deuda absorbieron $4,030 billones. Si se suman otras variables menores que expanden y contraen la base monetaria, se llega a que -con datos actualizados hasta el 4 de febrero- hubo una contracción del dinero en circulación de $1,144 billones en el período. En los hechos, los pesos que inyecta el BCRA al sistema con sus compras de dólares están siendo absorbidos, ya que el Tesoro Nacional usa pesos que en gran medida surgen de las licitaciones de deuda en pesos para comprar divisas de las arcas del Central. Así, el BCRA inyecta pesos cuando compra dólares pero los aspira cuando se los vende al Tesoro.

En los datos duros, el Índice de Tipo de Cambio Real Multilateral que mide el BCRA se sostiene próximo a los 95 puntos, muy cerca del nivel de equilibrio teórico de 100 puntos, lo que revela que no hay atraso cambiario pese a un dólar que viene en declive en el mercado interno.

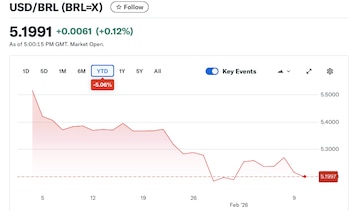

El real brasileño, la moneda del principal socio comercial de la Argentina, mantiene en este primer tramo de 2026 una apreciación de 5% respecto del dólar, que ahora cotiza a 5,20 reales por unidad. Esa tasa es comparable a la apreciación real del peso argentino respecto del dólar en el mismo lapso, próxima al 6% (caída de 3% del dólar oficial más 3% aproximado de inflación doméstica).

“Mi impresión es que el Gobierno va a absorber mucho ¿Por qué? Porque está emitiendo mucho contra compra de dólares. El dólar tiene realmente una baja muy importante. Lo vengo diciendo: el dólar va a bajar. La idea del Gobierno es que esté entre 1.380 y 1.400 pesos. El Banco Central compró USD 1.451 millones desde que empezó el 2026 hasta ahora, y cada vez tenemos el dólar más cerca de los 1.400 pesos”, explicó el analista y asesor de negocios Salvador Di Stefano.

“¿Qué busca el Gobierno con esto? Atemperar los niveles de inflación, la inflación tiene que bajar porque el modelo cierra con bajos niveles de inflación, con lo cual hay absorción de pesos y baja del dólar van a generar un escenario recesivo. Acá hay un ancla cambiaria, fiscal y un ancla monetaria. O sea, la tasa de interés en pesos va a ser más alta que la tasa de inflación, y la tasa de inflación va a ser más alta que la tasa de devaluación”, puntualizó Di Stefano.

“El dólar mayorista continúa en descenso y así es que testea los $1.400 a partir de operadores que continúan detectando mayor oferta que no encuentra suficiente demanda privada, tal como refleja en algunas ruedas la elevada participación de las compras del BCRA. No sólo la cosecha fina y las liquidaciones de Obligaciones Negociables estarían alimentando dicho contexto, sino también el mayor apetito por carry-trade, en línea con los emergentes frente a la debilidad global del dólar», afirmó el economista Gustavo Ber.

“Con esta calma cambiaria el Gobierno se prepara para afrontar la licitación por $9,4 Billones con un menú amplio de instrumentos con vencimientos desde abril de 2026 a junio de 2028, que incluye Lecap, Boncap y dólar-linked cortos, Lecer y Boncer tramo medio al igual que TAMAR. En esa línea el Gobierno se prepara para tratar de alcanzar un buen nivel de rollover sin sacrificar tasa», indicó Wise Capital en un reporte.

Europe,LEGACY: Financials (TRBC),Financials (TRBC level 1)

ECONOMIA

¿Oportunidad en el Merval? Un bróker top anticipa la condición que puede empujar el rebote

En las pantallas de los inversores, la comparación con América Latina volvió a ser el termómetro. No alcanza con mirar si un índice sube o baja: también importa cuánto rinde frente a sus pares y qué fuerzas lo empujan. Cuando un mercado se despega del resto sin una explicación evidente, el debate se vuelve inevitable: ¿es un problema de fundamentos o de flujos?

En ese dilema, el Merval medido en dólares quedó en el centro de la escena. Su recorrido reciente no fue un derrumbe, pero sí una lateralización que contrasta con el avance de varios mercados de la región. Esa diferencia, por sí sola, no define una oportunidad; lo que la vuelve interesante es que convive con señales que, a priori, deberían empujar en la dirección contraria.

La lectura se vuelve más nítida cuando se observa el engranaje que mueve al dinero grande. En tiempos de inversión globalizada, los índices, los ETFs y la composición sectorial pesan tanto como una noticia local. La misma mejora macro o el mismo viento de cola en commodities puede rendir distinto según el vehículo por el que ingrese el flujo y según qué sectores tenga más representados cada mercado.

Por eso, el foco hoy está menos en una anécdota del día y más en la mecánica que explica un rezago. Si el atraso responde a una cuestión técnica —de clasificación, liquidez o benchmark—, puede convertirse en una ventana táctica. Si, en cambio, anticipa un deterioro real, se transforma en una advertencia. Ese es el punto que abre el análisis.

Desacople regional: el Merval se frenó y la región aceleró

Desde Delphos señalaron que el Merval continuó lateralizando y quedó rezagado frente a sus comparables regionales. Para los especialistas del bróker, ese desempeño relativo no se condice con los fundamentos locales y, lejos de invalidar el caso argentino, refuerza su postura optimista sobre los activos domésticos.

Sus analistas apuntaron que, en el margen, la relación con la región empezó a normalizarse. La correlación de corto plazo del Merval con las bolsas latinoamericanas volvió a aumentar: el coeficiente móvil de 20 retornos diarios frente al ILF se ubicó en torno a 0,5, luego de haber estado por debajo de 0,3 en el período inmediatamente posterior a las elecciones.

Los expertos de la sociedad de bolsa explicaron que esa recuperación de la correlación lo acerca gradualmente a la franja 0,6–0,8, que describen como típica de contextos de alta correlación regional. En otras palabras: el mercado local dejó de comportarse como un caso aparte extremo en la foto diaria y empezó a moverse con una lógica más parecida a la del vecindario.

Sin embargo, para Delphos la tendencia anual siguió claramente divergente. En lo que va de 2026, el ILF sube 17% mientras el Merval en dólares se mantiene prácticamente flat. En ese proceso, remarcaron, el ajuste relativo del equity argentino desde el período post electoral alcanza 9%, lo que implica que ya se cerró cerca de la mitad del gap generado tras las elecciones, sin un deterioro equivalente en lo macro, lo político o lo micro.

Cuando el sector pesa: metales y composición del índice

Los especialistas de Delphos detallaron que una parte de la divergencia se entiende por la distinta composición sectorial. El rally de los metales benefició más a otras bolsas latinoamericanas, donde el peso del sector materiales es mucho mayor: alrededor de 22% en el ILF, 14% en Brasil (EWZ), 26% en México (EWW), 17% en Chile (ECH) y hasta 55% en Perú (EPU).

Según su diagnóstico, esa diferencia importa porque los índices no son promedios neutrales: amplifican lo que más pesa. Cuando un sector con viento de cola representa una porción grande del mercado, el rally se refleja rápido en el rendimiento del país. En Argentina, en cambio, Delphos subrayó que el peso del sector materiales es apenas 8% en el índice.

Para los analistas, esa asimetría explica por qué el Merval no capturó el mismo impulso que mostró la región cuando los metales tomaron la delantera. No es que el factor exista solo afuera, sino que el vehículo regional está más cargado de ese motor, mientras el local tiene otra mezcla.

Aun así, desde Delphos marcaron que la explicación sectorial no agota el fenómeno. El rezago argentino, advirtieron, también se ve en segmentos donde la comparación debería ser más pareja, lo que obliga a mirar el resto de los factores que mueven el precio: desde la rotación global hasta el costo índice que paga Argentina.

Rezago transversal en materiales, bancos, energía y utilities

Los expertos de la sociedad de bolsa explicaron que el rally regional no se limitó a materiales. En su lectura, los flujos de rotación y diversificación geográfica arrastraron a otros sectores, y allí también Argentina quedó rezagada.

Para Delphos, en lo que va de 2026 las compañías argentinas de materiales promedian una caída del 2% en dólares, frente a una suba del 14% en los ADRs regionales. Esa brecha, sostuvieron, refuerza que el desacople no fue un matiz, sino un comportamiento persistente.

En el sector financiero, los especialistas del bróker detallaron que los bancos latinoamericanos avanzan en promedio 14%, mientras los bancos argentinos caen 3%. En energía, indicaron que las petroleras regionales suben 21% frente a un avance del 7% en YPF y una caída del 4% en Pampa.

El mapa se completa con servicios públicos: según Delphos, las utilities argentinas retroceden 6%, contra ganancias promedio del 7% en la región. Para el bróker, esta foto transversal refuerza la idea de que el rezago no responde solo a un sector puntual, sino a un fenómeno más amplio.

El costo índice: emergentes, ETFs y la fricción de flujos

Desde Delphos señalaron que Argentina paga el costo de mantenerse al margen de los índices emergentes. En su análisis recordaron que entre Brasil, México, Chile y Perú suman el 10% del EMXC (ETF de emergentes excluyendo China), un dato que ilustra cuán determinante es la canalización de flujos por vehículos indexados.

Los analistas puntualizaron la composición del ILF por país: Brasil 58%, México 26%, Chile 8%, Perú 4% y Colombia 2%. Además, remarcaron que cada país cuenta con un ETF que trackea el índice MSCI que le corresponde.

Para Delphos, el punto crítico es que Argentina no forma parte de los índices de emergentes por su categoría de Standalone Market. Y, en ese marco, remarcaron que el país ofrece el ETF ARGT, cuya composición se forma en buena medida por activos ajenos al Merval.

Los especialistas del bróker concluyeron que, en un mundo donde los flujos dominan y los grandes inversores buscan diversificación global, la oferta de instrumentos líquidos y la pertenencia a grandes índices gana importancia. Esa mecánica, plantearon, ayuda a explicar un rezago aun cuando los fundamentos no se deterioran.

Fundamentos que sostienen el sesgo

Para Delphos, la divergencia no encuentra sustento en los fundamentos y, por el contrario, refuerza el atractivo relativo del equity local. En esa línea, sus analistas apuntaron que la estabilidad política y macroeconómica continúa reduciendo la prima de riesgo argentina: el riesgo país ya comprimió 55 bps en 2026 y llegó a perforar los 500 bps la semana pasada.

En paralelo, destacaron que el petróleo sube 13% en el año, un dato que —según su lectura— debería beneficiar a un índice con alta exposición a Vaca Muerta. En el mismo informe señalaron que el peso se apreció 1,8% nominal y 3,8% real, revalorizando balances y resultados de compañías peso-linked como bancos y utilities.

Los expertos del bróker añadieron que el acero subió 4,5% en lo que va del año, sumando otro viento de cola. Con ese combo, sostuvieron, el mercado local convive con señales que no justifican, en su lectura, un atraso tan marcado frente a la región.

La conclusión de Delphos es doble: el Merval sigue pagando el costo de quedar fuera de los índices de referencia, pero los fundamentos prevalecen. Por eso, mantienen un sesgo positivo sobre acciones locales seleccionadas, con la idea de que, si el desacople se explica más por flujos que por deterioro real, el catch-up puede volver a ponerse en marcha.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,merval,bonos,acciones,adrs

ECONOMIA

Dólar hoy en vivo: a cuánto se negocian todas las cotizaciones minuto a minuto este martes 10 de febrero

Cae el dólar blue

El precio del dólar blue recorta otros cinco pesos o 0,3$ este martes, a $1.425 para la venta, un mínimo desde el 21 de noviembre.

Nueva baja del dólar

El dólar al público resta 10 pesos o 0,7% en su precio de venta, a $1.430 en la ventanilla del Banco Nación. La baja del precio sigue a la zaga del descenso del dólar mayorista, que ahora negocia a 41.407, tras un mínimo intradía en los 1.401 pesos.

¿A cuánto se negocia el dólar en bancos?

El dólar al público finalizó el lunes con baja de diez pesos o 0,7% este lunes, a $1.440 para la venta según la referencia del Banco Nación, el nivel más bajo desde el 19 de noviembre. En 2026 el dólar minorista mantiene un descenso de 40 pesos o 2,7 por ciento.

El BCRA compró USD 176 millones

El Banco Central efectuó una muy importante compra de USD 176 millones, el 40% de la oferta privada en plaza y muy por encima del objetivo de 5% como valor tentativo autoimpuesto por la entidad. Las reservas internacionales brutas aumentaron en USD 383 millones, a USD 45.323 millones, apuntaladas a la vez por un importante rebote del oro (+2,4% a USD 5.098 la onza) que integra los activos.

/economia/2026/02/09/el-dolar-profundizo-la-caida-y-toco-un-minimo-en-casi-tres-meses/

/economia/2026/02/09/el-proximo-desafio-de-caputo-hay-un-pago-por-mas-de-usd-1000-millones-en-febrero-y-despues-calma-hasta-julio/

El dólar blue, a 1.430 pesos

En función de la caída generalizada del dólar, la cotización marginal restó el lunes otros cinco pesos o 0,3%, a $1.430 para la venta, un piso desde el 4 de diciembre. En 2026 el dólar blue retrocede 100 pesos o 6,5 por ciento.

ECONOMIA2 días ago

ECONOMIA2 días agoEl sector industrial advierte que la apertura económica exige eliminar las distorsiones internas

CHIMENTOS3 días ago

CHIMENTOS3 días agoMirtha Legrand se quebró desconsolada al hablar de la renuncia de Jimena Monteverde a su mesaza

ECONOMIA2 días ago

ECONOMIA2 días agoMercados: subió la Bolsa argentina y cortó una serie negativa de siete ruedas consecutivas