ECONOMIA

Qué va a pasar con el dólar y cómo la cotización en mínimos desde noviembre ayuda al objetivo antinflacionario del Gobierno

A diferencia de períodos recientes, cuando la escalada de la inflación presionaba sobre el tipo de cambio -en particular en etapas sin “cepo”-, en 2026 se observa un fenómeno opuesto: la oferta a buen ritmo permite al Banco Central absorber divisas con un tipo de cambio en baja, en un mercado que parece desacoplado de la dinámica general de precios.

El comportamiento del dólar funciona como “ancla” las expectativas devaluatorias y ayuda al Gobierno a ponerle contención a una inflación próxima al 3% mensual -como reflejaron los índices de diciembre y enero-.

Al mismo tiempo, las cotizaciones se alejan del techo de las bandas cambiarias, ya que desde el inicio de 2026 replican la variación del IPC de dos meses antes.

Las cotizaciones se alejan del techo de las bandas cambiarias, ya que desde el inicio de 2026 replican la variación del IPC de dos meses antes

La pregunta central es por qué cae el dólar aún en un contexto inflacionario tan alto. Basta recordar que el 2,9% de enero fue la mayor cifra desde marzo del año pasado (3,7%), la tasa interanual (ahora en 32,4%) ascendió por tercer mes seguido y ya van ocho meses sin “desinflación”, a partir de mayo de 2025.

El BCRA inyecta pesos cuando compra dólares pero los aspira cuando se los vende al Tesoro, así quita presión sobre los precios y el dólar

Un factor clave en esta pasividad cambiaria pasa por la importante oferta privada. Desde noviembre, tras las elecciones legislativas, se registró una serie de emisiones de Obligaciones Negociables y bonos provinciales, que contribuyeron a inyectar divisas en el mercado por un total estimado de USD 8.000 millones.

Además, el frente comercial sumó divisas, destacándose en enero el récord en el registro de DJVE (Declaraciones Juradas de Ventas al Exterior) por un volumen superior a 10 millones de toneladas, principalmente por exportaciones de trigo y cebada.

Durante enero y febrero la oferta estacional -entre USD 400 y 500 millones diarios- habilitó las compras oficiales sin alterar la estabilidad de las cotizaciones. Además, el dólar mayorista se aleja a casi $200 o 14% del techo de las bandas de flotación, la mayor distancia en seis meses, un reflejo de la “pax” cambiaria.

El efecto de las tasas de interés en pesos también fue determinante.

El efecto de las tasas de interés en pesos también fue determinante

Los agentes del mercado no pierden de vista que ante la inminencia de las liquidaciones del agro en otoño, cuando fluye el producto de la cosecha gruesa de soja y maíz, además delos derivados industriales-, la oferta se reforzará y, según los datos recientes, el tipo de cambio podría caer aún más si no intervienen compras oficiales.

En ese contexto, cobraron protagonismo las estrategias de “carry trade”. El Tesoro nacional se mantiene muy activo con la licitación de bonos en pesos de muy corto plazo para esterilizar eventuales excedentes, como los que podría provocar la compra de divisas a manos del BCRA.

Un dólar estable, junto a tasas de interés reales positivas en pesos, incentiva las liquidaciones de divisas por privados, que buscan aprovechar los rendimientos de la deuda.

Las colocaciones del Tesoro -que emite bonos por encima de los vencimientos– tiene efecto contractivo de pesos. Como consecuencia, hay un doble efecto contra la inflación: retira liquidez de la demanda de bienes y servicios y también potencia una depreciación de la cotización del dólar, lo que contribuye a la baja de precios de bienes finales, piezas e insumos importados.

El Gobierno está volviendo a recurrir al ‘ancla cambiaria’, con una política monetaria de rienda corta, para contener la inflación (Vasconcelos)

En los últimos 12 meses la Base Monetaria tradicional (el llamado M2) exhibe un crecimiento del 31%, similar a la inflación del período, por lo que resulta clave retirar pesos de circulación.

Los pesos que inyecta el BCRA al sistema con sus compras de dólares están siendo absorbidos, ya que el Tesoro usa pesos que en gran medida surgen de las licitaciones de deuda para comprar divisas de las arcas del Central.

La debilidad de la cotización del dólar podría continuar sin desvíos hasta mitad del año. En el segundo trimestre se prevé muy abundante oferta dado el superávit comercial estacional, que en buena parte será absorbida por el BCRA, tal como ocurrió en 2024, para cumplir con su objetivo de compras netas en el orden de 10.000 a 17.000 millones de dólares este año.

La soja registra una muy importante recuperación de precios de 10% en 2026, a USD 417 la tonelada en el Mercado de Chicago, que abona la teoría de una sobreoferta de divisas en el corto plazo.

Argentina también se inscribe en un contexto internacional de debilitamiento del dólar. Tras una caída del 10% en 2025 frente a las principales divisas -según el “Dollar Index” (DXY)-, en este primer tramo de 2026 retrocede 1,5% más.

Por lo tanto, que el precio del dólar local pierda valor frente a la inflación interna no implica necesariamente un deterioro de la competitividad exportadora -el llamado “atraso cambiario”- dada la apreciación de las monedas de socios comerciales como Brasil y China.

El Índice de Tipo de Cambio Real Multilateral que mide el BCRA se sostiene próximo a los 92 puntos, aún cerca del nivel de equilibrio teórico de 100 puntos, lo que revela que no hay atraso cambiario pese a un dólar que viene en declive en el mercado interno.

“Se destaca que el tipo de cambio no sufrió presión alcista en el inicio del sendero de acumulación de reservas, cuestión que vemos vinculada a factores exógenos y a la estacionalidad en la demanda de pesos. Hacia adelante, la dinámica de los flujos, del mercado monetario, financiero y de la actividad económica determinarán a qué velocidad puede continuar la acumulación de reservas internacionales contra remonetización de la economía”, dijo Juan Manuel Franco, economista Jefe del Grupo SBS.

“Creemos que Argentina buscará volver a los mercados (internacionales) más cerca de mayo, una vez que la acumulación de reservas alcance aproximadamente los USD 4.000 millones en el año y se traduzca en condiciones de emisión más favorables”, estimó un informe de Adcap Grupo Financiero.

La dinámica de los flujos, del mercado monetario, financiero y de actividad determinarán a qué velocidad puede continuar la acumulación de reservas (Franco)

“En 2026 se estará testeando la capacidad del programa económico para compaginar satisfactoriamente el ‘trilema’ de incrementar las reservas del Banco Central, retomar el proceso de desinflación, que se interrumpió desde setiembre pasado, en simultáneo con la superación del estancamiento del nivel de actividad, que lleva tres trimestres consecutivos y amenaza con extenderse a este primer trimestre”, dijo Jorge Vasconcelos, economista del Ieral de la Fundación Mediterránea.

“Si bien el esquema con el techo de la banda cambiaria indexada está diseñado para evitar apreciaciones adicionales del peso, la contrapartida es que no será sencillo rearmar el ‘círculo virtuoso’ de crédito y nivel de actividad, porque en cierto modo el Gobierno está volviendo a recurrir al ‘ancla cambiaria’, con una política monetaria de rienda corta, para contener la inflación”, agregó Vasconcelos.

Una tasa de inflación que en el inicio del año corrió por encima de las expectativas del mercado también llevó a “recalibrar” los cálculos para lo que viene de 2026. Este factor afecta indirectamente al dólar, pues el régimen de bandas cambiarias que fijó el BCRA se amplía en base a esta variable del IPC, aunque con dos meses de rezago.

“La inflación nacional finalmente dio 2,9% contra diciembre. Es el valor más alto desde marzo pasado y la octava aceleración mensual consecutiva”, refirieron los analistas de Puente. “Hacia adelante, habrá que ver si la estabilidad cambiaria de estas semanas logra anclar el nivel de precios, de modo que los registros vuelvan a mostrar una tendencia descendente.

“Para 2026, ajustamos nuestra proyección al alza a 24% (desde 20%), dados los últimos registros de inflación por encima de lo esperado. Esperamos que, en el marco de acumulación de reservas, la estrategia del Gobierno siga siendo administrar la liquidez con sesgo restrictivo para mantener la estabilidad cambiaria y de esa forma evitar un traspaso a precios significativo, retomando el sendero de desinflación gradualmente a partir del segundo trimestre”, resaltó en un informe Aldazábal y Compañía.

Hacia adelante, habrá que ver si la estabilidad cambiaria de estas semanas logra anclar el nivel de precios (Puente)

Un análisis de Max Capital precisó que “la aceleración en la dinámica inflacionaria se explica principalmente por el desarme del apretón monetario, cierto pass-through cambiario y la inercia en bienes y servicios no transables, en parte impulsada por precios regulados que ajustan en función de la inflación pasada y que ahora están generando un piso para la inflación”.

“Si bien el tipo de cambio subió en promedio 22,6% desde junio, la inflación quedó rezagada, en parte debido a condiciones monetarias contractivas. A medida que la política se normaliza, parte de esa inflación rezagada comienza a materializarse, con la postura contractiva previa desplazando parte de la presión inflacionaria hacia adelante en el tiempo”, agregó Max Capital.

Corporate Events,South America / Central America,North America

ECONOMIA

Ayuda escolar de ANSES: cómo inscribirse y de cuánto será

La Ayuda Escolar de ANSES es una prestación estatal que busca acompañar el inicio del ciclo lectivo de niños, niñas y adolescentes en todo el país. Este beneficio, que se entrega una vez al año, apunta a solventar parte de los gastos escolares y está dirigido a familias que cumplen con ciertos requisitos de ingresos y escolaridad.

Cada año, miles de hogares gestionan este respaldo económico para garantizar la continuidad educativa de los más jóvenes.

Para gestionar la Ayuda Escolar Anual de ANSES, es necesario realizar una serie de pasos administrativos que garantizan el correcto acceso al beneficio. El procedimiento puede organizarse de la siguiente manera:

- Ingresar a “Mi ANSES”: acceder a la plataforma con los datos personales del titular.

- Seleccionar el apartado “Hijos”: Dentro del menú, hacer clic en la opción “Presentar Certificado Escolar”.

- Obtener el formulario: el sistema permitirá descargar el formulario correspondiente a cada hijo o hija que esté dentro del rango etario habilitado para el beneficio.

- Generar el certificado: elegir la función “Generar Certificado”, completar los datos requeridos del alumno y del establecimiento educativo, y luego imprimir el documento.

- Presentar el certificado en la escuela: llevar el formulario impreso a la institución educativa para que sea completado, firmado y sellado por las autoridades escolares.

- Subir el certificado firmado: una vez validado por la escuela, volver a ingresar a “Mi ANSES”, seleccionar nuevamente “Hijos” y la opción “Presentar Certificado Escolar”.

- Cargar el formulario: elegir la opción “Subir Certificado” y cargar una foto del formulario completo y firmado, ya sea desde un celular o una computadora.

Este trámite solo puede realizarse cuando el colegio disponga de atención administrativa, ya que el certificado debe ser emitido oficialmente por la institución. Presentar el certificado de alumno regular es un requisito excluyente para acceder al monto correspondiente.

El beneficio está destinado a niños y adolescentes de 4 a 17 años inclusive que cursen estudios en establecimientos educativos oficiales, públicos o privados, y exige la condición de alumno regular. Los topes de ingreso vigentes, hasta febrero, son de $2.646.379 por integrante y $5.292.758 para el grupo familiar. En el caso de hijos con discapacidad, no existen límites de ingresos para este beneficio.

La Ayuda Escolar Anual es un aporte económico que se acredita en la cuenta bancaria del beneficiario una vez aprobado el formulario. Tradicionalmente, este pago único se realiza en el mes de marzo, coincidiendo con el inicio de las clases y la compra de útiles e insumos escolares.

Para el ciclo lectivo 2026, el monto de la Ayuda Escolar Anual fue confirmado en $85.000 por cada hijo. Esta cifra se compone de un valor base ajustado por movilidad más un refuerzo extraordinario (según el Decreto 63/25), garantizando así el mismo piso prestacional que el año anterior.

La modalidad de acreditación se mantiene sin cambios: el dinero se transfiere directamente a la cuenta del titular una vez que el certificado escolar ha sido presentado y validado por ANSES.

El destino de este beneficio es contribuir a la adquisición de materiales, uniformes o cualquier elemento relacionado con el comienzo del ciclo lectivo. La ayuda se entrega únicamente una vez por año, lo que implica que las familias deben organizarse para reunir toda la documentación y realizar el trámite en tiempo y forma.

Por el momento, tanto el mecanismo de gestión como los requisitos de acceso y la dinámica de acreditación se mantienen, a la espera de la actualización oficial del monto para 2026. El objetivo principal sigue siendo respaldar a las familias en el esfuerzo que implica el regreso a clases, garantizando que los niños y adolescentes cuenten con los recursos necesarios para su educación.

Primer día de clases,Familia,Escuela,Niños,Educación,Uniforme escolar,Padres,Regreso a clases,Estudiantes,Autobús escolar

ECONOMIA

ANSES: quiénes cobran hoy, viernes 13 de febrero de 2026

La Administración Nacional de la Seguridad Social (ANSES) realiza hoy viernes 13 de febrero de 2026 el pago de haberes para jubilados, pensionados y asignaciones sociales de acuerdo con el calendario oficial de febrero.

El cronograma se encuentra ajustado por la actualización de montos tras el aumento de 2,8% aplicado este mes y por la organización de fechas según la terminación del Documento Nacional de Identidad (DNI), una práctica que busca ordenar el flujo de beneficiarios en las sucursales bancarias. Los pagos abarcan tanto haberes mínimos como otras prestaciones claves del sistema de seguridad social argentino.

En esta jornada, ANSES abona los haberes a jubilados y pensionados cuyos documentos terminan en 4, conforme a la segmentación establecida. Este grupo percibe la jubilación mínima, que en febrero se encuentra fijada en $359.254,35, a lo que se suma el bono previsional de $70.000. El total a cobrar alcanza los $429.254,35 para quienes reciben el haber mínimo. El bono, vigente desde marzo de 2024, continúa como refuerzo para compensar la pérdida de poder adquisitivo frente a la inflación.

Los beneficiarios de la Asignación Universal por Hijo (AUH) y la Asignación Familiar por Hijo (SUAF) con DNI terminados en 4 reciben hoy su prestación, de acuerdo con el calendario oficial. El monto general de la AUH se ubica en $129.096, aunque el pago directo tras la retención del 20% es de $103.276,80. Para hijos con discapacidad, la asignación asciende a $420.354, con un pago directo de $336.283,20, según la misma fuente.

La Asignación por Embarazo (AUE) también acredita el pago hoy a titulares con DNI finalizado en 3, en línea con el esquema que escalona los depósitos para evitar aglomeraciones. El monto actualizado responde al mismo ajuste por inflación que impacta sobre el resto de las prestaciones sociales. Además, la Asignación por Prenatal y Maternidad se paga a quienes tienen documentos terminados en 4 y 5.

Las Pensiones No Contributivas (PNC) para beneficiarios con DNI finalizados en 8 y 9 también se abonan este viernes. Estas pensiones, destinadas a personas con discapacidad, vejez o madres de siete hijos, se actualizan en un 2,85% y reciben el mismo bono de $70.000. El monto total para las PNC por vejez y discapacidad asciende a $321.453,59. Las madres de siete hijos cobran el equivalente a la jubilación mínima con refuerzo: $429.254,35.

El calendario de pagos de febrero fue modificado por ANSES para adaptarse a los feriados nacionales de Carnaval, que este año caen el lunes 16 y martes 17. Esta reorganización impactó en la distribución de fechas, concentrando algunos pagos tras el fin de semana largo para cumplir con los plazos previsionales. El esquema agrupa varias terminaciones de DNI en jornadas consecutivas hacia el final del ciclo, una estrategia que ya se implementó en años anteriores.

En cuanto a las prestaciones de pago único, como las asignaciones por matrimonio, nacimiento y adopción, las fechas de cobro para la primera quincena se extienden desde el 10 de febrero hasta el 12 de marzo. La segunda quincena inicia el 24 de febrero y también se prolonga hasta el 12 de marzo. El monto de estas asignaciones también se incrementó, situándose en $75.246 por nacimiento, $449.888 por adopción y $112.668 por matrimonio.

La consulta de recibos de haberes y detalles de liquidación se habilita desde el 9 de febrero a través de la plataforma Mi ANSES, donde cada beneficiario puede verificar el monto exacto a percibir, la fecha de acreditación y los descuentos aplicados. La herramienta requiere el ingreso de CUIL y clave de la Seguridad Social para acceder a la información personalizada.

El cronograma de pagos para jubilados y pensionados que superan el haber mínimo comienza el lunes 23 de febrero y se extiende por toda la semana, siempre segmentado por la terminación del DNI. Para este grupo, los haberes se ajustan en la misma proporción que el mínimo, aunque el monto recibido varía según la historia previsional de cada titular.

La Administración Nacional de la Seguridad Social recomienda consultar el calendario oficial y los canales digitales para confirmar las fechas y los montos, ya que estos pueden sufrir modificaciones excepcionales por cuestiones operativas o por el impacto de feriados. Además, ANSES recordó que los pagos se acreditan en las cuentas bancarias habituales sin necesidad de realizar trámites adicionales, una medida que busca agilizar el proceso y reducir la asistencia presencial a las sucursales.

Para quienes perciben la Prestación por Desempleo, el pago correspondiente a febrero se realizará entre el 24 de febrero y el 2 de marzo, también escalonado por terminación de DNI. Los nuevos topes para este beneficio se ubican en $173.400 como mínimo y $346.800 como máximo, aunque los montos efectivamente abonados corresponden al período anterior debido a la liquidación a mes vencido.

En resumen, el viernes 13 de febrero de 2026 ANSES paga a jubilados, pensionados, titulares de AUH, SUAF, AUE, prenatal, maternidad y pensiones no contributivas con documentos terminados en los números asignados para esta jornada. La actualización de haberes y la vigencia del bono refuerzan el esquema de protección social, que alcanza a millones de personas en todo el país. Las fechas y los montos pueden consultarse en el portal oficial del organismo.

ECONOMIA

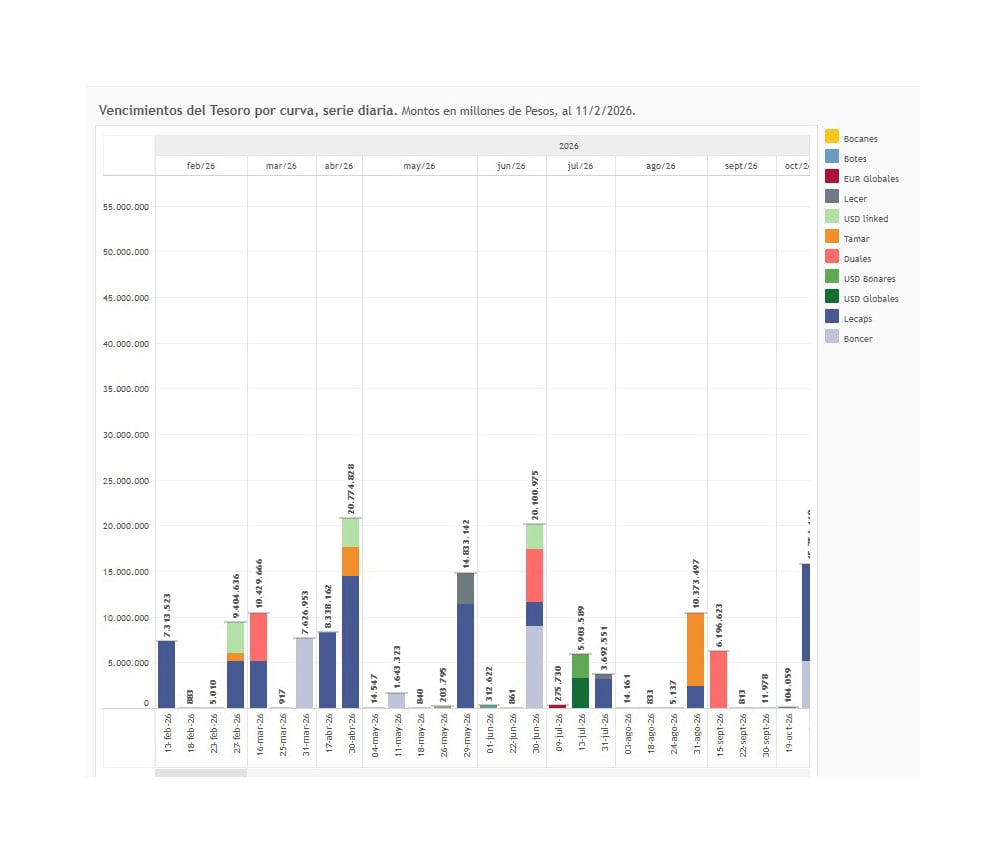

Deuda: cuándo y de cuánto son los próximos vencimientos y cuál es la estrategia oficial para acumular pesos

La semana pasada, Economía concretó una renovación total de vencimientos de deuda en pesos, adjudicando $9,02 billones tras recibir ofertas por $11,5 billones, en un nuevo episodio de su estrategia de absorber pesos. En los próximos días el Tesoro tiene un desafío similar, en el que se verá si puede seguir recortando tasas.

La semana pasada, la Secretaría de Finanzas alcanzó un rollover de 123,39% frente a los compromisos inmediatos, con un efecto directo sobre la liquidez del sistema bancario y las tasas de interés de corto plazo. El próximo desafío para el equipo económico está programado para el 25 de febrero, cuando vencen títulos por $ 9,4 billones.

La última colocación de deuda resultó clave para las cuentas públicas. El Tesoro retiró del sistema financiero cerca de $1,7 billones, ya que el monto adjudicado superó ampliamente a los vencimientos de la jornada. El resultado permitió a la cartera que conduce Luis Caputo mantener la tendencia contractiva sobre la base monetaria y sin convalidar subas de tasas a lo largo de la curva.

El calendario de vencimientos del Tesoro muestra una concentración de pagos importantes en los próximos meses. Los picos más elevados se ubican en abril, junio y julio, con montos que superan los $20 billones en algunos casos. Entre los instrumentos destacados figuran el Boncer, la Lecer, títulos duales y bonos atados al dólar, aunque los instrumentos en pesos representan la mayor proporción de los compromisos.

La absorción de pesos se convirtió en un objetivo inmediato para Caputo y su equipo desde el inicio de la gestión. Según un informe de PPI, la operación de la semana pasada dejó a los bancos con un excedente de liquidez cercano a $0,6 billones, que colocaron en operaciones de pase a un día con el Banco Central (BCRA). El financiamiento neto obtenido por el Tesoro llevó a que el sistema bancario necesitara tomar prestados alrededor de $1,1 billones del Banco Central de la República Argentina (BCRA). Esta dinámica genera presión sobre las tasas de interés overnight, aunque la expansión monetaria derivada de compras de divisas podría aliviar parcialmente las condiciones de liquidez en los próximos días.

La coordinación entre el BCRA y Finanzas busca evitar que la emisión neta derive en una mayor demanda de dólares

En la licitación, la demanda se concentró principalmente en instrumentos de corto plazo y tasa fija. La LECAP a abril (S17A6) absorbió el 55,7% de lo adjudicado, mientras que el 24,3% se canalizó hacia títulos ajustados por inflación. El resultado, según el análisis de PPI, reflejó la preferencia del mercado por rendimientos reales negativos y tasas fijas por debajo de la inflación, en un contexto de expectativas de desinflación a futuro. La inflación de enero sorprendió al alza, aunque el mercado mantuvo su apuesta por la estabilización de los precios en el mediano plazo.

El BCRA inyecta pesos comprando divisas y el Tesoro retira liquidez mediante licitaciones de deuda. Este esquema alterna expansiones y contracciones de la base monetaria

La estrategia del Gobierno apunta a evitar que los pesos que salen del Tesoro vuelvan a presionar sobre el mercado cambiario. La coordinación entre el BCRA y Finanzas busca que la emisión neta no derive en una mayor demanda de dólares. El BCRA inyecta pesos por compras de divisas o vencimientos de pases, mientras que el Tesoro retira liquidez mediante licitaciones de deuda. Este esquema alterna expansiones y contracciones de la base monetaria, en función de los resultados de cada licitación y la evolución de la demanda de dinero en la economía.

La tasa de caución a un día se mantuvo estable en torno al 20% nominal anual durante las últimas jornadas, un comportamiento similar al que se observó antes de la última licitación de enero. Tras una operación contractiva a fin de mes, cuando el Tesoro retiró cerca de $2 billones del sistema, la tasa llegó a moverse entre 30% y 35%, para luego comprimir con el correr de los días. De acuerdo con el análisis de PPI, no resultaría sorpresivo observar una dinámica similar en el corto plazo, con tasas que podrían subir ante la restricción de liquidez y luego retroceder a medida que el sistema se acomoda.

En cuanto a la operatoria diaria, el mecanismo de licitaciones y vencimientos interactúa con la gestión de encajes bancarios. La posibilidad de postergar 5% del encaje al mes siguiente, habilitada por la Comunicación “A” 8397 del BCRA, puede aliviar la presión sobre los bancos y reducir la demanda inmediata de pesos al Central. Este recurso, junto con la dinámica de compras de divisas, configura el esquema de manejo de la liquidez que el Gobierno utiliza para sostener el equilibrio cambiario y monetario.

La coordinación entre el Tesoro y el BCRA continúa siendo un factor central para el desempeño de la economía en el corto plazo. La estrategia oficial apunta a evitar que la expansión monetaria de origen cambiario se traslade a los precios o al dólar. La absorción de pesos vía licitaciones permite esterilizar parte de la base creada por el BCRA, aunque el desafío de sostener el apetito de los inversores privados por instrumentos en moneda local sigue latente.

El resultado de la última licitación exhibió una demanda sólida por parte del mercado, con ofertas que superaron holgadamente el monto a renovar. El Gobierno logró evitar subas en las tasas de los instrumentos, una señal que el mercado interpretó como resultado de la confianza en la estrategia de desinflación y control monetario. De acuerdo con Infobae, el equipo económico buscará repetir este esquema en las próximas colocaciones, en especial frente al desafío del 25 de febrero.

La evolución de la deuda pública en pesos y la estrategia para acumular pesos en el sistema financiero, sin liberar liquidez excesiva al mercado, se convirtieron en un eje central de la política económica. El monitoreo de los vencimientos y la respuesta de los inversores delinean el margen de acción para el Tesoro y el BCRA, en un contexto en el que la estabilidad cambiaria y monetaria sigue siendo una prioridad para el Gobierno.

La próxima licitación será observada por bancos y analistas como un termómetro de la capacidad oficial para sostener el esquema de absorción de pesos. Según las estimaciones de PPI, el sistema bancario deberá tomar prestados alrededor de $1,1 billones del BCRA, lo que podría presionar las tasas de interés de muy corto plazo. La dinámica de liquidez dependerá de la interacción entre las colocaciones de deuda, los movimientos del mercado cambiario y la operatoria de encajes bancarios.

El desempeño de los instrumentos de tasa fija y ajustados por inflación marca las preferencias del mercado en el actual contexto macroeconómico, tras cinco meses consecutivos de aceleración de precios. La apuesta por rendimientos reales negativos y la elección de tasas fijas por debajo de la inflación sugieren expectativas de desaceleración inflacionaria, aunque la demanda por cobertura frente al aumento de precios persiste en parte de la cartera de inversores.

La coordinación entre el Tesoro y el BCRA se mantiene como el eje de la política de deuda en pesos. El resultado de la última licitación, el comportamiento de la tasa de caución y el manejo de los encajes bancarios configuran el escenario previo al próximo desafío de vencimientos. El equipo económico busca sostener la absorción de pesos y evitar presiones sobre el dólar, en una coyuntura en la que la estabilidad financiera depende del equilibrio entre estas variables.

Corporate Events,South America / Central America

POLITICA2 días ago

POLITICA2 días agoEl Gobierno busca aprobar la reforma laboral y el Régimen Penal Juvenil antes del 1 de marzo

SOCIEDAD2 días ago

SOCIEDAD2 días agoAvistaron una ballena azul en Chubut por primera vez en la historia

INTERNACIONAL2 días ago

INTERNACIONAL2 días agoChaotic video shows passengers trading midair blows; plane forced to divert: reports