ECONOMIA

Carlos Melconian: “Yo que camino la calle, está crujiendo todo por la estanflación”

Carlos Melconian, ex titular del Banco Nación y referente económico, advirtió que la economía argentina atraviesa una etapa de tensión. “Está crujiendo todo por la estanflación”, expresó, aludiendo a un índice de precios que en enero registró un aumento de 2,9% y a un nivel de actividad que en noviembre mostró una caída de 0,3%. Y si bien consideró que la reforma laboral representa “un paso adelante, un avance”, moderó las expectativas sobre su impacto inmediato en el crecimiento y el empleo.

Melconian aclaró que su análisis no responde a ideologías y propuso separar el debate político de la evaluación técnica. “El crecimiento económico no tiene que ver con la reforma laboral. Y creo que, después de tantos años, el empleo tampoco”, remarcó. A su criterio, la decisión de contratar trabajadores en la Argentina implica un desafío similar al de invertir, ya que ambos dependen de la confianza y la estabilidad.

Entrevistado en el programa “No vale arrugar”, por radio Splendid, el economista apuntó a dos ejes de la reforma laboral: la ultra-actividad y la reducción del riesgo indemnizatorio. Reconoció avances en ambos aspectos, pero advirtió sobre la posible judicialización. “No tengas ninguna duda de que hay cosas de estas que terminan en la Corte”. La implementación de la reforma recorrerá instancias judiciales y su efecto final -dijo- dependerá de la interpretación de la Corte Suprema de Justicia de la Nación (CSJN) y del acatamiento de sus fallos.

En cuanto al blanqueo laboral, además del Fondo de Asistencia Laboral (FAL), Melconian destacó que para el gobierno es otro eje central de la reforma. Y si bien lo definió como una modernización, señaló que no siempre produce resultados efectivos. “Es un evento de modernización, pero ya ha ocurrido, y ni la demanda muchas veces quiere blanquearse. El blanqueo laboral siempre es costo laboral adicional para el que estaba fuera de la ley, pero en negro”.

El incentivo para contratar empleo se asemeja al incentivo para que un empresario tome crédito: ambos dependen de la demanda, señaló Melconian. “El empresario toma crédito si tiene demanda. Si no, te dice: ¿para qué quiero el crédito si no tengo demanda? Y el incentivo a tomar empleo es exactamente el mismo”, explicó.

El problema, prosiguió, es el comportamiento del nivel de actividad y los precios, que a su vez se reflejan en el comercio exterior y el régimen cambiario. Según su análisis, “al nivel de importación de Argentina le faltan glóbulos rojos”. En otras palabras, son insuficientes debido a la falta de demanda. “Por supuesto que estamos con un comercio exterior superavitario, ¡inédito! Y no lo estoy diciendo porque no suban las exportaciones. Lo que estoy diciendo es que estás con semejante catástrofe de superávit comercial, porque no reaccionan las importaciones, y las importaciones son los glóbulos rojos”. Melconian diferenció así el aumento de las exportaciones, que consideró positivo, de la reciente caída (datos de enero) de las importaciones, que interpretó como un síntoma del bajo nivel de actividad económica.

Sobre la política monetaria, Melconian subrayó que la estabilidad de la moneda y la confianza en la inversión dependen de múltiples factores. “La historia argentina, las personas que están a cargo de un gobierno y de su política económica, el programa y sus fundamentals, el resto de la política que conforma el arco opositor, todo eso hace que una moneda sea estable y que haya inversión. Y hoy eso no ocurre todavía en la Argentina”. El economista opinó que el modelo del presidente Javier Milei aún no logró consolidar confianza ni estimular la inversión.

Melconian amplió sus críticas al equipo económico oficial, cuestionando tanto su composición como su funcionamiento. “Todo el mundo sabe que el equipo económico de este Gobierno tiene especialidad financiera y que él cree que con inteligencia artificial, el campo y Vaca Muerta están haciendo un país. Hay gente que se siente excluida y cuarenta puntos en la estanflación del PBI están muy por debajo del 2023 y del 2011. Estamos en un pico de la estanflación que no se quiebra, pero con componente donde la mitad del PBI está muy abajo y lo que está muy arriba no derrama”, sostuvo.

Vos no podés creer en un Presidente porque los de enfrente son peores. Tenés que creer en un Presidente o en un programa porque genera resultados.

La dinámica de confianza y alternancia política también formó parte de su análisis. Destacó que la credibilidad en un presidente o en un programa debe sustentarse en resultados. “Vos no podés creer en un Presidente porque los de enfrente son peores. Vos tenés que creer en un presidente o en un programa, porque genera resultados. Y además decís: porque cuando el que está se va, viene el otro, que es bárbaro para ir intercambiando, en términos de funcionarios, porque evita la construcción y permanencia en el Gobierno de los quioscos”.

Y si bien Melconian recordó que en programas ortodoxos como el actual, probablemente descienda la inflación, subrayó que los programas que tienen vigor son aquellos en donde convive el crecimiento con la estabilidad. “Esto no es pedirle a Milei que arregle en dos años lo que se destruyó en ochenta. No, sacamos eso. Es plantear una situación que es como es”, remarcó.

Sobre la política monetaria reciente, afirmó: “No hay réplica monetaria equivalente a la compra de dólares y a lo que decía el comunicado de diciembre del Banco Central, que la compra de dólares va a estar basada en un aumento de la demanda del peso de la gente… que con confianza va a reconstruir el crédito. ¡No está ocurriendo eso! Hay una visión mercantilista de que hay más dólares de oferta que de demanda y el Central compra dólares, pero no se está monetizando la economía”.

ECONOMIA

Cómo los nuevos megaproyectos están cambiando a la Argentina productiva

Argentina atraviesa un reacomodamiento empresario que combina señales dispares: en las últimas semanas, conviven cierres de plantas industriales, la venta de activos históricos y procesos de reestructuración, junto con el anuncio de proyectos millonarios en energía y minería que prometen transformar el mapa productivo y exportador del país.

El hilo conductor es la competitividad y la seguridad jurídica. Los sectores orientados al mercado interno enfrentan un consumo todavía débil, con costos elevados en dólares y una mayor presión importadora, mientras que los grandes desembolsos privados se concentran en actividades con perfil exportador o ancladas en recursos naturales.

El nuevo mapa de la inversión empieza a mostrar cuáles complejos y cuáles, incluso, encuentran oportunidad para expandirse. Otros, acuden a herramientas para reducir sus plantillas de empleados, reordenar las finanzas o directamente optan por cerrar plantas productivas.

El nuevo mapa de la inversión empieza a mostrar cuáles complejos y cuáles, incluso, encuentran oportunidad para expandirse

Esta tensión afecta afecta a parte de la industria tradicional: en los últimos meses, se registraron cese de actividades y repliegues que encendieron alertas sobre la capacidad de competir en un escenario de apertura comercial y costos impositivos altos. Destacan el caso reciente fue el de la fábrica de neumáticos argentina Fate, que anunció el cierre de su planta, bajo fuerte presión de importaciones y caída de actividad que la llevó a operar al 30% de la capacidad fabril instalada.

La textil Emilio Alal bajó las persianas de sus fábricas en Corrientes y Chaco a comienzos de año, mientras TN & Platex, fabricante de Nike y Adidas cerró por tiempo indefinido su planta de Los Gutiérrez, en Tucumán, y solicitó su concurso preventivo de acreedores y Whirlpool, que el año pasado cerró su planta de lavarropas en Pilar -inaugurada solo tres años antes- y despidió a más de 200 trabajadores para concentrar su operación en la importación de productos terminados.

En paralelo, la canadiense Saputo vendió el 80% de su negocio lácteo local al grupo peruano Gloria en una operación valuada en USD 500 millones. Incluso en retail, el mercado especuló con una eventual venta de Carrefour en el país, aunque finalmente la operación no avanzó.

La industria automotriz no quedó al margen. La producción mostró retrocesos en los últimos meses, presionada por menores exportaciones, en especial a Brasil, y por una estructura de costos que vuelve más exigente la competencia externa. El freno en uno de los complejos industriales más relevantes del país resalta la necesidad de una discusión acerca de la competitividad sistémica.

A ese cuadro se suman casos de estrés financiero como el de la biotecnológica Bioceres, que atravesó un proceso de fuerte reestructuración en medio de tensiones en el mercado de capitales y caída en su valuación.

Al mismo tiempo que algunas actividades se repliegan, emergen proyectos que redefinen el mapa productivo. En energía, uno de los hitos más importantes del período es el proyecto de licuefacción de GNL impulsado por el consorcio Southern Energy -integrado por Pan American Energy, YPF, Pampa Energía, Harbour Energy y Golar LNG-. Este prevé inversiones por hasta USD 30.000 millones para construir la infraestructura de exportación de GNL desde Río Negro y Neuquén, incluyendo unidades flotantes de licuefacción y tendido de ductos.

También en Vaca Muerta, la firma local Vista Energy se quedó con los activos de la noruega Equinor por USD 712 millones, lo que la posicionó como la mayor petrolera privada en shale oil del yacimiento.

Se suman los proyectos mineros de gran escala. En la provincia de San Juan, la minera Vicuña anunció una inversión de USD 18.000 millones para desarrollar depósitos de cobre, oro y plata hasta 2030, el mayor desembolso privado directo extranjero reciente. La empresa destacó que la existencia del Régimen de Incentivos para Grandes Inversiones (RIGI) fue un factor crítico para decidir la ubicación del proyecto en Argentina y no en otra parte del mundo. El CEO de Vicuña, Ron Hochstein, afirmó en un encuentro con la prensa del que participó Infobae: “El RIGI es crítico, sin esa herramienta no habría proyecto”.

También la minera canadiense First Quantum, operadora del proyecto de cobre Taca Taca en Salta, elevó recientemente su inversión estimada a USD 5.250 millones, superando la cifra anterior de USD 3.600 millones. En un informe técnico, la empresa explicó que el incremento en el desembolso se debe a una actualización de costos y a la ampliación del emprendimiento, que permitirá producir 40.000 toneladas adicionales de cobre por año respecto a lo previsto.

De esta manera, la producción anual promedio durante los primeros diez años alcanzará las 291.000 toneladas de cobre, lo que a precios actuales representa exportaciones por USD 3.400 millones.

En paralelo, el proyecto minero Los Azules, encabezado por McEwen Copper para la explotación de cobre en San Juan, proyecta desembolsos por más de USD 2.600 millones una vez que se concreten las etapas de factibilidad y construcción. La multinacional anglo-australiana Rio Tinto, por su parte, llevará adelante inversiones por unos USD 2.724 millones para expandir la producción de litio en Salta, con el objetivo de alcanzar una capacidad de 60.000 toneladas anuales del llamado ‘oro blanco’ apto para baterías.

Este conjunto de iniciativas se concretó en un contexto en el que el RIGI se convirtió en la herramienta central para atraer capitales de largo plazo. En todos los casos, los inversores destacaron la necesidad de contar con estabilidad fiscal, acceso previsible a divisas y reglas claras para proyectos que demandan desembolsos iniciales multimillonarios y plazos de ejecución de más de una década.

Los inversores destacaron la necesidad de contar con estabilidad fiscal, acceso previsible a divisas y reglas claras para proyectos que demandan desembolsos iniciales multimillonarios y plazos de ejecución de más de una década

El resultado es un mapa de inversión cada vez más concentrado en determinadas provincias y complejos productivos. Neuquén y Río Negro se consolidan como el epicentro del nuevo ciclo energético, impulsado por el desarrollo de Vaca Muerta y los proyectos asociados al GNL. San Juan y Salta ganan preponderancia de la mano del cobre y el litio, con desembolsos que superan los USD 20.000 millones en conjunto y que transformarán a la minería en uno de los principales motores de ingreso de divisas proyectado para la próxima década.

El contraste es evidente. Mientras el eje energético-minero concentra inversiones de escala inédita y horizonte exportador, buena parte de la industria orientada al mercado interno enfrenta una transición marcada por ajustes, ventas y reestructuraciones. El nuevo mapa productivo no solo redefine qué sectores crecen, sino también qué provincias captan los mayores flujos de capital y cuáles deben reconfigurar su estructura económica para recuperar competitividad.

Corporate Events,Environment,South America / Central America

ECONOMIA

La respuesta oficial para volver a la desinflación: la base monetaria se contrajo en casi $800.000 millones

Aunque la caída de la tasa de inflación mayorista de enero fue celebrada por e el gobierno (la destacó en redes sociales el propio presidente Javier Milei), lo cierto es que la inflación minorista (esto es, la de los precios que pagan los consumidores) lleva a enero 9 meses en ascenso y casi se duplicó del 1,5% de mayo de 2025 al 2,9% del mes pasado. La única excepción fue la repetición del 1,9% de variación mensual entre julio y agosto del año pasado.

En ese contexto y para volver al proceso de “desinflación” que el gobierno sigue reafirmando (según Milei, la tasa de inflación mensual debería ser en agosto inferior al 1%), el gobierno, además de sostener el equilibrio fiscal como meta irrenunciable, empezó a aplicar una política monetaria más astringente, a pesar incluso del proceso de acumulación de reservas internacionales por más de USD 2.200 millones que lleva adelante el Banco Central (y que implican la emisión de pesos con los que se compran esos dólares).

Se inició una política monetaria más astringente, a pesar incluso de la acumulación de reservas, que implican inyectar pesos para comprar dólares

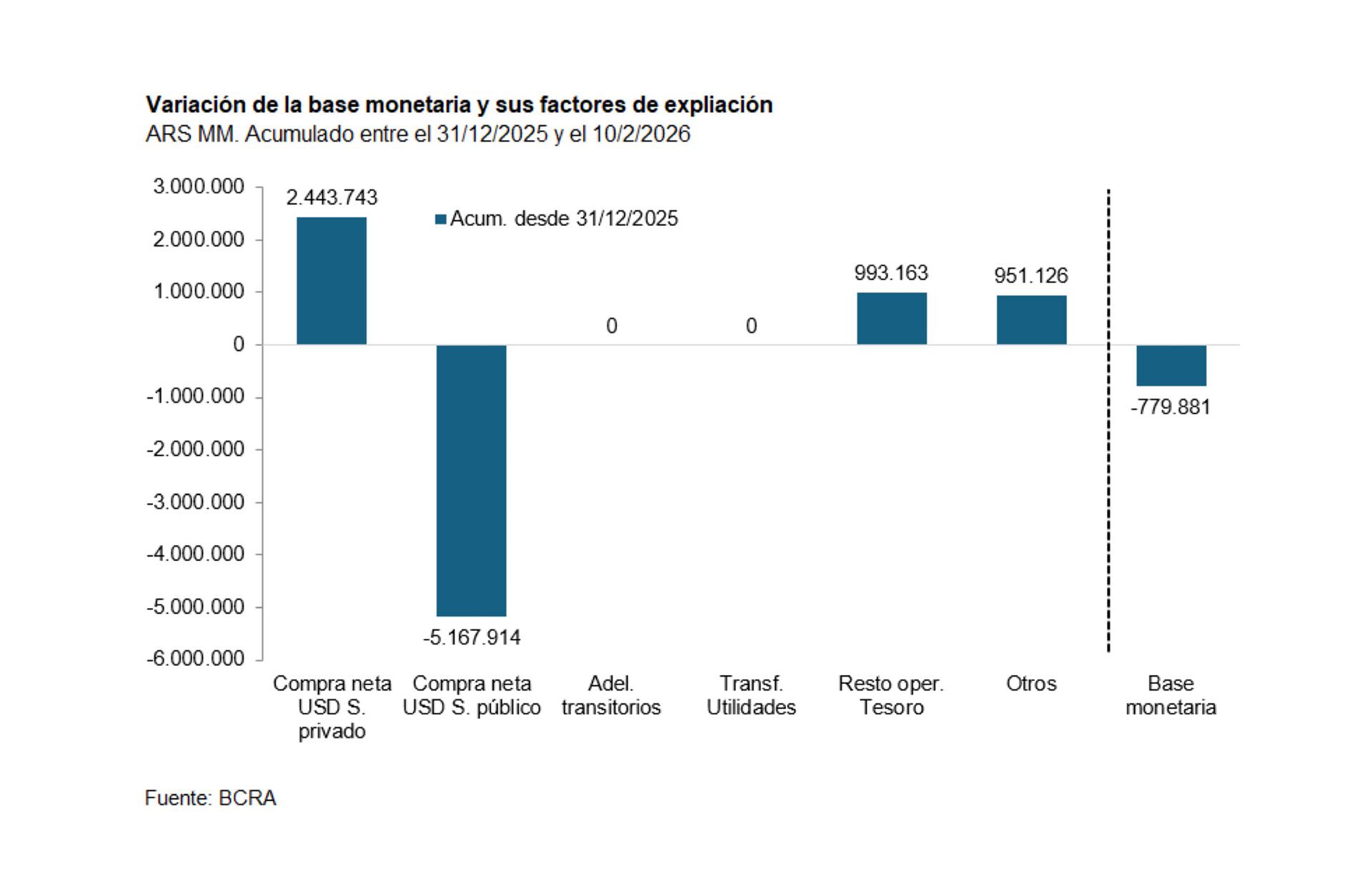

Economía recurrió a un apretón monetaria y a una retracción de casi $800.000 millones en la Base Monetaria (dinero en poder del público y depósitos en pesos de las entidades bancarias en el Banco Central).

“Expansiones de oferta de base monetaria sin contrapartida de mayor demanda pueden generar dificultades adicionales para lograr el objetivo de quebrar la tendencia de los últimos meses (…) nos encontramos ante la implementación incipiente de un esquema de roles en el manejo de la acumulación de reservas y de interacción en materia monetaria entre el BCRA y el Tesoro”, dice al respecto un informe de la consultora Quantum, que precisa que entre el último día de 2025 y el 10 de febrero pasado la base monetaria se contrajo en $779.000 millones, algo que consideró “un movimiento esperable considerando la estacionalidad en la demanda de dinero, que requiere una expansión de la oferta a fin de cada año para evitar alteraciones en la tasa de interés”.

Sin embargo, matiza el infome, el nivel y volatilidad de las tasas de interés de fines de 2025 y principios de 2026 refleja alteraciones en el mercado monetario, con señales de demanda excedente. Y nota al respecto que aunque las tasas de interés se fueron “acomodando, siguen siendo altas al compararlas con las del promedio de diciciembre 2025. La tasa promedio de la rueda simultánea (SIMU, operaciones de corto plazo donde participan el BCRA y las entidades financieras1) de febrero 026 está en niveles de 27,4% nominal anual, contra 20% de 2025, la TAMAR (tasa mayorista que mide el costo de fondeo de los bancos) pasó de 27,5 a 31,7% nominal anual y las tasas activas, como las de los adelantos, clave para las empresas subieron n 526 puntos básicos (esto es, 5,26 puntos porcentuales” en relación al promedio de diciembre.

El informe asocia esos movimientos de tasas a la decisión de absorber base monetaria en parte para para revertir el aumento estacional de fin de año y en parte para lograr la desaceleración de precios e incentivar la entrada de divisas. Para eso, explica, “e principal instrumento usado fueron fondos del Tesoro que tenía depositados en el BCRA. También tomar fondos en el mercado por montos superiores a los vencimientos de deuda en las últimas licitaciones”.

En datos precisos, la contracción de base monetaria (al 10 de febrero) se dio dio del siguiente modo:

- El BCRA la expandió en $2,43 billones por compras de divisas en el mercado de cambios.

- La absorción por compras netas de divisas que le hizo el Tesoro Nacional al BCRA, por $5,17 billones equivalentes. Ello está relacionado fundamentalmente al pago de los servicios de la deuda con el sector privado en enero ($3,4 billones) y el pago de intereses al FMI en febrero ($1,13 billones).

- Expansión por la baja de los depósitos del Tesoro en el BCRA, originados en la “distribución de utilidades” en 2025, por 1 billón de pesos

- Expansión por otros factores asociados a la cancelación de operaciones pasivas entre el BCRA y los bancos por otro billón de pesos.

De este modo, la compra de divisas por parte del BCRA y la esterilización de fondos excedentes del Tesoro –vía emisión de deuda superior a los vencimientos- definieron un sesgo monetario contractivo. Según Quantum, desaparecido el efecto estacional, se podría esperar expansión de la base por efecto de las compras de divisas que haga el BCRA. Las formas y contención de ese aumento de oferta dependerán de la evolución de los movimientos entre el BCRA y el Tesoro. De yapa, concluye, a estimular el aumento en la demanda de dinero también contribuirán tasas en pesos superiores a las expectativas de devaluación, con efecto en el tipo de cambio que se aprecia.

Esa receta podría revertir el ascendo de la inflación mensual, aunque complicar otro objetivo, por ahora postergado: reactivar el nivel de actividad económica.

South America / Central America,Government / Politics,BUENOS AIRES

ECONOMIA

Las recomendaciones del FMI para medir mejor la inflación y seguir de cerca los datos de la economía

El contexto económico de Argentina ha vuelto a poner en el centro del debate la precisión y la metodología de las estadísticas oficiales. Recientemente, el Gobierno nacional tomó la decisión de postergar de manera indefinida la implementación de la nueva fórmula para calcular el Índice de Precios al Consumidor (IPC), una medida que estaba prevista para entrar en vigencia con los datos de enero.

Esta determinación, que llevó a Marco Lavagna a renunciar a la dirección del Instituto Nacional de Estadística y Censos (Indec), se fundamentó en la intención oficial de esperar a que el proceso de desinflación se consolide, pero según la mayoría de los economistas generó un “ruido” innecesario en torno de los datos estadístics oficiales y en particular sobre los de inflación

En este escenario de postergaciones técnicas por motivos de oportunidad política, un análisis de la economista Rebecca Riley en la revista Finanzas & Desarrollo del Fondo Monetario Internacional (FMI), advierte los peligros de no modernizar las mediciones. Las estadísticas tradicionales, sostiene, están perdiendo la capacidad de captar la realidad de una economía reconfigurada por la tecnología y los activos intangibles, lo que sumerge a los responsables de las políticas en una peligrosa ceguera informativa.

La tesis central de Riley apunta a que las evaluaciones actuales de las economías mundiales podrían estar omitiendo billones de dólares en actividad económica. Según la experta, los parámetros para calcular el PIB y la inflación no logran adaptarse a la vertiginosa evolución de los modelos de negocio. Al respecto, el artículo es tajante: “Sin información precisa sobre el verdadero estado de la economía, las autoridades económicas se verán sumidas en la incertidumbre, sin saber cuándo pisar el acelerador para enfrentar una recesión o cuándo pisar el freno para ralentizar la inflación”.

Esta falta de precisión no es un detalle técnico menor, sino que afecta directamente la capacidad de los bancos centrales y las autoridades fiscales para guiar el crecimiento. La economista advierte que, aunque el mundo digital ofrece una abundancia de datos nuevos, los sistemas oficiales siguen anclados en conceptos antiguos. “Básicamente, los avances tecnológicos han reconfigurado nuestra economía, pero nosotros estamos tardando en reconfigurar nuestras estadísticas económicas, y eso crea un enorme punto ciego para quienes deben tomar decisiones”, señala la autora.

Uno de los pilares del análisis de Riley, y que resuena con especial fuerza en el debate argentino, es la necesidad de innovar en los índices de precios al consumidor. El método tradicional, basado en encuestas presenciales y seguimiento minorista, presenta signos de agotamiento. Riley destaca que “se trata de una labor costosa y cada vez más difícil porque las personas muestran menos disposición a responder a las encuestas”.

Ante esta realidad, la propuesta del FMI se centra en integrar fuentes de datos que ya existen en el sector privado pero que no siempre son aprovechadas por los organismos estatales. La economista detalla cómo la tecnología de consumo diario puede convertirse en la base de la estadística moderna:

“El mayor uso de códigos de barras y escáneres en los comercios minoristas y la prevalencia de datos en línea están cambiando las reglas del juego. Durante el último decenio, los organismos de estadística de los Países Bajos, Australia y el Canadá han incorporado gradualmente los datos de los puntos de venta en los índices de precios al consumidor”.

Para Riley, la incorporación de estos datos de escáner permite medir la evolución de los precios de una forma “más puntual y exacta”. Además, subraya que este enfoque ayuda a captar de mejor manera las experiencias heterogéneas de los consumidores en distintos puntos del país y con diversos niveles de ingreso, superando las limitaciones de los promedios generales que suelen ocultar realidades económicas divergentes.

El análisis de Riley también profundiza en por qué el PIB real y la productividad parecen estancados en muchas regiones a pesar de la innovación constante. La respuesta reside en la creciente importancia de los activos intangibles, como el software, las bases de datos y la cultura organizacional. En muchas economías avanzadas, la inversión en estos rubros ya iguala a la de bienes físicos, representando cifras que llegan a los billones de dólares. Sin embargo, “los cálculos oficiales de productividad y PIB no reflejan completamente esos activos intangibles”, afirma la autora.

A esto se suma el desafío de los servicios digitales gratuitos. El uso de motores de búsqueda, plataformas sociales y software de código abierto tiene un costo monetario nulo para el usuario, pero un valor económico inmenso. Riley cita investigaciones preliminares realizadas en el Reino Unido que sitúan el valor de estos servicios digitales de recreación en un 8% del PIB nominal. Al no haber una transacción monetaria, estos aportes al bienestar y a la actividad quedan fuera de las cuentas nacionales, distorsionando la percepción de la riqueza real generada por la sociedad.

La economista del FMI remarca que la economía de hoy, caracterizada por la abundancia de datos, requiere una reconfiguración total de las estadísticas para reflejar las nuevas realidades de la globalización y la digitalización. Aunque este año se espera una actualización del Sistema de Cuentas Nacionales (SCN) —la primera desde 2008—, el camino hacia la implementación efectiva es complejo debido a la necesidad de grandes inversiones iniciales y capacidades técnicas superiores.

Riley hace hincapié en que la obtención de estadísticas valiosas requiere superar la resistencia burocrática y financiar la modernización de los sistemas. “Es posible que se esté erosionando nuestra capacidad para vigilar la economía y tomar decisiones fundamentadas porque quizás hay billones de dólares de actividad económica que no se están contabilizando o que se están contabilizando sin suficiente detalle”, advierte.

La propuesta final es un llamado a la colaboración transnacional y multisectorial. Riley argumenta que los organismos estadísticos no pueden resolver estos vacíos por sí solos; necesitan acuerdos de intercambio de datos con el sector privado y marcos jurídicos actualizados. En conclusión, el artículo del FMI subraya que el rigor estadístico, la transparencia y el acceso igualitario a la información son las únicas herramientas capaces de disipar el “ruido de los datos” y permitir una gestión económica eficiente en el siglo XXI. Sin este esfuerzo coordinado, las autoridades seguirán operando con mapas obsoletos en un territorio económico que ya ha cambiado por completo.

horizontal,supermarket

CHIMENTOS3 días ago

CHIMENTOS3 días agoEscándalo en MasterChef: una famosa abandonó a los gritos y acusando que está todo arreglado

POLITICA3 días ago

POLITICA3 días agoDel himno peronista de Kelly Olmos al exabrupto de Agustina Propato: las perlitas del debate por la reforma laboral

ECONOMIA1 día ago

ECONOMIA1 día agoVillarruel cuestionó la apertura de importaciones: «Sin industria, se pasa a depender de China»