ECONOMIA

A 8 de cada 10 argentinos no les alcanza el sueldo, y a la mayoría le dura 2 semanas

Pese a que la inflación sigue estancada de acuerdo a datos oficiales, las personas aún no sienten una mejora de su poder adquisitivo en el bolsillo. De hecho, el último estudio de la plataforma de búsqueda de empleo Bumeran muestra que 8 de cada 10 no cubre con su salario sus necesidades económicas mensuales. La gran mayoría está endeudado y al 26% -el porcentaje mayoritario- el sueldo le dura solo dos semanas.

El análisis proviene de Bumeran, que encuestó a 6.913 personas (más del 73% con empleo en la actualidad): 1.854 de Argentina, 1337 de Chile, 1935 de Ecuador, 950 de Panamá y 837 de Perú. El 86% de los consultados locales considera que su salario no es suficiente para satisfacer sus necesidades básicas y el 58% dice que su poder adquisitivo empeoró en los últimos meses.

«Queda mucho mes al final del sueldo»

El 14% de los trabajadores encuestados en Argentina consideró que su salario es suficiente para cubrir sus necesidades básicas. Se encuentra así en la media regional, ya que en Chile y Perú son más los que llegan a fin de mes con su salario -17% y 15% respectivamente- y en Ecuador (11%) y Panamá (8%) son menos.

Esto se produce en medio de un clima de mayor estabilidad de los precios internos, que el gobierno nacional muestra como resultado de la política de déficil fiscal cero para dominar la inflación. Pese a ello, está claro que los trabajadores no están percibiendo una mejora de su poder adquisitivo, lo cual puede ser un alerta a tener en cuenta en el oficialismo en épocas electorales.

La situación del poder adquisitivo de los trabajadores es preocupante. El 26% de los consultados por Bumeran en el país asegura que el sueldo le rinde 2 semanas, y otro 24% dice que destina el 100% a pagar deudas cuando cobra. Solo el 11% dijo que llega a cubrir todo el mes con su salario.

Bumeran septiembre 2025, estudio ‘¿Qué pasa con el Salario?’

En la misma línea, nada más que el 11% de las personas trabajadoras que relevó Bumeran aseguró que puede ahorrar con su salario. Entre ellos, el 31% logra atesorar entre 5% y 10% del sueldo, y solo 19%, menos que eso.

Tampoco se ven indicios de que la perspectiva vaya a mejorar: el 58% de los consultados en Argentina indicó que su situación económica empeoó en los últimos meses.

Por su parte, el 32% considera que su situación se ha mantenido igual; y el 10% menciona que ha mejorado.

Trabajadores endeudados y el peso del alquiler

«Estos datos abren el interrogante sobre si los ajustes salariales son realmente suficientes para acompañar el costo de vida y garantizar condiciones acordes para los trabajadores», señaló Federico Barni, CEO de Bumeran en Jobint.

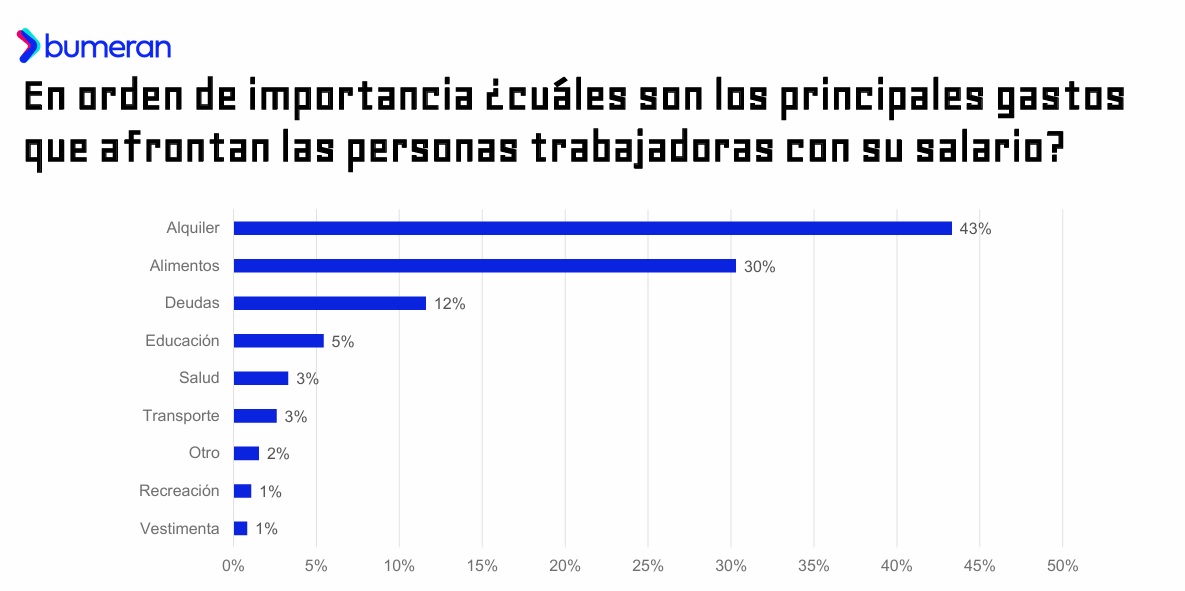

Al ser consultados por los principales gastos a los que destinan su salario, el pago del alquiler salió en primer puesto con 43% de las menciones. Alimentos se llevó el segundo lugar, con 30%, el pago de deudas siguió con 12% y la educación con 5%. Salud y Transporte quedaron por detrás, con 3% cada uno.

Bumeran septiembre 2025, estudio ‘¿Qué pasa con el Salario?’

En ese marco, muchos de los argentinos –72% de los relevados por la plataforma de Jobint- se encuentran endeudados. Aún así, esto es el porcentaje menor encontrado en la región, ya que en Perú el 80% tiene deudas y en los demás países en los que se desarrolló el estudio, se supera el 90 por ciento.

El impacto en las empresas

Los anteriores son datos que deben tener en cuenta las empresas en sus políticas salariales, ya que de alguna manera los trabajadores apuntan a obtener una mejora en sus ingresos.

No se trata de ascender socialmente, sino de cubrir sus necesidades: el 37% dijo que, en caso de obtener un aumento de sueldo, lo destinaría al pago de deudas, y otro 27% al ahorro. Solo un 17% lo dedicaría al consumo y otro 16% se animaría a invertir. En ese marco, ¿cuál es el valor real de un aumento salarial hoy?¿Por qué otras medidas debería ser acompañado?

También desde la consultora de talento High Flow analizaron recientemente la brecha entre el sueldo deseado y el real, agregando una capa más de análisis a la situación. «La diferencia entre lo que una persona gana y lo que desearía ganar no es un fenómeno exclusivo de la Argentina (…) Es una dinámica casi natural del desarrollo profesional y personal. Sin embargo, en el caso argentino, esta brecha se vuelve más sensible por un contexto económico aún inestable, donde los salarios se ajustan a una frecuencia menor a la que estaban acostumbrados, debido a la reciente desaceleración inflacionaria.»

«Las empresas, que antes hacían ajustes cada dos meses, ahora lo hacen cada cuatro. No porque no quieran acompañar a los trabajadores, sino porque los márgenes no siempre lo permiten: los costos suben, los resultados se ajustan, y eso termina afectando las decisiones salariales», comentó Federico Carrera, Co Founder & COO de High Flow.. Y agregó que «esto genera un descontento que se hace más evidente en los sectores más golpeados, especialmente en esta segunda mitad del año, marcada por el estancamiento del crecimiento económico, el impacto de los precios y una mayor competencia por la apertura de importaciones.»

Para el ejecutivo, en lo que resta de 2025, las empresas intentarán en la medida de lo posible acompañar la inflación. «Lo que ha cambiado no es tanto el monto del ajuste, sino su frecuencia. La inflación más contenida permite planificar, pero también se combinó con un incremento fuerte de los costos fijos del hogar: con la quita de subsidios, rubros como luz, gas, transporte o salud se llevan hoy una porción mucho más grande del salario. Por eso, aunque haya ajustes salariales, la percepción de mejora no siempre es tangible», reflexionó Carrera.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,salario,sueldo,deudas,aumento

ECONOMIA

Autos viejos: cuál es la edad promedio de los vehículos que se dan de baja y por qué en 2024 cambió la tendencia

El último informe de antigüedad del parque circulante de autos en Argentina data del año 2024 y arrojó un preocupante dato de 14,3 años de edad promedio de los 15.000.000 vehículos que se mantienen activos en todo el territorio nacional.

La preocupación es doble porque esa edad es superior a la medición del año previo, ya que en 2023 era de 14,1 años, y porque según estimó el estudio, es necesario vender 1.100.000 de unidades por año para que se detenga ese envejecimiento y a partir de ese volumen de ventas pueda producirse una modernización bajando la edad promedio.

Según las cifras oficiales de la Dirección Nacional de Registros de la Propiedad Automotor (DNRPA), desde 2020 a 2025, los patentamientos totales de vehículos sumaron 2.607.610 unidades. En el mismo lapso se registraron 215.731 bajas, es decir que las ventas de autos nuevos renovaron solo el 8% del parque.

Sin embargo, analizando año por año, ese promedio no refleja una constante sino un cambio de tendencia, que se profundizó especialmente en 2024 y 2025.

En 2020, año marcado por la pandemia, se vendieron 324.474 autos 0 km y se dieron de baja 29.240, es decir el mismo 8% del promedio de los 6 años medidos. Sin embargo, al efecto de saber si el mercado envejece o rejuvenece con ese 8% de bajas, el dato clave es saber de qué año son los autos que salieron de circulación, ya que las bajas no se producen solo por retirar de la vía pública autos antiguos sino también por accidentes o daños totales como los que pueden provocar un incendio o una inundación.

En este caso, el 63% de las bajas fueron de autos más nuevos de 14 años y apenas el 37% quedó para modelos más viejos que 2007. De este modo, ese 8% de las bajas fue en realidad solo el 4% de mejora en la edad promedio del parque circulante.

En 2021, sobre un total de 381.777 autos nuevos que se vendieron, hubo 30.354 bajas, lo que representó un 7% de renovación de unidades, es decir que se retrocedió en ese aspecto. Y nuevamente el parque de autos más nuevo de 14 años fue mayoritario que el de los más viejos en un 53% contra un 47% de vehículos más antiguos.

Al año siguiente, en 2022, el volumen de autos vendidos fue de 407.532 unidades y las bajas también subieron a 34.484 vehículos, que representaron nuevamente el 8%. La tendencia a dar de baja más autos nuevos de la edad promedio que viejos se mantuvo, pero nuevamente con una leve corrección a la baja de los autos más nuevos que 14 años. El porcentaje fue de 52% de autos más nuevos y 48% de vehículos más viejos que la edad de quiebre.

En 2023, con un nivel de patentamientos de 449.438 0 km, las bajas fueron proporcionales para mantener el 8% de renovación de unidades usadas por nuevas con 37.156 automóviles. La curva se mantuvo estable respecto al año anterior con 52% de autos modernos dados de baja y 48% más viejos de 14 años.

Sin embargo, el cambio de política económica que se dio a partir de 2024, con el regreso del crédito prendario a tasas subsidiadas y una notable recuperación del mercado de autos 0 km tuvo un impacto inmediato en esta tasa de renovación de unidades. En el año la baja de patentamientos fue alta porque el primer trimestre de ventas estuvo en mínimos históricos tras la devaluación del peso.

En el segundo semestre creció más del 100% para terminar el año con 414.211 unidades, y aunque hubo un retroceso en el volumen total de patentamientos, las bajas siguieron creciendo para llegar hasta 39.520 vehículos que representaron un 9% de renovación. Pero el dato más curioso fue que se igualaron los porcentajes de autos con más de 14 años de antigüedad y los de menos de esa edad de uso, con 20.383 y 20.378 unidades de cada segmento. En términos relativos, se podría decir que 2024 fue un año de empate en el envejecimiento del parque circulante.

El año pasado, con la explosión de ventas y créditos a tasa 0% que hubo para los usuarios, las curvas se cambiaron completamente y tomaron la dirección opuesta. Se patentaron 612.178 autos y se dieron de baja 44.977 unidades, lo que hizo que se regrese a un 7% de renovación. Sin embargo, lo que parece ser un número negativo representa en realidad un resultado positivo, porque es la primera vez más de la mitad de los autos que salieron del sistema fueron más antiguos que esos 14 años de edad promedio, con un 53% contra el 47% de autos más nuevos de 2011.

Cuando salga la estadística de antigüedad promedio del parque circulante, se debería apreciar el detenimiento del retroceso, y si bien todavía el mercado está muy lejos de vender 1.100.000 de autos nuevos por año, la relación entre altas y bajas debería mantenerse estable con vehículos más antiguos que dejan de circular.

ECONOMIA

Fravega, Cetrogar y Copel liquidan celulares y televisores con 50% de descuento

Las ofertas, que también incluyen 12 cuotas sin interés, serán por tiempo limitado y en algunos casos hasta terminar el stock de productos

07/03/2026 – 08:00hs

La espera terminó para quienes buscaban renovar el televisor, cambiar el celular o equipar la cocina con precios más competitivos. Una nueva edición de Electro Fans llega al calendario comercial argentino, consolidándose como uno de los eventos de beneficios más importantes del sector. Durante tres jornadas consecutivas, los consumidores podrán acceder a una batería de promociones que combinan rebajas directas en el precio de lista con planes de financiación que resultan clave en el contexto económico actual.

Este evento, que ya transita su octava edición, se destaca por su carácter federal y omnicanal. Esto significa que los beneficios no estarán limitados únicamente a las compras a través de las plataformas de e-commerce, sino que también se podrán aprovechar de manera presencial en las sucursales físicas de las cadenas participantes en todo el país. Esta modalidad permite que los usuarios elijan entre el envío a domicilio o el retiro inmediato en tienda, una opción muy valorada para evitar esperas.

Cuándo es el Electro Fans y qué cadenas participan

La octava edición del Electro Fans se llevará a cabo desde el lunes 9 hasta el miércoles 11 de marzo inclusive. Durante estos tres días, las empresas líderes del mercado tecnológico y de electrodomésticos en Argentina trabajarán en conjunto para dinamizar el consumo. Entre las firmas que confirmaron su participación se encuentran Cetrogar, Frávega, Musimundo (ahora bajo la órbita de On City), Megatone, Naldo, Coppel y Hendel.

La propuesta central de esta edición es el «ahorro real», con descuentos que alcanzan el 50% en categorías seleccionadas. Aunque otro de los atractivos para el bolsillo de los argentinos es la posibilidad de pagar en hasta 12 cuotas sin interés. Esta herramienta financiera es, para muchos, el factor determinante al momento de decidir una compra de alto valor, como puede ser una heladera, un lavarropas o una computadora de última generación.

El abanico de productos es sumamente amplio. Además de los clásicos celulares y notebooks, las ofertas se extenderán a artículos de gaming, pequeños electrodomésticos, productos de cuidado personal, herramientas, colchones e incluso artículos de bazar y para bebés, pasando por supuesto por televisores, heladeras y aires acondicionados. Según explicaron desde la organización, el objetivo es ofrecer una experiencia de compra transparente y accesible en todo el territorio nacional.

Oportunidades de compra con descuento en tecnología y televisores

Uno de los segmentos que mayor interés despierta en esta edición es el de los televisores. Con la mirada puesta en los próximos compromisos deportivos de la Selección Argentina, con el Mundial de México, Canadá y Estados Unidos a la vuelta de la esquina, y la expectativa por las grandes competencias internacionales, muchos usuarios aprovechan estas fechas para saltar a pantallas de mayor pulgada y resolución 4K. La combinación de rebajas directas y las 12 cuotas sin interés posiciona a esta categoría como una de las estrellas del evento.

Para quienes prefieren la compra online, se recomienda ingresar previamente a los sitios oficiales de las cadenas participantes o al portal central del evento (electrofans.com.ar) para comparar precios y verificar el stock disponible. Dado que algunas ofertas son por tiempo limitado o hasta agotar unidades, la velocidad de respuesta en la web puede ser fundamental.

Asimismo, los especialistas recomiendan verificar siempre los costos de envío y los tiempos de entrega, que pueden variar según la provincia. La integración entre el mundo digital y los locales físicos busca, precisamente, que ningún consumidor quede fuera de estas oportunidades de ahorro, sin importar en qué punto del país se encuentre. La octava edición del Electro Fans reafirma así su lugar en el calendario como una cita obligada para el consumo inteligente en Argentina.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,ahorro,descuento

ECONOMIA

Guerra en Medio Oriente: se disparó el precio de un insumo agrario clave y se espera un fuerte impacto en la próxima campaña

Aunque el precio del petróleo suele tomarse como el principal termómetro económico del impacto de la guerra en Medio Oriente, el conflicto afectó aún más fuertemente el precio del gas (en especial, el comercio de GNL, en buques metaneros) y el de los fertilizantes, cuyo principal insumo es, precisamente, el gas.

Eso tiene una importancia decisiva para el campo argentino. Guido D’Angelo, economista e investigador de la Bolsa de Comercio de Rosario (BCR) precisó a Infobae que cerca del 50% del consumo de fertilizantes de la Argentina es importado y que en 2025 el país había encadenado dos años seguidos de aumento de las compras, algo que hace tiempo no sucedía.

El año pasado el país importó poco más de USD 2.000 millones de fertilizantes, un aumento del 38% respecto de 2024, salto que en parte se debió a una parada técnica de Profertil y al temporal en Bahía Blanca, que también afectó la operación de la principal planta de producción de fertilizantes del país.

Los dos principales renglones de importación de fertilizantes, precisa un estudio de la BCR, son la urea, un fertilizante nitrogenado clave en la producción de trigo y maíz, y el fosfato monoamónico, MAP, el principal fertilizante fosfatado, de uso en el caso de la soja. La importación de fertilizantes potásicos tiene menor peso y se distribuye entre una amplia variedad de productos. Según datos de la Asociación Civil Fertilizar y de la Cámara de la Industria Argentina de Fertilizantes y Agroquímicos (Ciafa), maíz y trigo concentran el 70% del consumo de fertilizantes del país. La soja explica solo 8% del consumo, principalmente el fosfato monoamónico. Además, el maíz tuvo un impacto negativo en materia de precios, pues Irán es el principal importador mundial, abastecido mayormente por Brasil.

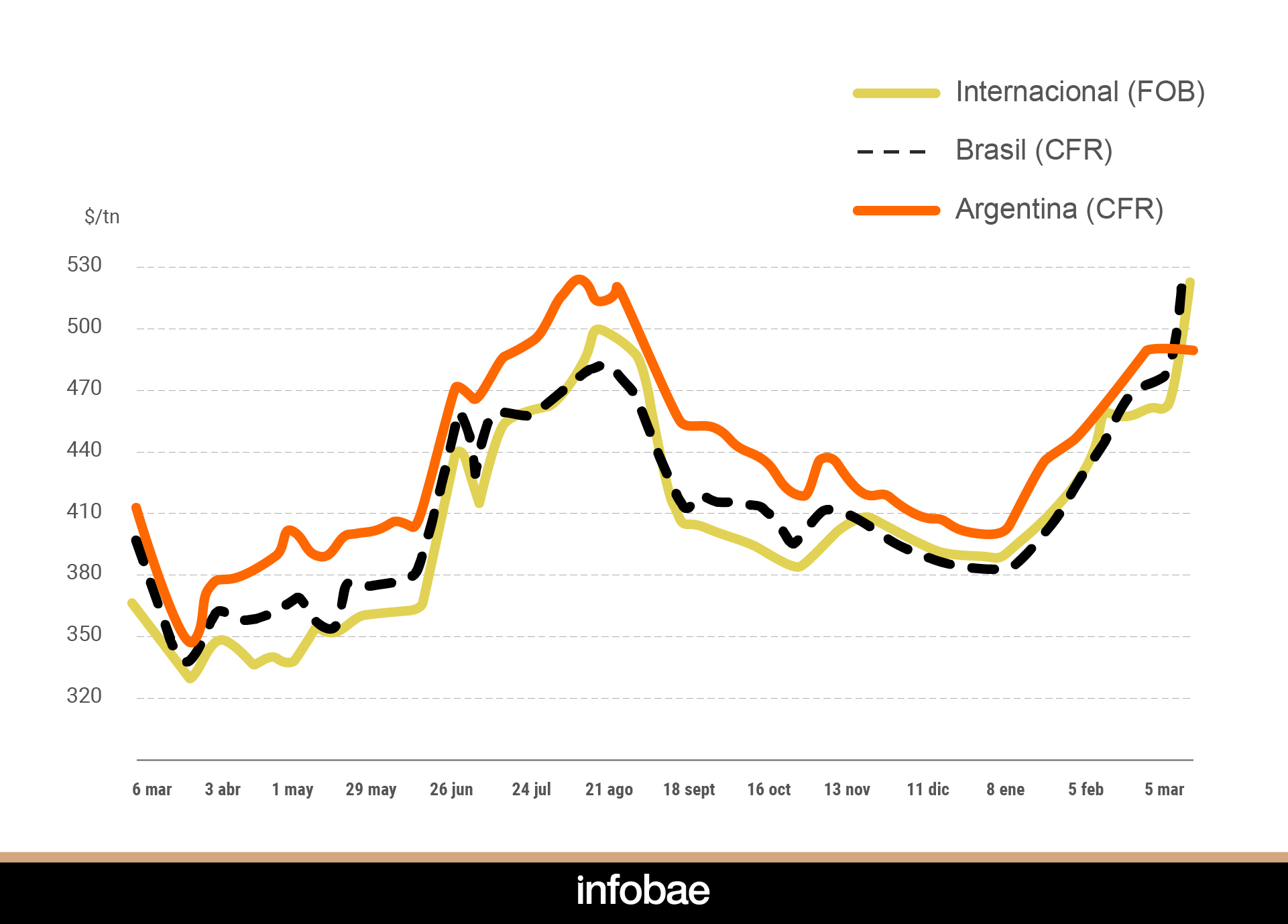

Según datos del “Reporte informativo de fertilizantes” de la consultora Ingeniería en Fertilizantes (IEF) fechado este viernes, que incluye el gráfico de abajo, del 26 de febrero al 5 de marzo el precio de la urea tuvo aumentos de entre 23 a 80 dólares la toneladas (según mercado, incluyendo costo y flete). En porcentaje, las variaciones fueron desde 11% del precio internacional FOB a aumentos del 14% en el Báltico , 18% en Egipto y 15% en Brasil. El reporte describe el escenario de crisis, con interrupciones en producción, logística y comercio internacional, en el mercado global y en la Argentina.

“El impacto se concentró en el Estrecho de Ormuz, corredor por donde circula cerca de un tercio del comercio mundial de fertilizantes, incluyendo urea, amoníaco y materias primas fosfatadas. La reacción fue inmediata: retiro de ofertas de productores, traders cubriendo posiciones, subas abruptas en precios físicos y derivados, paralización de compradores y problemas logísticos severos con buques detenidos, navieras suspendiendo tránsito y aseguradoras retirando cobertura. Incluso se declararon casos de fuerza mayor en cargamentos hacia India. La urea llegó a subir hasta 40% en pocos días, acercándose a los máximos observados durante la crisis energética de 2022”, dice un pasaje.

En consecuencia, el salto en los precios empezó a a trasladarse a los valores en Sudamérica. Al cierre de la semana, los precios CFR (esto es, costo y flete) ya habían aumentado 160 dólares la tonelada en el caso de la urea (para trigo y maíz) y 50 dólares la tonelada para los fosfatados (entre los cuales está el MAP, que usan los productores de soja argentinos) en solo siete días.

“En Argentina la reacción de la cadena comercial fue defensiva. Importadores y distribuidores prácticamente se retiraron del mercado ante la dificultad de estimar costos de reposición en un contexto de extrema volatilidad. Recién hacia el final de la semana reaparecieron ofertas muy cautelosas para cubrir necesidades puntuales de corto plazo”, dice el informe de IEF.

“Afortunadamente estamos más en tiempo de cosecha que de siembra, por lo que el consumo de fertilizantes no es ahora tan elevado, pero el aumento de precios sí está sucediendo a las puertas de la siembra en el hemisferio norte, en particular en EEUU, y eso pone presión adicional sobre los precios de los granos”, explicó D’Angelo, quien también precisó que el grueso de las importaciones de fertilizantes ocurre en la segunda mitad del año, pero las decisiones al respecto deben tomarse en mayo. Esto es, de aquí a unos dos meses.

De hecho, señala el Reporte de Fertilizantes, “en este momento del año, Argentina, Uruguay y Paraguay no presentan urgencia de compra frente a mercados como EEUU, Brasil o India, lo que reduce el incentivo de los traders a asumir riesgo comercial en la región. Factores clave a monitorear: evolución del conflicto en Medio Oriente, reapertura del Estrecho de Ormuz, continuidad de exportaciones desde Omán (actual vía logística viable), posicionamiento de India en el mercado y comportamiento de la demanda brasileña”.

La paralización del tránsito marítimo en el estrecho de Ormuz y la interrupción de operaciones energéticas en la región generaron una rápida reacción alcista de los fertilizantes.

“Al tratarse de una zona que concentra una porción significativa de las exportaciones globales de urea, las restricciones logísticas y productivas provocaron una inmediata búsqueda de orígenes alternativos. Al mismo tiempo, el aumento en los precios del gas natural y la incertidumbre sobre la disponibilidad de cargamentos incrementaron la volatilidad del mercado. A pesar del fuerte movimiento de precios, la demanda final agrícola continúa condicionada por la relación desfavorable entre fertilizantes y commodities agrícolas. En India surgieron riesgos para el abastecimiento debido a la posible interrupción de cargamentos provenientes de Medio Oriente comprometidos en recientes licitaciones de importación. La suspensión de exportaciones de LNG desde Qatar también amenaza con reducir la producción doméstica de urea al afectar el suministro de gas utilizado como insumo en las plantas”.

En gran medida, todo se debe a que la producción en Qatar se detuvo debido a los ataques a la infraestructura energética. En Irán la actividad productiva se detuvo y algunos embarques se hicieron desde puertos de Omán.

En Europa el aumento del gas natural y la incertidumbre de suministro llevaron fuertes aumentos, en EEUU la expectativa de menor oferta global impulsó el mercado para la temporada de aplicación de primavera y en Brasil el aumento del costo de reposición redujo la actividad comercial.

Al igual que el de la urea, el mercado de fertilizantes fosfatados como el MAP, para la producción de soja, también está atravesado por la incertidumbre. “La posible interrupción de exportaciones desde Arabia Saudita y el encarecimiento de materias primas como azufre y amoníaco llevaron a numerosos productores a retirar ofertas y adoptar una postura cautelosa”, dice el Reporte.

El mercado de EEUU es el más dinámico, debido a la cercanía de la campaña de primavera (boreal), mientras Sudamérica y Europa parecen en situación de espera. “En América Latina –prosigue- el mercado brasileño permanece prácticamente paralizado, con proveedores e importadores retirados de las negociaciones mientras evalúan la evolución del conflicto. Sin embargo, se reportaron operaciones de MAP ruso con destino a Brasil y al Cono Sur que reflejan valores superiores a los de semanas previas”.

Corporate Events,Creative Use,Europe,Military Conflicts

CHIMENTOS3 días ago

CHIMENTOS3 días agoEl hijo adoptivo de José María Muscari tomó una tajante decisión de vida a los 18 años

POLITICA1 día ago

POLITICA1 día agoJavier Milei habló de la crisis con la vicepresidenta: “No quiero la renuncia de Victoria Villarruel”

CHIMENTOS2 días ago

CHIMENTOS2 días agoEl desafortunado comentario de Yanina Zilli contra Daniela de Lucía, tras la muerte de su padre: “Jugamos con lo personal”