ECONOMIA

Actividad frenada, tasas altas y reformas pendientes: qué cambios esperan los empresarios de IDEA tras las elecciones

(Christian Heit)

El 61° Coloquio de IDEA reúne en Mar del Plata a los principales empresarios del país en un escenario de transición económica, marcada por la volatilidad, la incertidumbre cambiaria y la proximidad de las elecciones legislativas. En los pasillos del encuentro se repitió una idea: la recuperación no depende solo del rebote poscrisis, sino de un marco de estabilidad que permita proyectar inversiones y empleo.

El empresariado llegó al coloquio con diagnósticos similares sobre los últimos meses: una actividad que se desaceleró, un consumo todavía frágil y un contexto financiero dominado por tasas altas y volatilidad cambiaria. A pesar de la prudencia, varios ejecutivos expresaron que la economía podría mostrar señales de mejora en 2026, pero si se concretan las prometidas reformas fiscales, laborales y previsionales.

El clima general del evento reflejó el contraste entre la cautela de corto plazo y el optimismo moderado de mediano plazo. Las empresas señalaron que la demanda interna continúa débil y que la inversión se mantiene contenida por la falta de crédito. Sin embargo, la expectativa de acuerdos políticos posteriores a las elecciones generó un tono más constructivo en los debates.

Los ejecutivos coincidieron en que la competitividad argentina requiere cambios estructurales. Hablaron de simplificación tributaria, de la necesidad de modernizar las normas laborales y de adaptar la regulación a un entorno global donde la inteligencia artificial y la logística internacional ganan peso. En ese contexto, cada sector trazó su propio panorama.

Entre los testimonios más representativos, Oscar Andreani, fundador del Grupo Logístico Andreani, describió una caída en los volúmenes de distribución, aunque aclaró que el impacto se compensó parcialmente con el crecimiento del comercio electrónico internacional. “Estamos en una baja aproximada del 10/12%, pero compensada a través de los envíos que hacemos con una empresa que se llama GlobalPack, de courier, de China. Tenemos clientes chinos que están compensando esta baja para poder mantener el volumen”, explicó.

Sobre el futuro inmediato, expresó una mirada optimista: “Tenemos una crisis y la oportunidad está en buscar más volumen, en buscar más trabajo. Vemos un año positivo para el año que viene, con inversiones dentro de la Argentina”. También remarcó la necesidad de actualizar el marco normativo: “Estamos esperanzados en hacer una reformulación laboral, jurídica y fiscal. Necesitamos un país que se adapte a las reglas modernas”.

Desde el sector de bebidas, Martín Ticinese, presidente de Cervecería y Maltería Quilmes en Argentina y Uruguay definió 2025 como un año de “volatilidad y heterogeneidad”. “Algunos meses parecía que íbamos a estar en terreno verde y al mes siguiente estábamos negativos. Todavía está muy incierto. A lo sumo, el cierre del año va a estar levemente superior, pero no vamos a recuperar lo que pensábamos”, confesó.

Ticinese recordó que en 2024 la empresa perdió más de 20% en volumen y que en 2025 no hubo recuperación. “Todavía no estamos creciendo”, resumió. Atribuyó la falta de reactivación a las diferencias entre sectores y regiones. “Cuando ves el PBI, está verde, pero impulsado por los sectores primarios. La construcción y el comercio siguen sin traccionar. Los ingresos disponibles también son heterogéneos: los niveles más altos crecen más que los bajos”, explicó.

Sobre las tendencias de consumo, detalló que el gasto se concentró en bienes durables más que en alimentos y bebidas. “El consumo privado crece, pero impulsado por la renovación de electrodomésticos o televisores”, dijo. De cara a 2026, proyectó un crecimiento moderado. “El consumo podría crecer entre 3 y 4 puntos, pero para que eso ocurra es necesario que el Gobierno avance en reformas estructurales. Dependemos mucho de cambios en los impuestos y en el trabajo para que el país vuelva a traccionar”, afirmó. También se refirió al panorama político: “Espero que después de las elecciones de octubre haya acuerdos en función de lo que la Argentina necesita. Confío en que puedan hacerlo”.

Desde la Unión Industrial Argentina (UIA), su presidente Martín Rappallini, señaló que la suba de tasas “impactó mucho en la actividad industrial y frenó sectores que ya estaban débiles, como el textil, el metalmecánico y el de materiales de construcción”.

El dirigente explicó que el tercer trimestre resultó “duro” y que la recuperación dependerá del resultado electoral y del contexto financiero posterior. “Esperamos que una vez que pasen las tensiones cambiarias se puedan bajar las tasas y generar líneas de crédito para las empresas. Eso ayudaría a aumentar el consumo y a que la economía empiece a recuperarse”, sostuvo.

Rappallini consideró que 2025 cerrará con un crecimiento técnico cercano al 2%, sin una mejora sustancial sobre 2024. “Vamos a terminar casi igual que el año anterior. En 2026 veremos cómo evoluciona, dependerá del escenario político y económico”, explicó. Sobre el anuncio de apoyo financiero de Estados Unidos, evaluó que “ayuda a calmar las tensiones cambiarias y a aumentar las reservas, lo que da espacio para resolver los problemas de fondo”.

En el sector automotriz, Rodrigo Pérez Graziano, director de Relaciones Externas y Comunicación de Stellantis, destacó que septiembre y octubre marcaron récords de producción en la planta de Palomar. “A nivel general, la industria automotriz creció 50% respecto de 2024. De acá en adelante las comparaciones van a ser más moderadas porque las bases del segundo semestre del año pasado son más altas”, detalló. Estimó que la producción total de este año alcanzará las 600.000 unidades y anticipó un escenario estable: “Para 2026 esperamos un año similar. Tal vez crezcamos un poco, pero no será otro año de suba de 50%. Apostamos a que se avance con las reformas de competitividad para consolidar la mejora”.

En tanto, un empresario siderúrgico explicó que “el mercado se recuperó hasta mediados de año y luego se planchó”. Agregó que el sector atraviesa “mucha incertidumbre y volatilidad” y que la evolución dependerá del plan económico que el Gobierno implemente después de los comicios. La expectativa del mercado es que se modifique el esquema de bandas cambiarias (que implique una devaluación), aunque desde el equipo económico lo niegan.

A su turno, Alejandro Díaz, CEO de la Cámara de Comercio de Estados Unidos en la Argentina (AmCham), aseguró que todavía no se ven señales de un rebote fuerte. “No visualizamos un cambio sustantivo en la demanda de bienes y servicios. No hay mejora en el empleo ni una política que apunte a reducir la informalidad, que debilita el ingreso fiscal y la formalización de nuevos puestos”, indicó.

Díaz planteó que una reforma laboral razonable podría modificar esa tendencia a partir de 2026. “Si se implementa una reforma laboral, previsional y tributaria mediante un proceso de negociación con el Congreso, la Argentina podría empezar a remover obstáculos para un crecimiento sostenido”, explicó.

Respecto al respaldo financiero de Estados Unidos, consideró que “el apoyo norteamericano puede contribuir a mantener la estabilidad cambiaria”. Subrayó que el país logró una política fiscal con superávit y una inflación que se redujo a niveles del 2% mensual, pero advirtió que la continuidad de esas políticas será clave para sostener el equilibrio macroeconómico.

ECONOMIA

El precio de peajes en rutas nacionales sube hasta casi un 200%: cuánto vas a pagar

El Gobierno de Javier Milei se encamina a remarcar, antes de que concluya febrero, las tarifas de peajes de las rutas nacionales y de los accesos Riccheri, Norte y Oeste con una serie de aumentos que van desde un 18% hasta un máximo de 185%.

Junto con la actualización de los peajes, los nuevos cuadros tarifarios contemplan diferentes valores para un mismo recorrido según la modalidad de pago que utilicen los usuarios. En los accesos Norte y Oeste, los que no se encuentren adheridos al sistema de TelePase y usen efectivo pasarán a abonar una tarifa que será 166% y 185% más cara.

Sube el precio de peajes en rutas nacionales: cuánto vas a pagar

Tras más de un año sin aumentos, la gestión libertaría decidió recomponer los cuadros tarifarios de la empresa estatal Corredores Viales y de las concesionarias privadas Autopistas del Sol (Ausol) y Autopistas del Oeste, que están controladas por el grupo Abertis que tiene entre sus accionistas a la constructora ACS del presidente del Real Madrid, Florentino Pérez.

Una vez que concluyan las «consultas ciudadanas» no vinculantes que tiene en curso para cumplir con las formalidades legales, las autoridades de Vialidad Nacional procederán a autorizar los siguientes aumentos:

- Rutas Nacionales: regirá una suba del 18% en la tarifa unificada y sin división horaria que tienen todas las cabinas de la red que opera Corredores Viales. El valor actual del peaje que abona un automóvil de $ 1.300 se elevará a $ 1.500, tanto para el TelePase, como para los pagos manuales.

- Autopista Riccheri-Ezeiza-Cañuelas: Los aumentos previstos van del 15,3% al 29%. En el horario no pico, un automóvil con TelePase que ahora paga en las estaciones Mercado Central y Tristán Suárez $ 1.006,70 pasará a abonar una tarifa de $ 1.300. A su vez, el valor del peaje en efectivo que hoy está en $ 1.100 también saltará a $ 1.300.

En el horario pico de mayor tránsito, la tarifa del telepeaje subirá de $ 1.258,38 a $ 1.500; en tanto para los que abonen de forma manual y en efectivo, el ajuste será de $ 1.300 a $ 1.500.

- Acceso Norte: el nuevo cuatro tarifario tendrá tres valores diferentes con aumentos que irán del 42% al 185%.

Las tarifas del TelePase para un automóvil en las estaciones troncales de Pilar y Campana cambiarán de $ 699,09 a $ 994,15 en el horario no pico y de $ 838,93 a $ 1.192,99 si transita en las horas pico.

Si el usuario de ese auto abona de manera automática con tarjetas, teléfono o QR; el peaje en el horario no pico subirá a $ 1.988,30 y a $ 2.385,97 en el segmento de horas pico.

En cambio, si paga en efectivo, el valor del peaje ascenderá a $ 2.000 en el horario no pico y a $ 2.400 en la franja horaria pico.

- Acceso Oeste: Al igual que en el caso del acceso Norte comenzará a regir un cuadro diferenciado de peajes según las modalidades de pago.

En las estaciones troncales de Ituzaingó y Luján, un auto adherido al telepeaje en el horario no pico que ahora paga $ 699,09 pasará a desembolsar $ 994,15. En el horario pico, el ajuste será de $ 838,93 a $ 1.192,99.

En caso de que utilice una vía automática para pagos electrónicos, la tarifa en el horario no pico llegará a $ 1.988,30; mientras que en el horario pico alcanzará a $ 2.385,97.

Con la tercera opción de pago en efectivo, las tarifas de peajes que deberá pagar un automóvil se ubicarán en $ 2.000 en el horario de tránsito reducido y en $ 2.400 en el horario pico.

En los tres accesos, las tarifas correspondientes al «horario pico» se aplican de lunes a viernes en ambos sentidos de 7 a 11 horas y de 16 a 20. También corre ese horario con peajes más caros los días sábados, domingos y feriados de 11 a 15 en sentido ascendente hacia la provincia de Buenos Aires y de 17 a 21 en sentido descendente hacia la Ciudad Autónoma de Buenos Aires.

Se actualiza el precio de los peajes en rutas nacionales y accesos Oeste y Norte.

Aumento de precio en autopistas porteñas para marzo

A esos aumentos en camino que tiene la administración nacional se sumarán desde el primer minuto de marzo los incrementos automáticos que aplica el gobierno porteño de Jorge Macri en las autopistas urbanas.

El esquema de ajuste definido para los peajes capitalinos se basa en la inflación pasada de dos meses atrás más un adicional del 2%. Para marzo, el porcentaje de aumento ya quedó establecido en un 4,9%, luego de que el INDEC diera a conocer que la variación del IPC en enero alcanzó al 2,9%.

De esta manera, un automóvil que hoy abona con TelePase en las autopistas 25 de Mayo y Perito Moreno una tarifa de $ 3.796 en el horario no pico pasará a pagar a partir de marzo $ 3.982. En horario pico, la remarcación irá de $ 5.380 a $ 5.644.

En la autopista Illia, el peaje de un auto que ahora es de $ 1.581 en el horario no pico ascenderá a $ 1.658; mientras que en el horario pico el salto será de $ 2.236 a $ 2.346.

En el Paseo Bajo, la tarifa única de $ 8.400 de un auto se actualizará a $ 8.812 y la de un camión de 5 o más ejes se modificará de $ 10.920 a $ 11.455.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,peaje,precios,rutas

ECONOMIA

El Banco Central acumuló 30 jornadas seguidas comprando dólares y sumó más de USD 600 millones en la semana

En un escenario de estabilidad en el tipo de cambio, el Banco Central de la República Argentina (BCRA) logró encadenar 30 jornadas seguidas con saldo comprador, tanto dentro como fuera del mercado de divisas, luego de adquirir USD 42 millones este viernes. Desde el inicio de 2026, la entidad monetaria acumuló más de USD 2.000 millones, lo que supera el 20% de la meta anual de reservas establecida.

Durante este periodo de 30 ruedas, las compras sumaron USD 2.089 millones, en el marco de la denominada “fase 4” del programa económico actual. El BCRA realiza estas operaciones con la emisión de pesos no esterilizados, lo que permite sostener la liquidez y evitar presiones sobre las tasas de interés. Posteriormente, el Tesoro absorbe parte de esos pesos mediante licitaciones de deuda en moneda local.

Las reservas internacionales se sitúan actualmente en USD 45.158 millones, tras una suba diaria de 102 millones de dólares. En el último mes, el stock tocó un máximo desde agosto de 2021 al alcanzar USD 46.240 millones, impulsado en parte por el aumento del precio internacional del oro, que ascendió a USD 5.058 por onza. Este activo, considerado un refugio en períodos de incertidumbre, incide de forma directa en el balance del BCRA, que posee cerca de 1,98 millones de onzas troy, equivalentes a 61,5 millones de toneladas.

El flujo de divisas hacia el BCRA se sostiene a partir de la liquidación de exportaciones agroindustriales y la emisión de deuda de empresas privadas. El organismo prevé que aún resta el ingreso de emisiones externas del sector corporativo, lo que incrementaría la oferta de dólares en el mercado oficial. Según PwC, durante 2025 las compañías argentinas colocaron deuda por más de USD 20.000 millones, aportando a la estabilidad cambiaria de ese año.

Para 2026, las proyecciones oficiales estiman compras netas de divisas por un monto de entre USD 10.000 millones y USD 17.000 millones, dependiendo del proceso de remonetización. Santiago Bausili, presidente del BCRA, advirtió que la acumulación de reservas estará sujeta a la demanda de pesos y al ingreso de dólares. Hasta el momento, la entidad ya alcanzó más del 20% de la meta anual.

El BCRA estableció un tope diario del 5% sobre el volumen operado en el Mercado Libre de Cambios para sus compras de divisas, con el objetivo de preservar la estabilidad del mercado. En determinadas ocasiones, este límite se superó, situación atribuida por fuentes privadas a operaciones realizadas fuera del circuito mayorista tradicional.

El organismo aclaró que tiene la facultad de comprar divisas fuera del mercado mayorista, mediante acuerdos directos con empresas o entidades, con el propósito de evitar distorsiones en el funcionamiento del mercado cambiario.

- 5 de enero: USD 21 millones

- 6 de enero: USD 83 millones

- 7 de enero: USD 9 millones

- 8 de enero: USD 62 millones

- 9 de enero: USD 43 millones

- 12 de enero: USD 55 millones

- 13 de enero: USD 55 millones

- 14 de enero: USD 187 millones

- 15 de enero: USD 47 millones

- 16 de enero: USD 125 millones

- 19 de enero: USD 21 millones

- 20 de enero: USD 8 millones

- 21 de enero: USD 107 millones

- 22 de enero: USD 80 millones

- 23 de enero: USD 75 millones

- 26 de enero: USD 39 millones

- 27 de enero: USD 32 millones

- 28 de enero: USD 33 millones

- 29 de enero: USD 52 millones

- 30 de enero: USD 23 millones

- 2 de febrero: USD 39 millones

- 3 de febrero: USD 57 millones

- 4 de febrero: USD 44 millones

- 5 de febrero: USD 126 millones

- 6 de febrero: USD 51 millones

- 9 de febrero: USD 176 millones

- 10 de febrero: USD 42 millones

- 11 de febrero: USD 214 millones

- 12 de febrero: USD 141 millones

- 13 de febrero: USD 42 millones

El volumen negociado en el mercado mayorista alcanzó USD 569,7 millones en el segmento de contado, un monto elevado para esta época del año. El dólar mayorista registró un leve repunte y cortó una racha de seis bajas consecutivas, después de haber tocado su valor mínimo en cuatro meses.

La cotización mayorista subió 4,50 pesos, equivalente a un 0,3%, y cerró en 1.399,50 pesos. En el balance semanal, la divisa acumuló una caída de 32,50 pesos o 2,3%, en un contexto de fuerte intervención compradora por parte del Banco Central.

El organismo estableció para la jornada una banda superior de su esquema cambiario en $1.584,95, lo que ubicó al tipo de cambio mayorista a 185,45 pesos o 13,3% por debajo de ese techo de libre flotación.

Corporate Events,South America / Central America,Government / Politics

ECONOMIA

Outlet de Nike vende zapatillas con hasta 40% de descuento y 9 cuotas sin interés

Al igual que Adidas, Nike tiene en su sitio web una sección «outlet» en la que vende zapatillas y distintos artículos deportivos con fuertes rebajas y la posibilidad de pagarlos en hasta 9 cuotas sin interés.

En concreto, los descuentos alcanzan en algunos casos el 40%, por lo que se convierten en toda una oportunidad para quien está buscando renovar su calzado o simplemente quiere comprar nuevas zapatillas.

Outlet de Nike vende zapatillas con 40% de descuento y en cuotas sin interés

Para encontrar estas oportunidades hay que ingresar a la página oficial de Nike en Argentina e ir a la solapa «SALE«. Allí se despliegan todos los productos en oferta.

Si bien hay remeras, shorts, pelotas de fútbol y botines, las zapatillas sin dudas son las grandes estrellas de las rebajas. Hay varios modelos, tanto para running como «de moda», para hombres, mujeres y niños.

Además, en la página señalan que se pueden financiar sin interés: hay hasta nueve cuotas sin interés con tarjetas de bancos ICBC, Macro, BBVA, Galicia, Nación, Santander y Brubannk. Además, hay 6 cuotas sin interés con cualquier banco.

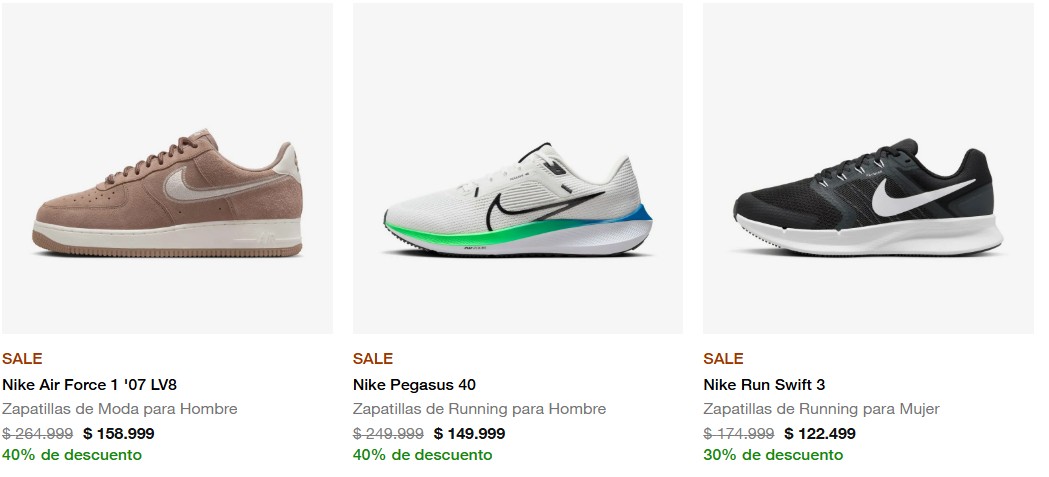

A continuación, algunas de las zapatillas en oferta, con rebajas de hasta 40%:

Zapatillas con descuentos y cuotas sin interés en el outlet de Nike

Zapatillas Air Jordan 1 Low

- Precio en oferta: $191.999

- Descuento del 20%

Jordan Flight Court

- Precio en oferta: $136.499

- Descuento del 35%

Zapatillas Luka .77 «Navidor»

- Precio en oferta: $175.999

- Descuento del 20%

Nike Dunk Low Next Nature

- Precio en oferta: $149.499

- Descuento del 35%

Nike Air Force 1

- Precio en oferta: $149.499

- Descuento del 35%

Nike Air Force 1 ’07 LV8

- Precio en oferta: $158.999

- Descuento del 40%

Nike Pegasus 40 (running)

- Precio en oferta: $149.999

- Descuento del 40%

Nike Run Swift 3

- Precio en oferta: $122.499

- Descuento del 30%

Nike Dunk Low Retro

- Precio en oferta: $158.999

- Descuento del 40%

Jordan Flight Court

- Precio en oferta: $125.999

- Descuento del 40%

Zapatillas Nike con hasta 40% de descuento en el outlet virtual de la marca

Adidas lanzó descuentos por tiempo limitado

La promoción de Nike busca competir con su archirivalAdidas, que también lanzó una promoción especial en vísperas de San Valentín. Por el Día de los Enamorados, la marca de ropa deportiva vende zapatillas con hasta 40% de descuento y ofrece la posibilidad de pagar en hasta 6 cuotas sin interés.

También se puede acceder a envíos gratis en las compras desde la página web si se supera un monto establecido. De esta manera, los enamorados que quieran regalar zapatillas pueden hacerlo pagando precios más económicos.

Según anuncia en su página web, los descuentos son por el Día de los Enamorados: es decir, que al menos hasta el próximo sábado 14 de febrero estarán vigentes. Por lo que, quienes quieran comprarse estos productos, pueden aprovechar a hacerlo antes de esa fecha.

Además, señala que como parte de la promoción cuenta con envíos gratis en compras superiores a $199.999. Y ofrece hasta 6 cuotas sin interés en compras desde $149.999.

Lo concreto es que, de acuerdo a un relevamiento realizado por iProfesional, es posible encontrar zapatillas con rebajas de hasta el 40%. Y, si bien los valores pueden quedar por debajo del mínimo para acceder a envío gratuito o cuotas sin interés, es posible combinar dos productos para tener ese beneficio.

También hay algunas camperas o remeras de entrenamiento con fuertes descuentos. A continuación, algunos ejemplos:

Zapatillas Campus 00s

- Precio en oferta: $107.999

- Descuento del 40%

Zapatillas Adidas VL Court 3.0

- Precio en oferta: $76.999

- Descuento del 30%

Zapatillas Adidas Gran Court Alpha

- Precio en oferta: $83.999

- Descuento del 30%

Zapatilla SL 72 RS

- Precio en oferta: $104.999

- Descuento del 30%

Zapatillas Sambae

- Precio en oferta: $101.999

- Descuento del 40%

Zapatillas Adidas Grand Court TD Lifestyle

- Precio en oferta: $62.999

- Descuento del 30%

Zapatillas Adi Racer Lo

- Precio en oferta: $118.999

- Descuento del 30%

Zapatillas Advantage Base 2.0

- Precio en oferta: $69.999

- Descuento del 30%

Campera Adidas Z.N.E.

- Precio en oferta: $90.999

- Descuento del 30%

Buzo de entrenamiento Tiro 25 Competition

- Precio en oferta: $69.999

- Descuento del 30%

Campera ligera con 2,5 capas Terrex

- Precio en oferta: $167.999

- Descuento del 40%

De esta manera, tanto Adidas como Nike tienen, en sus versiones «outlet» tienen fuertes descuentos y la posibilidad de pagar zapatillas y prendas deportivas en cuotas sin interés.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,consumo,precios

POLITICA1 día ago

POLITICA1 día agoA quién afecta la Reforma laboral: estos son los puntos clave del proyecto de Milei

ECONOMIA3 días ago

ECONOMIA3 días agoJornada financiera: el dólar cayó a un mínimo en casi tres meses y subieron las acciones argentinas en Wall Street

ECONOMIA2 días ago

ECONOMIA2 días agoCayeron 20% las ventas de automóviles en China y el régimen impone medidas para regular el mercado