ECONOMIA

Adolescentes de entre 13 y 17 años podrán invertir en fondos de acciones, bonos y otros activos

La Comisión Nacional de Valores (CNV) avanzó con un cambio relevante para el mercado local al aprobar una normativa que permite que adolescentes de 13 a 17 años accedan a un abanico más amplio de instrumentos financieros.

La medida, formalizada mediante la Resolución General (RG) N° 1091, modifica el esquema vigente y amplía las herramientas de inversión disponibles para este grupo etario, con el objetivo de impulsar la educación financiera y facilitar un acercamiento temprano al mercado de capitales.

Hasta ahora, los menores bajo ese rango de edad solo podían operar en Fondos Comunes de Inversión Abiertos Money Market, tal como había establecido la RG N° 977 en 2023. Esa normativa fue el primer paso para habilitar inversiones simples y de bajo riesgo para jóvenes.

La CNV habilitó nuevas alternativas de inversión para jóvenes entre 13 y 17 años

Con la nueva disposición, la CNV suma otras alternativas dentro del universo de fondos abiertos, incluyendo opciones vinculadas a renta variable, instrumentos atados a bonos y vehículos que replican distintos activos financieros, manteniendo siempre los resguardos normativos correspondientes.

El organismo regulador explicó que la ampliación está en línea con su política de promover la autonomía progresiva de los adolescentes, así como de reforzar la educación financiera desde edades tempranas. Según la CNV, la incorporación de herramientas de inversión supervisadas favorece la formación de hábitos de planificación, administración del dinero y toma de decisiones responsables.

El titular del organismo, Roberto E. Silva, destacó públicamente que esta actualización normativa constituye un avance clave para acercar a los jóvenes a un mercado moderno. Señaló que la entidad está convencida de que un acceso temprano y guiado a instrumentos de ahorro e inversión contribuye a «fomentar hábitos responsables, promover la autonomía económica y posicionar a las nuevas generaciones más cerca de un mercado moderno y participativo». También remarcó que el proceso debe realizarse siempre bajo la supervisión adulta y dentro de los estándares de protección vigentes.

En esa línea, Silva enfatizó que «esta medida, acompañada por la supervisión adecuada y la intervención responsable de adultos, abre oportunidades reales para que los jóvenes comprendan el valor de planificar, ahorrar y construir su futuro desde hoy». La regulación dispone que tanto la apertura de cuentas como la ejecución de inversiones deberán ser autorizadas y monitoreadas por los representantes legales, respetando los protocolos de resguardo al menor y las exigencias del sistema bursátil.

A pesar de la ampliación, la CNV aclaró que el acceso de los adolescentes no es irrestricto: continúan vedados los fondos comunes de inversión cerrados y los fondos abiertos destinados únicamente a Inversores Calificados. De este modo, se mantiene una barrera regulatoria para instrumentos considerados complejos o de riesgo elevado.

Este paso ocurre después de la entrada en vigencia de la RG N° 1023, que había permitido la apertura de subcuentas comitentes para jóvenes desde los 13 años. Con esta nueva resolución, el organismo profundiza una estrategia de apertura progresiva del mercado hacia actores jóvenes, considerando los cambios en los hábitos financieros y el creciente uso de plataformas digitales por parte de las nuevas generaciones.

En su comunicado oficial, la CNV reiteró que la RG N° 1091 amplía el universo de fondos abiertos disponibles para los menores, manteniendo la exclusión de los cerrados y los destinados a inversores calificados. Aseguró que la intención es compatibilizar la inclusión con la protección frente a riesgos complejos, un tema al que el organismo presta especial atención.

Las claves de la nueva medida de la CNV

El énfasis en educación financiera y acompañamiento adulto aparece como eje central de esta política. Para la CNV, incorporar progresivamente a los jóvenes al mercado contribuye a fortalecer la cultura del ahorro, mejorar el entendimiento de los instrumentos financieros y preparar a una generación que administra el dinero de formas diferentes a las de décadas anteriores.

Las entidades del mercado, por su parte, deberán adecuar procesos y reforzar controles operativos para asegurar la trazabilidad de las transacciones iniciadas por menores de edad. Los tutores, en tanto, quedan a cargo de supervisar, validar e informar cada operación. La CNV considera que esta tutela es indispensable para garantizar un entorno seguro, transparente y ajustado a las normas.

El marco regulatorio distingue entre instrumentos disponibles según su nivel de riesgo y complejidad, permitiendo el acceso únicamente a productos considerados adecuados para menores. Los fondos comunes abiertos se presentan como el canal más accesible y seguro, mientras que los vehículos sofisticados permanecen restringidos por razones de protección al inversor.

La entidad remarcó además que el avance tecnológico obliga a revisar permanentemente los mecanismos de control y supervisión, por lo que continuará actualizando normativas, difundiendo material educativo y habilitando canales de consulta tanto para los adolescentes como para sus familias.

En síntesis, la CNV busca consolidar un modelo de inclusión progresiva, en el que se combinen inversiones reguladas, educación financiera y mecanismos de protección reforzada para adolescentes. La resolución forma parte de una estrategia más amplia para modernizar el mercado de capitales argentino y hacerlo más accesible, participativo e integrado para las nuevas generaciones.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,inversion,gobierno,cnv,acciones

ECONOMIA

El superávit fiscal, los desafíos para sostenerlo en 2026 y por qué es la gran diferencia de Milei con los gobiernos anteriores

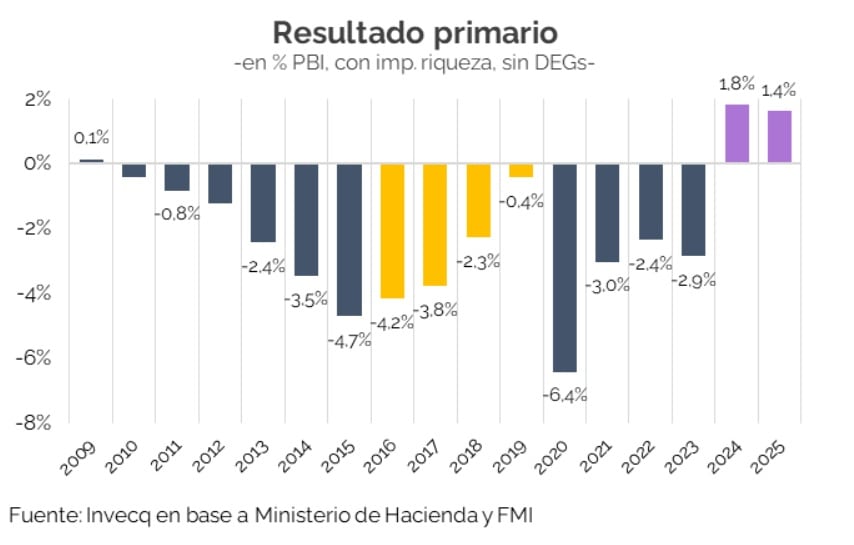

El programa económico del Gobierno mantiene en el resultado fiscal su principal ancla. A diferencia de administraciones previas, la estrategia oficial se apoya en la obtención y sostenimiento del superávit como eje central de la política macroeconómica. Según un informe de la consultora Invecq, 2025 cerró con un superávit primario de 1,4% del PBI y un superávit financiero de 0,2% del producto, en un contexto de fuerte ajuste del gasto y caída de los ingresos tributarios.

El resultado primario del año pasado se ubicó en línea con la meta acordada con el Fondo Monetario Internacional, que era de 1,3% del PBI, aunque quedó por debajo del objetivo interno que el propio Gobierno había fijado a mitad de año, de 1,6%. Aun así, el dato confirma que el equilibrio fiscal dejó de ser una promesa para convertirse en un rasgo estructural del esquema económico actual.

“El programa económico sigue teniendo en el ancla fiscal su principal sostén”, señala Invecq en su análisis. En ese marco, el superávit se presenta como el principal elemento diferenciador frente a los gobiernos anteriores, que mostraron déficits persistentes y una mayor dependencia del financiamiento monetario y del endeudamiento.

El informe advierte, sin embargo, que el resultado financiero de 2025 debe analizarse con cautela. De acuerdo con la consultora, el superávit de 0,2% del PBI está influido por el tratamiento contable de los intereses capitalizables de la deuda, que bajo el criterio de base caja se registran “por debajo de la línea”. Esto implica que el costo económico total de la deuda queda parcialmente subestimado en el resultado fiscal tradicional.

“Incorporando los intereses capitalizables —considerando solo su componente real— el resultado financiero pasa de un leve superávit a un déficit de 0,8% del PBI en 2025”, explica Invecq. Ese rojo, de todos modos, es calificado como “manejable y financiable”, y representa el doble del déficit corregido de 2024, que había sido de 0,4% del PBI.

Durante 2025, los intereses devengados totalizaron 1,2% del PBI. De ese total, apenas 0,2% correspondieron a intereses en pesos, pese a que la deuda en moneda local alcanza el 29,4% del PBI. El contraste con años anteriores es marcado: en 2020, con una deuda en pesos significativamente menor, equivalente al 19,5% del PBI, los intereses en moneda local registrados ascendieron a 1,1% del producto.

El desempeño fiscal del año pasado estuvo condicionado por una caída de los ingresos más pronunciada que la reducción del gasto. Según Invecq, los recursos totales retrocedieron 1,2% del PBI, mientras que el gasto primario se ajustó 0,8% del producto. La recaudación tributaria cayó cerca de 0,9% del PBI, en gran parte por la eliminación del impuesto PAIS, cuyo impacto sobre las cuentas nacionales fue de alrededor de 1,1% del PBI.

A esa baja se sumaron menores ingresos por Derechos de Exportación y por el impuesto a los Bienes Personales. Esas pérdidas fueron compensadas parcialmente por una mejora en las contribuciones a la seguridad social, en un contexto de recuperación gradual del empleo formal.

Del lado del gasto, el ajuste acumulado resulta significativo. La consultora estima que la caída real del gasto primario en 2025, en comparación con 2023, alcanza el 27%, con el mayor esfuerzo concentrado en 2024 y una profundización más moderada durante el último año. Dentro de ese proceso, los subsidios económicos explican una parte relevante del recorte.

“Los subsidios pasaron de representar 2,1% del PBI en 2023 a 1,0% del PBI en 2025”, detalla el informe. El gasto de capital fue otro de los rubros más afectados, con una reducción cercana al 79% real respecto de 2023, particularmente en infraestructura, vivienda y transporte. A su vez, las transferencias corrientes a las provincias cayeron alrededor de 60% real en el mismo período.

El ajuste dentro del gasto social fue heterogéneo. Las jubilaciones y pensiones contributivas registraron caídas reales cercanas al 14%, mientras que la Asignación Universal por Hijo mostró una expansión superior al 70% real, convirtiéndose, según Invecq, en la principal excepción al sesgo contractivo del gasto.

Para 2026, las proyecciones mantienen al superávit como objetivo central. La consultora estima un resultado primario en torno a 1,5% del PBI, en línea con lo previsto en el Presupuesto 2026, aunque por debajo del compromiso de 2,2% asumido con el FMI. El superávit fiscal total se ubicaría cerca de 0,1% del PBI, lo que deja un margen limitado para avanzar en una reducción significativa de la carga impositiva.

En ese contexto, Invecq advierte que las medidas tributarias asociadas a la reforma laboral, cuyo tratamiento comenzaría en febrero, implican un costo fiscal cercano a 0,8% del PBI. De ese total, 0,69% corresponde a la Nación y 0,11% a las provincias, un reparto que genera resistencias a nivel subnacional y condiciona la viabilidad del paquete completo.

A este factor se suma la reducción de los derechos de exportación anunciada en septiembre de 2025, con un costo adicional estimado en 0,1% del PBI para el Estado nacional. “La implementación plena de estas medidas requeriría un nuevo ajuste del gasto cercano a 0,8% del PBI para preservar el superávit financiero”, señala el informe, incluso considerando el ahorro acotado derivado de la segmentación de subsidios energéticos, calculado en torno a 0,15% del producto.

La alternativa sería una recuperación de la recaudación vía crecimiento económico. No obstante, Invecq considera que ese escenario resulta poco consistente con sus proyecciones actuales, que prevén una expansión anual de entre 2% y 2,5%. Además, el eventual regreso de la Argentina a los mercados de deuda en dólares podría implicar mayores pagos de intereses en moneda extranjera, lo que volvería más exigente la meta de sostener el equilibrio fiscal.

En síntesis, el informe concluye que el superávit fiscal constituye hoy la principal diferencia del gobierno de Javier Milei respecto de las gestiones anteriores. Al mismo tiempo, advierte que su sostenimiento depende de un margen fiscal acotado, de decisiones de política económica que aún están en discusión y de un contexto macroeconómico que seguirá condicionando la evolución de las cuentas públicas.

Corporate Events,South America / Central America

ECONOMIA

Empleada doméstica: cuánto cobrarán de sueldo en febrero por hora y mes, según cada categoría

En febrero las empleadas domésticas cobrarían sin nuevos aumentos de sueldo y sin el bono que percibieron en 2025 por las horas trabajadas a la semana.

De no mediar una nueva resolución de la Comisión Nacional de Trabajo en Casas Particulares (CNTCP), el servicio doméstico -que perdió muchísimo poder adquisitivo en 2025- volvería a ver reducido su poder de compra, al no recibir una actualización del haber mínimo legal.

Recordemos que el trabajo en casas particulares es una de las actividades laborales más extendidas en la Argentina y, al mismo tiempo, una de las que históricamente presentó mayores niveles de informalidad. Para revertir esa situación, la Ley 26.844 estableció un régimen laboral específico que regula los derechos de las empleadas domésticas y las obligaciones que deben cumplir quienes las contratan, independientemente de la cantidad de horas trabajadas.

Registrar la relación laboral, pagar aportes, respetar salarios mínimos y garantizar cobertura médica y de riesgos del trabajo no son decisiones voluntarias: son obligaciones legales.

Escala salarial empleada doméstica: cuánto cobrarán por lo trabajado en enero (y qué sucedería en febrero)

Los siguientes son los valores que oficialmente publicó la Unión de Personal Auxiliar de Trabajo en Casas Particulares para los haberes de enero 2026, que llegan a los bolsillos de los trabajadores en febrero:

Supervisor/a

- Con retiro: $471.956,01 mensuales y $3.783,33 por hora

- Sin retiro: $525.712,99 mensuales y $4.143,70 por hora

Personal para tareas específicas

- Con retiro: $438.475,56 mensuales y $3.582,79 por hora

- Sin retiro: $488.091,78 mensuales y $3.926,84 por hora

Caseros

- Sin retiro: $427.821,61 mensuales y $3.383,54 por hora

Asistencia y cuidado de personas

- Con retiro: $427.821,61 mensuales y $3.383,54 por hora

- Sin retiro: $476.755,68 mensuales y $3.784,32 por hora

Personal para tareas generales

- Con retiro: $384.713,01 mensuales y $3.135,99 por hora

- Sin retiro: $427.821,61 mensuales y $3.383,54 por hora

A los básicos del convenio hay que sumar el adicional por antigüedad, equivalente a un 1 por ciento por cada año trabajado de la empleada doméstica en su relación laboral, sobre los salarios mensuales.

También hay un extra del 30 por ciento calculado sobre los salarios mínimos de cada categoría, para empleadas del sector que trabajan en zonas desfavorables como La Pampa, Río Negro, Chubut, Neuquén, Santa Cruz, Tierra del Fuego, Antártida e Islas del Atlántico Sur o en el Partido de Carmen de Patagones.

Y a eso se suman también las horas extras, que son las que la trabajadora desempeña por fuera de su jornada habitual:

- 50% de recargo para las horas extras trabajadas de lunes a viernes y hasta las 13 horas del sábado.

- 100% de recargo (doble jornada) si las horas extras se realizan los sábados después de las 13 horas, domingos o feriados.

A la empleada doméstica le corresponde percibir el salario mínimo de la categoría para la cual fue contratada y registrada o uno superior. En caso de prestar tareas en más de una categoría, le corresponde percibir la remuneración de la categoría mejor remunerada.

Si bien el valor del servicio doméstico se divide por categorías basadas en tareas, por ley a la trabajadora cuyas resposabilidades puedan estar enmarcadas en más de una de las categorías anteriores, le corresponde el salario de la mejor remunerada.

Hay que tener en cuenta que las partes aún no fueron convocadas para reunirse y actualizar los montos de febrero, por lo que, por el momento, en el mes que acaba de comenzar, recibirán el mismo sueldo que en enero.

¿Cuáles son los aportes del personal de casas particulares?

El régimen especial de casas particulares incluye el pago mensual de:

El monto total a pagar se determina según la cantidad de horas trabajadas por semana. Para acceder a obra social, la trabajadora debe aportar el equivalente a 16 horas o más. Si trabaja menos, puede sumar aportes voluntarios o complementar con aportes de otros empleos.

Plazos y formas de pago de los aportes

Los aportes se pagan a mes vencido, y el empleador tiene tiempo hasta el día 10 de cada mes para abonarlos sin intereses.

Los medios de pago disponibles incluyen:

Cómo pagar aportes y contribuciones: paso a paso para empleadores

El proceso se realiza desde el Portal de Casas Particulares con clave fiscal nivel 2 o superior. El sistema muestra automáticamente los períodos pendientes.

1. Ingresar al portal

2. Pagar el mes actual

Al elegir la opción «Pagar mes actual», podrás:

Pago manual: descarga el Formulario 102 y pagalo en banco o centro extrabancario. Se debe entregar una copia del formulario y del comprobante a la trabajadora.

Pago electrónico: el sistema genera un VEP para abonar desde Link, PagoMisCuentas, Banelco, tarjeta, etc.

3. Generar el recibo de sueldo

Luego de pagar el VEP, el sistema permite generar el recibo mensual, agregando datos como:

Remuneración

Horas trabajadas

Aguinaldo

Vacaciones

Otros conceptos

Se deben imprimir dos copias: una para el empleador y otra para la trabajadora, junto con el comprobante de pago.

4. Pagar períodos adeudados

Si existen deudas, el sistema:

Calcula intereses según fecha de pago.

Permite seleccionar períodos pendientes.

Genera el VEP o formulario para regularizar.

Habilita la generación del recibo correspondiente.

Cómo consultar los aportes como trabajadora de casas particulares

Una parte central de esta nota SEO es explicar cómo la trabajadora puede verificar si su empleador pagó los aportes y si necesita complementar con adicionales.

Paso 1: Ingresar al Portal de Casas Particulares

Desde el sitio de ARCA, entrar al perfil de Casas Particulares y acceder con:

CUIL

Clave fiscal nivel 2

Si solo aparece la opción de «empleador», significa que no está registrada como trabajadora y debe regularizar la situación.

Paso 2: Consultar los aportes

En la pantalla principal, seleccionar la solapa «MIS APORTES». Allí se visualiza:

Estado del aporte jubilatorio.

Estado del aporte a obra social.

Aportes realizados por el empleador.

Si el monto no alcanza para acceder a los beneficios, el sistema lo informa.

Paso 3: Pagar adicionales (si corresponde)

El portal permite pagar:

Para hacerlo:

Seleccionar el concepto a pagar.

Elegir medio de pago (electrónico o manual).

Si es manual, descargar el formulario interactivo.

Si es electrónico, generar VEP y pagarlo online.

Todos los pagos voluntarios o adicionales se hacen mediante el Formulario 575/RT.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,empleada doméstica,sueldo

ECONOMIA

Cuál es el activo financiero que rinde más que el plazo fijo y capturó la atención del mercado

El gobierno de Javier Milei logró renovar la totalidad de los vencimientos en la última licitación de deuda en pesos. Frente a compromisos por menos de $9 billones, consiguió un rollover del 124%. Dentro del menú ofrecido, destacó una letra de corto plazo que paga una tasa superior a la de los plazos fijos, una opción que el mercado considera atractiva para invertir pesos.

“Ayer se emitieron LECAPs al 16 de marzo por 42,4% TEA. El plazo fijo rinde 29% TNA, 33% TEA. Números simples: con $10 millones, en LECAP ganas $445.000 al 16 de marzo. En plazo fijo, $358.000. Y además, la LECAP la podés vender cuando quieras; en segundo tenés los pesos”, explicó Ariel Sbdar, CEO de Cocos Capital.

Según el comparador de plazos fijos de $100.000 intransferibles a 30 días del BCRA, este viernes, las ofertas de los bancos varían de TNA desde 23% (Santander) hasta 33,25% (Voii). En un contexto de estabilidad cambiaria, esta opción gana terreno entre los inversores que buscan hacer una diferencia. Además, como mencionó Sbdar, en el caso de la letra no es necesario inmovilizar el capital durante 30 días para obtener un retorno, algo que si ocurre con el plazo fijo.

Si bien el equipo económico llevó a cabo una licitación positiva con una tasa de fondeo menor a la anterior, otorgó “premio” en las letras cortas. “Me parece mucho, pero no me sorprende. Ya en la licitación pasada habían dado un buen premio, similar a este en la LECAP más corta”, afirmó Lucio Garay Mendez, respecto a la tasa de cerca del 3% mensual que se convalidó para la LECAP con vencimiento el próximo marzo, cuando la inflación se espera que se ubique por debajo del 2,8% que marcó en diciembre.

De acuerdo a las estimaciones del último Relevamiento de Expectativa de Mercados (REM) del Banco Central de la República Argentina (BCRA), el Índice de Precios al Consumidor (IPC) se ubicaría en 1,9% para marzo, fecha de vencimiento de la letra en cuestión. Por lo tanto, el instrumento rinde un punto porcentual por encima de la dinámica esperada por el mercado.

La licitación era un importante desafío para la Secretaría de Finanzas; el Tesoro apenas contaba con $2,3 billones de depósitos en pesos en el BCRA y tenía vencimientos por casi 9 billones de pesos. Ya de antemano, en el mercado anticipaban un rollover cercano al 100 por ciento. Finalmente, se adjudicó un total de $10,34 billones, habiendo recibido ofertas por un total de $11,17 billones, lo que significó un refinanciamiento de 124,20% sobre los vencimientos.

Un informe de Romano Group “se otorgó premio sobre el tramo corto, mientras que el tramo más largo estuvo en sintonía con el mercado. La LECAP S16M6 representó un 48% del financiamiento”.

Entre las alternativas que se ofrecieron en la subasta de ayer figuraban tres Lecap en pesos: una con vencimiento el 16 de marzo de 2026 (nueva), otra al 31 de julio de 2026 (nueva) y una tercera al 30 de noviembre de 2026 (S30N6, reapertura). También se incluyó un Boncap al 15 de enero de 2027 (T15E7, reapertura).

En instrumentos a tasa variable, se presentó una Lecap a tasa TAMAR con vencimiento el 31 de agosto de 2026 (M31G6, reapertura). Dentro de las opciones ajustadas por CER, se destacó una letra al 31 de julio de 2026 (nueva), otra al 30 de noviembre de 2026 (X30N6, reapertura), un bono con vencimiento el 30 de junio de 2027 (TZX27, reapertura) y otro al 30 de junio de 2028 (TZX28, reapertura).

Además, se ofreció una Letra del Tesoro vinculada al dólar estadounidense, sin cupón, con vencimiento el 30 de abril de 2026. Esta alternativa apuntaba a quienes mantienen dudas sobre la evolución del tipo de cambio, pese a la estabilidad reciente y las compras de reservas del BCRA.

Desde Equilibra destacaron tres puntos salientes de la licitación que realizó la Secretaría de Finanzas el miércoles:

- Plazos cortos: el 50% del volumen se concentró en la letra más corta (vencimiento en marzo). El mercado sigue priorizando la liquidez inmediata de cara a los próximos meses.

- Tasas al alza: se convalidó un premio generalizado. La letra a mayo cortó al 3% TEM, mostrando que el mercado ya no acepta tasas tan bajas en el tramo corto.

- Búsqueda de cobertura: los títulos CER duplicaron su participación (del 14% al 27%), reflejando una demanda sostenida de protección contra la inflación.

A la vez, los analistas de la consultora remarcaron que el Tesoro llegaba a la licitación con apenas $2,3 billones en su cuenta del BCRA. “El financiamiento neto obtenido permite recomponer el margen de maniobra frente a un perfil de deuda privada muy exigente: $19,9 billones en febrero y $15,9 billones en marzo. Ante picos que no dan tregua hasta junio, la capacidad de sostener el acompañamiento del mercado será clave para evitar tensiones financieras”, concluyeron.

Corporate Events,South America / Central America

CLIMA NOTICIAS2 días ago

CLIMA NOTICIAS2 días agoA qué hora puede llover hoy en CABA, según el Servicio Meteorológico Nacional

CHIMENTOS2 días ago

CHIMENTOS2 días agoJulieta Díaz contó por qué no funcionó su noviazgo con Luciano Castro en medio de la separación con Griselda Siciliani

POLITICA3 días ago

POLITICA3 días agoMaximo Kirchner propuso que Axel Kicillof presida el PJ Bonaerense