ECONOMIA

Bancos ofrecen una súper tasa para plazos fijos en dólares, en busca de los billetes del colchón

¿Oportunidad única o un riesgo innecesario? El lector tomará la decisión final, pero lo cierto es que algunos de los bancos más importantes del sistema financiero decidieron elevar de manera notoria el rendimiento de los plazos fijos en dólares.

Una dinámica que tomó un verdadero impulso en las últimas jornadas de 2025, y que en la práctica llevó a cientos de ahorristas a colocar sus dólares en los bancos, en depósitos a plazo fijo.

La novedad no rige ni para todos los bancos ni para todos los plazos.

De hecho, la mejora en los rendimientos se nota en los plazos de por lo menos 365 días. Hay uno entre los bancos líderes, el Banco Galicia, que ya ofrece una tasa de interés más elevada a partir de los 180 días.

Boom de plazos fijos en dólares: qué tasas ofrecen los principales bancos

Algunas de las entidades líderes ya ofrecen una tasa del 5% anual en dólares.

La condición principal para acceder a una tasa preferencial por los depósitos es realizar un plazo fijo en dólares de por lo menos 365 días, con la excepción del Galicia.

A continuación, se detallan los bancos, sus tasas y los plazos correspondientes para obtener un rendimiento más elevado:

- Banco Macro: Ofrece una tasa del 5% para un plazo de 365 días.

- BBVA Banco Francés: Ofrece una tasa del 5% para un plazo de 365 días.

- Banco Nación: Ofrece una tasa del 5% para un plazo de 365 días.

- Galicia: Ofrece una tasa del 2,47%, pero con un plazo reducido de 180 días.

Otras instituciones líderes, como el Santander y el Provincia de Buenos Aires se mantienen con rendimientos muy bajos: de entre 0,05% a 0,3% anual, sin importar los plazos.

Otra condición que suelen poner los bancos es que la operación se realiza a través de la página web.

Qué buscan los bancos

La estrategia de los bancos responde a un interés particular: captar divisas que le permitan utilizar esa liquidez para prestarles a empresas exportadoras, que no tienen acceso fluido al mercado de capitales.

O, en todo caso, hacer clientes entre pymes exportadoras que necesitan financiamiento por una cuestión particular.

«De todas maneras, no es algo que sea generalizado. Hay algunos bancos que no se prenden a este negocio», dice a iProfesional el economista Sebastián Menescaldi, director de la consultora Eco Go.

El economista Amílcar Collante suma dos cuestiones adicionales: «Creo que la suba de tasas tiene dos cuestiones: está impulsada un poco por el Banco Nación. El tema del proyecto de Inocencia fiscal, que busca el retorno de los dólares al sistema financiero. Y también hay una segunda cuestión: que se termina el tema de la penalidad del blanqueo anterior. Incluso es probable que los bancos necesiten una tasa todavía algo más atractiva para mantener los dólares en el sistema».

Depósitos en dólares en niveles récord

Los depósitos a plazo fijo en dólares han experimentado un crecimiento extraordinario en los últimos meses y consolidaron la tendencia alcista del último año.

El stock de estos depósitos comenzó el año 2025 con una base que oscilaba levemente por debajo de los u$s4.000 millones. De acuerdo con el registro del Banco Central, en la última semana del año pasado, el sistema ya contaba con un total de u$s8.218 millones en colocaciones a plazo.

En total, los depósitos en dólares ya superan los u$s35.000 millones, un nivel récord.

Algunas consultoras y economistas suponen que, en la medida en que se consolide la estabilidad cambiaria, la tendencia en el crecimiento de los depósitos en dólares se revertirá o, al menos, se frenará en los niveles actuales.

Menescaldi le dijo a iProfesional que otras opciones financieras lucen más atractivas que dejar inmovilizado un depósito bancario a lo largo de un año.

Sin riesgo devaluatorio a la vista, para los inversores más sofisticados vuelve el atractivo por el ahorro en pesos, donde la expectativa es que las tasas se mantengan en terreno positivo.

«Las nuevas colocaciones de ONs por parte de empresas de mayor envergadura, si hubiera compradores locales, también podrían funcionar como un sustituto de depósitos dolarizados», puso un informe de la consultora LCG

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,dolar,plazo fijo,banco

ECONOMIA

Un informe privado analizó el aumento de la morosidad bancaria: los factores que la explican

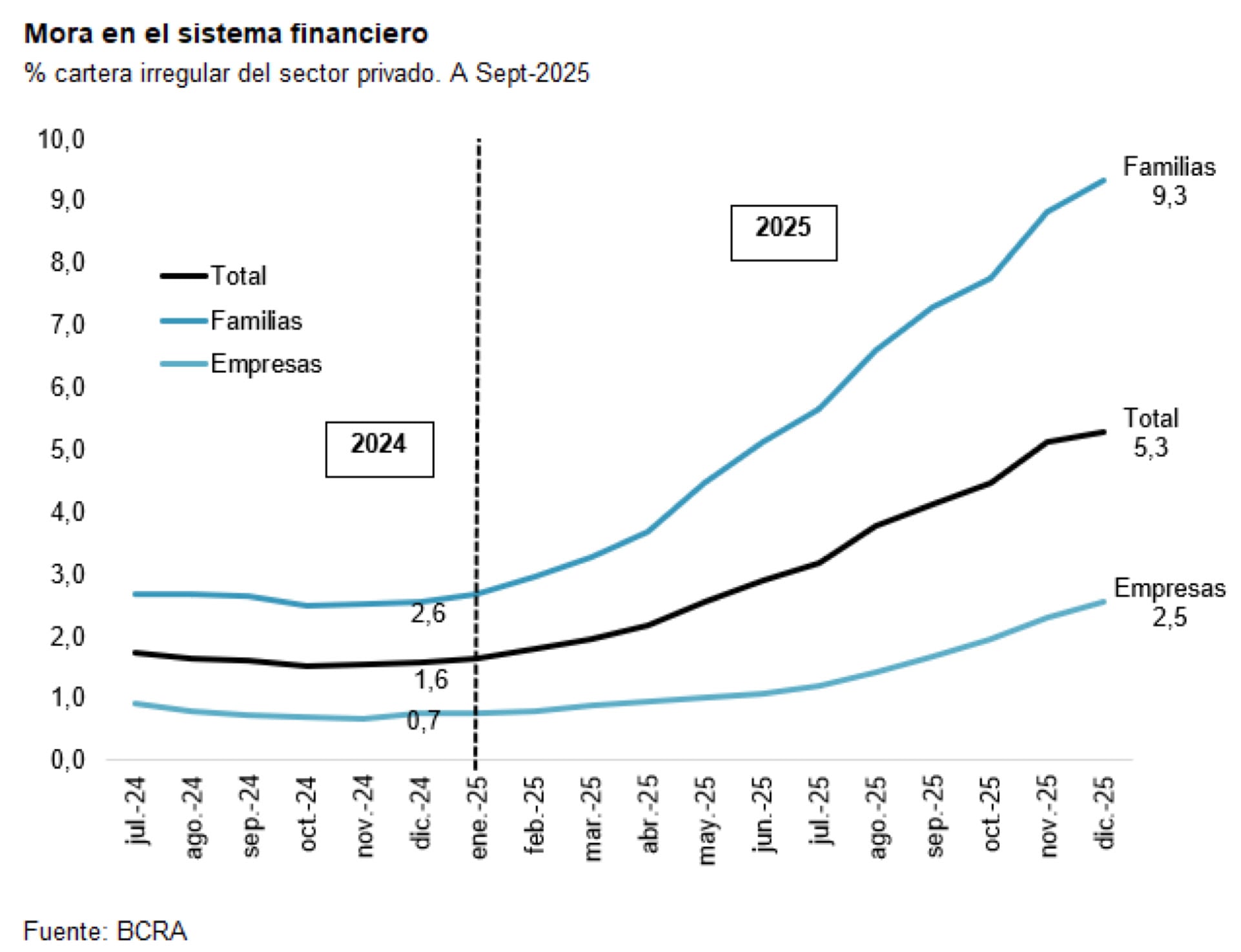

Partiendo de niveles muy bajos, los préstamos de los bancos al sector privado aumentaron fuertemente durante 2024 y 2025. Y aunque el aumento de la morosidad en escenarios así era esperable, “ratios de mora que se triplican o cuadriplican en apenas un año son el reflejo de dificultades en los mercados reales y financieros, que se traducen en las tasas de interés, entre otros”, dice un informe de la consultora Quantum.

El informe reconoce que la economía argentina está aún en un proceso de transición, que los bancos han ido ajustando su negocio y prestándole relativamente más al sector privado que al sector público y que en 2025 estuvieron expuestos a una mayor volatilidad y niveles más altos de tasa de interés en pesos, lo cual impactó en la mora. Pero si bien espera que la situación tienda a acomodarse, “el problema de la mora podría no haber terminado, en particular en el caso de las empresas”.

El aumento de la morosidad, explica, se produjo al cabo de un aumento significativo de los préstamos en pesos, tanto en 2024 como en 2025. La tasa de crecimiento real anual del crédito total al sector privado, precisa, fue de 54% en 2024 (+58% familias y +52% empresas) y 28% en 2025 (+35% familias y +10% empresas).

En ese contexto se podía espera un aumento de la morosidad, pero el aumento fue muy acelerado. Inicialmente, fue superior en las familias (créditos personales y financiamiento vía tarjetas de crédito), y relativamente más baja en empresas.

La mora total comenzó a aumentar desde principios del 2025 y pasó de 1,6% de la cartera de préstamos al sector privado en diciembre 2024 a 5,3% un año después. “En el caso de los préstamos a familias, la morosidad pasó en el mismo periodo de 2,6% a 9,3% y en las empresas de 0,7% a 2,5”, precisa.

A fines del año pasado, las líneas con mayor morosidad eran las de préstamos personales (11,9%) y las de financiamiento vía tarjetas de crédito (8,6%). Entre las empresa, en tanto, la mayor morosidad se observa en los “Adelantos en cuenta” (4,9%).

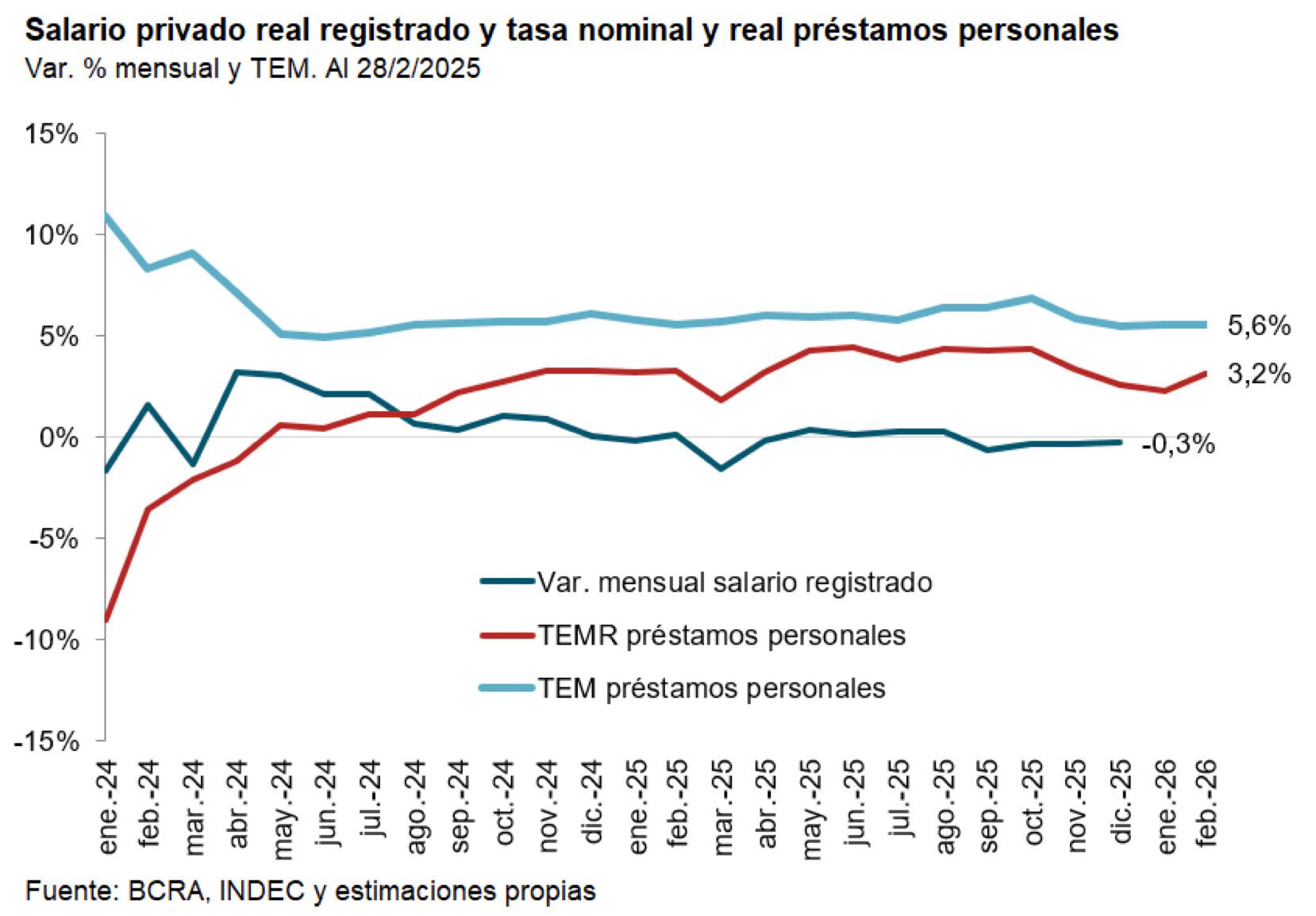

En cuanto a las causas del aumento de la morosidad, Quantum considera que uno de los principales factores fue el aumento de tasas de interés en el tercer trimestre de 2025, cuando la tasa pasiva TAMAR promedió el 3,8% de tasa efectiva mensual, la activa de adelantos del 5% y la de Préstamos personales 6,3%, contra una inflación mensual promedio del período de 1,9 por ciento. En el caso de las familias eso contribuyó al aumento de la relación cuota a pagar sobre ingresos.

Sucede, explica Quantum, que la reducción de la tasa de inflación hace que las cuotas fijas de los préstamos se licúen menos “y, consecuentemente, aun con salarios reales constantes, el tomador de préstamos ve reducida la disponibilidad de fondos respecto de lo planeado si al momento de tomarlo proyectaba una tasa de inflación mayor”.

Según el informe, el aumento del salario real debería haber mitigado este efecto, pero no fue lo que sucedió.

“Comparando el índice de salario formal del sector privado y la tasa de interés real de un préstamo personal se observa que entre diciembre de 023 y hasta mayo de 2024 la variación mensual del salario real fue superior a la tasa de interés real.

Pero, a partir de julio 2024 la tasa de interés real mensual no sólo es positiva, sino que supera a la variación del salario real en forma continua, generando una diferencia acumulada significativa”, de ahí el fuerte y acelerado aumento de la morosidad de las familias, azuzada además por la evolución del mercado de trabajo. Si bien la actividad económica creció 11,9% entre diciembre de 2023 y diciembre de 2025, precisa Quantum, la caída del empleo formal privado de 2,9% (170.000 empleados) también incidió sobre la mora de los bancos, pero con heterogeneidad en la evolución sectorial. Y da como ejemplo que mientras la Construcción cayó 6,4%, la intermediación financiera creció 32,6%, un contraste abrumador sobre la renguera del mercado crediticio.

ECONOMIA

Cuándo cobro la jubilación de ANSES en marzo 2026

Con la llegada de marzo, millones de personas esperan conocer el impacto de la nueva actualización de haberes y el calendario de pagos dispuesto por la Administración Nacional de la Seguridad Social (ANSES). El organismo oficializó una suba del 2,88% para jubilados, pensionados y titulares de asignaciones, que comenzará a regir desde el primer día hábil del mes.

El ajuste responde a la fórmula de movilidad vigente, que toma como referencia el Índice de Precios al Consumidor (IPC) de dos meses previos, manteniendo el mecanismo de actualización mensual. Además, se confirmó la continuidad del bono extraordinario para los sectores de menores ingresos.

El monto de la jubilación mínima quedó establecido en $369.600,88. A este valor se le suma un bono de refuerzo de $70.000, idéntico al del mes anterior, por lo que ningún jubilado del sistema contributivo cobrará menos de $439.600,88 en marzo.

El haber máximo del sistema previsional ascenderá a $2.487.063,95. En el caso de las prestaciones no contributivas y universales, los valores también registran aumentos: la Pensión Universal para el Adulto Mayor (PUAM) alcanzará los $295.680,70; con el bono, el total se eleva a $365.680,70.

El aumento se acredita automáticamente en las cuentas bancarias declaradas por cada beneficiario, sin necesidad de trámites adicionales para percibir el ajuste ni el refuerzo.

El bono extraordinario de $70.000 continuará en marzo de 2026, según lo dispuesto por la Resolución 38/2026 publicada en el Boletín Oficial. Este beneficio está dirigido a los sectores de menores ingresos y se otorga a quienes perciben la jubilación mínima, la Pensión Universal para el Adulto Mayor (PUAM), las Pensiones No Contributivas (PNC) por Invalidez y Vejez, así como a las Madres de Siete Hijos.

El bono no presenta variaciones respecto al mes anterior y se suma al haber correspondiente de cada prestación. De esta manera, quienes cobren una jubilación mínima, una PUAM o una PNC verán reflejado el refuerzo en su liquidación mensual, elevando el ingreso final que perciben por ANSES. El pago se realiza junto al haber mensual y no requiere gestión adicional por parte del beneficiario.

El Sueldo Anual Complementario (SAC), más conocido como aguinaldo, se calcula tomando el 50% de la mayor remuneración mensual percibida por el jubilado dentro de cada semestre (de enero a junio y de julio a diciembre).

Para este cálculo, se tiene en cuenta únicamente el haber jubilatorio base con sus respectivos aumentos por movilidad, pero no se incluyen los bonos extraordinarios (como el refuerzo de $70.000 mencionado en marzo), ya que estos tienen carácter “no remunerativo”.

El primer medio aguinaldo se abona con los haberes de junio y el segundo con los de diciembre.

El calendario de pagos de ANSES para marzo 2026 se organiza, como es habitual, según la terminación del último número del Documento Nacional de Identidad (DNI) del titular. Los jubilados y pensionados que perciben el haber mínimo cobrarán en las siguientes fechas:

- DNI terminado en 0: 9 de marzo

- DNI terminado en 1: 10 de marzo

- DNI terminado en 2: 11 de marzo

- DNI terminado en 3: 12 de marzo

- DNI terminado en 4: 13 de marzo

- DNI terminado en 5: 16 de marzo

- DNI terminado en 6: 17 de marzo

- DNI terminado en 7: 18 de marzo

- DNI terminado en 8: 19 de marzo

- DNI terminado en 9: 20 de marzo

Para quienes tienen ingresos superiores a la mínima, las fechas son:

- DNI terminados en 0 y 1: 23 de marzo

- DNI terminados en 2 y 3: 25 de marzo

- DNI terminados en 4 y 5: 26 de marzo

- DNI terminados en 6 y 7: 27 de marzo

- DNI terminados en 8 y 9: 30 de marzo

Las fechas y el lugar de cobro pueden consultarse de manera personalizada a través de la plataforma “Mi Anses” o en la aplicación móvil del organismo, ingresando con el CUIL y la Clave de la Seguridad Social.

Corporate Events,Creative Use,South America / Central America,Retailers (Legacy),Retailers (TRBC level 2)

ECONOMIA

La correcta evaluación de costos y normas regulatorias se consolida como pilar de la rentabilidad en la importación

El escenario del comercio exterior está atravesando una transformación estructural que redefine las reglas de juego para los pequeños importadores.

Según los expertos, después de años marcados por la incertidumbre normativa y las barreras administrativas, 2026 se presenta como un período de normalización y apertura, donde la clave del éxito ya no reside únicamente en la capacidad de “traer mercadería”, sino en la especialización estratégica y la lectura precisa de los costos ocultos.

Para los emprendedores y pequeñas y medianas empresas (pyme), el negocio de importación ha dejado de ser una apuesta a ciegas para convertirse en un proceso de planificación técnica. En este nuevo contexto, la diferencia entre la rentabilidad y el fracaso financiero depende de la selección del nicho, el uso de las nuevas herramientas legales y el entendimiento de una demanda interna más selectiva.

Uno de los errores más comunes del importador novato es dejarse seducir por los productos que presentan un alto volumen de ventas en plataformas digitales. Joaquín Méndez, empresario con casi una década en el rubro y fundador de varias compañías dedicadas a la importación desde China, advierte que la saturación del mercado es el principal enemigo del margen de ganancia.

Compezar copiando lo que ya está saturado no es estrategia, es improvisación (Méndez)

“Empezar copiando lo que ya está saturado no es estrategia, es improvisación”, sostiene Méndez. Según su experiencia, hay categorías que deben evitarse al iniciar:

- Electrónica genérica: Los auriculares tipo AirPods y los smartwatches económicos lideran la lista de riesgos. Al ser productos masivos, la competencia es puramente por precio y el índice de fallas técnicas puede dañar la reputación del vendedor.

- Accesorios de telefonía: Cables, cargadores y fundas básicas son productos donde el consumidor no percibe mejoras de calidad interna. “Sin volumen masivo o tienda física que permita la venta cruzada, los márgenes se vuelven insignificantes”.

- Productos de moda y para el hogar: Artículos como picadores manuales, luces LED rítmicas o pistolas de masaje tienen ciclos de vida cortos. Cuando el producto se viraliza, el ingreso masivo de competidores lleva los precios a la baja.

- Bienes voluminosos o de talle variable: El calzado y los pequeños electrodomésticos (como freidoras de aire o cafeteras) presentan desafíos logísticos y financieros. El calzado exige variedad de talles y genera capital inmovilizado, mientras que los electrodomésticos pesados obligan a la importación marítima, aumentando la inversión inicial y el riesgo para quienes recién comienzan.

Frente a las trampas del impulso y el producto de moda, la opción está en encontrar variantes específicas dentro de categorías con demanda comprobada. El enfoque actual requiere dejar de lado lo masivo y apuntar a resolver problemas concretos de nichos determinados.

Méndez recurre a ejemplos recientes: menciona un corrector de postura que resolvía una necesidad puntual y permitió márgenes favorables, con una facturación de USD 3.000 en el primer mes. Otro caso fue el de auriculares con cancelación de ruido diseñados para dormir, que agotaron el stock inicial de 100 unidades en diez días.

En este marco, el objetivo es importar variantes dentro de categorías donde los grandes importadores aún no han respondido a todas las demandas. Méndez asegura: “La oportunidad aparece cuando se identifica una variante concreta dentro de una categoría existente”.

Para que la importación sea sostenible, es imperativo trascender el entusiasmo por el precio de origen. La viabilidad de una operación se apoya en tres pilares fundamentales que todo emprendedor debe dominar antes de realizar su primer pedido.

Primero, la selección del nicho: si el producto es igual al de otros, el margen se esfuma en una competencia de precios. Segundo, el análisis detallado de costos. Méndez destaca: “La mayoría solo mira el precio del producto en origen, pero después aparece el flete, los impuestos, los gastos logísticos y los costos de comercialización como publicidad, comisiones o envíos”. Si esta matemática falla, un proyecto que parece rentable en papel puede resultar en pérdidas.

Trabajar con proveedores confiables y hacer pedidos pequeños para testear la calidad es la recomendación técnica que minimiza riesgos

Por último, cumplir con los requisitos normativos. Antes de comprar, hay que confirmar si el producto requiere certificaciones especiales como seguridad eléctrica o normas de salud. Trabajar con proveedores confiables y hacer pedidos pequeños para testear la calidad es la recomendación técnica que minimiza riesgos.

El marco regulatorio en Argentina ha cambiado y orientado sus procesos hacia la simplificación. Joaquín Méndez subraya que la modificación del Código Aduanero ha introducido una herramienta vital para la pyme: el dictamen anticipado.

“Por primera vez, el importador puede conocer de antemano tres variables críticas: la clasificación arancelaria del producto, la valoración económica según la Aduana y el cumplimiento de reglas de origen”, explica Méndez.

Hasta hace poco, estas definiciones se obtenían solo cuando la mercadería ya había llegado, generando sobrecostos y demoras. Ahora, la autoridad debe responder en 30 días; si no lo hace, el importador puede avanzar bajo garantía. El silencio burocrático se transforma entonces en un permiso tácito, limitando el riesgo de sorpresas impositivas al nacionalizar la carga. Según Méndez, “el miedo a lo desconocido”, considerado la principal barrera psicológica para el sector, comienza a disiparse.

Para ingresar al negocio de importación, los pasos recomendados por los especialistas son:

- Definir y validar: investigar la demanda real y asegurarse de que no existan restricciones legales para el producto.

- Analizar el costo total: estimar el precio final en depósito, con todos los gastos contemplados.

- Hacer un pedido de prueba: registrar cómo se comporta la logística, la demanda y la calidad del producto sin arriesgar demasiado capital.

- Escalar: solo una vez comprobado el funcionamiento y el mercado, invertir para ampliar el volumen.

Santiago Ribatto Crespo, socio fundador de AltoRancho, sugiere con base a su experiencia: “Si tiene la oportunidad, lo primero que le recomendaría es viajar y aprender todo lo que pueda. No solamente sobre el producto, sino sobre cómo funciona el mundo de la importación: conocer fábricas y entender los procesos”.

En el panorama de 2026 después de un 2025 de fuerte crecimiento, Gabriel Salomón, director de Jidoka, afirma que las importaciones han mostrado una dinámica ascendente, impulsada por cambios en los patrones de consumo y mayor apertura comercial.

Salomón identifica cuatro líneas de oportunidad para lo que viene:

- Nuevos orígenes: Además de China, países como India, Vietnam y Tailandia emergen como alternativas competitivas.

- E-commerce especializado: La logística de pequeños envíos y el cumplimiento normativo para importaciones de bajo valor seguirán en expansión.

- Acuerdos internacionales: El vínculo comercial con Estados Unidos y la Unión Europea abre puertas para quienes busquen posicionarse como distribuidores de marcas de ese país en el mercado local.

- Arbitraje geopolítico: Las tensiones entre grandes potencias generan cambios en flujos de inversión que los importadores ágiles pueden capitalizar.

El desafío para 2026 será adaptarse a los movimientos globales y a las variaciones de precios internacionales; quienes permanecen estáticos sufrirán presión frente a competidores más flexibles.

Aunque aprovechar la escala internacional tiene ventajas, Ribatto Crespo remarca que la empresa también debe interpretar los cambios en el mercado interno.

Diseño de interiores,Lucy Glade-wright,Diseño,mobiliario,sillas,iluminación,showroom,equipo,arquitectura,decoración

CHIMENTOS2 días ago

CHIMENTOS2 días agoWanda Nara involucrada en la separación de su hijo Valentino: su ex nuera contó toda la verdad

POLITICA3 días ago

POLITICA3 días agoEl Gobierno promulgó la reforma laboral: desde cuándo rige y las claves

ECONOMIA2 días ago

ECONOMIA2 días ago«Crisis industrial masiva»: alarmante informe de la UBA se mete en la pelea de Milei con la UIA