ECONOMIA

Bancos piden más dólares al BCRA para anticiparse a retiros de billetes por parte de ahorristas

La fuerte presión cambiaria y las abultadas ventas de reservas del Banco Central para defender el techo de la banda de flotación alertó a los bancos: en las últimas horas, enviaron solicitudes al BCRA para que le suministre dólares en billetes. El objetivo es abastecer las sucursales y tener suficientes divisas disponibles para enfrentar eventuales retiros por parte de los ahorristas, algo habitual en momentos de alta tensión.

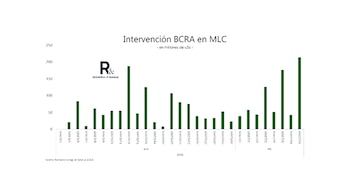

Las solicitudes de los bancos se activaron luego de que escalara la preocupación del mercado por el repunte del precio del dólar, en medio de la fuerte incertidumbre política. La tensión llevó a que, para frenar al tipo de cambio en el techo de la banda de flotación, tal como lo establece el esquema cambiario, el BCRA vendiera u$s678 millones el viernes y en solo tres jornadas de intervención gastara u$s1.110 millones.

A la preocupación del mercado por la fuerte tensión cambiaria se suman las habituales publicaciones irresponsables de usuarios en la redes sociales, sin fundamentos y con objetivos malintencionados, que sugieren a los ahorristas sacar los depósitos en dólares de las cuentas bancarias.

Cabe resaltar que, de acuerdo con los analistas del mercado, gracias al sistema de encajes bancarios (porción de los depósitos que, por normativa, se mantiene inmovilizada en el Banco Central), a diferencia de lo que ocurría décadas atrás, los depósitos en las cuentas bancarias tanto en pesos como en dólares no corren riesgos. En ese sentido, advierten que el riesgo es mucho mayor al tenerlos guardados en los hogares.

Los bancos piden más dólares para tener en sucursales

Gustavo Quintana, operador de PR Corredores de Cambio, resaltó que durante la jornada del viernes, en medio de la escalada de la tensión cambiaria y las ventas de reservas del BCRA para impedir que el tipo de cambio oficial cruzara el límite establecido, se registró una «fuerte demanda de billetes en dólares por parte de entidades financieras al Banco Central».

«Los bancos le compran estos billetes al Banco Central. La autoridad monetaria los trae desde el exterior y se los vende a las entidades financieras contra dólar MEP. Esta demanda de billetes es consecuente con los pedidos que los bancos tienen de sus clientes», detalla Quintana en diálogo con iProfesional.

El economista Gustavo Ber afirma que en este momento no hay riesgos en tener depósitos en las cuentas bancarias. Aún así, estima que el clima de incertidumbre podría impulsar a muchos ahorristas a generar una caída en los depósitos bancarios, a pesar de que no existen riesgos en ese sentido, gracias al sistema de encajes bancarios mencionado anteriormente.

Cuántos dólares hay en las bóvedas de los bancos

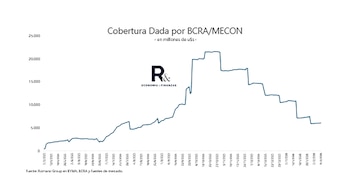

Los últimos registros oficiales indican que al miércoles 17 de septiembre habían u$s4.787 millones en efectivo en las bóvedas de las sucursales bancarias. En las últimas jornadas no se observa un descenso en la disponibilidad de billetes en los bancos, sino que, al contrario, el stock de dólares disponibles se ubica u$s113 millones encima de lo que había al cierre del mes pasado.

La merma en la disponiblidad inmediata se dio hace unos meses. A principios del año, el stock de efectivo en dólares en las sucursales era casi el doble del actual (u$s8.900 millones), aunque hay que recordar que semanas atrás había finalizado el blanqueo de capitales en efectivo, lo que en gran parte explica la abultada cantidad de billetes que poseían los bancos en ese momento.

De acuerdo con especialistas consultados por iProfesional, al haber pocos retiros de dólares en efectivo por parte de los clientes, los bancos redujeron gradualmente el stock en las sucursales. Ahora, por las tensiones cambiarias y el período preelectoral, buscarán reponer parte de lo que sacaron de las tesorerías para estar preparados ante eventuales retiros de los ahorristas.

Cuántos dólares tienen los ahorristas en los bancos

Los últimos datos oficiales indican que al miércoles 17 de septiembre los depósitos en moneda extranjera del sector privado ascendían a u$s32.274 millones. La cifra refleja que, hasta ahora, no se observan salidas de dólares de las cuentas bancarias. Al contrario, hay un incremento neto de u$s64 millones en lo que va de septiembre y de casi u$s3.000 millones respecto al total que había hace seis meses atrás.

Además, el stock actual es de más del doble del que había en noviembre de 2023, último mes completo de la administración anterior. Tras el cambio de Gobierno, la cantidad de dólares de las cuentas bancarias del sector privado fue creciendo gradualmente y se aceleró durante el blanqueo de capitales en efectivo, lo que refleja mayor confianza por parte de los ahorristas.

El nivel más alto de esta administración se registró a principios de noviembre del año pasado, al final del blanqueo de capitales en efectivo que llevó adelante el presidente Javier Milei, cuando los depósitos privados en dólares ascendieron a casi u$s34.2000 millones, cerca del máximo histórico de u$s35.500 millones que se registró en enero de 2018, bajo la presidencia de Mauricio Macri.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,dólar

ECONOMIA

¿Sube 600% un impuesto para autos y motos en CABA?: un error de la Legislatura sin corregir genera dudas en el sector

El próximo día hábil es el miércoles 18 de febrero, y para los propietarios de concesionarias de autos y motos registrados en la Ciudad de Buenos Aires no es un día más, sino el día en que se debe empezar a liquidar el anticipo de Ingresos Brutos del mes de mayor facturación de ventas del año.

Esto no sería un problema si no fuera porque en el nuevo Código Fiscal de la Ciudad de Buenos Aires aprobado a fin de año pasado, se cambió el modo de aplicar Ingresos Brutos (II.BB.), que en el caso de los comerciantes del sector automotor, implica que se pasó de pagar el impuesto aplicado solo al margen (la ganancia bruta entre el precio de compra y el de venta de un vehículo sin incluir IVA), a aplicarse sobre el monto total de la transacción.

Esta modificación implicó un incremento sustancial en el monto del impuesto a los ingresos brutos porque el cambio debió incluir una baja en la alícuota, que se mantuvo en el mismo 10% que se aplicaba al margen. Y naturalmente no es lo mismo pagar el 10% de la ganancia bruta de una operación que pagar el 10% del valor del producto que se vendió.

El tributarista Sebastián Dominguez realizó una tabla comparativa entre lo que se pagaba hasta diciembre y lo que se debería pagar en enero. Tomando un vehículo con un precio de $57.500.000 y con un margen razonable del 15%, la percepción por Ingresos Brutos en diciembre era de $750.000 y en enero pasaría a ser de $5.750.000, es decir un 666% más.

El problema no fue de la Agencia Gubernamental de Ingresos Públicos (AGIP), sino de la Legislatura porteña, porque el presupuesto fue el último tema de las sesiones ordinaras de 2026 y en medio de las modificaciones que suelen darse en el debate final para aprobar una ley, se cometió el error de cambiar el modo de aplicar el impuesto pero no la alícuota.

En el mismo diciembre, advertidos del error, se reunieron referentes del Gobierno, la AGIP, la Legislatura y las cámaras del sector y se resolvió enviar un proyecto de ley con una modificación que deje la percepción de Ingresos Brutos tal como estaba en 2025. Ese proyecto de ley fue acordado por todos los partidos y será tratado por la Legislatura a partir del 1 de marzo, cuando arranquen las sesiones.

El problema es qué se debe hacer en enero y febrero. La AGIP no puede decirle a los contribuyentes que no cumplan la ley, y el Código Fiscal es una ley y está vigente. De modo tal que los propietarios de concesionarios de autos y motos de CABA deben decidir qué acción tomar entre dos opciones:

- La más legal es pagar la alícuota del 10% sobre el total facturado, porque es la cumple con la ley. Pero como se mencionó, eso implica un desembolso muy grande porque el volumen de ventas de autos y motos de enero es el más grande del año en casi todos los casos. Quienes lo paguen no perderán dinero, porque el proyecto de ley establece que la modificación es retroactiva al 1° de enero de 2026, con lo cual se estará generando un crédito fiscal.

Pero habrá quienes no tienen la posibilidad de asumirlo por cuestiones netamente económicas, porque pagar implicaría perder toda la utilidad de su operación o incluso perder dinero. Más allá de declaraciones juradas rectificativas que despúes habría que formular.

- Entonces se puede tomar el segundo camino, el de liquidar Ingresos Brutos como se hizo hasta diciembre, es decir aplicándolo en un 10% sobre el margen de ganancia de cada transacción comercial que se hizo, a sabiendas de que eso es lo que dirá la ley a partir de marzo de 2026 y con validez para enero y febrero.

Si bien no hay una posición oficial al respecto, ante un problema que ya tiene la solución acordada para hacerse efectiva en las próximas dos semanas, la agencia de recaudación de la ciudad no haría ningún tipo de inspecciones que detecten aquellos casos en los que no se haya pagado la alícuota que está vigente por ley, con lo cual no habría sanciones tributarias para los comerciantes.

Desde que asumió el Gobierno de Javier Milei a fines de diciembre de 2023, la Argentina comenzó un proceso de transformación que tiene entre sus principales ejes una política de reducción de la carga impositiva que pagan los argentinos en distintas transacciones.

El término que define a algunos tributos como “impuestos distorsivos” se hizo cada vez más popular, y en algunos rubros como el sector automotor, rápidamente se convirtió en el principal tema de debate entre los fabricantes e importadores en sus reuniones con el Gobierno.

Ya se eliminó uno de ellos, el impuesto PAIS. También se suspendió la aplicación del impuesto interno en la escala 1 y se redujo al 50% la escala 2, otro de los impuestos distorsivos que pesaba sobre los autos y motos. Ya hay media sanción en el Congreso para que ambos sean definitivamente eliminados si se aprueba la Reforma laboral que se está tratando en sesiones extraordinarias durante febrero, y que los incluye en un capítulo impositivo.

La pelea por eliminar Ingresos Brutos se juega en otra liga, porque son impuestos que no dependen del Gobierno nacional sino de la provincias o jurisdicciones como CABA.

Extrañamente, lo que se pretendía hacer en la Ciudad de Buenos Aires iba en el sentido contrario a lo que se cuestiona fuertemente desde las industrias, porque se pretendía ir hacia un esquema de aplicación que aumentaba el peso de IIBB y no a una reducción.

Para tener como referencia, se iba hacia un método como el que se aplica en la provincia de Buenos Aires, donde se toma el monto total de la operación con una alícuota del 2,3%. Este es, justamente, el mayor impuesto del que se quejan las fábricas de automóviles en la actualidad, porque escala en toda la cadena de producción terminando en un 7% de impacto. Finalmente, eso no ocurrirá y desde marzo se liquidará como se hacía hasta 2025.

Ingresos Brutos,Código Fiscal,CABA,concesionarios,impuestos,Sebastián Dominguez,tributarista,automotores,finanzas,legislación

ECONOMIA

Salvador Vitelli, de Romano Group: “La inflación no bajará al 1% sin mayor coordinación entre el ancla fiscal y la política cambiaria”

El Gobierno inició el año cumpliendo los abultados vencimientos de deuda, sin impacto sobre las tasas de interés ni los diferentes tipos de cambio. Sin embargo, según los analistas, persiste el desafío de retomar el ritmo de desinflación alcanzado en los primeros 18 meses de gestión, revertir el leve retroceso de la actividad económica agregada -con excepción de algunos sectores- y acumular reservas netas, al menos en los términos comprometidos con el Fondo Monetario Internacional (FMI).

Un fino seguidor de los indicadores de la economía real y actor en la actividad micro como operador de granos, Salvador Vitelli, analista económico, jefe de Research de Romano Group, diplomado en Planificación Patrimonial, muy presente en redes sociales y consultado por empresas y medios nacionales e internacionales, analizó la coyuntura en diálogo con Infobae.

— El año comenzó con un nuevo esquema de bandas de flotación cambiaria y una política de acumulación de reservas impulsada por el Banco Central. ¿Cuál es su análisis sobre los primeros efectos de estas medidas en la economía real y en los mercados financieros?

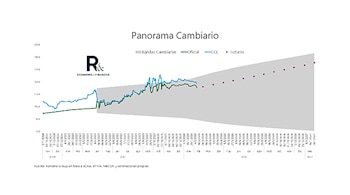

— Es, sin duda, un paso hacia una flotación más libre. Considero que es una medida favorable para evitar una apreciación adicional del tipo de cambio, a la vez que otorga mayor margen al oficialismo para comprar divisas en el mercado de cambios. Si bien no implica libertad cambiaria total, representa un subóptimo en el camino hacia un sistema con menos restricciones.

“Es necesario acumular reservas para no tener que usarlas, ya que esto permite reducir el índice de riesgo país y, en consecuencia, refinanciar vencimientos”

Pronto volverá al debate la liberalización de los controles de capitales, junto a sus beneficios, incluida la posibilidad de reclasificar a Argentina como mercado emergente y así atraer flujos que hoy pasan de largo, considerando el apetito global por emergentes.

Este cambio le otorga al BCRA mayor flexibilidad para intervenir en el Mercado Libre de Cambios (MLC), acumulando reservas por más de USD 1.900 millones en lo que va del año, con el tipo de cambio incluso alejándose del techo de la banda, situándose a una distancia del 12,7 por ciento.

Estas compras, requeridas por el mercado, están siendo cumplidas por el oficialismo, lo que contribuye a comprimir el índice de riesgo país.

Coincido en que es necesario acumular reservas para no tener que usarlas, ya que esto permite reducir el índice de riesgo país y, en consecuencia, refinanciar vencimientos.

“No descarto que se vuelva a tomar deuda para cubrir vencimientos en julio de 2026. De cualquier modo, la voluntad de pago resulta incuestionable”

A finales de 2025, se regresó a los mercados internacionales y se obtuvieron USD 900 millones. No descarto que se vuelva a tomar deuda para cubrir vencimientos en julio de 2026. De cualquier modo, la voluntad de pago resulta incuestionable.

— ¿De dónde provienen los dólares que compra el BCRA?

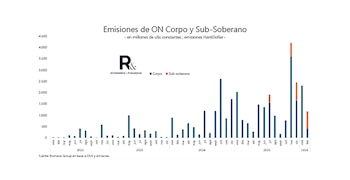

— Principalmente de emisiones corporativas -se emitieron USD 8.000 millones desde las elecciones de octubre de 2025 a la fecha- y de préstamos en dólares que deben liquidarse en el Mercado Libre de Cambios, con un aumento de USD 1.200 millones en préstamos a privados en el mismo período.

Actualmente se discute ofrecer créditos en dólares para quienes quedan fuera de las normativas macroprudenciales, con el objetivo de ampliar el financiamiento y dinamizar la actividad, incrementando la cantidad de empresas elegibles para préstamos en dólares, aunque con el riesgo de descalce de monedas.

Al ampliarse las bandas en función de la inflación local, se evita una apreciación forzosa del esquema cuando la inflación supera el 1% previamente estipulado.

“Al ampliarse las bandas en función de la inflación local, se evita una apreciación forzosa del esquema cuando la inflación supera el 1% previamente estipulado”

Las bandas, por lo tanto, se moverán en función de la inflación estadounidense y la evolución global del dólar. Por ahora, con un dólar debilitándose frente al resto de las monedas, el esquema resulta más benigno.

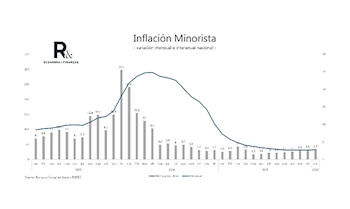

— Desde septiembre de 2025, la tasa de inflación mensual se mantiene por encima del 2%, aunque el Gobierno proyecta que en el segundo semestre podría descender por debajo del 1%. ¿Cree que es factible alcanzar esa desaceleración inflacionaria en el marco actual?

— La flexibilidad cambiaria introduce volatilidad en el proceso de desinflación. No implica un retroceso, sino una transición hacia un sistema de precios libres donde el ancla ya no es el tipo de cambio, sino la disciplina fiscal. Es un proceso no lineal, por lo que deben alinearse expectativas entre el modelo propuesto y la realidad.

Con el historial argentino, donde el tipo de cambio es un tema recurrente, mayor volatilidad implica más presión inflacionaria. Considero que el ancla fiscal sigue siendo un pilar del oficialismo, pero por ahora no prevemos que la inflación baje del 1% en el segundo semestre si no hay mayor coordinación con la política cambiaria.

— ¿Basta con disciplina fiscal?

— No es suficiente, pero sin ella los niveles de inflación serían mucho mayores. Creemos que la inflación irá descendiendo gradualmente; en enero se registró un 2,9%, influido por productos estacionales, mientras que la inflación núcleo desaceleró 0,4 puntos porcentuales y servicios 0,3 puntos porcentuales, rubro habitualmente asociado a precios más rígidos. Es fundamental descender de los niveles actuales.

— ¿Las tasas de interés reales positivas son clave para estabilizar el mercado cambiario, o existen riesgos asociados a esta estrategia?

— El nuevo esquema monetario trajo una volatilidad de tasas de interés desconocida para la economía local, intensificada por el contexto desafiante de las elecciones legislativas pasadas, cuando las tasas nominales anuales para descubiertos de empresas alcanzaron el 190% anual a pocos días de plazo.

Actualmente la volatilidad se ha acotado, pero no pueden descartarse movimientos, sobre todo porque el piso de tasas lo sostiene el BCRA al absorber liquidez en el mercado de REPO/Simultáneas, mientras que el techo es indefinido.

La volatilidad, por tanto, es inherente al esquema. Con tasas reales positivas en torno al 7%-8% anual, se genera presión sobre el tipo de cambio, haciendo más atractivas las colocaciones en moneda doméstica; si fueran negativas, la demanda de divisas crecería.

En los últimos tres meses, la tasa mensual promedio estuvo por debajo de la inflación -tasa real negativa- y aun así el tipo de cambio se mantuvo estable. Por lo tanto, influyen no solo factores como el arbitraje de tasas, sino también las expectativas: antes de las elecciones se dolarizó un 40% del M2, algo excepcional. Actualmente, gran parte de esa cobertura se va desarmando gradualmente.

Los riesgos de estos niveles de tasas de interés incluyen una economía más fría, con el crédito en pesos estancado y un mayor costo de financiamiento del Tesoro, ya que los intereses capitalizados engrosan el stock de deuda, incrementando la magnitud de las licitaciones.

La gestión de la deuda en pesos deberá ser minuciosa para evitar volatilidades mayores, con el mercado atento al stock de pesos del Tesoro en el BCRA, que tras la última licitación quedará en $4,9 billones.

— ¿El equipo económico asume un costo elevado al sostener esta política de tasas de interés, o los beneficios superan los sacrificios a corto plazo?

— Por ahora la estrategia parece contenida, aunque 2027 se aproxima y la actividad suele ser clave en un año electoral, lo mismo que el tipo de cambio, ante la expectativa de cobertura cambiaria frente a las presidenciales. Considero que 2026 es el año con margen para fomentar la actividad sin factores exógenos que presionen el tipo de cambio.

Por supuesto, no es un proceso lineal y Argentina se mueve en un mundo cada vez más complejo e interconectado, con potenciales cambios en la presidencia de la Reserva Federal y riesgos de conflictos bélicos.

— En un contexto de volatilidad global y restricciones de financiamiento externo, ¿Qué margen de maniobra tiene la política monetaria local para evitar presiones adicionales sobre el tipo de cambio y contener la inflación?

— Por ahora, la depreciación del dólar frente a otras monedas no amenaza el esquema actual. La aceleración en la ampliación de bandas cambiarias otorga más flexibilidad que si se fijaran en 1%, lo que implicaría un debate distinto. Un esquema libre amortigua mejor los shocks externos al permitir ajustes del tipo de cambio en el mercado.

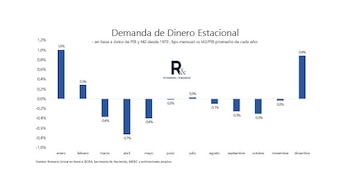

Cuanta mayor solidez presente el BCRA en su balance, mayor capacidad tendrá para enfrentar shocks externos y defender el techo de la banda. La acumulación de reservas resulta esencial y, hasta ahora, promisoria, considerando que la mayor oferta de divisas de la cosecha gruesa aún no llegó. Diciembre y enero son estacionalmente los meses de mayor demanda de dinero; será clave monitorear cómo cierra el trimestre febrero-abril.

— ¿Qué señales o indicadores considera prioritarios para anticipar un cambio de tendencia en la economía argentina bajo el esquema de flotación administrada?

— En Romano Group priorizamos la relación tasa-tipo de cambio para monitorear el funcionamiento del esquema y su viabilidad. Cuanto más armónica sea esa relación -tipo de cambio estable y tasas reales positivas-, mayor solidez tendrá el modelo.

Un signo de debilitamiento es una suba sostenida y volátil de tasas de interés, como la observada entre agosto y octubre del año pasado. Además, la actividad debe fortalecerse para evitar rezagos en un año que, a priori, no presenta grandes sobresaltos internos.

“La compra de reservas es fundamental para apuntalar el esquema y llegar a 2027 con un BCRA fortalecido”

La compra de reservas es fundamental para apuntalar el esquema y llegar a 2027 con un BCRA fortalecido, capaz de enfrentar la volatilidad política y económica que probablemente atraviese el país.

— Una nueva misión del Fondo Monetario Internacional (FMI) llegó a la Argentina para auditar las cuentas públicas y formular recomendaciones. ¿Qué expectativas tiene respecto a este proceso y qué aspectos serán más relevantes en la negociación?

— El FMI es uno de los principales acreedores de Argentina, con un préstamo total cercano a los USD 58.000 millones -una parte en reservas del BCRA-, lo que le da una fuerte posición local y pone en juego su reputación. Tanto el oficialismo como el FMI tienen incentivos claros para que Argentina retome el crecimiento.

Las diferencias se concentran en el plano cambiario: el Fondo exige mayor apertura y acumulación de reservas, mientras el oficialismo prioriza un tipo de cambio estable, incluso a costa de menores compras. Es allí donde se registraron las principales disidencias.

“El Fondo exige mayor apertura y acumulación de reservas, mientras el oficialismo prioriza un tipo de cambio estable, incluso a costa de menores compras”

Actualmente, esas diferencias comienzan a acotarse a medida que el BCRA cumple con las compras. Valoramos positivamente el abandono de la estrategia de comprar “solo en el piso” y la nueva modalidad de intervención dentro de las bandas, más aún en un contexto de mayor confianza en la moneda local. Por ello, no prevemos grandes tensiones entre el equipo económico y las autoridades del Fondo.

En materia fiscal, hay mayor alineamiento, aunque el FMI subrayó la importancia de no descuidar la asistencia social. En términos generales, el superávit primario es bien recibido por el organismo.

— ¿Los acuerdos comerciales entre Mercosur y la Unión Europea, así como el bilateral con Estados Unidos, representan una amenaza para la industria nacional, especialmente para las pymes, o abren una oportunidad estratégica?

— Ambos escenarios pueden darse en simultáneo. La apertura de Argentina al mundo es necesaria, pero representa tanto amenazas como oportunidades según el sector y su nivel de productividad. Cuanta más productividad, menor preocupación frente a la competencia externa:

- El oficialismo no espera generar productividad adicional mediante una devaluación, sino a través del aumento de productividad de los factores.

- El empresariado atraviesa el desafío de la competitividad, pero el Estado debe garantizar que la meta no quede obstruida por impuestos distorsivos como Ingresos Brutos o Débitos y Créditos.

La apertura requiere menos y mejores impuestos, además de un esquema laboral más flexible y menos costoso. Actualmente se discute una reforma fiscal y laboral; aunque los cambios parezcan menores, el proceso también importa. Allí debe darse un reencuentro entre la política y la sociedad para adaptarse a este nuevo contexto. La productividad debe aumentar no solo en lo económico, sino también en lo político.

— El récord de exportaciones de 2025, ¿responde a factores coyunturales o revela cambios estructurales en la matriz exportadora?

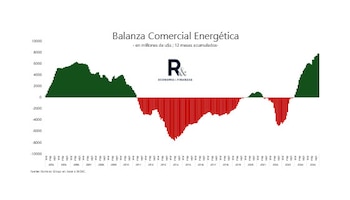

— Se observan cambios en la matriz exportadora y aún falta mucho por ver. Las proyecciones en energía y minería son alentadoras para los próximos años, lo que podría reducir el peso del agro como generador principal de divisas.

En 2025, la balanza comercial fue superavitaria en USD 11.285 millones y la balanza energética en USD 7.815 millones; es decir, el sector energético representó casi el 70% del superávit total. Hacia adelante, se proyectan superávits de entre USD 30.000 y 40.000 millones para energía y minería hacia 2030.

Esto no debe preocupar al sector agropecuario, sino incentivar la producción y la innovación. Además, es preferible que la oferta de dólares esté diversificada en varios sectores: así se amortiguan tanto riesgos externos, como sequías, como presiones internas sobre las reservas.

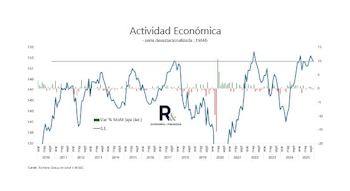

— Tras la recesión del segundo semestre de 2025, la actividad productiva y comercial mostró signos de reactivación, aunque con advertencias sobre un posible agotamiento del plan de estabilización. ¿Percibe objetivos contrapuestos?

— No los veo como objetivos contrapuestos, aunque sí representan los grandes desafíos para 2026. Argentina debe reducir la inflación y crecer en actividad y salarios reales. Es una secuencia de eventos interrelacionados: una mayor actividad impulsa los salarios reales, y con una programación económica coherente y déficit fiscal nulo, la inflación tiende a converger a niveles razonables. El 2,9% de enero nos sorprendió, aunque prevemos una tendencia continuada de desinflación.

“Argentina debe reducir la inflación y crecer en actividad y salarios reales. Es una secuencia de eventos interrelacionados”

Los salarios reales se estancaron o cayeron durante 2025. Superada la incertidumbre de ese año, hay margen para una mejora salarial en 2026, de la mano de una mayor actividad.

— El Gobierno afirma haber eliminado más de 13.700 regulaciones y reducido o eliminado impuestos, especialmente sobre el comercio exterior, aunque persiste el malestar industrial por el “elevado costo argentino” y la competencia de importaciones. ¿Cuál es su visión sobre el impacto de estas medidas?

— Falta mucho en materia de desregulación. El camino es el correcto, aunque puede debatirse la velocidad. Argentina es una red de regulaciones y prohibiciones, cuyo desmantelamiento es imprescindible. No debe perderse de vista el peso de los impuestos y las cargas laborales que agobian al empresariado, como el impuesto a los débitos y créditos, cargas sociales y sindicatos.

En este contexto, el Régimen de Incentivo a las Grandes Inversiones (RIGI) aparece como un actor clave. No es solo un incentivo fiscal, sino un esquema de garantías para blindar proyectos de largo plazo ante la volatilidad histórica.

Los compromisos de inversión bajo este régimen superan los USD 25.500 millones aprobados y los proyectos presentados suman USD 63.700 millones, concentrados en energía y minería. El oficialismo apunta a que este flujo compense el “costo argentino” mediante mayor escala, tecnología y una competitividad genuina.

— ¿Dispone el Gobierno de herramientas para inducir a provincias y municipios a bajar impuestos como Ingresos Brutos, o esa decisión depende del ciclo electoral y la acción de los votantes?

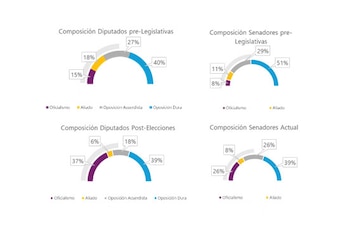

— Los cambios estructurales probablemente quedarán en manos del próximo ciclo electoral. El Gobierno logró un bloque importante en el Congreso -43% entre oficialismo y aliados en Diputados; 35% en Senadores-, lo que facilita el diálogo con las provincias, aunque la competencia provincial suele excederlo.

Será clave la elección de 2027 y la posibilidad de sumar gobernadores aliados. En muchos distritos, los gobiernos provinciales tienen una fuerte penetración política.

Un armado político con mayor participación provincial permitiría avanzar en reformas impositivas a nivel local, siendo Ingresos Brutos el principal objetivo. Se trata de un impuesto muy nocivo, con bases superpuestas y alícuotas elevadas.

La voluntad popular también pesa: si el electorado exige cambios tributarios, será difícil para los gobernadores ignorar esa demanda. ¿Está Argentina dispuesta a encarar ese debate?

— ¿Observa riesgos de conflictividad social o política ligados al ajuste fiscal y las reformas estructurales, como la legislación laboral?

— Como en toda reforma, habrá detractores y posibles focos de conflicto. Por ahora, no se perciben cambios que alteren el humor social ni induzcan movilizaciones, como ocurrió en casos puntuales como universidades o el Hospital Garrahan. Además, muchas reformas no son sustanciales: la reforma laboral se aprobaría con modificaciones menores respecto del proyecto original, aunque temas como vacaciones, indemnizaciones, banco de horas y cuotas de condenas laborales avanzan en la dirección adecuada.

“Mayor reactivación económica y mayores salarios reales pueden mitigar tensiones, saliendo del estancamiento hacia el crecimiento, objetivo pendiente tras más de 15 años de estancamiento

Hasta el momento, los riesgos parecen controlados, y temas como los cambios en la metodología del IPC del Indec han generado más debate. Una mayor reactivación económica y mayores salarios reales pueden mitigar tensiones, saliendo del estancamiento hacia el crecimiento, objetivo pendiente tras más de 15 años de estancamiento.

— ¿Cuáles son sus expectativas y proyecciones respecto a la actividad económica, la inflación y el tipo de cambio para 2026?

— Para 2026, nuestro escenario base es una normalización gradual, aunque lejos de ser lineal. Proyectamos una inflación en descenso constante, pero con inercia persistente. Tras el dato de enero, esperamos que el IPC continúe convergiendo, perforando pisos mensuales de forma paulatina a medida que el ancla fiscal sanea los balances. Prevemos que se perforará el 1% hacia comienzos de 2027.

Respecto al tipo de cambio, anticipamos estabilidad validada por el mercado. No prevemos episodios de gran volatilidad en el corto plazo bajo el esquema de bandas. Nuestra expectativa para el primer semestre es que el Gobierno avance en la normalización del acceso al mercado de cambios, eliminando regulaciones gradualmente y devolviendo fluidez al mercado.

En actividad, proyectamos un crecimiento del PBI cercano al 3%, aunque con fuerte heterogeneidad sectorial: sectores competitivos como el agro, la energía y el financiero seguirán vigorosos, mientras que la construcción, la industria y el textil enfrentarán mayores desafíos ante los nuevos precios relativos y la apertura comercial.

— ¿Le gustaría agregar alguna reflexión sobre los desafíos pendientes para consolidar la estabilidad macroeconómica?

— No esperamos hitos extraordinarios en 2026; la expectativa es un crecimiento normal y un sendero de estabilización en consolidación. Con la volatilidad política relativamente despejada tras las legislativas, el foco debe trasladarse a la profundidad de los cambios macro y microeconómicos.

“Con la volatilidad política relativamente despejada tras las legislativas, el foco debe trasladarse a la profundidad de los cambios macro y microeconómico”

Las reformas fiscal y laboral deben ocupar un rol central. Aunque hoy distan de ser “revolucionarias”, marcan el inicio de una corrección necesaria en la estructura de costos del país. El desafío es que no queden en lo simbólico, sino que evolucionen hacia una simplificación real que permita al sector privado planificar e invertir a largo plazo.

2026 será la prueba de si el sistema busca crecer con reglas previsibles, mientras que 2027 medirá la aceptación social de las reformas y su sostenibilidad a futuro.

ECONOMIA

Cuál es el botón de los autos que podría eliminarse y ahorrar miles de dólares a los usuarios gracias a una decisión de Donald Trump

Desde que la Unión Europea decidió postergar la decisión de prohibir la fabricación y venta de autos con motores de combustión que entraba en vigor en 2035 y aplazar la medida sin una nueva fecha, la industria automotriz mundial pareció sentirse habilitada para anunciar drásticos cambios de rumbo como son suspender o reducir las inversiones en autos eléctricos y redirigirlas a fabricar autos convencionales e híbridos, que ya se venían gestando en silencio pero no se daban a publicidad porque implicaba ir abiertamente en contra de las regulaciones gubernamentales.

Pero esta semana, esa decisión de defender las finanzas de la industria y las fuentes de empleo del sector recibieron uno de los más fuertes respaldos que podían tener, el del presidente de Estados Unidos, Donald Trump, que tomó la decisión de revocar el denominado “dictamen de peligro” del año 2009, en lo que el propio Gobierno denomina como la mayor desregulación ambiental en la historia reciente del país y que impacta fuertemente en la industria automotriz norteamericana.

La decisión de Trump elimina la base legal que permitía al gobierno federal regular los gases de efecto invernadero, un pilar normativo que había sido instaurado durante el mandato de Barack Obama. Este “dictamen de peligro” consideraba que seis gases principales, como el dióxido de carbono y el metano, constituían una amenaza para la salud pública y autorizaba a la Agencia de Protección Ambiental (EPA) a establecer límites estrictos a las emisiones de automóviles, centrales eléctricas y otras industrias.

La Casa Blanca calificó la revocación como un paso para “abaratar los automóviles” y aseguró que los fabricantes de autos ahorrarían hasta USD 2.400 por vehículo con la eliminación de los controles actuales, que por ejemplo generaron el desarrollo de la tecnología Start/Stop, por la cual el motor de gasolina de los vehículos se detiene cuando estos dejan de avanzar y se vuelve a encender al soltar el freno o pisar el acelerador.

Este dispositivo fue parte de los sistemas adoptados por las automotrices para reducir las emisiones de CO2 en momentos en los que los automóviles no están circulando, aunque también implicó un sobrecosto de producción y un aumento en el precio de adquisición para los usuarios.

Karoline Leavitt, portavoz presidencial, afirmó que la desregulación permitirá un ahorro superior a un billón de dólares y contribuirá a reducir el precio de la energía y el transporte. El gobierno sostiene que la norma de 2009 fue “una política desastrosa de la era Obama que perjudicó gravemente a la industria automotriz estadounidense e incrementó drásticamente los precios para los consumidores”, según las palabras de Trump.

Pero mientras el presidente de Estados Unidos sostiene que la medida permitirá abaratar los costos de producción de vehículos, organizaciones ambientalistas y expertos advierten sobre consecuencias económicas, legales y sanitarias para el sector y la población.

“La medida consolida flexibilizaciones previas en los estándares de consumo, pero realmente pone a los fabricantes en una situación comprometida, porque nadie más querrá comprar autos estadounidenses”, dijo Michael Gerrard, experto en derecho climático de la Universidad de Columbia, a BBC Mundo.

Organizaciones ambientalistas como objetaron la medida. Peter Zalzal, directivo del Fondo de Defensa Ambiental advirtió que la decisión “obligará a los estadounidenses a gastar más dinero, alrededor de 1,4 billones de dólares en combustible adicional, para impulsar vehículos menos eficientes y más contaminantes”.

Las últimas fueron Ford y Stellantis reconocieron abiertamente que deberán asumir pérdidas por valores de USD 19.500 y 26.000 millones a causa de haber adaptado su estrategia de electrificación a una menor demanda y a la cancelación de proyectos y vehículos ya en producción, mientras que Volkswagen anunció el cierre de una de sus más emblemáticas plantas alemanas, en Dresde, donde sólo se producían autos eléctricos.

En julio pasado, Luca de Meo decidió dejar repentinamente la dirección ejecutiva del Renault Group y salir de la industria del automóvil, en el momento en que la “Renaulution”, el proceso de revalorización y relanzamiento de Renault con una fuerte apuesta a los autos eléctricos, estaba dando sus mejores resultados financieros, pero previendo un escenario mundial de inestabilidad para esta tecnología.

En ese mismo sentido, al mismo tiempo de anunciar su mejor año histórico de ventas a nivel mundial, Toyota Motor Corporation anunció que reemplazará a su CEO global, Koji Sato, quien llegó hace tres años con la misión de “subir” a Toyota a la movilidad eléctrica a una mayor velocidad de la que lo estaba haciendo, por Kenta Kon, un hombre de finanzas (ex CFO del grupo), quien deberá redireccionar programas de alto costo para enfrentar la complejidad de una industria que lucha contra la expansión de marcas chinas subvencionadas por el Estado, y necesita mantener la competitividad de sus productos.

El efecto cascada de estas decisiones no sólo implica que la industria del automóvil haya redireccionado sus objetivos de reducción de emisiones por medio de los autos híbridos e híbridos enchufables.

En los últimos días se conoció la decisión de Stellantis de volver a equipar algunos modelos de vehículos utilitarios pequeños con motores diésel, en lo que podría ser un progresivo regreso a una tecnología que parecía destinada a desaparecer debido a la mala prensa que recibió a partir del Diéselgate de Volkswagen descubierto en el año 2015.

POLITICA3 días ago

POLITICA3 días agoA quién afecta la Reforma laboral: estos son los puntos clave del proyecto de Milei

POLITICA3 días ago

POLITICA3 días agoReforma laboral: la modificación sobre accidentes o enfermedades ajenas al trabajo

ECONOMIA3 días ago

ECONOMIA3 días agoCayeron 20% las ventas de automóviles en China y el régimen impone medidas para regular el mercado