ECONOMIA

Billetera de fundador de ChatGPT ofrece renta inédita de 60% en pesos desde Argentina: cómo invertir

La nueva billetera digital mundial creada y respaldada por Sam Altman, fundador de OpenAI, entre otros empresarios fintech, cuyo nombre es World App, tiene presencia en Argentina y propone, por lejos, la renta más alta por dejar invertidos en cuenta a los pesos y los dólares.

Esta aplicación, que incluye el despliegue de funciones como un World Chat, herramientas financieras transfronterizas ampliadas y mejoras en World ID, ofrece para las colocaciones de dinero un rendimiento agresivo de hasta 16% de tasa nominal anual (TNA) para los dólares y de hasta 62% de tasa anual para depósitos en pesos en sus cuentas remuneradas, durante el lapso promocional de un año.

Es decir, se ganará alrededor de 1,3% por mes en dólares y de 5,1% mensual en pesos.

Se trata de ganancias muy altas que no brindan, ni por asomo, ninguna otra billetera, ni banco, ya que la TNA de casi todo el sistema financiero argentino para los depósitos ronda el 2% anual para los dólares y de 21% al año para los depósitos en pesos.

Los argumentos de esta amplia diferencia en la ganancia otorgada por mantener el dinero en cuenta, es que se quiere fomentar el uso de esta aplicación que utiliza inteligencia artificial (AI), que no solo ofrece instrumentos financieros de inversión, sino también porque permite realizar pagos de productos en comercios y servicios de manera simple, con el código QR.

Es decir, el usuario puede seleccionar con qué tipo de ahorro de los que posee en World App (criptomonedas, dólares, euros, acciones de empresas, entre otros), destinará a ser convertido en pesos para pagar al instante con el QR, un consumo realizado.

Claro, pero para poder acceder a la rentabilidad más alta ofrecida por esta aplicación se debe cumplir con un requisito fundamental, y que es su principal diferenciador.

Requisito para ganar una renta mayor

Más allá que, primero, se necesita bajar la app de World App, como cualquier billetera digital, el requisito posterior solicitado para disfrutar el beneficio de una mayor renta en dólares y en pesos es estar registrado y contar con un World ID, que asegura que «uno es humano».

El World ID es desarrollado por la misma empresa y es el sistema de registro de retina ocular, que se realiza de manera física en algunos locales puntuales y stands en centros comerciales, que tienen el equipo denominado «Orb».

Este método biométrico es considerado como el más seguro respecto a, por ejemplo, una validación facial, para identificar que el usuario que intenta ingresar a la aplicación es realmente una persona y no un bot (robot virtual), o un estafador que está usurpando una identidad.

En resumen, según información de la empresa, este método de World ID «garantiza una persona–una cuenta».

De hecho, este sistema de validación ocular también es ofrecido por la empresa a terceros, como empresas, fintech e instituciones. Es el caso de, por ejemplo, KRU, la empresa de esports del Kun Agüero, y el sistema implementado por el organizador de la gira musical de Ricardo Arjona, para la venta de entradas y evitar la reventa.

Los cofundadores Sam Altman y Alex Blania revelaron la nueva experiencia durante un evento en vivo, «Unwrapped«, en la sede de la compañía en San Francisco, a principios de diciembre.

«Internet y la forma en que interactuamos en línea están cambiando rápidamente a medida que avanza la IA. La red World aspira a funcionar como una capa fundamental de confianza y verificación para plataformas y servicios digitales, con World App como puerta de entrada», detallaron en esa instancia.

Hoy, casi 40 millones de personas usan la aplicación y casi 20 millones han verificado su World ID.

En concreto, este sistema de identificación humana por lectura de la retina ocular es pensada también para el acceso a otras aplicaciones que buscan perfeccionar la autentificación de sus usuarios, donde, por ejemplo, ya tiene un acuerdo con Tinder.

Según citan en la empresa, en septiembre pasado, World App se convirtió en la billetera digital más utilizada del mundo por usuarios activos mensuales.

«World muestra cómo podría verse un Internet verificado por humanos y lo diferente que se siente cuando sabés quién es real», dijo Tiago Sada, jefe de Producto de Tools for Humanity, la empresa propietaria de World.

Y concluyó: «World App es un lugar donde las personas pueden comunicarse, enviar activos digitales, ahorrar, invertir y usar aplicaciones en una experiencia fluida y unificada. Estas funciones no son experimentales: son útiles hoy, y son solo el comienzo de todo lo que un ecosistema digital centrado en las personas puede desbloquear».

Incluso, la app contiene un World Chat, que es una «mensajería para Humanos», segura y encriptada, creada para la autenticidad, la privacidad y la conexión humana.

El punto destacado de este chat interno de la app es que permite hacer pagos globales integrados, donde las personas pueden enviar o solicitar activos digitales al instante a la dirección de la billetera de su contacto, directamente dentro del chat, en múltiples países y sin comisiones dentro de la aplicación.

Por otro lado, brinda Worldcoin (WLD), que es un token digital gratuito, que sirve también como método de pago unificado dentro de World App.-

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,billetera electrónica,bitcoin,criptomoneda,criptomonedas,dólar hoy,ahorro,inversión,ganar plata,plazo fijo,pesos,tasas

ECONOMIA

Marito, el carnicero influencer, habló del aumento de la carne: “Siempre sube y cuando tiene que bajar, nunca baja”

La suba del precio de la carne bovina en la Argentina se volvió tema de debate nacional y, en la señal de streaming Infobae en Vivo, el carnicero e influencer Marito Laurens expuso cómo impactan los incrementos en la mesa familiar y en el trabajo de las carnicerías de barrio. Desde su local en El Palomar, partido bonaerense de Morón, Laurens ofreció una mirada directa sobre el fenómeno. “Siempre sube y cuando tiene que bajar, nunca baja”, dijo.

En la transmisión, los conductores abrieron la charla con datos duros: el consumo de carne vacuna cayó un trece por ciento, el nivel más bajo en dos décadas. Según la Cámara de la Industria y Comercio de Carnes, cada persona consumió en promedio 47,9 kilos anuales al cierre de enero, una baja frente al año anterior. El precio de la carne registró un aumento interanual del 70,8 por ciento, mientras que la inflación general fue del 32 por ciento. Laurens, consultado sobre el impacto, respondió sin rodeos: “Otra vez aumenta la carne, aumentó un diez por ciento. De lo que va de enero, un veinticinco por ciento el pollo”.

El carnicero relató que desde el inicio del año los precios subieron de manera escalonada. “Nosotros ya veníamos pagando, de a puchito, un poquito más. Enero y febrero, en todos los años, baja la venta. El comerciante en muchos casos se tiene que bajar los pantalones y aguantar, porque después de la vuelta escolar es cuando empieza a generar venta”, explicó Laurens. “Cuando pasaron los nuevos aumentos, ya está, era insostenible por los gastos que había, los sueldos y todo lo que conlleva detrás”.

La dinámica de los precios en las carnicerías de barrio está condicionada por la estacionalidad. Laurens indicó: “Siempre pasó exactamente lo mismo. El que es comerciante sabe muy bien de lo que hablo, gobierno que esté, siempre nos pasa lo mismo. Siempre sube y cuando tiene que bajar, nunca baja y se nos complica por todos los incrementos que tenemos detrás”. Además, describió el día a día del negocio: “Abrimos la carnicería todos los días. Hoy entré a la carnicería a las seis de la mañana. Los chicos tienen su franco respectivo y después venimos. No es una ferretería. Si te queda mercadería, tenés que abrir y venderla porque si no, mañana ya entra lo nuevo”.

El precio del asado se convirtió en referencia. Laurens detalló: “Veintidós lucas el kilo de asado”. Sobre las estrategias para mantener la venta, remarcó: “Trabajamos siempre en promoción, por ejemplo, el asado, llevando en un día… En nuestro caso es costillar del medio y te queda en dieciocho lucas, pero tenés que llevar cuatro kilos, cinco kilos. Hace más fácil que nosotros nos saquemos las cosas de encima”.

La diferencia de precios entre el conurbano y la Ciudad de Buenos Aires surgió en la conversación. “Nosotros tenemos envío y mucha gente tengo de Capital. Vos vas a Capital y un lomo te vale cuarenta lucas. Pero en el conurbano no le dan la importancia como le dan en Capital”, dijo Laurens. Mientras tanto, los cortes más económicos marcan tendencia: “Todo lo que es robif, paleta o subco, son todos cortes que no salen en enero y febrero cuando hace calor. Pero todos los carniceros con los que estuve hablando, nadie tiene robif, paleta, porque al ser lo más barato, se vende como loco”.

El lomo, por su parte, se ubicó en veinticinco mil quinientos pesos el kilo en la carnicería de Laurens, quien lo consideró barato frente a otros valores. “Tenemos una oferta, como decirte, el peseto, dos kilos cuarenta. Por eso allá no es tanto, allá es más la bola de lomo, la cuadrada. Los otros cortes que son más baratos se le ganan quizás un poquito más porque los cortes finos la gente como que no tiene salida”, comentó.

Ante la consulta sobre el motivo de los aumentos, Laurens respondió: “Todos los que somos carniceros no nos dan una explicación de nada. A lo primero era, no había, no hace mucho que no llueve. No, el pasto no crece. No, las exportaciones. Esto es así. Vos la querés comprar, la comprás. No la querés comprar, bueno, listo”. Cuando le preguntaron si se trataba de un argumento poco creíble, Laurens agregó: “La verdad que no sé por dónde viene, porque a veces uno lo regula con el dólar. No te estoy hablando ni de este gobierno ni del anterior. Siempre nos pasó exactamente lo mismo en todos”.

El carnicero hizo referencia al efecto de la inflación en su entorno: “Yo fui a comprar, un ejemplo, la factura para los pibes de la mañana, gasté veintiocho lucas. Treinta lucas. Yo siempre digo lo mismo: la carne está barata a lo que están las demás cosas. También tengo tres hijos. Voy a la verdulería. Comprar la fruta, insostenible”.

Laurens destacó el cambio en la demanda de cortes. “Hoy por hoy se ponen de moda los cortes, tanto como el lomo, bife de chorizo. Pero si antiguamente retrocedemos, la mamá hacía unas empanadas de mondongo. Ahora, vos le decís a la gente, hacemos empanadas de mondongo, no, esa es comida de pobres, te dice”. También mencionó el caso de la entraña: “La entraña se volvió uno de los cortes más caros por la demanda y su escasez. Porque media vaca, medio animal, trae una entraña que pesa cuatrocientos gramos. Al tener tanta demanda, le aumentás el precio porque sabés que la vas a vender. Por eso siempre es oferta y demanda”.

El pago con tarjeta y el fiado surgieron como reflejo de la situación económica. “Nos pasa muchísimo que la gente va a comprar con tarjeta. Todo el mundo pone un cartel que dice pagando en efectivo, obviamente para no blanquear las cuentas”, reconoció Laurens. Sobre el fiado, expresó: “Fiados tengo un montón. Puedo decirte todos los nombres que tengo que en realidad cobrar. Pero la mayoría paga y está bueno también tener eso porque no lo perdés al cliente”.

El comerciante relató cómo ajusta promociones según la venta diaria: “Jugás mucho con los carteles afuera. En mi caso particular es según como venga la venta”. Además, resaltó la importancia de los descuentos bancarios: “Todos los comerciantes nos ayudó muchísimo la cuenta DNI. Antes cuando era sábado y domingo, era un bum para nosotros los carniceros. Ese descuento, la gente venía con siete teléfonos y te pagaba con siete cuentas distintas”.

En cuanto a la estructura laboral en la carnicería, Laurens explicó: “Hoy entró un chico nuevo, somos cinco”. Sobre la dificultad para encontrar personal, remarcó: “Al estar expuesto al resto, esto pasa en todas las carnicerías, todas las carnicerías que va, dice: ‘Se necesita cortador o se necesita…’ Porque se perdió el oficio. En nuestro oficio lo que está pasando es que tiene todos los vicios. Tenés drogadicto, borracho, timbero, tenés todo. Vos tomás una persona que está en uno de esos estados y no te dura”. Laurens contó que rechazó la posibilidad de abrir más sucursales por la falta de mano de obra: “Me pude haber puesto, no te quiero mentir, pero cien sucursales. Un montón de gente me dijo: ‘Che, Marito, vení, ponete una sucursal acá, ponete…’ No tenés gente”.

El salario de un cortador representa una cifra considerable: “Un cortador cobra de un mínimo de un palo y medio para arriba. Yo tenía empleados de dos palos. Trabajamos doce horas. Nosotros trabajamos toda la vida doce horas. No tenemos en realidad ocho horas como un frigorífico. Tenés un día, tenés un franco y medio”.

Respecto a la reforma laboral y los conflictos por juicios, Laurens planteó: “En nuestro rubro pasa de esa manera, vienen, trabajan tres meses, cuatro meses, te quieren clavar un juicio. Eso nos pasa, literal, o me pasa a mí, que nunca tuve empleado y de pasar a tener empleado, porque yo arranco a hacer videos hace cinco años. Cuando empiezo a crecer a través de las redes y a nivel negocio, tuve que tomar gente porque no daba abasto”.

El carnicero se refirió a la relación con los empleados y las licencias médicas: “Si el empleado se enferma, se cura, vuelve, pero esos días se le paga, en realidad. Es algo humano. Una cosa es que el empleado, cuando se enferme, no vaya al médico y se haga el boludo. Porque me ha pasado de decirte: ‘Che, estoy en el hospital porque mi vieja se enfermó’, y yo le caí en el hospital y no había nadie. Por eso también es como que es una línea tan delgada”. Laurens insistió en la importancia del compromiso y la cultura del trabajo: “De la escuela que yo vengo, los carniceros en realidad es crudo nuestro trabajo. Nuestro trabajo es vos te cortás, seguí laburando. Ahora tenés el carnicero que se cortó un cachito y: ‘No, mañana no, no puedo ir’. Entonces, ya sabés que ahí no te sirve”.

El origen de la popularidad de Laurens en redes sociales se relaciona con la transparencia. “Cuando yo estaba en el chino, la gente venía y me decía: ‘Allá en la carnicería me recagaron, me dieron esto podrido’. Entonces, creé un hashtag que dice lo que el carnicero no quiere que sepas. Empecé a hacer como la película El patrón, que es la vida real. Así es la carnicería, los frigoríficos y todo. Por eso pasa en muchos casos que la gente está intoxicada”, sostuvo. Laurens utiliza sus redes para enseñar a los consumidores a identificar cortes y precios: “Yo vivo del que me compra, no estoy viviendo del otro. Si vos estás haciendo mal las cosas, te pone el poncho. Yo te enseño a vos, vos comprás y tenés un poco más de conocimiento. Pero darle conocimiento a la gente es darle un poder que a veces, al utilizarlo, te juega en contra”.

ECONOMIA

La duda de los ahorristas: comprar dólares baratos o apostar a las tasas altas en pesos

Por la caída del valor del dólar y el mantenimiento de tasas de interés en niveles elevados, los ahorristas enfrentan un dilema central: aprovechar el actual precio de la divisa para dolarizarse o mantener sus inversiones en pesos en busca de retornos atractivos. La estabilidad cambiaria y la rentabilidad de las colocaciones en moneda local reabrieron la discusión sobre cuál es la mejor estrategia financiera.

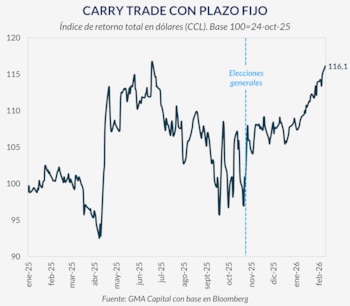

“El tipo de cambio nominal dejó de ocupar el centro del debate”, aseguró GMA Capital. Sucede que desde las elecciones de octubre, el dólar oficial registró una caída del 3% y perforó el umbral de los $1.400. En paralelo, el contado con liquidación (CCL), a pesar de su mayor volatilidad habitual, se sostuvo cerca de los valores observados cuatro meses atrás, ubicándose alrededor de $1.495.

“El resultado es un escenario que vuelve a favorecer estrategias de tasa en moneda local. Con dólar estable y rendimientos en pesos elevados, el retorno del carry trade en dólares hoy se ubica un 16% arriba desde las elecciones de medio término”, resaltó la consultora.

Así, el avance en la acumulación de reservas, considerando que las compras del BCRA ya totalizan USD 2.090 millones en lo que va del año, junto con la esterilización sostenida y la estabilidad cambiaria, “continúa reconfigurando el balance financiero de corto plazo”, indicó GMA.

Incluso, desde Portfolio Personal de Inversiones (PPI) apuntaron que “la baja en el CCL sería atribuible a inversores del exterior entrando en estrategias de carry trade”.

Sin embargo, GMA advierte que la estrategia no deja de estar condicionada también por la administración de las condiciones en la plaza en pesos.

“Si bien el carry continúa ofreciendo retornos positivos en dólares con el tipo de cambio estable, una inflación que no termina de converger reduce la tasa real en pesos (-3% TNA con plazos fijos y -10% TNA con cauciones) y exige sostener un diferencial atractivo para que la demanda de moneda local no se debilite”, consideró el GMA.

De todos modos, como antecedente, la consultora 1816 aseguró: “El que apostó al peso ganó: el retorno total en dólares (CCL) de estar invertido en pesos sin duration (calculado como una capitalización diaria en base a la tasa de referencia de plazos fijos mayoristas) fue de 88% acumulado desde que asumió Milei a fin de 2023″.

El informe resaltó que el índice de retorno total alcanzó un nuevo máximo esta semana, impulsado por la percepción positiva del mercado ante la acumulación de reservas. Además, la tendencia a la baja del dólar frente a monedas como el euro, el yen japonés y las divisas de países de la región también contribuyó a este desempeño.

La incógnita principal gira en torno a las razones que explican la baja del dólar en un escenario de inflación elevada. El índice de precios de enero alcanzó 2,9%, el valor más alto desde marzo pasado (3,7%). La inflación interanual se ubicó en 32,4% y acumula tres meses consecutivos en alza, sumando ocho meses desde mayo de 2025 sin mostrar señales de desaceleración.

Uno de los elementos determinantes detrás de la estabilidad cambiaria reside en la significativa oferta privada. Tras las elecciones legislativas de noviembre, el mercado observó varias colocaciones de Obligaciones Negociables y bonos provinciales, lo que permitió el ingreso de aproximadamente USD 8.000 millones.

Por otra parte, el sector comercial aportó divisas adicionales. En enero se alcanzó un máximo histórico en las Declaraciones Juradas de Ventas al Exterior (DJVE), con más de 10 millones de toneladas registradas, impulsadas sobre todo por exportaciones de trigo y cebada.

A ello, según Wise Capital, se suma un contexto internacional favorable con monedas regionales más firmes y un dólar global debilitado.

Se proyecta que la cotización del dólar mantenga su tendencia débil al menos hasta mediados de año. El segundo trimestre traería una oferta de divisas especialmente elevada debido al superávit comercial propio de la temporada por la cosecha gruesa.

El mercado de la soja refleja una recuperación de precios cercana al 10% en lo que va de 2026, alcanzando los USD 417 por tonelada en Chicago, lo que respalda la perspectiva de un ingreso extraordinario de divisas en el corto plazo.

En este sentido, Ecolatina destacó que los contratos a futuro del dólar acompañaron al movimiento del spot y bajaron. En detalle, los contratos con vencimiento entre febrero a abril recortaron 2,5% y aquellos con vencimiento desde mayo 2026 descendieron 2,6%. Respecto a las devaluaciones implícitas, el mercado cerró con una devaluación del +1,3%, +3,9% y +6,2% para febrero, marzo y abril, respectivamente.

pesos argentinos,dólares estadounidenses,billetes,economía,finanzas,divisas,Argentina,tipo de cambio,moneda extranjera

ECONOMIA

ANSES: cuándo cobro en febrero 2026 si mi DNI termina en 8

A partir de la difusión oficial, se conoció el calendario de pagos de la Administración Nacional de la Seguridad Social (ANSES) para febrero de 2026. El esquema establece que cada beneficiario recibirá su prestación según la terminación de su Documento Nacional de Identidad (DNI), lo que permite un acceso ordenado a los haberes y evita aglomeraciones en bancos y cajeros.

La modalidad de pago escalonada abarca distintas prestaciones, como jubilaciones, pensiones, asignaciones familiares y otros programas sociales. Este sistema segmentado se implementa para organizar la distribución de fondos y garantizar que los cobros se realicen sin demoras ni saturación en los puntos de atención.

De este modo, la entidad ya dio a conocer cuándo accederán al dinero las personas con DNI terminado en 8, en línea con el cronograma progresivo que ANSES dispuso para el segundo mes del año. Algunos beneficios del ANSES ya han sido pagados en lo que va de febrero, mientras que otras prestaciones no cuentan con una fecha específica.

Los beneficiarios cuyo DNI finalice en 8 accederán al pago el viernes 20. Tras conoerse el dato inflacionario y de acuerdo con el decreto 274/2024, el haber será de $359.254,35, con el agregado de un bono extraordinario de $70.000. De este modo, el monto total ascenderá a $429.254,35.

Para las personas que se encuentren por encima de la mínima, la fecha de pago será el viernes 27, al igual que aquellos con terminación en 9. El pago será de $2.417.441,63 sin ningún bono adicional.

Quienes tengan acceso a este beneficio, y su DNI termine en 8, el pago se efectuará el lunes 23. Tras conocerse el aumento del Índice de Precios al Consumidor (IPC), el monto será de $129.096 por hijo y de $420.354 en caso de hijo con discapacidad.

Beneficiarias cobrarán la prestación el martes 24. Con los aumentos confirmados por la propia entidad, el monto asciende a $121.818,42. Para certificar que el pago es correcto, la entidad social retiene el 20% del dinero hasta que la libreta correspondiente sea presentada.

Tanto personas con documento finalizado en 8 como en 9, cobrarán el plan social el jueves 19. El monto vigente se ajusta cada mes conforme al Índice de Precios al Consumidor (IPC) y la normativa oficial.

En este caso, los beneficiarios no cuentan con un día en específico para la acreditación del dinero. El mismo se cobrará, para todos los DNI, entre el martes 10 de febrero y el jueves 12 de marzo. Los valores se fijan según la prestación y se ajustan por movilidad mensual.

Personas con documentos terminados en 8 y 9 recibieron sus haberes el viernes 13 de febrero. El monto del segundo mes del año es de $251.453,59 y también accederán al bono extraordinario de $70.000 otorgado por el Gobierno Nacional. De este modo, el monto alcanzó los $321.453,59.

Al igual que las asignaciones de pago único, no existe una fecha pautada, sino que podrá pagarse entre el lunes 9 de febrero y el jueves 12 de marzo. Los montos vigentes se actualizan según la normativa en curso para cada periodo.

Para beneficiarios del Plan 1, documentos con terminación en 8 y 9 cobrarán la prestación el lunes 2 de marzo. En tanto, aquellos del Plan 2 ya lo han cobrado, entre el lunes 2 y el jueves 12 del corriente mes.

POLITICA3 días ago

POLITICA3 días agoEl Gobierno busca aprobar la reforma laboral y el Régimen Penal Juvenil antes del 1 de marzo

SOCIEDAD3 días ago

SOCIEDAD3 días agoAvistaron una ballena azul en Chubut por primera vez en la historia

INTERNACIONAL3 días ago

INTERNACIONAL3 días agoChaotic video shows passengers trading midair blows; plane forced to divert: reports