ECONOMIA

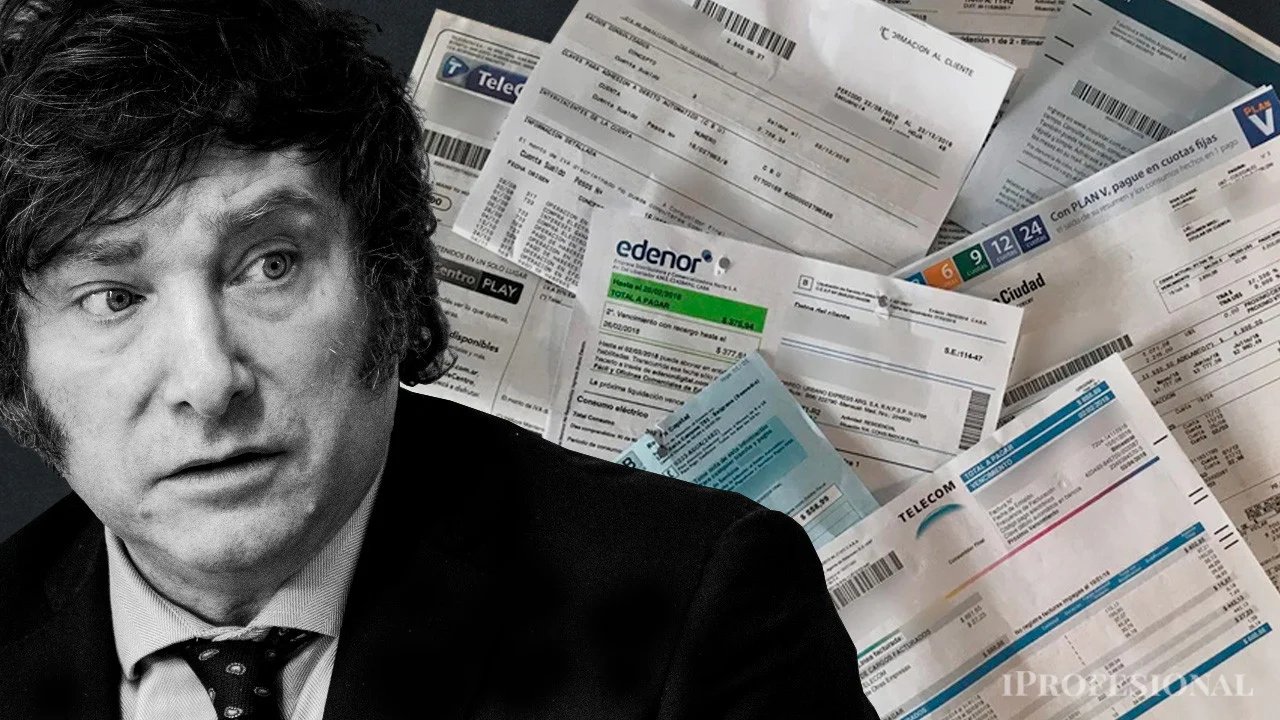

Cae el nivel de subsidios en tarifas de luz, gas y transporte durante la gestión Milei

En abril, un hogar promedio del AMBA que no reciba ninguna clase de subsidios a los servicios públicos de parte del Estado, debe gastar alrededor de $142.548 para cubrir sus necesidades energéticas, de transporte y de agua potable.

Se trata de una erogación que se redujo un 2,8% respecto del mes anterior y que es 42% superior a igual mes de 2024, que forma parte de la canasta de servicios públicos de la zona de Capital Federal y los barrios cercanos de la provincia de Buenos Aires y que incluye el consumo de energía eléctrica, gas natural, agua potable y transporte público.

Subsidios en luz, gas y transporte: ¿cuánto cayeron con Javier Milei?

Además, refleja el costo promedio de los servicios públicos para un hogar representativo dentro de esa zona en la cual, para el caso de la energía eléctrica y gas natural, se toma un hogar del segmento N1 que representa los hogares de mayores ingresos y que no reciben asistencia de parte del sector público para el pago de sus facturas.

Por lo menos así surge de analizar el último informe publicado por el Observatorio de Tarifas y Subsidios que elaboran la Universidad de Buenos Aires (UBA) y el CONICET).

El documento explica que, tanto la factura promedio de energía eléctrica como la de gas natural continúan por debajo, en términos reales, a las observadas en marzo de 2019, lo cual ocurre a pesar de haberse otorgado aumentos en el precio de la energía de manera estacional, y en el Valor Agregado de Distribución (VAD).

Se trata del componente de una factura de servicios públicos que forma parte de la tarifa eléctrica que pagan los usuarios y que representa el costo de distribución desde la red de transmisión hasta que llega a los clientes, incluyendo inversiones, operación y mantenimiento de dicha red.

¿Qué porcentaje del sueldo se llevan las tarifas?

Según el reporte, el peso en el salario de las facturas energéticas de este mes de abril para los hogares de altos ingresos también es menor al observado en abril de 2019.

En este sentido, se sostiene que para los usuarios del Nivel 2 (bajos ingresos) y Nivel 3 (ingresos medios), «la factura final promedio, ajustada por inflación, tuvo una recomposición significativa en junio de 2024 debido al incremento en el precio de la energía, a la modificación de los umbrales de consumo subsidiado y a incrementos mensuales y consecutivos en el VA que se dieron, particularmente, a partir del último cuatrimestre del 2024».

En abril y teniendo en cuenta un aumento promedio del 3,5% en el cargo fijo y de 1,4% en el cargo variable, la factura final eléctrica promedio presenta un nivel menor al de los últimos meses medida en valores constantes.

En el caso del gas residencial, muestra una dinámica algo diferente, ya que entre abril de 2019 y marzo de 2023 la tarifa promedio se redujo en términos reales.

A partir de ese momento y hasta marzo de 2024, hubo una reducción real adicional, tendencia que, según el documento, se comenzó a revertir a partir de los incrementos tarifarios de abril del mismo año.

Actualmente, la factura final promedio tiende a converger para los usuarios N 2 y N 3 que exhiben una diferencia de solo $63 debido a la combinación de dos factores como son que ambos segmentos (N2 y N3) mantienen igual cargo fijo, y porque tienen iguales umbrales de consumo subsidiado a pesar de corresponder un precio del gas bonificado con ciertas divergencias (65% y 50% para N2 y N3).

«Esto deriva en que no se magnifican los efectos de la diferencia de precios», se detalla en el paper que muestra además que, a diferencia del caso eléctrico, este mes de abril los cuadros tarifarios del gas natural tuvieron un incremento promedio del 2,5% en el cargo fijo mientras que el variable aumentó también 0,6%.

El peso de los aumentos en las tarifas

Dichos porcentajes implicaron una caída real en las facturas de los usuarios N1 del 1,5% respecto del mes anterior mientras que para los usuarios N2 y N3 la factura se redujo 3,3% y 2,8% respectivamente, efecto que se logra por el cambio en respecto del mes anterior en el bloque subsidiado y los incrementos por debajo de la inflación estimada.

La particularidad descripta en el trabajo deriva de cuatro factores, siendo el primero el incremento del precio del gas PIST que, proporcionalmente, tiene mayor peso para los usuarios de altos ingresos.

El segundo deviene de los aumentos de los cargos fijos que, proporcionalmente, tiene mayor peso para usuarios N2 y N3; mientras que el tercer factor se refiere al cambio mensual del bloque de consumo subsidiado que tiene también un efecto significativo.

El cuarto factor que detalla el informe de la UBA-CONICET, y que es considerado como el más relevante en los últimos meses, hace mención a las subas en el cuadro tarifario final ya que se trata de retoques menores a la inflación estimada.

A partir de estos datos, el informe hace una comparación entre la factura final del gas y de la electricidad respecto del salario promedio y concluye que el peso de los servicios energéticos de un usuario N 1, N 2 y N 3 representa el 4,7%, 3,1% y 3,5% del indicador respectivamente. Por otra parte, tomando el ingreso mínimo de cada segmento, se asegura que la factura promedio de ambos servicios en el AMBA tiene un peso de 1,6% para los N 1, de 7% para los N 2 y de 4,3% para los N 3.

En el caso del gas natural, el bloque de consumo subsidiado cambia todos los meses acorde a la estacionalidad por lo cual en el informe se estima como posible que «entre meses sucesivos se subsidie menos cantidad a mayores precios derivando en una reducción leve de la factura».

A su vez, se sostiene que el gasto en servicios públicos se redujo 2,8% respecto del mes anterior que, en el caso del agua, se explica por un incremento en el cuadro tarifario a la vez que el consumo se ajusta por cantidad de días del mes (abril tiene un día menos que marzo).

Con respecto al gas, debido a que aumenta el cuadro tarifario (2,5% el cargo fijo y 0,6% el cargo variable) a la vez que se Incrementan levemente las cantidades consumidas por estacionalidad.

En cuanto a la energía eléctrica porque se reduce el consumo respecto del mes anterior mientras se incrementaron los cuadros tarifarios en un 3,5% para el fijo y 1,4% para el variable.

El impacto del boleto de colectivo

El peso del transporte público de pasajeros, mostrando que en los últimos colectivos, mientras el boleto de las líneas de la Ciudad aumenta con IPC+2% (4,4% en abril), las interjurisdiccionales a cargo de Nación no tienen modificaciones.

Por esto, el costo promedio ponderado del boleto aumentó 2,6%.

En cuanto al peso del transporte, representa el 43% del gasto y es significativamente más elevado respecto de los restantes servicios explicado, mayormente, por los factores estacionales que afectan a estos últimos.

En este sentido, en abril el gasto en transporte es superior a la suma del gasto en gas y electricidad, mientras que los principales subsidios económicos a estos sectores y al agua presentan una reducción nominal del 53% anual acumulado al 17 de abril de este 2025 y por lo tanto su variación real muestra una reducción del 69%.

Como escenario, el reporte recuerda que desde marzo pasado la Ciudad de Buenos Aires y la Provincia de Buenos Aires establecieron un mecanismo de actualización de la tarifa de transporte público, con un incremento que para dicho mes fue del 10%, mientras que en los meses subsiguientes crecerá a igual ritmo que la evolución del IPC medido por el INDEC al que se le adicionará un 2%.

En el caso de la Ciudad, el índice de referencia para la actualización de las tarifas de subte y colectivo es el IPC Nacional, mientras que para la Provincia es el IPC GBA.

De este modo, atento a que las líneas bajo jurisdicción nacional continúan con su tarifa congelada desde de 2024, el servicio de colectivos cuenta con tres cuadros tarifarios distintos: uno por la Ciudad, otro por las líneas de Provincia y otro correspondiente a las líneas de jurisdicción nacional.

Teniendo en cuenta estos parámetros y el IPC publicado por el INDEC de marzo pasado, el informe anticipa aumentos para los boletos del transporte en mayo próximo.

Para el caso de colectivos y trenes se toma la primera sección como referencia, mientras que para el subte el valor de la tarifa es plano.

Para el mes próximo, en la Ciudad el incremento de la tarifa de colectivo significará un ahorro acumulado de $2.700 millones para el trimestre marzo, abril, mayo, mientras que la Provincia registrará un ahorro de $14.937 millones en concepto de subsidios para el mismo período.

Dónde se dió la suba más fuerte

«En síntesis, la reducción mensual del 2,8% en la canasta de servicios se explica tanto los incrementos en los cuadros tarifarios de todos los servicios públicos como la baja en las cantidades consumidas de energía eléctrica y el incremento en el consumo estacional de gas natural», detalla el documento.

Del mismo modo, agrega que en los 17 meses que van desde diciembre de 2023, cuando asumió el actual gobierno libertario, a abril de 2024, la canasta de servicios públicos del AMBA se incrementó 414% mientras que el nivel general de precios lo hizo en 144%.

Con respecto a abril del 2024, el costo de la canasta total se incrementó 42% a partir de las actualizaciones de tarifas de transporte, energía eléctrica, gas natural y agua, mientras que los gastos en gas natural y energía eléctrica están ajustados por estacionalidad del consumo.

A su vez, el nivel general de precios tuvo un incremento del 48% en igual periodo, lo cual sugiere cierta convergencia de las variaciones en el mes de abril que, en términos energéticos, es un mes de consumos relativamente bajos respecto de los picos de invierno y verano donde el efecto de las cantidades consumidas es relevante.

En la desagregación interanual por servicio, el reporte observa que el incremento más importante fue en la factura de transporte con un 49% respecto a abril de 2024 y en energía eléctrica con el 46%.

Por otra parte, el gasto en gas natural y agua aumentó 27% y 41% respectivamente en términos interanuales.

«Es preciso destacar, nuevamente, que en abril de 2024 ya se incluían incrementos significativos en todos los cuadros tarifarios. Por esto, y a diferencia de marzo, la base de comparación es más elevado debido a que incluye los aumentos más relevantes del 2024», se aclara en el reporte.

También se aclara que el Estado se hace cargo del 40% de las tarifas, vía subsidios aunque con una cobertura que es dispar entre segmentos de hogares y entre servicios.

Reempadronamiento de usuarios

En el informe se muestra el padrón de usuarios por nivel de segmentación, provincia y distribuidora y los datos indican que, a nivel nacional, respecto de julio de 2024, para el servicio eléctrico unos 2.1 millones de hogares dejaron la categoría N2 de bajos ingresos para ser re empadronados mayormente como hogares N1 de altos ingresos (segmento que creció 1.8 millones) mientras que como hogares N3 de ingresos medios fueron empadronados 394.000 usuarios.

Para el caso del gas natural el reempadronamiento implica que se reducen los usuarios N2 y N3 en 429.160 y 55.360 usuarios mientras crece en 458.206 en el segmento N1 de altos ingresos.

Este cambio en la composición del llamado Registro de Acceso a los Subsidios a la Energía (RASE), tiene implicancias importantes en la cobertura promedio de los costos y, por lo tanto, en las transferencias del Estado Nacional respecto al pago de subsidios a la energía.

«Es importante destacar que los meses de enero y febrero se caracterizan por presentar devengamientos que no reflejan el ritmo normal de la gestión de los subsidios», se informa en el trabajo.

En el caso de las transferencias devengadas a CAMMESA acumuladas al 17 de abril pasado, el trabajo muestra una caída de 58% nominal e implican una baja real del 71%.

En cuanto a Energía Argentina S.A. (ENARSA) presenta una reducción de los subsidios del 95% nominal y 97% real que, según el reporte, se puede explicar por el cierre de importaciones de gas desde Bolivia, por gasoducto, y nulo requerimiento de cargamentos de Gas Natural Licuado en el primer cuatrimestre de 2025.

Con respecto a las transferencias destinadas al Plan Gas.Ar, por incentivos a la producción de gas natural, aumentaron 171%, lo cual representa un 67% en términos reales y refleja la sustitución de importaciones de gas (aún se importa marginalmente desde Chile) y un mayor aprovechamiento de la nueva capacidad de transporte de gas local.

Por otra parte, el sector Transporte explicó el 48% de las transferencias y se redujo 6% nominales que equivale a una reducción del 42% en términos reales.

En este sector la partida más relevante es el Fondo Fiduciario del Sistema de Infraestructura del Transporte (FFSIT) que se redujo 24% en términos nominales y se reduce 74% real acumulado al mes de abril de este 2025.

En el paper se informa también que durante lo que va de este año los subsidios nominales sumaron $0,95 billones mientras que en moneda constante de abril suman $1.000 millones y se reducen 69% respecto a igual periodo anterior que se debe mayormente a menores transferencias a ENARSA, FFSIT y CAMMESA.

Con respecto a los subsidios a la energía y el transporte, el documento estima que representaron el 3,4% de los gastos primarios de la Administración Nacional acumulados a marzo, cifra que representa menos de la mitad del peso observado en igual periodo del año pasado.

Nuevos cuadros tarifarios

Por otra parte, tanto en marzo del 2024 como de este 2025 los subsidios se aplicaron en un contexto de superávit fiscal primario, donde el 9,4% de la mejora responde al ahorro por baja de este tipo de ayuda estatal.

Además, se asegura que la cobertura de costos eléctricos para el segmento N1 se ubica en el 100%; para los usuarios N2 y N3 es del 30% y 46% respectivamente, mientras que en el caso del gas es del 88% para los usuarios N 1 en tanto que los usuarios N 2 y N 3 pagan el 23% y 29% del costo de abastecimiento respectivamente.

«En abril se sancionaron nuevos cuadros tarifarios para el servicio público de gas por redes que reflejan un aumento en el precio del gas que paga la demanda y un aumento en los cargos por transporte y distribución», se lee en el reporte, lo cual significa que se modificaron el cargo fijo y variable.

Con los nuevos valores, la factura promedio de abril para un usuario N 1, correspondiente a hogares de ingresos altos, es de $28.708 ajustada por estacionalidad.

A su vez, para un usuario N 2 (hogares de bajos ingresos) es de $23.043, mientras mientras que para un usuario N 3 (hogares de ingresos medios) es de $24.691.

Para comparar, el informe realiza un análisis transversal de facturas promedio que muestra que el segmento N 1 paga un 25% más que el segmento N2 y 16% mayor al segmento N 3.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,energia,tarifas,subsidios,transporte

ECONOMIA

Alerta en los mercados mundiales: el barril de petróleo avanza hacia los u$s100, récord en 4 años

La escalada bélica en Medio Oriente colocó al mercado energético global en un estado de alerta máxima, y tras los recientes ataques y el virtual bloqueo del Estrecho de Ormuz, el precio del barril de crudo Brent registró una suba frenética este viernes, llegando a tocar los u$s94,3. Con un incremento que se mantiene firme por encima del 9%, la volatilidad acelera y presiona las economías de todos los continentes.

La preocupación en los mercados es que en pocos días el umbral de los u$s100 deje de ser un techo como se preveía días atrás, para convertirse en el nuevo y peligroso piso de la crisis, un nivel de encarecimiento de los costos que se extenderá hasta tanto no se resuelva el confictlo ente Estados Unidos e Irán.

Informes de entidades financieras como Goldman Sachs y Barclays, difundidos en las últimas horas, advierten que el mercado está comenzando a «repreciar» el riesgo de una interrupción prolongada en el suministro. Según estas proyecciones, si el flujo por Ormuz -por donde circula el 20% del petróleo mundial- no se restablece de inmediato, el Brent superará la barrera de las tres cifras antes del inicio de la próxima semana, impulsado por una prima de riesgo geopolítico que ya es la más alta desde 2022.

Por su parte, el banco ING y la consultora Rystad Energy señalaron en sus reportes técnicos que el escenario de un petróleo a u$s100 ya no es una hipótesis de máxima, sino un «peligro real y presente». El informe de Rysrad destaca que la parálisis de los cargueros en el Golfo Pérsico, cuya circulación cayó un 90% desde el inicio de las hostilidades, generará un efecto dominó de desabastecimiento y encarecimiento de costos logísticos que afectará las cadenas de valor globales.

Las consecuencias de este umbral son alarmantes para la estabilidad macroeconómica, y la principal advertencia de los organismos internacionales radica en el rebrote inflacionario. Un petróleo cercano a los 100 dólares forzaría a la Reserva Federal de los Estados Unidos a postergar cualquier baja de tasas de interés, endureciendo las condiciones financieras mundiales. Se estima que este salto en el crudo podría añadir entre 0,6 y 0,7 puntos porcentuales a la inflación global de manera directa.

El ranking global del oro negro

El tablero de la oferta global de crudo a inicios de 2026 ratifica la hegemonía del continente americano, con los Estados Unidos liderando la tabla con 22,7 millones de barriles por día (MMbpd) y una participación del 22% sobre el total global, de acuerdo al portal Statista. Le siguen Arabia Saudita (10,7 MMbpd) y Rusia (10,5 Mbpd), quienes han ajustado sus volúmenes bajo el paraguas de la OPEP+.

Irán se consolidó como sexto exportador global en 2024, con poco menos del 5% de participación globa

El resto del «top 10» lo completan Canadá (6 MMbpd), China (5,3 MMbpd), Irán (4,7 MMbpd) como sexto productor global, Irak (4,5 MMbpd), Brasil (4,3 MMbpd), Emiratos Árabes Unidos (3,3 MMbpd), y Kuwait (2,6 MMbpd). Estas cifras, validadas por fuentes como la Agencia Internacional de Energía (IEA), demuestran que aunque Irán es un actor de peso, su salida física del mercado es técnicamente compensable por la capacidad ociosa de otros grandes productores.

En el mapa de reservas -es decir el petróleo en condiciones técnicas y económicas de ser explotado-, Irán exhibe un poderío que su actual nivel de exportaciones no llega a reflejar. Según los últimos datos de la OPEP de este 2026, la nación ocupa el tercer lugar mundial en reservas probadas de crudo, con aproximadamente 208.600 millones de barriles.

Esta cifra sitúa a Irán solo por detrás de Venezuela (303.200 Mbpd) y Arabia Saudita (267.200 Mbpd), superando a potencias como Canadá e Irak. La mayor parte de esta disponibilidad se concentra en el suroeste del país, en campos gigantes como Ahvaz y Gachsaran, cuya ubicación estratégica cerca del Golfo Pérsico le otorga una ventaja logística natural que hoy se encuentra bajo el asedio de la tensión geopolítica.

Más allá del crudo, Irán es una superpotencia gasífera, poseyendo la segunda reserva probada de gas natural más grande del planeta, solo superada por Rusia. Con yacimientos monumentales como South Pars, el país produce cerca de 250.000 millones de metros cúbicos anuales, pero su capacidad exportadora es limitada debido a la falta de infraestructura de licuefacción (GNL) y las sanciones.

Actualmente, sus exportaciones se canalizan principalmente vía gasoductos hacia Turquía e Irak, lo que convierte cualquier interrupción en un problema de seguridad energética regional que trasciende al mercado del petróleo.

Petróleo, imparable: el impacto llega a la Argentina

En el plano local, el impacto para la Argentina presenta una dualidad compleja que los analistas siguen de cerca. Si bien el aumento del precio internacional mejora la rentabilidad de las exportaciones de Vaca Muerta y podría significar un ingreso extra de divisas, los especialistas advierten que la contracara es un traslado inmediato a los precios de los combustibles y la logística interna, tensionando la meta de desaceleración de precios en el mercado doméstico.

Expertos citados por medios especializados subrayan que la respuesta de China, pidiendo a sus refinerías suspender exportaciones de combustible, es una señal de que el mundo se prepara para un escenario complejo. En la zona de conflicto, cerca de 150 tanqueros se encuentran inactivos o desviando sus rutas ante el temor de cruzar una zona de guerra activa, y esta reducción en la oferta de crudo crea un cuello de botella que acelera la llegada a los u$s100.

Asimismo, informes de JP Morgan sugieren que sii el barril se estabiliza por encima de las tres cifras, el crecimiento del PBI mundial podría recortarse significativamente. La incertidumbre sobre la duración del conflicto tras la «Operación Furia Épica» y la respuesta del régimen iraní mantienen a los operadores bursátiles en una posición defensiva, con el «índice del miedo» saltando un 20% en Wall Street.

El panorama para las próximas horas dependerá de la diplomacia y de la capacidad de la OPEP para suplir eventuales faltantes. No obstante, con la cotización del Brent en la zona de los u$s 94 y una inercia alcista que no cede, el consenso de los analistas es que el mundo debe prepararse para una era de energía cara.

Esta suba, como se mencionó, tiene un lado negativo local: posibles aumentos internos en los combustibles y, eventualmente, cierta presión inflacionaria. Pero, a la vez, tiene otro muy positivo para Argentina: a diferencia de otros períodos, en los que el país era importador de energía, ahora es exportador neto. De hecho, la balanza comercial energética de 2025 registró un saldo positivo récord de u$s7.800 millones. Para 2026, previo a este conflicto, en el mercado proyectaban cifras superadoras, en el rango de entre u$s8.000 millones y u$s10.000 millones.

Si bien anteriormente el aumento del precio internacional del petróleo afectaba a la balanza comercial argentina, hoy es una buena noticia para las exportaciones de energía, en un contexto en el que además se proyecta aumento de la producción en Vaca Muerta. Esto se traduce en más ingreso de dólares al país por vía comercial, lo cual es beneficioso para el mercado de cambios y las reservas del Banco Central. Además, impulsa a las acciones de las empresas del sector de petróleo y gas.

El aumento del precio del petróleo también impulsa al alza a las cotizaciones de otras materias primas, como las del sector agrícola. Esto también es fundamental para la economía local y el mercado cambiario porque el complejo agroexportador es el principal generador de divisas del país. Para este año, los especialistas proyectan ventas de entre u$s34.000 millones y u$s36.000 millones, pero dependerá de cómo evolucionen los precios internacionales y el volumen que finalmente se exporte.

De acuerdo con Marcelo Elizondo, analista económico internacional, la suba del precio del petróleo arrastra a los del sector agrícola porque la producción implica costos energéticos, como gas y petróleo durante el proceso industrial, combustibles para el transporte de los productos y fertilizantes, entre otros. Por lo tanto, estima que si el conflicto se extiende, aumentarán más las cotizaciones internacionales de los granos, lo que beneficia a las exportaciones argentinas y, consecuentemente, al ingreso de dólares en el país por vía comercial.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,brent,pretroleo,irán,inflación

ECONOMIA

Guerra en Medio Oriente: la suba del petróleo podría encarecer más de 10% los combustibles en Argentina

(Cortesía: Sen.hn)

La escalada del conflicto en Medio Oriente ya lleva casi una semana y el precio del Brent, la referencia internacional del petróleo, acumula una suba de más del 20% desde el inicio de las hostilidades. Este viernes tocó un máximo de USD 94 para estabilizarse en torno a USD 92 por la tarde, lo que enciende las alertas sobre un posible traslado a los combustibles en la Argentina. Según estimaciones del sector, por cada dólar que sube el barril de crudo, el precio final en los surtidores puede ajustarse entre 1% y 1,3 por ciento.

Si bien la relación no es automática, en el sector energético manejan una referencia clara. “Con el Brent estabilizado en torno a los USD 80 y USD 81, cerca de USD 9 por encima del valor que hoy reflejan los combustibles locales, el impacto potencial podría acercarse al 10% si esos niveles se sostienen en el tiempo”, señaló a Infobae el ex secretario de Energía, Emilio Apud, antes de la nueva suba del commodity.

En valores concretos, ese porcentaje podría traducirse en una suba de entre $150 y $200 por litro si el precio internacional del crudo se mantiene en los niveles actuales durante varios meses. Si se toma en consideración una cotización por encima de los 90 dólares, ese cálculo sube hasta $375, aunque esta dinámica dependerá de la extensión del conflicto.

El salto reciente del petróleo responde a la escalada bélica en Medio Oriente y, sobre todo, al impacto que el conflicto puede tener sobre el comercio global de energía. En el centro de la preocupación está el Estrecho de Ormuz, una de las rutas marítimas más estratégicas del mundo para el transporte de hidrocarburos.

Por ese corredor frente a las costas de Irán circula aproximadamente un quinto del petróleo que se comercializa a nivel global. Desde el inicio del conflicto, el tránsito de petroleros por la zona cayó cerca de un 90% respecto de la semana anterior, según datos de la firma de inteligencia energética Kpler.

El presidente y CEO de YPF, Horacio Marín, explicó que esa situación dejó cerca de 15 millones de barriles sin poder salir de la región, lo que agregó presión sobre los precios internacionales.

De todos modos, el traslado a los surtidores no depende solo del valor del crudo. El precio final de la nafta y el gasoil en la Argentina se compone de varios factores, entre ellos el costo del petróleo, el margen de refinación, los impuestos y el componente de biocombustibles que las petroleras están obligadas a mezclar.

Según Apud, la materia prima representa alrededor del 40% del precio final. Por eso, aunque la suba del barril impacta en los costos del sistema, el traslado a los consumidores no siempre es inmediato ni proporcional.

En ese proceso también influye el rol de YPF, que concentra cerca del 55% del mercado minorista de combustibles y suele marcar el ritmo de los ajustes de precios para el resto de las petroleras. En diversas apariciones mediáticas, Marín aseguró que la empresa no trasladará automáticamente las variaciones del petróleo al surtidor.

“No hay que actuar con pánico en estos escenarios. No habría cimbronazos con los precios de las naftas. YPF no lo va a hacer. Vamos a ir viendo cómo evoluciona el precio”, explicó y detalló que la petrolera utiliza un esquema de promedios móviles para evitar que los picos internacionales impacten de manera directa en los consumidores.

“Si el petróleo se mantiene en torno a los USD85 durante cuatro meses, eso va a tener impacto. Ahora bien, si se trata de un pico transitorio, es diferente. Supongamos que mañana sube a USD100 y al día siguiente vuelve a USD70: en ese caso, el efecto sería prácticamente nulo”, sostuvo.

El comportamiento del mercado dependerá, en gran medida, de cuánto tiempo se prolongue el conflicto. Para el ex secretario de Energía Daniel Montamat, si los precios internacionales del crudo se mantienen elevados durante un período prolongado, el impacto sobre los combustibles será inevitable.

“No hay una relación simétrica entre el aumento del petróleo y el precio de los combustibles, pero una suba de USD 10 el barril puede trasladarse en unos USD 5 al precio final, siempre dependiendo de la refinación”, explicó.

Montamat recordó que la Argentina opera con un mercado cada vez más internacionalizado, en línea con el desarrollo de Vaca Muerta y el creciente perfil exportador del sector energético. “Si el valor del petróleo se mantiene alto, obviamente vamos a tener algún reacomodamiento de precios en los combustibles internos”, advirtió.

En paralelo a esta situación, el mercado local atraviesa un momento de fuerte expansión productiva. Según datos recientes de la Secretaría de Energía, en enero la Argentina alcanzó una producción de 4.262.675 metros cúbicos de petróleo, el nivel más alto registrado oficialmente en el país.

El volumen superó incluso el récord alcanzado en diciembre de 2025, cuando la producción había llegado a 4.245.403 metros cúbicos. El salto productivo responde, en gran parte, al crecimiento de Vaca Muerta. Según precisó Energía, en enero la producción de crudo en el país aumentó 15,7% interanual, mientras que el desarrollo de la formación no convencional registró un incremento de 35,5% respecto del mismo mes del año pasado.

ECONOMIA

Plazo fijo Banco Galicia pierde contra la inflación: cuánto se obtiene invirtiendo $2 millones

El plazo fijo tradicional sigue siendo atractivo como inversión, pese a la suba del precio del dólar de los últimos días, al recalentamiento de la inflación y la atención por el conflicto en Medio Oriente. De hecho, la tasa en pesos sigue siendo más seductora respecto al movimiento oscilante del valor del billete estadounidense. Entonces, para tener una referencia cuánto podés ganar ahora con un depósito, se tomó como ejemplo al Banco Galicia, que es una de las entidades privadas con más cantidad de clientes.

El cálculo fue realizado sobre la base de una colocación bancaria de un monto inicial de $2 millones, durante un período de 30 días, que es el lapso mínimo requerido por el sistema financiero para el encaje de los fondos en este instrumento de inversión.

Es importante destacar que la tasa de interés se encuentra estable respecto a lo ofrecido al comenzar el mes pasado, por lo que Banco Galicia sigue ofreciendo ahora el mismo nivel para un plazo fijo tradicional de 23% de tasa nominal anual (TNA), para los depósitos minoristas a 30 días.

De esta manera, al constituir un monto en pesos por el lapso de un mes, se genera en ese tiempo una renta de 1,89%, un porcentaje que es inferior a la inflación de los últimos dos meses.

Cabe recordar que el índice de precios al consumidor (IPC) fue, en enero pasado, de 2,9%, según el Indec. Y, según economistas privados encuestados por el Banco Central en el reciente Relevamiento de Expectativas de Mercado (REM), fue de 2,7% el último febrero, que fue un incremento de 0,6 punto porcentual, respecto del informe previo.

Y para el actual marzo, los analistas entrevistados proyectan que la inflación será de 2,5% y para abril se estima que bajará al 2,2%.

En resumidas cuentas, se estima que los precios de la economía irán a la baja y para recién en mayo se ubicarían por debajo del 2% mensual. Hasta entonces, la tasa de los plazos fijos tradicionales seguirá siendo negativa.

El dato positivo es que la tasa en pesos todavía seguiría, según las estimaciones, por encima del movimiento del precio del dólar, que en todo marzo asciende 1%, debido a que en todo 2026 el billete estadounidense acumula un descenso de 3% en la plaza minorista.

Plazo fijo Banco Galicia: cuánto ganás con $2 millones

Por lo tanto, el plazo fijo tradicional en Banco Galicia, realizado con un capital inicial de $2 millones, durante un período de 30 días, generará un total de $2.037.808, tras la espera de ese tiempo mínimo de inversión.

Así, se ganarán 37.808 pesos extras en apenas un mes de realizado el depósito, con el dinero tomado en el ejemplo, que equivale a obtener una renta de 23% de TNA, o lo que representa 1,89% de tasa efectiva mensual (TEM).

Realizar un plazo fijo tradicional en este banco requiere, primero, elegir alguno de los canales disponibles: home banking web, aplicación móvil para celulares y tablets, o de forma presencial, mediante cajeros automáticos habilitados para inversiones. Este mecanismo es simple y lleva pocos minutos de demora.

Así, para constituir un plazo fijo tradicional en pesos en Banco Galicia se requiere cumplir con el siguiente paso a paso:

1. Ingresar a la app con tu usuario y clave.

2. Ir al menú principal y seleccionar «Más«, ubicada en el extremo inferior derecho.

3. Después, en la sección «Inversiones«, entrar a la opción «Plazos fijos» y luego «Constituir«.

4. En la pantalla emergente, hacer clic en «Plazo fijo«.

5. Seleccionar el tipo de colocación: «Tradicional en pesos«, y presionar «Continuar«.

6. El siguiente paso será «Elegir monto«, donde se tiene que detallar la cifra del capital a invertir. El mínimo requerido es simbólico y es de $100. Todo con el dinero disponible en tu cuenta.

7. Indicar el tiempo preferido de colocación para hacer rendir los pesos: puede ser a 30, 60, 90 días, u otra opción dentro de los 365 días.

8. Indicar el modo de liquidación al vencimiento mediante «Acreditación en cuenta», y continuar.

9. Revisar los datos cargados, para detectar posibles errores en los números ingresados. En caso de coincidir con las preferencias, confirmar la operación para finalizar la operación.

En resumidas cuentas, el plazo fijo tradicional te permite hacer una inversión en pesos que le gana, por el momento, al avance del precio del dólar, con la atención que no puede superar al índice de inflación.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,plazo fijo,pesos,ahorro,caja de ahorro,home banking,banco,efectivo,tasa

CHIMENTOS2 días ago

CHIMENTOS2 días agoEl hijo adoptivo de José María Muscari tomó una tajante decisión de vida a los 18 años

CHIMENTOS2 días ago

CHIMENTOS2 días ago¡Interna total! Pablo Layus explotó y blanqueó quiénes son los que arruinan Intrusos: «Te matan»

INTERNACIONAL3 días ago

INTERNACIONAL3 días agoMapa de la guerra en Medio Oriente: dos bandos y 13 países involucrados en un conflicto que jaquea al mundo