ECONOMIA

Caputo envió un mensaje a los empresarios: “Les bajamos un 85% las cargas patronales y ninguna cámara festeja”

El ministro de Economía, Luis Caputo, resaltó la disminución de las contribuciones de los empleadores que implicará la reforma laboral si finalmente se aprueba en la Cámara de Diputados. Además, se mostró sorprendido por la reacción empresaria.

“Esto es casi lo más importante de la ley. Les bajamos las cargas patronales un 85 por ciento para los nuevos empleos y no se habla del tema. Ninguna cámara festeja, nada. No salgo de mi asombro!”, dijo Caputo en su cuenta de la red social X, haciendo referencia a un estudio del Instituto Argentino de Análisis Fiscal (IARAF) que detalla la reducción del costo laboral en caso de aprobarse el proyecto que ya tuvo media sanción en el Senado. El mensaje fue retuiteado por el Presidente Javier Milei.

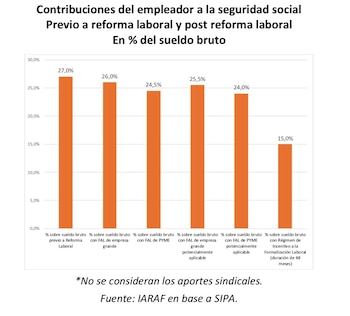

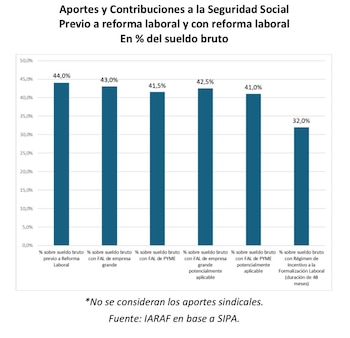

Ese informe señala que, a partir del Régimen de incentivo a la formalización laboral (RIFL) y el Fondo de Asistencia Laboral (FAL) incluidos en la reforma, las contribuciones del empleador por un nuevo empleado bajarían desde el 27% actual al 15%, por un periodo de 48 meses.

Así, la cuña derivada de sumar aportes personales y contribuciones patronales pasaría desde el 44% al 32%, bajando 12 puntos porcentuales del salario bruto del empleado.

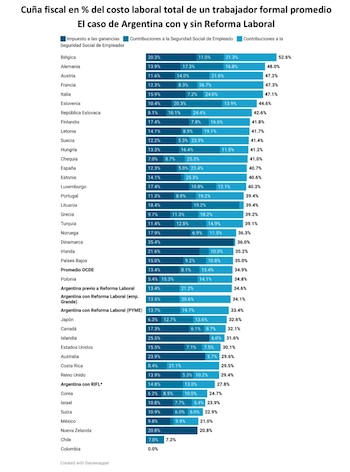

El IARAF también compara la carga tributaria que pesa sobre el empleo formal en Argentina con la de los países miembros de la OCDE, a partir de los cambios introducidos por la reforma laboral.

Se evalúan tres dimensiones: la carga de las contribuciones patronales sobre el costo laboral total, la carga conjunta de aportes y contribuciones, y la denominada cuña fiscal, que mide el peso total de los tributos laborales sobre un trabajador promedio.

En primer lugar, el análisis se concentra en la carga patronal sobre el costo laboral total. Según la metodología de la OCDE, los países con mayor presión en este rubro son Francia, con un 26,7%; Chequia, con 25,3%; y Estonia, también con 25,3%. En el extremo opuesto aparecen Nueva Zelanda, Chile y Colombia, que registran una carga nula bajo este criterio.

El informe aclara que en estos casos no existe un cobro obligatorio del tributo con destino a un fondo público, conforme a la metodología utilizada. El promedio de los países de la OCDE se ubica en 13,4%.

En ese escenario, la Argentina presenta una carga patronal del 21,2% del costo laboral total, lo que la ubica en el décimo lugar entre los 39 países analizados. Sin embargo, al incorporar las modificaciones de la reforma laboral, esa presión se reduce al 20,6% para grandes empresas y al 19,7% en el caso de las pymes, lo que desplaza al país al puesto 11 del ranking.

Para los trabajadores comprendidos en el régimen RIFL, la carga baja al 13% durante cuatro meses, con lo que Argentina pasa al puesto 20 dentro del conjunto evaluado.

El informe también examina la carga conjunta de aportes personales y contribuciones patronales, antes y después de la reforma. En esta medición, los países con mayor carga sobre el costo laboral total son Austria, con 35,7%; nuevamente Francia, con 35%; y Argentina, con 34,6%.

En el extremo inferior bajo esta medición alternativa se ubican Nueva Zelanda, Dinamarca y Colombia, con una carga prácticamente nula. El promedio de la OCDE alcanza el 21,6%.

Al sumar los efectos de la reforma laboral, junto con los esquemas FAL y RIFL, la carga conjunta en Argentina se reduce al 34,6% para una empresa grande, al 33,3% para una pyme y al 27,8% para trabajadores alcanzados por el RIFL.

Según el IARAF, este ajuste implica que el país pasa del tercer puesto entre los de mayor carga al quinto lugar en el caso de grandes empresas, al séptimo para pymes y al decimosexto para los trabajadores bajo el régimen especial.

La tercera dimensión evaluada es la cuña fiscal, definida como el peso total de los tributos laborales sobre el costo laboral de un trabajador formal promedio. De acuerdo con la metodología de la OCDE, el cálculo incluye las contribuciones a la seguridad social que recaen sobre empleador y trabajador, el impuesto a las ganancias y descuenta eventuales transferencias monetarias del Estado.

El informe aclara que se considera el caso de un trabajador soltero sin hijos y que, bajo este supuesto, las transferencias corrientes son nulas en todos los países.

En esta comparación, los países con mayor cuña fiscal son Bélgica, con 52,6%; Alemania, con 47,9%; y Austria, con 47,3%. En el otro extremo se ubican Nueva Zelanda, con 20,8%; Chile, con 7,2%; y Colombia, con 0%.

Considerando la cuña fiscal completa —aportes personales, contribuciones patronales e impuesto a las ganancias— Argentina registra una carga del 34,6%, lo que la posiciona en el puesto 25 entre los 39 países analizados, por debajo del promedio de la OCDE.

Al incorporar los cambios previstos, la cuña fiscal total de un trabajador formal empleado en una gran empresa se reduce al 34,1%, manteniendo a Argentina en el puesto 25. Para un trabajador de una pyme, la carga baja al 33,4% y conserva la misma ubicación relativa.

En el caso de los empleados alcanzados por el RIFL —con vigencia de 48 meses— la cuña fiscal desciende al 27,8% del costo laboral total, lo que desplaza al país al puesto 32 dentro del grupo de 39 economías evaluadas.

South America / Central America,Government / Politics

ECONOMIA

Expensas en alza: superan los $254.000 y aumentan por encima de la inflación

En enero, el valor promedio de las expensas en Argentina superó los $254.000, con un incremento mensual del 1,37%. Este aumento, por encima de la inflación, incrementa la presión sobre los gastos fijos de quienes viven en propiedad horizontal. En diálogo con Infobae en Vivo, Guido Commenge, analista de la consultora Octopus explicó en detalle la evolución de estos costos.

“Todos los meses suben las expensas y eso históricamente siempre fue así. Notamos el último periodo, todo el último año, que hay una desaceleración de la suba de expensas. Es cierto que sube, pero en muchísima menor proporción que lo que venía subiendo en años anteriores”, dijo a Infobae en Vivo Commenge.

Este ajuste representa un desafío adicional para los consorcistas, quienes ya sufren una pérdida sostenida de poder adquisitivo. Para muchas familias, las expensas se suman al costo del alquiler, lo que hace aún más difícil el acceso a la vivienda.

“Los consorcios no son nada distintos a lo que pasa en el país. Cuando en un país como Argentina hay inflación y costos que están descontrolados, eso impacta directamente en expensas. En general, llega más tarde a las expensas, no llegan a ajustarse en épocas de inflación y en épocas de menor inflación, como la que estamos atravesando el último año, tiende a corregir”, detalló Commenge.

Entre los factores que impulsan este crecimiento, la periodista Belén Escobar indicó que los salarios de los encargados y las cargas sociales tienen un peso determinante en el monto mensual. “Esto pesa cerca de 70%” del total mensual, agreó el analista.

Asimismo, el encarecimiento de los servicios públicos, como el agua y la electricidad, también agrega presión, ya que en muchos casos esos servicios se incluyen directamente en las expensas. “Esto significa que los residentes no tienen opción de abonar estos conceptos por separado”, indicó Escobar.

Entre otras cosas, el mantenimiento de los espacios comunes y los gastos administrativos completan el conjunto de erogaciones que afectan el bolsillo de los usuarios. Escobar detalló que rubros como el mantenimiento representan un 11% mensual, intensificando el deterioro del poder de compra.

Estas expensas representan un gasto fijo indispensable para quienes habitan edificios. Consultado sobre el nivel de cumplimiento, Commenge detalló: “La morosidad es un tema particular porque claramente para la gente que vive en un consorcio es un peso muy importante. Cuando una persona deja de pagar expensas, esos gastos se tienen que afrontar igual por el resto de los vecinos, por ende, tiende a generar aumentos de expensas”.

Sin embargo, destacó un dato relevante: “Nueve de cada diez personas abonan expensas regularmente. Es un tema que cuando alguien deja de pagar, empieza a acumular mucha deuda, pero la regularidad de los pagos de expensas, en general, la gente paga expensas”.

El especialista señaló que los consorcios con alta morosidad sufren un impacto mayor: “Lo que sucede en consorcios que tienen muchos deudores es que esa deuda genera una porción importante y esos gastos tienen que ser afrontados por el resto. El resto de los vecinos tienen que juntar el dinero para pagar los gastos del consorcio”.

Frente a la pregunta sobre si los impuestos locales podrían aliviar el monto de las expensas, Commenge fue taxativo: “En los consorcios tenés un peso importante de lo que tiene que ver con salarios, de los cuales no se puede hacer nada. Va de acuerdo a la negociación de paritarias que tenga el sindicato. Luego tenés los servicios públicos, que también hay poco que se pueda hacer”, sostuvo.

El analista de Octopus recomendó focalizar en el mantenimiento: “Lo importante en un consorcio es hacer los mantenimientos correspondientes y eso genera menos gasto. Cuando tenés un inconveniente de una rotura, es mucho más caro para el consorcio que mantenerlo al día. Tenés un montón de gastos que corresponden a tener las calderas como corresponde, al mantenimiento de ascensores correcto, al mantenimiento de elementos contra incendios”.

Para Commenge, ajustar en este punto podría ser un arma de doble filo: “Ese es un rubro donde hay posibilidad de revisar, pero en definitiva a veces atenta contra el ahorro, inclusive”.

Infobae te acompaña cada día en YouTube con entrevistas, análisis y la información más destacada, en un formato cercano y dinámico. • De 7 a 9: Infobae al Amanecer: Nacho Giron, Luciana Rubinska y Belén Escobar • De 9 a 12: Infobae a las Nueve: Gonzalo Sánchez, Tatiana Schapiro, Ramón Indart y Cecilia Boufflet • De 12 a 15: Infobae al Mediodia: Maru Duffard, Andrei Serbin Pont, Jimena Grandinetti, Fede Mayol y Facundo Kablan

En tanto, de 15 a 18: Infobae a la Tarde: Manu Jove, Maia Jastreblansky y Paula Guardia Bourdin; rotan en la semana Marcos Shaw, Lara López Calvo y Tomás Trapé • De 18 a 21: Infobae al Regreso: Gonzalo Aziz, Diego Iglesias, Malena de los Ríos y Matías Barbería; rotan en la semana Gustavo Lazzari, Martín Tetaz y Mica Mendelevich Actualidad, charlas y protagonistas, en vivo. Seguinos en nuestro canal de YouTube @infobae Podés encontrar la entrevista completa en este enlace.

ECONOMIA

Advierten que el alquiler de un tres ambientes en CABA ya supera el millón de pesos

El incremento promedio del 33,3% mostró así una convergencia con la inflación, una tendencia que comenzó a consolidarse desde el segundo trimestre de 2024

16/02/2026 – 09:36hs

Los alquileres de departamentos usados en la Ciudad Autónoma de Buenos Aires (CABA) registraron durante el último trimestre de 2025 un aumento promedio del 33,3%, apenas por encima de la inflación porteña. En ese contexto, el valor medio de los departamentos de tres ambientes ya supera el millón de pesos, según un informe del Instituto de Estadística y Censos de la Ciudad de Buenos Aires (IDECBA).

El relevamiento indicó que la suba de los valores de publicación se ubicó levemente por encima del Índice de Precios al Consumidor de la Ciudad de Buenos Aires (IPCBA), que acumuló un 32,6% en el mismo período (octubre, noviembre y diciembre).

Cuánto aumentaron los alquileres en el último trimestre

De acuerdo con el informe oficial, el valor publicado del metro cuadrado en alquiler subió:

34,1% en los monoambientes

33,6% en los departamentos de dos ambientes

32,4% en las unidades de tres ambientes

El incremento promedio del 33,3% mostró así una convergencia con la inflación, una tendencia que comenzó a consolidarse desde el segundo trimestre de 2024.

Desde el organismo explicaron que entre 2020 y 2024 los alquileres habían crecido muy por encima del IPC, pero esa dinámica comenzó a moderarse el año pasado.

Cuánto cuesta alquilar hoy en CABA

Con las últimas actualizaciones, los valores promedio de publicación quedaron en:

$484.985 para monoambientes

$658.196 para dos ambientes

$1.008.258 para tres ambientes

En la comparación interanual, los incrementos también resultan significativos. En el mismo trimestre de 2024, los valores medios eran:

$361.749 en monoambientes

$492.805 en dos ambientes

$761.773 en tres ambientes

Esto refleja un encarecimiento sostenido del mercado, aunque con menor ritmo de crecimiento en los últimos meses.

Los barrios más caros y más baratos

El informe también detalla las diferencias por barrio.

Monoambientes

Más caros:

Núñez: $542.348

Belgrano: $526.349

Villa Crespo: $525.789

Más accesibles:

Constitución: $403.590

San Nicolás: $429.953

Dos ambientes

Más caros:

Núñez: $757.091

Palermo: $721.773

Más económicos:

La Boca: $539.469

Constitución: $547.572

Tres ambientes

Más caros:

Más accesibles:

Constitución: $797.147

Montserrat: $815.129

De esta manera, la brecha entre zonas consolidadas del corredor norte y barrios del sur o del centro histórico continúa marcando diferencias relevantes en los valores.

Desaceleración interanual y nivel de oferta

El IDECBA destacó una desaceleración en la marcha ascendente de los valores de publicación, con variaciones interanuales menores a las registradas en el trimestre previo.

La desaceleración fue de:

4,8 puntos porcentuales en los departamentos de dos ambientes

4,7 puntos en los de tres ambientes

3,3 puntos en los monoambientes

En cuanto a la oferta, las publicaciones en pesos mostraron una leve baja trimestral del 1,3%, aunque crecieron 12,3% en términos interanuales.

El informe señala que la cantidad de avisos publicados entre octubre y diciembre de 2025:

Respecto a la composición de la oferta, tres de cada cuatro avisos correspondieron a viviendas de uno y dos ambientes, mientras que las unidades de cuatro y cinco ambientes representaron apenas el 5% del total.

Si se consideran tanto las publicaciones en pesos como en dólares, los avisos en moneda local explicaron tres de cada cuatro ofertas, aunque ese porcentaje fue el más bajo de los últimos cinco trimestres.

En este escenario, el mercado de alquileres en CABA muestra valores elevados en términos nominales, pero con una dinámica de crecimiento que comienza a alinearse con la evolución general de los precios en la Ciudad.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,alquiler

ECONOMIA

El mercado rearma su estrategia tras el elevado dato de inflación: qué bonos son los elegidos

El IPC de enero subió 2,9% y reactivó una lectura que en las mesas ya venía ganando protagonismo con el pasar de los días, el cual, destacaba que la desinflación sigue en marcha en el largo plazo, pero en el día a día aparece una dinámica más «díficil». El dato en sí fue un golpe, las proyecciones más pesimistas planteaban un 2,8% por eso, el número de enero se transformó en un recordatorio incómodo de que la baja de precios no se mueve en línea recta, sobre todo cuando entran en juego ajustes de servicios y la indexación todavía tiene peso en la economía.

En la City, el foco no quedó tanto en el número aislado, sino en la tendencia. La preocupación es que, desde el piso de inflación mensual alcanzado en 2025, los registros posteriores no lograron consolidar una secuencia de caídas claras. Esa idea, que en otros momentos quedaba tapada por el optimismo del proceso, ahora vuelve a condicionar decisiones de portafolio con más coberturas, menos apuestas «limpias» a tasa fija en algunos tramos.

Rocco Abalsamo, asesor financiero, lo explicó con un diagnóstico directo: «Lo que más le asusta al mercado es la inercia, ¿no? Desde mayo de 2025 que tocó 1,5% mensual, y desde ese momento todos los datos dieron más altos que el anterior, inclusive este, por 0,1 punto».

Esa lectura es la que empuja una parte del flujo hacia los bonos CER, instrumentos de renta fija que ajustan capital por inflación y funcionan como una cobertura natural cuando la curva empieza a dudar del ritmo de baja.

Qué son los bonos CER

Los bonos CER son títulos en pesos cuyo capital se actualiza por el Coeficiente de Estabilización de Referencia (CER), esto es, sigue la inflación. Traducido al idioma común: si los precios suben, el precio de los bonos también lo hace. No es ganancia asegurada, pero sí un «paraguas» para quienes no quieren quedar descalzados si la inflación tarda más en aflojar.

Por eso, ante un IPC que no confirma una desaceleración contundente, estos papeles suelen recuperar protagonismo. La lógica es que si febrero y marzo vienen con registros más calientes por recomposición de tarifas o servicios, el CER tiende a amortiguar parte del impacto que sufre un instrumento a tasa fija.

Abalsamo puso el acento ahí: «Aún no sabemos cómo van a ser los datos de febrero y marzo, claramente, y pueden ser bastante al alza, sobre todo en marzo, que tiene ajuste de servicios, por lo que eso podría darle alguna oportunidad en el tramo corto de CER«.

El termómetro para decidir si el CER está caro o barato

En el mercado se mira una métrica que ordena la discusión a la hora de apostar por estos bonos y se trata de los break even de inflación. Es, en simple, la inflación que «necesita» ocurrir para que un bono CER rinda lo mismo que un bono a tasa fija comparable. Si el break even está muy alto, el mercado ya está pagando caro la cobertura; si está más bajo, el CER todavía puede tener recorrido.

En comunicación con iProfesional, Abalsamo aportó números que circulan en las mesas que indican como la inflación «implícita» en estos bonos para 2026 rondaría 25,8%, mientras que el REM aparece cerca de 24% y distintas estimaciones privadas se ubican alrededor de 22,9% anual. Esas diferencias genera que no toda la curva CER ofrezca la misma relación riesgo-retorno.

«En base a estas estimaciones, tiende a pensarse que tal vez el tramo medio de CER quedó un poco caro«, resumió.

Dónde se refugia el mercado

La reacción más clara -y demanda- se ve en el tramo corto, bonos que vencen durante 2026 (TZXM6, X29Y6, TZX26, X31L6, TZXO6, TX26, X30N6, TZXD6), en menor medida, principios de 2027 (TZXM7). El motivo es de esta nueva oleada responde a que si la inflación sorprende al alza en el corto plazo, estos títulos capturan el ajuste sin obligar al inversor a «casarse» con una duration larga -quedarse con algún instrumento que venza en 2 o 3 años por ejemplo-.

En la rueda de ayer, TZXM6 (31/03/2026) y X29Y6 (29/05/2026) mostraron tasas nominales anuales bajas en términos de «rendimiento real» porque el atractivo está en el ajuste por inflación, no en la tasa pura, allí el TZXM6 se movía con TNA cercana a CER +1,82%, mientras que el X29Y6 rondaba CER+3,08%. Esa foto es coherente con la idea de «cobertura de corto alcance»

La misma lógica aplica a TZX26 (30/06/2026), que figuraba con TNA alrededor de 4,7%, y a X31L6 (31/07/2026), con TNA próxima a 5,8%. A medida que se estira el vencimiento dentro del mismo año, la tasa sube y la duration también aumenta, pero sin entrar todavía en la zona donde el mercado empieza a discutir si el seguro está caro.

En esa línea, Abalsamo fue concreto: «Para el tramo corto nos posicionamos en CER, nos gusta bastante CER».

Tramo medio

El «tramo medio» es el que genera más debate ya que ahí se ubican bonos que van de mediados a fines de 2027, donde el mercado ya descontó una buena porción del escenario inflacionario y el margen de sorpresa se achica.

En la curva aparecen, por ejemplo, el TZXM7 (31/03/2027) con TNA próxima a CER+7,6%, TZXA7 (30/04/2027) cerca de CER+6,8% y TZX27 (30/06/2027) alrededor de CER+7%.

El punto no es si esos rendimientos son «buenos» por sí mismos, sino si están pagando un seguro razonable para el escenario que realmente puede ocurrir. Y ahí aparece el diagnóstico del asesor que advierte como en el tramo medio, el CER puede haber quedado «caro» si la inflación termina convergiendo más cerca de las estimaciones privadas.

Por eso, el mercado empieza a mostrar una preferencia más selectiva con CER para cubrir el corto, y tasa fija para el resto, sobre todo si se cree que la inflación va a bajar más de lo que hoy descuentan los precios.

Tramo largo

En la parte larga, el inversor ya no busca solo cobertura, sino una apuesta más estructural y ahí, según Abalsamo, el CER ofrece menos atractivo que semanas atrás porque se comprimieron rendimientos.

La referencia que dejó fue clara: «La semana pasada gustaba un poquito más el TZX28, para conseguir una tasa real del 8,9%, pero hoy ya esa tasa está alrededor del 8,3%. Comprimió bastante y subió bastante de precio».

En pantalla, TZX28 (30/06/2028) mostraba una TNA cercana a CER+8,3% y TX28 (09/11/2028) rondaba CER+7,6%. Más largo todavía aparecen TX31 (30/11/2031) con TNA aproximada de CER+8,5%, DICP (31/12/2033) cerca de CER+8,24% y PARP (31/12/2038) alrededor de CER+8,2%. Son instrumentos con más sensibilidad a cambios de expectativas, por lo que pueden moverse fuerte ante cambios de humor, tasas o política monetaria. La postura del asesor fue prudente: «Para el tramo medio preferimos tasa fija, y para el tramo largo también preferimos tasa fija, aun así destacar que ir tasa fija en el tramo largo es bastante».

La reacción del mercado suele tener dos etapas, el primero -que ya se dio-, el movimiento rápido donde se descatan coberturas, cierres de posiciones y reacomodamiento de carteras. Después, la lectura fina detrás del dato del 2,9% de inflación.

Abalsamo anticipó que la tensión puede sentirse más del lado de tasa fija: «Esa es la reacción negativa que vamos a ver probablemente hoy hacia el cierre en la curva de tasa fija… con precios planchados y con una tasa que se acelera poquito a poquito».

Lo que conviene tener claro

Por todo esto, el 2,9% no significa un regreso al pasado, pero sí muestra que la inflación todavía no se rinde fácil. Frente a esa incertidumbre, la City vuelve a demandar herramientas de cobertura, y los bonos CER son una de las principales.

El propio enfoque del asesor marca que el refugio está más en el tramo corto del CER, donde una sorpresa inflacionaria en febrero o marzo puede tener impacto directo, mientras que en plazos más largos ya se discute si el seguro vale lo que cuesta.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,bonos,cer,city,inversiones

POLITICA3 días ago

POLITICA3 días agoEl Gobierno busca aprobar la reforma laboral y el Régimen Penal Juvenil antes del 1 de marzo

SOCIEDAD3 días ago

SOCIEDAD3 días agoAvistaron una ballena azul en Chubut por primera vez en la historia

INTERNACIONAL2 días ago

INTERNACIONAL2 días agoChaotic video shows passengers trading midair blows; plane forced to divert: reports