ECONOMIA

Cayó el consumo de nafta común pero subió fuerte la premium: los números

El mercado de combustibles en Argentina muestra señales de desaceleración. En julio, la venta total al público disminuyó un 1,16% interanual, lo que interrumpió una racha de cuatro meses de crecimiento consecutivo. Sin embargo, el informe de la Secretaría de Energía, relevado por el sitio especializado Surtidores, revela un panorama complejo y de marcados contrastes. Mientras que la nafta súper, la más tradicional, registró una caída, las versiones premium consolidaron su crecimiento.

El análisis del informe muestra una clara diferencia en el comportamiento de los distintos tipos de combustibles:

- La nafta premium creció un 12,53% interanual.

- El gasoil de grado 3 (premium) aumentó un 9%.

- La nafta súper cayó un 1,12%.

- El gasoil de grado 2 (común) se desplomó un 12,19%.

El informe también destaca una fuerte disparidad geográfica. De las 24 jurisdicciones analizadas, 10 mostraron resultados positivos, con Tierra del Fuego (+9,71%), Formosa (+6,23%) y San Juan (+4,38%) a la cabeza. Por el contrario, Tucumán (-19,36%), La Rioja (-10,45%) y la Ciudad de Buenos Aires (-10,08%) registraron las caídas más pronunciadas en el consumo.

Movimientos en el mapa competitivo y tendencias del mercado

El informe de la Secretaría de Energía también detalla el desempeño de las principales empresas del sector. YPF consolidó su liderazgo, con un crecimiento del 3,45% que le permitió acaparar más de la mitad del mercado. En contraste, empresas como Shell (-7,37%), Axion (-0,35%) y Puma Energy (-3,46%) sufrieron caídas en sus ventas. La excepción fue DAPSA, que logró un alza del 8,18%, consolidándose como un jugador que gana terreno en segmentos puntuales.

En un análisis global, el relevamiento de julio confirma que las naftas mantienen un desempeño más robusto que el gasoil en general. La demanda de naftas subió un 2,13% interanual, mientras que el gasoil retrocedió un 5,3%. Este comportamiento sugiere una mayor circulación urbana en comparación con un uso industrial y agrícola que aún no logra recuperarse plenamente.

Como acceder a los nuevos descuentos de YPF para la carga nocturna de combustibles

YPF amplió desde la 0 hora de este miércoles los descuentos que aplica a la carga noctura de combustibles en sus estaciones de servicio, con lo cual el automovilista a partir de hoy puede acceder a un ahorro de hasta el 9%, según anunció el presidente de la compañía Horacio Marin.

De acuerdo al esquema de incremento progresivo de beneficios anunciado hace pocas semanas por la petrolera, desde hoy rigen mayores rebajas para la carga nocturna de combustibles, entre las 00:00 y las 06:00 horas, en cualquiera de las 1680 estaciones de servicio de la red de YPF.

El descuento para el consumidor pasó del 3% inicial que regía hasta hoy a un 6% sobre el total de la carga para quienes cargen de noche y paguen con la App de YPF, en tanto que se podrá acceder a un 3% adicional de beneficio si se realiza mediante a modalidad de autodespacho.

Horacio Marín, presidente de YPF, confirmó en una entrevista con Alejandro Fantino en Neura que la decisión de bajar un 3% el precio de los combustibles en todas las estaciones del país durante la noche fue un éxito.

«Ese 3% se aplicó porque de noche perdemos plata. Entonces planteamos: vos me ayudás y yo te ayudo», explicó el directivo. La medida, que buscaba incentivar la carga en horarios de menor demanda para optimizar la rentabilidad, ya mostró resultados significativos y se decidió un nuevo paso.

Según Marín, en menos de un mes, la petrolera logró reducir sus pérdidas nocturnas en un 40%. Con este resultado, el presidente de YPF anunció la ampliación del beneficio pensado para usuarios individuales, no para empresas, y con un límite mensual de 150 litros por aplicación.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,nafta,combustibles

ECONOMIA

Experto recomienda CEDEAR de una tecnológica no tan conocida: «Tiene un potencial de suba del 70%»

Los ahorristas que buscan invertir en activos dolarizados siempre miran con atención a los CEDEAR, que se compran en pesos y son fracciones de acciones de compañías que cotizan en el exterior en moneda estadounidense.

Hoy por hoy, analistas están recomendando a Salesforce, una empresa estadounidense especializada en software empresarial basado en la nube, en particular, en soluciones de gestión de relaciones con clientes (CRM).

De acuerdo a proyecciones de bancos de inversión, las acciones de esta firma pueden llegar a escalar con fuerza en dólares en los próximos 12 meses, por lo que se presenta como una interesante alternativa.

Este potencial fuerte crecimiento que puede tener Salesforce (CRM) se debe a que sus acciones fueron muy castigadas en su valor y a que la compañía tiene fundamentos para recuperarse y escalar porque está volcada a la inteligencia artificial, automatización e integración de datos. Por lo que es uno de los principales proveedores de software empresarial en la nube, con una sólida performance.

«Salesforce fue una de las acciones más castigadas del sector tecnológico en los últimos meses, con una caída superior al 40% interanual, que la llevó a operar cerca de mínimos de 52 semanas. La corrección se dio en un contexto de fuerte ajuste en el segmento de software y mayor selectividad del mercado frente a las compañías vinculadas a inteligencia artificial, más por una toma de ganancias y revisión de valuaciones, que por un deterioro del negocio», resume Esteban Castro, economista y CEO de Inv.est, a iProfesional.

De hecho, en los últimos 30 días, el precio de esta acción cayó 18% en dólares.

Cabe recordar que un Certificado de Depósito Argentino (CEDEAR) es un instrumento de renta variable que está listado en el ByMA en pesos, y que equivale a fracciones de las acciones de la compañía, en este caso Salesforce (CRM), que cotizan en Wall Street en dólares.

Por eso, los CEDEAR ajustan en base a dos factores. Por un lado, su cotización varía de acuerdo al movimiento del dólar contado con liquidación (CCL). Y, por otra parte, su precio también se mueve en relación al comportamiento del valor de las acciones originales de la empresa en el Nasdaq de Nueva York.

CEDEAR recomendado para invertir de Salesforce

De acuerdo a las proyecciones de los expertos, las acciones de Salesforce (CRM) pueden llegar a trepar hasta 120% en dólares en los próximos 12 meses.

«A nivel fundamental, la compañía continúa mostrando solidez. Mantiene márgenes brutos cercanos al 78%, una generación de caja consistente y un perfil financiero saludable, acompañado por un agresivo programa de recompra de acciones. En paralelo, su estrategia de inteligencia artificial a través de Agentforce ya supera los u$s500 millones de ingresos recurrentes anuales, con crecimientos de más del 300% interanual, reforzando su posicionamiento dentro del ecosistema corporativo», resume Castro a iProfesional.

Según datos de mercado, Salesforce emplea a unas 70.000 personas y cuenta con una base que supera los 150.000 clientes.

En la actualidad, esta empresa cotiza en torno a los u$s185 en Wall Street.

«En términos de valuación, tras la baja de sufrió, el papel cotiza con múltiplos más razonables, con un price-earning (P/E) forward cercano a 16 veces. El consenso de mercado mantiene mayoritariamente recomendaciones de compra, con precios objetivos que van desde los u$s280 a los u$s400, y un valor promedio cercano a los u$s325″, puntualiza Castro.

Desde los niveles actuales, esto implica una potencial suba estimada de entre 50% y 120%, «con un escenario base en torno al 70%, lo que posiciona al CEDEAR de Salesforce (CRM) como una alternativa atractiva para inversores de mediano a largo plazo, asumiendo volatilidad», concluye Castro a iProfesional.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,cedear,acciones,dólar,empresa,pesos,ahorro,inversión,ganar plata,inversiones

ECONOMIA

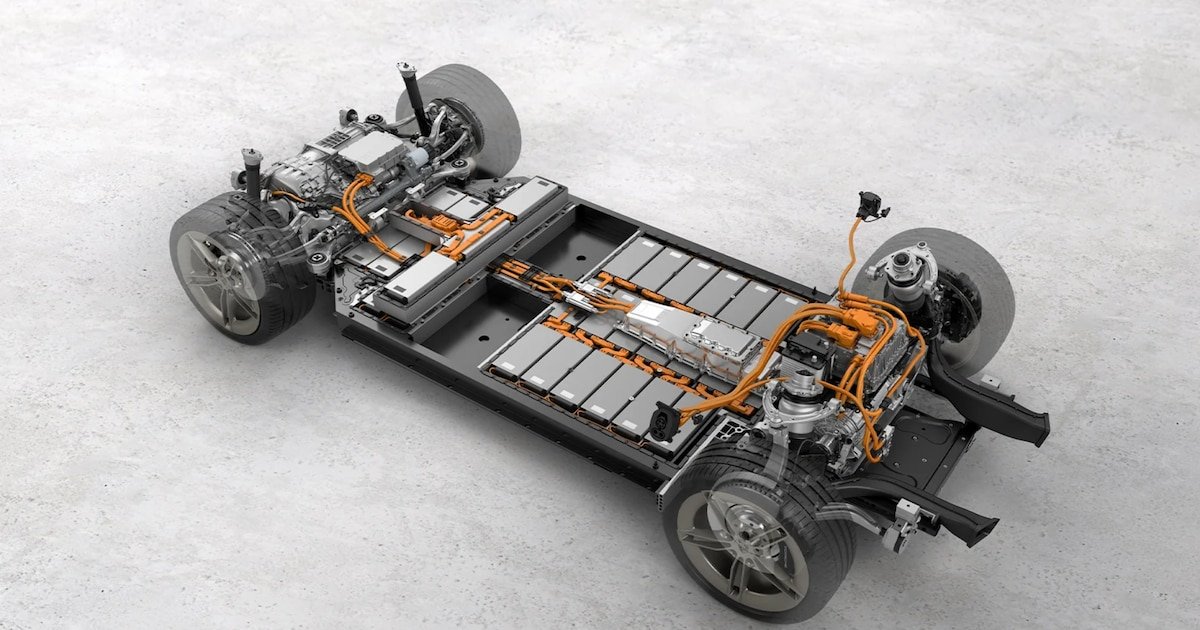

Cuánto duran las baterías de los autos híbridos y eléctricos y cuánto cuesta reemplazarlas

La llegada de más autos híbridos y eléctricos al mercado argentino está despertando cada vez más curiosidad en los usuarios, que empiezan a consultar en internet, en los medios y en las propias concesionarias respecto a las características de esta tecnología que utiliza electricidad para ser parte total o parcial de la propulsión de los vehículos.

La primera cosa que se debe explicar es que un auto eléctrico no es lo mismo que uno electrificado. No son sinónimos. Un auto eléctrico es aquel que únicamente funciona con un motor eléctrico y una batería que se debe enchufar a la red doméstica o pública para recargarse. Un auto electrificado, en cambio, es aquel que tiene un motor eléctrico pero que funciona como complemento de uno convencional alimentado por combustible derivado del petróleo.

Los híbridos, por lo tanto, generan más emisiones de dióxido de carbono pero cuestan más baratos que uno 100% eléctrico equivalente en tamaño y potencia. En contra frente a estos es que generan emisiones a través del caño de escape, pero que sin embargo lo hacen en una proporción muy inferior a la de los autos convencionales. Un híbrido autorecargable consume aproximadamente entre un 50% y 60% menos de combustible, dependiendo si se usa en ciudad (máxima eficiencia) o en rutas o autopistas (mínima eficiencia del sistema híbrido).

La clave está en la batería de litio, su tamaño y su capacidad. En los híbridos autorecargables, que la recargan con el frenado regenerativo y la acción del motor como generador de electricidad mientras da propulsión a las ruedas, estas baterías tienen una capacidad de entre 0,8 y 1,8 kWh, en un híbrido enchufable esa capacidad aumenta hasta los 30 kWh y en un eléctrico puro, dependiendo del tamaño del auto, puede ser ir desde 40 hasta 100 kWh. Los autos eléctricos más potentes tienen baterías que superan esa capacidad, como la pick-up Ford F150 Lightning con 130 kWh, mientras que los vehículos eléctricos extremos como el GMC Hummer EV alcanzan una capacidad de 200 kWh y 250 kWh según la versión.

El auto eléctrico es caro porque una batería de 90 kWh tiene un costo aproximado al 30% del valor del auto, entre USD 15.000 y 20.000, pero el caso de la batería de un auto híbrido autorecargable, al ser mucho menor, su precio ronda los USD 2.000, lo que la convierte en una autoparte costosa, pero no la más cara de un auto. Además, los fabricantes ofrecen entre 8 y 10 años de garantía por las baterías de los autos híbridos.

Como la batería de litio en un híbrido no se debe enchufar, no hay un modo de uso correcto o incorrecto. En cambio, en los híbridos enchufables y eléctricos sí se puede hacer un mejor o peor uso de las baterías. Como ocurre con una notebook o un teléfono celular, no es recomendable cargarlos hasta el 100% sino al 80%, e idealmente no dejar que bajen del 20% para volver a conectarlos. La otra condición recomendable para que la batería tenga la vida útil esperable y declarada por el fabricante es que no sea cargue siempre en cargadores últrarápidos, porque ese tipo de carga también reduce la vida útil promedio.

Una batería bien utilizada, sin saltos térmicos extremos y con una calidad de carga estándar debería tener una capacidad sin pérdidas de más de 8 años, luego de los cuales puede empezar a perder progresivamente un pequeño porcentaje de su capacidad. Sin embargo, los fabricantes con más años en el mercado como Toyota en el caso de los híbridos o Tesla y Nissan en los eléctricos puros, aseguran que una batería correctamente cargada y utilizadas, en 15 años puede perder sólo un 15% de su capacidad.

Estas baterías comienzan entonces un segundo ciclo de utilización como acumuladores de energía para casas particulares o empresas que tienen paneles fotovoltaicos que requieren almacenar la energía eléctrica producida durante las horas de luz solar para su utilización en horarios nocturnos.

ECONOMIA

Hidrovía: cámaras empresarias respaldan la licitación de la Vía Navegable Troncal

A días del cierre para presentar ofertas, las principales entidades del sistema agroexportador defendieron el proceso impulsado por el Gobierno

19/02/2026 – 18:51hs

A menos de diez días del vencimiento del plazo para la presentación de ofertas, las principales entidades del sistema agroexportador difundieron un comunicado institucional conjunto en respaldo del proceso de licitación de la Vía Navegable Troncal. El documento marca un nuevo posicionamiento del sector privado en favor del esquema de concesión que definirá el futuro de la principal vía logística del país.

El pronunciamiento lleva la firma de la Bolsa de Comercio de Rosario, la Cámara de la Industria Aceitera y Centro de Exportadores de Cereales, la Cámara de Puertos Privados Comerciales y la Cámara de Actividades Portuarias y Marítimas, que coincidieron en destacar el carácter estratégico de la Hidrovía Paraguay–Paraná para el desarrollo productivo nacional.

Hidrovía: infraestructura estratégica para el comercio exterior

En el comunicado, las entidades remarcaron que la Vía Navegable Troncal constituye una infraestructura crítica, ya que por ese corredor fluvial se canaliza la mayor parte del comercio exterior argentino, en especial las exportaciones agroindustriales.

El sistema portuario vinculado a la hidrovía es el principal canal de salida de granos, subproductos y derivados industriales, lo que convierte al proceso licitatorio en una instancia decisiva no solo para el sector exportador sino para la competitividad general de la economía.

Las cámaras empresarias pusieron en valor el proceso desarrollado durante 2025 bajo la órbita de la Agencia Nacional de Puertos y Navegación, que impulsó mesas de trabajo público-privadas y consultas formales sobre los pliegos.

Según detallaron, esas instancias permitieron abordar aspectos técnicos, ambientales, económicos y regulatorios del nuevo esquema concesional. Desde el sector privado destacaron que la metodología adoptada favoreció el intercambio de aportes y la construcción de consensos en torno a un proyecto de alta complejidad.

Estándares internacionales y acompañamiento de la ONU

Otro de los puntos resaltados fue el acompañamiento técnico de la Conferencia de las Naciones Unidas sobre Comercio y Desarrollo, organismo de Naciones Unidas que colaboró en la elaboración de los pliegos.

De acuerdo con el comunicado, la participación de UNCTAD permitió incorporar estándares y buenas prácticas internacionales en materia de concesiones de infraestructura, reforzando la transparencia y la previsibilidad del proceso.

Consejo de Control y nueva etapa institucional

Las entidades también destacaron el inicio del proceso de conformación del Consejo de Control de la Vía Navegable Troncal. Consideraron que la institucionalización de un ámbito de seguimiento con participación técnica y representación plural será clave para garantizar monitoreo permanente, transparencia y diálogo público-privado en la próxima etapa.

El 27 de febrero vencerá el plazo para la presentación de propuestas en el marco de la licitación en curso, fecha que marcará el comienzo de una instancia decisiva para la logística del comercio exterior argentino.

En ese contexto, las cámaras reafirmaron su disposición a continuar colaborando para que el proceso concluya exitosamente y permita consolidar una nueva etapa de crecimiento y competitividad para el sistema portuario y el comercio exterior nacional.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,licitacion

POLITICA2 días ago

POLITICA2 días agoReforma laboral bomba: menos indemnización, más horas y despidos más fáciles — el cambio que puede sacudir el empleo en Argentina

POLITICA3 días ago

POLITICA3 días agoEl ministro de Defensa visitó la fábrica que produce los vehículos todoterreno que el Ejército adquirió para renovar la flota

POLITICA2 días ago

POLITICA2 días agoEl Gobierno endurece las medidas de seguridad y control en la marcha prevista contra la reforma laboral en el Congreso