ECONOMIA

Controladores aéreos levantan paro y van a reunión: si no hay aumento, habrá más protesta

El gobierno convocó a un encuentro para este miércoles. La ATEPSA levantó el paro del jueves, pero ratificó el del sábado. Solución o más medidas de fuerza

(function(i,s,o,g,r,a,m){i[‘GoogleAnalyticsObject’]=r;i[r]=i[r]||function(){ (i[r].q=i[r].q||[]).push(arguments)},i[r].l=1*new Date();a=s.createElement(o), m=s.getElementsByTagName(o)[0];a.async=1;a.src=g;m.parentNode.insertBefore(a,m) })(window,document,’script’,’

ga(‘create’, ‘GTM-5LW5KQD’, ‘auto’);

ga(‘require’, ‘displayfeatures’);

ga(‘set’, ‘campaignSource’, ‘RSS Client for iProfesional’);

ga(‘set’, ‘campaignMedium’, ‘RSS Client for iProfesional’);

ga(‘set’, {«dataSource»: «rss.atom.iprofesional.com»});

ga(‘set’, {«referrer»: «rss.atom.iprofesional.com»});

ga(‘set’, ‘title’, ‘RSS Client for iProfesional’);

ga(‘send’, ‘pageview’);

var _comscore = _comscore || [];

_comscore.push({ c1: «2», c2: «16597048» });

(function() {

var s = document.createElement(«script»), el = document.getElementsByTagName(«script»)[0]; s.async = true;

s.src = »

el.parentNode.insertBefore(s, el);

})();

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,paro,gremio,sindicato

ECONOMIA

Así podés comprar zapatillas en el outlet de Puma con descuentos de hasta 70% en marzo

La tienda digital de Puma renueva su sección de descuentos con indumentaria y calzado a precios rebajados y financiación en cuotas

03/03/2026 – 10:57hs

En sintonía con lo que hacen Adidas y Nike, Puma refuerza su estrategia de outlet online con una actualización constante de ofertas. La compañía alemana agrega con frecuencia nuevos artículos con descuentos y consolida una vidriera digital donde las compras a menor precio se convierten en una alternativa concreta para maximizar el ahorro.

Este apartado especial reúne productos originales con descuentos destacados, disponibles por tiempo limitado y hasta agotar stock. La propuesta incluye una amplia variedad de prendas y accesorios deportivos.

Además de los precios promocionales, la tienda online ofrece la posibilidad de pagar en cuotas y recibir la compra en el domicilio, lo que facilita el acceso a productos de primeras marcas sin necesidad de acudir a un local físico.

Hasta 70% off en zapatillas: las mejores ofertas del outlet de Puma

Uno de los focos principales del outlet está puesto en el calzado. Allí se pueden encontrar modelos originales con valores por debajo de los habituales en temporada, con hasta un 70% de descuento. Para muchos compradores, esta sección se transforma en una oportunidad ideal para renovar zapatillas sin afectar de forma significativa el presupuesto.

Entre las oportunidades más interesantes, surgen las siguientes:

- 70% de descuento: botines de fútbol ULTRA 5 ULTIMATE FG para mujer / $102.000

- 60% de descuento: Zapatillas de running Velocity NITRO™ 3 para mujer / $70.000

- 60% de descuento: Botines de fútbol Ultra 5 Matc+LLFG/AG JR / $46.000

- 50% de descuento: Botines de fútbol FUTURE 8 ULTIMATE FG Mid unisex / $170.000

- 50% de descuento: Zapatillas Palermo Premium Gamuza unisex / $70.000

- 50% de descuento: Zapatillas Palermo / $70.000

- 40% de descuento: Botines de fútbol KING ULTIMATE FG/AG unisex / $191.999

- 40% de descuento: Zapatillas de running Deviate NITRO™ 3 para hombre / $137.999

- 40% de descuento: Zapatillas KING Indoor Royalty / $104.999

- 30% de descuento: Zapatillas Darter Pro / $69.999

- 30% de descuento: Zapatillas Palermo Elevata para mujer / $97.999

- 20% de descuento: Zapatillas PUMA Club II Era / $71.999

- 20% de descuento: Zapatillas PUMA Rebound V6 para niños / $59.999

Prendas y accesorios con rebajas destacadas

Dentro del outlet online de Puma también aparecen oportunidades puntuales en distintas categorías, con descuentos que alcanzan hasta el 60%. Algunas de las más llamativas son:

- 60% de descuento: calzas tiro alto 7/8 SUMMER DAZE para mujer / $35.000

- 50% de descuento: Buzo holgado PUMATECH DELTAKNIT para hombre / $82.499

- 50% de descuento: Remera de running PUMA RUN CLUB para hombre / $28.500

- 50% de descuento: Remera DOWNTOWN 180 Graphic unisex / $23.250

- 46% de descuento: Top deportivo 4KEEPS RUN / $48.999

- 41% de descuento: Buzo con capucha Manchester City KING para hombre / $76.999

- 40% de descuento: Gorra con visera Runner / $20.999

- 40% de descuento: Camiseta RB Leipzig 25/26 Local para hombre / $83.999

- 30% de descuento: Buzo con cierre PUMA x HOT WHEELS™ para niños / $48.999

- 15% de descuento: Musculosa WARDROBE Essentials Morley para mujer / $29.749

Paso a paso para aprovechar el outlet online

Quienes quieran adquirir calzado o indumentaria con descuento en el outlet digital de Puma pueden seguir este recorrido:

- Ingresar al sitio oficial de la marca (https://ar.puma.com/).

- Hacer clic en la sección «OUTLET«, ubicada dentro de la tienda online.

- Allí se despliega un amplio catálogo —con cientos de artículos rebajados— que puede ordenarse y filtrarse para facilitar la búsqueda.

Filtros disponibles para encontrar mejores ofertas

Para hacer más precisas las compras, la plataforma permite segmentar los resultados según distintos criterios:

- Porcentaje de descuentos

- Género

- Tipo de producto

- Talle

- Edad

- Color

De esta manera, cada usuario puede adaptar la navegación a sus preferencias y optimizar el ahorro.

Cómo finalizar la compra

Al seleccionar un artículo, se accede a su ficha completa con detalles técnicos, opciones de talles y colores disponibles. Como se trata de un espacio de liquidación, puede ocurrir que algunas variantes ya no estén en stock.

Una vez elegido el talle correspondiente, se debe añadir el producto al carrito. Luego, el sistema ofrece dos caminos: avanzar directamente a «proceder al pago» o revisar previamente el carrito.

Si se opta por finalizar la operación, la tienda solicitará datos personales, dirección de envío y el medio de pago. En cambio, al ingresar al carrito es posible controlar los productos seleccionados y realizar modificaciones antes de cerrar la transacción.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,outlet,compras,ahorro,puma

ECONOMIA

Por la baja en las ventas, las automotrices decidieron no aumentar el precio de los 0 km en marzo

Como pocas veces había ocurrido en los últimos años, todas las automotrices argentinas decidieron no aumentar los precios de los autos para marzo, incluso a pesar de un índice de inflación de enero que fue superior al del mes anterior y con una proyección que podrá bajar levemente, pero que también sería superior al 2% cuando se conozcan los resultados de febrero.

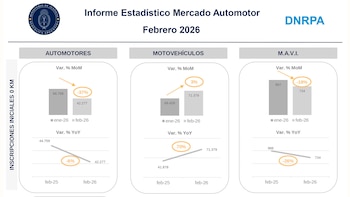

Así, en marzo no habrá cambios de precios en las listas de las 9 marcas de autos que tienen producción local, ya sea en la categoría de automóviles particulares compactos, en SUV o en pick-ups. El primero en tomar la decisión fue Ford, que lo hizo el viernes pasado, antes de conocerse los únicos y escasos números que distribuyó el sábado por la mañana la Dirección Nacional de Registros de la Propiedad Automotor (DNRPA).

Ya este lunes por la mañana comunicaron también su decisión de no cambiar los precios para marzo Toyota, Stellantis y General Motors; y curiosamente, a media tarde del primer día hábil del mes, Renault y Volkswagen confirmaron que tampoco modificarán sus listas respecto a los valores de febrero. A ellos se sumaron Nissan y Hyundai, que no tienen plantas locales pero importan autos sin arancel desde México y Brasil, y que tampoco aumentarán precios.

La decisión fue independiente de cada marca, no se trató de una medida consensuada, porque incluso en las reuniones de la Asociación de Fábricas de Automotores (Adefa), aunque se discuten todo tipo de temas, cualquier excepto los referidos a políticas comerciales, ya que eso podría interpretarse como una cartelización del mercado automotor.

La decisión de congelar los precios de los autos 0 km está motivada exclusivamente en la actual situación del mercado, que aunque registró patentamientos buenos en enero y febrero, totalizando 109.045 unidades, en ninguno de ambos meses pudo alcanzar la cifra de referencia interanual de 2025, cuando se sumaron 114.090 patentamientos.

La diferencia estadística parece menor, apenas es una baja del 4,4%, sin embargo, para las marcas febrero fue un mes muy difícil, y en varios casos hubo que recurrir a reducir márgenes o unificar objetivos de ventas a 60 días y no más a 30 como es habitual, para poder compensar la falta de ventas.

El hecho de encontrar a todas las automotrices tomando la decisión de no subir los precios aun con un índice de inflación todavía elevado para un escenario macroeconómico mucho más ordenado como es el actual, confirma que las cifras reveladas por DNRPA no parecen reflejar la realidad del sector.

El sábado a la mañana, cuando se dieron a conocer los 42.277 patentamientos de febrero, el desconcierto ganó a los ejecutivos de las marcas, ya que esperaban superar las 35.000 unidades como un resultado aceptable, aunque preocupante.

Incluso en varios Registros del Automotor llamó la atención que en el mismo informe se registraran 71.379 altas de motocicletas, que representarían el mejor mes de febrero desde 2014, año en el que se registra la estadística más antigua de acuerdo a la DNRPA.

Este lunes hubo datos cruzados contradictorios. Mientras desde todos los sectores, incluidos los medios de comunicación, se solicitaron a la DNRPA que fueran publicadas planillas más amplias en las que se pudiera desglosar los datos por marcas, modelos, versiones, orígenes y sistemas de propulsión, durante algunas horas hubo un apartado en el sitio web del organismo en el que se detallaban los patentamientos de febrero por provincia, y en los cuales la suma daba algo menos de 35.000 unidades, casualmente la cifra que el sector daba como probable en los días previos.

Ante la consulta por esta diferencia entre las cifras del informe y las del apartado de “Boletines Estadísticos”, Infobae no obtuvo respuesta. Sin embargo, a partir del mediodía esos datos ya no se pudieron ver y en su lugar se encontró una leyenda que decía “Página fuera de servicio. Por favor, intenta nuevamente más tarde”.

A última hora de la tarde, fuentes cercanas al Ministerio de Justicia aseguraron que se trató de inconvenientes en la carga de los datos, y que los resultados de febrero serían actualizados en las próximas horas.

adult,auto,automobile,beard,beautiful,blonde,business,buy,buyer,buying,car,caucasian,cheerful,client,customer,dealer,dealership,dress,driver,female,girl,happy,indoors,jacket,key,looking,male,man,new,people,person,purchase,rent,rental,retail,sale,salon,service,shirt,shop,showing,showroom,smiling,suit,transport,transportation,two,vehicle,woman,young

ECONOMIA

Pago voluntario de Créditos ANSES: paso a paso para generar el VEP

La Administración Nacional de la Seguridad Social (ANSES) habilitó la opción de pago voluntario para los beneficiarios que mantienen deudas por Créditos ANSES. La medida permite cancelar total o parcialmente el saldo pendiente antes de la fecha de vencimiento prevista en el cronograma original, sin necesidad de esperar el descuento automático mensual que se aplica sobre la prestación.

El mecanismo está dirigido a quienes hayan tomado un préstamo a través del organismo previsional y busquen reducir el monto de las cuotas o saldar el crédito de manera anticipada. La gestión se realiza de manera digital a través del sitio oficial del organismo, con clave personal y número de CUIL.

Los Créditos ANSES dejaron de estar vigentes en enero de 2024, tras la asunción presidencial de Javier Milei. Desde entonces, no se habilitaron nuevas líneas, pero continúan activos los compromisos adquiridos con anterioridad, cuyos descuentos se aplican de manera mensual sobre jubilaciones, pensiones o asignaciones.

En ese contexto, el pago voluntario se presenta como una herramienta para quienes desean adelantar la cancelación de la deuda o disminuir el impacto de las cuotas futuras. El sistema permite generar un Volante Electrónico de Pago (VEP) o una boleta para abonar en entidades habilitadas.

Cómo realizar el pago voluntario de Créditos ANSES

El trámite se efectúa ingresando a la web oficial de ANSES con CUIL y Clave de la Seguridad Social. Una vez dentro del perfil personal, el usuario debe dirigirse a la sección «Créditos», donde el sistema detalla el estado actual del préstamo, el saldo pendiente y el cronograma de pagos.

Desde esa sección se puede seleccionar la opción de pago voluntario. El sistema genera un VEP para abonar de manera electrónica o una boleta para pagar en bancos u otras entidades habilitadas. El importe puede corresponder al total del saldo adeudado o a una parte del mismo.

Una vez acreditado el pago, el monto abonado impacta en el sistema y se descuenta del total de la deuda. El organismo actualiza el saldo pendiente y recalcula el esquema de cuotas restantes, lo que puede implicar una reducción en el valor mensual o una disminución en la cantidad de pagos por realizar.

La información actualizada puede consultarse desde la misma plataforma digital. Allí se visualizan los movimientos registrados, el nuevo cronograma y el detalle del saldo restante.

Quiénes pueden acceder al pago voluntario

La modalidad alcanza a todos los titulares que tengan un Crédito ANSES vigente. Entre ellos se encuentran jubilados y pensionados del Sistema Integrado Previsional Argentino (SIPA), titulares de Pensiones No Contributivas y beneficiarios de asignaciones familiares que hayan accedido a las líneas de financiamiento cuando se encontraban disponibles.

También pueden utilizar esta herramienta quienes perciben la Asignación Universal por Hijo (AUH) o la Asignación por Embarazo, siempre que mantengan un crédito activo otorgado con anterioridad a la suspensión de nuevas líneas.

El objetivo de la opción de pago voluntario es brindar flexibilidad en la administración de la deuda, permitiendo que cada titular decida si desea cancelar de manera anticipada o reducir el capital pendiente.

El procedimiento no requiere la realización de trámites presenciales, salvo en casos en los que el beneficiario no cuente con acceso digital o deba regularizar datos personales en el sistema.

Qué ocurre después de cancelar total o parcialmente el crédito

Cuando el titular realiza un pago voluntario parcial, el sistema descuenta el importe del capital adeudado y recalcula el cronograma de cuotas. Dependiendo del monto abonado, el impacto puede reflejarse en una disminución del valor mensual o en la reducción del número de cuotas restantes.

En caso de cancelar la totalidad del crédito, el préstamo queda saldado y cesan los descuentos automáticos sobre la prestación. El estado del crédito se actualiza en la plataforma y puede verificarse en el detalle de movimientos.

La actualización del saldo no es inmediata en todos los casos, ya que depende de los plazos de acreditación del pago efectuado. Una vez impactado, el sistema refleja el nuevo estado sin necesidad de gestiones adicionales.

Los beneficiarios pueden descargar comprobantes de pago y consultar el historial de operaciones desde su perfil en la web del organismo.

Créditos ANSES 2026: debate legislativo y posibles cambios

Aunque los Créditos ANSES fueron eliminados por el decreto 421/2025, la posibilidad de reactivar líneas de financiamiento volvió a debatirse en el Congreso. Bloques opositores presentaron un proyecto de ley que propone utilizar recursos del Fondo de Garantía de Sustentabilidad (FGS) para otorgar créditos destinados exclusivamente al pago de deudas.

La iniciativa lleva el nombre de «Programa de desendeudamiento de las familias argentinas» y prevé comenzar su tratamiento en el inicio de las sesiones ordinarias del 1° de marzo de 2026.

De acuerdo con el proyecto presentado, los préstamos tendrían como finalidad permitir la cancelación de obligaciones financieras existentes, sin habilitar el uso libre de los fondos. El esquema contemplaría condiciones específicas en cuanto a montos y destinatarios.

Quiénes podrían acceder a los nuevos créditos

Según el texto impulsado en el Congreso, podrían solicitar los préstamos los jubilados y pensionados del SIPA que perciban hasta seis haberes mínimos.

También estarían incluidos los titulares vigentes de la Asignación Universal por Hijo y de la Asignación por Embarazo, así como beneficiarios de Pensiones No Contributivas.

El proyecto incorpora a monotributistas inscriptos en las categorías A, B, C y D, trabajadores registrados cuyos ingresos no superen seis salarios mínimos y personal de casas particulares.

La propuesta se encuentra en etapa de discusión parlamentaria y no implica la habilitación automática de nuevas líneas de crédito. Hasta que exista una definición legislativa, la única herramienta disponible vinculada a los préstamos anteriores es el pago voluntario para cancelar deudas vigentes.

En este escenario, los titulares que aún mantienen compromisos con ANSES pueden optar por continuar con el esquema de descuentos automáticos o adelantar pagos a través del mecanismo habilitado en la plataforma digital del organismo.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,anses,creditos,prestamos

CHIMENTOS2 días ago

CHIMENTOS2 días agoDestrozaron a Andrea del Boca por el terrible pecado que tuvo en Gran Hermano: “La quiero presa”, apuntaron contra la actriz por un detalle en la cocina

CHIMENTOS2 días ago

CHIMENTOS2 días ago¡Tensión en vivo! Aníbal Pachano y Nancy Pazos protagonizaron un cruce explosivo en la mesa de Mirtha Legrand

CHIMENTOS3 días ago

CHIMENTOS3 días agoLas predicciones más importantes en la vida de cada signo del horóscopo en marzo, según Jimena La Torre: «Será un cambio rotundo»