ECONOMIA

¿Conviene recibir el ticket por mail? Las claves de los expertos para decidir al pagar

Cada vez más establecimientos comerciales en Argentina ofrecen la opción de enviar el ticket de compra por correo electrónico en lugar de entregarlo en papel. Esta práctica, que se expande tanto en cadenas grandes como en pequeños negocios, responde a una tendencia general hacia la digitalización de los comprobantes y una reducción en el uso de papel. Sin embargo, la decisión de aceptar o no esta alternativa implica considerar distintos factores vinculados al uso de datos personales, la validez del comprobante y la posibilidad de extravío o inconvenientes técnicos.

En el momento de pagar, muchas personas se encuentran con la pregunta: «¿Querés que te enviemos el ticket por mail?» La respuesta no siempre es inmediata, ya que depende de múltiples variables. Especialistas en consumo recomiendan analizar previamente algunas cuestiones antes de optar por una u otra modalidad.

Diversos comercios han incorporado el ticket digital como parte de sus sistemas de facturación electrónica. Esta iniciativa permite a los locales registrar las operaciones en línea y enviar el comprobante directamente al correo del comprador. La medida se inscribe dentro de políticas orientadas a reducir costos operativos y minimizar el uso de papel, una práctica que también tiene implicancias en la reducción de residuos.

En términos ambientales, la digitalización del ticket evita la generación de papel térmico, que en muchos casos no puede ser reciclado debido a su composición. Desde el punto de vista operativo, los comerciantes simplifican procesos y pueden conservar un registro digital de las transacciones.

Ventajas de recibir el ticket por correo electrónico

Uno de los beneficios más señalados de optar por el ticket digital es la posibilidad de contar con una copia fácilmente accesible en la bandeja de entrada del correo electrónico. Esto puede facilitar la gestión de comprobantes para cambios, devoluciones o declaraciones impositivas.

Otra ventaja mencionada por especialistas en consumo es la organización. Al contar con tickets digitales, se evita la acumulación de papel, que suele extraviarse o deteriorarse. Este respaldo digital puede resultar útil especialmente para compras con garantía o para llevar un control de gastos.

Además, esta práctica se alinea con políticas de sustentabilidad que buscan minimizar el uso de insumos físicos. Quienes priorizan este enfoque suelen elegir el ticket digital como una forma de contribuir a esa meta.

Qué hay que tener en cuenta al brindar el correo electrónico

En caso de optar por recibir el comprobante en formato digital, es importante verificar que la dirección de correo electrónico esté correctamente escrita. Para ello, se recomienda solicitar al comercio que repita la dirección ingresada antes de cerrar la operación. Esto permite asegurarse de que el ticket llegue efectivamente al destinatario y no se pierda por errores de tipeo o por filtrado como correo no deseado.

En general, los sistemas de facturación electrónica generan el comprobante al momento de confirmar el pago, por lo que cualquier error en la carga del correo puede impedir que el cliente acceda a ese documento.

Limitaciones del ticket digital

A pesar de las ventajas mencionadas, también existen aspectos que deben tenerse en cuenta al decidir si aceptar o no el ticket digital. Uno de los principales inconvenientes se presenta en ciertos comercios que aún no aceptan tickets digitales como comprobantes válidos para cambios o devoluciones. Si bien legalmente el ticket electrónico tiene la misma validez que el físico, en la práctica puede haber establecimientos que exijan el papel para efectuar este tipo de operaciones.

Otro aspecto a considerar es la protección de los datos personales. Al proporcionar una dirección de correo electrónico, el cliente entrega una información que puede ser utilizada por el comercio para enviar promociones, newsletters o publicidad no solicitada. Por este motivo, algunos especialistas sugieren leer las políticas de privacidad del comercio antes de brindar este dato.

Además, puede ocurrir que el ticket no llegue efectivamente al correo electrónico. Esto puede deberse a problemas técnicos, errores en la carga del correo o fallas en el sistema de envío. En estos casos, si no se pidió el comprobante impreso, el cliente podría quedarse sin respaldo de la operación.

Por último, se plantea una barrera de acceso digital, especialmente para personas mayores o con menor familiaridad con el uso de herramientas digitales. En estos casos, el ticket en papel sigue siendo la opción más directa y accesible, sobre todo si no se cuenta con un dispositivo electrónico al momento de la compra.

Qué tener en cuenta antes de decidir

Los especialistas en consumo recomiendan aceptar el ticket digital si se confía en el sistema del comercio, se desea evitar la acumulación de papel y se considera segura la entrega del correo electrónico. También es clave asegurarse de que el ticket será aceptado como válido en caso de reclamos.

Al mismo tiempo, se sugiere evaluar el uso que se le dará al comprobante. En compras de alto valor o con garantías, contar con un respaldo confiable es fundamental, por lo que conviene confirmar que el sistema de envío funcione correctamente.

Por otra parte, si la persona prefiere no compartir su dirección de correo electrónico o tiene dudas sobre el uso posterior que se hará de esos datos, puede optar por recibir el ticket en papel.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,tickets,facturas

ECONOMIA

El dólar vuelve a caer y se consolida abajo de los $1.400, en su menor valor en cinco meses

El dólar oficial cae $10 este lunes 23 de febrero a $1385 en la pizarra del Banco Nación y se ubica en su menor valor desde fines de septiembre. Por su parte, el dólar mayorista cede $11,5 a $1.364,5 para la venta. La brecha contra el techo de la banda cambiaria, que es hoy es de $1.600,66, alcanzó un 17,3%, su nivel más alto desde el 1 de julio de 2025.

De esta manera, se consolida la baja del tipo de cambio oficial, ubicándose bien por debajo de los $1.400. Sin embargo, hay algunos factores que sigue el emrcado y que podrían hacerlo reaccionar.

Marzo está por lleger con una calma aparente en el mercado cambiario, pero con un trasfondo que el mercado sigue de cerca: la dinámica de las tasas cortas en pesos y el peso del calendario de vencimientos. La cotización puede verse estable en la pantalla, pero el equilibrio se decide en otra parte: cuánto cuesta absorber pesos, cuánto cuesta rollear deuda y cuánto margen queda para comprar reservas sin alimentar volatilidad.

En este esquema, las reservas funcionan como el activo estratégico que el Gobierno intenta fortalecer para mejorar solvencia externa y bajar el costo de financiamiento. Pero el «cómo» importa tanto como el «cuánto»: si la acumulación se logra con esterilización agresiva y tasas que saltan, el tipo de cambio puede quedar calmo por un tiempo, aunque con tensiones latentes.

El punto clave es que el mercado no mira solo el dato diario del dólar. Mira si el programa puede sostenerse cuando haya más demanda de pesos, cuando el Tesoro tenga que renovar montos grandes, o cuando el sistema financiero empiece a sentir la presión de tasas más volátiles. Marzo suele amplificar estas pruebas porque combina normalización de flujos, licitaciones y señales de política monetaria.

El ancla que sostiene al dólar hoy (y la condición para bajar el costo del crédito)

Desde GMA Capital señalaron que el esfuerzo por acumular reservas no es casual: funciona como condición para avanzar hacia una normalización macro que permita recuperar acceso a mercados internacionales a tasas más razonables. En esa hoja de ruta, la calificación crediticia y los indicadores de solvencia externa aparecen como señales clave para inversores.

Sus analistas apuntaron que, al comparar a Argentina con emergentes de mejor rating, queda clara la distancia en dos frentes: inflación y reservas. En nominalidad, ubicaron a Argentina con 31,5% de inflación en 2025, frente a medianas entre 2% y 4,4% en grupos con calificación superior, un desvío que sigue pesando sobre expectativas y spreads.

En el frente externo, los especialistas del bróker detallaron que las reservas brutas equivalen a 6% del PIB, un nivel muy por debajo de medianas como 15,1% en BB- y 9,6% en B-. También remarcaron que la cobertura es baja: reservas por 43% del ARA y apenas 0,5 veces la deuda en dólares de corto plazo, frente a ratios más altos en comparables.

Para GMA Capital, esa brecha explica por qué la acumulación de reservas es más que un objetivo táctico: es un requisito estructural para mejorar el perfil externo y, con eso, seguir comprimiendo rendimientos. En su lectura, Argentina debería tener entre USD 90.000 millones y USD 140.000 millones de reservas brutas para parecerse a créditos con ratings apenas superiores, como B- y B.

Superávit, ingresos flojos y gasto con señales mixtas

En paralelo, desde GMA Capital señalaron que la consolidación fiscal sigue siendo un pilar del esquema. En enero, el Sector Público Nacional registró un superávit primario de $3.125 millones y un superávit financiero de $1.105 millones, con saldos de 1,5% y 0,2% del PIB respectivamente en los últimos doce meses.

Sin embargo, los expertos de la sociedad de bolsa explicaron que el margen fue más acotado cuando se ajusta por factores extraordinarios. Un ingreso por privatización de centrales hidroeléctricas del Comahue, por cerca de $1.000 millones, aportó holgura: sin ese ingreso, estimaron que el superávit financiero habría sido cercano a $61,3 millones.

Sus analistas apuntaron que la señal más sensible estuvo del lado de los recursos: los ingresos totales cayeron 1,2% real interanual, con un deterioro marcado en lo tributario, que retrocedió 8,2% interanual real. Para el mercado, eso importa porque reduce el «colchón» para sostener el superávit si la actividad no recompone rápido.

Del lado del gasto, los especialistas del bróker detallaron un recorte moderado: el gasto primario bajó 0,7% real interanual, con caídas en gasto de capital (-36%) y salarios (-10,9%), pero con subas fuertes en transferencias a provincias (+32,1%) y subsidios energéticos (+191,3%). Esa combinación vuelve central la discusión sobre subsidios para sostener el equilibrio fiscal sin recurrir a shocks.

La esterilización que sostiene el dólar, pero encarece el «carry»

Desde 1816 señalaron que el arranque de 2026 dejó un rasgo distintivo: se compran reservas, pero no se expande la base monetaria. Según describieron, aunque el BCRA inyectó alrededor de $3,0 billones por compras en el mercado cambiario, la base monetaria se contrajo $2,0 billones en el acumulado del año.

Sus analistas apuntaron que la brecha, de $5,0 billones, se explica por dos factores. Primero, una ganancia del BCRA en futuros de dólar, que estimaron en $0,5 billones. Segundo —y más relevante— una estrategia de esterilización conjunta entre Tesoro y Banco Central.

Los expertos de la consultora explicaron que el Tesoro absorbió $3,5 billones netos en el mercado primario sumando las subastas del año, mientras que el BCRA retiró pesos adicionalmente mediante repos y operaciones con títulos soberanos en el mercado secundario, con una esterilización neta cercana a $1,0 billón. El resultado, para 1816, fue una compra de reservas esterilizada.

Ese mecanismo sostiene al dólar en el corto plazo porque evita que los pesos «sobren» y se vayan a cobertura. Pero también tiene un costo: requiere que el sistema tolere tasas altas y, sobre todo, que el mercado crea que el esquema es repetible. Si la esterilización depende de licitaciones cada vez más exigentes o de intervenciones más frecuentes, el precio de mantener la calma puede subir.

El riesgo silencioso que se siente antes en pesos que en el dólar

Para 1816, el problema no es únicamente que las tasas sean elevadas, sino que sean volátiles. Sus analistas destacaron que la volatilidad en tasas cortas puede terminar siendo más nociva que el nivel, porque castiga la previsibilidad de los retornos en pesos y enfría la demanda por instrumentos locales en momentos clave.

En su lectura, el Banco Central interviene para que esa volatilidad no se descontrole y para recuperar el rol de prestamista de última instancia. Pero advirtieron que cambios recientes en el esquema de política monetaria —incluida la eliminación de las LEFI y el paso a un régimen más endógeno de tasas— dejaron movimientos bruscos difíciles de absorber sin ruido.

Desde 1816 señalaron que no se puede descartar que vuelvan semanas con tasas por encima de 20% o 25%, como se vio recientemente, y también recordaron que ya existieron episodios con tasas por encima de 40%. Para la consultora, ese rango de dispersión es lo que complica el «timing» del carry y eleva el premio que exige el mercado para quedarse en pesos.

Marzo entra en ese radar porque suele concentrar eventos de financiamiento y definiciones de política. Con tasas cortas moviéndose rápido, la demanda por deuda en pesos puede ponerse más selectiva: si el rollover se encarece, el Tesoro termina pagando más por absorber liquidez, y el esquema de dólar calmo se vuelve más caro de sostener.

Vencimientos 2026-2027: el verdadero test de reservas

Desde GMA Capital remarcaron que la acumulación de reservas es crucial para algo más que la foto cambiaria. En su lectura, un mejor perfil externo permite seguir convergiendo hacia rendimientos de créditos comparables y, con eso, habilitar emisiones para rollear vencimientos sin sacrificar reservas.

Sus analistas recordaron que, aun después de una compresión fenomenal del riesgo país, Argentina todavía rinde por encima de algunos comparables. Como referencia, señalaron que el GD35 rinde cerca de 9,4%, mientras bonos como Ecuador 2035 y El Salvador 2035 se mueven entre 7% y 8,6%. Para el bróker, converger al 8% en el tramo largo implicaría ganancias de capital entre 7,2% y 9,7% para soberanos argentinos.

Pero el punto más sensible está en el calendario: los especialistas del bróker detallaron que Argentina enfrenta compromisos por unos USD 30.000 millones en 2026 y 2027 entre bonistas privados y el FMI (neto de desembolsos). Evitar pagar en efectivo esos vencimientos permitiría preservar reservas y sostener el blindaje externo ante shocks.

En esa lógica, la «ventanilla del crédito» se vuelve un objetivo estratégico: poder refinanciar sin drenar dólares. Por eso, para GMA Capital la acumulación de reservas no solo puede bajar rendimientos: también puede ser el factor que defina si el dólar se mantiene estable o si vuelve a sentir presión cuando el calendario apriete.

Qué mirar en marzo: las 4 señales que pueden anticipar un cambio en el dólar

El primer indicador a seguir es la capacidad de sostener compras de reservas sin que se desarme la esterilización. Si el BCRA compra, pero el mercado siente que los pesos empiezan a «sobrar», el dólar suele reaccionar antes por expectativas que por flujos.

El segundo es la evolución de la tasa corta: no solo su nivel, sino su estabilidad. Para 1816, la volatilidad es un factor que encarece el programa y puede enfriar el apetito por instrumentos en pesos. Si el mercado exige más tasa para rollear, el costo del ancla sube.

El tercero es el frente fiscal: para GMA Capital, sostener el superávit con ingresos tributarios débiles y una estructura de gasto con subsidios creciendo requiere decisiones finas. Si la actividad no recompone recursos, el margen se achica y la presión se traslada a deuda o tasas.

Y el cuarto es el acceso al financiamiento: si las reservas avanzan y el riesgo baja, el camino al rolleo de vencimientos en dólares se vuelve más viable. Si no, la tensión aparece por la vía del calendario. En síntesis, marzo puede no mover el dólar por sí mismo, pero puede exponer qué tan robusto es el equilibrio que hoy lo mantiene quieto.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,dólar,dólar blue

ECONOMIA

El salario pretendido por los argentinos volvió a caer en enero: cuánto piden por cada puesto

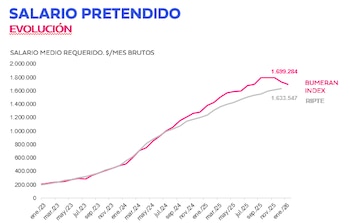

Luego de meses de caída del empleo formal en el sector privado, las pretensiones salariales promedio experimentaron una baja del 1,87% durante enero, ubicándose en $1.699.284 mensuales. La disminución registrada marca el segundo mes consecutivo de retroceso y sitúa al indicador por debajo de la inflación mensual, que fue del 2,9% en ese mismo período.

Este comportamiento refleja una tendencia de ajuste en las expectativas salariales, influida por la dinámica del mercado laboral y un contexto de caída de la actividad.

Así surge de un informe realizado por Bumeran. En la comparación interanual, el salario pretendido subió un 23,15%, aunque este incremento resultó insuficiente frente a la inflación acumulada de 32,4%.

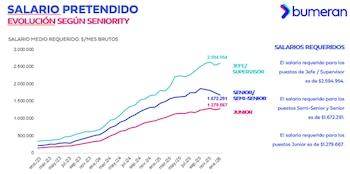

El análisis por nivel de experiencia presentó diferencias notables en los montos solicitados. Para los puestos de supervisor o jefe, la pretensión mensual fue de $2.594.954, con una suba del 2,21%.

En el nivel semi senior y senior, la cifra promedio fue de $1.672.291, marcando un descenso de 4,08% respecto a diciembre.

Los aspirantes a puestos junior solicitaron $1.279.667 al mes en promedio, lo que implicó una variación positiva del 2,46%.

Las expectativas de remuneración también variaron según área laboral y nivel. En los puestos junior, Producción, Abastecimiento y Logística encabezó el listado con $1.412.850.

Recursos Humanos ocupó la segunda posición, con $1.393.750, y Administración y Finanzas le siguió con $1.338.882. En este tramo, el área de Comercial mostró el mayor aumento intermensual, con 8,19%. Recursos Humanos, en contraste, registró una baja del 6,50% en el mismo periodo.

En el rango semi senior y senior, Producción, Abastecimiento y Logística lideró con $1.941.667 mensuales, seguido de Recursos Humanos ($1.925.000) y Tecnología y Sistemas ($1.871.364).

El sector denominado Otros fue el que registró la mayor suba intermensual, con 8,45%, mientras que Marketing y Comunicación presentó el descenso más pronunciado, con una caída del 10,27%.

Durante enero, Control de Gestión encabezó el ranking de pretensiones salariales para posiciones de supervisor y jefe, con un promedio de $4.500.000 mensuales. En el segmento semi senior y senior, el rol con la expectativa más elevada fue Seguridad Industrial, que alcanzó los $3.450.000 por mes.

En tanto, entre los perfiles junior, Ingeniería en Petróleo y Petroquímica lideró con una pretensión de $2.250.000 mensuales.

En el extremo opuesto, las remuneraciones promedio más bajas se registraron en Mantenimiento y Limpieza, con $837.500 mensuales para el segmento junior; Gastronomía, con $950.000 en el nivel semi senior y senior; y Enfermería, con $1.150.000 en el rango de supervisor o jefe.

Al analizar las posiciones junior con mejores remuneraciones en cada área, Ingeniería en Petróleo y Petroquímica, dentro de la categoría Otros, se ubicó al tope con $2.250.000 por mes. En Producción, Abastecimiento y Logística, el mayor salario pretendido correspondió a Ingeniería Oficina Técnica, también con $2.250.000.

En Administración y Finanzas, Control de Gestión alcanzó los $1.900.000 mensuales; en Comercial, Planeamiento Comercial registró $1.625.000; en Recursos Humanos, Capacitación llegó a $1.600.000; en Marketing y Comunicación, Comunicación sumó $1.500.000; y en Tecnología y Sistemas, Infraestructura alcanzó los $1.450.000 por mes.

Entre los puestos junior con menores pretensiones salariales en cada sector, Mantenimiento y Limpieza (Otros) volvió a ubicarse en el último lugar, con $837.500 mensuales. Le siguieron Telemarketing en Comercial, con $887.500; Producción en Producción, Abastecimiento y Logística, con $925.000; y Recepcionista en Administración y Finanzas, con $975.000 por mes.

En Marketing y Comunicación, Creatividad registró $1.050.000; en Tecnología y Sistemas, Data Entry alcanzó $1.062.500; y en Recursos Humanos, Selección marcó $1.275.000 mensuales.

En el caso de los perfiles semi senior y senior, los mayores niveles de pretensión salarial dentro de cada sector estuvieron encabezados por Seguridad Industrial (Otros), con $3.450.000 mensuales; e Ingeniería Eléctrica y Electrónica (Producción, Abastecimiento y Logística), con $3.400.000.

En Tecnología y Sistemas, Liderazgo de Proyecto alcanzó los $2.650.000; en Comercial, Desarrollo de Negocios llegó a $2.150.000; en Marketing y Comunicación, Responsabilidad Social también registró $2.150.000; en Recursos Humanos, Capacitación se ubicó en $2.100.000; y en Administración y Finanzas, Contabilidad marcó $2.100.000 por mes.

La brecha de género en remuneraciones persistió en enero, con una diferencia promedio del 14,05% a favor de los hombres: el salario requerido promedio por estos fue de 1.784.685 pesos por mes, mientras que el solicitado por las mujeres fue de 1.564.766 pesos por mes

En la comparación mensual, ambos grupos redujeron sus expectativas: los varones en 1,55% y las mujeres en 5,50%.

En los puestos junior, la diferencia fue del 6,01%, con promedios de $1.300.534 para hombres y $1.226.802 para mujeres. En el nivel semi senior y senior, la distancia alcanzó el 16,71%, reflejando $1.769.827 para hombres y $1.516.435 para mujeres. Para supervisor o jefe, la brecha llegó al 12,75%, con valores de $2.733.419 y $2.424.424 respectivamente.

dinero,pesos argentinos,billetes,transacción,pago,economía,comercio,Argentina,finanzas,efectivo

ECONOMIA

Cancillería pide a argentinos no viajar a México: cómo es la situación en playas top

La muerte de Nemesio Oseguera Cervantes, alias el «Mencho», líder del Cartel Jalisco Nueva Generación (CJNG), a partir de un operativo realizado por las fuerzas armadas de México con apoyo logístico e inteligencia estadounidense, desató una ola de violencia con alcance a cuanto menos 13 de los 31 estados que conforman la república. Balaceras, quemas de automóviles y comercios, bloqueos de rutas, ataques a estaciones de servicio y aeropuertos, fueron algunos de los eventos que se multiplicaron a lo largo y ancho del país desde la mañana del domingo y persisten incluso este lunes.

El operativo en el que resultó herido -y luego muerto- Oseguera Cervantes tuvo lugar en Tapalpa, Jalisco, esto es, en el centro-oeste del mapa mexicano, pero la presencia extendida del CJNG redundó en una marea de ataques de alcance nacional. En ese contexto, los principales puntos turísticos del país se vieron alcanzados por una violencia que no parece tomarse respiro con el correr de las horas.

De ahí que, desde que trascendió la muerte de Oseguera Cervantes, las embajadas de Estados Unidos, Canadá, España, Reino Unido, Ecuador, Portugal y Bolivia, entre otras, pidieron a sus connacionales extremar precauciones dentro del país. Y evitar la visita a estados como, precisamente, Jalisco.

Algo similar recomendó la la Cancillería argentina, que emitió un comunicado subrayando la necesidad de revisar los viajes a esa área del país norteamericano.

Violencia en México: la advertencia de la Cancillería argentina

El mensaje de Cancillería argentina sobre los hechos en México

«Frente a los acontecimientos recientes en el estado de Jalisco, México, se recomienda a los ciudadanos argentinos evaluar cuidadosamente la necesidad de viajar a esa jurisdicción y, de no ser imprescindible, postergar los desplazamientos hasta que la situación se estabilice», indicó la representación.

«A quienes ya se encuentren en Jalisco, se les sugiere extremar las precauciones, evitar zonas donde se registren incidentes de seguridad, mantenerse permanentemente informados a través de fuentes oficiales y seguir en todo momento las indicaciones de las autoridades locales, así como las alertas y procedimientos de seguridad emitidos por los canales oficiales», añadió.

La embajada concluyó su comunicado recomendando contactar al consulado argentino en México en caso de emergencia. Y compartió la siguiente dirección de correo electrónico: cmexi@mrecic.gov.ar.

La advertencia respecto de Jalisco no es casual: en ese estado se ubica Puerto Vallarta, uno de los puntos turísticos más importantes de México y, en las últimas horas, epicentro de numerosas balaceras, incendios y bloqueos promovidos por el llamado «cártel de las cuatro letras».

Si bien la administración que encabeza Claudia Sheinbaum se ha cuidado de emitir cifras de los muertos civiles por efecto de los actos de violencia llevados a cabo por el CJNG, el Ayuntamiento de Puerto Vallarta dio cuenta de un tendal de daños a comercios y ataques en calles y rutas.

«De manera preliminar, se reportó la presencia de individuos que arrojaron artefactos ponchallantas en la vía Tepic–Puerto Vallarta, a la altura del Puente Ameca; incendios de vehículos en distintas vialidades; afectaciones en plazas comerciales como Costco y Plaza Caracol, así como en establecimientos en Ixtapa, Las Juntas y Aramara», detalló el gobierno municipal.

«También se registraron daños en dos fruterías del Mercado 5 de Diciembre, el robo sin violencia de dos camiones de una empresa refresquera en Las Juntas y el incendio de un comercio en la Zona Hotelera Norte, sin que hasta el momento se reporten hoteles afectados», agregó.

En paralelo, los principales aeropuertos del país mantienen cancelados sus servicios de conexión con la terminal aérea de Puerto Vallarta.

Muerte del «Mencho»: cómo está la situación en la Riviera Maya

En Quintana Roo, el estado que alberga a puntos clave de la Riviera Maya como Cancún, Playa del Carmen, Tulum y Mahahual, el escenario fue dramático durante la jornada del domingo: hubo quemas de vehículos en Cancún y Playa del Carmen, y ataques a los locales Oxxo -una cadena de minimercados propiedad de Coca Cola- con incendios incluidos en Tulum.

El acceso a Cancún a través de la ruta que une a esa ciudad con Mérida, la capital del estado de Yucatán, se mantuvo interrumpido por un bloqueo narco hasta las primeras horas de este lunes. En este primer tramo del día, reportes de plataformas de logística y movimiento de cargas dan cuenta de al menos dos quemas de vehículos que continúan, precisamente, en Cancún.

A raíz de la situación en Quintana Roo, la gobernación local estableció un despliegue sin precedentes de actores armados como la Secretaría de la Defensa Nacional (Sedena), la Secretaría de Marina (Semar) y la Fiscalía General del Estado (FGE).

«La situación es particularmente crítica en Cancún, Playa del Carmen, Isla Mujeres y Tulum, donde se han reportado bloqueos de vías de comunicación y ataques directos contra establecimientos comerciales. Estas acciones de ‘caos controlado‘ son tácticas recurrentes de las organizaciones criminales para presionar a las autoridades tras la caída de sus liderazgos, afectando la movilidad y la seguridad de los ciudadanos en los municipios del norte», detallan publicaciones locales.

«El gobierno estatal no ha emitido una cifra oficial de comercios afectados o personas detenidas, pero se recomienda a la población evitar traslados innecesarios y permanecer atentos a los canales oficiales de comunicación ante el riesgo de nuevos incidentes», añaden.

Al margen de la violencia, la gobernación de Quintana Roo informó que los aeropuertos internacionales, las terminales de ADO, el Tren Maya y el sistema de transporte público operan sin interrupciones. También, que no se suspenderá el dictado de clases en las escuelas. Sin embargo, persiste para los turistas la recomendación de extremar los protocolos de seguridad y revisar la evolución del contexto en caso de viaje a la Riviera Maya.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,mexico,turismo

ECONOMIA2 días ago

ECONOMIA2 días agoVillarruel cuestionó la apertura de importaciones: «Sin industria, se pasa a depender de China»

POLITICA2 días ago

POLITICA2 días ago“Ahora es la hora de jugarse”: el mensaje de Patricia Bullrich a los empresarios tras aprobarse la reforma laboral

ECONOMIA2 días ago

ECONOMIA2 días agoSegún un especialista, el precio de la carne se mantendrá alto “entre dos y tres años”