ECONOMIA

Cuáles son las consultoras y bancos que prevén un salto del dólar después de las elecciones

Distintos economistas de la City estiman que el tipo de cambio se acercará a los $1.500 para después de octubre. ¿Se concreta el pronóstico?

23/06/2025 – 09:20hs

¿Habrá nuevas modificaciones en el esquema cambiario después de las elecciones de octubre? ¿Dependerá eso del resultado electoral? ¿O el valor del dólar tiene «vida propia»?

Hay datos concluyentes: una parte de las consultoras y bancos creen que el Gobierno estará obligado a corregir el incipiente déficit de la cuenta corriente más temprano que tarde. Básicamente porque, asumen, es la única manera para corregir esa anomalía.

Otro grupo de economistas, por el contrario, respaldan la posición del Gobierno, en el sentido de que la Argentina podrá sostener ese desbalance ya que está impulsado por inversiones directas en sectores económicos estratégicos.

¿El dólar rompe el techo de la banda?

El último reporte de Latinfocus dejó a la vista las posiciones de cada grupo: aquéllos que suponen que, indefectiblemente, Javier Milei deberá corregir la ruta y quienes piensan que no hay razones para pensar en una modificación.

Hay tres consultoras que ya prevén una corrección del tipo de cambio para después de las elecciones. Es decir, se descuenta que -de acá hasta las elecciones de octubre- el Gobierno evitará cualquier modificación.

Hay dos que ubican el tipo de cambio en $1.500: Empiria e Invecq Consulting.

El director de Empiria es Hernán Lacunza, ex ministro de Economía de Mauricio Macri. Invecq está presidida por el economista Esteban Domecq.

El último viernes, el dólar mayorista cerró en $1.162.

Si ese escenario se diera implicaría una suba del dólar del 30% hasta fin de año. Un escenario muy diferente al esperado por el Gobierno.

Otras que no

Unos pasos por debajo de esas consultoras se encuentra un lote de bancos y consultores que también avizoran un dólar más caro que el previsto por el Gobierno.

Econviews, la consultora de Miguel Kiguel prevé una paridad de $1.455, lo que implicaría una suba del 25% respecto del precio actual del dólar.

A su vez, el Banco Supervielle habla de un dólar a $1.416 para ese momento, también bien cerca del techo de la banda cambiaria oficial.

En el caso de la consultora Aurum, el precio previsto asciende a $1.400.

las consultoras y bancos que prevén un salto del dólar después de las elecciones

La oferta de dólares, una clave

Hay un dato que en bancos y consultoras económicas no pasa desapercibido: a pesar de la voluminosa oferta de divisas, el precio del dólar se mantuvo en la mitad de la brecha. Todo a pesar de que el Banco Central no compró ni un solo billete verde.

Dicho de otra manera: la oferta de u$s4.000 millones del campo fue comprada por el sector privado —entre inversores y compañías—; dando por válida la hipótesis de quienes piensan que la demanda de dólares existe y es potente. A pesar de la estabilidad del tipo de cambio.

Por eso mismo, en las consultoras y bancos de acá y de afuera quieren saber qué sucederá con el precio del dólar con el advenimiento del segundo semestre, que suele ser más seco con la oferta de billetes verdes.

«No debería sorprender que a medida que avancen las semanas, el dólar supere la mitad de la banda cambiaria y se acerque al tope», sugiere el analista financiero Christian Buteler. Ese techo se encuentra hoy en $1.430.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,dolar,dolar blue

ECONOMIA

Jornada financiera: las acciones argentinas rebotaron hasta 7% pero volvió a subir el riesgo país

Aunque los índices de Wall Street negociaron en baja, las acciones argentinas exhibieron este jueves un saludable rebote de los precios, en un contexto en el cual el dólar siguió débil y los bonos soberanos también cayeron.

La plaza financiera pareció mantenerse ajena a la tensión política por el tratamiento en Diputados de la ley de Modernización Laboral y el paro convocado por la CGT. El índice S&P Merval de la Bolsa de Comercio de Buenos Aires ganó 4,3%,en los 2.839.106 puntos, una mejora que acota la caída de febrero a un 11% en pesos y un 8% medida en dólares.

Las subas del día estuvieron lideradas por Banco Supervielle (+6,7%), Grupo Galicia (+6,5%), Sociedad Comercial del Plata (+5,7%). En el exterior, los ADRs argentinos escalaron hasta 7,9% como en el caso de Tenaris.

Los bonos soberanos en dólares -Globales y Bonares- promediaron una pérdida de 0,6%, mientras que el riesgo país de JP Morgan creció en 13 unidades, a 524 puntos básicos, su punto más alto desde el 23 de enero.

“Más allá de las lecturas que dejan las últimas minutas de la Fed y las solicitudes de subsidios por desempleo sobre la dinámica de la tasa, Wall Street se inclina hacia un tono más cauto en medio además de crecientes tensiones geopolíticas, lo cual se refleja en el salto del petróleo”, afirmó el economista Gustavo Ber.

“En esta oportunidad, las acciones buscan despegarse de la mayor cautela del norte, y así que amagan con un mejor comportamiento -con las energéticas aprovechando el repunte del petróleo- mientras que los bonos en dólares continúan planchados aún cuando se extiende el positivo ritmo de compra de reservas del BCRA”, añadió el titular del Estudio Ber.

En una estrategia orientada a suavizar la carga financiera del corto plazo, la Secretaría de Finanzas logró renovar el 64,3% de la Letra indexada al dólar que vencía este 27 de febrero, con la adjudicación de USD 1.555 millones a través de un nuevo instrumento con vencimiento a fines de abril.

“La operación, que contó con 63 ofertas del mercado, permite postergar compromisos clave, aunque deja un remanente inmediato de $7,4 billones (valuados a un tipo de cambio de $1.396) y un horizonte desafiante para el próximo bimestre, donde los vencimientos acumulados ascienden a los $35,2 billones”, estimó Max Capital.

El volumen de negocios en la plaza mayorista se mantuvo en un nivel razonable de USD 389,4 millones en el segmento de contado, con un nuevo retroceso para el tipo de cambio.

El dólar mayorista descontó siete pesos o 0,5% en el día, a $1.389, en su precio mínimo desde el 17 de noviembre ($1.387), tres meses atrás. “En los dos primeros días de esta semana el tipo de cambio mayorista bajó 10,50 pesos, contra 26 pesos de caída en idéntico lapso de la semana anterior”, detalló Gustavo Quintana, agente de PR Corredores de Cambio.

“La divisa volvió a operar con sesgo bajista a lo largo de la jornada. Desde los primeros cruces se observó presión vendedora, con el mercado desplazándose gradualmente hacia niveles inferiores y mostrando aceptación en precios cada vez más bajos. Durante la rueda se registraron concentraciones de volumen en escalones intermedios, aunque hacia el tramo final prevaleció la oferta, llevando al tipo de cambio a cerrar en el mínimo intradiario de $1.389″, describió Francisco Díaz Mayer, jefe de Operaciones de ABC Mercado de Cambios.

El Banco Central fijó una banda superior del régimen cambiario en los $1.594,36, que dejó al tipo de cambio oficial a 205,36 pesos o 14,8% de ese límite de libre flotación, la brecha más amplia desde el 23 de julio de 2025 (15,3%), siete meses atrás.

En febrero el tipo de cambio oficial cede 58 pesos o 4%, mientras que desde que empezó el año el descenso se amplía a 66 pesos o 4,5 por ciento.

El BCRA compró USD 76 millones en el mercado de cambios -el 19% de la oferta de contado-, para totalizar en febrero USD 1.088 millones, que se amplían a USD 2.245 millones desde que empezó el año. Las reservas internacionales brutas restaron USD 216 millones, a 44.913 millones de dólares.

El dólar al público descontó diez pesos o 0,7%, a $1.410 para la venta, según la referencia del Banco Nación. Se trata del precio más bajo desde el 30 de septiembre del año pasado ($1.400).

La cotización blue del dólar ganó cinco pesos o 0,3% este jueves, a $1.440 para la venta. El dólar marginal mantiene un descenso de 30 pesos o 2% en lo que va de febrero.

En un movimiento clave para agilizar la Ley de Inocencia Fiscal, el Banco Central y la Unidad de Información Financiera (UIF) aclararon que no existe una prohibición para los depósitos de dólares en efectivo, independientemente de su volumen, y que los bancos no deberán exigir documentación sobre el origen de los fondos en la línea de caja como condición para aceptar la operación.

Por otro lado, la Comisión Nacional de Valores (CNV) adecuó normativas a la Ley de Inocencia Fiscal, en busca de facilitar que las casas y los agentes de Bolsa capten los dólares “del colchón”.

Mediante la resolución general 1.108, el organismo regulador estableció en los mecanismos para quienes adhieran al Régimen Simplificado de Ganancias, establecido en la ley de Inocencia Fiscal, puedan invertir sus fondos y activos en el mercado de capitales a través de casas y agentes de Bolsa.

Business,Corporate Events,North America

ECONOMIA

Experto recomienda CEDEAR de una tecnológica no tan conocida: «Tiene un potencial de suba del 70%»

Los ahorristas que buscan invertir en activos dolarizados siempre miran con atención a los CEDEAR, que se compran en pesos y son fracciones de acciones de compañías que cotizan en el exterior en moneda estadounidense.

Hoy por hoy, analistas están recomendando a Salesforce, una empresa estadounidense especializada en software empresarial basado en la nube, en particular, en soluciones de gestión de relaciones con clientes (CRM).

De acuerdo a proyecciones de bancos de inversión, las acciones de esta firma pueden llegar a escalar con fuerza en dólares en los próximos 12 meses, por lo que se presenta como una interesante alternativa.

Este potencial fuerte crecimiento que puede tener Salesforce (CRM) se debe a que sus acciones fueron muy castigadas en su valor y a que la compañía tiene fundamentos para recuperarse y escalar porque está volcada a la inteligencia artificial, automatización e integración de datos. Por lo que es uno de los principales proveedores de software empresarial en la nube, con una sólida performance.

«Salesforce fue una de las acciones más castigadas del sector tecnológico en los últimos meses, con una caída superior al 40% interanual, que la llevó a operar cerca de mínimos de 52 semanas. La corrección se dio en un contexto de fuerte ajuste en el segmento de software y mayor selectividad del mercado frente a las compañías vinculadas a inteligencia artificial, más por una toma de ganancias y revisión de valuaciones, que por un deterioro del negocio», resume Esteban Castro, economista y CEO de Inv.est, a iProfesional.

De hecho, en los últimos 30 días, el precio de esta acción cayó 18% en dólares.

Cabe recordar que un Certificado de Depósito Argentino (CEDEAR) es un instrumento de renta variable que está listado en el ByMA en pesos, y que equivale a fracciones de las acciones de la compañía, en este caso Salesforce (CRM), que cotizan en Wall Street en dólares.

Por eso, los CEDEAR ajustan en base a dos factores. Por un lado, su cotización varía de acuerdo al movimiento del dólar contado con liquidación (CCL). Y, por otra parte, su precio también se mueve en relación al comportamiento del valor de las acciones originales de la empresa en el Nasdaq de Nueva York.

CEDEAR recomendado para invertir de Salesforce

De acuerdo a las proyecciones de los expertos, las acciones de Salesforce (CRM) pueden llegar a trepar hasta 120% en dólares en los próximos 12 meses.

«A nivel fundamental, la compañía continúa mostrando solidez. Mantiene márgenes brutos cercanos al 78%, una generación de caja consistente y un perfil financiero saludable, acompañado por un agresivo programa de recompra de acciones. En paralelo, su estrategia de inteligencia artificial a través de Agentforce ya supera los u$s500 millones de ingresos recurrentes anuales, con crecimientos de más del 300% interanual, reforzando su posicionamiento dentro del ecosistema corporativo», resume Castro a iProfesional.

Según datos de mercado, Salesforce emplea a unas 70.000 personas y cuenta con una base que supera los 150.000 clientes.

En la actualidad, esta empresa cotiza en torno a los u$s185 en Wall Street.

«En términos de valuación, tras la baja de sufrió, el papel cotiza con múltiplos más razonables, con un price-earning (P/E) forward cercano a 16 veces. El consenso de mercado mantiene mayoritariamente recomendaciones de compra, con precios objetivos que van desde los u$s280 a los u$s400, y un valor promedio cercano a los u$s325″, puntualiza Castro.

Desde los niveles actuales, esto implica una potencial suba estimada de entre 50% y 120%, «con un escenario base en torno al 70%, lo que posiciona al CEDEAR de Salesforce (CRM) como una alternativa atractiva para inversores de mediano a largo plazo, asumiendo volatilidad», concluye Castro a iProfesional.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,cedear,acciones,dólar,empresa,pesos,ahorro,inversión,ganar plata,inversiones

ECONOMIA

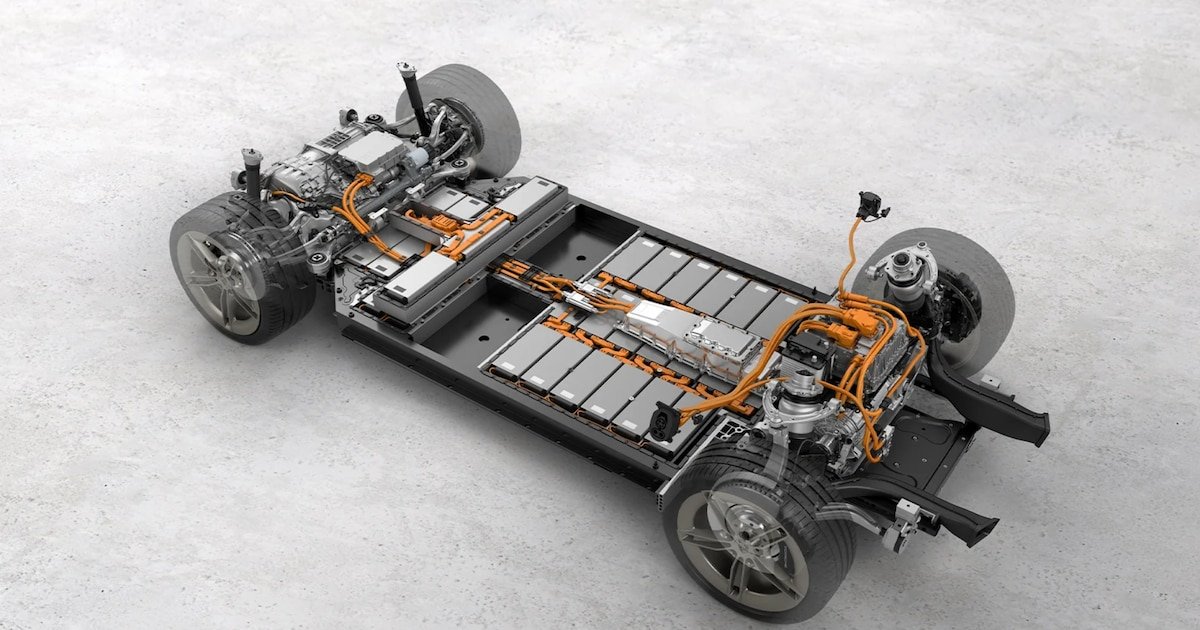

Cuánto duran las baterías de los autos híbridos y eléctricos y cuánto cuesta reemplazarlas

La llegada de más autos híbridos y eléctricos al mercado argentino está despertando cada vez más curiosidad en los usuarios, que empiezan a consultar en internet, en los medios y en las propias concesionarias respecto a las características de esta tecnología que utiliza electricidad para ser parte total o parcial de la propulsión de los vehículos.

La primera cosa que se debe explicar es que un auto eléctrico no es lo mismo que uno electrificado. No son sinónimos. Un auto eléctrico es aquel que únicamente funciona con un motor eléctrico y una batería que se debe enchufar a la red doméstica o pública para recargarse. Un auto electrificado, en cambio, es aquel que tiene un motor eléctrico pero que funciona como complemento de uno convencional alimentado por combustible derivado del petróleo.

Los híbridos, por lo tanto, generan más emisiones de dióxido de carbono pero cuestan más baratos que uno 100% eléctrico equivalente en tamaño y potencia. En contra frente a estos es que generan emisiones a través del caño de escape, pero que sin embargo lo hacen en una proporción muy inferior a la de los autos convencionales. Un híbrido autorecargable consume aproximadamente entre un 50% y 60% menos de combustible, dependiendo si se usa en ciudad (máxima eficiencia) o en rutas o autopistas (mínima eficiencia del sistema híbrido).

La clave está en la batería de litio, su tamaño y su capacidad. En los híbridos autorecargables, que la recargan con el frenado regenerativo y la acción del motor como generador de electricidad mientras da propulsión a las ruedas, estas baterías tienen una capacidad de entre 0,8 y 1,8 kWh, en un híbrido enchufable esa capacidad aumenta hasta los 30 kWh y en un eléctrico puro, dependiendo del tamaño del auto, puede ser ir desde 40 hasta 100 kWh. Los autos eléctricos más potentes tienen baterías que superan esa capacidad, como la pick-up Ford F150 Lightning con 130 kWh, mientras que los vehículos eléctricos extremos como el GMC Hummer EV alcanzan una capacidad de 200 kWh y 250 kWh según la versión.

El auto eléctrico es caro porque una batería de 90 kWh tiene un costo aproximado al 30% del valor del auto, entre USD 15.000 y 20.000, pero el caso de la batería de un auto híbrido autorecargable, al ser mucho menor, su precio ronda los USD 2.000, lo que la convierte en una autoparte costosa, pero no la más cara de un auto. Además, los fabricantes ofrecen entre 8 y 10 años de garantía por las baterías de los autos híbridos.

Como la batería de litio en un híbrido no se debe enchufar, no hay un modo de uso correcto o incorrecto. En cambio, en los híbridos enchufables y eléctricos sí se puede hacer un mejor o peor uso de las baterías. Como ocurre con una notebook o un teléfono celular, no es recomendable cargarlos hasta el 100% sino al 80%, e idealmente no dejar que bajen del 20% para volver a conectarlos. La otra condición recomendable para que la batería tenga la vida útil esperable y declarada por el fabricante es que no sea cargue siempre en cargadores últrarápidos, porque ese tipo de carga también reduce la vida útil promedio.

Una batería bien utilizada, sin saltos térmicos extremos y con una calidad de carga estándar debería tener una capacidad sin pérdidas de más de 8 años, luego de los cuales puede empezar a perder progresivamente un pequeño porcentaje de su capacidad. Sin embargo, los fabricantes con más años en el mercado como Toyota en el caso de los híbridos o Tesla y Nissan en los eléctricos puros, aseguran que una batería correctamente cargada y utilizadas, en 15 años puede perder sólo un 15% de su capacidad.

Estas baterías comienzan entonces un segundo ciclo de utilización como acumuladores de energía para casas particulares o empresas que tienen paneles fotovoltaicos que requieren almacenar la energía eléctrica producida durante las horas de luz solar para su utilización en horarios nocturnos.

POLITICA2 días ago

POLITICA2 días agoReforma laboral bomba: menos indemnización, más horas y despidos más fáciles — el cambio que puede sacudir el empleo en Argentina

POLITICA2 días ago

POLITICA2 días agoEl Gobierno endurece las medidas de seguridad y control en la marcha prevista contra la reforma laboral en el Congreso

INTERNACIONAL3 días ago

INTERNACIONAL3 días agoHouse Dem’s graphic chicken decapitation ‘horrified’ her college roommates: ‘Blood went everywhere’