ECONOMIA

Después del anuncio del apoyo financiero de EEUU: claves para entender cómo seguirá la macroeconomía argentina

El apoyo de EEUU al gobierno de Javier Milei le dio aire a una gestión que parecía al borde del abismo, la política económica tiene todavía un difícil camino por recorrer, cuya próxima estación es la elección del 26 de octubre.

Entre los analistas hay cierto consenso de que un resultado adverso al oficialismo reactivaría el clima de incertidumbre y expectativas negativas que se había ido instalando tras su derrota en las elecciones bonaerenses y los sucesivos reveses legislativos y empujó una corrida que en la semana previa a los gestos de Washington (en línea con un anticipo exclusivo de Infobae) llevaron al BCRA a vender dólares a un ritmo insostenible.

“Se cortó la sensación de Puerta 12, que era exagerada. La Argentina vivió situaciones así en momentos en que tenía déficits fiscales y en cuenta corriente, eso ahora no ocurre, pero un gobierno débil en el Parlamento, un mal resultado electoral y derrotas en el Congreso dieron la sensación de que se acababa la gobernabilidad. No se sabía cómo seguía la película, por la dificultad de defender un sistema de bandas con pocas reservas. Brasil tuvo un problema el año pasado, pero con reservas para defenderse. Aquí el problema era el rollover de deuda: el gobierno venía pagando con reservas que el BCRA no podía reponer”, explicó María Castiglioni, directora de C&T Asesores Económicos.

“El desafío es generar confianza para que el rollover exista”, subrayó.

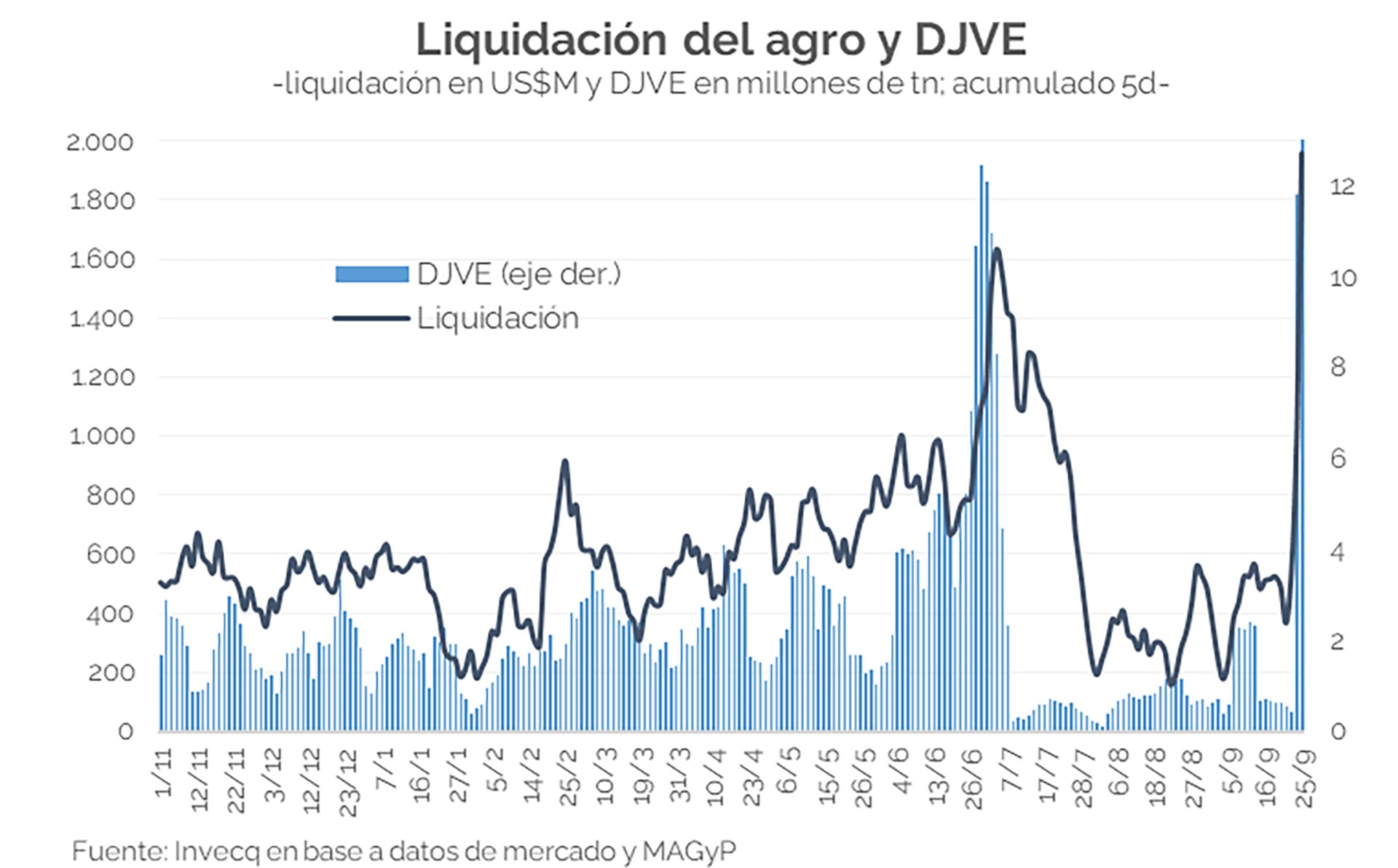

El título del informe de Invecq sobre lo que pasó y lo que sigue es revelador: “Estabilidad prestada: apoyo de EEUU y liquidación del agro”.

Ese combo, señaló la consultora de Esteban Domecq, anestesió el mercado “con el Tesoro americano dando tranquilidad a los tenedores de bonos (y por ende al riesgo país) y la lluvia de dólares del campo calmando la presión cambiaria”.

De las alternativas de ayuda que esbozó EEUU (swap por USD 20.000 millones, compra de bonos argentinos, impulso a inversiones privadas y crédito vía Fondo de Estabilización Cambiaria del Tesoro), las primeras serían de aplicación inmediata y solo la última requeriría aprobación legislativa. Ahora, observó Invecq, la reciente baja de tasas “de sostenerse, podría revitalizar el crédito, motor clave de la recuperación desde 2024”, atascada en los últimos meses.

La consultora considera “inevitable” modificar la política cambiaria.

“Aun con la suba de casi 20% (del dólar) de los últimos meses, el tipo de cambio real actual seguirá generando desbalances en Cuenta Corriente, que se suman a compromisos crecientes de Cuenta Financiera. La incógnita pasa por la magnitud del ajuste y si se modifican otros aspectos (eliminación de las bandas, mayor liberalización de las restricciones a empresas, etc.)” señaló.

Invecq estimó necesidades de financiamiento cercanas a USD 35.000 millones hacia 2026, sin incluir la meta con el FMI. El apoyo de EEUU y los dólares del agro, concluyó, estabilizaron el mercado, pero si el gobierno se limita a contener la coyuntura ese efecto “se agotará pronto: la verdadera oportunidad está en transformar este respiro para rediseñar el esquema cambiario”.

La evaluación de LCG sobre lo sucedido fue que la principal potencia del mundo “vino a socorrernos de una paliza” y detrás de escena “hubo esencialmente un tirón de orejas para que el gobierno encauce una dinámica política completamente extraviada, retomando el diálogo con el Congreso y los gobernadores, para intentar que el péndulo se mueva en un arco más acotado y previsible”.

El apoyo de EEUU, dijo la consultora, “permitió cambiar de aire luego de varios días angustiantes”. Es una oportunidad, observó, para “tomar nota de sugerencias de cambios en las estrategia cambiaria y política”.

A la liquidación anticipada de dólares le seguiría un período de menor oferta y, otra vez, escasez de dólares. Según LCG, además de achicarse la oferta, también aumentaría la demanda, lo que dependerá del nivel del tipo de cambio, las tasas en pesos y el grado de incertidumbre política.

(Photo by Kena Betancur / AFP)

“Creemos que un dólar por debajo de $1.400 estimulará la demanda, porque estará la percepción de que está barato, en tanto seguirá lejos de un nivel que ya tocó: el del techo de la banda. Si a eso sumamos la clásica cobertura pre-electoral, no hay dudas que habrá presión alcista”, estimó la consultora, çitando los “tirones de oreja” sobre la política cambiaria que propinaron Gita Gopinath y Alejandro Werner, exsubdirectora y exsubdirector de “Hemisferio Occidental” del FMI. “Ambos sugirieron un régimen cambiario más flexible que permita acumular de reservas”, dijo el informe semanal de la consultora.

Según LCG el gobierno tiene tres opciones hasta las elecciones:

- Defender una paridad por debajo de $1.400, usando eventualmente reservas, buscando mostrar que está todo controlado;

- Llevar lo antes posible el dólar cerca del techo de la banda e intentar una defensa en ese nivel, con tasas, futuros y reservas.

- Dejar que el mercado ponga el nivel sin intervención alguna, salvo en el techo de la banda.

La primera opción sería “muy mala” y la segunda parecería “la mejor”, aunque -especula LCG- el BCRA podría dejar correr los días con un dólar más bajo hasta el cierre de septiembre, “para mejorar la rentabilidad de su posición vendida en futuros, pero ya comenzado octubre debería apuntar a eso”. Para la consultora, “eliminar las bandas con semejante soporte del Tesoro de EEUU no sería un salto al vacío ni mucho menos”. Y de las tasas estima que ya se vio “un piso”, pues serán la herramienta para el manejo cambiario “en ausencia de los dólares del agro”.

La coincidencia de los analistas sobre el descuido de reservas en que incurrió el gobierno está bien reflejada en un gráfico de la consultora Empiria, del exministro Hernán Lacunza que a partir de datos de países latinoamericanos muestra la relación negativa entre volumen de reservas (en relación al PBI) y nivel de riesgo país. Allí se observa con claridad que cuanto menor son las reservas mayor es el riesgo país. La se hace más estrecha para un país que, como la Argentina, incurrió en tres defaults en lo que va del siglo y al que le piden “mostrar billetera”.

Con todo, la conclusión del análisis de LCG es básicamente política. ”Al perder la confianza de aliados en el Congreso y en las provincias, el gobierno quedó solo, pedaleando sin tracción en momentos de estancamiento económico y pérdida de legitimidad social. Así iba a ser difícil no sólo la recuperación económica sino también avanzar con una agenda reformista todavía pendiente. Todo indica que EEUU exigió ordenar este asunto. Será difícil que se encare antes de las elecciones, donde se suelen jugar estrategias de contrastes, pero será un principio rector desde el 27 de octubre”.

Más focalizado en el mercado, Adcap Grupo Financiero definió el apoyo de EEUU como “un cambio de juego”. Con Washington considerando a la Argentina “sistémicamente importante”, observó, “el mercado debería volver a un sesgo alcista u optimista, pues los inversores asignarán mayores probabilidades de que el país recupere acceso al mercado. Como resultado, recomendamos extender la duración en bonos hard dollar como el Global 2035, para el cual esperamos un retorno del 31-39% hasta fin de año, superando al 2030 en 14-19%”.

Desde el exterior, Thomas Haugaard, del fondo de inversión Janus Henderson, señaló en cambio que el contexto “sigue siendo frágil: el apoyo de EEUU calmó a los mercados, pero no resuelve los problemas estructurales. La raíz de la crisis está en la sobrevaluación del peso y en el bajo nivel de reservas internacionales. Un tipo de cambio más flexible después de las elecciones parece inevitable”.

En igual sentido se manifestó Paul Krugman, severo crítico de Donald Trump, quien consideró inútil el apoyo financiero de EEUU si la Argentina sigue aplicando una política cambiaria que comparó con las “tablitas” que a fines de los 70s y principios de los 80s aplicaron las dictaduras argentina y chilena y llevaron a severas crisis económicas. El PBI de Chile cayó en 1982 el 14%, recordó Krugman. El Nobel de Economía 2008 reconoció “no tener una gran alternativa que proponer”, pero tampoco ve “ninguna razón legítima para arriesgar miles de millones de dólares de los contribuyentes norteamericanos en un casi seguro fatídico esfuerzo para rescatar a Milei”.

También desde el exterior, The Economist dijo que si bien los dólares de EEUU ayudan al peso, “las perspectivas políticas de Milei están lejos de haber sido aseguradas; sus oponentes huelen sangre”.

Según la influyente revista británica, “el apoyo de Trump no cambió el hecho de que la capacidad de Milei para gobernar está ahora en cuestión”. Un mal resultado en octubre es la preocupación más inmediata, señaló, pero a los mercados también les preocupa que no pueda seguir luego de 2027. “Un espectro amenazante es Axel Kicillof, gobernador de Buenos Aires, que salió fortalecido y tiene aspiraciones presidenciales; sus puntos de vista sobre la economía son heterodoxos y su récord, alarmante”.

También Financial Times, otro medio de referencia en los círculos del poder global, consideró en un editorial que el apoyo de EEUU es solo un parche “temporal” a los problemas de la gestión económica de Milei. Citó que, según Barclays, la Argentina debe afrontar USD 44.000 millones en pagos de deuda hasta fines de 2027, pero cuenta con reservas netas de solo USD 6.000 millones. El auxilio de EEUU rompió la espiral negativa previa, “pero una devaluación del peso luce crecientemente inevitable”. La moneda argentina, subrayó el FT citando datos de Capital Economics, “necesita depreciarse cerca de 30% para restaurar la competividad de la Argentina y reconstruir sus reservas”. Y concluyó: “Milei necesita un buen resultado en las elecciones de octubre para guiar el peso a un debilitamiento gradual; la alternativa es una caída desordenada”.

En sintonía con Krugman, Robin Brooks, execonomista jefe del Instituto Internacional de Finanzas, el lobby de los grandes bancos, y ahora en la Brookings Institution, un think tank de Washington, posteó en X: “Argentina, la misma película una y otra vez: devalúa, pega la moneda al dólar, luego ve el peso sobrevaluarse insosteniblemente hasta que la paridad se desploma. Estamos en la fase de sobrevaluación de esta película. Es una mala película. ¡Deja de verla, Argentina!”.

Photographer: Dimas Ardian/Bloomberg

Demian Reidel, presidente de Nucleoeléctrica Argentina SA (NASA), amigo y asesor de Milei, le respondió a Brooks que, a diferencia de otras veces, esta es la primera en que el gobierno “está poniendo la situación fiscal en orden; no es la misma película”.

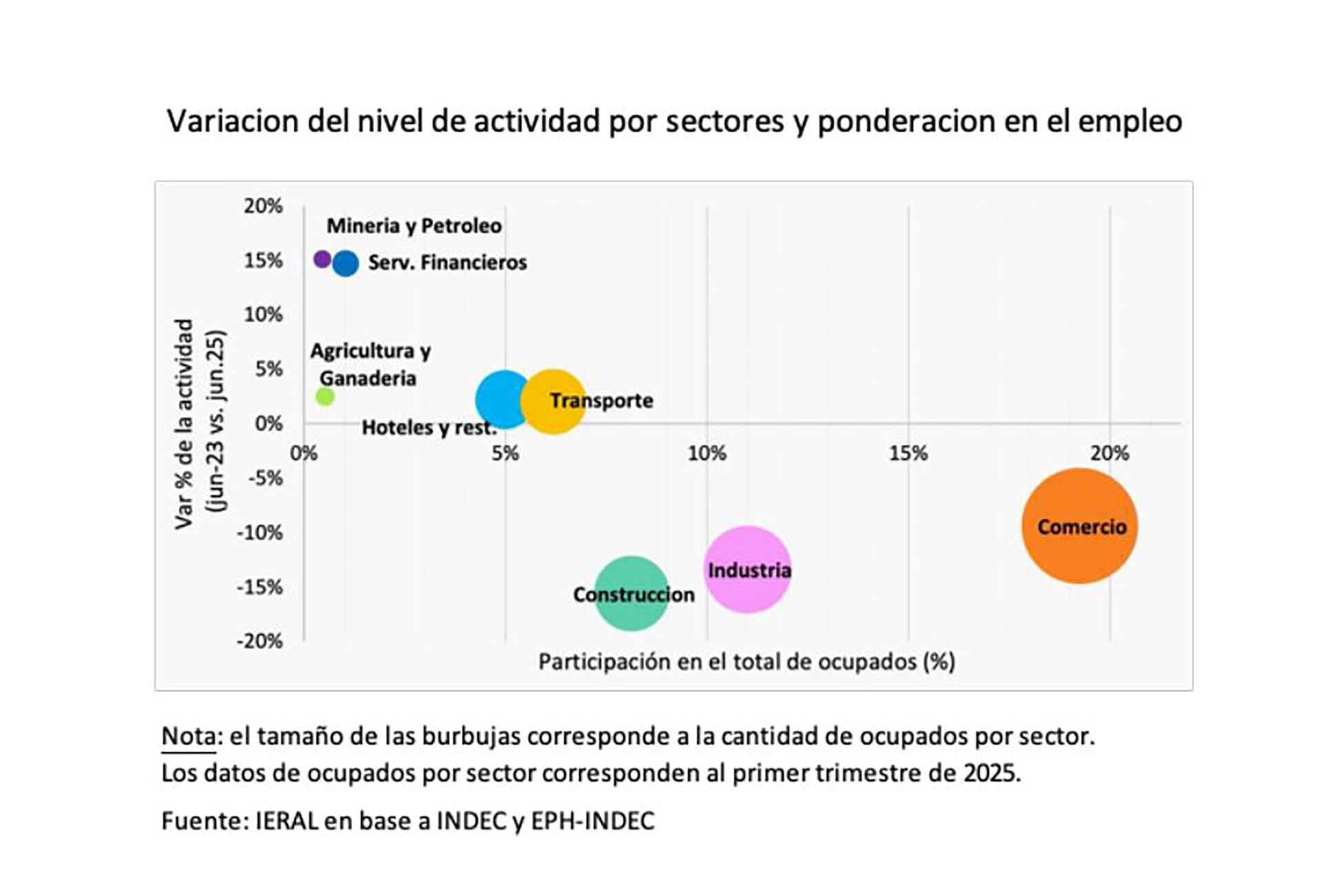

Parecido a Reidel piensa Castiglioni, de C&T Asesores Económicos: “la economía se ordenó fiscalmente y se está desregulando”, pero desde el segundo trimestre “la actividad económica se frenó”. Influyeron, recordó, el aumento de la inflación en marzo y abril, que afectó el salario real, las altas tasas de interés en la previa del acuerdo con el FMI y el fallido rescate de LeFis, que llevó a un violento subibaja de tasas. Pese a todo, observó, “el empleo se mantiene estable y la pobreza bajó”.

Lo que llevó a la situación de crisis previa al apoyo de EEUU, reseñó, “fue que se frenó la expectativa de recuperación: las peleas políticas con los aliados influyeron y se terminó minando la credibilidad”.

“El mensaje de Bessent fue muy fuerte: no habrá default, ni ahora ni hasta el final del mandato. Es un puente hasta recuperar credibilidad como deudor”, observó la economista. La clave, siguió, es que el gobierno se acerque a sectores antes “dialoguistas” y firmantes del Pacto de Mayo para evitar “populismo presupuestario” en el debate del Presupuesto 2026.

La reducción de la meta de superávit fiscal, del 2,2% fijado en el acuerdo con el FMI al 1,5% del proyecto de presupuesto oficial es un paso creíble: “2,2% era demasiado”. Según Castiglioni, los traspiés de los últimos meses fueron de naturaleza política, “por eso es clave recuperar el diálogo y acercar a las provincias”.

En cuanto al nivel de actividad, “agosto pueda dar positivo (de hecho, así marca el índice de actividad de la consultora de Orlando Ferreres), septiembre veremos, y si la cosa se ordena, en el cuarto se puede retomar una recuperación sostenida; dependerá de la pata financiera, que se está ordenando”, dijo Castiglioni. El apoyo de EEUU -enfatizó- proveyó a la Argentina de “prestamista de última instancia” como tuvieron México en 1994/95 y países como Grecia y Portugal cuando fueron socorridos por el Banco Central Europeo.

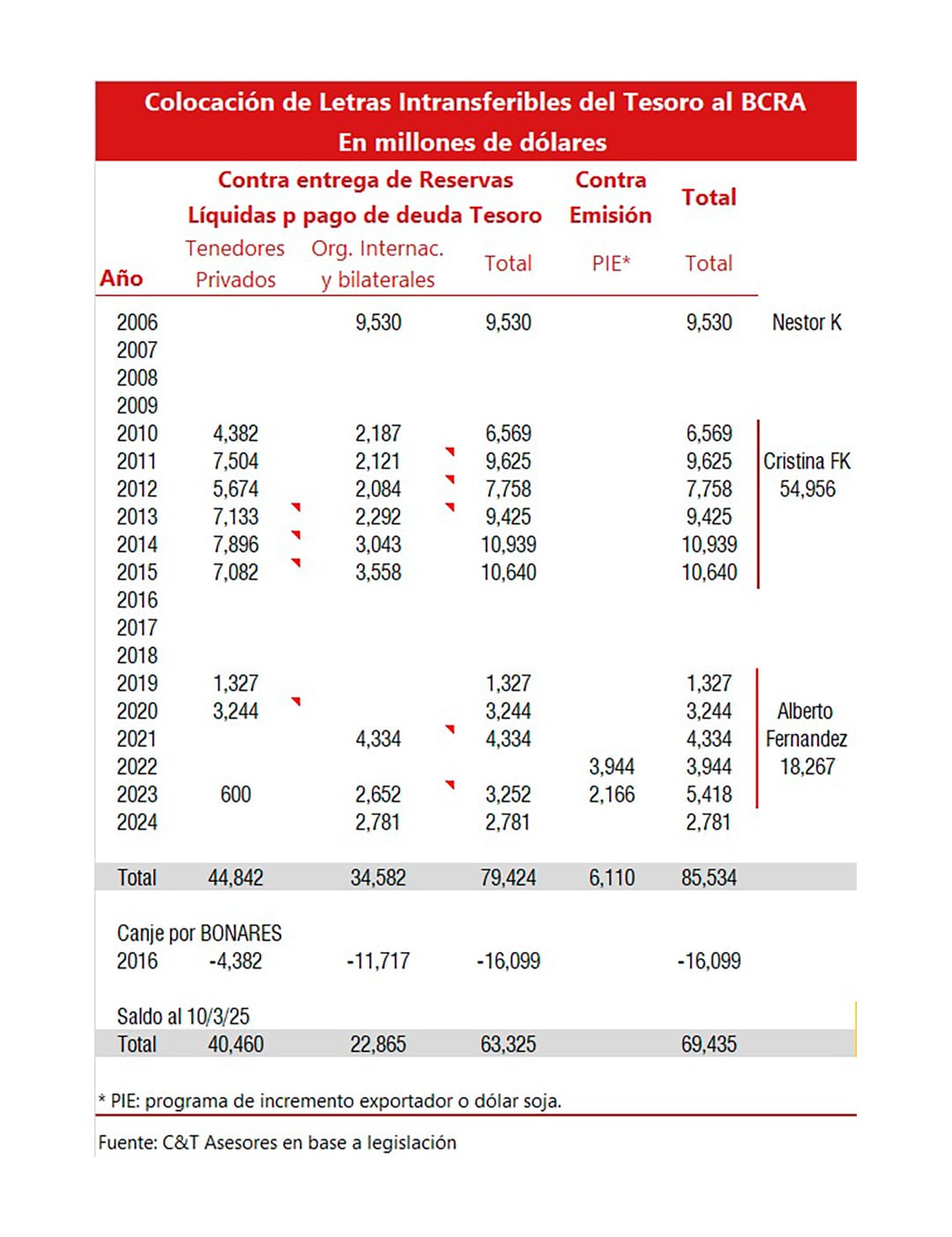

En cualquier caso, concluyó la analista, no debe olvidarse que Argentina viene de gestiones kirchneristas que, con cepo, registraron una caída de USD 23.000 millones en las reservas, dejaron una deuda comercial impaga de más de USD 40.000 millones y llenaron de “letras intransferibles” el BCRA, como detalló en un informe C&T (ver arriba).

Diplomacy / Foreign Policy,North America,NEW YORK CITY

ECONOMIA

Cuántos pesos argentinos hay que poner para comprar 100 dólares en una casa de cambio de Uruguay

Tras la abrupta variación en el precio del dólar por todo el escenario electoral, se ha estabilizado el billete al público en $1.440 a la venta en Banco Nación. Aunque si se empieza a mirar más allá de la City porteña, y se cruza el Río de la Plata, empiezan a surgir otras referencias que superan los $2.000.

Es decir, si se viaja a Uruguay con pesos argentinos, y se pretende comprar dólares allí, se deberá convalidar un valor que, en promedio, es 42% más caro que en la plaza oficial doméstica, ya que ronda los $2.050 en bancos y casas de cambio charrúas.

Así es que, para comprar u$s100 en Uruguay, los argentinos deberían desembolsar $205.000, unos $60.000 más que si compran ese mismo monto en Argentina al tipo de cambio oficial.

Incluso, el relevamiento realizado por iProfesional detectó que en alguna casa de cambio, como en Gales, se llega a solicitar un equivalente de hasta $ar4.000 por cada billete estadounidense, alrededor de 184% más que cualquier sucursal argentina de BNA.

En resumidas cuentas, si tenés pensado viajar a Uruguay con efectivo, va a resultar mucho más económico comprar las divisas en Argentina en vez de realizar el cambio de moneda al cruzar el «charco». Es decir, se ahorrarán unos 600 pesos por dólar.

También se puede acceder a pagar con las tarjetas de algunas billeteras electrónicas, debido a que toman como tipo de cambio al dólar MEP, en torno a los $1.456.

Incluso, en caso de elegir no llevar efectivo, también es más conveniente pagar con tarjetas de crédito y débito de bancos en el vecino país, debido a que para las compras en el exterior se calcula un tipo de cambio que resulta de la cotización del dólar oficial minorista más el 30% del adelanto al Impuesto a las Ganancias, que resulta en un «dólar tarjeta» aplicado de $1.879.

En resumidas cuentas, en todos los esquemas más accesibles conviene utilizar los medios de pagos argentinos, ya que cuestan desde un 10% hasta un 184% menos de lo que representa cambiar dinero directamente en Uruguay, en promedio, en los bancos y casas de cambio de dicho país.

El precio de dólar que se debe convalidar en Uruguay ronda $2.050

Dólar en Uruguay: precio más alto

Los argentinos que viajan a Uruguay tienen presente que, en caso de utilizar pesos «domésticos» para comprar dólares, los billetes han perdido un mayor valor a medida que fue pasando el tiempo. Incluso, ahora se llega a tener que pagar hasta $ar4.000.

Las causas que generan que en países vecinos se deba tener que desembolsar una mayor cantidad de pesos por cada dólar se debe a que nuestra moneda tiene cada vez un menor valor por la elevada devaluación local y la inflación más alta respecto a casi toda la región.

Por ejemplo, en todo 2025, el tipo de cambio se deprecia, o es lo mismo a decir que subió su cotización, un 37%. En tanto, la inflación acumulada en los primeros 10 meses del año ronda el 24%.

También incide el bajo valor de los papeles argentinos, donde el de mayor denominación, que es el de $20.000, apenas representa a nivel doméstico unos u$s13,90. Muy distante a los u$s100 de Estados Unidos.

Por lo tanto, el apetito en los países vecinos por los pesos es mucho menor por los aspectos logísticos involucrados, que representa el alto costo de almacenar y trasladar los billetes, versus un valor muy bajo por cada papel guardado.

Otro factor que influye es uno internacional, que se vincula a la oscilación de la cotización del dólar a nivel mundial. Por caso, el último diciembre, el billete estadounidense valía en Uruguay para la venta unos 45 pesos uruguayos, pero en la actualidad es inferior a los $ur41 y se acerca a los valores que registraba hace dos años atrás.

Los cambios en los valores de la moneda norteamericana también cambian de manera notoria la ecuación de los pesos argentinos necesarios para comprar cada dólar.

A ello se suma que el monto por el que se paga por «comprar» un peso argentino orilla los $ur0,02 por unidad desde mediados de 2024 a la fecha.

Incluso, en algunas casas de cambio cayó a $ur0,015, y en una de ellas se llega a ofrecer menos: $ur0,01. Precisamente, esta última es la que salta el precio de cada billete estadounidense es de $ar4.000.

Dólar en Uruguay con pesos argentinos: cómo calcular precio

Se debe tener en cuenta que si se desea comprar dólares con pesos argentinos en Uruguay se requiere realizar una «doble transacción», ya que la moneda que circula en el vecino país es el peso uruguayo, que es, lógicamente, el signo monetario que será referente para toda la operación.

De esta manera, primero los turistas deben cambiar sus pesos argentinos, al llegar al país vecino, por sus equivalentes uruguayos. En la mayoría de los bancos y casas de cambio charrúas se paga entre $ur0,02 a $ur0,015 por cada unidad nacional.

La segunda operación «instantánea» que se debe hacer es, ya al disponer de los pesos uruguayos, la compra de los dólares estadounidenses, cuya cotización para la venta es de $ur41 en promedio.

En consecuencia, este doble pasaje para comprar dólares con los pesos argentinos en Uruguay implica un valor $ar2.050, que resulta de las cotizaciones de compra y venta de las distintas monedas que intervienen en la transacción en las casas de cambio y bancos uruguayos.

En conclusión, si viajás a Uruguay y querés hacerte de dólares, tené en cuenta que puede costarte alrededor de 40% más que en Argentina.-

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,dolar,uruguay

ECONOMIA

Martín Redrado aseguró ante industriales que la política cambiaria que se necesita es acumular reservas

Luego de que el ministro Luis Caputo reafirmara ante empresarios que las bandas cambiarias están bien calibradas y no van a ser modificadas, fue el turno en el escenario de la 31ª Conferencia Industrial del ex presidente del Banco Central de la República Argentina (BCRA), Martín Redrado. El ex número uno de la autoridad monetaria se concentró sobre las flaquezas del mismo régimen cambiario al que se comprometió el Gobierno y aseguró que se tienen que acumular reservas a pesar de la asistencia de los Estados Unidos. Y que no se debe relegar a China en las relaciones comerciales.

“Cuando me preguntan cuál es la política monetaria y cambiaria que se necesita es la de acumulación de reservas. Lo que hay que eliminar son las restricciones que tiene ustedes para exportar e importar”, afirmó Redrado a los empresarios que lo escuchaban en el Centro de Convenciones de Buenos Aires (CEC). Su discurso se ubicó así en contraposición a la postura oficial.

En esa línea, consideró que los Estados Unidos cambió su visión de América Latina y es ahí donde veo la primera oportunidad para la Argentina. «Por primera vez están dispuestos a poner plata”, aseguró Redrado cuando antes solo se quedaban en el lugar de dar consejos sobre lo que teníamos que hacer.

Así, planteó que hoy el mundo busca proveedores confiables, en lugar de baratos. Pero, destacó, que la decisión de política comercial del Gobierno argentino no tiene que ser Estados Unidos o China, aunque la tensión exista. “Ellos están buscando financiar cadenas de valor que sean integradas en Estados Unidos”, destacó.

“Me preguntan en el exterior que viene en el 2027, no tengo idea que viene, pero sí que no hay vuelta atrás sobre ciertos puntos”, afirmó Redrado. Pero remarcó que para que tener una macroeconomía sólida, debe haber un tipo de cambio previsible y estable, un sistema financiero con tasas de interés bajas (vía política de reducción de encaje) y acumular reservas.

Horas antes, el ministro Caputo se había referido a quienes están preocupados por la meta de acumulación de reservas con el Fondo Monetario Internacional (FMI) que es de USD -2.600 millones a diciembre de 2025. Les marcó a los presentes que no tiene que estarlo porque el objetivo se pactó antes del swap con Estados Unidos por USD 20.000 millones. «Fuimos a Estados Unidos a garantizar el pago de los próximos años (…). Vamos a acumular reservas y más de que lo que cualquiera puede estar pensando», destacó Caputo.

En los últimos días, las reservas del BCRA bajaron al terreno de los USD 40.000 millones, a pesar de que el último vencimiento con el FMI de USD 825 millones en concepto de intereses se realizó con la activación de un tramo del swap con Estados Unidos.

Para el compañero de panel de Redrado, el economista especializado en Desarrollo Productivo. Director Ejecutivo de la Unión Industrial Argentina (UIA), Diego Coatz, el gran desafío es recuperar el crecimiento de la actividad. “Vimos, después de la caída del año pasado, un rebote, pero de hace cuatro, cinco meses está amesetada. Sobre todo en la industria y la construcción”, marcó mientras que los vinculados a alimentos y petróleo andan mejor.

Noticia en desarrollo…

ECONOMIA

Expensas CABA: subieron un 2,6% en octubre y el incremento interanual es del 36,9%

En octubre, las tasas de interés promedio fueron del 4,9% en CABA y del 6,2% en la Provincia para los casos en que se detectó morosidad

13/11/2025 – 14:48hs

El valor promedio de las expensas en la Ciudad de Buenos Aires alcanzó en octubre los $303.108, lo que representa una suba del 2,6% respecto de septiembre, cuando el monto era de $295.368. En la comparación interanual, el incremento llega al 36,9%, según el relevamiento realizado por ConsorcioAbierto.com sobre 13.000 consorcios que utilizan su plataforma.

El estudio, que abarca más de 550.000 expensas en las provincias de Buenos Aires, Córdoba, Santa Fe y Entre Ríos, se difundió en un contexto donde la inflación de octubre fue del 2,3% y el índice interanual del 31,3%, según el INDEC. En tanto, el rubro Vivienda, agua, electricidad y otros combustibles mostró una suba del 2,8% mensual.

Evolución en las provincias

- Provincia de Buenos Aires: Las expensas promediaron $144.338 en octubre, con un aumento mensual del 0,5% y un alza interanual del 52,6%.

- Córdoba: El promedio fue de $130.679, con una suba interanual del 46,3% y un leve incremento mensual del 0,9%.

- Santa Fe: El promedio de octubre fue de $121.438, un 41,5% más que un año atrás, aunque prácticamente sin cambios respecto de septiembre (-0,01%).

- Entre Ríos: Registró el mayor incremento interanual, del 62,3%, con expensas promedio de $61.424, aunque con una baja mensual del 4,8%.

Según explicó Albano Laiuppa, director de ConsorcioAbierto, «la brecha entre CABA y la Provincia se debe a que las actualizaciones tarifarias se aplicaron en distintos momentos: en la Ciudad, a comienzos de 2024, y en la Provincia, más tarde. Hoy, la clave pasa por proyectar correctamente los costos fijos y evitar que los ajustes se acumulen».

Los principales gastos en los consorcios

El relevamiento identificó los cinco rubros principales que componen las expensas en CABA y en la Provincia de Buenos Aires:

En CABA:

- Personal y sueldos: representan en promedio el 29% del total de gastos; en edificios pequeños (hasta 50 unidades) ascienden al 31%, mientras que en edificios grandes (+200 unidades) bajan al 14%.

- Gastos operativos y de mantenimiento: también 29%, con tendencia inversa a los sueldos (aumentan con el tamaño del consorcio).

- Servicios públicos: 14%.

- Gastos administrativos, bancarios e impositivos: 13,5%.

- Mantenimiento extraordinario y obras: 8%.

En la Provincia de Buenos Aires:

- Personal y sueldos: principal rubro con 33%, que baja al 22% en edificios grandes.

- Gastos operativos y de mantenimiento: entre 25% y 49%, según el tamaño del consorcio.

- Gastos administrativos e impositivos: alrededor del 17%.

- Servicios públicos: 10%, proporcionalmente menor que en CABA.

- Mantenimiento y obras: 10%.

Morosidad y tasas de interés

La morosidad se mantiene estable: 17% de las unidades registran deuda, tanto en CABA como en la Provincia de Buenos Aires, una proporción que se sostiene desde 2024.

En octubre, las tasas de interés promedio fueron del 4,9% en CABA y del 6,2% en la Provincia. «Es clave reforzar la comunicación entre administradores y vecinos, proyectar los pagos críticos del cierre de año y sostener la previsión para evitar morosidad», advirtió Laiuppa.

De cara a los últimos meses del año, los consorcios enfrentan compromisos como aguinaldos, mantenimientos y ajustes salariales. Para Laiuppa, «el último tramo del año pone a prueba la organización: las nuevas tecnologías aplicadas al sector permiten anticipar gastos, ordenar procesos y mantener el control sin perder dirección».

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,expensas,inflación

CHIMENTOS2 días ago

CHIMENTOS2 días agoWada Nara se despidió de sus hijas con un desgarrador mensaje al entregárselas a Mauro Icardi: «Que la pasen hermoso»

POLITICA2 días ago

POLITICA2 días agoAxel Kicillof prometió no subir impuestos, pero montó un mecanismo de recaudación con Ingresos Brutos

ECONOMIA1 día ago

ECONOMIA1 día agoGuiño al crédito fintech: el BCRA autorizará el débito directo de cuotas, prohibido durante el Gobierno anterior