ECONOMIA

Dólar en agosto: este es el rango de precios que prevé la City, tras un mes caliente para el mercado cambiario

El avance acelerado del dólar vuelve a captar la atención del mercado. La escalada de la cotización (4,5% ayer y 14% en julio) hace ruido entre inversores y ahorristas. Pero, por ahora, los operadores no muestran grandes preocupaciones y se preparan para meses en los que probablemente la tensión no faltará, teniendo en cuenta la menor oferta estacional del agro y, sobre todo, incertidumbre por las elecciones legislativas.

A cortísimo plazo, la dinámica cambiaria luce cada vez más difícil de prever. Algunos operadores estiman que a estos niveles, cerca del techo de la banda de flotación (hoy, en $1.450, aproximadamente), debería calmarse. Otros, no descartan más presiones alcistas. Pero coinciden en que probablemente en los próximos días el panorama estará un poco más claro.

Por otro lado, ayer, tras el cierre de mercados, el FMI confirmó la aprobación de la primera revisión de metas del acuerdo, por lo que este viernes realizará un desembolso de u$s2.000 millones. El ingreso de más dólares siempre es una buena noticia, pero en este caso los inversores ya lo tenían asumido (días atrás, un equipo técnico del organismo avaló la revisión), por lo que no debería influir mucho en el mercado cambiario.

Por qué sube el dólar

Nuevamente, varios factores se juntaron para recalentar al mercado cambiario. De acuerdo con el operador de cambios Gustavo Quintana, en las últimas jornadas influyó el habitual cierre de posiciones de fin de mes, que suele generar demanda adicional. Además, hubo demanda de cobertura y «se notó» una menor oferta de divisas, consecuente con el fin de la estacionalidad del sector agroexportador.

«Ante este escenario, el mercado ajusta la cotización con correcciones alcistas. Esto es habitual en los mercados que fluctúan. En los mercados en los que hay libre fluctuación, la cotización sube y baja constantemente. Eso pasa en todos lados. El euro, por ejemplo, había tocado 1,18 y ahora bajó a 1,14 por dólar», resalta ante este medio.

Pablo Lazzati, CEO de Insider Finance, agrega que el repunte de ayer en las cotizaciones del dólar estuvo vinculado con la liberación de pesos que no se renovaron de la licitación de deuda que realizó el Tesoro el martes, junto al vencimiento de una de las Lecap cortas. Parte de esos pesos que se liberaron en el mercado financiero, sostiene, fueron al dólar y presionaron la cotización de la divisa.

En diálogo con iProfesional, Segundo Derdoy, analista de Inviu, apunta a la cuestión de fondo: los avances de los últimos días obedecen al desanclaje de expectativas que se generó tras la eliminación de las Lefi. Afirma que estas subas del tipo de cambio deberían reducir la prima por riesgo de depreciación que se incorpora en la formación de las tasas de interés en pesos, lo que facilita una convergencia hacia rendimientos más bajos.

«Un elemento alentador que observamos es el incremento simultáneo de la tasa fija en pesos junto con la suba del tipo de cambio. Esta dinámica sugiere que, por el momento, no estamos ante un problema de credibilidad, sino ante un ajuste de las expectativas del mercado. La expectativa indica convergencia hacia niveles de tasas más bajas respecto de las de la última licitación. Lo vemos como una sana corrección», destaca.

En qué rango podría moverse ahora el dólar

De acuerdo con Derdoy, el tipo de cambio podría estar cerca de los máximos que convalidaría el mercado, por lo que la dinámica debería empezar a calmarse. Sobre todo, teniendo en cuenta que la cotización está cerca del techo de la banda de flotación, por lo que es «altamente probable» que los inversores no se animen a demandar más dólares e, incluso, anticipen ventas, ante la expectativa de intervención del BCRA.

Lazzati señala que habrá que esperar al lunes de la próxima semana, una vez pasada la liquidación de la licitación de deuda local, para ver en qué niveles se estabiliza la cotización de la divisa. Por ahora, prevé un rango de entre $1.250 y $1.325 para el tipo de cambio en las próximas semanas.

El analista Gustavo Ber coincide en descartar que el tipo de cambio avanzará hasta tocar el techo de la banda de flotación. Cree que próximamente las tensiones cambiarias cederán, ya que «el mercado debería autoregularse» a medida que la cotización se acerca al límite establecido por el BCRA. En ese sentido, estima que en las próximas semanas el precio del dólar se moverá entre $1.300 y $1.350.

El equipo de Buenbit afirma ante iProfesional que en las últimas jornadas, como siempre ocurre cuando hay movimientos bruscos en la cotización, repuntó la actividad cambiaria por parte de los usuarios de la plataforma. A corto plazo, estima que es probable que persista el escenario de volatilidad. Sobre todo, a medida que se acerquen las elecciones de medio término.

«Es posible que se calme un poco tras el cierre de posiciones de fin de mes. Debería haber algo más de ingresos de dólares del sector agroexportador. En estos días siguieron entrando camiones a los puertos y algunos analistas afirman que todavía hay remanente de soja para vender. Pero también recordemos que a partir de agosto entramos en período preelectoral y eso en la Argentina incentiva la dolarización», agrega Quintana.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,dólar

ECONOMIA

Obligaciones negociables: una inversión segura con altos rendimientos de hasta 10% en dólares

En un escenario donde el ahorrista argentino sigue buscando alternativas para proteger su capital en moneda dura, las obligaciones negociables (ON) vuelven a ganar protagonismo como una de las inversiones más atractivas del mercado.

Emitidas por empresas privadas, con rendimientos en dólares que superan ampliamente a los instrumentos tradicionales y con un riesgo acotado, las ON se consolidan como una opción cada vez más elegida tanto por inversores sofisticados como por pequeños ahorristas.

Las obligaciones negociables son títulos de deuda corporativa mediante los cuales las empresas se financian en el mercado de capitales. A cambio, se comprometen a pagar intereses periódicos y a devolver el capital al vencimiento. A diferencia de las acciones, no otorgan participación en la compañía, pero sí ofrecen previsibilidad en los flujos y una rentabilidad conocida desde el inicio.

Desde Balanz sostienen que «es un instrumento que se comercializa en el mercado de capitales tanto local como internacional».

A lo anterior, agregan: «Es un activo de renta fija, ya que representa una promesa cierta de repago futuro tanto de su capital como del interés».

En lo que hace a los fundamentos de las mismas, «son una fuente de financiamiento para la empresa emisora y una posibilidad de inversión para los inversores», concluyen.

Uno de los principales atractivos de las ON es su rentabilidad en dólares. Mientras los plazos fijos en moneda extranjera pagan tasas de interés que en el mejor de los casos llegan al 5,5% anual, las ON hoy ofrecen retornos que pueden llegar al 10% anual en dólares, e incluso más en algunos casos puntuales. Este diferencial explica por qué crecieron con fuerza en las carteras conservadoras y moderadas.

A esto se suma que la mayoría de estas emisiones corresponden a empresas líderes, con ingresos dolarizados o vinculados a sectores estratégicos como energía, petróleo, gas, telecomunicaciones y agroindustria. Compañías como YPF, PAE, Vista, Tecpetrol, Telecom o Arcor han recurrido en reiteradas oportunidades al mercado para financiar proyectos de expansión, lo que refuerza la percepción de solidez detrás de estos instrumentos. A manera de ejemplo, a continuación se menciona algunas de ellas con la tasa de interés anual, que por lo general pagan en forma semestral:

- Mastellone Clase G: 10,9%

- Edenor Clase 3: 9,75%

- Telecom Clase XXI: 9,7%

- Pampa Energia Clase 9: 9,13%

- Vista Energy: 8,5%

Cómo se invierte en ONs

Desde IOL aportan que «se puede invertir en las suscripciones que participe IOL tanto para nuevas Obligaciones Negociables como para reaperturas de ONs que ya fueron emitidas. Se debe tener en cuenta que tienen fechas límite, pero se puede conocer de antemano toda la información como el monto mínimo, la tasa de interés y el riesgo de la empresa».

Pero, además, agregan que «se puede comprar y vender Obligaciones Negociables en el mercado secundario cualquier día hábil con pesos o dólares en horario de rueda, para lo cual es conveniente seguir de cerca como evolucionan las cotizaciones y la liquidez».

Qué las diferencia de otros instrumentos

Otro punto clave es la seguridad relativa que ofrecen frente a otras alternativas en dólares. Si bien ninguna inversión está exenta de riesgo, las ON cuentan con mayor respaldo que los bonos soberanos y, en muchos casos, incluyen cláusulas de protección para el inversor, como garantías, fideicomisos de pago o prioridad de cobro frente a otros acreedores. Además, al tratarse de deuda corporativa, su desempeño está más vinculado a la salud financiera de la empresa que a la volatilidad política o fiscal del país.

Desde el punto de vista operativo, las ON también resultan accesibles. Se pueden comprar y vender en el mercado secundario a través de un bróker, en pesos o en dólares, y algunas emisiones permiten ingresar con montos relativamente bajos. Esto democratizó el acceso a un instrumento que durante años estuvo reservado a grandes inversores institucionales.

En términos de liquidez, si bien no todas las ON tienen el mismo volumen de operaciones, las más negociadas permiten salir antes del vencimiento sin mayores inconvenientes. Esto les da flexibilidad frente a otros instrumentos de renta fija que obligan a inmovilizar el capital durante largos períodos.

El contexto macroeconómico también juega a favor. Con un escenario de mayor estabilidad cambiaria, expectativas de inflación estable o en el mejor de los casos a la baja y una reconfiguración del mercado financiero local, las ON aparecen como un puente ideal para dolarizar carteras sin necesidad de recurrir al dólar billete ni asumir riesgos excesivos. Para muchos inversores, representan un equilibrio atractivo entre seguridad, rendimiento y previsibilidad.

No obstante, los especialistas recomiendan analizar cada emisión en particular: evaluar el perfil crediticio de la empresa, el plazo, la tasa, la moneda de pago y las condiciones legales. Diversificar entre distintas ON y sectores también es clave para reducir riesgos.

En síntesis, las obligaciones negociables se posicionan como una de las mejores alternativas para quienes buscan invertir en dólares, con rendimientos altos y un riesgo controlado, en un mercado que vuelve a ofrecer oportunidades para el ahorrista argentino. En tiempos de incertidumbre, la renta fija corporativa vuelve a ocupar un lugar central en las estrategias de inversión.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,inversion,dolar

ECONOMIA

Cambios en la tarjeta de crédito: se usa menos para financiar compras y más para llegar a fin de mes

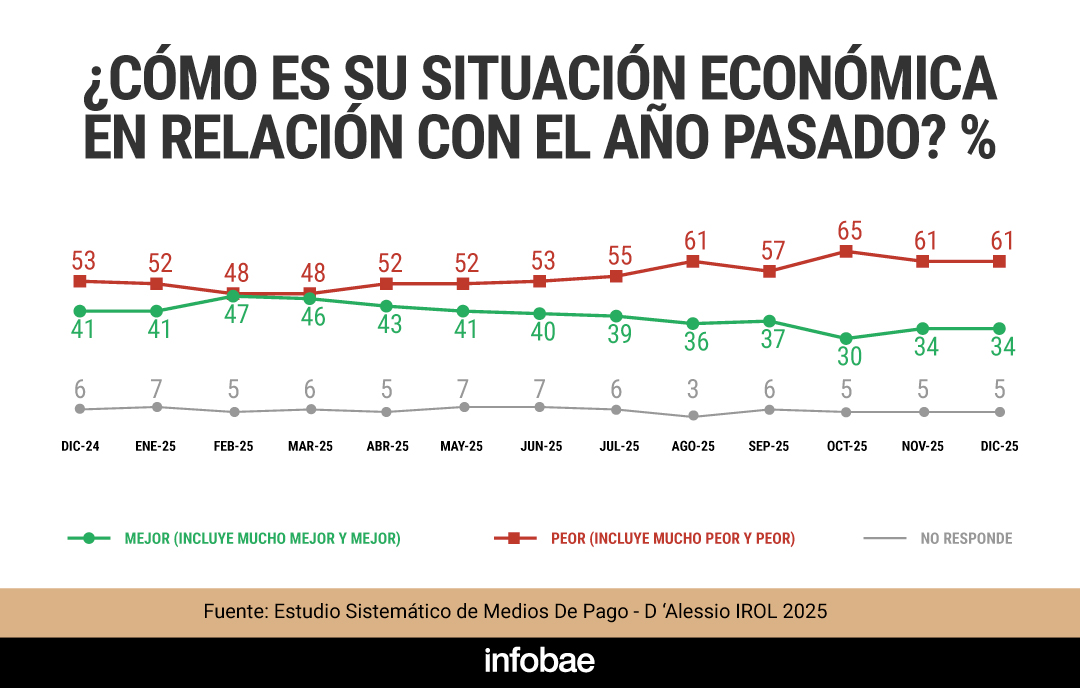

El uso de la tarjeta de crédito por parte de los consumidores argentinos tiene más relación con la necesidad de llegar a fin de mes ante aprietos económicos que con su intención de mejorar sus consumos. El hábito de tarjetear, de esa manera, es una señal de alarma en la “situación financiera desgastada” antes que un signo de optimismo, según un informe de D’Alessio IROL.

La morosidad en el financiamiento con tarjetas alcanzó el 8% y eso, asegura el reporte, “es una señal temprana de fatiga económica en una clase media que sigue pagando, pero cada vez con menos margen de error. En este contexto, la tarjeta deja de ser un instrumento de conveniencia para convertirse en una herramienta defensiva. Se usa para llegar, no para crecer».

Pagar con plástico, de esa forma, se volvió “una forma de administrar el límite y estirar el mes. Cuando el ajuste se prolonga, esa estrategia empieza a mostrar desgaste”.

El Estudio Sistemático de Medios de Pago elaborado por D’Alessio IROL revela que en 2025 el 35 % de los argentinos enfrenta dificultades para afrontar las deudas crediticias, las de tarjeta de crédito en particular, un fenómeno que afecta especialmente al grupo de entre 35 y 45 años que recién comienza a formar familia, sin distinción de nivel socioeconómico. Además, el informe detalla que 2 de cada 10 encuestados destina el 75 % de sus ingresos al pago de deudas.

La investigación indica que 6 de cada 10 personas observan cada vez más obstáculos para “mantener su economía personal en la calidad de vida respecto al año anterior”, y que el ajuste económico ”dejó de ser coyuntural para volverse parte de su vida cotidiana“. Y en lo que hace al dinero plástico destacó que, según datos oficiales, el 90,7% de las operaciones con tarjeta se hacen en un solo pago. Por ello, el uso de la tarjeta como vía de financiamiento para el consumo se ve reducido a atrasar el pago para transitar el fin de mes con mayor holgura.

Frente a este panorama, el estudio afirmó que el 81% de los argentinos ha modificado sus hábitos de consumo para adaptarse a la coyuntura, con estrategias que combinan de planificación, flexibilidad y búsqueda activa de ahorro. A la hora de comprar, el 44 % opta por la adquisición semanal en supermercados, mientras que el 36 % alterna compras grandes con pequeñas transacciones, eligiendo entre supermercados y comercios chinos, motivados por la búsqueda de promociones y descuentos.

Este escenario se enmarca en un contexto en el que, según la investigación de D’Alessio IROL, un 61% de los encuestados dijo en diciembre pasado que su situación económica personal es peor que un año atrás mientras que solamente el 34 aseguró estar mejor.

En base a estos datos, el estudio concluyó que en la Argentina actual la tarjeta de crédito funciona como puente de liquidez y no como motor de crecimiento de la economía personal.

“El riesgo ya no es solo la morosidad, sino la fatiga financiera silenciosa. El crédito no se usa para crecer, se usa para llegar a fin de mes”, señaló el estudio.

Destacó además que la utilización de tarjetas de crédito alcanza una presencia dominante en todos los niveles socioeconómicos de la población argentina, con porcentajes elevados en todos los casos de usuarios que informan haberlas utilizado para compras en el último mes, de acuerdo con el Estudio Sistemático de Medios de Pagos de D´Alessio IROL.

Una tendencia reflejada es la multiplicidad de opciones: solo el 10% de los usuarios utiliza un único medio de pago, mientras que, en promedio, cada persona dispone de al menos 5 alternativas para pagar y utiliza de manera habitual 4 de ellas. Este panorama marca un giro fundamental en la relación con el sistema financiero, “donde se privilegia la evaluación constante de cada medio de pago sobre la exclusividad de un solo proveedor».

El 89% de los usuarios consultados en la investigación dijo no abandonar su medio de pago principal, aunque sólo el 30% lo prioriza frente a otras alternativas. Lejos de atarse a la fidelidad de una determinada tarjeta o aplicación, las múltiples opciones dieron paso a una elección continua en cada transacción.

ECONOMIA

Caputo no dejó pesos sueltos en el mercado, pero tuvo que resignarse a pagar una tasa mucho más alta

Luis Caputo había llegado a su primera licitación del año más necesitado de liquidez que nunca. Con apenas $3 billones en la cuenta del Tesoro, no podía darse el lujo de dejar en la calle una cantidad importante de pesos, que necesita para comprarle dólares al Banco Central. Por otra parte, el dato de la inflación de diciembre confirmó las sospechas sobre la persistencia de una baja demanda de dinero por parte del público.

Una situación muy diferente a la de hace tres meses, cuando el ministro, en ese momento preocupado por la aguda falta de liquidez del sistema financiero, había renovado apenas un 45% de los vencimientos.

Pero en ese lapso muchas cosas cambiaron: el BCRA volvió a comprar dólares, con lo cual inyecta pesos al mercado, y las tensiones inflacionarias ya resultan inocultables.

En consecuencia, no resultó sorpresivo que consiguiera un «rolleo» casi total de los $9,6 billones que vencían este miércoles. La renovación del 98% implica que dejó en el mercado $0,2 billones.

Lo que sí resultó sorpresivo, en cambio, es el alto nivel de tasas de interés que el ministro tuvo que convalidar para que los bancos renovaran. En los títulos de renta fija a plazos más cortos fue donde se acumuló el grueso de la demanda. Por ejemplo, la Lecap que vence a fines de febrero, ofreció una tasa de 3,39% efectiva mensual, equivalente a una tasa anual efectiva de 49,16%.

Esto implica un quiebre de tendencia, dado que en la segunda mitad del año pasado se estaba constatando una disminución paulatina del costo de financiamiento para el Tesoro: desde el pavoroso 75,6% que se llegó a pagar en pleno pánico del mercado luego del desarme de régimen de las LEFIs -que le daban refugio «overnight» a la liquidez bancaria- hasta el 37,5% logrado sobre fin de año.

Malo, pero no tanto

Es cierto que, pese a la suba en las tasas, no resultó una licitación mala para el Gobierno. Primero, en los títulos con vencimiento de mediano plazo el mercado aceptó tasas más alineadas con las previsiones del gobierno. Por caso, en la Lecap que paga en noviembre, la tasa efectiva mensual cae a 2,5%. Es decir, sigue siendo una tasa elevada si se la compara con las proyecciones de inflación oficiales -20% para todo el año- pero que, de todas formas, prevé una tendencia a la estabilización.

Por otra parte, los inversores no mostraron interés por los títulos «dólar linked» -ajustables por el tipo de cambio oficial-, lo cual parece confirmar que en el mercado no hay una expectativa de que el dólar experimente un impulso al alza que lo haga traspasar el nuevo techo de la banda de flotación. Es una situación que contrasta con la previa a las elecciones legislativas, cuando había un marcado temor por un salto del dólar y, ante la demanda por cobertura devaluatoria, más de la mitad de la deuda que colocaba el Tesoro era en títulos dólar linked.

Tampoco hubo gran interés por los bonos CER -que ajustan con la inflación más un premio-. Es un tipo de inversión típicamente defensiva en momentos de alta volatilidad, cuando resulta arriesgado hacer proyecciones de inflación a largo plazo. Esta vez, apenas tuvieron demanda por un 13% del monto de deuda a renovar.

Luis Caputo cumplió con el objetivo de corto plazo

En términos generales, la licitación cumplió con el objetivo de corto plazo del Gobierno. Pero, de todas formas, no deja de tener un sabor agridulce. Porque confirma que el célebre «Punto Anker» prácticamente dejó de existir.

En el equipo de Caputo llamaban así al momento en el que la demanda por crédito en el sector privado subía de tal forma que resultaba natural que los bancos no renovaran el 100% de los vencimientos de deuda, ya que necesitaban esa liquidez para acompañar los requerimientos de una economía en crecimiento.

Por eso, la tónica del 2024 y el inicio del año pasado fue la de celebrar cada vez que en las licitaciones quedaba un «sobrante» de pesos. La interpretación oficial era que esa situación era normal, en el contexto de superávit fiscal y una recuperación del crédito. Según la célebre definición de Caputo, «los bancos vuelven a trabajar de bancos».

Sin embargo, hace ya varios meses que el sector público se queda con la mayor parte del ahorro, en detrimento de los préstamos bancarios para la producción y el consumo. Es, justamente, lo que Caputo y su equipo le reprochaba al gobierno peronista.

Dicho de otra forma, el Gobierno se vio en la dura disyuntiva de tener que elegir entre priorizar el crédito o la recomposición del Tesoro para manejar el exigente calendario de deudas. Y priorizó lo segundo.

De hecho, uno de los mayores temores de los analistas es que Caputo termine echando mano a los depósitos que el Tesoro tiene en la banca pública, donde hay unos $14 billones producto del superávit fiscal. En teoría, esos pesos podrían ser usados para comprar divisas. Pero el costo de esa decisión limitaría el margen de acción de los bancos estatales, que quiere estimular la actividad en el rubro hipotecario y tienen prestada la mayor parte de esos depósitos del Tesoro.

Los próximos vencimientos de deuda

Lo que viene en el corto plazo no será fácil. El calendario de la deuda en pesos emitida por el Tesoro indica vencimientos desafiantes en un mercado donde los bancos se siguen quejando de la falta de liquidez.

A fin de mes habrá vencimientos por $11,5 billones, y en febrero $15,8 billones. El promedio de los vencimientos mensuales hasta junio es de $12 billones.

La contracara de la situación del Tesoro es la caja del Banco Central, que el mismo miércoles de la licitación compró su mayor volumen de dólares del año: u$s187 millones en una sola jornada, en la que hubo muy poca demanda por parte de los inversores privados. Los más optimistas ven en este hecho un síntoma de que se mantiene la demanda de dinero por parte de los argentinos.

Lo cierto es que en lo que va del año el BCRA lleva comprados u$s515 millones. O, visto desde otro punto de vista, volcó al mercado unos $0,7 billones. Es un tema que está generando creciente polémica, porque si bien es cierto que había un clamor para que se acumularan reservas, aprovechando el momento de calma financiera, también hay quienes creen que esa política agravará la presión inflacionaria.

También ha generado críticas la intervención del BCRA en el mercado de bonos dólar linked y en el del dólar futuro. Ambas operaciones son consideradas formas de contener la demanda de divisas en el corto plazo, pero con un costo financiero a mediano plazo.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,luis caputo,licitacion,tasas

CHIMENTOS2 días ago

CHIMENTOS2 días agoLa triste despedida de Jorge “Corcho” Rodríguez a Pía, su asistente por 30 años: “Gracias por tu amor”

POLITICA2 días ago

POLITICA2 días agoLa AFA giró US$8 millones a cinco empresas en Miami que ya no existen: un argentino disolvió hace seis días una firma clave

POLITICA1 día ago

POLITICA1 día agoCon el respaldo de Axel Kicillof, Claudio “Chiqui” Tapia seguirá al frente del Ceamse con un sueldo millonario