ECONOMIA

Dólar versus plazo fijo: qué pasará con las dos inversiones predilectas de los argentinos

La escalada en el precio del dólar libre de los últimos días encendió cierta tensión en el mercado financiero, y los ahorristas se preguntan qué opción será más rentable en abril: comprar billetes estadounidenses o hacer un plazo fijo. El resultado puede sorprender, debido a que se presenta un escenario en el que pueden estabilizarse las variables.

En concreto, en las últimas semanas tomó «temperatura» el mercado cambiario a la espera de saber si el Gobierno mantendrá la política cambiaria, si eliminará o no en lo inmediato el cepo y si impondrá, finalmente, las bandas de flotación anunciadas «al pasar» por el ministro de Economía, Luis «Toto» Caputo.

Por lo pronto, el cuadro actual muestra una volatilidad doméstica que se sostendría hasta que se conozca la «letra chica» del acuerdo del Gobierno con el Fondo Monetario Internacional (FMI) y que lleguen las divisas comprometidas. A ello se le suma la preocupación generada por la sangría de reservas de las últimas semanas en el Banco Central y la tensión por el inicio de las campañas políticas por las elecciones de medio término.

A tener en cuenta, el precio del dólar libre trepó hasta 7% en marzo, y en todo el 2025 acumula un incremento que llega al 12,4%, como es el caso del MEP o Bolsa.

Mientras tanto, el interés de referencia en pesos de la política monetaria se mantiene estable desde la última baja realizada el último día hábil de enero, fecha en la que se mantiene en el 29% de tasa nominal anual (TNA).

Es decir, los plazos fijos tradicionales están pagando desde entonces entre 25% a 29% anual, que representa un interés de entre 2% a 2,4% cada 30 días, que es el período mínimo de encaje requerido por el sistema financiero para el capital depositado.

Y en el primer trimestre de 2025, este instrumento acumula una renta de 7,4%. Es decir, cerca de la mitad de lo que ha avanzado el precio del dólar MEP en el mismo tiempo.

En tanto, el plazo fijo UVA, que ajusta por inflación, suma en todo 2025 una ganancia de 7,3%, aunque la salvedad que se debe tener en cuenta con este instrumento de inversión es que el lapso mínimo en que deben quedar sin utilizar los fondos invertidos es de 180 días. Un tiempo «eterno» en Argentina y que espanta a los ahorristas, sobre todo porque su rentabilidad no se diferencia respecto al resto de las alternativas.

En resumen, el plazo fijo tradicional va en línea con el ritmo de inflación en todo este año, mientras el dólar bursátil ofrece una renta superior.

El dólar MEP sube en todo 2025 más de 12% y avanza casi el doble que el plazo fijo.

Abril mes clave para el dólar

La volatilidad que tuvo el precio del dólar en las últimas semanas, como consecuencia de las dudas y la falta de definición de la política monetaria del Gobierno, lleva a que se pongan en cuestionamiento las proyecciones realizadas por los economistas sobre el tipo de cambio, mientras la mayoría de los economistas espera estabilidad en la tasa de interés de referencia.

En el último Relevamiento de Expectativas de Mercado (REM), que publica el Banco Central en base a una encuesta realizada entre economistas a principios de marzo, los analistas esperaban para el actual mes una inflación de 2,2%, mientras que para abril se aguardaba una baja de 1,9% mensual.

Las últimas proyecciones de economistas, como C&T Asesores y Fundación Libertad y Progreso, estipulan que el índice de precios al consumidor (IPC) será más elevado, con estimaciones que llegan hasta el 2,7%.

Mientras tanto, en las operaciones realizadas en la actualidad en el mercado de dólar futuro en el Matba-Rofex, se negociaba un precio de dólar mayorista de $1.115,5 para fines de abril y de $1.411 para diciembre que viene.

Por lo tanto, en las transacciones se está convalidando una suba del tipo de cambio de casi 4% para todo abril, una cifra que supera con creces el crawling peg (devaluación lenta) de 1% mensual implementado desde febrero pasado.

«Creo que en abril va a estar más difícil ganarle al dólar, pero después debería volver a ser atractivo el plazo fijo, porque es un mes más de definición que de volatilidad», afirma a iProfesional Fernando Baer, economista jefe de la consultora Quantum de Daniel Marx.

Plazo fijo o dólar: cuál puede ganar

Sobre el escenario que se plantea para abril, la mayoría de los economistas consultados por este medio consideran que puede darse una gran paridad entre el plazo fijo y el avance del dólar.

«Pienso que si el Gobierno avanza con el acuerdo con el Fondo Monetario, el dólar debería bajar un poco y las tasas quedarían igual si la inflación sigue igual. O sea, no armaría cartera de papeles en dólares, porque pienso que el precio se puede acomodar. Le daría una oportunidad más a los pesos», considera Javier Dicristo, gerente de Inversiones de Banco Meridian.

Por su parte, Jorge Colina, economista de IDESA, calcula: «Los plazos fijos están pagando entre 25% y 30% de tasa nominal anual, según el banco. Esto es entre 2% y 2,5% mensual, respectivamente. Entonces, con un dólar MEP a $1.315 y una tasa de inflación mensual de 2,5%, es muy posible que el MEP suba lo mismo que el plazo fijo. Lo más probable es que salgan empatados en abril».

Desde la perspectiva de Andrés Salinas, economista e investigador de la Universidad La Matanza (Buenos Aires), opina: «Este mes el dólar podría enfrentar cierta presión al alza básicamente por dos cuestiones. Una se refiere a las expectativas de devaluación reflejadas en los mercados de futuros, que anticipan subas para abril. Y, por otro lado, el plazo fijo ofrece un rendimiento mensual bajo (alrededor del 2,4%) frente a una inflación que, aunque más controlada, aún superaría ese nivel».

Así, opina que con el crawling peg al 1% mensual, el tipo de cambio oficial se ajusta más lentamente, lo que considera que podría limitar la suba del dólar libre, en caso que el Banco Central sostenga esta política.

Es que el acuerdo con el FMI, en el que ingresará un 40% de los u$s20.000 millones pactados, podría tranquilizar al mercado.

«Esto podría darle al plazo fijo una leve ventaja en términos reales, si se mantiene la calma cambiaria. Aunque un evento que dispare expectativas de devaluación, podría rápidamente favorecer al dólar. Es un año electoral y la volatilidad es mayor a cualquier período, por lo que todo pronóstico pierde grados de concreción«, concluye Salinas.

En este sentido, Andrés Méndez, director de AMF Economía, coincide al afirmar que el dólar «va a depender de la política cambiaría que se aplique, pero me da la impresión que la actual está agotada».

El dato que tranquiliza, en parte, al mercado es que comienza un trimestre en que aumenta la oferta de divisas por la liquidación de la cosecha gruesa del campo.

En cuanto al impacto en los plazos fijos, Méndez reflexiona: «No veo grandes movimientos en las tasas de interés, salvo que se enturbie todo y las suban para evitar una salida de depósitos y una corrida al dólar. Por ahora no lo veo, sería más sencillo arreglar lo cambiario».

En la misma línea, Esteban Castro, economista y Ceo de Inv.est, sostiene: «Durante abril, es probable que se defina el nuevo acuerdo con el FMI, junto con la política cambiaria que implementará el país en función de dicho acuerdo. Actualmente, se contemplan distintos escenarios, pero en ninguno de ellos se prevé una apreciación del tipo de cambio, sino todo lo contrario. Ya sea a través de un sistema de bandas o de una aceleración del crawling peg, la devaluación parece un hecho».

Ante este escenario, considera que puede haber un aumento inflacionario y un consecuente «posible incremento en la tasa de interés, tanto en el mercado como en los plazos fijos, con el objetivo de contener la demanda de dólares y amortiguar el efecto inflacionario. Así, este mes podría traer consigo un dólar en alza y un ajuste al alza en las tasas de interés, en un intento por estabilizar el mercado financiero», finaliza.

En conclusión, de la mano de las novedades que lleguen del FMI, el precio del dólar puede mostrar novedades en abril, más allá que los economistas esperan cierto optimismo para la renta en pesos del plazo fijo en los próximos meses.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,precio dólar,dólar,plazo fijo,inversión,ganar plata,ahorro,caja de ahorro,billete,efectivo,finanzas personales

ECONOMIA

Cómo ahorrar hasta 40% en carne y pescado con descuentos bancarios que pocos conocen en marzo

Descuentos bancarios en carnicerías y granjas se convirtieron en la estrategia central de miles de familias para enfrentar la inflación. Durante marzo, las promociones permiten ahorrar entre 10% y 40% en proteínas, pero solo si se conocen los días exactos, los comercios adheridos y las formas de pago correctas.

Banco Provincia, Banco Ciudad y Banco Columbia encabezan las ofertas. Cada entidad diseñó esquemas diferentes, con topes de reintegro que van desde $5.000 hasta $20.000 por mes.

La diferencia entre aprovechar estos beneficios o dejarlos pasar puede significar miles de pesos de ahorro en el presupuesto familiar. El punto clave está en planificar las compras según el calendario de cada promoción y no superar los topes de reintegro, porque una vez alcanzados, el descuento desaparece.

Banco Provincia: reintegro de 20% en carnicerías y hasta 40% en ferias bonaerenses

La billetera virtual Cuenta DNI del Banco Provincia ofrece un 20% de reintegro en carnicerías, granjas y pescaderías adheridas de CABA y Provincia de Buenos Aires. La promoción rige de lunes a viernes.

Para acceder al beneficio, hay que pagar exclusivamente con la app Cuenta DNI. Se puede usar QR o Clave DNI en los comercios adheridos.

El tope semanal es de $5.000 de reintegro. Para alcanzar ese límite, hay que gastar $25.000 en la semana. Si se supera esa cifra, el excedente ya no recibe descuento.

La promoción más agresiva está en ferias y mercados bonaerenses. Ahí el reintegro trepa al 40%, con un tope semanal de $6.000. Ese límite se alcanza gastando $15.000 en compras, lo que convierte a esta opción en la más conveniente para quienes viven en la provincia y pueden acceder a esos puntos de venta.

Ambos beneficios se suman a los descuentos que Cuenta DNI ya ofrece en otros comercios de barrio, como verdulerías y panaderías.

Banco Ciudad: 30% todos los días con Buepp en comercios vecinos

El Banco Ciudad apuesta por su billetera virtual Buepp con un 30% de descuento todos los días de la semana. La promoción alcanza a una red de «Comercios Vecinos» que incluye carnicerías y granjas, como la cadena Res.

El tope de ahorro mensual es de $15.000. Para llegar a ese límite, hay que realizar compras por $50.000 en el mes. Una vez superado ese monto, el descuento deja de aplicarse.

En las Ferias Itinerantes de la Ciudad de Buenos Aires, el descuento del 30% se aplica los lunes, martes, jueves y sábados. En este caso, el tope mensual sube a $20.000.

Para acceder a cualquiera de las dos modalidades, hay que pagar con QR desde la app Buepp. Se puede usar tarjeta de débito, crédito o saldo de la cuenta. La ventaja de esta promoción es que no tiene restricción de días entre semana, lo que permite distribuir las compras con mayor flexibilidad a lo largo del mes.

Banco Columbia: 15% todos los miércoles en cualquier carnicería

Todos los miércoles, los clientes del Banco Columbia acceden a un 15% de reintegro en cualquier carnicería del país. No hay restricción de comercios adheridos, lo que amplía considerablemente las opciones.

El tope mensual es de $8.000 de reintegro. Para alcanzar ese límite, hay que gastar $53.333 en el mes. Si se superan los $8.000 de reintegro acumulado, el beneficio no se aplica más hasta el mes siguiente.

El pago debe hacerse con tarjeta de débito Columbia a través de MODO. Hay que escanear el QR del local desde la app del banco o directamente desde la app de MODO.

La flexibilidad de no estar atado a una red específica de comercios convierte a esta promoción en una opción práctica para quienes tienen su carnicería de confianza.

Claves para maximizar el ahorro y no perder dinero en el camino

Aprovechar estas promociones requiere más que simplemente tener la tarjeta o la app instalada. Hay errores frecuentes que hacen que muchos usuarios pierdan descuentos sin darse cuenta.

- Chequeá los días y comercios adheridos antes de salir de casa. No todas las promociones funcionan todos los días ni en todos los locales.

- Revisá los topes de reintegro acumulados. Una vez que alcanzás el límite mensual o semanal, el descuento deja de aplicarse automáticamente.

- Pagá siempre con la modalidad indicada: QR, app o tarjeta de débito. Si pagás con otra tarjeta o en efectivo, perdés el beneficio.

- Distribuí las compras en función de los topes. Si sabés que vas a gastar más de $25.000 en la semana, es mejor dividir las compras para no desperdiciar descuentos.

- Sumá promociones cuando sea posible. En algunos casos, podés combinar descuentos de billeteras virtuales con beneficios adicionales de programas de fidelización.

En un contexto donde la inflación sigue presionando el bolsillo, planificar las compras en función de estas promociones puede generar un ahorro significativo. La diferencia entre comprar sin estrategia y aprovechar los descuentos puede superar los $15.000 por mes en una familia tipo.

La clave está en no dejar pasar las oportunidades y ajustar el calendario de compras a los días en que cada banco ofrece sus mejores beneficios en carnicerías, granjas y pescaderías.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,descuentos,bancos,inflacion,carnicerías

ECONOMIA

Cuánto cuesta alquilar un departamento de dos ambientes, barrio por barrio

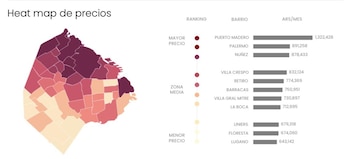

Los alquileres en la Ciudad de Buenos Aires continúan en aumento pero las subas varían de acuerdo a la región y el barrio. En promedio, se registró un incremento de 3,5% en febrero, por encima de la inflación, que fue 2,9 por ciento.

Según un informe de Zonaprop, los precios de los nuevos contratos de alquiler anotan un incremento acumulado de 34,8% en los últimos 12 meses, superando tanto la inflación, que fue del 33,1%, como el ajuste del Índice para Contratos de Locación (ICL), que alcanzó el 33,9 por ciento.

Como referencia, el valor de alquiler para un monoambiente se ubica en $679.578 por mes. En el caso de los departamentos de dos ambientes, la media asciende a $790.801 mensuales. Aquellas personas que optan por una propiedad de mayor tamaño, específicamente de tres ambientes, deben considerar un costo promedio de $1.060.751 cada mes.

Por barrios, Puerto Madero encabeza la lista de los más costosos, con un precio promedio para un departamento de dos ambientes que alcanza los $1.322.428 mensuales.

En el ranking de zonas con mayores precios continúan Palermo, donde el alquiler medio se sitúa en $891.258, y Núñez, con un promedio de $878.433.

En el extremo opuesto, Lugano se posiciona como la alternativa más económica, con un valor promedio de $643.142 por mes. También figuran Floresta, donde el alquiler ronda los $674.060, y Liniers, con $679.318.

Respecto a las variaciones de precios, el portal inmobiliario indicó que los barrios con mayores incrementos anuales fueron Lugano (51,3%), Villa Pueyrredón (42,2%), Mataderos (39%), Palermo (36.1%), Saavedra (35%), Santa Rita (34,5%) y Paternal (33,9%).

En cuanto a aquellos que subieron por debajo del Índice de Precios al Consumidor (IPC) en los últimos 12 meses, figuran San Cristóbal (27%), San Telmo (26,6%) y Parque Avellaneda (25,2%).

En la comparativa por zonas, se encuentra que el Sur, Corredor Norte y el Noroeste fueron los que más aumentaron, con un avance de 43,8%, 36% y 36,4%, respectivamente.

Las diferencias en el ritmo de aumento de los alquileres entre los distintos barrios pueden estar vinculadas a factores como la demanda específica en cada zona, la disponibilidad de propiedades, el acceso a servicios y transporte, y las características urbanas o de desarrollo inmobiliario.

Además, la cercanía a polos comerciales, centros educativos o áreas de esparcimiento puede influir en la preferencia de los inquilinos y, por lo tanto, en la dinámica de los precios

Zonaprop destacó que desde el inicio de la pandemia, la oferta de alquileres mostró una caída constante hasta llegar a un mínimo histórico en febrero de 2023. En enero de 2024, tras la derogación de la Ley de Alquileres, la cantidad de departamentos disponibles para alquiler tradicional en la Ciudad de Buenos Aires experimentó un aumento del 62% en comparación con el mes anterior.

Luego de ese salto, el crecimiento de la oferta comenzó a desacelerarse. En febrero, se registró una baja del 6,1%. Actualmente, el volumen de oferta es 2,7 veces mayor que el nivel observado en febrero de 2023, cuando se alcanzó el mínimo.

También se relevó la evolución de los precios de venta de departamentos en la Ciudad de Buenos Aires. Tras un período de tres meses sin variaciones, los valores comenzaron a mostrar subas: en febrero, el metro cuadrado aumentó un 0,2% y se posicionó en 2.455 dólares. El incremento acumulado en los últimos doce meses fue de 1,15%.

El precio promedio de un monoambiente se encuentra en USD 108.337. Para los departamentos de dos ambientes, la cifra asciende a USD 129.998, mientras que las unidades de tres ambientes llegan a los USD 178.850.

Entre los barrios con valores más elevados, Puerto Madero lidera con un precio de USD 6.152 por metro cuadrado, seguido por Núñez (USD 3.413/m²) y Palermo (USD 3.390/m²).

En el segmento más accesible, Lugano registra el precio más bajo, con USD 1.098 por metro cuadrado. A continuación se ubican Nueva Pompeya (USD 1.478/m²) y La Boca (USD 1.560/m²).

alquiler,precio,evolución,ciudad,gráfico,economía,Argentina,pesos,mercado,vivienda

ECONOMIA

Locura total en supermercados: liquidan microondas con descuentos de hasta 40% y cuotas sin interés

Modelos de BGH, Samsung, Whirlpool y LG se consiguen desde $156.000 y cuentan con financiación en cuotas sin interés durante la promo

13/03/2026 – 07:41hs

Varias cadenas de supermercados como Carrefour, Jumbo y ChangoMás liquidan microondas con descuentos de hasta el 40%. También hay opciones para financiar en cuotas sin interés.

Las mejores ofertas en Carrefour

Los descuentos más agresivos los protagonizan dos modelos BGH mecánicos de 18 litros, que alcanzan el 40% de rebaja y quedan en $179.999, aunque solo están disponibles para envío.

- Microondas Philco digital 20 L 94MPHDW20UAP – 10% off – $180.000 (precio regular: $200.000) – 3 cuotas sin interés con Mi Carrefour Crédito

- Microondas Carrefour Home 20 L Digital HMO20DBM Negro – 25% off – $170.000 (precio regular: $229.000) – 3 cuotas sin interés con Mi Carrefour Crédito

- Microondas BGH 20 L digital B120DB20I Silver – 13% off – $215.000 (precio regular: $249.000) – 3 cuotas sin interés con Mi Carrefour Crédito

- Microondas BGH 20 L mecánico B120M20I Blanco – 14% off – $195.000 (precio regular: $229.000) – 3 cuotas sin interés con Mi Carrefour Crédito

- Microondas Digital 20 L Inox Drean HMD20ARSB0 – 21% off – $203.999 (precio regular: $259.998,70) – solo envío

- Microondas BGH Mecánico 18 L Silver Espejado B118MS25 – 40% off – $179.999 (precio regular: $299.999) – solo envío

- Microondas Samsung 900 W MG28F3K3TAS/BG – 13% off – $430.000 (precio regular: $499.000) – 6 cuotas sin interés con Mi Carrefour Crédito

- Microondas con grill Samsung MG23F3K3TAS/BG – 9% off – $360.000 (precio regular: $399.000) – 6 cuotas sin interés con Mi Carrefour Crédito

Entre los modelos de mayor capacidad, el Microondas BGH Quick Chef 23 L Digital Eco B223DS20 ofrece un 22% de descuento y se consigue por $285.713, mientras que el Microondas Digital con Grill 30 L Inox Drean HMD30ARSJ0 tiene una rebaja del 21% y cuesta $305.999.

Para quienes buscan equipos de gama alta, el Microondas Whirlpool 29 L Airfryer WMC29AB Plata está disponible por $549.000 con un 8% de descuento y la posibilidad de financiarlo en 6 cuotas sin interés con Mi Carrefour Crédito.

Otros modelos destacados incluyen:

- Microondas Digital 20 L Negro Drean HMD20ARNJ0 – 18% off – $189.999 (precio regular: $233.998,70) – solo envío

- Microondas BGH Mecánico 18 L Blanco B118MB25 – 40% off – $179.999 (precio regular: $299.999) – solo envío

Qué propone Jumbo para competir en el mercado

La cadena de supermercados Jumbo apuesta por descuentos del 15% en la mayoría de sus modelos, combinados con promociones bancarias y múltiples opciones de financiación para hacer más accesibles las compras.

Entre las opciones más económicas, el Microondas Negro HMD20ARNJ0 20 L Drean se destaca con un 15% de descuento y un precio final de $156.059,15.

- Microondas Quick Chef Digital Silver B120DS20 20 L BGH – 15% off – $218.925,15 (precio regular: $257.559) – promociones bancarias y cuotas disponibles

- Microondas Puerta Espejada HMD2 Inox 25 L Drean – 15% off – $216.749,15 (precio regular: $254.999) – promociones bancarias y cuotas disponibles

- Microondas Negro HMD20ARNJ0 20 L Drean – 15% off – $156.059,15 (precio regular: $183.599) – promociones bancarias y cuotas disponibles

- Microondas Inverter 42 L LG – 10% off – $395.999,10 (precio regular: $439.999) – promociones bancarias y cuotas disponibles

- Microondas Digital 20 L 94MPHDW20U Philco – 15% off – $177.594,75 (precio regular: $208.935) – promociones bancarias y cuotas disponibles

- Microondas BGH 20 L Digital Eco Black B120DN20I – 15% off – $205.061,65 (precio regular: $241.249) – promociones bancarias y cuotas disponibles

- Microondas Whirlpool con grill 25 L Plata – 10% off – $278.999,10 (precio regular: $309.999) – promociones bancarias y cuotas disponibles

Para quienes buscan mayor capacidad, el Microondas Quick Chef Digital Silver B228DS20 28 L BGH ofrece un 10% de descuento y un precio de $332.676, mientras que el Microondas Digital Eco Silver con Grill 23 L BGH tiene una rebaja del 15% y cuesta $295.952,15.

Otros modelos disponibles incluyen:

- Microondas 1050W Grill Easy Clean MH6032GAS 20 L LG – 10% off – $251.999,10 (precio regular: $279.999) – promociones bancarias y cuotas disponibles

- Microondas Digital 28 L Negro Atma – 10% off – $274.832,10 (precio regular: $305.369) – promociones bancarias y cuotas disponibles

- Microondas Whirlpool 20 L Plata WMS20BSDNA – 15% off – $237.999,15 (precio regular: $279.999) – promociones bancarias y cuotas disponibles

- Microondas Digital Eco Black con Grill B223DN20I 23 L BGH – 15% off – $277.083 (precio regular: $325.980) – promociones bancarias y cuotas disponibles

- Microondas Digital 700 W Negro 94MATDB20UBN 20 L Atma – 15% off – $232.103,08 (precio regular: $273.062,45) – promociones bancarias y cuotas disponibles

- Microondas Digital Eco Black con Grill B228DN20I 28 L BGH – 10% off – $311.602,50 (precio regular: $346.225) – promociones bancarias y cuotas disponibles

- Microondas Negro con Grill 94MATDGB23UAN 23 L Atma – 15% off – $340.136,84 (precio regular: $400.160,99) – promociones bancarias y cuotas disponibles

Como bonus, Jumbo también ofrece un Horno eléctrico 9 L Nex con 40% de descuento por $58.410, ideal para quienes buscan equipos compactos de cocción.

ChangoMás seduce con financiación extendida en hasta 12 cuotas

A diferencia de sus competidores, ChangoMás no destaca por los descuentos porcentuales sino por ofrecer financiación en hasta 12 cuotas fijas, además de 3 cuotas sin interés con Visa y Mastercard en modelos seleccionados.

El catálogo incluye principalmente modelos de la marca BGH y Drean, con precios que van desde los $203.999 hasta los $329.999 para equipos de mayor capacidad.

- Microondas Digital Drean 20 L HMD20ARSB0 Gris Plateado Espejo – $203.999 – hasta 12 cuotas fijas de $29.244,95

- Microondas BGH Digital Eco 20 L B120DN20 Negro – $221.997 – 3 cuotas sin interés con Visa y Master – hasta 12 cuotas fijas de $31.825,11

- Microondas BGH Digital Eco 28 L B228DS20 Negro – $329.999 – 3 cuotas sin interés con Visa y Master – hasta 12 cuotas fijas de $47.308,10

- Microondas Digital BGH 20 L Eco B120DB20 – $209.999 – hasta 12 cuotas fijas de $30.105,10

- Microondas BGH Digital 23 L B223DN20 Negro – $309.999 – hasta 12 cuotas fijas de $44.440,93

- Microondas Digital Drean 25 L HMD25ARSB0 Gris Plateado Espejo – $254.999 – 3 cuotas sin interés con Visa y Master – hasta 12 cuotas fijas de $27.903,26

La propuesta de ChangoMás apunta a consumidores que priorizan la accesibilidad del pago mensual por sobre el descuento inmediato, con cuotas fijas que permiten planificar mejor el presupuesto familiar.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,ofertas,supermercados,coto,carrefour

CHIMENTOS2 días ago

CHIMENTOS2 días agoMuni Seligmann respondió las críticas tras el accidente de su bebé y su viaje a Miami: “Hay que contarlo y naturalizarlo”

CHIMENTOS21 horas ago

CHIMENTOS21 horas agoEl ex novio de Luana de Gran Hermano reveló información sensible sobre su relación: “El bolso tenía plata”

POLITICA2 días ago

POLITICA2 días agoManuel Adorni explicó por qué viajó con su esposa en el avión presidencial a la gira del Gobierno en Nueva York