ECONOMIA

“Dólares del colchón”: en qué consiste el proyecto de Inocencia Fiscal que aprobó Diputados

El Gobierno consiguió ayer la media sanción en la Cámara de Diputados del proyecto de ley que introduce el llamado principio de “inocencia fiscal”, una iniciativa que propone cambios profundos en el régimen penal tributario, en los procedimientos de fiscalización y en la forma en que las personas humanas declaran el Impuesto a las Ganancias. Aunque en el debate público suele vincularse con la posibilidad de que los contribuyentes exterioricen ahorros no declarados —los denominados “dólares del colchón”—, el texto oficial no establece un blanqueo de capitales ni modifica la estructura del impuesto. El alcance del proyecto es más amplio y apunta a redefinir la relación entre el fisco y los contribuyentes.

La propuesta fue enviada por el Poder Ejecutivo a comienzos de junio y fue aprobada anoche en la cámara baja, junto con el Presupuesto 2026. Según el texto, el objetivo central es reducir la carga administrativa, simplificar los trámites y focalizar la fiscalización en los casos de mayor relevancia, bajo la premisa de que el contribuyente debe ser considerado cumplidor salvo prueba en contrario.

El principio de inocencia fiscal parte de un cambio de enfoque en la administración tributaria. En lugar de presumir que todos los contribuyentes intentan evadir impuestos, la iniciativa propone limitar la persecución penal y los controles extensivos a situaciones en las que exista evidencia concreta de incumplimientos relevantes o de conducta dolosa.

Un informe del Instituto de Estudios sobre la Realidad Argentina y Latinoamericana (Ieral), de la Fundación Mediterránea, señala que el proyecto “busca recuperar la confianza ciudadana en el sistema tributario, simplificar procedimientos, reducir cargas administrativas y fomentar un entorno más equitativo y eficiente”, con una mayor prioridad al pago voluntario y una fiscalización más selectiva.

Uno de los ejes del proyecto es la reforma del Régimen Penal Tributario. En primer lugar, se actualizan los montos mínimos a partir de los cuales una infracción pasa de ser administrativa a tener consecuencias penales. Los umbrales vigentes, fijados en diciembre de 2017, se ajustan en función de la inflación acumulada desde entonces.

Además, se mantiene el criterio de no formular denuncia penal cuando el contribuyente cancela la totalidad de la deuda tributaria más los intereses antes de que la autoridad fiscal presente la denuncia. Esta posibilidad opera una sola vez por contribuyente, tanto para personas humanas como jurídicas.

El texto también establece que no debe iniciarse una denuncia penal cuando no pueda acreditarse la existencia de dolo. Esto incluye los casos en los que el contribuyente haya aplicado un criterio interpretativo debidamente fundamentado o haya presentado su declaración jurada antes de ser notificado de una fiscalización.

En sentido contrario, el proyecto excluye la posibilidad de cerrar causas penales tributarias mediante mecanismos de conciliación o reparación integral del daño, como prevé el Código Penal para otros delitos. Una vez iniciada la acción penal, solo podrá extinguirse bajo las condiciones específicas previstas en la ley tributaria.

Otra modificación relevante es que la acción penal se extinguirá si prescriben las facultades del fisco para determinar o exigir el tributo. De esta manera, si el Estado pierde la posibilidad de reclamar la deuda por vía administrativa, tampoco podrá continuar la persecución penal.

La norma establece penas de prisión de 2 a 6 años para quienes, mediante comprobantes o registraciones falsas, declaraciones juradas engañosas o cualquier otro ardid, simulen la cancelación total o parcial de obligaciones tributarias o de la seguridad social, ya sean propias o de terceros.

La figura penal aparece cuando el monto simulado supera el equivalente a 115 salarios mínimos, vitales y móviles por ejercicio anual en el caso de impuestos, o 23 salarios mínimos por mes en el caso de aportes y contribuciones a la seguridad social.

Asimismo, establece que todos los montos del régimen penal tributario y del régimen simplificado se ajustarán anualmente por la variación de la UVA, a partir del 1° de enero de 2027. También dispone que ARCA deberá publicar cada año los importes vigentes.

En materia de procedimiento tributario, el proyecto introduce cambios en las multas por incumplimientos formales, con una actualización de los montos previstos en la Ley 11.683, y redefine los plazos de prescripción.

Para los contribuyentes cumplidores, el plazo general de prescripción se reduce de cinco a tres años, siempre que no existan discrepancias significativas. En el caso de contribuyentes no inscriptos, el plazo se mantiene en diez años. También se unifican criterios para la repetición de impuestos y para las obligaciones de agentes de retención y percepción.

El texto aprobado anoche en Diputados elimina la suspensión automática de la prescripción por el solo inicio de una determinación de oficio. Esto implica que la notificación del comienzo de un procedimiento ya no detendrá el plazo, lo que obliga a la administración tributaria a actuar dentro de tiempos más acotados.

Asimismo, se propone armonizar los plazos de prescripción de los tributos provinciales y municipales con los establecidos a nivel nacional, con el objetivo de reducir la dispersión normativa entre jurisdicciones.

El proyecto también introduce un esquema de reducción de multas administrativas para personas humanas y pymes, con rebajas que pueden llegar hasta el 90%, siempre que no se trate de grandes contribuyentes.

Uno de los puntos más difundidos del proyecto es la creación de un régimen opcional de declaración jurada simplificada del Impuesto a las Ganancias para personas humanas y sucesiones indivisas. Podrán adherir quienes tengan ingresos anuales de hasta $1.000 millones y un patrimonio de hasta $10.000 millones.

En este esquema, la declaración será confeccionada por la administración tributaria sobre la base de la información disponible. Quienes paguen en término el impuesto determinado quedarán liberados de otras obligaciones formales vinculadas a Ganancias, salvo que se detecten errores graves, como omisión de ingresos, uso de facturas falsas o discrepancias significativas.

Un aspecto central es que, en este régimen, el organismo fiscal no podrá utilizar incrementos patrimoniales o gastos no justificados como presunción automática de evasión. Según el informe del Ieral, esto implica que “no podrá tomar indicios de riqueza como prueba automática de evasión, sino que deberá basarse en pruebas concretas y directas”.

Aunque el proyecto es presentado públicamente como una vía para incentivar la formalización de ahorros no declarados, el propio informe del Ieral aclara que “no se desprende que se incluya un régimen de blanqueo de bienes”. La iniciativa no modifica el Impuesto a las Ganancias ni crea un mecanismo específico para exteriorizar activos.

El eventual impacto sobre los dólares mantenidos fuera del sistema formal sería indirecto. Al eliminar la obligación de declarar la evolución patrimonial en la declaración jurada simplificada y limitar el uso de presunciones, se reduce el riesgo de que incrementos patrimoniales no justificados actúen como disparadores automáticos de inspecciones. Sin embargo, la administración tributaria conserva la potestad de fiscalizar y de impugnar declaraciones cuando existan discrepancias relevantes.

El Ieral advierte que el éxito del proyecto depende de una transformación profunda del organismo recaudador. El estudio señala que, en 2024, la mayor parte del presupuesto del ente estuvo destinada a salarios y gastos operativos, con una participación marginal de la inversión en tecnología.

“El desafío es migrar hacia un organismo moderno, concentrado en la tecnología y en el uso estratégico de la información”, señala el informe, y agrega que sin esos cambios “el proyecto no solo no cumplirá sus objetivos, sino que es probable que la evasión siga creciendo”.

En ese marco, el proyecto de Inocencia Fiscal redefine las reglas bajo las cuales el Estado controla, sanciona y fiscaliza, con un impacto potencial sobre la relación entre los contribuyentes y el sistema tributario, y con efectos indirectos sobre los fondos que hoy permanecen fuera del circuito formal.

ECONOMIA

«Hay oportunidad»: bróker líder revela qué acciones del Merval recomienda comprar en febrero

La Bolsa porteña transita un momento particular: mientras los activos financieros muestran señales de ordenamiento y la macro empieza a dar pasos hacia una mayor previsibilidad, las acciones todavía no reflejan plenamente ese cambio de clima. El mercado parece estar en una pausa incómoda, donde el entusiasmo inicial ya pasó pero la confirmación aún no llegó. En ese espacio intermedio, comienzan a aparecer oportunidades selectivas.

El comportamiento del Merval en dólares es una de las principales señales que miran los inversores. A diferencia de otros mercados de la región, las acciones argentinas no acompañaron el rally latinoamericano y quedaron rezagadas frente a los bonos soberanos y corporativos en dólares. Esa divergencia no pasa desapercibida en la City, donde muchos empiezan a preguntarse si el atraso es una advertencia o una ventana de entrada.

El escenario combina factores locales y globales. Por un lado, la acumulación de reservas, la baja del riesgo país y la expectativa de tasas más bajas construyen un marco más favorable. Por otro, la recuperación de la actividad económica es desigual y todavía no se traduce de manera homogénea en ganancias corporativas. Esa tensión explica buena parte de la cautela actual del mercado accionario.

En este contexto, el interés vuelve a concentrarse en qué acciones pueden capturar mejor un eventual cambio de etapa. No se trata de una apuesta indiscriminada, sino de un enfoque más selectivo, donde pesan tanto los fundamentos macro como la capacidad de cada empresa para mejorar resultados en un entorno todavía exigente.

El Merval quedó atrás y la región tomó la delantera

Desde Balanz señalaron que, tras el resultado electoral y el reacomodamiento de expectativas, las acciones argentinas habían protagonizado una fuerte suba inicial. Sin embargo, en el arranque de 2026, el Merval medido en dólares muestra una caída cercana al 4,5%, mientras los principales mercados de América Latina exhiben retornos positivos de magnitud.

Los especialistas del bróker detallaron que esta diferencia también se observa al comparar el desempeño de 2025. Mientras Brasil, Chile, Colombia, México y Perú registraron subas en dólares de entre 50% y 75%, el índice argentino quedó claramente rezagado. Para Balanz, el factor electoral impulsó con fuerza a la región, mientras que Argentina ya había adelantado parte del rally.

Sus analistas apuntaron que el Merval todavía se encuentra alrededor de 18% por debajo de su máximo histórico en dólares, alcanzado en enero de 2025. Esa distancia contrasta con el comportamiento de los bonos soberanos en dólares, que ya superaron los niveles de comienzos del año pasado y reflejan una mayor confianza en el frente macro.

Desde Balanz interpretaron que este desacople responde a que las acciones necesitan algo más que expectativas. Mientras los bonos reaccionan rápido a señales de orden fiscal y cambiario, la renta variable requiere una recuperación más tangible de la economía real y de las ganancias empresarias para justificar un nuevo salto.

Bonos arriba, acciones quietas y el rol del riesgo

Los expertos de la sociedad de bolsa explicaron que el rezago del Merval no solo se observa en términos de retorno absoluto, sino también cuando se lo analiza desde el retorno ajustado por riesgo. En 2025, los bonos soberanos en dólares avanzaron cerca de 18%, los bonos corporativos subieron casi 10% y las acciones retrocedieron alrededor de 5%.

Sin embargo, al ponderar la volatilidad, los bonos corporativos aparecen como la clase de activo más eficiente. El Merval, en cambio, mostró una volatilidad elevada sin premio en retorno, un combo que suele desalentar a los inversores más conservadores.

Sus analistas señalaron que, si se amplía el horizonte hasta comienzos de 2023, el panorama cambia. Desde ese punto, las acciones argentinas acumulan una suba cercana al 255%, muy similar a la de los bonos soberanos en dólares. La diferencia vuelve a estar en el camino recorrido: más suba, pero también más sobresaltos.

Para Balanz, esta dinámica sugiere que el potencial sigue estando, pero que el mercado exige señales adicionales para volver a pagar riesgo accionario. La clave no es solo la dirección, sino la estabilidad del proceso.

Reservas, tasas y riesgo país: la macro bajo la lupa

Desde Balanz señalaron que uno de los principales catalizadores que observa el mercado es la acumulación de reservas del Banco Central. Tras el cambio en el esquema monetario, la autoridad monetaria logró compras por más de USD 1.100 millones en enero y sigue acumulando reservas en lo que va de febrero.

Los especialistas del bróker detallaron que este proceso permitió llevar las reservas internacionales a niveles cercanos a USD 44.500 millones, reforzando la credibilidad del nuevo marco cambiario. Aun así, remarcaron que el mercado espera una confirmación más sostenida para que ese ordenamiento se refleje de lleno en las acciones.

Sus analistas apuntaron que una continuidad en la acumulación de reservas podría empujar una nueva compresión del riesgo país, actualmente en torno a los 517 puntos básicos. En un escenario favorable, ese indicador podría acercarse a la zona de 400–450 puntos, lo que implicaría menores tasas y un costo de capital más bajo para las empresas.

Para Balanz, la baja del riesgo país es clave, pero no suficiente. Las acciones necesitan que la mejora macro se traduzca en resultados concretos, algo que todavía avanza de forma parcial.

La economía crece, pero no todos crecen igual

Los expertos de la sociedad de bolsa explicaron que la recuperación económica muestra una fuerte heterogeneidad sectorial. Según los últimos datos disponibles, el PBI se ubicó apenas 1,3% por encima del nivel de 2023, con sectores que avanzan con fuerza y otros que siguen rezagados.

Sus analistas destacaron que los mayores crecimientos se observaron en intermediación financiera, minería, hoteles y restaurantes, y el agro. En contraste, sectores intensivos en empleo como construcción, industria manufacturera y comercio continúan en terreno negativo.

Desde Balanz señalaron que esta disparidad es clave para entender el comportamiento del Merval. Muchos de los sectores que pesan fuerte en el índice dependen de una recuperación más pareja del consumo y del crédito, algo que todavía no terminó de consolidarse.

Los especialistas del bróker detallaron que una métrica de actividad ajustada por empleo muestra que el crecimiento actual está concentrado en sectores menos demandantes de mano de obra. Esto limita el efecto multiplicador sobre la economía y retrasa la mejora de ganancias en varias compañías líderes.

Febrero, estacionalidad y el foco en las acciones

Desde Balanz señalaron que el corto plazo presenta desafíos, ya que febrero suele ser un mes históricamente débil para las acciones. Sin embargo, también advirtieron que la estacionalidad del agro podría acelerar la acumulación de reservas en marzo, generando un mejor clima financiero.

Sus analistas apuntaron que una mayor estabilidad cambiaria, combinada con tasas reales más bajas y menor volatilidad, podría actuar como disparador para un catch up del Merval frente a los bonos y a la región.

Para Balanz, el escenario base contempla una mejora gradual de la macro y una recuperación de ganancias corporativas a partir del primer trimestre de 2026. En ese marco, ven factible que el Merval vuelva a testear los máximos de 2025, lo que implicaría un potencial de suba cercano al 20% en dólares desde los niveles actuales.

En cuanto a preferencias, los especialistas de research destacaron su visión positiva en Central Puerto, Ternium, Pampa Energía y Metrogas, mientras mantienen una postura más cauta en Edenor y LAR. La estrategia, remarcaron, no es apostar a todo el mercado, sino ser selectivos y pacientes.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,merval,bonos,acciones

ECONOMIA

Qué pasará con los salarios privados en 2026: las empresas anticipan menos ajustes y por porcentajes más bajos

El mercado laboral argentino encara el 2026 con una estrategia diferente de recomposición de ingresos. Luego de un 2025 marcado por la urgencia de alcanzar los índices de precios, las proyecciones para este año sugieren una estabilización en la frecuencia y los montos de las actualizaciones.

Así lo sugiere un informe de PwC Argentina sobre proyecciones salariales. El estudio, que contó con la participación de 148 organizaciones de todo el país, revela un cambio de escenario en las políticas de compensación frente a los años anteriores.

De acuerdo con los datos relevados, se observa una tendencia hacia la convergencia entre la inflación esperada y los incrementos salariales para el personal fuera de convenio. Mientras que en 2025 los ajustes se realizaron de forma reactiva ante una inflación del 31,5% y aumentos promedio del 29,56%, las proyecciones para 2026 indican un alineamiento en torno al 23% tanto para el índice de precios como para las subas de haberes.

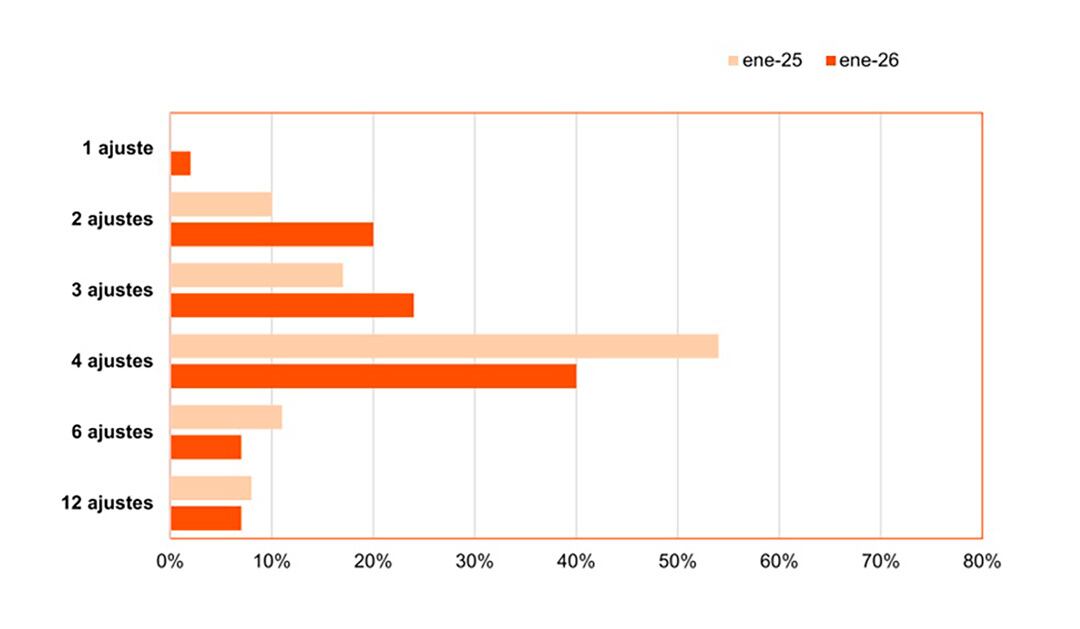

El relevamiento de PwC destaca que, en un contexto de mayor previsibilidad inflacionaria, las organizaciones están modificando la frecuencia de los incrementos. El 2026 se perfila como un año donde las empresas optan por otorgar una menor cantidad de ajustes anuales y con porcentajes menores en cada oportunidad, buscando acompañar de forma más regular la evolución de los precios sin la volatilidad de periodos previos.

Casi la mitad de las empresas consultadas prevé realizar entre uno y tres ajustes durante el año, lo que representa una proporción superior a la registrada en la medición del año anterior. El gráfico de distribución de ajustes muestra un crecimiento en las empresas que planifican dos ajustes (20% en enero de 2026 frente al 10% en enero de 2025) y tres ajustes (24% frente al 17% anterior).

Por el contrario, la opción de realizar cuatro ajustes anuales, que era la mayoritaria en 2025 con un 54%, descendió al 40% en la proyección actual. Las opciones de seis ajustes (7%) y doce ajustes (7%) también muestran una leve tendencia a la baja o estabilidad en comparación con el año previo.

El informe analiza el desempeño de las compensaciones durante el último ejercicio para contextualizar el punto de partida de 2026. En 2025, el 67% de las compañías otorgó incrementos que se ubicaron por debajo de la inflación oficial, mientras que solo el 33% logró igualar o superar dicho índice.

Dentro del grupo que no alcanzó a compensar el aumento de precios, el 50% ya ha definido que no tomará acciones correctivas ni evaluará recuperar la diferencia perdida. Esta situación generó tensiones en la planificación salarial que las empresas buscan normalizar durante el transcurso de este año mediante la recuperación de la capacidad de planificación estratégica.

La estabilización del mercado y la reducción de la brecha entre salarios e inflación permiten a las áreas de capital humano salir de una lógica de respuesta inmediata para volver a esquemas de gestión con mirada de largo plazo. Según Damián Vázquez, socio líder de Management Consulting de PwC Argentina, esta convergencia permite pensar en políticas de compensación alineadas al desempeño y al negocio.

El informe detalla que este margen de maniobra recuperado permite a las empresas:

- Revisar estrategias de compensación total.

- Incorporar esquemas de incrementos diferenciados por desempeño individual.

- Reforzar herramientas de retención de talento, tales como bonos y beneficios específicos.

Más allá de los porcentajes de incremento, el sondeo de PwC también pone el foco en la operatividad de los procesos de liquidación de haberes o “payroll«. Actualmente, el mercado se divide de forma equitativa en tres modelos de gestión: un 34% opera con equipos internos, un 33% utiliza modelos mixtos y el 33% restante terceriza la tarea con proveedores externos.

A pesar de la proyección de estabilidad salarial, persisten obstáculos estructurales en la liquidación. Las empresas identificaron como principales dificultades la complejidad normativa, los tiempos excesivos de procesamiento, la frecuencia de errores en los cálculos y la falta de integración entre los diferentes sistemas.

La digitalización de estos procesos presenta brechas significativas entre las compañías. Mientras que el 45% de las organizaciones utiliza software especializado con automatización, un 33% continúa operando con Excel u hojas manuales y un 22% se apoya en sistemas propios básicos.

Ante este panorama, el 88% de las organizaciones encuestadas manifestó la intención de cambiar algún aspecto de su proceso de nómina actual. Las prioridades mencionadas para estos cambios son la automatización de tareas, la reducción del margen de error, la optimización de los tiempos y la integración fluida con otros sistemas de gestión de la compañía.

pesos argentinos,efectivo,transacción,economía,dinero,Argentina,intercambio,billetes,pago,finanzas

ECONOMIA

Inocencia Fiscal: advierten que el nuevo régimen no es un blanqueo ni garantiza perdón total

El lanzamiento del régimen denominado Inocencia Fiscal abrió interrogantes entre contribuyentes y asesores impositivos. Aunque fue presentado como un mecanismo para simplificar la situación de quienes tienen diferencias patrimoniales, especialistas advierten que no se trata de un blanqueo tradicional y que no ofrece el mismo nivel de protección legal.

Así lo sostuvo el tributarista Sebastián Domínguez, CEO de SDC Asesores Tributarios, quien remarcó que la medida no implica un perdón fiscal como los programas de exteriorización aplicados en 2024 y en administraciones anteriores.

No es un blanqueo tradicional

Según explicó Domínguez en declaraciones radiales, el régimen debe entenderse como un esquema simplificado dentro del Impuesto a las Ganancias, pero no como una ley de blanqueo que otorgue inmunidad plena frente a eventuales inspecciones futuras.

«Esto no es un blanqueo. Un blanqueo es lo que tuvimos en 2024, donde hay una ley que establece que si uno cumple determinadas condiciones, queda protegido. Esta ley no es un blanqueo», subrayó el especialista.

La diferencia no es menor: en un blanqueo tradicional, el contribuyente que cumple con los requisitos obtiene un «perdón» explícito sobre los bienes exteriorizados. En este caso, en cambio, la normativa crea una presunción de exactitud para quienes adhieran al régimen, pero esa protección puede caer si el organismo recaudador detecta inconsistencias.

El riesgo de los depósitos bancarios

Uno de los puntos más sensibles, según el tributarista, es la bancarización de dólares ahorrados fuera del sistema. Domínguez fue categórico al recomendar prudencia.

«No recomendaría que deposite en su cuenta», advirtió. En su lugar, sugirió que los fondos se utilicen directamente en la operación de compra —por ejemplo, para adquirir un auto o un inmueble— y se transfieran a la cuenta del vendedor.

El motivo es técnico: un depósito bancario no justificado podría ser interpretado como una venta omitida o un ingreso no declarado, lo que activaría alertas fiscales y eventuales requerimientos.

El especialista también recordó que los controles de la Unidad de Información Financiera (UIF) y las normas de prevención de lavado de dinero continúan plenamente vigentes.

Si bien el decreto reglamentario señala que la adhesión al régimen puede considerarse un antecedente favorable, los bancos están obligados a analizar el perfil económico de cada cliente y el origen de los fondos.

«La UIF por ahora no hizo nada y sigue vigente lo mismo. El banco tiene que analizar si esa persona pudo, con su actividad, generar ese dinero en los últimos años», explicó Domínguez.

Esto implica que, aun cuando el contribuyente adhiera al esquema, la entidad financiera puede requerir documentación respaldatoria que justifique la capacidad económica para generar esos ahorros.

El factor político y la seguridad jurídica

Finalmente, el tributarista advirtió que el contexto político también es una variable a considerar. Al no tratarse de un perdón fiscal blindado por ley específica de exteriorización, un eventual cambio de gobierno podría derivar en revisiones más estrictas.

«Dentro de dos años tenemos elecciones. Puede la UIF decir ‘vamos a revisar si los bancos cumplieron con sus obligaciones’», planteó.

Por eso, concluyó que antes de exteriorizar ahorros o adherir al régimen es clave realizar un análisis individual de cada caso, evaluar riesgos y contar con asesoramiento profesional. La llamada «Inocencia Fiscal», según el especialista, no equivale a un borrón y cuenta nueva, sino a un esquema que exige cautela y planificación.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,dolar,blanqueo

POLITICA2 días ago

POLITICA2 días agoA quién afecta la Reforma laboral: estos son los puntos clave del proyecto de Milei

POLITICA2 días ago

POLITICA2 días agoReforma laboral: la modificación sobre accidentes o enfermedades ajenas al trabajo

ECONOMIA2 días ago

ECONOMIA2 días agoCayeron 20% las ventas de automóviles en China y el régimen impone medidas para regular el mercado