ECONOMIA

«El acuerdo con el FMI no alcanza para abrir el cepo», el mensaje del economista más escuchado a Milei

Al mismo tiempo que Luis Caputo, ministro de Economía, confirmaba que el Fondo Monetario Internacional (FMI) le prestará u$s20.000 millones a la Argentina, el economista Ricardo Arriazu realizaba una exposición en la que analizó las distintas variables de la economía, la suba de los dólares paralelos y el nuevo acuerdo con el organismo.

El analista con mejor llegada al Gobierno dijo que esta noticia tendría que contribuir a mejor la confianza del mercado, lo cual permitiría que el Banco Central (BCRA) deje de vender reservas y ayudaría a que baje el riesgo país.

El Banco Central sigue vendiendo reservas

El BCRA volvió a vender reservas, por u$s84 millones, y ya acumula ventas por u$s1445 millones en las últimas nueve ruedas cambiarias. El riesgo país, en tanto, cayó tres unidades a 759 puntos básicos.

En este sentido, el Ministerio de Economía indicó hoy que habrá un nuevo Programa de Facilidades Extendidas por u$s20.000 millones que tendrá un plazo de gracia de cuatro años y medio. Con este desembolso, que no llegaría al BCRA en un solo desembolso inicial, se deberá pagar la deuda vieja de u$s40.000 millones con el FMI del programa anterior.

Ricardo Arriazu analozó la suba del dólar

En este sentido, Caputo no brindó detalles de qué pasará con la política cambiaria y monetaria luego de que se firme este nuevo acuerdo, pero Arriazu opinó acerca de la posibilidad de que se aplique el esquema de bandas cambiarias, que establece un límite a la volatilidad del tipo de cambio oficial. «Eso podría generar inestabilidad en las tasas de interés», resaltó y aclaró que a él, como asesor, no le gustan, más allá de la decisión final que podría tomar el Gobierno.

«Lo que pasó con la corrida es que la gente había venido a hacer carry trade. Eso es una apuesta sobre el dólar, en realidad, porque se traen las divisas, se venden y se ponen a rendir bajo la tasa de interés, con la expectativa de que la tasa de devaluación sea menor. Pero cuando se generó la desconfianza de que la tasa de devaluación podría ser mayor a la tasa de interés, los inversores pensaron que iban a perder y salieron corriendo. Todavía no hay corrida a nivel de público general, así que fue un buen anuncio y debería contribuir a calmar el mercado», argumentó Arriazu.

Con relación a las declaraciones de Caputo de que las reservas brutas van a subir de los actuales u$s26.262 a u$s50.000 millones, señaló: «Eso implica que el flujo neto entre el Fondo, Banco Mundial y compañía van a ser u$s22.000 millones, porque un atraso de pagos no me cambia las reservas brutas. Esto es más de lo que esperaba».

«Todo esto debería contribuir a que dejen de vender reservas y a que baje el riesgo país. Si la Argentina consigue plata de los organismos internacionales es bueno además porque de todos los pagos que se hicieron, la mayoría fue con los propios organismos. Entonces, esto ayudará a que baje a 500 puntos el riesgo país y ahí se debería volver al mercado internacional«, añadió.

«El acuerdo con el FMI no alcanza para abrir el cepo»

Asimismo, Arriazu declaró que el dinero fresco va a ser usado para pagar deuda. En particular, el Gobierno dijo que van a rescatar las letras intransferibles que el Tesoro le colocó al Banco Central (BCRA). «Como la entidad valuó esas letras al valor de rescate y el Tesoro las contabiliza a valor nominal, habrá una ganancia en esta operación», indicó.

Sin embargo, dijo que el dinero «no alcanza para abrir el cepo» y volvió a repetir: «Soy enemigo del cepo, pero más enemigo del colapso social si lo abro cuando no se puede».

El economista también estimó que hay dividendos atrasados de pago por entre u$s7000 millones y u$s10.000 millones, pero señaló que el Gobierno va a resolver este tema igual que hizo anteriormente con la deuda comercial de importadores; es decir, les otorgará un bono.

«Como mínimo son u$s35.000 millones. No se puede sacar el cepo, pero como van a llegar dólares, las restricciones se van a ir flexibilizando. Por ejemplo, se podrá sacar las restricciones de ir de un mercado a otro», indicó, en referencia a las prohibiciones de operar en el mercado oficial de cambios si antes se operó en el contado con liquidación (CCL).

«Esto podría hacer bajar el riesgo país y el Gobierno podría salir al mercado de capitales y con eso empezaría a sentar las bases para eliminar totalmente el cepo», dijo Arriazu.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,bcra,dólar,ricardo arriazu

ECONOMIA

Un broker de la City revela su cartera ideal: cómo distribuir $1 millón en 10 acciones con potencial

Con un dólar que se mantiene estable, tasas reales todavía algo elevadas y un riesgo país que se mueve sin grandes sobresaltos, el mercado accionario argentino atraviesa una etapa de transición. Lejos del rally explosivo que siguió al cambio de escenario político, el S&P Merval ingresó en una fase de leve suba en dólares, donde las alzas dejaron de ser generalizadas y el foco volvió a ponerse en los fundamentos de cada sector y de cada empresa.

En ese contexto, IEB Research presentó en su último Argentina Weekly una cartera de acciones argentinas con un sesgo deliberadamente conservador. La estrategia no apunta a maximizar retornos en el corto plazo, sino a ordenar el riesgo, priorizar compañías líquidas y posicionarse en sectores que puedan capturar una mejora gradual del escenario macro si se consolidan algunos de los equilibrios actuales.

La lectura de fondo es que el equity argentino continúa condicionado por la dinámica del riesgo país, pero empieza a mostrar valor relativo frente a otros activos, especialmente si se mira el mediano plazo y se evita la concentración excesiva.

Un mercado que no está caro

Según el análisis de IEB, el principal condicionante de la renta variable local sigue siendo el riesgo país, que se mueve en torno a los 500–550 puntos básicos. Ese nivel explica por qué, pese a la acumulación de reservas del BCRA y a una inflación que desacelera, las acciones no lograron una recomposición más agresiva en dólares.

La consecuencia de este escenario es una subvaluación relativa de las acciones argentinas, particularmente en los sectores con mayor peso en el índice, como Oil & Gas y Bancos, que vienen mostrando un desempeño más débil frente a otros segmentos que ya capturaron parte de la mejora macro.

Para IEB, esta situación no invalida la inversión en acciones locales, pero obliga a ser selectivo, priorizar balances sólidos y evitar apuestas puramente tácticas en un mercado que todavía carece de catalizadores claros.

La lógica detrás de la cartera de IEB

La estrategia propuesta por IEB Research se estructura sobre una premisa simple, ya que en un mercado lateralizado, la clave no es adivinar el timing, sino construir carteras equilibradas, con sectores defensivos que amortigüen la volatilidad y exposiciones selectivas a los motores estructurales de la economía argentina.

Por eso, la cartera concentra su mayor peso en Oil & Gas, mantiene una participación relevante en Bancos y refuerza el perfil defensivo con empresas reguladas, complementando el esquema con sectores que podrían capturar valor ante una reactivación gradual de la actividad.

Cómo se invertiría $1 millón según esta estrategia

Aplicando la distribución sectorial definida por IEB a un capital de $1.000.000, el armado de la cartera queda claramente definido, tanto a nivel sectorial como por acción.

Oil & Gas: $400.000

El sector energético concentra el 40% del portafolio, reflejando la convicción de IEB en el potencial de Vaca Muerta como principal motor estructural del mercado argentino.

De ese total, $250.000 se asignan a YPF, que representa el 25% de la cartera. Para IEB, la petrolera estatal atraviesa un proceso de transformación profundo: venta de áreas maduras, reducción de costos de extracción y crecimiento sostenido del shale oil. El desempeño del bloque Loma Campana permitió alcanzar niveles de producción que consolidan un precio de equilibrio competitivo incluso en un contexto de Brent más débil. Además, la desinversión en activos no estratégicos fortaleció la generación de caja y mejoró el perfil financiero de la compañía.

El resto del bloque energético, $150.000, se destina a Vista Energy, que explica el 15% del portafolio. A diferencia de YPF, Vista presenta una exposición casi total al upstream, lo que le otorga mayor sensibilidad al precio del crudo y a la expansión de la producción. Para IEB, se trata de una apuesta con mayor volatilidad, pero también con mayor potencial relativo si el desarrollo de Vaca Muerta continúa avanzando.

Bancos: $200.000

El sector bancario concentra el 20% del capital, dividido en partes iguales entre Banco Macro y BBVA Argentina.

En el caso de Banco Macro, al que se destinan $100.000, la lectura de IEB es que ofrece un perfil más defensivo dentro del sector financiero, con fuerte presencia en el interior del país y un modelo de negocio más tradicional. La eventual recuperación del crédito al sector privado y una mayor estabilidad macro aparecen como los principales catalizadores para una mejora en resultados.

Por su parte, BBVA Argentina, que recibe otros $100.000, aporta diversificación y una mayor integración regional. Para IEB, una compresión del riesgo país y una normalización gradual del sistema financiero podrían reflejarse en una mejora de márgenes y en una recuperación del valor de mercado del sector bancario en su conjunto.

Reguladas: $160.000

El bloque de empresas reguladas representa el 16% de la cartera y cumple un rol claramente defensivo.

Dentro de este segmento, $60.000 se asignan a Transportadora de Gas del Norte, una compañía que se beneficia de la recomposición tarifaria y de un marco regulatorio más previsible. IEB destaca su bajo nivel de apalancamiento y la capacidad de afrontar inversiones futuras sin comprometer su balance.

El resto del bloque se reparte entre Central Puerto y Transener, con $50.000 cada una. En ambos casos, IEB resalta la estabilidad de los flujos, la mejora en balances tras años de atraso tarifario y el rol estratégico que cumplen dentro del sistema energético argentino.

Sectores complementarios

El 24% restante del portafolio, equivalente a $240.000, se distribuye entre sectores que IEB considera con potencial de mediano plazo, aunque con ponderaciones más acotadas para evitar desequilibrios.

En Servicios Financieros, se destinan $80.000 a BYMA, una apuesta directa al crecimiento del mercado de capitales argentino. Un mayor volumen operado, nuevas emisiones y más participación de inversores institucionales serían los principales drivers.

En Real Estate, otros $80.000 se asignan a IRSA, que combina activos inmobiliarios con exposición al consumo. Para IEB, una mejora gradual de la actividad económica podría traducirse en una revalorización de estos activos.

El sector Materiales recibe $50.000, concentrados en Loma Negra, una compañía directamente ligada al ciclo de la construcción. La reactivación de la obra privada y, eventualmente, de la obra pública, aparecen como factores clave.

Finalmente, $30.000 se asignan a Telecom Argentina, aportando una exposición acotada a telecomunicaciones y servicios digitales, con foco en estabilidad más que en crecimiento agresivo.

Una estrategia pensada para el mediano plazo

Por todo esto, el mensaje de IEB Research y remarca cómo el mercado accionario argentino todavía necesita catalizadores para destrabar una suba más sostenida, pero la relación riesgo–retorno empieza a volverse atractiva si se construyen carteras equilibradas y se evita la concentración excesiva.

Con $1 millón, la propuesta no apunta a un golpe de corto plazo, sino a posicionarse de manera ordenada en acciones argentinas con balances sólidos, liquidez y capacidad de capturar una mejora gradual del escenario macro. En un mercado que sigue siendo sensible al frente político y al riesgo país, la disciplina y la selectividad vuelven a ser el principal diferencial para el inversor.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,acciones,inversiones,city

ECONOMIA

Las compras del BCRA en el mercado de cambios hoy podrían cruzar los USD 1.000 millones

Desde el inicio de la nueva fase del programa monetario, en un contexto de mayor oferta de divisas, el Banco Central adquirió USD 979 millones y podría alcanzar el objetivo de acumular USD 10.000 millones en septiembre. El riesgo país, en ese marco, profundiza su sendero descendente, con la expectativa puesta en un retorno a los mercados internacionales de deuda.

La entidad encadenó 15 ruedas consecutivas de intervención neta positiva, con un promedio de USD 65,3 millones diarios. De mantenerse este ritmo, hoy cruzaría los USD 1.000 millones y el mes de enero cerraría con un saldo cercano a los USD 1.300 millones.

Pero desde el BCRA señalan que todo dependerá de la evolución de la demanda de dinero y de la capacidad de abastecerla a través de la compra de dólares.

Cabe destacar, sin embargo, que “no todo lo adquirido se destina a engrosar las reservas: el lunes pasado el Tesoro compró al BCRA USD 279 millones. ¿Las razones? En febrero corresponde un pago al FMI de USD 830 millones en concepto de intereses”, destacó GMA Capital.

Detrás de la racha compradora, indicó Ecolatina, se observa una mayor oferta de divisas, tanto comerciales como financieras. Por un lado, comenzó a acelerarse la liquidación del sector agropecuario, con un volumen diario superior a los USD 100 millones a partir de enero, frente a los USD 53 millones de diciembre de 2025 y los USD 35 millones de noviembre.

En paralelo, los préstamos al sector privado en dólares —excluidos los vinculados a tarjetas— aumentaron USD 985 millones al 20 de enero, luego de tres meses en declive.

Asimismo, la emisión de Obligaciones Negociables (ONs) en dólares continúa a paso firme, con colocaciones cercanas a los USD 1.200 millones en los últimos 10 días.

En ese sentido, una presentación del BCRA muestra que entre octubre de 2024 y el 14 de enero de 2025 se emitieron USD 6.400 millones, aunque solo USD 2.800 millones se liquidaron en el mercado, quedando un remanente de USD 3.600 millones, de los cuales alrededor de USD 1.300 millones se destinarían al pago de vencimientos de deuda.

“La emisión corporativa en dólares se aceleró después de las elecciones, pero la oferta efectiva en el mercado por parte de las empresas —derivada de la venta de esos fondos obtenidos vía financiamiento— viene rezagada, lo que debería impulsarla hacia adelante», dijo el vicepresidente del Central, Vladimir Werning, durante la 12.ª Conferencia del BBVA en Londres.

Por ende, según Ecolatina, la cuenta financiera será clave durante el 2026. A la emisión de deuda de las empresas locales podrían sumarse próximamente colocaciones de las provincias —Córdoba prepara una nueva operación con la que espera captar unos USD 500 millones— que, junto con la continuidad del programa de compras y eventuales novedades en el plano legislativo, contribuirían a que el Riesgo País mantenga su proceso de compresión.

De hecho, el indicador alcanza los 528 puntos básicos y ya se ubica en su nivel más bajo desde mediados de 2018, lo que abriría la puerta a un retorno del Tesoro a los mercados de capitales de cara a los vencimientos de julio, que ascienden a USD 4.400 millones solo en bonos soberanos.

GMA resaltó: “Hasta el momento, las compras del Central promediaron el 15% del total negociado en el mercado de cambios, 3 veces el máximo de 5% que las autoridades vaticinaban hace un mes”.

“Así, en el corto plazo, la acumulación de reservas se apoya en la cuenta financiera. La confianza en el modelo económico es clave. Al respecto, una buena noticia animó a los inversores: la persistencia de los superávits gemelos (fiscal y comercial)”, añadió.

En este escenario, Portfolio Personal de Inversiones (PPI) subrayó en un informe que la deuda soberana en dólares volvió a extender subas y que, más allá del clima externo, el frente local juega un rol clave.

“Los Globales vienen respondiendo a compras genuinas del Banco Central, en un contexto de prácticamente nula presencia oficial en las curvas de LELINKs, cuyo volumen operado se redujo de forma significativa. Este comportamiento resulta particularmente favorable para la renta fija soberana en dólares y se traduce en una compresión del riesgo país”, aseguró PPI.

Corporate Events,South America / Central America

ECONOMIA

Outlet de Coto vende televisores desde $220.000: qué tener en cuenta antes de comprar

En una de sus sucursales, Coto tiene fuertes descuentos en algunos electrodomésticos e incluso ofrece cuotas sin interés. Todos los precios

26/01/2026 – 13:00hs

Coto tiene en una de sus sucursales un outlet de electrodomésticos en donde se pueden encontrar distintos artículos con fuertes rebajas, a partir de pequeños detalles tanto en su presentación como en su funcionamiento.

Lo cierto es que, de todas formas, algunos productos pueden ser toda una oportunidad en caso de necesitar comprar algo puntual. Es el caso, por ejemplo, de los televisores. Hay hasta 25% de descuento en algunos Smart TV, que se venden desde $220.000.

Outlet de Coto vende televisores baratos: qué tener en cuenta al comprar

Ubicado en Gallo 250, cerca del Abasto, el outlet de electrodomésticos de Coto tiene distintos artículos en oferta en enero. De acuerdo a un relevamiento realizado por iProfesional, los televisores son uno de ellos.

A la hora de comprar, de todas formas, hay que tener en cuenta una serie de aspectos clave. Por ejemplo, al encontrarse en la sección outlet, la variedad de productos no es la misma que en el resto de las sucursales de la cadena.

Hay un stock limitado, que rota con el tiempo, por lo que pueden ser necesarias varias visitas para conseguir el producto indicado.

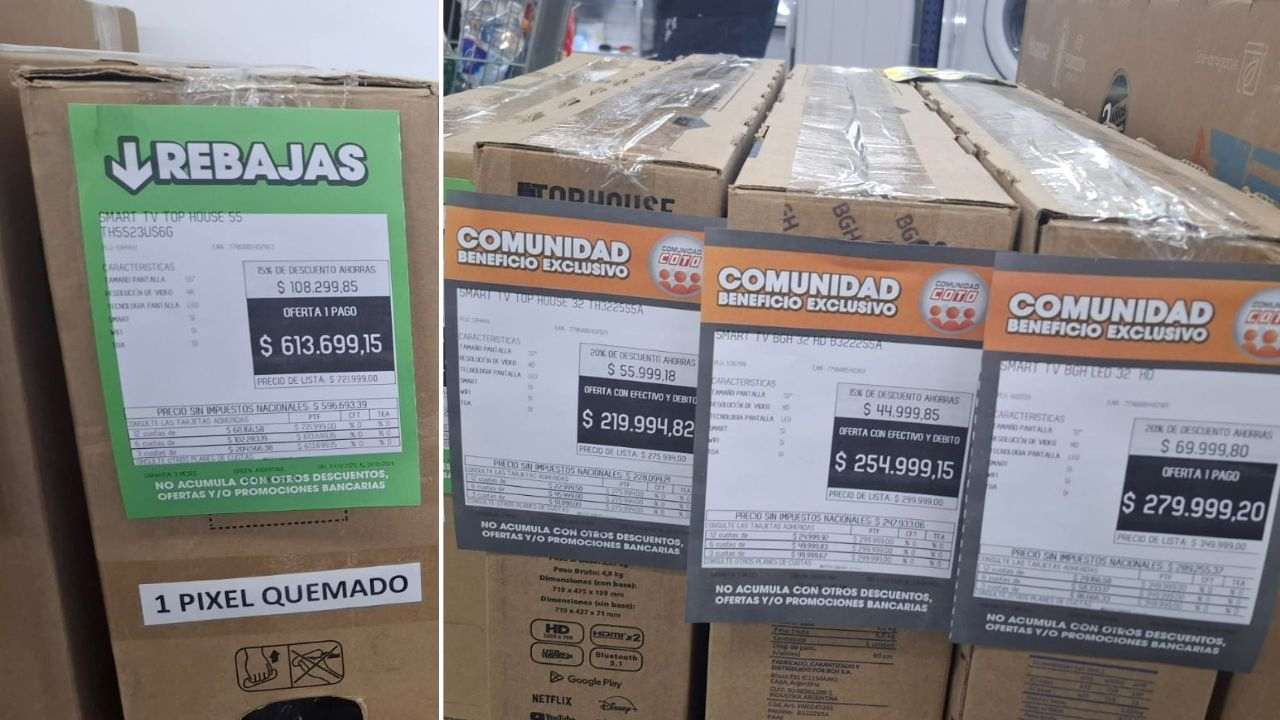

Otro punto es que, al ser un outlet, algunos artículos pueden tener algunos problemas: por ejemplo, uno de los televisores exhibidos tiene el cartel: «Un pixel quemado». En otros casos, tal como explican en el lugar, puede faltarle el control remoto o tener la caja rota.

En algunos televisores el descuento es mayor si se cuenta con Comunidad Coto: en esos casos, la rebaja alcanza el 25% en un pago. En otros, además del descuento del 15%, es posible pagarlos en hasta 6 cuotas sin interés.

Outlet de Coto vende televisores desde $220.000 y en cuotas sin interés

En concreto, hay distintos modelos y tamaños de televisores, que pueden convertirse en toda una oportunidad si alguien está buscando un nuevo Smart TV.

A continuación, algunos de los modelos con descuentos y la posibilidad de pagarlos en cuotas sin interés:

Algunos de los televisores con descuento: uno de ellos avisa que tiene ‘un pixel quemado’

Smart TV Top House 55’’

- Precio en oferta: $613.699

- 15% de descuento

- Se puede pagar en hasta 3 y 6 cuotas sin interés

- Detalle: aclara que tiene un pixel quemado

Smart TV LG 55’’

- Precio en oferta: $888.249

- 15% de descuento

- Se puede pagar en 3 y 6 cuotas sin interés

Smart TV LG 65’’

- Precio en oferta: $1.453.499

- 15% de descuento

- Se puede pagar en 3 y 6 cuotas sin interés

Smart TV BGH 55’’

- Precio en oferta: $750.549

- 15% de descuento

- Se puede pagar en hasta 6 cuotas sin interés

Smart TV 43’’

- Precio en oferta: $424.999

- 15% de descuento

- Se puede pagar en 3 y 6 cuotas sin interés

Smart TV BGH Led 32’’

- Precio en oferta: $279.999

- 20% de descuento

- Oferta en un pago con Comunidad Coto

Smart TV Top House 32’’

- Precio en oferta: $219.994

- Descuento del 25%

- Oferta en un pago con Comunidad Coto

Lo cierto es que el outlet de Coto, ubicado en su sucursal del barrio Abasto, es una buena alternativa para quienes buscan electrodomésticos a precios bajos. Es cierto que, antes de comprar, se deben tener en cuenta ciertos aspectos, como que pueden presentar leves fallas o faltantes.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,coto,precios,consumo

POLITICA3 días ago

POLITICA3 días agoCarlos Pagni habló sobre las preocupaciones de Cristina Kirchner: “Tiene miedo porque sabe que se viene algo malo”

POLITICA2 días ago

POLITICA2 días agoMientras Quilmes arde, Mayra Mendoza viaja a Bogotá para defender a Cristina Kirchner

POLITICA22 horas ago

POLITICA22 horas agoJuan Grabois contó que le pidieron plata para ir a un programa de C5N